包商接管前后同業(yè)存單市場(chǎng)的變化

鄭葵方

5月24日,央行和銀保監(jiān)會(huì)負(fù)責(zé)人表示,因包商銀行存在嚴(yán)重的信用風(fēng)險(xiǎn),于2019年5月24日依法聯(lián)合接管包商銀行,接管期限為一年。包商成為近20年來(lái)中國(guó)首家被接管的銀行。這是貫徹落實(shí)中央“金融供給側(cè)改革”、實(shí)現(xiàn)“結(jié)構(gòu)性去杠桿”的重要試點(diǎn),是防范化解重大風(fēng)險(xiǎn)攻堅(jiān)戰(zhàn)的重要舉措,有助于避免區(qū)域性金融風(fēng)險(xiǎn)演變?yōu)橄到y(tǒng)性金融風(fēng)險(xiǎn)。包商銀行被接管是中國(guó)銀行業(yè)發(fā)展史上的重要里程碑,表明銀行的剛性兌付被正式打破,相應(yīng)地同業(yè)存單市場(chǎng)也發(fā)生了根本性的變化。

中小行的存單融資能力未恢復(fù)

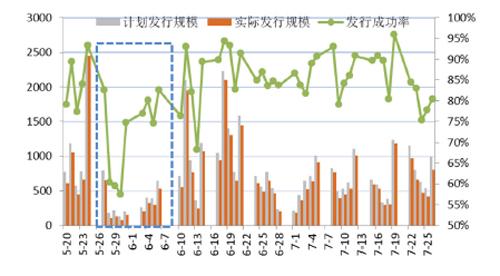

包商事件后,中小行同業(yè)存單的發(fā)行難度大幅增加,發(fā)行量急劇萎縮,包商事件后的首周發(fā)行了1116億元,僅是前三周平均發(fā)行量5230億元的21%,6月3日當(dāng)周發(fā)行量改善程度有限。直至央行6月10日利用CRMW支持部分中小銀行發(fā)行同業(yè)存單,同業(yè)存單的周發(fā)行量才恢復(fù)到4500億元左右的水平。

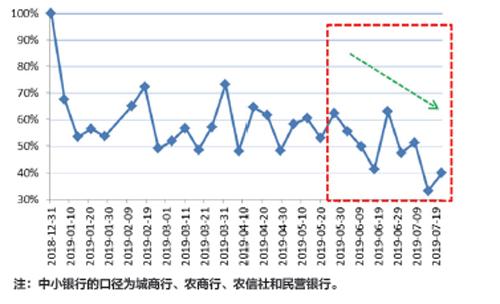

包商事件過(guò)后,雖然同業(yè)存單市場(chǎng)總量上有所恢復(fù),但從結(jié)構(gòu)上看,中小銀行的同業(yè)存單發(fā)行占比明顯下降。5月27日當(dāng)周中小銀行的發(fā)行占比為62%,6月17日當(dāng)周下降至41%,7月15日當(dāng)周進(jìn)一步降至33%。這說(shuō)明同業(yè)存單發(fā)行總量的恢復(fù),主要因國(guó)有銀行和股份制行的發(fā)行量增加,中小銀行的發(fā)行量仍遠(yuǎn)未恢復(fù)到正常水平。

從存單發(fā)行的成功率(=實(shí)際發(fā)行規(guī)模/計(jì)劃發(fā)行規(guī)模)看,包商事件前的5月24日成功率高達(dá)93.3%,包商事件后的首個(gè)交易日5月27日開(kāi)始明顯下降,最低在5月30日降至57.6%,處于歷史極低位置。6-7月雖然有所恢復(fù),但低于80%的情況時(shí)有發(fā)生,顯示同業(yè)存單市場(chǎng)融資渠道不如以前順暢。

同業(yè)存單定價(jià)差異化日益明顯

同業(yè)信仰破滅后,同業(yè)存單市場(chǎng)出現(xiàn)了明顯的信用分層。市場(chǎng)投資者對(duì)中小行發(fā)行的同業(yè)存單重定價(jià),不再視同業(yè)存單為無(wú)風(fēng)險(xiǎn)的類利率債品種,而是真正與銀行的信用風(fēng)險(xiǎn)、經(jīng)營(yíng)風(fēng)險(xiǎn)掛鉤。因此,市場(chǎng)對(duì)中小行發(fā)行的存單要求更高的風(fēng)險(xiǎn)溢價(jià)。

圖1:近期同業(yè)存單每周發(fā)行量 單位:億元 數(shù)據(jù)來(lái)源:Wind

圖2:中小銀行同業(yè)存單發(fā)行的市場(chǎng)占比 資料來(lái)源:Wind

從二級(jí)市場(chǎng)看,同業(yè)存單的等級(jí)利差拓寬后有所回落,但尚未降至包商事件前的水平。包商銀行被接管后,3個(gè)月期AAA級(jí)同業(yè)存單利率在5月27-28日上行15BP后逐步回落,7月29日已較5月24日下行37BP。但AA級(jí)相對(duì)AAA級(jí)的利差卻大幅走擴(kuò),最高在6月3-4日升至45BP,較5月24日拓寬30BP。在央行擴(kuò)大流動(dòng)性投放和6月10日為錦州銀行等中小行發(fā)行存單提供CRMW支持后,6月末AA與AAA級(jí)的利差收窄至38BP,但7月在市場(chǎng)流動(dòng)性趨緊時(shí)又回升到45BP,截至7月29日收窄至28BP,仍明顯高于包商事件發(fā)生前的15BP。

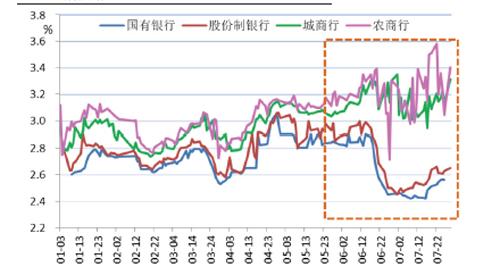

從一級(jí)市場(chǎng)看,情況更為嚴(yán)重,包商事件后,城商行和農(nóng)商行的存單發(fā)行利率明顯走高,與國(guó)有銀行和股份制行兩極分化。

包商事件前,城商行和農(nóng)商行與國(guó)有銀行、股份制行的發(fā)行利率有所差別,但利差并不大。2019年1-4月農(nóng)商行和國(guó)有行之間的平均利差為26BP,最大為46BP。

包商事件后,從5月27日至7月30日兩者的平均利差為59BP,較1-4月大幅拓寬36BP,最大利差在7月18日走闊至101BP,較1-4月拓寬55BP,而且農(nóng)商行的發(fā)行利率波動(dòng)較以前明顯加劇。從圖4看,包商事件后,同業(yè)存單市場(chǎng)的信用分層現(xiàn)象越來(lái)越顯著,信用資質(zhì)較低的城商行和農(nóng)商行的發(fā)行利率震蕩上行,信用資質(zhì)較好的國(guó)有銀行和股份制行的發(fā)行利率震蕩向下。

圖3:同業(yè)存單發(fā)行成功率 數(shù)據(jù)來(lái)源:Wind,筆者整理

圖4:同業(yè)存單各類發(fā)行體的發(fā)行利率分化 數(shù)據(jù)來(lái)源:Wind

表:5-6月同業(yè)存單各類投資主體的持有規(guī)模占比 數(shù)據(jù)來(lái)源:上海清算所,筆者整理

同業(yè)存單的持有者結(jié)構(gòu)變化

對(duì)比包商事件發(fā)生前后的5月和6月投資者持有同業(yè)存單頭寸變化,可以發(fā)現(xiàn):信用社的持倉(cāng)占比減少0.4個(gè)百分點(diǎn),政策性銀行減少0.3個(gè)百分點(diǎn),國(guó)有銀行減少了0.2個(gè)百分點(diǎn),股份制行、城商行、券商均減少0.1個(gè)百分點(diǎn)。只有三類機(jī)構(gòu)投資者增加了持倉(cāng),非法人類產(chǎn)品(含銀行理財(cái)產(chǎn)品)持倉(cāng)占比增加了1個(gè)百分點(diǎn);其次是境外機(jī)構(gòu)增加了0.4個(gè)百分點(diǎn),境外機(jī)構(gòu)一般持有國(guó)有行或股份制行的存單,然后是農(nóng)商行和農(nóng)合行持倉(cāng)占比增加了0.1個(gè)百分點(diǎn)。整體上,6月減持同業(yè)存單的機(jī)構(gòu)為多數(shù),銀行理財(cái)產(chǎn)品承接較多,導(dǎo)致存單持倉(cāng)占比明顯上升。

結(jié)論和展望

總體上,包商事件過(guò)后,同業(yè)存單市場(chǎng)尚未恢復(fù)。中小銀行的存單發(fā)行量市場(chǎng)占比減少,發(fā)行利率抬升,對(duì)應(yīng)著中小銀行的負(fù)債端收縮,資金成本上升。這顯示銀行剛性兌付被打破后,市場(chǎng)對(duì)中小銀行的擔(dān)憂長(zhǎng)期存在。

7月25日,錦州銀行多只NCD早盤被掛賣單,收益率最高達(dá)5.5%,大幅高于估值3.2%。市場(chǎng)對(duì)中小銀行風(fēng)險(xiǎn)的擔(dān)憂進(jìn)一步加劇。錦州銀行隨即表示改革重組,引入戰(zhàn)略投資者——工銀投資、信達(dá)投資、長(zhǎng)城資產(chǎn),得到金融監(jiān)管部門和遼寧省政府大力支持。據(jù)報(bào)道,銀保監(jiān)會(huì)正在研究通過(guò)市場(chǎng)化、法治化方式改組改造高風(fēng)險(xiǎn)機(jī)構(gòu),鼓勵(lì)引入優(yōu)質(zhì)商業(yè)銀行及其他合格投資者參與并購(gòu)重組,激發(fā)農(nóng)商行經(jīng)營(yíng)活力。市場(chǎng)情緒趨于緩和。

包商銀行股權(quán)結(jié)構(gòu)復(fù)雜,監(jiān)管機(jī)構(gòu)采取了接管的方式。而股權(quán)結(jié)構(gòu)相對(duì)簡(jiǎn)單的錦州銀行,采取與包商銀行截然不同的市場(chǎng)化處置方式,也有助于緩解監(jiān)管機(jī)構(gòu)和存款保險(xiǎn)基金的壓力,運(yùn)用市場(chǎng)手段四兩撥千斤地盤活問(wèn)題中小銀行,金融行業(yè)的新一輪大洗牌正在拉開(kāi)序幕。

預(yù)計(jì)在監(jiān)管機(jī)構(gòu)的主導(dǎo)下,風(fēng)險(xiǎn)偏高的中小銀行或被接管,或進(jìn)行有序并購(gòu)重組,未來(lái)將不會(huì)引發(fā)系統(tǒng)性金融風(fēng)險(xiǎn)。但隨著中小銀行的風(fēng)險(xiǎn)不斷暴露,剛性兌付被打破,同業(yè)存單市場(chǎng)針對(duì)不同發(fā)行主體的量?jī)r(jià)差異化趨勢(shì)將長(zhǎng)期延續(xù)。