外資融資租賃公司外債管理問題及對策

章 賢

融資租賃作為集融物與融資于一體的新型行業,是銀行之外的一種有效的資金融通手段,在拓寬企業融資渠道、盤活存量資產、促進產業升級等方面具有重要的作用。但在境內外利差、匯差存在的形勢下,相較于內資融資租賃公司而言,外資融資租賃公司憑借其寬松外債政策優勢借入境外低成本資金,利用售后回租模式將境外資金借給境內企業使用,不僅削弱了外債管理政策的有效性,還可能導致較大規模的跨境套利資金流動的沖擊,不利于我國國際收支平衡。

一、融資租賃公司外債管理現狀

2018年4月20日以前,我國的融資租賃公司屬于多頭監管,按照管理部門的不同,融資租賃公司分為三類:第一類是根據銀監會《金融租賃公司管理辦法》設立的金融租賃公司,最低注冊資本要求1億元;第二類是根據商務部《外商投資租賃業管理辦法》設立的外資融資租賃公司,最低注冊資本要求1000萬美元;第三類是根據商務部和國家稅務總局聯合發布的《關于從事融資租賃業務有關問題的通知》設立的中資融資租賃公司,最低注冊資本要求4000萬元人民幣。據中國租賃聯盟數據統計,截至2017年末,全國共有融資租賃公司約9090家,同比增長27%。其中,外資融資租賃公司占據絕對比重,為8745家,占比96%;內資租賃公司和金融租賃公司分別為276家和69家,占比分別為3%和1%。

2018年4月20日,商務部發布《關于融資租賃公司、商業保理公司和典當行管理職責調整有關事宜的通知》,將融資租賃公司業務經營和監管規則職責劃給中國銀行保險監督管理管理委員會,三類融資租賃公司正式由銀保監會進行統一監管。盡管如此,由于統一監管細則未出,在外債管理方面,外資融資租賃公司仍然比內資融資租賃公司和金融租賃公司擁有更加寬松的政策優勢,具體如下:

(一)外資融資租賃公司外債管理

目前外資融資租賃公司的外債額度是根據企業會計財務報表數據計算得出。根據《外債登記管理辦法》(匯發〔2013〕19號)規定,外資融資租賃公司的風險資產(指總資產中扣除現金、國債、銀行存款及委托租賃資產外的資產)不超過其凈資產的10倍,且借用外債形成的資產全部計入風險資產,由此可計算出其外債額度。假設外資融資租賃公司借用的外債全部用做租賃業務,其凈資產為資本金,并全部形成現金、國債、銀行存款及委托租賃資產外的風險租賃資產,則其外債規模可以達到凈資產的9倍。

(二)內資融資租賃公司及金融租賃公司外債管理

目前,內資融資租賃公司參照內資企業管理。根據《中國人民銀行關于全口徑跨境融資宏觀審慎管理有關事宜的通知》(銀發〔2017〕9號)規定,內資企業在跨境融資風險加權余額上限借入外債,目前企業的跨境融資風險加權余額上限為凈資產的2倍,及內資融資租賃公司外債額度不超過凈資產的2倍。金融租賃公司屬于非銀行金融機構,其跨境融資風險加權余額上限為資本或凈資產的1倍,即外債額度不超過資本或凈資產的1倍。從現行外債管理政策來看,外資融資租賃公司外債政策更為寬松,其外債額度遠高于內資租賃公司及金融租賃公司外債額度。

二、外資融資租賃公司外債售后回租模式分析

售后回租作為融資租賃的一種方式,是指租賃公司(出租人)與承租人協商,向承租人購買租賃物,再提供給承租人使用,承租人支付租金的交易活動。相對內資融資租賃公司和金融租賃公司而言,外資融資租賃公司憑借外債額度優勢可以借入境外低成本外債資金,將外債通過售后回租租賃業務支付給境內企業使用,并要求銀行提供擔保將風險轉嫁給境內企業和銀行。比如,湖南某外資融資租賃公司向境外銀行借入外債1.36億美元,借款期限2年,借款綜合成本3MLIBOR+2.9%(約3.1%/年)。外資融資租賃公司將外債結匯用于購買境內承租企業的鋪軌機、搬梁機等資產,然后將其回租給該承租企業,租賃期限2年,租賃綜合收益5.1%/年,租賃期滿后以1元人民幣價格將租賃物轉回給C承租公司。作為協議生效條件,承租公司須向境內銀行申請開立以境外借款行為受益人的保函,保函金額1.41億美元,承租企業需須向銀行繳納5%比例保函保證金,保函占用承租企業授信額度。至此,外資融資租賃公司在境內銀行擔保及承租企業反擔保的前提下借入外債,然后通過售后回租方式將外債結匯支付給承租企業,實現了資金跨境、跨行業流動(見圖1)。

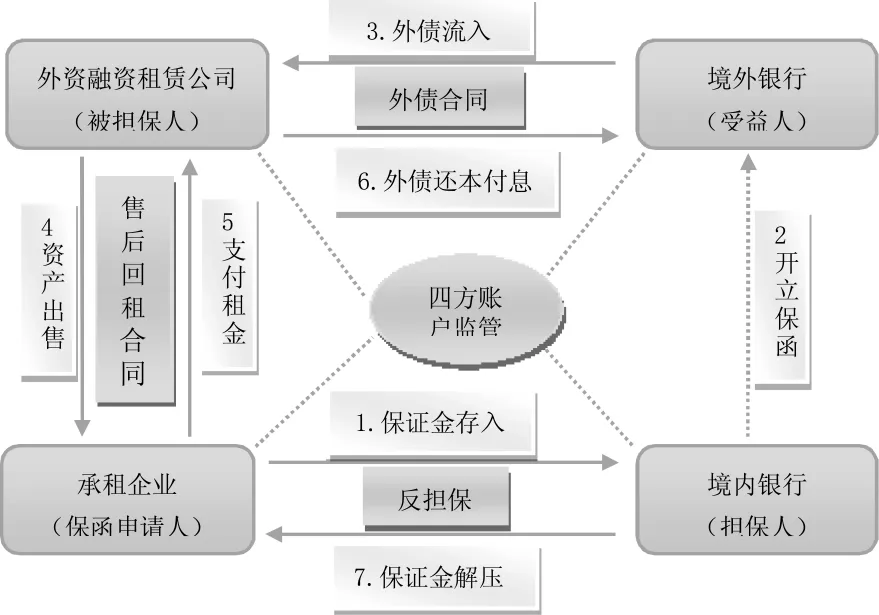

圖1 外資融資租賃公司外債售后回租業務流程

整個業務的結果是:由于銀行擔保及承租企業反擔保的存在,外資融資租賃公司實際已將外債償還風險轉移至境內銀行及承租企業,外資融資租賃公司實質上只起到外債流入的通道,每年從中可獲得約2%的無風險收益。承租企業實際支付成本為5.14%,低于其從境內銀行獲得的貸款成本。境內銀行獲得保函費收入及沉淀存款收益,境外銀行則獲得信貸收益。

三、外資融資租賃公司外債售后回租的問題分析

按照跨境融資宏觀審慎管理規定,內資融資租賃公司和一般企業跨境融資風險加權余額上限為凈資產的2倍;金融租賃公司跨境融資風險加權余額上限為凈資產的1倍,且金融租賃公司外債結匯需要外匯局批準;而外資融資租賃公司外債額度最高可達凈資產的9倍,并能在經營范圍內結匯使用,遠比一般企業和內資融資租賃公司的外債政策寬松。一方面,外資融資租賃公司利用外債辦理售后回租業務為內資企業提供了融資融資的渠道,支持了實體經濟的發展;另一方面,在當前經濟形勢下,外資融資租賃公司利用高杠桿大舉借用外債開展融資租賃業務可能對外債管理及跨境收支造成的影響不容忽視。

(一)規避現行外債管理政策,成為跨境資金套利的渠道

在目前境內外正向利差及外幣融資成本較低的形勢下,外資融資租賃公司利用相對寬松的外債政策借入外債,然后通過售匯回租方式結匯支付給境內承租企業,變相為內資企業借用外債,以規避外債管理政策。由于境內銀行擔保及承租人反擔保的存在,租賃公司實際已將償債風險轉移至境內企業和境內銀行,外資融資租賃公司實質上只起到外債資金通道的作用,外資租賃公司每年從中獲取大約2%左右無風險收益。更有甚者,境內公司先在境外注冊公司,再返程投資設立融資租賃公司,通過融資租賃公司借入外債在境內使用,規避外債管理政策,套取境內外利差收益,實現跨境資金套利。

(二)增加跨境資金流動壓力,對國際收支平衡造成沖擊

在目前境內外正向利差的背景下,外資融資租賃公司享受較為寬松的外債管理政策及較低的準入門檻,促使外資融資租賃公司流入的外債迅速上升。以湖南外資融資租賃公司的注冊資本合計1.6億美元測算,如果注冊資本全部到位,湖南外資融資租賃公司最高可借用外債近15億美元。因此,異常跨境資金極易通過外資融資租賃公司外債渠道大規模流入,在當前我國國際收支順差的形勢下,對國際收支平衡造成沖擊。

(三)增加了企業償債風險,造成市場不公平競爭

一方面,由于中資企業借道外資融資租賃公司借入外債,財務杠桿大幅增長,企業償債風險增加。加之一旦境內外利差出現逆轉,境外資金失去優勢時,很可能會出現集中還款,償債風險大幅增長。另一方面,相較金融租賃公司及內資融資租賃公司而言,外資融資租賃公司外債額度寬松、準入門檻低、監管相對寬松,可以憑借境外較低成本的資金大力發展,易造成市場不公平競爭。

(四)融資租賃構造特征明顯,資金流向不便于監管

目前融資租賃相關管理政策均未對租賃物載體進行明確限定,實踐中化工品、珠寶、大壩、公路、廠房、不動產、舊設備等任何物品都能成為融資標的,且租賃標的物的價值可疑,融資租賃構造特征明顯,假租賃、真融資情況突出,并成為達到特殊目的的載體,資金借助載體可能繞道進入房地產、證券市場等禁止性行業,加劇市場波動。

四、改進外資融資租賃公司外債管理的建議

(一)統一中外資融資租賃公司外債政策,促進市場公平競爭

按照目前外債管理規定,內資融資租賃公司參照內資企業管理,其跨境融資風險加權余額上限為凈資產的2倍;金融租賃公司屬于非銀行金融機構,其跨境融資風險加權余額上限為資本或凈資產的1倍;而外資融資租賃公司外債最高可達資本或凈資產10倍,內外資融資租賃公司外債額度差距明顯。建議完善跨境融資宏觀審慎管理政策,拉平中資融資租賃公司與外資融資租賃公司外債政策差距,內資融資租賃公司和外資融資租賃公司在境外融資上應享有平等的國民待遇,促進市場公平競爭。

(二)推進人民幣利率和匯率市場化改革,減少跨境套利行為

目前外資融資租賃公司跨境套利主要取決于境內外利差、匯差和政策差異等,推進人民幣利率市場化和匯率市場化改革,積極引入境外投資者投資境內債券市場,提高人民幣資本項目可兌換程度,縮小境內外利差、匯差水平,減少資金跨境套利行為,防止境外異常資金流入的通道,切實防范跨境資金流動風險。

(三)加強外資融資租賃公司外債資金監管,引導租賃業支持實體經濟發展

部分外資融資租賃公司在成立之初往往有著較為明確的融資目的,租賃物構造明顯,租賃利用便利的外債政策從事融資為實,租賃為虛類的動機明顯。規范外債用于融資租賃業務的使用范圍,將租賃物嚴格其限制在各類設備、交通設施等權屬清晰、真實存在且能夠產生收益權的載體,不得經營房地產、無形資產等租賃物,引導資金流向,避免外債流入房地產、證券投資等特殊行業及虛擬經濟,支持實體經濟發展。