中國貨幣政策對“一帶一路”沿線國家溢出效應研究

付慶華

(云南大學 經(jīng)濟學院,云南 昆明 650500)

一、引言

2013年我國提出了“一帶一路”倡議,我國與“一帶一路”沿線國家經(jīng)濟貿(mào)易往來日益密切,特別是2016年人民幣加入SDR后,中國貨幣政策的國際影響力日益提升,中國貨幣政策對“一帶一路”沿線國家的溢出效應也將越來越顯著。但目前國內(nèi)對中國貨幣政策的溢出效應特別是中國貨幣政策對“一帶一路”沿線國家溢出效應的研究還處于起步階段,因此,隨著人民幣國際化進程的不斷加快和中國經(jīng)濟地位的不斷提升,研究中國貨幣政策對“一帶一路”沿線國家溢出效應的渠道和影響程度,據(jù)此制定出促進雙邊及多邊共贏的貨幣政策,對中國乃至“一帶一路”沿線國家的共同發(fā)展將具有重要的理論和實踐意義。

二、國內(nèi)外相關研究綜述

目前國外的相關研究主要集中在發(fā)達國家(主要是美國)的貨幣政策沖擊對其他國家溢出效應傳導渠道的分析上,這些傳導渠道主要表現(xiàn)為貿(mào)易渠道、利率渠道、匯率渠道和資產(chǎn)價格渠道。

在貿(mào)易渠道方面,Corsetti和Pesenti(2005)[1]認為,貨幣政策通過貿(mào)易渠道產(chǎn)生溢出效應的大小取決于該國家在國際貿(mào)易中的壟斷能力。Bagliano和 Morana(2012)[2]利用 50個國家的數(shù)據(jù)構建FVAR模型論證了美國貨幣政策溢出效應的主要傳導途徑是貿(mào)易渠道。在匯率及利率渠道方面,Kim(2001)[3]運用VAR模型分析了美國擴張性貨幣政策溢出效應,他認為美國擴張性貨幣政策引起了世界實際利率下降,從而刺激了本國及聯(lián)系緊密的他國需求。Bluedom 和 Bowdler(2010)[4]認為貨幣政策利率和匯率渠道傳導效應大小與兩國的資本管制程度有關,美國貨幣政策對他國的影響會因為他國的匯率制度和美元化程度而變動。在資產(chǎn)價格渠道方面,Buledom和 Bowdler(2011)[5]利用VAR模型分析了美國貨幣政策對其他發(fā)達國家如德國、加拿大、英國、意大利、法國和日本的溢出效應,實證結(jié)果表明美國貨幣政策主要通過資產(chǎn)價格對其他國家產(chǎn)生影響。

2008年美國金融危機爆發(fā)以后,國內(nèi)學者開始關注美國量化寬松貨幣政策對我國及國際的溢出效應。

鄭新立(2010)[6]指出中國是美元“溢出”寶地,由美國擴張性貨幣政策釋放出的超發(fā)貨幣中,有40%通過國際資本流動的渠道流入我國,加深了我國通脹的程度。倪中新、王豐瑩(2014)[7]證實了美國貨幣政策對金磚國家的溢出效應明顯。朱培金(2016)[8]動態(tài)分析了中美貨幣政策的溢出效應,認為兩國貨幣政策溢出效應具有相互性和非對稱性,這種溢出效應通過利率渠道、貿(mào)易產(chǎn)出渠道、匯率渠道傳導,其中匯率渠道的傳導效果最為顯著。張小宇、于依洋(2017)[9]論證了美國的貨幣政策會影響中國的產(chǎn)出增長,而且美國的貨幣政策還會對中國通貨膨脹產(chǎn)生正向溢出效應。

近年來,隨著中國在國際上政治經(jīng)濟地位的不斷提高以及人民幣國際化進程的加快,國內(nèi)學者也開始關注中國貨幣政策效應外溢的問題。

隋華鳳(2011)[10]構建SVAR模型檢驗了中國擴張性貨幣政策對日本產(chǎn)出、物價在短期內(nèi)有正向的溢出效應,但長期影響不顯著。楊子榮、白德龍(2016)[11]運用邊際分析法,論證了中國緊縮性貨幣政策會引發(fā)人民幣對美元的升值,但美國對華貿(mào)易并不會因此有顯著改善。另外,美國貨幣政策對中國貨幣政策的溢出效應反應是不敏感的。

三、中國貨幣政策對“一帶一路”沿線國家溢出效應的實證分析

本文采用VAR模型來分析中國貨幣政策對“一帶一路”沿線國家的溢出效應。

(一)“一帶一路”沿線國家的選擇

本文在考慮了“一帶一路”沿線國家與中國的貿(mào)易依存度、與中國的空間距離以及數(shù)據(jù)的可得性等因素的基礎上,在除中國外的64個“一帶一路”沿線國家中選擇了俄羅斯、印度尼西亞、泰國、菲律賓、新加坡等5個國家,來分析中國貨幣政策對“一帶一路”沿線國家的溢出效應。

(二)變量選擇與處理

為了分析中國貨幣政策如何從貿(mào)易、利率、匯率等渠道產(chǎn)生溢出效應,文中分別選擇了5個“一帶一路”沿線國家的產(chǎn)出、通貨膨脹、利率、從中國的進口總額、對中國的出口總額、匯率(直接標價法)來研究不同傳導渠道在溢出效應中作用和地位。中國的貨幣政策采用利率作為代表。

數(shù)據(jù)時間跨度從2010年1月至2017年5月,用月度數(shù)據(jù)進行分析。所有數(shù)據(jù)均來自WIND數(shù)據(jù)庫。

中國的利率①用1天銀行間同業(yè)拆借加權利率代表,由于其為日度數(shù)據(jù),計算一月內(nèi)的簡單算術平均值。用I表示,5個“一帶一路”沿線國家的產(chǎn)出②由于WIND數(shù)據(jù)庫中,代表產(chǎn)出的GDP數(shù)據(jù)只有季度數(shù)據(jù),為了避免將低頻數(shù)據(jù)轉(zhuǎn)為高頻數(shù)據(jù)帶來的數(shù)據(jù)損傷,用各國的月度工業(yè)生產(chǎn)指數(shù)作為替代變量。、通貨膨脹率、利率、從中國的進口總額、對中國的出口總額、與人民幣的匯率(直接標價法)分別用 IPI、CPI、R、M、X、E 表示。

通貨膨脹率(CPI)、從中國的進口(M)、對中國的出口(X)三個變量采用X-12(加法)方法進行季節(jié)調(diào)整。

為降低數(shù)據(jù)的異方差性,所有變量均取對數(shù)處理,分別表示為中國利率LNI、工業(yè)生產(chǎn)指數(shù)LNIPI、通貨膨脹率 LNCPI、其他國家利率 LNR、從中國的進口LNM、對中國的出口 LNX、與人民幣的匯率LNE。

(三)模型檢驗

VAR模型是建立在平穩(wěn)或協(xié)整關系基礎上的,因此,在建立VAR模型前,首先運用ADF方法對中國利率、各國工業(yè)生產(chǎn)指數(shù)LNIPI、通貨膨脹率LNCPI、其他國家利率LNR、從中國的進口LNM、對中國的出口LNX、與人民幣的匯率LNE的平穩(wěn)性進行單位根檢驗,本文在平穩(wěn)變量的基礎上建立中國利率與各國相關變量的VAR模型。對于無約束的VAR模型,本文選擇各種檢驗方法結(jié)果出現(xiàn)次數(shù)最多的滯后階數(shù)為最優(yōu)滯后階數(shù),并對模型的穩(wěn)定性進行檢驗。若VAR模型是穩(wěn)定的,就可對其進行Granger因果關系檢驗,以判斷“一帶一路”沿線國家相關變量是否受到中國貨幣政策(利率)的滯后影響。

1.俄羅斯。除中國利率LNI在1%的顯著水平下平穩(wěn)外,俄羅斯的工業(yè)生產(chǎn)指數(shù)LNIPI、通貨膨脹率 LNCPI、利率 LNR、匯率 LNE、從中國的進口總額LNM、對中國的出口總額LNX的ADF值均大于5%顯著水平下的臨界值,對其進行一階差分后,所有變量均變成平穩(wěn)變量。選擇變量自回歸的滯后階數(shù)為1階,建立一個VAR(1)模型后,對其進行穩(wěn)定性檢驗,VAR模型特征根的倒數(shù)值全部小于1,均位于單位圓之內(nèi),故模型滿足穩(wěn)定性條件。Granger因果關系檢驗顯示:中國利率不是俄羅斯工業(yè)生產(chǎn)指數(shù)、通貨膨脹率、利率、匯率、對中國的進出口變量變化的Granger原因。

2.印度尼西亞。除中國利率LNI、印度尼西亞的工業(yè)生產(chǎn)指數(shù)LNIPI在1%的顯著水平下平穩(wěn)外,印度尼西亞的通貨膨脹率LNCPI、利率LNR、匯率LNE、從中國的進口總額LNM、對中國的出口總額LNX的ADF值均大于5%顯著水平下的臨界值,對其進行一階差分后,所有變量均變成平穩(wěn)變量。選擇變量自回歸的滯后階數(shù)為1階,建立一個VAR(1)模型后,對其進行穩(wěn)定性檢驗,VAR模型特征根的倒數(shù)值全部小于1,均位于單位圓之內(nèi),故模型滿足穩(wěn)定性條件。Granger因果關系檢驗結(jié)果顯示:中國利率不是印度尼西亞工業(yè)生產(chǎn)指數(shù)、通貨膨脹率、利率以及對中國的進出口變量變化的Granger原因。在96.6%的置信水平上,中國利率是人民幣對印尼盧比匯率變化的Granger原因。

3.泰國。除中國利率LNI、泰國的工業(yè)生產(chǎn)指數(shù)LNIPI、通貨膨脹率LNCPI、從中國的進口總額LNM、對中國的出口總額LNX在5%的顯著水平下平穩(wěn)外,泰國的利率LNR、匯率LNE的ADF值均大于5%顯著水平下的臨界值,對其進行一階差分后,所有變量均變成平穩(wěn)變量。選擇變量自回歸的滯后階數(shù)為1階,建立一個VAR(1)模型后,對其進行穩(wěn)定性檢驗,VAR模型特征根的倒數(shù)值全部小于1,均位于單位圓之內(nèi),故模型滿足穩(wěn)定性條件。Granger因果關系檢驗結(jié)果顯示,中國利率不是泰國通貨膨脹率、利率、人民幣對泰銖匯率、對中國出口變量變化的Granger原因。在91.9%的置信水平上,中國利率是泰國工業(yè)生產(chǎn)指數(shù)變化的Granger原因,在91.9%的置信水平上,中國利率是泰國從中國進口變量變化的Granger原因。

4.菲律賓。除中國利率LNI、菲律賓的工業(yè)生產(chǎn)指數(shù)LNIPI、從中國的進口總額LNM、對中國的出口總額LNX在1%的顯著水平下平穩(wěn)外,菲律賓的通貨膨脹率LNCPI、利率LNR、人民幣兌菲律賓比索匯率LNE的ADF值均大于5%顯著水平下的臨界值,對其進行一階差分后,所有變量均變成平穩(wěn)變量。選擇變量自回歸的滯后階數(shù)為1階,建立一個VAR(1)模型后,對其進行穩(wěn)定性檢驗,VAR模型特征根的倒數(shù)值全部小于1,均位于單位圓之內(nèi),故模型滿足穩(wěn)定性條件。Granger因果關系檢驗結(jié)果顯示,中國利率不是菲律賓工業(yè)生產(chǎn)指數(shù)、通貨膨脹率、人民幣兌菲律賓比索匯率、對中國進出口變量變化的Granger原因。在92%的置信水平上,中國利率是菲律賓利率變化的Granger原因。

5.新加坡①WIND數(shù)據(jù)庫中,沒有新加坡對中國進出口的月度數(shù)據(jù),所以新加坡的VAR模型中沒有包含新加坡對中國的進出口變量。。除中國利率LNI、新加坡的工業(yè)生產(chǎn)指數(shù)LNIPI、通貨膨脹率LNCPI在1%的顯著水平下平穩(wěn)外,新加坡的利率LNR、人民幣兌新加坡元匯率LNE的ADF值均大于5%顯著水平下的臨界值,對其進行一階差分后,所有變量均變成平穩(wěn)變量。選擇變量自回歸的滯后階數(shù)為1階,建立一個VAR(1)模型后,對其進行穩(wěn)定性檢驗,VAR模型特征根的倒數(shù)值全部小于1,均位于單位圓之內(nèi),故模型滿足穩(wěn)定性條件。Granger因果關系檢驗結(jié)果顯示,中國利率不是新加坡通貨膨脹率、利率、人民幣對新加坡元匯率變化的Granger原因。在99.99%的置信水平上,中國利率是新加坡工業(yè)生產(chǎn)指數(shù)變化的Granger原因。

(四)脈沖響應函數(shù)分析

脈沖響應函數(shù)主要是描述模型中對擾動項施加一個標準差新息的沖擊會對其他內(nèi)生變量產(chǎn)生的影響。

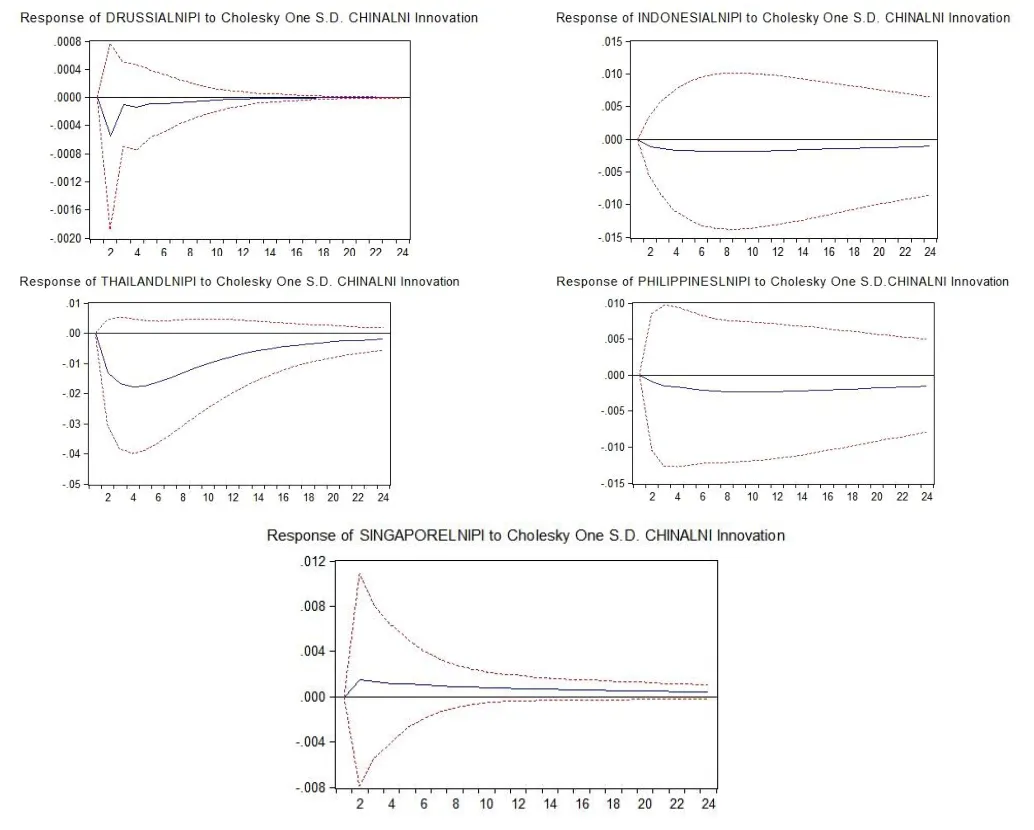

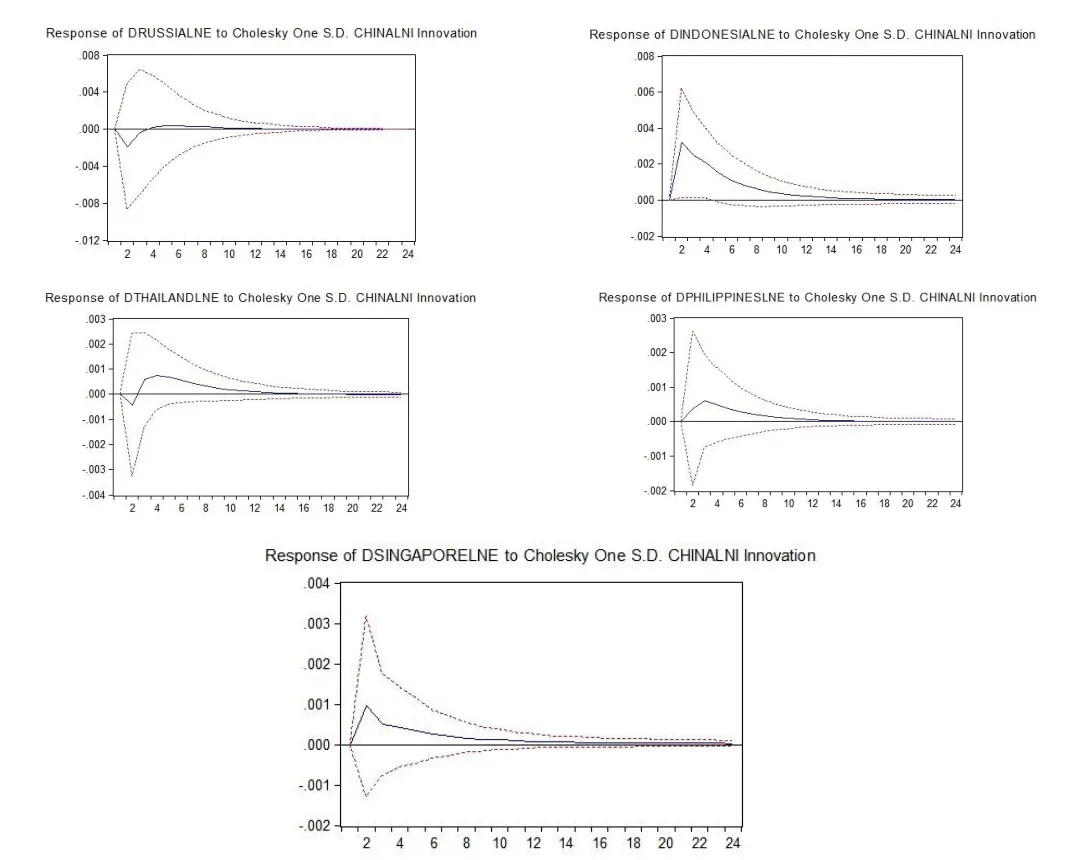

1.各國工業(yè)生產(chǎn)指數(shù)對中國貨幣政策沖擊的響應

圖1 各國工業(yè)生產(chǎn)指數(shù)對中國利率的脈沖響應

對于中國利率一個單位的標準新息正向沖擊,俄羅斯、印度尼西亞、泰國、菲律賓的工業(yè)生產(chǎn)指數(shù)均是負向響應,新加坡工業(yè)生產(chǎn)指數(shù)是正向響應。俄羅斯在第二個月時負向響應最大達-0.000 6,之后逐漸降低,第10個月后趨近于0。印度尼西亞工業(yè)生產(chǎn)指數(shù)在第一個月時響應為0,在第8個月時負向響應達最大值-0.001 9,之后逐漸降低。中國利率變動對泰國工業(yè)生產(chǎn)指數(shù)的沖擊較大,在第4個月負向響應達最大值-0.017 8后逐漸降低。菲律賓工業(yè)生產(chǎn)指數(shù)對中國利率沖擊的響應與印度尼西亞相似,第10月時負向響應達最大值-0.002 3,之后逐漸降低。對于中國利率一個標準差沖擊,新加坡工業(yè)生產(chǎn)指數(shù)在第2個月時的正向響應最大達0.001 5,之后逐漸減小。總之,各國工業(yè)生產(chǎn)指數(shù)對中國貨幣政策沖擊的響應,俄羅斯幅度最小,持續(xù)時間最短,泰國幅度最大,并且泰國、印度尼西亞、菲律賓、新加坡響應持續(xù)時間都較長。

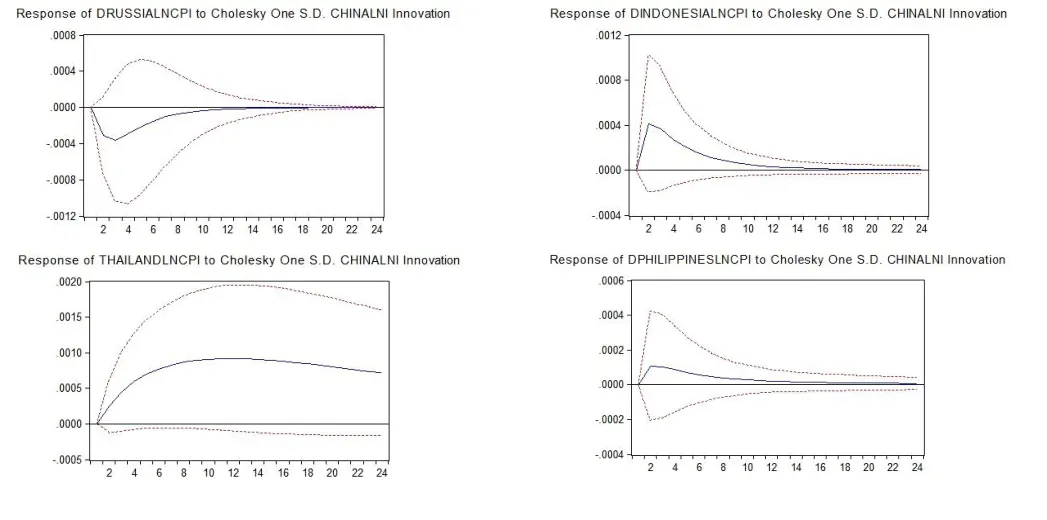

2.各國通貨膨脹率對中國貨幣政策沖擊的響應

圖2 各國通貨膨脹率對中國利率的脈沖響應

對于中國利率一個單位的標準新息正向沖擊,印度尼西亞、泰國、菲律賓、新加坡的通貨膨脹率均是正向響應,俄羅斯的通貨膨脹率是負向響應。俄羅斯在第三個月時的負向響應達最大值-0.000 4,隨后逐漸降低,在第10個月時趨近于0。印度尼西亞在第二月時正向響應達最大值0.000 4,隨后逐漸減小,在第11月時趨近于0。泰國在第12個月時正向響應達最大值0.000 9后逐漸降低。菲律賓在第3個月時正向響應達最大值0.000 1,隨后逐漸減小趨近于0。新加坡在第9個月時正向響應達最大值0.001 3,之后逐漸減小。總體來看各國通貨膨脹率對中國貨幣政策沖擊的響應較小,其中新加坡受到的影響相對較大,持續(xù)時間也較長。

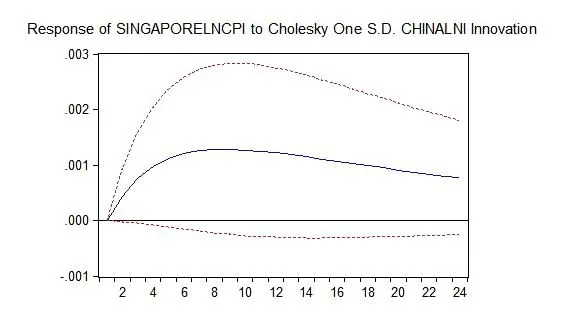

3.各國利率對中國貨幣政策沖擊的響應

圖3 各國利率對中國利率的脈沖響應

對于中國利率一個單位的標準新息正向沖擊,俄羅斯利率表現(xiàn)出先升后降的正向響應模式,響應值在第二個月達到最大值0.007 4后,逐漸減小,在第15個月時逐漸趨近于0。印度尼西亞在受到?jīng)_擊后,利率響應先是出現(xiàn)短暫的小幅震蕩,隨后在第3個月達到最大值0.003 0,之后逐漸降低,從第8個月開始逐漸趨近于0。泰國、菲律賓利率在受到中國利率的正向沖擊后,都是負向響應模式。泰國在第3個月負向響應達最大值-0.003 1,之后逐漸降低,菲律賓在第3個月負向響應達最大值-0.003 7,之后逐漸降低。新加坡利率對中國利率正向沖擊的響應在第3期達到負向最大值-0.002 7后,第6個月變?yōu)檎挡②呌诜€(wěn)定。總的來看,各國利率對中國利率沖擊的響應較弱,但響應持續(xù)時間較長。

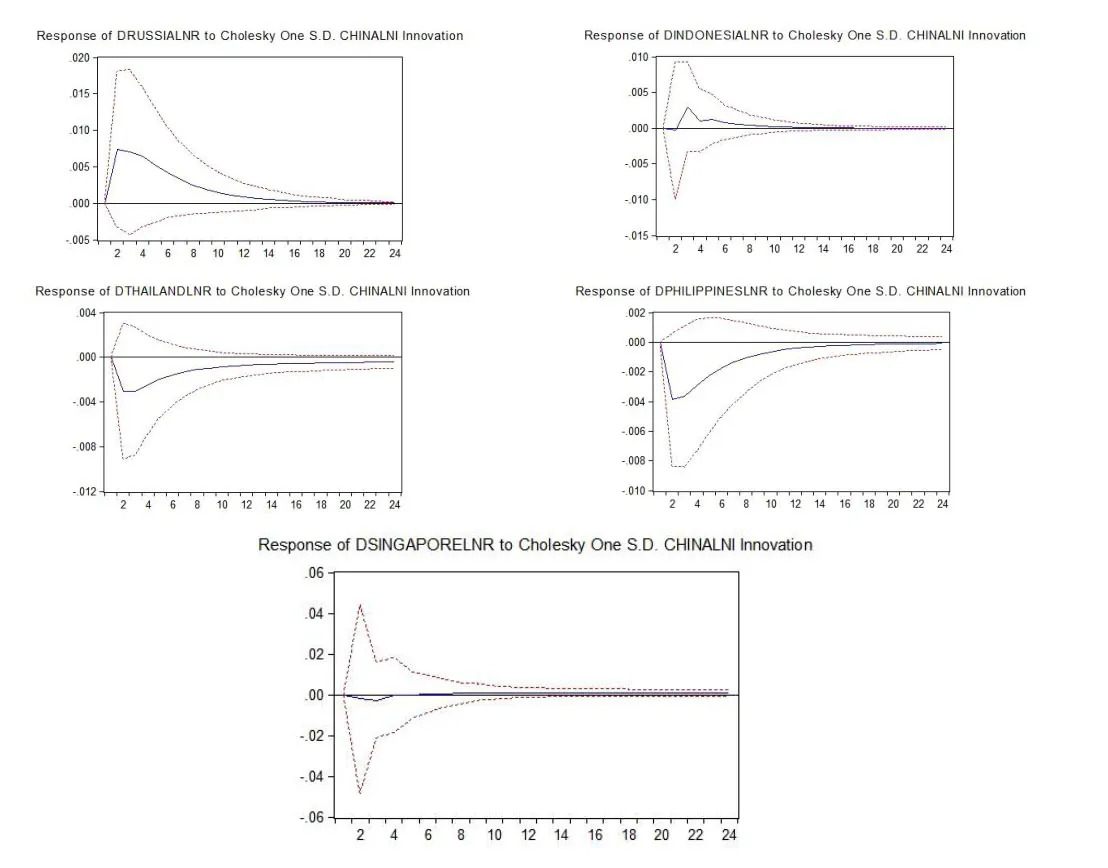

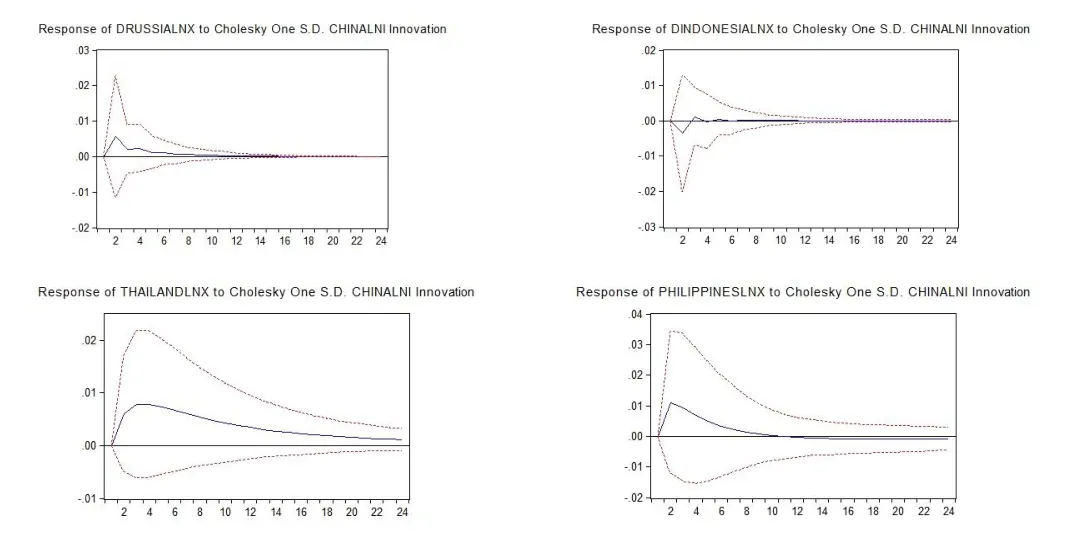

4.各國匯率對中國貨幣政策沖擊的響應

圖4 各國匯率對中國利率的脈沖響應

對于中國利率一個單位的標準新息正向沖擊,俄羅斯、泰國貨幣與人民幣匯率響應相似,先是負向響應然后轉(zhuǎn)為正向響應,最后趨于0。俄羅斯在第2個月負向響應達最大值-0.001 9,第4個月變?yōu)檎蝽憫?個月達最大值后逐漸降低趨近于0。泰國在第2個月負向響應達最大值-0.000 4后轉(zhuǎn)為正向響應,在第4個月,正向響應達最大值0.000 8后逐漸降低趨于0。印度尼西亞、菲律賓、新加坡都呈現(xiàn)出先升后降的正向響應模式。印度尼西亞在第2個月達到最大值0.003 2后逐漸降低趨于0,菲律賓在第3個月時響應達到最大值0.000 6后逐漸降低趨于0,新加坡在第2個月時響應達到最大值0.001 0后逐漸降低趨于0。總的來看,各國匯率對中國利率沖擊的響應較弱,但響應持續(xù)時間較長。

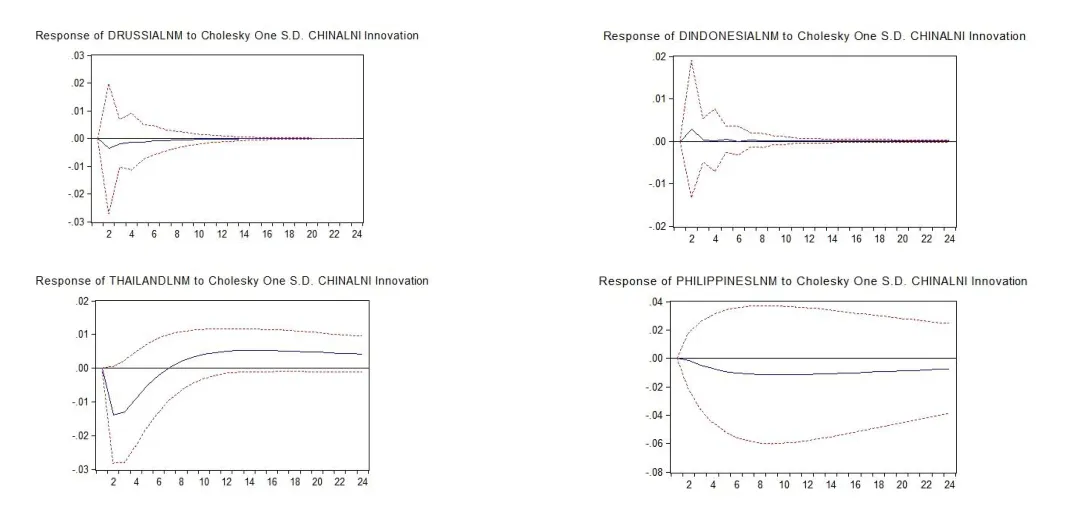

5.各國從中國的進口對中國貨幣政策沖擊的響應

圖5 各國從中國進口額對中國利率的脈沖響應

對于中國利率一個單位的標準新息正向沖擊,俄羅斯從中國的進口呈現(xiàn)出負向響應模式,第2個月負向響應達最大值-0.003 6后,響應逐漸降低趨近于0。印度尼西亞從中國的進口呈現(xiàn)出正向響應模式,在第2個月時達最大值0.002 9后逐漸降低趨于0,響應持續(xù)時間短。泰國從中國的進口在第2個月負向響應達最大值后逐漸降低,在第7個月時變?yōu)檎蝽憫⒃诘?4個月時達到正向響應最大值0.005 2,之后趨于穩(wěn)定。對于中國利率的沖擊,菲律賓從中國進口呈現(xiàn)負向響應模式,在第10個月時負向響應達最大值-0.011 7,隨后逐漸降低。總的來看,中國利率沖擊對俄羅斯、印度尼西亞從中國進口的影響較小,持續(xù)時間較短,泰國和菲律賓從中國進口受到的影響較大,持續(xù)時間較長。

6.各國對中國的出口對中國貨幣政策沖擊的響應

圖6 各國對中國出口額對中國利率的脈沖響應

對于中國利率一個單位的標準新息正向沖擊,俄羅斯對中國的出口呈現(xiàn)出正向響應模式,第2個月正向響應達最大值0.005 6后逐漸降低趨近于0。印度尼西亞對中國的出口在第2個月時負向響應達最大值-0.003 6后,經(jīng)過一段時間的窄幅震蕩趨于0。泰國對中國的出口呈現(xiàn)出正向響應模式,第4個月正向響應達最大值0.007 8后,響應逐漸降低。對于中國利率的沖擊,菲律賓對中國出口在第2個月時正向響應達最大值0.011 1,隨后降低,在第11個月時轉(zhuǎn)為微弱的負向響應。總的來看,中國利率沖擊對泰國、菲律賓對中國出口的影響較大,持續(xù)時間較長,俄羅斯、印度尼西亞對中國出口受到的影響較小,持續(xù)時間較短。

(五)方差分解分析

方差分解分析衡量了VAR模型中一個內(nèi)生變量的沖擊對其他內(nèi)生變量變化的貢獻度,進而評價不同內(nèi)生變量沖擊的重要性。

1.中國貨幣政策對各國工業(yè)生產(chǎn)指數(shù)變化的貢獻度。中國利率對俄羅斯工業(yè)生產(chǎn)指數(shù)波動的貢獻度在第7個月時達到0.293 0%之后趨于穩(wěn)定。中國利率對印度尼西亞工業(yè)生產(chǎn)指數(shù)波動的貢獻度隨時間不斷增加,在第24個月時達到0.541 9%。中國利率對泰國工業(yè)生產(chǎn)指數(shù)波動的貢獻度在第10個月時為7.043 9%之后趨于穩(wěn)定。中國利率對菲律賓工業(yè)生產(chǎn)指數(shù)波動的貢獻度隨時間不斷增加,在第24個月時達到0.740 9%。中國利率對新加坡工業(yè)生產(chǎn)指數(shù)波動的貢獻度隨時間不斷增加,在第24個月時達到0.301 1%。長期來看,中國利率對各國工業(yè)生產(chǎn)指數(shù)變化的貢獻度總體較小,除對泰國的貢獻度達到7.85%,對俄羅斯、印度尼西亞、菲律賓、新加坡的貢獻度均很小,各國工業(yè)生產(chǎn)指數(shù)主要受自身波動的影響。

2.中國貨幣政策對各國通貨膨脹率變化的貢獻度。中國利率對俄羅斯通貨膨脹率波動的貢獻度在第6個月時達到1.508 4%之后趨于穩(wěn)定。中國利率對印度尼西亞通貨膨脹率波動的貢獻度在第6個月時達到2.357 4%之后趨于穩(wěn)定。中國利率對泰國通貨膨脹率波動的貢獻度隨時間不斷增加,在第24個月時達到14.450 6%。中國利率對菲律賓通貨膨脹率波動的貢獻度在第10個月時達到0.802 5%之后趨于穩(wěn)定。中國利率對新加坡通貨膨脹率波動的貢獻度隨時間不斷增加,在第24個月時達到13.549 1%。長期來看,中國利率對各國通貨膨脹率變化的貢獻度差異較大,對泰國、新加坡通貨膨脹率變化的貢獻度較大,對俄羅斯、印度尼亞西、菲律賓通貨膨脹率變化的貢獻度較小。

3.中國貨幣政策對各國利率變化的貢獻度。中國利率對俄羅斯利率波動的貢獻度在第12個月時達到2.905 1%之后趨于穩(wěn)定。中國利率對印度尼西亞利率波動的貢獻度在第8個月時達到0.252 1%之后趨于穩(wěn)定。中國利率對泰國利率波動的貢獻度隨時間不斷增加,在第24個月時達到2.545 6%。中國利率對菲律賓利率波動的貢獻度在第9個月時達到3.719 9%之后趨于穩(wěn)定。中國利率對新加坡利率波動的貢獻度隨時間不斷增加,第24個月時達到0.016 9%。長期來看,中國利率對俄羅斯、泰國、菲律賓利率波動貢獻度較大,對印度尼西亞、新加坡利率波動貢獻度較小。

4.中國貨幣政策對各國匯率變化的貢獻度。中國利率對人民幣兌俄羅斯盧比匯率波動的貢獻度在第11個月時達到0.150 1%后趨于穩(wěn)定。中國利率對人民幣兌印尼盧比匯率波動的貢獻度在第11個月時達到4.751 2%后趨于穩(wěn)定。中國利率對人民幣兌泰國泰銖匯率波動的貢獻度在第10個月時達到0.763 2%后趨于穩(wěn)定。中國利率對人民幣兌菲律賓比索匯率波動的貢獻度在第10個月時達到0.413 0%后趨于穩(wěn)定。中國利率對人民幣兌新加坡元匯率波動的貢獻度在第10個月時達到0.520 1%后趨于穩(wěn)定。長期來看,除印度尼西亞外,中國利率對雙邊匯率波動的貢獻度均較小。

5.中國貨幣政策對各國從中國進口變化的貢獻度。中國利率對俄羅斯從中國進口波動的貢獻度在第9個月時達到0.050 2%之后趨于穩(wěn)定。中國利率對印度尼西亞從中國進口波動的貢獻度在第5個月時達到0.040 2%之后趨于穩(wěn)定。中國利率對泰國從中國進口波動的貢獻度隨時間不斷增加,第24個月時達到5.974 3%。中國利率對菲律賓從中國進口波動的貢獻度隨時間不斷增加,第24個月時達到1.148 2%。長期來看,除泰國外,中國利率對俄羅斯、印度尼西亞、菲律賓從中國進口波動貢獻度均較小。

6.中國貨幣政策對各國對中國出口變化的貢獻度。中國利率對俄羅斯對中國出口波動的貢獻度在第8個月時達到0.210 0%之后趨于穩(wěn)定。中國利率對印度尼西亞對中國出口波動的貢獻度在第5個月時達到0.097 6%之后趨于穩(wěn)定。中國利率對泰國對中國出口波動的貢獻度隨時間不斷增加,第24個月時達到4.547 4%。中國利率對菲律賓對中國出口波動的貢獻度在第7個月時達0.859 9%之后趨于穩(wěn)定。長期來看,除泰國外,中國利率對俄羅斯、印度尼西亞、菲律賓對中國出口波動貢獻度均較小。

四、結(jié)論及政策建議

(一)結(jié)論

通過以上實證分析,本文得出以下結(jié)論:

第一,從Granger因果關系檢驗結(jié)果來看,中國貨幣政策對各國經(jīng)濟指標的影響存在差異性。中國利率不是俄羅斯各經(jīng)濟指標變化的Granger原因。中國利率是人民幣兌印尼盧比匯率變化的Granger原因,不是印度尼西亞其他經(jīng)濟指標變化的原因。中國利率是泰國工業(yè)生產(chǎn)指數(shù)、對中國進口變化的Granger原因,不是泰國其他經(jīng)濟指標變化的Granger原因。中國利率是菲律賓利率變化的Granger原因,不是菲律賓其他經(jīng)濟變量變化的原因。中國利率是新加坡工業(yè)生產(chǎn)指數(shù)變化的Granger原因,不是新加坡其他經(jīng)濟變量變化的原因。

第二,從脈沖響應分析結(jié)果來看,各國工業(yè)生產(chǎn)指數(shù)、通貨膨脹率、利率、匯率對中國貨幣政策沖擊的響應均相對較弱,而各國對中國的進出口對中國貨幣政策沖擊的響應相對較強,其中又以泰國、菲律賓對中國進出口受到的影響較大,持續(xù)時間較長,俄羅斯、印度尼西亞對中國進出口受到的影響較小,持續(xù)時間較短。

第三,從方差分解分析結(jié)果來看,長期來看,除泰國外,中國利率對各國工業(yè)生產(chǎn)指數(shù)變化的貢獻度總體較小。中國利率對泰國、新加坡通貨膨脹率變化的貢獻度較大,對俄羅斯、印度尼亞西、菲律賓通貨膨脹率變化的貢獻度較小。中國利率對俄羅斯、泰國、菲律賓利率波動貢獻度較大,對印度尼西亞、新加坡利率波動貢獻度較小。除印度尼西亞外,中國利率對各國匯率波動的貢獻度均較小。除泰國外,中國利率對俄羅斯、印度尼西亞、菲律賓對中國進出口波動貢獻度均較小。

總體來看,中國貨幣政策對以俄羅斯、印度尼西亞、泰國、菲律賓、新加坡為代表的“一帶一路”沿線國家的溢出效應還較弱,但中國貨幣政策在這些國家的溢出效應隨各國對外開放程度以及與中國經(jīng)貿(mào)關系緊密程度的不同,在幅度、持續(xù)時間上各有不同,并且在貨幣政策溢出效應中,貿(mào)易渠道的傳導相對較為顯著。

(二)政策建議

針對以上實證結(jié)論,本文提出如下政策建議:

第一,重視貨幣政策溢出效應給本國和其他國家可能帶來的影響,加強國際貨幣政策的溝通與協(xié)調(diào)。既要重視發(fā)達國家貨幣政策調(diào)整給中國帶來的影響,也要重視中國貨幣政策給其他國家?guī)淼挠绊懀貏e是中國作為“一帶一路”的倡議者,更要重視中國貨幣政策調(diào)整將給“一帶一路”沿線國家?guī)淼目赡苡绊懀ㄟ^加強溝通與政策協(xié)調(diào),有效緩沖負面效應,維護“一帶一路”沿線國家經(jīng)濟金融環(huán)境的健康與穩(wěn)定。

第二,完善匯率形成機制,加快人民幣的國際化進程。完善匯率形成機制,逐漸減少匯率的浮動限制,加快人民幣的國際化進程,擴大人民幣在國際貿(mào)易中的使用,從而在貿(mào)易渠道上降低貨幣政策溢出效應的負面影響。

第三,疏通貿(mào)易渠道,有效發(fā)揮貨幣政策的正向溢出效應。在“一帶一路”框架下,隨著中國與其他國家經(jīng)貿(mào)往來的日益緊密,中國貨幣政策會對其他國家產(chǎn)生越來越重要的影響。減少貿(mào)易摩擦,與各國建立良好的經(jīng)貿(mào)關系,不僅能有效發(fā)揮貨幣政策的正向溢出效應,而且也是實現(xiàn)多邊共贏的基本途徑。