慈星股份第二季:并購重生?

路漫漫

慈星股份(300307.SZ)主營電腦針織機械的研發、生產和銷售。自稱以“高品質產品+高水準服務”打破了國內市場長期被少數幾家國際著名企業壟斷的局面的龍頭老大。2012年IPO募集資金21.35億元后,迅速開始變臉、變臉、再變臉。

招股說明書稱,募投項目年新增銷售收入47.81億元,年新增利潤總額10.81億元,凈利潤8.11億元。2013年4月,慈星股份發布公告,大幅調低募投項目投資總額、銷售收入和凈利潤。然而,早應該完工的募投項目拖延到2016年年底才完工,還有部分募投項目預計拖延至2018年完成。慈星股份在2016年年報解釋,各項目投資進度明顯低于承諾投資進度,主要是2012年以來,國內外經濟不景氣導致下游針織行業的市場需求下滑。直至2017年上半年,募投項目終于鐵樹開花,貢獻效益近4000萬元。

2012年3月,慈星股份上市,總市值140.35億元。之后業績變臉,股價跳水。2018年2月23日,慈星股份總市值只有55.90億元,縮水60%,投資者損失慘重。

但在原始股東3年鎖定期屆滿(即2015年3月28日)之后,以大股東為首的原始股東開始不亦樂乎減持、減持再減持。截至目前,單單實際控制人及旗下公司就累計套現高達18億元,目前,實際控制人剩余股票市值超過30億元。

上市后業績一落千丈

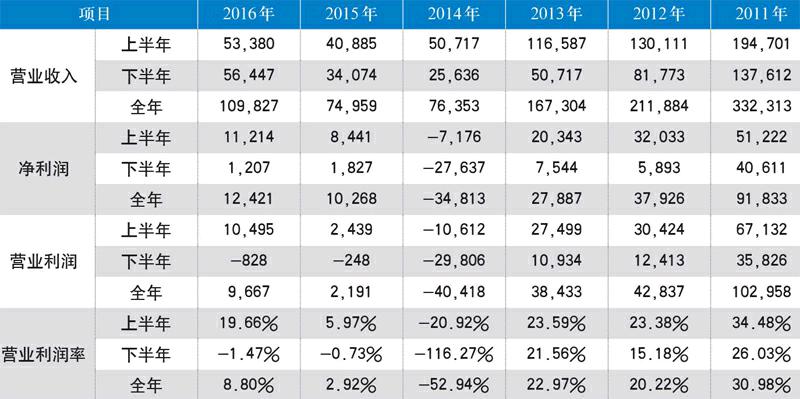

慈星股份的營業收入從2011年的33.23億元銳減至2015年的7.50億元。凈利潤下降更加驚人,2012年至2014年凈利潤分別同比下降58.70%、26.47%、224.84%。2011年凈利潤高達9.18億元,銷售凈利潤率高達27.64%。在競爭如此激烈的環境下,慈星股份的盈利能力相當驚人,能做到如此高的銷售凈利率恐怕也沒有第二家了。

慈星股份生產模式以及銷售中采取的買方信貸方式與國內工程機械行業的上市公司相似。與慈星股份直面慘烈的競爭不同,三一重工(600031.SH)及中聯重科(000157.SZ)的主打產品在國內的競爭對手并不強,即使這樣,在業績最好的2011年,這兩家公司營業收入是慈星股份的14、15倍,但銷售凈利潤率也不過是18.44%、17.64%,遠遠不如慈星股份。同行業的經緯紡機(000666.SZ)2011年的營業收入約為慈星股份的3倍,銷售凈利潤率僅僅4.79%,紡織機械的毛利率為15%。

2014年,慈星股份直接虧損3.48億元。雖然2015年營業收入繼續下降,但前一年洗了大澡之后,2015年實現盈利1.02億元。

2016年,營業收入終于回升至10.98億元,增幅高達46.52%;凈利潤1.24億元,增幅20.97%。2015年以來的持續盈利,為原始股東特別是大股東套現提供強有力的支持。

巨額募集資金帶來的大量利息收入及營業外收入成了慈星股份的遮丑布。2012年至2016年,慈星股份累計盈利5.37億元,平均每年盈利1.07億元,為上市前的九分之一。2011年,財務費用為2576萬元,IPO后大量利息收入導致財務費用出現負數,2012年至2016年,財務費用累計-2.75億元,營業外收入2.19億元,慈星股份上市以來的絕大部分利潤正是來自這里。

招股書顯示,由于針織行業存在一定的季節性,針織機械行業也存在一定的季節性。每年4月至11月,出口訂單較多,行業處于銷售旺季,針織機械行業由于處于針織行業的上游,銷售旺季將有所提前,每年2月至10月公司進入銷售旺季。這樣的解釋不無道理,2011年下半年,市場需求有所下滑,下半年的營業收入比上半年減少。但上市之后,分化卻非常明顯。上半年的營業收入遠遠多于下半年,凈利潤更是秒殺下半年。2012年至2016年,上半年累計的營業收入占同期全年的約六成,累計實現盈利6.49億元,而下半年卻累計虧損1.12億元。差異如此之大,僅用招股書的解釋,似乎有些牽強。

隨意的資產減值損失

行業首創的買方信貸模式讓慈星股份上市前的業績大爆發,這種模式圈粉無數,超過七成的營收來自買方信貸模式。但其風險也非常大,相當于給了客戶很高的杠杠。招股書洋洋灑灑地描述如何控制風險,壞賬損失如何之少。從資產減值損失計提來看,2008年至2011年,資產減值損失累計3318萬元,其中2011年954萬元,占營業收入的0.29%,而三一重工是0.79%,中聯重科0.55%。刻意少提資產減值損失,掩蓋了巨大的風險。

上市之后,風險原形畢露。上市第一年(2012年)的金額高達5386萬元,隨后2013年高達1.60億元,2014年達到4.76億元的最高峰。之后雖有下降,仍達億元之多。2012年至2016年,慈星股份累計計提資產減值損失9.45億元,占同期累計營業收入的14.04%,而同期三一重工、中聯重科的比例分別為1.53%、2.85%。慈星股份生產模式以及銷售中采取的買方信貸方式與三一重工、中聯重科相似,為何慈星股份的損失遠遠大于后者?而且,后者的買方信貸模式還在延續,而慈星股份卻在2016年終止該模式。上市前,買方信貸模式猶如給慈星股份業績安裝了火箭,營業收入從2008年的3.02億元暴增至2011年的33.23億元,凈利潤從3371萬元暴增至91833萬元。過激的銷售,最終由資本市場來買單。

資產減值損失如果運用的好,可以根據需要來調節利潤。

2016年,慈星股份終止買方信貸模式。在2016年上半年的業績預告中,慈星股份稱,鑒于近兩年公司大幅降低買方信貸模式銷售規模并于2018年停止該種業務模式,公司大幅減少了資產減值損失的計提,營業利潤較上年同期大幅增長,歸屬于上市公司股東的凈利潤較上年同期增長40%-50%。 endprint

endprint

而實際上,2016年上半年盈利1.12億元,同比增加2773萬元,同比增長32.85%。資產減值損失大幅減少功不可沒。2015年上半年資產減值損失6619萬元,2016年上半年資產減值損失僅2946萬元,慈星股份解釋為終止買方信貸模式所致。但2016年下半年資產減值損失高達1.17億元,同比增加7475萬元。既然買方信貸模式終止了,2016年上半年的資產減值損失也大幅減少,為何下半年突然暴增了?2016年全年資產減值損失高達1.47億元,同比增加3802萬元,資產減值損失四大類別壞賬損失、存貨跌價損失、固定資產減值損失、無形資產減值損失均同比增加。

并購再圖重生?

2016年上半年的營業收入及凈利潤同比增加不少,但到了下半年,利潤急劇減少,只有上半年的十分之一。別看2016年下半年僅僅盈利1207萬元,這還是慈星股份努力付出10億元換來的成果,否則下半年會虧損。

2016年下半年,慈星股份分別以4億元和6億元收購杭州多義樂網絡科技有限公司(下稱“多義樂”)、杭州優投科技有限公司(下稱“優投科技”) 100%的股權,進軍移動互聯網。兩公司在2016年合計貢獻營業收入8264.34萬元,占慈星股份全年營業收入的7.52%;合計貢獻凈利潤3611.53萬元,占慈星股份全年凈利潤的29.08%。

2017年上半年,慈星股份營業收入增長三成,處置固定資產利得6698.01萬元,這樣,上半年的凈利潤看上去增長不錯,增幅達到54.31%,而扣除非經常性損益,增幅只有0.66%。多義樂及優投科技聯手貢獻凈利潤6053.14萬元,占總額的三分之一。而2016年上半年,還沒有收購多義樂及優投科技,如果剔除這一影響因素,2017年上半年的扣非凈利潤下降超過五成。

慈星股份預計2017年營業收入和凈利潤均有增長,尤其是凈利潤,較上年同期有較大幅度的增長,主要是公司移動互聯網業務營收及利潤快速增長,此外處置閑置工業用房及工業用地帶來的營業外收入增加。

多義樂迷局

多義樂設立時注冊資本和實收資本均為10萬元,其中何蘭女出資6萬元,錢華芳出資4萬元。2016年1月,何蘭女將其持有的公司25%股權、27.5%股權和7.5%股權分別轉讓給成立于2016年1月4日的黃山長欣投資有限公司(下稱“黃山投資”,注冊資本500萬元,唐彥持股90%、唐櫸持股10%)、成立于2016年1月7日的杭州慧游網絡科技有限公司(下稱“杭州慧游”,注冊資本500萬元,胡晟出資300萬元、石正姣出資200萬元)和成立于2016年1月7日的杭州集游網絡科技有限公司(下稱“杭州集游”,注冊資本500萬元,姜艷姣出資149.1萬元、羊君出資170.4萬元、胡晟出資180.5萬元),錢華芳將其持有的公司40%股權轉讓給杭州集游。

彼時,公司增加注冊資本900萬元,其中黃山投資、杭州慧游和杭州集游分別認繳相應資金。到了2016年2月,黃山投資將其持有的公司2.174%股權轉讓給成立于2015年12月28日的杭州喬馳科技有限公司(下稱“杭州喬馳”,注冊資本500萬元,張美英出資25萬元、顧喬棣出資475萬元),杭州集游也將其持有的公司0.5435%股權轉讓給杭州喬馳。緊接著,多義樂接受成立于2015年9月22日的杭州美證安添股權投資合伙企業(下稱“杭州美證”)為新股東,由其對公司增資480萬元。經上述股權轉讓、增資并經公司股東實繳出資后,多義樂注冊資本變更為1087萬元,實收資本變更為617萬元。

創始人何蘭女、錢華芳沒有享受到多義樂4億元天價賣身的暴利。

2016年2月,多義樂以534.7萬元合并杭州泰酷科技有限公司(下稱“泰酷科技”), 2016年2-3月,泰酷科技貢獻收入788萬元,貢獻凈利潤377萬元。盈利能力如此強大的泰酷科技可辨認凈資產公允價值不足700萬元。而多義樂更加厲害,本次并購不但沒有產生商譽,反而產生營業外收入,合并成本低于合并中取得的泰酷科技可辨認凈資產公允價值份額的部分 164萬元計入2016年的營業外收入。多義樂2016年1-3月的合并凈利潤522.79萬元,其中母公司虧損18.42萬元,所有的利潤來自唯一子公司泰酷科技。也就是說,多義樂花費500多萬元買下泰酷科技,并依靠后者以4億元天價賣身給慈星股份。

泰酷科技于2013年1月由杭州斯凱網絡科技有限公司(下稱“斯凱網絡”)、胡晟、成娜在杭州成立,2015年9月,斯凱網絡成為唯一股東。天眼查顯示,斯凱網絡成立于2005年,2010年在美國納斯達克交易所正式掛牌上市股票代碼:MOBI,是國內第一家在美上市的移動互聯網企業。據介紹,斯凱網絡已經發展成為移動互聯網應用平臺企業,累積海內外用戶數已達12億,下載次數突破110億次,位列全球第三。旗下現有千龍科技、魔品科技、泰酷科技、破曉科技、powerplay共五家子公司,涉足包含棋牌游戲、流量經營、多媒體運營、海外市場等多個領域。

那么,泰酷科技是不是多義樂收購的泰酷科技?另外,唐彥2007年起至今是斯凱網絡的董事,此唐彥與黃山投資大股東唐彥又是同一人嗎?

優投科技,一樣的套路

優投科技的套路和多義樂如同一轍。

同樣是2016年2月,優投科技以295萬元合并杭州米玩網絡科技有限公司(下稱“米玩網絡”)。優投科技2016年1-3月盈利643.12萬元,近九成來自米玩網絡。同樣依靠米玩網絡的驚人盈利業績,優投科技公司賣身慈星股份6億元。

優投科技成立時注冊資本和實收資本均為50萬元,其中景婷出資20萬元,占比40%,申屠秋云出資30萬元,占比60%。

在2015年1月,景婷將其持有的公司10%股權和12.9%股權分別轉讓給袁維軍和唐彥,申屠秋云將其持有的公司0.78% 股權轉讓給唐彥。此后,2015年8月,申屠秋云將其持有的公司37.22%股權和22%股權分別轉讓給成立于2015年8月7日的杭州優港投資管理有限公司(下稱“杭州優港”,注冊資本500萬元,劉玉陽持股100%)和成立于2015年8月7日的杭州友匠投資管理有限公司(下稱“杭州友匠”,注冊資本500萬元,其中劉玉陽出資311.38萬元)。期間,優投科技再次增加注冊資本120萬元,公司注冊資本和實收資本變更為175.50萬元。

至2016年1月,景婷將其持有的公司2.5%股權、0.925%股 權、2.375%股權、11.3%股權分別轉讓給成立于2014年6月11日的杭州拜門投資管理有限公司(下稱“杭州拜門”,注冊資本500萬元,張俊持股99.80%、張光仁持股0.20%)、杭州喬馳、杭州友匠和杭州優港,唐彥將其持有的公司 11.388%股權、2%股權和0.292%股權分別轉讓給黃山投資、杭州喬馳和杭州優港,袁維軍將其持有的公司0.25%股權轉讓給杭州優港。又一次增資后,公司注冊資本變更為1000萬元,實收資本仍為175.50萬元。

很快,2016年1月,杭州優港將其持有的公司5%股權、袁維軍將其持有的公司2%股權均轉讓給杭州美證。

米玩網絡是由沙世和、張俊于2013年7月18日成立的。被優投科技收購前,米玩網絡的股東之一就是杭州拜門。

聲明:本文僅代表作者個人觀點;作者聲明:本人不持有文中所提及的股票endprint