誰從政府間稅收劃分中受益?

——基于稅收背離和稅收受益的分析

李建軍,王瑞祥(西南財經大學 財政稅務學院,四川 成都 611120)

一、引 言

實現基本公共服務均等化、促進經濟社會協調發展、發展成果惠及全體人民、增強人民群眾獲得感,需要各地有大致均等的財力,而各地的財力狀況主要取決于經濟發展水平和政府間稅收劃分制度[1]。在分權結構中,稅收劃分是一件很復雜的事情,它會帶來關于橫向與縱向不平衡的各種問題,在稅收劃分的過程中必須謹慎從事[2]。2016年全面“營改增”,原作為地方主體稅種的營業稅消失,國務院制定了中央與地方增值稅過渡方案,適用期為2—3年,這使得改革中央和地方稅收劃分關系,建立科學合理、穩定規范的政府間稅收劃分制度顯得尤為重要和迫切。

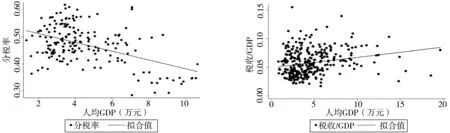

1994年稅制改革,初步建立了中央與地方政府(主要是中央與省)間相對統一的縱向政府間稅收劃分關系,而在增值稅、營業稅、企業所得稅與個人所得稅等具體稅種的改革中,關于納稅人和納稅地點的規定確立了橫向政府間稅收劃分關系。圖1顯示了省內按分稅制分得的稅收與在該省征得稅收之比表示的分稅率,在時間上和省際間存在著差異,且分稅率與人均GDP之間呈負向關系。圖2表明地市(州)的稅收和GDP之比與地市(州)人均GDP呈正向關系。這是否意味著,從省際分析,現行政府間稅收劃分模式對欠發達地區有利,有助于均衡省際間財力;從地市分析,現行政府間稅收劃分模式對發達地區有利,不利于均衡地市間財力。我國現行的政府間稅收劃分制度,實際上是按納稅人在法定納稅地點繳稅,以征繳地征得的稅收在中央與征繳地不同層級政府間進行劃分;中央與省級政府稅收劃分方式在全國范圍相對統一,各省省內政府間稅收劃分由本省自己決定、省際間劃分方式大相徑庭。因此,評估政府間稅收劃分的分配效應,考察現行的橫向和縱向稅收劃分制度的受益結構,對于建立公平合理的政府間稅收劃分關系,以及促進地區間基本公共服務均等化和經濟社會協調發展具有重要價值。

圖1 省內人均GDP與分稅率 圖2 地市(州)人均GDP與稅收/GDP

二、文獻綜述

關于稅收受益問題,外國學者的研究起步比較早。McLure[3]基于一般均衡模型分析認為,資本報酬是影響美國各州政府稅收與稅源背離的重要因素;McLure[4]進一步指出,增值稅應歸中央,以減少稅負轉嫁造成的稅收背離;企業所得稅應歸地方,并在分配中堅持獨立核算、因素法等受益原則。為解決稅收背離造成的企業所得稅在地區間分配的橫向不公問題,應按一定的公式對企業所得稅進行橫向分配。在加拿大,分配公式考慮的因素主要有工資和銷售額;在美國,確定企業所得稅在州際間分配公式考慮的因素主要有工資、固定資產和銷售額[5]。Purohit[6]認為,以屬地原則征收的增值稅轉移方向取決于轄區的生產過程處于何種階段,若采用屬地原則在消費地征收,將對輸出導向型地區不利。Proto和Proto[7]考慮了中間人投票規則和政治因素,證明了稅收競爭下稅收與稅源背離會產生公共產品過度供給的結果。

關于政府間稅收劃分的受益問題,在國內,劉玉池等[8]最早探討了增值稅地區間轉移問題,并分析了稅收轉移的表現形式和成因,認為稅收轉移改變了地區政府之間的稅收分配關系、干擾了分稅制的運行,使稅收從欠發達地區流向發達地區,擴大了地區差異。大量文獻對地區間稅收轉移,稅源與稅收背離的原因、表現、形式、國外做法和治理進行了研究。就具體稅種而言,王道樹[9]研究發現,地區間企業所得稅收入分布差異超過對應的稅源分布差異,其認為簡單的總機構匯總納稅收入歸屬機制將惡化企業所得稅收入歸屬差異,提出應按照稅收歸屬與稅收來源一致性原則,建立科學的地區間企業所得稅收入歸屬機制。另外,一些研究對地區間稅收轉移或稅收背離進行了測算,發現我國存在比較嚴重的地區間稅收轉移和稅收背離現象,稅收從經濟相對落后的區域流向經濟相對發達的區域[10]-[12],經濟相對落后區域為稅收輸出地,經濟相對發達區域為稅收受益地,這種“劫貧濟富”的稅收轉移現象加劇了地區間的財力差異,有違公平課稅原則[13]。喬寶云和王道樹[1]認為,現行的稅收制度因素,特別是稅收收入歸屬權,是造成區域稅收差異的主要原因,其認為應改革財稅體制,合理劃分區域間稅收管轄權,從制度上保證落后地區的稅收收入能力。

已有研究表明,現有的政府間稅收劃分存在稅收與稅源背離、地區間受益不公的問題,并對地區間稅收劃分的受益狀況進行了初步分析。與既有文獻相比,本文的貢獻主要在于:其一,現有文獻對橫向政府間稅收劃分關注不足,特別是尚未涉及省以下橫向政府間稅收劃分的受益問題,本文從省際和地市(州)層面考察在現行橫向和縱向政府間稅收劃分制度下,不同地區的受益情況,為政府間稅收劃分提供理論和經驗依據,有助于解釋地區間財力及基本公共服務供給差異。其二,將邊際受益歸宿分析方法用于稅收劃分受益研究,除了考察地市(州)稅收總體劃分受益分配外,還將評估增值稅、營業稅和企業所得稅稅收劃分的地區間受益分配,為下一步的稅制改革和省以下稅收劃分提供支撐。

三、假設提出和模型構建

(一)稅收背離

中央與地方之間、不同地方層級政府之間的縱向稅收劃分,即通常所說的分稅制,是政府間稅收劃分的核心內容。理論上,政府間稅收劃分不僅包括縱向政府間稅收劃分,還包含橫向政府間稅收劃分。橫向政府間稅收劃分是同一層級的不同地方政府之間的稅收征收權分配問題。*在國際稅收中,不同國家通過居民管轄權和地域管轄權的協調來實現國家間的稅收分配。在我國,雖然沒有關于橫向政府間稅收劃分的一般性規定,但各稅種的單行稅法中關于納稅人、納稅地點等的規定,事實上也確定了各稅種的稅收管轄權和地區間稅收收益的劃分方式。按照現行稅法關于稅收征管權的規定,我國橫向政府間稅收劃分總體上是以機構所在地、生產經營活動地為主要依據,即由機構所在地、生產經營活動所在地的政府及其稅務機關行使稅收管轄權,并以機構所在地、生產經營活動所在地的稅務機關征得的稅收為基礎,分稅種并按照一定的標準在中央和地方、不同層級地方政府間進行劃分。換而言之,橫向政府間稅收劃分決定稅收在哪里征收,縱向政府間稅收劃分決定征收地征得的稅收在中央和不同層級地方政府之間的劃分標準。稅收征管權的配置橫向政府間稅收劃分制度事實上成為中央到地方不同層級縱向政府間稅收劃分的重要前提和基礎。在中央與地方縱向政府間稅收劃分制度相對統一的情況下,橫向政府間稅收劃分在一定程度上決定著稅收在地區之間的分配。

理論上,在稅制統一的情況下,稅收的多少主要取決于稅源和征管水平。我國稅收收入歸屬權與稅收征管權混同,稅收征管機構所在地的政府因擁有稅收征管權,理所當然地將稅收按規定的縱向分配比例進行劃分,稅收征管的屬地管轄、屬人管轄和行業管轄交織并存,地區間稅收分配協調機制缺失等[11],加之企業匯總納稅、生產和管理空間分離、企業策略性定價、總部經濟等,引致我國地區間稅源和稅收背離,造成了稅收在地區間流入和流出的橫向轉移[13]。一些地區成為現行橫向和縱向政府間稅收劃分的稅收凈流入地和受益地,另一些地區則成為稅收凈流出地和受損地。*對于跨省市總分機構企業所得稅收入的征繳產生的稅收背離問題,財政部等先后制定了《跨地區經營、集中繳庫的企業所得稅地區間分配暫行辦法》(財預[2002]5號)、《跨省市總分機構企業所得稅分配及預算管理暫行辦法》(財預[2008]10號)、《跨省市總分機構企業所得稅分配及預算管理辦法》(財預[2012]40號)等辦法;四川制定了《關于建立健全區域合作發展利益分享機制的指導意見》(川府發〔2015〕4號),對總分機構跨區域的企業、跨市縣的項目等企業所得稅、增值稅等稅收的橫向分配進行了規范。

為了測算稅收背離造成橫向政府間稅收劃分的非均衡和受益扭曲,并避免各地稅收征管強度和征管水平的差異可能導致的偏誤,基于數據可得性和研究可行性,本文提出如下假設:

假設1:各地區的稅收征管水平和征收率相同。

假設2:各地區的稅源結構相同,等量的稅基產生相同的稅收。

則地區間的稅收背離可表示為:

(1)

其中,Di為地區i的稅收背離額,CTi和Bi分別為地區i征得的稅收和該地區的稅基。如式(1)所示,一個地區的稅收背離額Di為該地區實際征得的稅收減去平均稅收征得率∑CTi/∑Bi與稅基Bi計算的應征稅收之差。

縱向政府間稅收劃分是以各地實際征得的已經產生稅收背離的稅收收入為基礎進行分配的,稅收背離必然造成橫向政府間稅收劃分的不公。則稅收背離對各地區稅收分配及收益的影響可表示為:

(2)

(3)

其中,TRi為在現行的稅收征管及分稅制下地區i實際分得的稅收,TRi/CTi為稅收在地區i中央與地方間的實際劃分比例,∑TRi/∑CTi為稅收在中央與地方間的全國平均劃分比例,AETi和METi分別為按照中央與地區i實際稅收劃分比例(簡稱實際劃分率)、中央和地方全國平均稅收劃分比例(簡稱平均分配率)。地區i稅收背離狀況,若AETi>0,METi>0表示該地區因稅收背離而多分得稅收,則該地區是政府間稅收劃分的稅收流入地和受益地;若AETi<0,METi<0表示該地區因稅收背離而少分得稅收,則該地區是政府間稅收劃分的稅收流出地和受損地。

(二)邊際受益歸宿

邊際受益歸宿分析(Marginal Benefit Incidence Analysis, MBIA)是利用截面數據識別新增資金的受益分配狀況的方法。其最早由Lanjouw和Ravallion[14]提出并由Ajwad和Wodon[15]進行優化。該方法的基本思路是:對省內的地市(州)按照一定的標準分為若干個群組,測算在分稅制下省內稅收劃分比例提升時,各個群組稅收劃分比例的邊際受益率。若省內稅收劃分比例提高,某群組稅收劃分比例以更高的比例遞增,即邊際受益率大于1,說明該群組在稅收劃分中的邊際受益較多;反之,說明該該群組在稅收劃分中的邊際受益較少。

對樣本劃分群組是邊際受益歸宿分析的基礎,不同的群組劃分標準意味著選擇了不同的參照系,其直接影響結果的闡釋。為考察不同經濟發展水平的地區在稅收劃分中的受益結構,本文選擇人均GDP作為群組劃分的依據,若人均GDP較高群組的邊際受益率更高(大于1),說明政府間稅收劃分更有利于發達地區,高收入地區在政府間稅收劃分中受益;若人均GDP較低群組的邊際受益率更高(大于1),則說明稅收劃分有利于欠發達地區,低收入地區在政府間稅收劃分中受益。

(4)

(5)

(6)

(7)

式(7)即為第k群組的稅收劃分邊際受益率。若式(7)的值大于1,表明第k群組在省內地市(州)稅收劃分比例提升中受益更多;反之,則意味著第k群組在稅收劃分比例提高中受益較少。

需要說明的是,邊際受益歸宿分析隱含著一個內在的約束條件,即省內地市(州)稅收劃分比例提升1個單位,各群組的邊際受益率的平均值等于1。約束條件為:

(8)

將最后一群組的參數βK表達為其他群組參數的函數,可得:

(9)

本文研究地市(州)稅收劃分的邊際受益歸宿,樣本包括24個省的325個地市(州)。由于省內地市(州)數量的限制,本文以人均GDP為標準將各省內地市(州)分為4組(K=4)。同時,考慮約束條件式(9),可將式(6)寫做:

(10)

其中,k=1,...,3;i=1,...,24。式(10)包含4個回歸方程,由于第k組地市(州)的稅收劃分比例與省內地市(州)平均稅收劃分比例相關,而省內地市(州)平均稅收劃分比例又包含了其他群組稅收劃分比例的信息,方程及其干擾項間存在相關性,同時回歸方程還存在跨方程的參數約束,因此,本文采用似不相關回歸進行聯合估計,以提高估計效率[17]。

四、分稅制下省際間稅收受益:稅收背離視角

(一)數據說明

本文基于稅收背離視角對省際稅收受益進行分析。在政府間稅收總體受益測算中,以各地區GDP(單位:億元)作為稅基;考慮到2012年 “營改增”以來營業稅和增值稅征稅范圍的調整和稅基數據的可得性,將營業稅和增值稅加總作為貨物勞務稅,稅基以地區第二三產業增加值(單位:億元)近似刻畫;在企業所得稅的政府間受益測算中,根據企業所得稅的計稅基礎,以各地的企業營業盈余為稅基。在內外資企業所得稅合并之前,企業所得稅包括內資企業所得稅和外資企業所得稅。各地征得的總稅收、增值稅、營業稅和企業所得稅為《中國稅務年鑒》中報告的國家稅務局和地方稅務局征得的相應稅收的合計數,同時將大連、寧波、廈門、青島、深圳等5個計劃單列市稅收數據并入所在省份。各地分得的各項稅收為各地對應的財政預算收入數。本文主要對我國除港澳臺、西藏之外的30個省(自治區、直轄市)省際政府間稅收受益情況進行測算,原始數據來自《中國稅務年鑒》和《中國統計年鑒》相關各期。

(二)測算結果

利用式(2)和式(3)對30個省的總稅收、貨物勞務稅和企業所得稅的政府間受益情況進行測算,結果如下:其一,無論是基于稅收在中央與地方間的實際分配率,還是基于平均分配率進行測算,我國省際間都存在明顯的稅收轉移現象,北京、上海、浙江、廣東等是政府間稅收劃分的稅收流入地和受益地,河北、遼寧、福建、山東、河南、湖北、湖南、廣西、四川、陜西等是政府間稅收劃分的稅收流出地和受損地。其二,無論是基于貨物勞務稅在中央與地方間的實際分配率,還是基于平均分配率進行測算,包括增值稅和營業稅兩稅的貨物勞務稅在省際間都存在明顯的稅收轉移現象。上海、廣東、北京、浙江、江蘇等是政府間貨物勞務稅劃分的稅收流入地和受益地,山東、河南、湖南、湖北、河北、內蒙古、遼寧、吉林、黑龍江、廣西、陜西等是政府間貨物勞務稅的稅收流出地和受損地。其三,無論是基于企業所得稅在中央與地方間的實際分配率,還是基于平均分配率進行測算,我國企業所得稅在省際間也存在明顯的稅收背離和轉移現象,上海、北京、廣東、浙江等是政府間企業所得稅劃分的稅收流入地和受益地,山東、河南、湖南、湖北、河北等是政府間企業所得稅劃分的稅收流出地和受損地。

總體而言,無論是基于稅收在中央與地方間的實際分配率,還是基于平均分配率進行測算,現行分稅制下地區貨物勞務稅、企業所得稅和總稅收在省際間都存在明顯的稅收背離和稅收轉移現象,北京、上海、廣東、浙江等是政府間稅收劃分的稅收流入地和受益地,山東、河北、河南、湖北、湖南等是政府間稅收劃分的稅收流出地和受損地。

五、分稅制下地市(州)間稅收受益:邊際受益歸宿分析視角

(一)數據說明

前文從稅收背離視角對政府間稅收劃分的省際稅收受益進行了測算,后文進一步對地市(州)在政府間稅收劃分中的受益結構進行分析。由于缺乏稅收背離方法所需的稅收機構在各地市(州)征得稅收的數據,本文采用邊際受益歸宿分析方法展開研究。如前文所述,根據邊際受益歸宿分析方法對省域內的地市(州)按照人均GDP分為4個群組,測算在分稅制下,省內地市(州)平均稅收劃分比例提升時,各個群組在稅收劃分比例變動中的邊際受益率。理論上,政府間稅收劃分中,地市(州)的稅收劃分比例等于地市(州)按照政府間稅收劃分及分稅方式在征稅機關從本地市(州)征得的稅收中分得的稅收TD,除以征稅機關從該地市(州)征得的稅收TC;其中,征稅機關從本地市(州)征得稅收取決于稅基B和稅制t,則有TD/TC=TD/(B×t),由于我國稅收立法權集中于中央,全國稅制大致統一,對各地市(州)有相同的t。因此,本文用TD/B作為地市(州)稅收劃分比例的近似替代。在具體研究中,考慮總稅收和具體稅種的征稅范圍及數據的可得性,以各地市(州)GDP為稅基,以各地市(州)實際總稅收與本地市(州)GDP之比作為總稅收劃分比例指標;以各地市(州)第二產業中工業增加值與第三產業增加值之和作為增值稅稅基,以各地市(州)分得增值稅收入與其增值稅稅基之比作為增值稅劃分比例指標;以各地市(州)第二產業中建筑業與第三產業增加值之和作為營業稅稅基,以各地市(州)分得的營業稅收入與其營業稅稅基之比作為營業稅劃分比例指標;以各地市(州)第二三產業增加值之和作為企業所得稅稅基,以各地市(州)分得的企業所得稅收入與企業所得稅稅基之比作為企業所得稅劃分比例指標。*按現行分稅制,增值稅、企業所得稅為中央與地方共享稅,營業稅主要為省及以下地方稅。各省分別制定本省的省及以下稅收劃分制度,增值稅和企業所得稅的地方分享部分、營業稅在省和地市(州)之間按本省的規定劃分。

本文選取我國24個省325個地市(州)的數據為樣本,樣本中剔除了我國港澳臺、西藏、直轄市及個別所轄地市(州)報告數量有限不符合群組劃分要求的省份。原始數據主要來自于《中國區域經濟年鑒》。

(二)測算結果

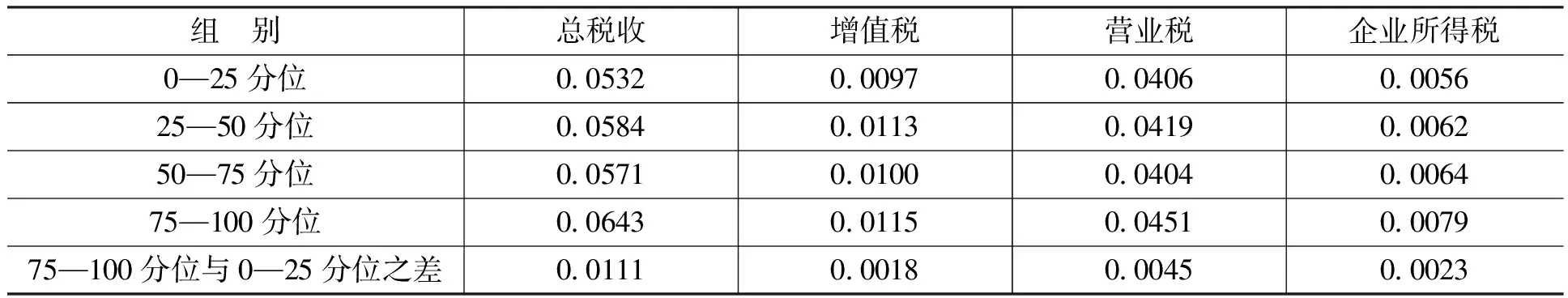

表1報告了2013年我國地市(州)一級地方政府稅收劃分的平均受益情況。從表1中可以看出,總稅收、增值稅和營業稅在地市(州)的劃分比例,除25—50分位外,地市(州)稅收劃分比例隨人均GDP增加而增長;企業所得稅的地市(州)劃分比例完全隨分位數的提高而逐步提高。總體而言,地市(州)的稅收劃分比例與經濟發展水平總體上呈正向關系,經濟發展水平越高的地市(州),在稅收劃分中實際分得的比例也越高。這意味著,相對于欠發達的地市(州),經濟發達的地市(州)在稅收劃分中分得的比例更高,可見,稅收劃分存在橫向非公平問題。

表1 2013年我國地市(州)地方政府稅收劃分受益分布

注:按人均GDP從低到高,對樣本地市(州)4等分,0—25分位代表最貧困的地市(州),25—50分位代表次貧困地市(州),50—75分位代表較富裕地市(州),75—100分位代表最富裕地市(州)。表3同。

雖然表1提供了不同稅種的稅收收入劃分比例在各個群組中平均的分布情況,但由于平均狀況并不能表示邊際的變化情況,不能反映當省級平均稅收劃分比例變動時,各個群組內稅收劃分比例的增減情況,因而本文采用邊際受益歸宿分析并進行似不相關回歸,估計結果如表2所示。系數β1—β3分別是對0—25分位、25—50分位、50—75分位三個群組線性方程的估計系數,β4為非線性約束條件估計的系數值。系數全為正值,且在1%的水平上顯著,說明當省級增值稅、營業稅、企業所得稅總稅收劃分比例提高時,省內群組的增值稅、營業稅、企業所得稅總稅收劃分比例也會顯著增加。

表2 似不相關回歸結果

注:括號內為z值;***、**和*分別表示在 1% 、5% 和 10% 的顯著性水平下顯著。

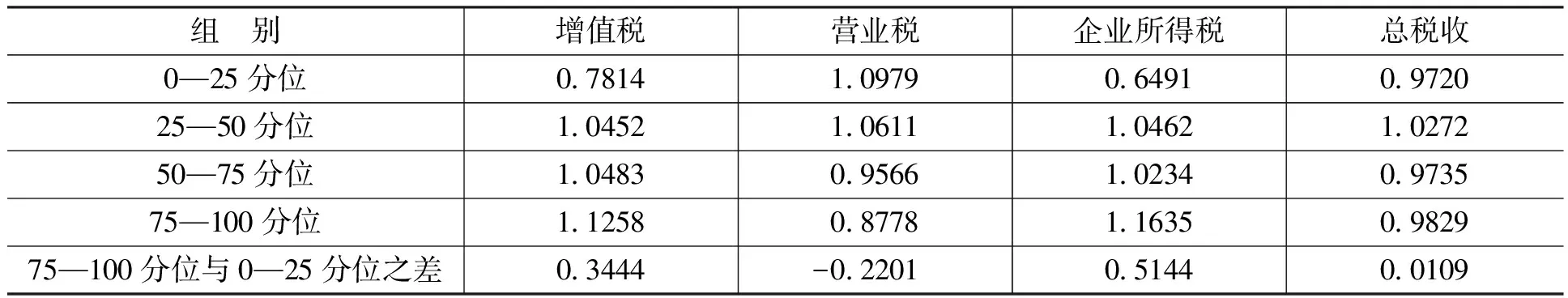

將表2的估計系數進一步代入式(7),可得各群組稅收劃分的邊際受益狀況,如表3所示。表3的邊際受益率反映當省級稅收劃分比例增加1個單位時,地市(州)的各個群組稅收劃分比例的變動情況:其一,省以下增值稅的稅收劃分總體上更偏向于發達地區,具有明顯的“親富”特征。當省內地市(州)增值稅平均劃分比例提高1個單位時,0—25分位地市(州)群組的邊際受益率最低為0.7814,75—100分位地市(州)群組的邊際受益率最高為1.1258,75—100分位地市(州)比0—25分位地市(州)高出0.3444。25—50分位地市(州)的邊際受益率和50—75分位地市(州)的邊際受益率大致相當,同時,兩者的邊際受益率都高于0—25分位地市(州),都低于75—100分位地市(州)的邊際受益率。其二,省以下營業稅的稅收劃分總體上更傾向于欠發達地區,具有較為明顯的“親貧”特征。當省內地市(州)營業稅平均劃分比例提高1個單位時,0—25分位地市(州)群組的邊際受益率最高為1.0979,75—100分位地市(州)群組的邊際受益率最低為0.8778,0—25分位地市(州)比75—100分位地市(州)高出0.2201。另外,兩個分位群組的營業稅劃分邊際受益率也隨經濟發展水平的提高而降低。其三,省以下企業所得稅的稅收劃分總體上更偏向于發達地區,具有較強的“親富”特征。當省內地市(州)企業所得稅平均劃分比例提高1個單位時,0—25分位地市(州)群組的邊際受益率最低為0.6491,75—100分位地市(州)群組的邊際受益率最高為1.1635,經濟最發達的75—100分位地市(州)比經濟發展水平最低的0—25分位地市(州)高出0.5144。另外,25—50分位地市(州)和50—75分位地市(州)的邊際受益率都高于0—25分位地市(州)、低于經濟發展水平最高的75—100分位地市(州)群組,且都大于1,在企業所得稅劃分比例提升中的受益同樣更多,但25—50分位地市(州)受益率略高于50—75分位地市(州)群體。其四,就總稅收而言,省以下稅收劃分邊際受益情況在不同群組之間雖有差異,但整體上差距不大。當省內地市(州)企業所得稅平均劃分比例提高1個單位時,經濟發展水平從低到高四個分位地市(州)群組的邊際受益率分別為0.9720、1.0272、0.9735和0.9829,不同群組的邊際受益率差異不大。25—50分位地市(州)群組的邊際受益率相對較高為1.0272,75—100分位地市(州)群組的邊際受益率為0.9829,雖然低于1但仍高于50—75分位的受益率。

表3 地市(州)稅收劃分邊際受益率

概而言之,在省以下稅收劃分中,增值稅和企業所得稅劃分的邊際受益總體上具有“親富”特征,發達地區在稅收劃分及分權度提高中受益更多。營業稅劃分的邊際受益總體上呈現出“親貧”特征,欠發達地區在省以下營業稅劃分及分權中受益略多。然而,對于總稅收來說,省以下稅收劃分的邊際受益情況在不同群組之間雖有差異,但整體上差距不大。在現行的分稅制下,省以下的縱向和橫向政府間稅收劃分主要由各省的省政府自主決定,雖然各省的省以下政府間稅收劃分制度大相徑庭,但在一省內,省與地市(州)之間的稅收劃分方式是基本一致的,但在省以下橫向政府間稅收劃分中,實際上采用的仍是“屬地征管、就地劃分”方式,同時由于企業匯總納稅、跨地區經營等使省內也存在稅收與稅源的背離、稅收轉移等問題,省內形式上大致相同的稅收劃分方式下,不同地市(州)的實際分配比例并不相同,存在受益差異。基于地市(州)稅收劃分邊際受益率分析,本文從地市(州)層面佐證了前文以及李建軍[13]、國務院發展研究中心“制度創新與區域協調研究”課題組[11]的研究結果,即增值稅、企業所得稅、營業稅及總稅收存在地區之間的稅收轉移和稅收背離。全面“營改增”之前,增值稅主要對生產、批發零售行業征收,這些行業經營管理機構更多位于發達地區,由于總部經濟、跨地區經營、企業匯總納稅等,增值稅和企業所得稅的背離主要表現為稅收從欠發達地區向發達地區轉移,經濟發展水平越高的地區在稅收劃分中受益越多。歸屬于省以下的營業稅主要來自建筑業、房地產業等,這兩大行業的納稅地點分別為勞務發生地、不動產所在地,稅收背離相對較少;征收營業稅的生活服務業、交通運輸業等規模相對有限,同時欠發達地區可能有其自身的優勢,這使其在省以下營業稅實際劃分中的相對受益略高。

六、結論與建議

本文分別利用省級數據和地市(州)數據,從稅收背離和邊際受益歸宿角度,對我國省際和地市(州)在現行橫向和縱向政府間稅收劃分制度下的受益情況進行了測度分析。

本文的研究表明,雖然我國現行的分稅制中,中央與省級政府的稅收劃分方式在全國范圍內相對統一,一省內部省與地市(州)之間的稅收劃分方式也基本統一,但是,由于現行的橫向和縱向政府間稅收劃分制度,實際上是按納稅人在法定納稅地點繳稅,以征繳地征得的稅收在中央與征繳地不同層級政府間進行劃分;而省際間、省內不同地市(州)間稅收與稅源的背離、地區間稅收轉移的客觀存在,使得形式上公平統一的稅收劃分方式,其實際結果存在比較嚴重的受益不公。

在下一步的政府間稅收劃分和地方稅改革中,應考慮政府間稅收劃分的地區間受益公平性問題。其一,在政府間稅收劃分中,應考慮稅收背離和轉移問題,將稅收與稅源一致性高、稅收背離和轉移程度低的稅種作為地方稅,或讓地方政府分得更高的比例,例如土地和房產稅、零售環節稅收等;反之,該稅種則應作為中央稅,或讓中央政府分得更高的比例。其二,應充分考慮稅收征管對稅收劃分的影響,對于共享稅和地方稅,在跨地區稅收征管中堅持來源地征稅分稅原則,先由經營活動地、分支機構所在地稅務機關預征,再由總機構匯算清繳、總機構所在地稅務機關基于稅源貢獻的因素法在地區間調整,以各地稅務機關最終所得稅收按分稅標準在不同層級政府之間進行劃分。同時,可以考慮在全國和省內分別建立協調跨區域稅收的專門委員會,分別負責跨省、省內稅收征管和劃分的協調工作。

增值稅、企業所得稅兩大主體稅種都存在著地區間受益不公問題。對于增值稅劃分,一方面,應考慮其存在著比較嚴重的稅收背離和受益不公平問題,地方政府稅收劃分比例越高,所產生的地區間受益不公越嚴重;另一方面,增值稅具有順周期性,在理論上更適合做中央稅,同時,增值稅收入與投資、生產關系緊密,若作為地方政府的主要收入來源,可能會助長地方重投資、輕效益的粗放型增長,加劇重復建設和產能過剩等問題。因此,可以考慮將增值稅作為中央稅,或改變增值稅以征繳地征得的稅收在中央與征繳地不同層級政府間進行劃分的方式,借鑒德國、日本和西班牙的做法,基于消費地原則,按照地區消費、人口等對全國征得的增值稅收入在地區間進行劃分。對于企業所得稅劃分,雖然其具有順周期性和流動性,地方政府劃分比例過高可能會造成資源配置扭曲和地區間受益不公,但是考慮到企業所得稅的受益稅屬性、收入取決于企業盈利水平,地方政府劃分較高比例企業所得稅,能抑制地方政府的投資沖動,促使地方政府注重經濟績效、改善營商環境,從而有利于轉變經濟增長方式、改善地方治理水平。為此,可以提高企業所得稅的地方劃分比例,同時改變企業所得稅主要以征繳地征得的稅收在不同層級政府間進行劃分的方式,采取來源地征稅分稅原則,先由分支機構所在地稅務機關預征,再由總機構匯算清繳,并基于人員、資產、銷售收入等因素的分配公式在地區間進行分配,各地再將最終分得的實際企業所得稅收入,按企業所得稅縱向劃分標準在不同層級政府之間劃分。

[1] 喬寶云,王道樹.中國稅收收入區域差異的實證分析[J].涉外稅務,2004,(12): 21-24.

[2] 拉本德拉·賈.現代公共經濟學[M].楊志勇譯,北京:清華大學出版社,2017.451.

[3] McLure, C. E. The Inter-Regional Incidence of General Regional Taxes [J].Public Finance,1969,24(3):457-485.

[4] McLure, C.E. Assignment of Corporate Income Taxes in a Federal System [A]. McLure, C.E.Tax Assignment in Federal Countries[C].Canberra:Australian National University, 1983.101-124.

[5] Shah, A. The Reform of Intergovernmental Fiscal Relations in Developing and Emerging Market Economies[M]. Washington, D.C.: World Bank,1994.32-33.

[6] Purohit, M. C. Harmonizing Taxation of Interstate Trade Under a Sub-National VAT-Lessons From International Experience [J].International VAT Monitor,2002,13(3): 169-179.

[7] Porto,A.,Porto,N. Fiscal Decentralization and Voters’ Choices as Control[J].Journal of Applied Economics,2000, 3(1): 135-167.

[8] 劉玉池,王衛,李立群.稅收在地區間的轉移[J].稅務,1996,(11):10-11.

[9] 王道樹.企業所得稅收入歸屬機制研究[J].財貿經濟,2007,(4):10-18.

[10] 劉金山,王倩.中國區域稅收轉移的統計分析[J].統計與信息論壇,2009,(10):31-36.

[11] 國務院發展研究中心“制度創新與區域協調研究”課題組.稅收與稅源背離的情況及其對區域協調發展的不利影響[J].發展研究,2011,(1):58-65.

[12] 甘家武.稅收與稅源背離對區域協調的影響研究[J].首都經濟貿易大學學報,2012,(3):24-28.

[13] 李建軍.稅收背離與地區間財力差異[J].經濟評論,2013,(4):108-115.

[14] Lanjouw, P., Ravallion, M. Benefit Incidence, Public Spending Reforms, and the Timing of Program Capture[J].The World Bank Economic Review, 1999, 13(2): 257-273.

[15] Ajwad, M. I., Wodon, Q. Do Local Governments Maximize Access Rates to Public Services Across Areas: A Test Based on Marginal Benefit Incidence Analysis [J]. The Quarterly Review of Economics and Finance,2007, 47(2):242-260.

[16] 盧洪友,陳思霞.誰從增加的財政轉移支付中受益——基于中國縣級數據的實證分析[J].財貿經濟,2012,(4):24-32.

[17] 陳強.計量經濟學及Stata應用[M].北京:高等教育出版社,2015.468-475.