商品型基金的績效評價

【摘要】為了建立對商品型基金績效的有效評價體系,本文從風險收益、整體績效、基金管理者的投資管理能力3個方面對9只樣本基金進行了實證研究,結果表明:在風險收益與整體績效方面,可以通過使用相關指數來解釋評估基金的收益能力,從而選出較為合理的基金;在基金管理者的投資管理能力方面,可以使用資本資產定價模型來進行評估,并且對模型進行多種類別的檢驗,從而得出樣本基金的管理者是否具有顯著的投資管理能力的結論。

【關鍵詞】商品型基金 投資績效 實證分析

一、問題背景

商品性基金的發展日益迅速。2016年1月至8月,流入商品市場基金的資金總額高達540億美元,創歷史新高。但以黃金、白銀為主的商品型基金的績效并不理想。因此對商品性基金的績效評價也顯得尤為重要。對基金的績效進行系統性評估是基金資產管理過程中的重要環節,是以動態方式對基金管理人的投資行為進行的實時評價,并為基金管理人提供指導意見以及為投資者選擇基金提供一個合適的標準。

本文選取2015年的9只商品型指數基金的數據來研究和分析在股票市場處于大波動期時的基金績效。2015年1~6月,股票市場屬于上升期,6~8月是下行期,8月以后是處于震蕩期,這一年的行情可近似的看成一個經濟周期。本文使用基于CAPM的指數模型等對基金的績效進行評估,分析這9種商品型指數基金的風險與收益、基于CAPM模型的整體績效評價指標以及基金管理人投資管理能力,在嘗試建立一套評估體系的同時,試圖得出一個有解釋力的結果。

二、研究方法

本文對基金的績效評估分為三個方面:風險與收益、基于CAPM模型的整體績效評價指標以及基金管理人投資管理能力的評估。衡量風險主要采用標準差與系數,衡量收益主要采用單位凈資產和基金收益率。基于CAPM模型的整體績效評價指標主要包括Sharpe指數、Treynor指數和Jensen指數。投資管理能力分為兩個部分:一是證券選擇能力,二是擇時能力。基金的證券選擇能力是一種微觀的預測評估能力,是以證券總體的價格為前提,對單個證券價格相對于整體價格進行評估和預測。擇時能力則是一種宏觀評估預測能力,是以固定收益證券的價格為前提,預測和評估整個證券市數據選擇場的價格波動。

三、數據選擇

根據WIND系統,選取2015年1月至12月的9只商品型開放式基金的相關數據,分析股票市場處于大波動期基金管理者的投資管理能力。

本文選取9只商品型基金分別是華安易富黃金ETF聯接A、華安易富黃金ETF聯接C、博時黃金ETF D、博時黃金ETF I、易方達黃金ETF、博時黃金ETF、國投瑞銀白銀期貨、華安黃金ETF。

四、實證分析

(一)收益與風險分析

一般而言,基金管理公司用算術平均收益率和幾何平均收益率來評估其投資業績。對于同一評估期內的投資組合,一般來說算術平均收益率大于幾何平均收益率。因為在計算算術平均收益率時,投資的數額假定保持在投資組合的初始市場價值上。而幾何平均收益率則假定在所有的期間內收益都用于再投資。所以只有在所有的子期收益率都相等時,算術平均收益率和幾何平均收益率才相等。

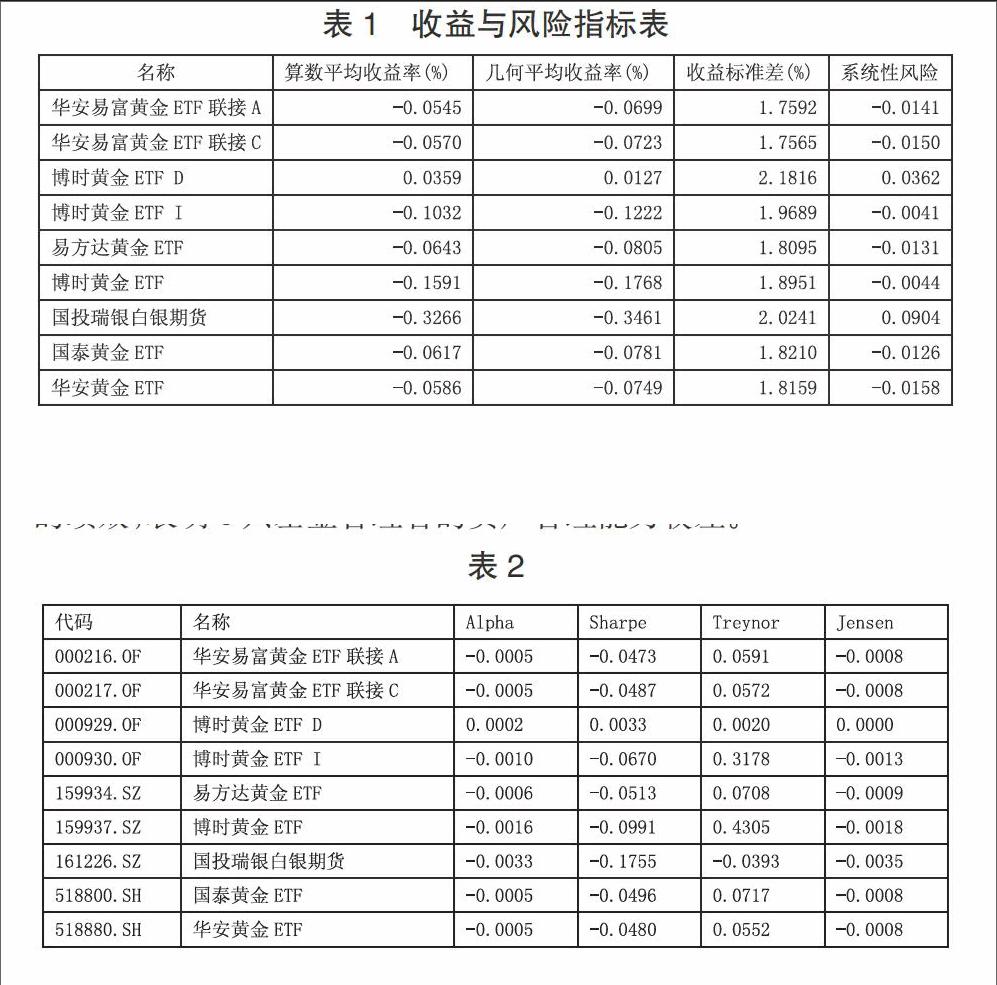

由表1可知,9只基金的算術平均收益率都大于幾何平均收益率。其中,只有博時黃金ETF D的系統性風險大于0且小于1,這表明博時黃金ETF D的系統性風險小于市場基準組合,對市場風險控制得較好。而其他8只基金的系統性風險均小于0,負數的情形不適用于0<β<1的情形,而應另行分析。這是由于商品型指數基金是以投資黃金、白銀等金屬為主的基金,具有反經濟周期的性質。當經濟狀況不景氣或者市場波動性較大時,人們更傾向于投資商品性基金。所以系統性風險呈現負數形式。

表1 收益與風險指標表

(二)整體績效分析

根據Treynor指數,Treynor指數越大,表明基金承擔的每單位市場風險的收益率越高,說明基金績效越好。由表2可知,有8只樣本基金的Treynor指數均大于0,表明9只樣本基金每單位系統性風險所帶來的超額收益為正。國投瑞銀白銀期貨的Treynor指數小于0,表明1只樣本基金每單位系統性風險所帶來的超額收益為負。

Sharpe指數越大,說明獲得超額收益率的能力就越強。由表2可知,只有博時黃金ETF D的Sharpe指數大于0,說明僅有該只基金能夠獲得超額收益率。而其余8只基金的Sharpe指數均為負數,表明其投資能力并不理想。

如果Jensen指數大于0,代表樣本基金組合的績效好于市場組合的績效,表明基金管理者擁有較好的資產管理能力;反之,則代表基金管理者擁有較差的資產管理能力。根據表2,博時黃金ETF D的Jensen指數等于0,表明同等風險水平下,樣本基金收益與基準組合無差異。其余8只樣本基金的夏普指數均小于市場基準組合,表明除博時黃金ETF D外,其余8只樣本基金績效差于市場組合的績效,表明8只基金管理者的資產管理能力較差。

根據上述整體績效分析我們可以得知,在2015年這一階段內,只有博時黃金ETF D的整體績效較令人滿意,其余8只均不理想。

(三)投資管理能力分析

選股能力、擇時能力和基金的業績持續性是評價基金管理人能力的三個主要指標。

選股能力是指基金經理通過購買被認為市場股價過低的證券,而賣出被認為市場估價過高的證券,從中獲取超過平均水平收益的能力。根據圖3可知,9只基金的選股能力均為負數,表明在該階段內,相關的基金經理并不具有獲得超額收益的能力。

擇時能力是指基金經理可以通過正確的預測市場周期的變化,調節投資結構,獲得高收益。根據圖3可知,博時黃金ETF D的選時能力大于1,其余8只均處于0~1之間,這表明黃金ETF D的擇時能力明顯高于其余8只。

五、結論

商品型基金運作模式多樣,可以直接作為投資獲利和資產配置的工具,并分散債券、股票等投資的風險,又可以用以對抗通貨膨脹,發展商品型指數基金的意義重大。因此,對商品性基金的績效評價日益重要。基金的績效評估主要是對風險與收益、基于CAPM模型的整體績效評價指標以及基金管理人投資管理能力的評估。

以本文為例,通過對華安易富黃金ETF聯接A、華安易富黃金ETF聯接C、博時黃金ETF D、博時黃金ETF I、易方達黃金ETF、博時黃金ETF、國投瑞銀白銀期貨、華安黃金ETF這9只商品性基金的績效分析,我們可以得出的結論是,在2015年這一階段內,只有博時黃金ETF D的整體績效較令人滿意,其余8只均不理想。以此我們可知,標準差與系數、單位凈資產和基金收益率、Sharpe指數、Treynor指數和Jensen指數、證券選擇能力、擇時能力都能夠很好的反映相應的商品性基金的整體績效,為投資者和基金管理者提供選擇的參考依據。

參考文獻

[1]沈維濤,黃興孿.我國證券投資基金業績的實證研究與評價[J].經濟研究,2011(9).

[2]吳世農,李陪標.中國投資基金證券選擇能力和時機選擇能力的實證研究[J].經濟管理,2012(4).

[3]吳世農,許年行.資產的理性定價模型和非理性定價模型的比較研究—基于中國股市的實證分析[J].經濟研究,2004(6).

作者簡介:申秋(1992-),女,漢族,河北金融學院2016級碩士研究生,研究方向:金融監管。