基于copula模型股災(zāi)期間股市債市風(fēng)險(xiǎn)傳染研究

文/陳芳

?

基于copula模型股災(zāi)期間股市債市風(fēng)險(xiǎn)傳染研究

文/陳芳

山西財(cái)經(jīng)大學(xué)財(cái)政金融學(xué)院

2015年股災(zāi)使我國(guó)金融市場(chǎng)對(duì)股價(jià)的變動(dòng)變得更加敏感,債券市場(chǎng)作為金融市場(chǎng)的重要組成部分也受到一定影響。copula函數(shù)能夠研究金融數(shù)據(jù)之間非線性的相關(guān)關(guān)系,實(shí)用性強(qiáng)。本文采用copula函數(shù)研究股災(zāi)期間,我國(guó)股票市場(chǎng)和債券市場(chǎng)的風(fēng)險(xiǎn)傳染效應(yīng),以更好促進(jìn)金融市場(chǎng)發(fā)展。

股災(zāi);股市債市;風(fēng)險(xiǎn)傳染;copula

1 背景

近年來(lái)中國(guó)股市經(jīng)歷了巨大的變動(dòng),2015年6月多只股票跌停,大盤(pán)暴跌,股災(zāi)發(fā)生。促使資本市場(chǎng)逐步開(kāi)始建立新的市場(chǎng)秩序和投資邏輯,資本市場(chǎng)出現(xiàn)了頻頻舉牌現(xiàn)場(chǎng),出現(xiàn)了更多真正意義上的機(jī)構(gòu)投資者。債券市場(chǎng)作為中國(guó)金融市場(chǎng)的重要組成部分,在股災(zāi)期間受到一定影響。因此,研究我國(guó)股票市場(chǎng)和債券市場(chǎng)的風(fēng)險(xiǎn)傳染有助于更好的了解市場(chǎng)狀況并控制潛在風(fēng)險(xiǎn)、維穩(wěn)市場(chǎng),促進(jìn)資本市場(chǎng)和金融市場(chǎng)的健康運(yùn)行。

2 方法介紹

在風(fēng)險(xiǎn)傳染研究的早期,學(xué)者利用相關(guān)系數(shù)測(cè)度是否發(fā)生風(fēng)險(xiǎn)傳染。由于金融市場(chǎng)具有時(shí)變性,因此學(xué)者利用動(dòng)態(tài)相關(guān)系數(shù)進(jìn)行研究。但動(dòng)態(tài)相關(guān)系數(shù)只能研究線性相關(guān)關(guān)系,而金融市場(chǎng)數(shù)據(jù)具有非線性相關(guān)關(guān)系。copula函數(shù)克服了相關(guān)系數(shù)法不能研究非線性相關(guān)關(guān)系的缺點(diǎn)。copula函數(shù)這一概念最早是由Sklar于1959年提出,在他的研究中指出任意一個(gè)多元聯(lián)合分布函數(shù)均能夠被分解為n個(gè)邊緣分布函數(shù)以及一個(gè)copula函數(shù)。因此copula函數(shù)其實(shí)質(zhì)是一種連接多元聯(lián)合分布函數(shù)與其相應(yīng)邊緣分布函數(shù)的函數(shù),因而又被學(xué)者們稱(chēng)為連接函數(shù)。

3 實(shí)證分析

3.1數(shù)據(jù)處理及基本統(tǒng)計(jì)分析

2015年6月15日上證指數(shù)大跌,作為危機(jī)劃分依據(jù)。從2014年1月2日至2015年6月14日作為危機(jī)前,共353個(gè)交易日。2015年6月15日至2016年12月30日為危機(jī)后,共380個(gè)交易日。選取上證綜指和上證國(guó)債指數(shù)作為基礎(chǔ)數(shù)據(jù),計(jì)算對(duì)數(shù)收益率。數(shù)據(jù)來(lái)源于Wind資訊,使用軟件R語(yǔ)言。

對(duì)危機(jī)前后的數(shù)據(jù)進(jìn)行基本統(tǒng)計(jì)分析,結(jié)果如表1。

表1 危機(jī)前后對(duì)數(shù)收益率基本統(tǒng)計(jì)分析

由上表可知,危機(jī)前后,兩組數(shù)據(jù)均不服從正態(tài)分布。上證綜指的均值變化十分明顯,說(shuō)明股災(zāi)的影響很?chē)?yán)重。上證國(guó)債指數(shù)的均值也變小。

3.2邊緣分布模型構(gòu)建

首先對(duì)兩組數(shù)據(jù)進(jìn)行ADF單位根檢驗(yàn),結(jié)果表明危機(jī)前后,上證綜指和外匯指數(shù)均為平穩(wěn)數(shù)據(jù),可進(jìn)行模型構(gòu)建。

分別對(duì)危機(jī)前后的兩組收益率數(shù)據(jù)進(jìn)行ARCH效應(yīng)檢驗(yàn),檢驗(yàn)結(jié)果如下表2。

表2 危機(jī)前后ARCH效應(yīng)檢驗(yàn)結(jié)果表

注:上證綜指1代表危機(jī)前變量,上證綜指2代表危機(jī)后變量。

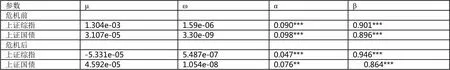

由上表可知,危機(jī)前后兩組數(shù)據(jù)均具有ARCH效應(yīng),可以建立GARCH模型。分別對(duì)危機(jī)前后上證指數(shù)和上證國(guó)債指數(shù)建立GARCH模型,結(jié)果如表3。

表3 危機(jī)前后GARCH模型參數(shù)

危機(jī)前,對(duì)上證綜指和上證國(guó)債指數(shù)構(gòu)建GARCH(1,1)模型,危機(jī)后,對(duì)上證綜指和上證國(guó)債指數(shù)同樣構(gòu)建GARCH(1,1)模型。

由于copula函數(shù)需要邊緣分布服從(0,1)均勻分布,因此提取GARCH模型中的波動(dòng)率進(jìn)行概率積分轉(zhuǎn)換,得到邊緣分布。

3.3copula函數(shù)構(gòu)建及尾部分析

首先繪制二元頻率直方圖,初步分析尾部結(jié)構(gòu)。如圖1。

圖1 危機(jī)前后二元頻率直方圖

由上圖可知,危機(jī)前,上證綜指和上證國(guó)債指數(shù)的尾部呈不對(duì)稱(chēng)結(jié)構(gòu),上尾分布明顯高于下尾。危機(jī)后,上證綜指和上證國(guó)債指數(shù)的尾部同樣呈不對(duì)稱(chēng)結(jié)構(gòu),上尾分布明顯高于下尾。從危機(jī)前到危機(jī)后,二者相關(guān)性減弱,這與預(yù)期不符,進(jìn)一步做實(shí)證檢驗(yàn)。

由于尾部呈不對(duì)稱(chēng)結(jié)構(gòu),且上尾相關(guān)性明顯強(qiáng)于下尾,因此構(gòu)建Gumble copula,采用極大似然估計(jì)法估計(jì)參數(shù)。具體參數(shù)結(jié)果如下表4。

表4 危機(jī)前后Gumbel copula參數(shù)

Gumbel copula模型構(gòu)建好之后為了更好的分析尾部相依結(jié)構(gòu),需要計(jì)算尾部相依系數(shù)。根據(jù)參數(shù),計(jì)算尾部相依系數(shù)如下表5。

表5 尾部相依系數(shù)

由上表可知,從危機(jī)前到危機(jī)后,尾部相依系數(shù)λ減小,不能顯示股災(zāi)期間風(fēng)險(xiǎn)從股票市場(chǎng)傳向債券市場(chǎng)。這與預(yù)期不符,對(duì)于出現(xiàn)這樣狀況的原因,還需做進(jìn)一步分析。

4 結(jié)論

利用copula函數(shù),通過(guò)二元頻率直方圖、尾部相依系數(shù)遞進(jìn)分析,2015年股災(zāi)期間,在股票市場(chǎng)和債券市場(chǎng)之間并沒(méi)有發(fā)生風(fēng)險(xiǎn)傳染。需進(jìn)行進(jìn)一步的理論與實(shí)證分析。

陳芳(1991—)女,山西太原人,山西財(cái)經(jīng)大學(xué)2015金融工程學(xué)術(shù)碩士研究生,研究方向:金融風(fēng)險(xiǎn)管理。