基于BOT方式下的PPP項目對社會資本方所得稅的影響

譚紅明

政府和社會資本方合作模式(以下簡稱PPP),是增加政府公共產品/服務供給,改進政府管理方式的重要手段。現在學界對項目公司的財務研究相對較多,但對社會資本方的影響研究較少。本文擬從社會資本方的角度,探討基于BOT方式下的PPP項目對其企業所得稅的相關影響,這一影響包括:基于BOT方式下的PPP項目對社會資本方的抵稅效果分析、同等投資機會下的社會資本方累計所得稅后凈現金流量分析及財務凈現值分析等。

一、基于BOT方式下的社會資本方投資和所得處理的相關規定

(一)在BOT方式下,社會資本方由于對項目公司的剩余資產沒有追索權,就該投資的實質來看,是購買了一項特許經營權。根據《企業會計準則解釋第2號》第五條的相關條款規定,該投資應確認為無形資產。

(二)關于投資所得處理相關規定。《中華人民共和國企業所得稅法》第26條規定:符合條件的居民企業之間權益性投資收益為免稅收入。本項目從實質上來看雖然不屬于權益性投資,但社會資本方的投資所得主要來源于項目公司的紅利,而該紅利是項目公司在繳納了企業所得稅后的可供分配利潤。因此,社會資本方從項目公司獲得的投資收益屬于免稅收入。

二、基于BOT方式下的PPP項目對社會資本方所得稅的影響

(一)幾點假設

1.社會資本方在股權投資方式和特許權投資方式下,期滿后項目公司的凈資產相等。

2.不考慮特定項目或特定行業的具體稅收優惠政策,所得稅稅率相同。

3.社會資本方在兩種投資方式下從項目公司年分紅所得相等。

4.投資期滿,社會資本方在長期股權投資下能按投資額分配到剩余資產,即投資額可全部得到補償。

5.由于長期股權投資風險相對較大,而投資于PPP項目由于存在政府可行性缺口補助,風險就會小得多。因此,在對社會資本方未來收益進行折現時,應采用不同的折現率。

6.項目投資均在年初發生,收益流入均發生在年末。

(二)比較分析

為方便分析,本文主要通過案例來比較兩種投資模式下對社會資本方所得稅的影響。

案例:

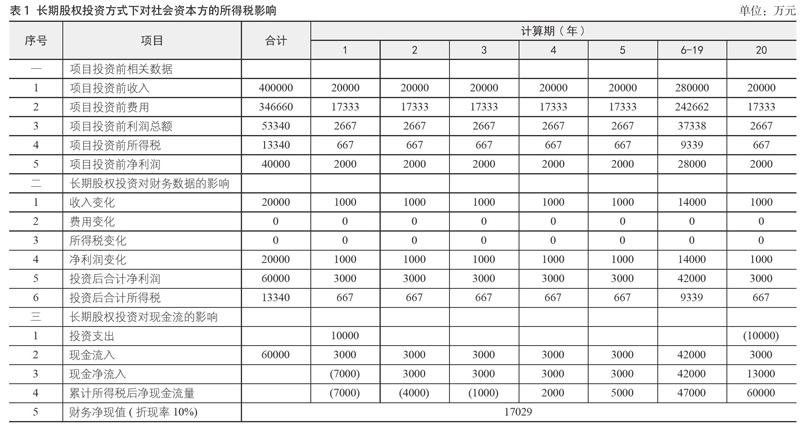

A公司有1億元閑置資金,目前A公司有兩個投資機會:一是與政府合作,通過PPP模式(具體為BOT)投資于養老基地建設項目;二是通過股權投資,投資于一家加工企業。A公司在投資前,其每年利潤總額為2667萬元(為方便計算,不考慮每年變化)。假定在兩種投資方式下,投資期限均為20年,投資凈利率均為10%,所得稅稅率為25%,在PPP模式下的財務折現率8%,在長期股權投資下的財務折現率為10%。在兩種投資模式下的相關財務數據詳見表1、表2:

(三)結論

1.基于BOT方式下的投資模式對社會資本方的所得稅有積極影響,可產生抵稅效應,其影響的數額為其投資總額乘以所得稅稅率。本案例中總投資1億元,可減少社會資本方的應納所得稅2500萬元,而長期股權投資方式對社會資本方所得稅的影響為零。

2.在基于BOT投資方式下,項目期滿后社會資本方累計所得稅后凈現金流量為52500萬元,而在長期股權投資方式下,社會資本方累計所得稅后凈現金流量為60000萬元,相差7500萬元,在不考慮項目風險和資金成本的情況下,社會資本方可能不會采用BOT方式投資于PPP項目。但是如果考慮到項目投資風險及資金成本因素,在BOT投資方式下的財務凈現值為20684萬元,而長期股權投資的財務凈現值17029萬元,兩者相差3655萬元。因此,社會資本是否有意愿以BOT方式投資于PPP項目,除了所得稅的影響外,其風險偏好也是一個重要考慮因素。

(作者單位:江西省于都縣財政局)