人民幣國際化進程中的短期資本流動:特征、風險與管理

祝國平,程 呈,明 明

(1.吉林財經大學金融學院,長春130117;2.中國建設銀行吉林省分行私人銀行部,長春130021)

人民幣國際化進程中的短期資本流動:特征、風險與管理

祝國平1,程呈1,明明2

(1.吉林財經大學金融學院,長春130117;2.中國建設銀行吉林省分行私人銀行部,長春130021)

隨著人民幣國際化進程的加速推進,我國短期資本流動的規(guī)模和波動性顯著增加,對我國宏觀經濟風險的影響也日益顯著。全球主要大國的貨幣國際化條件變量與其短期資本流動之間存在著顯著的關系。貨幣國際化程度的提高對短期資本流動的規(guī)模具有促進作用,反映在匯率穩(wěn)定性、金融市場完善程度、金融市場開放度、國際貿易中的份額以及國內經濟的穩(wěn)定性等條件的提高等方面,這既為貨幣國際化提供了基礎條件,又促進了短期資本流動規(guī)模的擴大。短期資本流動對我國宏觀經濟風險的影響主要集中于價格變量,如利率、CPI變化等領域,對實體經濟變量,如GDP和進出口等的波動性影響相對較小。

人民幣國際化;短期資本流動;貨幣國際化;宏觀風險

一、引 言

我國短期資本流動是對外開放的必然結果,近年來規(guī)模逐年擴大,隨之而來的風險也逐漸增加。自2005年以來,人民幣國際化進程加速使人民幣進入穩(wěn)步升值通道,同時,投資者對我國資本項目自由化預期增強。在此背景下,我國的短期資本流動規(guī)模迅速擴大,其特征也發(fā)生了明顯變化。短期資本流入流出已成為我國正式制度框架下的常態(tài),其影響已不容忽視。正因如此,我國對資本項目開放的態(tài)度始終慎之又慎。但人民幣國際化的實質終究是資本賬戶的自由兌換,因而如何管理人民幣國際化進程中的短期國際資本流動風險,成為促進人民幣國際化以及我國宏觀經濟安全穩(wěn)定的關鍵問題之一。[1]

從宏觀角度看,短期國際資本流動的風險主要體現在:一是對國內經濟均衡構成潛在威脅。短期國際資本流入對東道國貨幣供給具有擴張效果,因而有可能造成東道國通貨膨脹和資產泡沫。短期國際資本流入可能造成流入國總需求擴張,其直接表現形式是投資過度。[2]短期國際資本流入增加了東道國金融市場的波動性,造成經濟系統(tǒng)的不穩(wěn)定;[3][4]二是對外部經濟均衡構成影響。短期資本流動對一國資本項目的平衡構成直接影響,同時也很容易造成匯率超調,進而對東道國短期內經常項目具有重要影響;三是對宏觀經濟政策效果構成影響。[5]阿爾日(Argy)和波特(Porter)最早從實證角度論證了短期國際資本流動對貨幣政策的影響。[6]埃米爾、卡拉索依和孔特爾(Emir、Karasoy和Kunter)對土耳其等各國的實證研究結論也給予了相關支持;[7]四是增加了東道國爆發(fā)金融危機的風險。卡明斯基和雷因哈特(Kaminsky和Reinhart)認為,短期國際資本流動的隨機擾動是引起金融危機爆發(fā)的更一般性原因。[8]格里克和哈奇森(Glick和Hutchison)給出了實證的證據。[9]夏里和基歐(Chari和Kehoe)認為,短期資本流動的羊群效應加劇了經濟體內部金融市場的劇烈動蕩,為金融危機的爆發(fā)埋下了風險隱患。[10]布斯特洛(Bustelo)指出,新興市場經濟體頻繁的國際游資流動與其國內金融風險之間存在非常強的關聯(lián)性。[11]

國際短期資本的流動對中國經濟安全和金融穩(wěn)定構成重要的影響,該影響一般通過兩條途徑發(fā)揮作用:

一是貨幣渠道。2012年之前,中國長期實行強制結售匯制度,當前的資本管制政策也限制了私人部門大量持有外幣資產。在目前有管理浮動的匯率制度安排下,央行允許每日雙邊匯率在一定幅度內波動,當觸及波幅上下限時,央行承諾開展外幣買賣操作以干預外匯市場。現行的外匯管理制度就使得一部分外資流入以外匯占款的形式帶動本幣投放,通過貨幣的乘數效應擴大信貸規(guī)模。目前,國內經濟下行壓力加大,人民幣也結束了單邊升值,進入雙向波動的估值區(qū)域,且短期內存在貶值壓力。在此背景下,以往在結售匯條件下,資本流入導致貨幣被動增發(fā)的壓力大大緩解,但短期資本外流造成外儲縮水并加劇國內通縮的風險在增加。短期資本流動通過貨幣渠道的影響還可以傳導到實體經濟部門,例如多位學者研究表明,貨幣中性假說在短期內不成立,主要由于實際存在著多種摩擦,如流動性約束及價格粘性等原因,貨幣供給通過緩解流動性約束效應來促使企業(yè)擴大生產規(guī)模。黃武俊與陳漓高[12]、田素華和徐明東[13]等對我國的研究也表明短期國際資本流動對我國貨幣政策具有低效作用,外匯占款問題亟待解決。丁竹君等通過時變參數VAR模型分析發(fā)現,短期資本流動對我國產出和通貨膨脹均產生了正向的推動作用,但傳導機制在金融危機前后出現了顯著的差異。[14]

二是價格渠道。短期資本流動對價格的影響既包括對貨幣價格,即匯率波動的影響,也包括對金融資產價格的影響,顯然二者與一國金融體系穩(wěn)定直接相關。短期資本流動會改變外匯市場上的供求關系,例如資本流動造成本國貨幣的升值壓力增加,同時商品價格存在粘性,這就導致出口商品在國際市場上競爭力下降。外國資本流入可能推高一國的實際匯率,降低其產品的國際競爭力。實證研究的結果表明,資本流入均會導致非工業(yè)化國家的實際匯率升值,不利于出口行業(yè)的擴張并阻礙經濟增長。特別是,中國出口品主要為低端勞動密集型制造業(yè)產品,這些產品在國際市場上的價格替代彈性很大,人民幣匯率的小幅波動即可能對中國產品的出口造成一定程度的影響。因此,中國的外向型經濟發(fā)展路徑這一經濟發(fā)展戰(zhàn)略使得中國的經濟增長將在一定程度上受到匯率水平的影響。趙進文和張敬思強調了人民幣匯率對短期資本流動的影響,認為人民幣升值會導致短期國際資本獲利流出,而人民幣貶值時短期資本逢低流入。短期資本流動驅動了國內股票價格的波動。[15]吳麗華和傅廣敏研究發(fā)現,人民幣匯率與短期資本流動及股票價格之間具有高度相關性,且在不同時期不同背景下有不同的影響。[16]

通過以上梳理可以看出,現有文獻對短期資本流動對我國影響的研究已經非常詳盡,而對人民幣國際化進程中的短期資本流動及其影響的研究也逐漸引起了學術界的關注。總的來說,人民幣國際化進程中中國短期資本流動及其影響,特別是對國內宏觀經濟風險的影響,還有待于進一步深入研究。鑒于此,本文運用FGLS模型來研究貨幣國際化與短期資本流動之間的相互關系,采用向量自回歸(VAR)模型考察短期資本流動對中國宏觀經濟的影響,并就如何對短期資本流動進行有效管理以促進我國宏觀經濟的穩(wěn)定性提出相應的政策建議。

二、人民幣國際化過程中的短期資本流動特征

隨著人民幣國際化進程的不斷推進,人民幣的國際貿易結算、計價支付以及價值儲備等功能日益重要。同時,人民幣國際化為我國短期資本流動創(chuàng)造了更加開放和便利的條件,其頻率和規(guī)模都發(fā)生了較大變化。與人民幣國際化進程類似,其他主要國際貨幣在國際化進程中也伴隨著短期資本流動特征的變化。通過構造貨幣國際化與短期資本流動關系的面板模型,可以考察貨幣國際化進程中短期資本流動的特征。由于缺乏對貨幣國際化程度的直接測度,特別是缺少對可能成為國際主流貨幣的潛在貨幣的國際化程度的指標,只能通過基于貨幣國際化條件指標來分析貨幣國際化與短期資本流動的關系。在具體指標方面,選取經濟實力、在國際貿易中的重要性、金融市場開放性和完善程度、貨幣的穩(wěn)定性等因素作為貨幣國際化水平的替代變量。我們認為,一國貨幣的國際化程度取決于上述條件的滿足程度。各種條件滿足的越多,則該國貨幣成為國際主流貨幣的可能性就越大。

1.變量選取與數據來源

本文的被解釋變量選擇國際貨幣基金組織IFS數據庫中所涉及各項加總的短期資本流動,解釋變量的選擇考慮到貨幣國際化的各條件變量,具體包括:首先,使用本國GDP占全球GDP比重(gdpr)來衡量一國的經濟實力;使用本國貿易總額占全球貿易額的比重(tr)以及剔除黃金后的外匯儲備占本國GDP的比重(r)來測度該國在國際貿易中的重要性;其次,用Chinn-Ito指數(Kaopen)來衡量一國金融市場的開放程度,使用股票交易總額占GDP的比例、股票交易周轉率和銀行信貸占GDP比等三項的加權平均來反應一國金融市場的直接和間接金融能力,表示金融市場的完善程度(fmp)。另外,處于對一國金融市場綜合能力的考慮,使用金融市場開放度與完善度二者之間的交互項作為變量之一(Kaopen* fmp);再次,選取匯率穩(wěn)定性指數(Exchange rate stability Index,ers)衡量一國的匯率穩(wěn)定程度。另外,在國內經濟方面,選取消費者價格指數增長率(inf)衡量國內經濟的穩(wěn)定性。選取進口占GDP比重、短期外債占GDP比重、FDI占GDP比重、短期證券投資占GDP比重等作為控制變量。所有數據均為比例或指數形式,因而可以忽略量綱的影響。

樣本根據全球各個國家GDP排名情況和是否是國際貨幣發(fā)行國或潛在發(fā)行國,以及其在國際經濟中的地位等條件選取,具體包括了美國、歐洲(以德國為代表)、日本、英國、加拿大、澳大利亞、瑞士、巴西、印度、南非、新加坡、韓國、墨西哥、土耳其和印度尼西亞,時間跨度為1990年到2010年。另外,由于中國經濟對外開放的時間較短,國際短期資本流動在1990年前后才出現初具規(guī)模的波動和變化。因此,針對中國的短期資本流動變動主要通過國際收支平衡表計算口徑,測算中國短期資本流動的變化情況以及與人民幣國際化發(fā)展進程之間的相互作用和影響,并單獨進行回歸。各項數據來源于International financial Statistics;控制變量的數據來源于世界銀行集團的WDI&GDF數據庫及IMF的International financial Statistics數據庫。計算匯率穩(wěn)定性指數的匯率數據來源于The Pacific Exchange Rate Service以及作者整理計算得出。

2.模型設定與回歸結果

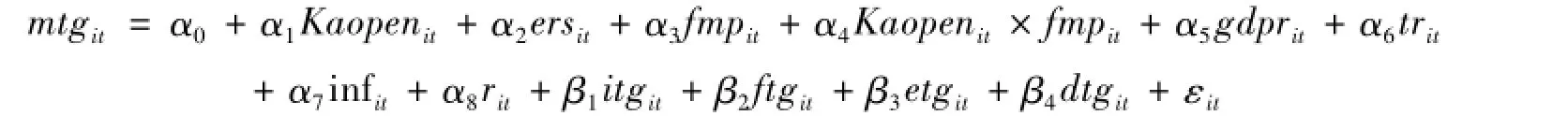

根據變量選取,本文設定如下面板回歸基準模型:

由于回歸模型是長面板模型,因而需對該回歸模型進行似然比LR檢驗,LR統(tǒng)計量檢驗結果顯示LR值為439.46,強烈拒絕同方差的原假設,認為存在組間異方差。根據檢驗結果并考慮個體異質性和時間變量的影響,引入國家虛擬變量和時間變量,使用同時處理組內自相關與組間異方差、截面相關的FGLS進行回歸,另外,出于對中國經濟發(fā)展形勢與其他國家的差異性,單獨對中國短期資本流動與人民幣國際化的相關必要條件指標進行回歸分析。

針對樣本總體的短期資本流動數據應用基準模型進行FGLS回歸,以及針對中國數據進行了OLS分析,結果如表1所示。針對其他國家的貨幣國際化程度與短期資本流動的面板FGLS回歸結果顯示,金融市場開放程度(Kaopen)、匯率穩(wěn)定程度(ers)、金融完善程度(fmp)、金融完善度和金融市場開發(fā)程度的交互項(Kaopen*fmp)、外匯儲備占GDP比(r)以及消費者價格指數增長率(inf)之間呈現出顯著的相關關系,與經濟實力(gdpr)及貿易額占全球比重(tr)無顯著的相關性。匯率的穩(wěn)定和大規(guī)模的外匯儲備均能夠促進短期資本的流動;金融市場開放程度對短期資本流動具有負向影響,而結合了金融的完善程度后(即Kaopen*fmp)對短期資本流動產生促進作用。在控制變量中,進口占GDP比(itg)、短期外債占比(dtg)、FDI占GDP比(ftg)、短期證券投資占GDP比(etg)與短期資本流動均具有正向相關關系,對短期資本流動具有很好的解釋力。綜合FGLS回歸結果,根據對貨幣國際化條件指標的設定,可知全球主要大國的貨幣國際化條件變量與其短期資本流動之間存在顯著的關系。總的來說,貨幣國際化程度的提高對短期資本流動的規(guī)模具有促進作用,反映在匯率穩(wěn)定性、金融市場完善程度、金融市場開放度、國際貿易中的份額以及國內經濟的穩(wěn)定性等條件的提高,既為貨幣國際化提供了基礎條件,又促進了短期資本流動規(guī)模的擴大。

表1 多國面板數據FGLS與中國數據OLS的估計結果

針對我國的短期資本流動與人民幣國際化條件指標之間的OLS回歸結果與其他國家FGLS回歸的結果類似,金融市場的開放程度(Kaopen)與短期資本流動之間具有顯著的負相關關系,但在綜合金融市場開放程度同金融完善度(fmp)相組合的金融市場綜合能力對短期資本流動具有正向促進效應;匯率穩(wěn)定性指數(ers)、貿易額占全球比重(tr)、經濟實力(gdpr)和外匯儲備規(guī)模(r)與短期資本流動之間存在著顯著相關關系,且短期資本流動與匯率穩(wěn)定性指數、進出口貿易額呈正向相關,與外匯儲備規(guī)模和經濟實力呈負向相關;與匯率穩(wěn)定性指數(ers)、消費者價格指數增長率(inf)均無顯著影響。總的來說,由于我國的市場化進程時間較短,加之轉軌特征明顯,貨幣國際化條件指標與短期資本流動的回歸結果出現了與其他國家結果不同的特征,但隨著人民幣國際化條件的成熟,對短期資本流動的規(guī)模促進作用也已經顯現。

3.人民幣國際化進程對我國短期國際資本流動的促進機制

實證分析的結果顯示,與其他國際貨幣(或潛在國際貨幣)發(fā)行國的情況類似,人民幣國際化的諸多條件變量都促進了我國短期資本流動規(guī)模的擴大,具體來看,其作用機制可以概括為以下幾個方面。

首先,人民幣國際化與全球流動性泛濫同時發(fā)生,為我國短期國際資本流動的擴張?zhí)峁┝吮尘啊H蛄鲃有赃^剩是布雷頓森林體系瓦解后,國際貨幣體系內在矛盾的集中體現。在經濟全球化和金融自由化的推動下,全球性的資本泛濫業(yè)已成為國際經濟領域的常態(tài),短期投機性資本的盛行在所難免。另外,短期國際資本流向新興經濟體的驅動力仍然十分強勁,而中國作為危機后仍保持高度增長的經濟體,對短期國際資本的吸引力不言而喻。人民幣國際化意味著更加開放的資本市場和更有彈性的資產價格,在全球流動性泛濫的背景下,短期資本的頻繁進出更加具備條件。

其次,人民幣匯率波動帶來的套利空間刺激了短期資本流動的擴大。匯率市場化是人民幣國際化的先決條件。在人民幣國際化之初,匯率機制率先改革,并表現為人民幣穩(wěn)定升值。該過程在受到金融危機的影響而暫停后,于2010年重新啟動。人民幣升值重啟導致市場對進一步穩(wěn)定升值產生較強的預期,為短期國際資本流動提供了套利空間。隨著美元走強和國際流動性回流,從2014年初以來,人民幣出現了持續(xù)貶值的趨勢。人民幣在進入估值相對均衡的區(qū)間后,雙向波動的特征逐漸顯現。這意味著原有持續(xù)升值情況下的短期套利資本持續(xù)流入轉變?yōu)殡p向流入流出交替出現,短期資本的波動性進一步擴大。

再次,人民幣離岸市場為短期國際資本提供了更便利的途徑。從流入渠道來看,國際短期資本可以直接通過人民幣離岸市場進行投資。離岸市場完善了人民幣回流機制,為國際游資回流國內提供了更便利的途徑。當人民幣處于升值通道時,離岸人民幣相對在岸人民幣價格更高,等額美元在大陸可以比在香港獲得更多的人民幣,那么,進出口商會在香港購匯,再在國內結匯,增加香港的人民幣供給。當美元處于升值通道時,人民幣跨境資本會出現反方向回流。可以預期,隨著人民幣離岸市場和跨境貿易結算規(guī)模的擴大,人民幣回流的規(guī)模也將隨之擴張,監(jiān)管也將逐步放松,這無疑是短期國際資本所樂見的。

最后,人民幣國際化促使流動渠道呈現多樣化趨勢。資本項目開放是人民幣進行國際化的必要條件,但為穩(wěn)妥起見,我國選擇了循序漸進的人民幣國際化路徑,即先實施匯率改革,加強人民幣跨境結算和貿易結算功能;再推進人民幣離岸中心的發(fā)展與建設,疏通人民幣的流入流出渠道;最后,審慎地逐步開放資本項目。在當前我國對資本項目管制仍然較為嚴格的條件下,國際短期資本流動的正規(guī)途徑只有QFII或RQFII渠道,這顯然無法滿足日益增長的國際短期資本流動的需要。因而,國際短期資本會利用各種渠道實現流動,而人民幣國際化進程的推進勢必將打開更多資本流動的途徑。而更大規(guī)模的短期國際資本流動是通過經常賬戶、資本賬戶與地下金融等體制外渠道進行的,這部分的短期國際資本流動情況因其具有隱蔽性而無法被監(jiān)管層所控制。

三、人民幣國際化背景下短期資本流動的風險

如前所述,在貨幣國際化進程中,短期資本流動會因貨幣國際化程度的提高而趨于活躍,這不僅源于貨幣國際化所帶來的資本項目開放和匯率自由化等金融條件的變化,也源于貨幣發(fā)行國在國際經濟體系中重要程度的上升。從風險角度看,貨幣國際化促進了短期資本流動的同時,也擴大了東道國與世界金融市場的關聯(lián),進而暴露在國際市場中的宏觀風險也應是擴大的。根據修正的間接測算法測算,我國的季度短期資本流動的波動性隨著人民幣國際化進程的推進呈現出顯著擴大的趨勢,而在此期間,我國宏觀經濟的風險也隨著呈現出上升趨勢。

為進一步評價人民幣國際化進程中短期資本流動對我國宏觀經濟風險的影響,本文使用向量自回歸(VAR)模型對短期資本流動對中國宏觀經濟風險的影響進行檢驗。模型的內生變量包括短期資本流動、利率水平、匯率水平、進出口額增長率、CPI指數、貨幣供應量增長率、GDP增長率等。具體地,選擇短期資本流動規(guī)模與GDP的比重(MTG)作為短期資本流動的相對測度,其他的宏觀經濟變量包括2周Shibor方差、中美匯率中間價方差、進出口貿易額增長率、CPI指數、貨幣供應量增長率和GDP增長率。其中,人民幣匯率和利率變動的方差作為資本市場和外匯市場風險的測度,進出口貿易額增長率則表示國家的國際收支平衡情況,CPI指數代表國內物價的變動情況,貨幣供應量增長率代表了國內貨幣政策情況,而GDP增長率則表示了經濟總量情況,通過選取以上變量來研究短期資本流動對我國整體宏觀經濟所帶來的影響和風險變動情況。

對上述模型內生變量的單位根檢驗結果顯示,短期資本流動規(guī)模與GDP比率、2周Shibor方差(shibor)、中美匯率中間價方差(exc)、進出口貿易額增長率(ie)、CPI指數(cpi)、貨幣供應量增長率(mm)和GDP增長率(gdp)均在包含截距項和趨勢項的檢驗中表現為平穩(wěn)序列,可以使用VAR的方法進行分析。進一步的格蘭杰因果關系檢驗顯示,短期資本流動不是匯率水平、利率水平、進出口貿易額、CPI指數、貨幣供應量和GDP等要素變動的原因,拒絕原假設。結合我國利率制度和匯率制度的發(fā)展歷程來看,該結果的出現與我國利率市場化及資本金融賬戶開放的程度低密切相關,一方面,短期資本流動的自身規(guī)模比較小;另一方面,我國對利率和匯率制度實施的有效性具有較高的保障,市場價格比較穩(wěn)定,因此,短期資本的流動不足以給上述指標造成較大的波動。進出口貿易額、匯率水平、CPI指數及GDP也不是短期資本流動規(guī)模變動的原因,但利率水平的波動和貨幣供應量的變化會影響短期資本流動的規(guī)模變化。“熱錢”本身具有投機性,利率的變動給短期資本打開了一個套利的突破口,使其在追逐利益的動機下,隨著利率的升高而流入;而貨幣供應量的增加導致資本市場供給增加,實際利率下降,短期資本流出。

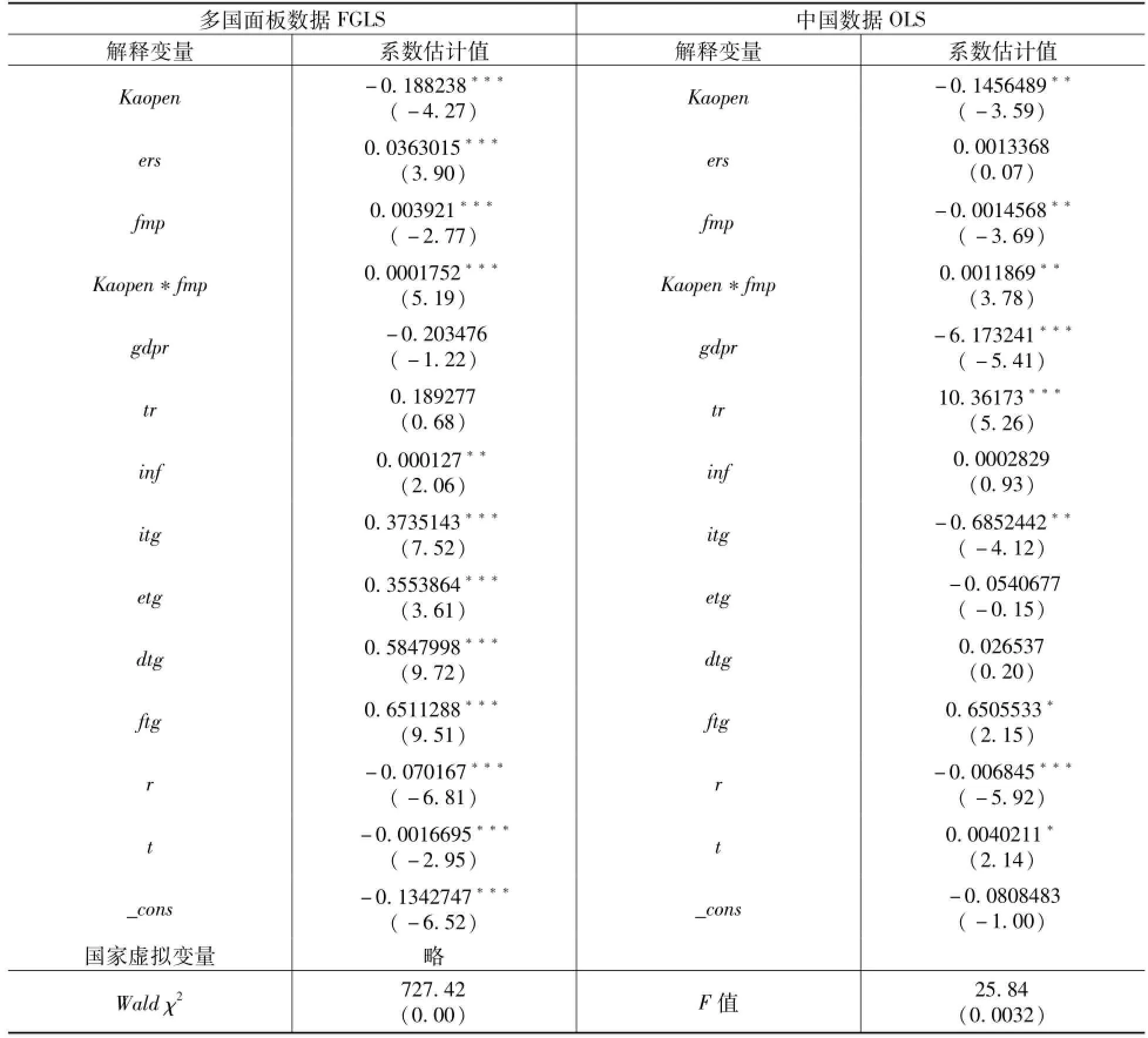

接下來進一步分析各宏觀經濟變量對短期資本流動沖擊的響應情況。本文使用基于7個變量的1階向量自回歸模型的脈沖響應分析方法。初期給短期資本流動一個單位的正向沖擊,從而分別得出短期資本流動與各個變量的脈沖響應函數圖(圖1),在圖1中,橫軸表示沖擊作用的滯后期間數(單位:季度),縱軸分別表示各個變量的規(guī)模和水平。

從價格變量對短期資本流動沖擊的反應來看,當在期初給短期資本流動一個標準差的正向沖擊后,利率水平呈現出上升的趨勢,并在第3期達到最高點,隨之以較平緩的趨勢逐期下降。隨著時間的推移,兩個變量的波動開始逐漸減弱,直至完全消除。這說明當短期資本流動受到某一外部沖擊后,傳遞給金融市場,起初會給利率水平帶來正向影響。相比利率水平的變化,匯率水平的變化比較小,當受到短期資本流動沖擊后,由市場傳遞效應對匯率水平造成影響,開始會給匯率水平一個較小的正向沖擊,并對其影響的方向反復變化。短期資本流動沖擊對CPI指數具有非常顯著的正向影響,在第5期達到最高點,隨后逐期下降,在第8期之后,沖擊方向轉為負方向,收斂速度較慢。可見,CPI指數對短期資本流動規(guī)模沖擊的響應比較大,且波動的持續(xù)期較長。

圖1 各變量對國際短期資本流動沖擊的脈沖響應函數圖

從規(guī)模變量對短期資本流動沖擊的反應來看,短期資本流動一個標準差的正向沖擊會帶來進出口貿易額一個劇烈的上升,在第3期達到最高點,隨之以較平緩的趨勢逐期下降。在第4期到第6期,沖擊轉換為負向沖擊,隨后兩個變量的波動開始逐漸減弱。相比而言,貨幣供應量的正向響應更加明顯,但收斂速度較快。這表明短期資本流動的沖擊對貨幣供應量規(guī)模變動的影響較為顯著,但影響的期限較短。而GDP對短期資本流動沖擊的反映呈現出上升、下降反復交替的特點,短期資本流動對總產出造成的波動性更強。

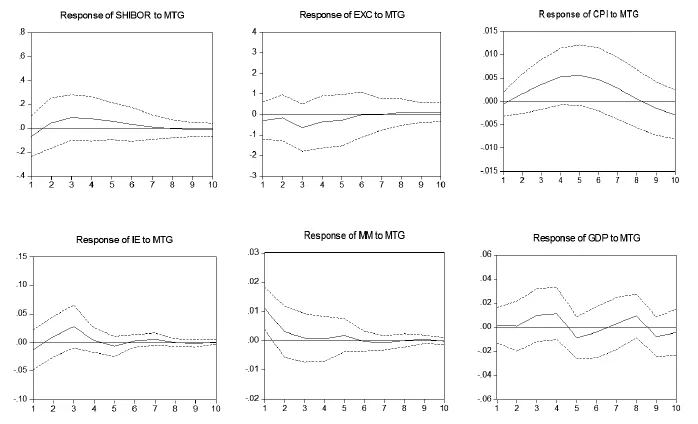

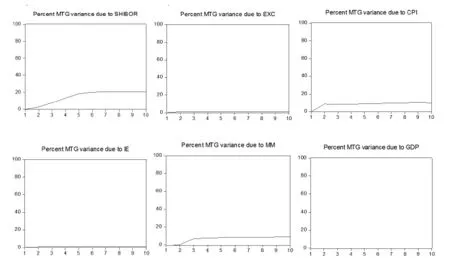

為了得到更具體的結果,本文進一步使用方差分解的方法,分析短期資本流動對利率、匯率、進出口貿易額增長率、CPI指數、貨幣供應量、GDP增長率等宏觀經濟變量的影響。

由圖2可以看出,除去各變量要素對自身的影響,短期資本流動對利率的貢獻率約為20%,對CPI指數的貢獻率約為10%,對貨幣供應量的貢獻率約為8%,而對匯率的貢獻率約為1%,對進出口貿易額的貢獻率幾乎為零,對GDP增長率和對短期資本流動的貢獻率約為0。通過方差分解可知,短期資本流動對利率的影響程度相對較大,對CPI指數和貨幣供應量的影響次之,而對匯率、進出口貿易額及GDP增長率的影響幾乎為零。

綜合脈沖響應與方差分解的結論可以發(fā)現,短期資本流動對我國宏觀經濟風險的影響主要集中于價格變量,如利率、CPI變化等領域,對實體經濟變量,如GDP和進出口波動性的影響相對較小。從總體上看,短期資本流動對我國宏觀經濟風險的影響仍然在可控范圍之內,但隨著人民幣國際化進程的加快,資本項目開放度和匯率彈性必然越來越高,短期資本流動沖擊的風險也將有進一步加大的趨勢。同時,其影響機制與路徑也將發(fā)生變化。

圖2 國際短期資本流動對各變量影響的方差分解

四、人民幣國際化進程中短期資本流動風險的管理策略

人民幣國際化進程加劇了我國短期國際資本流動的規(guī)模與風險。為應對風險并更穩(wěn)妥地推進人民幣國際化進程,最終促進我國經濟在逐步開放中保持快速健康發(fā)展,我國應從宏觀層面制定整體的風險防控戰(zhàn)略。

1.多方控制短期國際資本流動規(guī)模

加強短期國際資本流動的管理已經成為各國的基本共識,并得到了理論研究的響應。托賓(Tobin)認為,對國際資本進行控制是一種減少宏觀經濟不穩(wěn)定的政策,并提出使用托賓稅(Tobin Taxes)來阻止針對貨幣的短期投機行為。愛琴格林、托賓和維普洛斯(Eichengreen、Tobin and Wyplosz)進一步論證了托賓稅可以控制由投機交易導致的經濟不穩(wěn)定。[17]控制資本的流動有助于降低道德風險,進而起到對金融市場的穩(wěn)定作用。理論和實證研究結果均表明,加強監(jiān)管仍然是控制短期資本流動風險的基礎性必要手段。這也與我國一貫的政策思路相吻合。監(jiān)管層應注意從體制內外兩方面來加強對短期國際資本流動規(guī)模的控制,不僅從打擊地下錢莊、虛假交易等方向進行打擊制裁,還要加強體制完善和查漏補缺,例如可使用托賓稅(Tobin Taxes)的方式和手段來實施。其次,增加短期國際資本流動的正規(guī)渠道,并增加其正規(guī)渠道的流動規(guī)模。將原來暗地里進行的不易監(jiān)管和控制的短期資本流動納入監(jiān)管范圍之內,從而更好的控制其投機性所帶來的風險。

2.進一步推進市場化建設,壓縮國際資本套利空間

理順市場,從根本上壓縮短期國際資本的套利空間,降低資本流動的壓力。疏堵并舉只是應急之法,而消除套利空間才是釜底抽薪之策。首先,應在加快推進人民幣國際化的進程中適當調整匯率政策,加快匯率改革,增加匯率彈性,建立適合我國經濟發(fā)展的浮動匯率機制,使人民幣幣值穩(wěn)定波動,以壓縮國際游資的套利空間,減少套利機會;其次,在加快推進匯率改革的同時應同步推進利率市場化改革,使市場上的資金價格通過市場配置手段發(fā)揮其應有的價格調節(jié)功能,降低國內外利率差,減少國際游資的套利機會;最后,完善資本市場機制,控制市場投機行為。完善市場的商品定價功能,控制和防范股市及房地產市場過熱,不斷推動資本市場機制的健全發(fā)展,減少市場的投機泡沫。

3.宏觀經濟結構調整,降低經濟泡沫化風險

首先,推動加快建設社會基本保障制度,保障民生,拉動國內消費需求,降低國內經濟增長對投資的過度依賴。過度依賴投資對經濟的拉動容易造成經濟的泡沫化,而消費需求因具有平穩(wěn)性而有利于宏觀經濟的穩(wěn)定;其次,盡快放開壟斷性行業(yè),為民間資本投資暢通渠道,降低民間資本流向資產市場的壓力。限制民間資本向壟斷行業(yè)的流入容易造成民間資本的虛擬化,由于傳統(tǒng)制造業(yè)利潤率下降,民間資本在無法進入高利潤壟斷行業(yè)的情況下,只能轉向金融市場、房產市場或其他資產市場等投機領域,催生這些領域中的泡沫。再次,推動產業(yè)結構升級和區(qū)域經濟結構的協(xié)調,擴大經濟體系的縱深,提高短期國際資本流動的緩沖分散能力。產業(yè)結構的高級化有利于吸引資本流入高新技術領域,既降低了泡沫化風險,也促進了國內新興產業(yè)的發(fā)展。而區(qū)域經濟結構的協(xié)調將有利于從空間范圍內分散短期國際資本的風險。

4.積極穩(wěn)妥地推進人民幣國際化進程,化解資本流動風險

通過積極地推進利率、匯率和資本項目開放等改革,促進人民幣的進一步國際化,力爭人民幣成為全球儲備貨幣的主要比重之一。進一步推進人民幣境外離岸市場的建設,在初步完成主要境外離岸市場布局的基礎上,擴大人民幣海外清算中心的數量,推動境外離岸市場深度化發(fā)展,加快金融資產創(chuàng)新、擴大金融資產交易的規(guī)模、拓寬回流機制、為居民與非居民開展人民幣離岸金融業(yè)務提供必要的便利,從市場的角度為人民幣國際化提供更加寬廣的空間。逐步提高中國金融市場的開放程度,建立健全多層次資本市場體系。抓住當前“一帶一路”建設的歷史機遇,通過與“一帶一路”沿線國家更加深入的合作,促進人民幣在這些國家的應用,提高雙邊貿易結算中人民幣的比重、提高與沿線國家間貨幣互換的規(guī)模,促進這些國家使用人民幣作為儲備的比重。進一步拓展貨幣互換網絡,擴大貨幣互換國家的范圍,擴大貨幣互換的作用,探索不同貨幣互換網絡之間的合作。

5.制定控制短期國際資本流動風險的戰(zhàn)略目標

短期國際資本流動因自身性質而具有一定的敏感性,受國際經濟形勢周期性波動的影響較為明顯,因此,短期國際資本流動也具有相應的階段性,對短期國際資本流動的管理也應相應的制定短期內的階段性目標和長期終極目標。從長期目標來看,我國當前的經濟實力、國際收支狀況以及人民幣國際化的進程不斷加快,都顯示著我國經濟仍具有長期的穩(wěn)定性,對國外資本仍具有較強的吸引力,短期國際資本流動的規(guī)模在長期內仍將保持較穩(wěn)定的增長趨勢。因此,我國控制短期國際資本流動風險的戰(zhàn)略目標是建立起與國際經濟風險相配套的風險預警系統(tǒng),合理漸進地推動人民幣國際化的進程,提高金融抗風險能力和金融穩(wěn)定性。從短期的國內和國際形勢來看,美國次貸危機和歐債危機使國際經濟形勢日趨復雜化,對國內經濟也造成了一定的影響,促進了短期國際資本的逆流。因此,我國短期資本流動的階段性目標是控制其受到國際經濟波動的影響而發(fā)生的逆轉風險,強化調節(jié)短期國際資本流動的流向,防范其大規(guī)模的流向逆轉變動給我國經濟造成較大的沖擊。

注 釋

①修正的間接測算法主要包含兩部分:以非直接投資凈額調整法的基本項為非直接投資凈額,即國際收支平衡表(BOP)中資本和金融項目差額扣除直接投資差額部分,并通過測算出FDI及貿易順差中的隱蔽性資本流動作為調整項。本文采用的計算方法為:短期資本流動=外匯儲備增量-FDI-貿易順差+(FDI中隱藏的短期資本流動+貿易順差中隱藏的短期資本流動)

[1]余永定.再論人民幣國際化[J].北京:國際經濟評論,2011(5):8-14.

[2]Carriker M R,Smith E H,Wilce R T.Capital Flows to Developing Economies:Implications for Saving and Investment[J]. Brookings Papers on Economic Activity,1999,30(59):143-180.

[3]Aghion P,Bacchetta P,Banerjee A.A corporate balance-sheet approach to currency crises[J].Journal of Economic Theory,2004,119(1):6-30.

[4]劉剛,白欽先.熱錢流入、資產價格波動和我國金融安全[J].南昌:當代財經,2008(11):45-51.

[5]Dornbusch R.Expectations and Exchange Rate Dynamics[J].Journal of Political Economy,1976,84(6):61-76.

[6]Argy V,Porter M G.The Forward Exchange Market and the Effects of Domestic and External Disturbances under Alternative Exchange Rate Systems[J].Staff Papers-International Monetary Fund,1972(3):503-532.

[7]Emir O Y,Karasoy A,Kunter K.Monetary Policy Reaction Function In Turkey[R].Discussion Papers,2000.

[8]Kaminsky G L,Reinhart C M.Financial crises in Asia and Latin America:Then and now[J].American Economic Review,1998,88(2):444-449.

[9]Hutchison,Michael,Glick R.Banking and Currency Crises:How Common are Twins?[J].Social Science Electronic Publishing,2001(Sep).

[10]Chari V V,Kehoe P J.On the Desirability of Fiscal Constraints in a Monetary Union[J].Staff Report,2003.

[11]Bustelo P.Capital Flows and Financial Crises:A Comparative Analysis of East Asia(1997-97)and Argentina(2001-02)[J].Ssrn Electronic Journal,2004:4-17.

[12]黃武俊,陳漓高.中國國際資本流動與貨幣政策動態(tài)關系:1994—2007——基于BGT模型抵消和沖銷系數分析[J].北京:經濟科學,2009(3):36-48.

[13]田素華,徐明東.國際資本流動對東道國貨幣政策的抵消效應——基于四種國際資本流動形式的討論[J].北京:數量經濟技術經濟研究,2008(12):70-86.

[14]丁竹君,李明輝,楊冬.非線性視角下短期資本流動對我國宏觀經濟的影響研究[J].海口:海南金融,2015(3):4 -8.

[15]趙進文,張敬思.人民幣匯率、短期國際資本流動與股票價格——基于匯改后數據的再檢驗[J].北京:金融研究,2013(1):9-23.

[16]吳麗華,傅廣敏.人民幣匯率、短期資本與股價互動[J].北京:經濟研究,2014(11):72-86.

[17]Eichengreen B,Wyplosz C.Two Cases for Sand in the Wheels of International Finance.[R].Center for International&Development Economics Research Working Papers,1994,105(105):62-72.

責任編輯:蔡強

F831.5

A

1005-2674(2016)08-029-10

2016-06-18

國家社會科學基金一般項目(15BGJ039)

祝國平(1978-),男,吉林通化人,經濟學博士,吉林財經大學金融學院副教授、吉林農村金融研究中心研究人員,主要從事國際金融與農村金融研究;程呈(1992-),女,吉林長嶺人,吉林財經大學金融學院碩士研究生,主要從事國際金融研究;明明(1980-),女,吉林長春人,中國建設銀行吉林省分行工作人員,主要從事金融學研究。