市值效應和價值效應的再檢驗

尹昱喬 王慶石

[摘要]本文將影響變量的解釋周期分為長短不同的兩個周期,檢驗市值、賬面市值比和收益股價比對中國A股市場股票收益率的影響。通過排序分組分析和Fama-MacBeth橫截面回歸檢驗發現,中國A股市場存在顯著的市值效應和以賬面市值比為影響因素的價值效應。但其影響作用大小和統計顯著性在長短期下有所不同。本文還發現,收益股價比單獨對股票收益率橫截面不具有影響。這些發現為投資者利用市值效應和價值效應獲得超額收益率提供了支持。

[關鍵詞]市值效應;賬面市值比;收益股價比;股票收益率;Fama-MacBeth橫截面回歸

中圖分類號:F832.5 文獻標識碼:A 文章編號:1008-4096(2016)03-0047-09

一、文獻綜述及問題提出

Fama和French在1993年提出的包含市場因子、市值因子和價值因子的三因子模型,對股票收益率的解釋能力大大超過了資本資產定價模型(CAPM)。三因子模型的成功主要源于其捕獲了美國市場上股票收益率中蘊含的與市值和賬面市值比相關聯的變動,即市值效應和價值效應。關于市值和賬面市值比為何對股票收益率具有影響,Keim認為這兩個變量都是股票價格的表現——市值是一個上市公司所有股票價格的加總,而賬面市值比是以權益的賬面價值對權益的市場價值進行的折算,這兩個變量本質上都反映了股票價格對股票收益率的影響。實際上,股票價格的其他形式也對股票收益率具有顯著影響,收益股價比對股票收益率的影響最先由美國學者Basu發現,收益股價比較高的股票會獲得較高的股票收益率。Ball認為收益股價比體現了股票收益率中與市場風險相關變動之外的與其他所有未知因素相關聯的變動——一個非市場風險相關變動的總代理變量。由于收益股價比和賬面市值比類似,都可以看作是通過財務指標折算而成的股票價格,所以收益股價比對股票收益率的影響也被稱為價值效應。市值效應和價值效應這種不能被經典的CAPM所解釋的股票收益率形態,被稱為CAPM異象。

Fama和French將收益股價比與賬面市值比放到一起進行回歸檢驗,發現收益股價比對股票收益率的影響被賬面市值比大幅度地奪走,證明收益股價比在美國市場上所表現出來的影響作用只是由于其與賬面市值比存在一定的相關性,在控制了賬面市值比的影響之后,收益股價比對股票收益率并不具有顯著影響。據此,Fama和French將美國市場上對股票收益率有顯著影響的因素歸結為市值和賬面市值比兩個因素。然而,這一結論隨著時間推移發生了改變。Fama和French使用包括1990年之后的美國市場數據重新檢驗了股票收益率形態,發現市值的影響較之前有減弱的跡象,而且只明顯存在于市場中最小60%的股票中;而Januario則發現賬面市值比和收益股價比各自都表現出顯著作用;Artmann等使用德國股票市場43年的數據,提供了樣本外檢驗證據,發現在德國市場上具有顯著解釋作用的是賬面市值比和收益股價比,市值并不顯著。

國外文獻關于市值、賬面市值比和收益股價比對股票收益率橫截面影響的結論并不完全一致,而這種結論的不一致性也存在于中國學者的相關文獻中。黃娟等使用時間序列回歸,通過CAPM檢驗這三個變量的表現情況,發現市值在中國股市并沒有影響,但是賬面市值比和收益股價比都具有顯著影響。與之相反的,黃興旺等認為中國存在市值效應,但并不存在價值效應(此文獻只檢查了賬面市值比的影響)。吳世農和許年行使用排序分析和直接對三因子模型進行檢驗,證明市值和賬面市值比的影響都存在。潘莉和徐建國使用排序分析和Fama-MacBeth橫截面回歸,得到市值和收益股價比才是影響中國股票收益率顯著因素的結論,而賬面市值比并不顯著。已有文獻關于市值效應的結論相對一致,而關于價值效應的結論存在明顯分歧,即在中國體現價值效應的到底是賬面市值比還是收益股價比,還是二者皆有顯著作用。

受到潘莉和徐建國的啟發,本文認為使用不同的研究周期或許會對研究結論產生不同的影響。國外文獻關于股票收益率橫截面的普遍研究模式是使用解釋變量(一般為財務指標,例如賬面市值比等)解釋其公布之后12個月的月度股票收益率。這意味著解釋變量在這12個月中保持恒定。賬面市值比是一個財務指標,已有文獻大多使用上市公司上一財年年度報表數據來解釋其公布之后12個月的月度股票收益率。但是,在這12個月中,上市公司也會發布季報和半年報,這些定期報告中也會報告公司的財務數據,且較上年年報數據更新,更能體現上市公司的最新情況。潘莉和徐建國同時使用年報數據和半年報數據,這樣使得股票收益率的解釋周期縮短為6個月,在這種短周期下,發現賬面市值比沒有顯著作用,而收益股價比才是體現價值效應的有效變量。短周期研究模式雖然提出了一個新的研究視角,但潘莉和徐建國的研究并沒有將股票收益率(被解釋變量)與財務指標(解釋變量)正確匹配。具體來說,潘莉和徐建國選擇的研究周期是每年1月至6月為第一期,7月至12月為第二期,使用去年年報財務數據解釋第一期6個月的月度股票收益率,使用當年中報財務數據解釋第二期6個月的月度股票收益率。然而,中國證監會規定上市公司年度報告于4月末之前公布,半年報于8月末之前公布。即第一期中有4個月(1月至4月)實際上是不能按照上年年報公布的財務指標來解釋的(實際上這4個月的月度股票收益率應該與上年中報數據相聯系),而第二期中有兩個月(7月和8月)是不能按照當年中報公布的財務指標來解釋的(實際上這兩個月的月度股票收益率應該與上年年報數據相聯系)。這種解釋變量與被解釋變量的錯配關系使得潘莉和徐建國的結論并不能令人信服。

有鑒于此,本文認為有必要在將解釋變量和被解釋變量進行合理匹配的基礎之上,重新檢驗賬面市值比和收益股價比對股票收益率的影響。出于完整性的考慮,應該同時檢驗12個月的長周期和6個月的短周期(考慮中期報表所披露的較新財務數據),并且將結果進行對照,檢驗潘莉和徐建國的結論在對股票收益率和財務指標進行合理匹配之后是否仍然成立。

由于國外文獻的前沿研究發現,市值對股票收益率的影響有減弱跡象,而且研究賬面市值比和收益股價比的影響必然要控制市值的影響,所以本文也將市值一同重新進行檢驗。但是,考慮到市值效應基本在中國得到證實,并且相關文獻也使用了較新的市場數據,本文預期市值效應也會在本文的實證研究中表現出顯著的影響。

二、研究設計和數據來源

本文采取排序分組和Fama-MacBeth橫截面回歸檢驗市值效應和價值效應在中國的表現。排序分組能夠直觀地觀察股票收益率和異象變量之間的變化關系,如果異象存在,那么在按照異象變量進行分組之后,股票收益率應該隨著異象變量的增加而規律地上升(比如價值效應)或下降(比如市值效應)。排序分組的缺點主要表現在兩方面:一是不能提供關于異象變量對股票收益率影響程度大小的準確信息;二是如果要同時檢驗多個潛在異象變量,則需要對所有潛在異象變量進行分組,才可以控制其他變量可能對股票收益率的影響,進而得到單個潛在異象變量對股票收益率的影響,如果待檢驗的異象變量個數在3個以上時,此過程就變得相對繁瑣。而這兩點可以通過橫截面回歸得到很好的解決,回歸系數的大小和t值可以準確地表明潛在變量的影響能力大小,以及是否在統計上顯著,而在回歸中通過加入不同的解釋變量進行回歸,則可以達到控制其他變量的目的。標準的橫截面回歸使用的是Fama和MacBeth提出的多期回歸方法,即在每個時期都使用潛在異象變量對股票收益率進行回歸,最后得到回歸系數的時間序列,通過回歸系數的時間序列均值和t值來檢驗潛在異象變量是否對股票收益率有影響。其中,回歸系數的時間序列均值表示在整個市場上通過異象變量構建的對沖投資組合每期平均可以獲得的股票收益率。

Fama和French確立了以滯后一期會計信息來研究未來12個月的月度股票收益率的研究方法。本文首先沿用這種經典的方法構建第一類研究周期,即長周期。具體的方法是,規定t年7月1日至t+1年6月30日為一個周期t(包含12個月的月度股票收益率)。使用t-1年年度報告的財務數據構建t期的影響變量。中國證監會規定年度報告應于次年4月末之前公布,因而選取t年7月作為周期中的第一個月,可以保證會計信息在被用于解釋股票收益率變化之前被市場全部知曉。

樣本中的每只股票在每一個周期有兩種數據:股票收益率和影響變量。股票收益率(r)為月度股票收益率,一周期內有12個。影響變量有市值(Size)、賬面市值比(B/M)和收益股價比(E/P)。市值選擇t年6月末的股票總市值,賬面市值比選擇t-1年末的所有者權益賬面價值除以t-1年末的股票總市值,收益股價比選擇t-1年的歸屬母公司股東的凈利潤除以t-1年末的股票總市值。本文把所有影響變量取自然對數作為用于排序分組和橫截面回歸的數據。所有影響變量每年變化一次,在t期間保持不變。

本文沒有包括市場風險的測度Beta的理由如下:Fama和French證明在美國市場中,股票的市場風險測度Beta對股票收益率沒有影響,同時與市值和賬面市值比相關程度很小;陳小悅和孫愛軍以及潘莉和徐建國分別證明這一結論在中國也成立。因此,本文沒有考慮Beta。

本文數據來源于萬德資訊金融終端,選取中國滬深兩市非金融業上市公司數據,在所有A股公司中剔除行業分類中的銀行、多元金融和保險II股票。考慮到股票在上市初期存在大量價格異常行為,剔除了每個股票上市之后前6個月的數據。按照萬德提供的中國上市公司定期報告實際披露日期(自1998年開始),刪除年度報告實際披露時間在每年6月30日之后的公司,以保證會計信息與股票收益率關系的對應準確。如果某股票t-1年財務報表中缺失某項影響變量數據,或缺失t年6月末的市值數據,則將該股票從t期中剔除。另外,本文還剔除了權益賬面價值和凈利潤為零和負的股票。股票收益率樣本為1998年7月至2014年12月的月度股票收益率,共198個月。

三、排序分組

(一)單變量排序分組

通過單變量排序檢驗影響變量和股票收益率大致上的變化關系。對樣本期內的每個月,將樣本內所有股票分別按照市值、賬面市值比和收益股價比進行排序。按照從低到高的順序將股票平均分為10組,每組是一個投資組合,計算每個投資組合的股票收益率(組內個股收益率等值加權),得到每個組合1998年7月至2014年12月的月度股票收益率時間序列,然后計算每個時間序列的均值,同時計算出該變量分組的最高組與最低組股票收益率之差及其t值,如表1“長周期”一欄所示。

從表1的結果來看,對股票收益率影響顯著的有市值和賬面市值比,收益股價比對股票收益率沒有顯著的影響。與現有國內外大部分文獻一致的是,市值對中國股票收益率表現出顯著的影響,股票收益率隨著市值增大而規律地降低,并且,最高組和最低組的股票收益率差達到月均-1.57%,t值達到3.65,表明這個股票收益率差在1%水平上顯著不為零。

在賬面市值比排序中,股票收益率也表現出良好的單調變化形態,與賬面市值比呈顯著的正向關系,從最低組到最高組上升了月均0.74個百分點(t值為2.41說明此值在5%水平上顯著不為零)。此結果符合美國相關文獻的一致結論,也同國內早期相關文獻結論一致。潘莉和徐建國在1997-2010年的時間段內沒有發現顯著的股票收益率和賬面市值比的正向關系,而在研究子樣本的時候,發現在1997-2005年間存在股票收益率和賬面市值比的顯著正向關系,2006-2010年,這種顯著關系消失。有鑒于此,本文也將研究樣本進行拆分。結果發現,1998-2005年存在賬面市值比的顯著影響(高低差為0.86%,t值為2.29),而在2006-2014年,賬面市值比的顯著影響消失(高低差為0.65%,t值為1.37)。然而,本文全樣本時間段得出的結論與潘莉和徐建國的研究不一致,本文在1998-2014年得到的t值為2.41,賬面市值比具有顯著影響。而潘莉和徐建國的全樣本時間段為1997-2010年,在此期間沒有發現賬面市值比具有顯著影響。本文認為,可能由于中國股市瘋狂的牛市和隨后的股災使得賬面市值比失去了效力。以滬市行情為例,2006-2010年末,中國股市經歷了歷史上前所未有的大波動。2006-2007年5月左右,中國股市呈現出瘋漲的態勢,不到18個月的時間上證綜合指數增幅達到370%,月均增長20%,市場行為嚴重背離基本面。這導致由賬面市值比蘊含的價值效應被掩蓋,市場參與者不再注重賬面市值比所代表的風險,而是更多地把投資決策建立在諸如熱點、題材之類的投機因素之上。而之后的大跌,又將各個賬面市值比檔次的股票一視同仁打回原點。莊家大戶橫行、散戶占比大、羊群效應明顯、機構投資者影響力薄弱等一系列因素都導致中國股市形成了同漲同跌、牛短熊長、跌跌不休的特點。為了印證這一對賬面市值比失效原因的猜測,本文嘗試將總樣本延長至2015年6月末(中國股市從2015年1月開始了新一輪“瘋牛”行情,2015年6月開始下跌)。結果與本文的猜測一致,賬面市值比對股票收益率的影響受市場大波動的影響,顯著程度大幅度下降,截至2014年末,t值從2.41下降到2.04,雖然依舊在5%水平上顯著,但可以看出中國股市大波動對賬面市值比效力的巨大削弱作用。

通過比較潘莉和徐建國與本文全樣本時間段的差別可以發現,股市大波動對賬面市值比解釋效力的減弱作用。潘莉和徐建國通過1997-2010年數據得出賬面市值比不顯著的結論,本文通過1998-2014年數據得出賬面市值比顯著的結論,主要原因在于2011-2014年的4年時間內,滬深兩市雖然也有波動形態,但明顯弱于2006-2010年時間段,因而賬面市值比又表現出顯著的解釋能力。將這4年歸入樣本總體之后,得到了賬面市值比具有顯著解釋作用的結果。表1中收益股價比和股票收益率的關系非常不明顯。最高組與最低組股票收益率的差異很小,為-0.05%,t值為0.42,說明這個股票收益率差沒有顯著不為零。

通過表1“長周期”一欄觀察到的股票收益率的變化形態只是一個粗略的結果。因為,很可能隨著變量排序從低到高的變化,同時伴隨著其他影響因素的變化,導致股票收益率呈現出本文表1“長周期”一欄所觀察到的形態。因此,本文需要做進一步的變量控制,分離其他因素可能的影響。

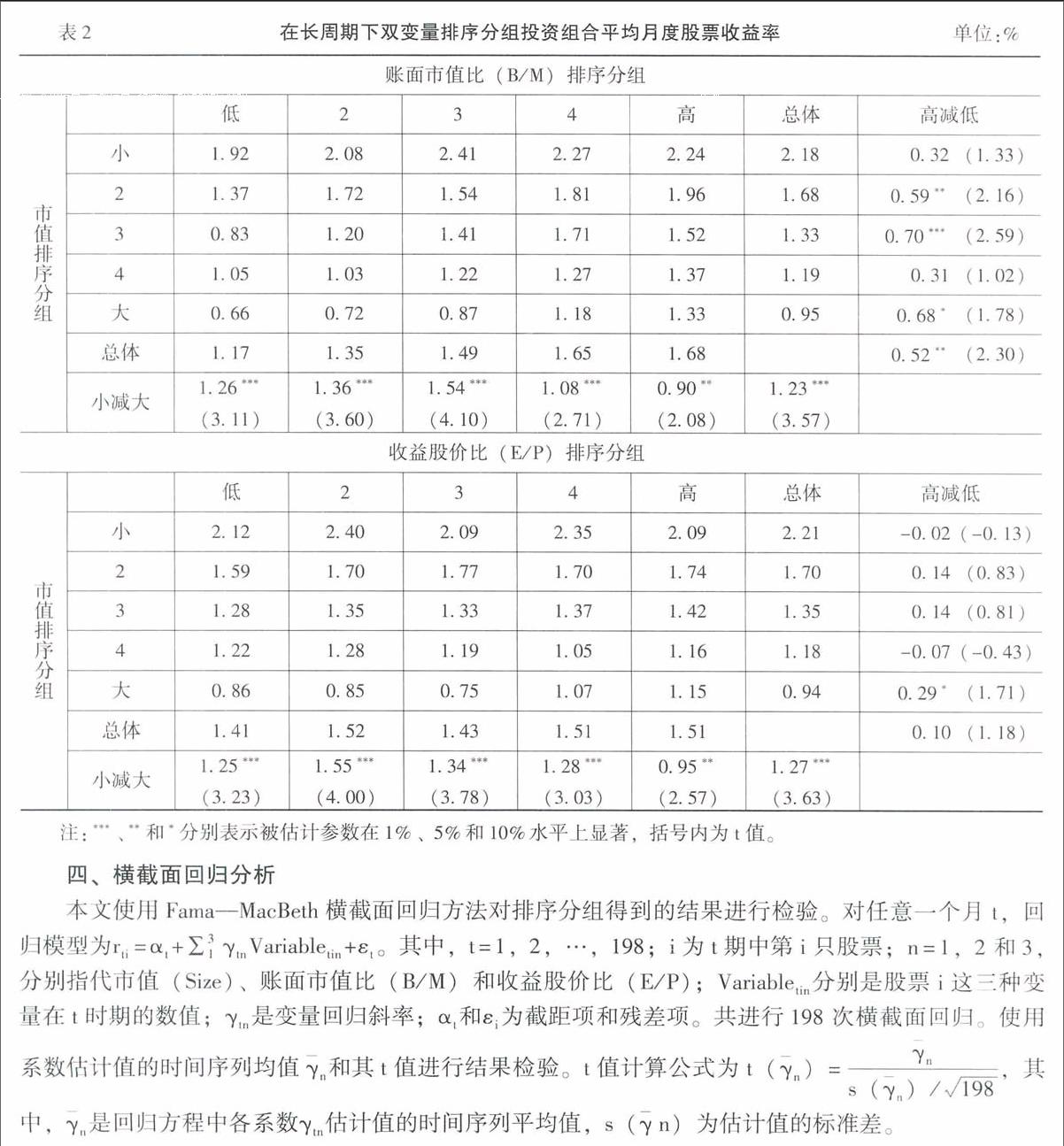

(二)雙變量排序分組

在表1“長周期”一欄的單變量排序分組結果中可以看到,市值對股票收益率表現出了1%水平上的顯著影響,是三個變量中顯著程度最高的。本文將樣本分別按照市值和賬面市值比、市值和收益股價比進行雙變量排序。這樣可以控制市值的影響,觀察賬面市值比和收益股價比各自對股票收益率的影響。同時,觀察市值在控制了其他兩個變量之后是否仍具有顯著的解釋作用。雙變量排序分組的結果如表2所示。

從表2可以看出,每一個雙變量排序都表現出了明顯的市值效應,股票收益率隨著市值的增大呈現規律的減小態勢,這種負向影響幾乎都在1%水平上顯著,說明在中國股市中,市值對股票收益率具有顯著的影響力,并且這種影響力在研究周期為一年的情況下顯著,市值可以影響到未來12個月的月度股票收益率。

在控制市值之后,賬面市值比對股票收益率總體上仍然顯示出顯著的正向影響(總體高低組股票收益率差為0.52%,t值為2.30,表明其在5%水平上顯著不為零)。但如果分不同市值組觀察,賬面市值比的影響并不是在所有市值組中都顯著存在。在最小市值組和第4組中沒有表現出顯著的影響力(t值分別為1.33和1.02,沒有達到10%水平上顯著所要求的t值大小)。收益股價比在控制了市值之后.總體上依然沒有表現出顯著的解釋作用。但如果分不同市值組,在最大市值組表現出了10%水平上的顯著性,高低差為0.29%。排序分組后的結果表明,在12個月的研究周期下,市值、賬面市值比是影響中國股票收益率的重要因素,收益股價比不具有顯著影響。

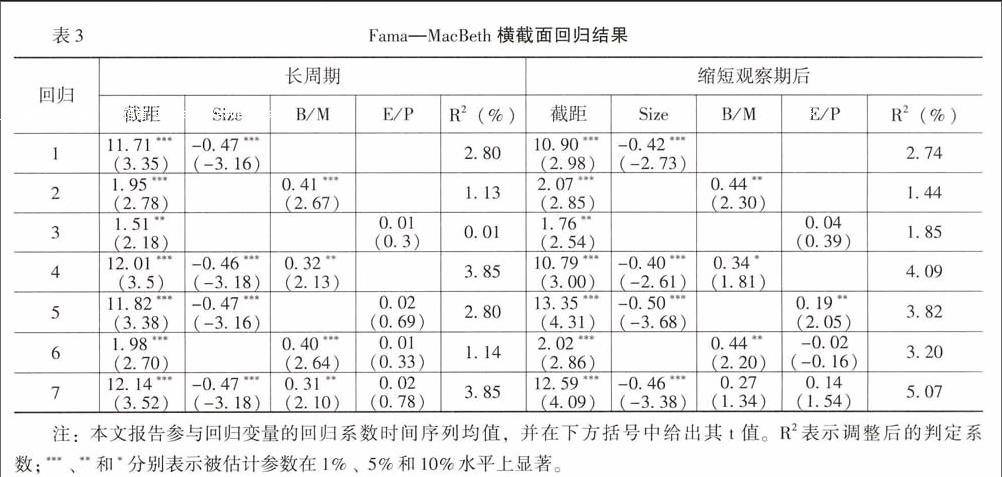

從表3“長周期”一欄中可以看到Fama-MacBeth橫截面回歸系數估計值的平均值及其t值。本文首先對單個變量進行回歸,然后逐漸增加其他變量。表3中回歸1、回歸2和回歸3對應單變量排序,回歸4和回歸5對應雙變量排序。回歸6和回歸7是本文在表1和表2的排序分組分析中沒能夠考慮到的情況,回歸6等同于賬面市值比和收益股價比的雙變量排序分組,而回歸7等同于將三個變量一起考慮的三維排序分組。從表3中的回歸1-回歸5可以看出,排序分組的結果和橫截面回歸的結果是一致的,即市值和賬面市值比對股票收益率有顯著影響,而收益股價比沒有。而從表3中的回歸6可以看出,控制賬面市值比和收益股價比對彼此的影響后,其各自對股票收益率的影響情況沒有發生變化。最后從回歸7可以看出三個解釋變量在控制其他兩個解釋變量的情況下,各自對股票收益率的影響情況依舊沒有發生變化。

在12個月的長周期下,經過排序分組分析和橫截面回歸的檢驗,市值和賬面市值比是對股票收益率具有顯著影響的變量。市值平均每月增加一個百分點,會使得股票收益率下降0.46-0.47個百分點,在所有7個回歸中t值的絕對值最小為3.16,表示這個減少股票收益率的作用在1%水平上顯著。賬面市值比平均每月增加一個百分點,會使得股票收益率上升0.31-0.41個百分點,在所有7個回歸中t值的絕對值最小為2.10,表示這個增加股票收益率的作用在5%水平上顯著。而收益股價比顯示的最大的t值為0.78,小于在10%水平上顯著所要求的t值大小,因而收益股價比在12個月周期下對股票收益率不具有影響力。

五、縮短研究周期

之前的分析是沿用12個月的主流研究周期,其核心是使用過去一年的財務指標來解釋未來一年的股票收益率。現在將周期縮短為6個月,檢驗潘莉和徐建國的結論是否成立。然而,根據實際情況,短周期并不能被均勻地分成6個月,而是分成4個月和8個月。由于中國證監會規定年度報告和中期報告最晚披露時間為4月末和8八月末,所以將t年分為兩期(t1期和t2期),t1期為5月初至8月末,t2期為9月初至次年4月末。各個月份的股票收益率與各個月份所能獲取的最新財務數據(上年年報或當年半年報的近者)相匹配,保證了財務信息在用來解釋股票收益率之前被市場知曉。

樣本處理上,4月末為t1期股票排序點,使用4月末的市值構建市值變量,使用t-1年的年報數據構建其他影響變量(B/M和E/P)來解釋5月至8月,共4個月度股票收益率;t2期為9月至次年4月。以8月末為t2期股票排序點,使用8月末的市值構建市值變量,使用t年中期報告的財務信息構建其他影響變量(B/M和E/P)來解釋9月至次年4月,共8個月度股票收益率。每次排序均剔除了年報晚于4月末,中報晚于8月末公布的股票(雖然數據顯示這樣的公司實際上非常少)。其他剔除公司的標準與前文相同。本文獲得的股票收益率樣本為1998年9月至2014年12月的月度股票收益率,共196個月。

(一)單變量排序分組

短周期的單變量排序分組分析如表1“短周期”一欄所示。市值分組的高低組股票收益率差為-1.34,t值為-3.26,在長周期下高低組股票收益率差為-1.57,t值-3.65;賬面市值比高低組股票收益率差為0.75,t值為2.09,這兩個數值在長周期下分別為0.74和2.41;收益股價比的高低組股票收益率差為-0.16,t值為-0.40,這兩個數值在長周期下分別為-0.05和-0.42。總體上,市值和賬面市值比在短周期下影響力的顯著性比長周期下降了一些,但仍分別在1%和5%水平上顯著。收益股價比在單變量排序分組中仍然沒有表現出顯著的解釋作用。

(二)雙變量排序分組

表4給出了在短周期下雙變量排序分組的結果。市值在同其他兩個解釋變量的排序分組中依舊表現出1%水平上的顯著負向影響。賬面市值比的影響較長周期有明顯減弱,只在第3組表現出了10%水平上的顯著影響。但是從總體上看,高賬面市值比組和低賬面市值比組的股票收益率差為0.47,t值為1.78,依舊在10%水平上顯著不為零。

控制了市值之后,收益股價比在短周期下對股票收益率的影響變化比較明顯,總體上,高收益股價比組和低收益股價比組的股票收益率差為0.49。t值為2.00,表示在5%水平上顯著不為零。分市值組看,除了第2組和最小市值組之外,其他三組的股票收益率差都顯著不為零。

從雙變量排序分組的結果看來,在短周期下,收益股價比對股票收益率的解釋作用比賬面市值比更強一些。這個結果與潘莉和徐建國的一致。那么收益股價比在短周期下是否比賬面市值比更具有對股票收益率的解釋作用,是何種原因導致這種結果,本文通過橫截面回歸對此進行解答。

(三)橫截面回歸

本文最后通過Fama-MacBeth橫截面回歸檢驗排序分組的結果,如表3“縮短觀察期后”一欄所示。與長期不同,市值在短期下具有對股票收益率的顯著影響。不管是在單獨回歸,還是同別的變量一起,市值回歸系數時間序列均值穩定在-0.40至-0.50之間,而且全部在1%水平上顯著不為零。證明中國股票市場存在穩定的市值效應,而且不依賴于觀測的周期長短。

表3中“縮短觀察期后”一欄的回歸2、回歸3、回歸4和回歸5分別檢查了賬面市值比和收益‘股價比的單變量排序和雙變量排序結果。這四個回歸的結果與排序分組一致,即賬面市值比單獨對股票收益率有5%水平上的顯著影響,控制了市值之后影響減弱到10%水平上顯著;收益股價比單獨對股票收益率沒有影響,控制了市值之后影響增強到5%水平上顯著。比較控制市值之后的結果,收益股價比的影響比賬面市值比要強。

賬面市值比和收益股價比都是對市值使用不同的財務指標折算形成的比率,一個使用所有者權益賬面價值,一個使用歸屬所有者的利潤。Keim認為,這兩者其實是提取股票價格內所包含的對收益率風險信息的兩種不同體現方式。Fama和Freneh通過研究發現,在美國股票市場,收益股價比表現出的解釋能力實際上源于其與賬面市值比的正相關性,在回歸中加入市值和賬面市值比之后,收益股價比的影響不再顯著。表3“縮短觀察期后”一欄的回歸6和回歸7表明.收益股價比的這種影,響作用減弱的現象在中國也存在。回歸6中,使用股票收益率對賬面市值比和收益股價比同時進行回歸。收益股價比在回歸5中表現出的影響幾乎完全消失,回歸系數均值從0.19變為-0.02,t值從2.05下降到-0。16。相反,賬面市值比并未表現出太大變化,t值為2.20,表示其回歸系數均值0.44在5%水平上顯著。在回歸7中,三個解釋變量一同加入回歸,除了市值仍顯著之外,賬面市值比和收益股價比均不顯著。在所有的回歸當中,收益股價比只在同市值一起的回歸中顯著(回歸5),而在其他回歸中都不顯著,特別是在收益股價比單獨作為解釋變量的時候(回歸3)。因此,本文不能認定收益股價比在短期對股票收益率具有顯著影響。

各個解釋變量的顯著性在長周期和短周期下的變化可以通過觀察解釋變量之間相關性的變化得出。在長周期下,各個變量之間幾乎不存在相關關系,因而雙變量排序分組和在橫截面回歸中加入其他解釋變量不改變單變量排序分組和單變量回歸的結論,即市值在1%水平上顯著,賬面市值比在5%水平上顯著,收益股價比不顯著。在短周期下,各個解釋變量之間的相關性發生了明顯變化。收益股價比同市值和賬面市值比的相關關系大幅度提高,分別由0.07和-0.01提升至0.21和0.42。與市值的正相關使得收益股價比同市值一起回歸時,回歸系數的均值顯著增大。市值的影響是負的,使得在正相關條件下,收益股價比的回歸系數均值增大。而賬面市值比與市值的負相關(相關系數為-0.18)使其與市值一起回歸時雖然仍表現出顯著的正向影響,但是系數均值減小,導致t值也下降。最后,賬面市值比和收益股價比之間的正相關(相關系數0.42)使得賬面市值比和收益股價比在表3“縮短觀察期后”一欄的回歸7中都沒有表現出單獨與市值回歸時(回歸4和回歸5)的顯著性。

排序分組和橫截面回歸的實證結果表明,在短周期下,市值和賬面市值比依然是對中國股票收益率有顯著影響的變量。而收益股價比沒有表現出顯著的解釋作用,在雙變量排序和表3“縮短觀察期后”一欄的回歸5中表現的顯著性是由于收益股價比與市值之間的正相關性導致的。在單變量排序和單變量回歸時沒有表現出任何對股票收益率的解釋能力。表3“縮短觀察期后”一欄中的回歸6也清楚地表明,收益股價比捕捉風險的能力明顯弱于賬面市值比。

潘莉和徐建國發現在短周期下,收益股價比具有顯著解釋作用,t值非常高,幾乎在7以上。賬面市值比在控制了其他解釋變量之后不顯著。市值變量的t值大小和本文沒有太大差異。本文認為潘莉和徐建國的結果主要是解釋變量與被解釋變量錯配所導致的。潘莉和徐建國將財務指標未知時期的股票收益率(1月至4月和6月至7月)與4月末和7月末才公布的財務指標相匹配。另外,錯誤的匹配關系使其研究不能像大多數文獻一樣,使用財務期末時點的市值構建賬面市值比和收益股價比,而選擇財務期間市值的平均值。這兩個因素是造成潘莉和徐建國的結論與本文差別的主要原因。

六、結論

市值效應和價值效應是兩個著名的股票市場異象。本文基于上市公司中期報告所披露的較新財務數據,將研究視角分為長周期和短周期,分別檢驗了市值、賬面市值比和收益股價比對股票收益率的影響情況。通過排序分組分析和Fama-MacBeth橫截面回歸的檢驗,結論如下:

第一,中國A股市場顯著存在市值效應。不論使用市值解釋未來12個月,還是未來4個月或8個月的月度股票收益率,市值對股票收益率都表現出了l%水平上顯著的負向影響。在12個月的長周期下,市值每增加一個百分點,會穩定地使股票收益率平均每月減少0.46-0.47個百分點;在4個月或8個月的短周期下,市值每增加一個百分點,會使股票收益率平均每月減少0.40-0.50個百分點,穩定性相對長周期稍差一些,但t值仍然達到2.61以上。

第二,中國A股市場顯著存在以賬面市值比表示的價值效應。不論使用賬面市值比解釋其公布之后12個月,還是之后4個月或8個月的月度股票收益率,賬面市值比都對股票收益率表現出了至少10%水平上的顯著正向影響。在12個月的長周期下,賬面市值比每增加一個百分點,會使股票收益率平均每月增加0.32-0.41個百分點(視其是否與市值一同變化而定);在4個月或8個月的短周期下,賬面市值比每增加一個百分點,會使收益率平均每月增加0.34-0.44個百分點(視其是否與市值一同變化而定),長期的統計顯著性要優于短期。

第三,其他情況下,中國A股市場的收益股價比對股票收益率橫截面沒有任何影響。不論使用收益股價比解釋其公布之后12個月,還是之后4個月或8個月的月度股票收益率,收益股價比都不能單獨解釋任何股票收益率的橫截面變化。只有在短周期下,由于收益股價比和市值顯示出一定正相關性,在市值同時變動的情況下,收益股價比才會表現出對股票收益率的顯著影響。

投資者可以有效利用中國A股市場存在的市值效應和價值效應,通過選擇小市值、高賬面市值比的股票提高股票收益率。本文為這種策略提供了理論和實證上的支持,并比較了持倉周期的不同(長期或短期)對股票收益率影響的差異,這對投資者有一定指導意義。

(責任編輯:鄧菁)