收入分配財政政策調節居民收入差距效果的實證研究

莫連光,洪 源,廖海波

(1.湖南城市學院城市管理學院,湖南 益陽 413049;2.湖南大學經濟與貿易學院,湖南 長沙 410079)

一、引 言

收入分配是現代市場經濟中財政的三大職能之一,財政政策也是調節居民收入差距的主要政策手段。因此,充分發揮財政政策在促進居民收入分配公平中的作用就成為現階段改善我國居民收入分配狀況、構建社會主義和諧社會的一個重要戰略選擇。那么現階段以收入分配為目標的財政政策對于調節我國居民收入差距的效果到底如何?該問題的回答顯然有助于更好地揭示我國財政政策在促進居民收入分配公平中的作用及其存在的問題。

從國內外在此方面的已有研究來看,Ramos和Sagales運用向量自回歸模型,以1970~2005年數據為樣本,研究英國財政政策對經濟總量與收入分配的長期影響。在收入分配方面,他們發現,增加政府公共支出能明顯降低收入分配的不平等。增加稅收(間接稅)則會加劇收入分配不平等的現狀[1]。胡漢軍和劉窮志通過構建的Gini系數和政府財政效應的測度模型,檢驗分析了2001-2006年我國財政政策對城鄉居民收入再分配的不公平效應。結果顯示:個人所得稅政策工具對城鄉居民收入不均等具有較強的抑制作用,而養老金支出和離退休金支出則擴大了城鄉居民收入的不均等[2]。賈俊雪和寧靜考察了地方政府支出規模與結構的居民收入分配效應及其制度根源。研究表明,地方政府支出規模與結構總體上加劇了我國省份居民收入分配狀況的惡化,其中經濟性支出比重增加帶來的不利影響更為突出,社會支出比重的影響并不顯著[3]。彭定贇和王磊通過測算我國不同地區的泰爾指數,實證分析了財政支出對地區收入差距的調節作用。研究結果表明,我國財政補貼性支出并沒有有效地起到降低地區居民收入差距的作用,社會保障支出以及科教文衛支出都能有效降低我國地區居民收入差距,且作用效果明顯[4]。

上述國內研究在財政政策調節居民收入差距效果方面取得有價值的結論同時,也還存在以下進一步研究的空間:第一,大多數研究僅以我國居民收入差距的某一層面為對象,來研究收入分配財政政策的調節效果。顯然對于不同層面的居民收入差距,財政政策的調節機制和效果是存在差別的,因此需要進一步系統地來研究收入分配財政政策對于不同層面居民收入差距的作用效果。第二,已有研究更多地是選取收入分配財政政策中的某一項政策手段(財政支出政策或者稅收政策),來具體分析單一的政策變量對于居民收入差距的調節效果。較少有研究將財政支出變量和稅收變量納入統一的收入分配財政政策框架內來進行系統的實證分析,從而造成后續對于收入分配財政政策的優化措施也缺乏整體性和可操作性。

相較于已有研究,本文通過將稅收變量(包括能起到收入分配功能的直接稅和間接稅)和財政支出變量(包括人力資本性支出和政府對個人的轉移性支出)綜合于統一的收入分配財政政策框架之中,實證研究我國收入分配財政政策變量與包括居民總體收入差距、城鄉居民收入差距以及地區居民收入差距在內的不同層面居民收入差距變量的變動關系,檢驗收入分配財政政策對居民收入差距的動態影響效應,從而驗證財政政策的調節效果,為今后政府制定更有效果的收入分配財政政策提供依據。

二、收入分配財政政策調節居民收入差距的作用機理

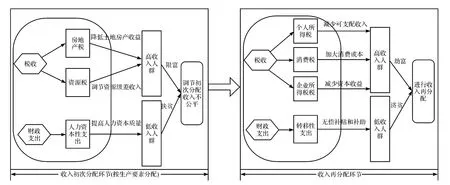

要分析收入分配財政政策調節居民收入差距的效果,首先要對收入分配財政政策調節居民收入差距的作用機理做全面了解。具體從我國收入分配財政政策調節居民收入差距的作用機制來看,如圖1所示,不同的稅收和財政支出手段調節居民收入差距的作用機制各具特點:

首先,從作用環節來看,收入分配財政政策在收入初次分配環節和再分配環節都能發揮其調節作用。其中,收入初次分配是根據生產要素對產品生產所作貢獻的大小來分配。因此,稅收手段中的房地產稅、資源稅以及財政支出手段中的人力資本性支出都能在收入初次分配環節中發揮調節作用,它們主要是通過改變土地、房產、資源以及人力資本等生產要素在初次分配中的格局來進行收入調節。收入再分配是對初次分配的收入進行調節,以保證低收入者或沒有勞動能力的社會成員有生存的權利,從而體現結果公平原則。因此,稅收手段中的個人所得稅、企業所得稅、消費稅和財政支出中的轉移性支出,都能在收入再分配環節中發揮調節作用,它們體現了收入分配財政政策進行“抽肥補瘦”的再分配功能,矯正在初次分配環節由于要素占用狀況不同而天然導致的收入不公平。

其次,從作用人群來看,稅收手段一般作用于中、高收入人群,通過直接或間接提高高收入人群稅收負擔,限制高收入人群可支配收入過快增長,在收入差距調節中起到“劫富”的作用。財政支出手段一般作用于低收入人群,通過提高低收入者獲得收入的能力或者直接給低收入者補助和補貼,促進低收入人群收入穩步提高,在收入差距調節中起到“濟貧”的作用。

最后,從作用方式和作用原理來看,稅收手段中的直接稅,包括個人所得稅、企業所得稅和房地產稅,由于稅負直接由納稅人承擔,因而都具有直接調節收入的功能。其中,個人所得稅側重于對個人可支配收入的調節,通過累進稅率和免征額實現高收入者多納稅、低收入者少納稅。房地產稅側重對個人持有房地產所帶來財產收入的調節,通過提高房產所有者在房產保有環節稅負,降低持有房產所帶來的資產收益。企業所得稅側重于對個人資本收益的調節,通過減少資本收益,縮小資本利得所有者與勞動收入者之間的收入差距。稅收手段中的間接稅包括消費稅和資源稅,都具有以價格為中介間接調節收入的功能。其中,消費稅通過提高高檔、奢侈的消費品及消費行為稅負,調節和引導合理消費行為。資源稅通過提高資源開采和使用稅負,調節資源開采和使用者的資源級差收入。另一方面,財政支出手段中的人力資本性支出也屬于間接調節方式,通過提高人力資本的規模與質量進而使低收入者獲得獲取高收入的機會[5]。財政支出手段中的轉移性支出則屬于直接調節方式,通過單方面、無償對低收入者給予補助或補貼,直接增加受惠者的可支配收入。

圖1 我國收入分配財政政策調節居民收入差距的作用機制

三、收入分配財政政策調節居民收入差距效果的實證檢驗

前面理論分析中收入分配財政政策對于我國居民收入差距調節作用是否能如期實現?到底在實際中我國收入分配財政政策的調節效果如何?下面將基于我國1985-2011年相關的時間序列數據,通過構建相應的動態計量經濟模型進行實證檢驗來回答上述問題。

(一)變量選擇與實證檢驗方法

本文的被解釋變量是居民收入差距,在現有收入分配研究文獻中不難發現有許多測度不同層面居民收入差距的指數,本文中將集中使用三種最具代表性的指數,它們分別是基尼系數、城鄉居民收入比和泰爾系數。其中,選擇基尼系數來代表居民收入總體差距,主要是考慮了這項測指數在測度具有優于其他一些指數的性質,特別是基尼系數具有的總收入差距在不同分項收入差距之間的可分解性。選擇城鄉居民收入比來代表城鄉居民收入差距,主要是通過該指數可以明確是哪些因素影響了城鄉居民的收入分配,進而發現收入差距擴大究竟是怎樣發生在城市和農村兩大組別中的。選擇泰爾指數來代表地區居民收入差距,主要是該指數可以將全國的收入差距分解為地區內的收入差距和地區之間的收入差距[6]。

在解釋變量的選取方面,考慮到政府間轉移支付、公債等其他財政政策手段對于居民收入差距的調節最終實際上都是通過作用于調整財政收入和支出的規模和結構來實現,例如,中央對地方政府的公共服務均等化轉移支付資金最終也是通過調整地方政府在教育、醫療衛生方面支出數額來對居民收入差距起到調節作用。因此,本文的解釋變量選取了財政政策中與居民收入差距有最直接調節作用的財政支出和稅收變量。具體來看,根據前面的收入分配財政政策的作用機理分析,對于財政支出變量,我們選取人力資本性財政支出與轉移性支出之和占全國財政支出總額的比重來表示,其中,人力資本性財政支出由財政支出中的教育支出、醫療衛生支出和科學技術支出來共同構成;轉移性支出由社會保障和就業支出、住房保障支出來共同構成。對于稅收變量,我們選取具有收入分配功能的直接稅和間接稅稅收之和占全國稅收總額的比重來表示,其中,具有收入分配功能的直接稅由個人所得稅、企業所得稅以及房地產稅中的房產稅、城鎮土地使用稅、土地增值稅以及契稅來共同構成;具有收入分配功能的間接稅由消費稅、資源稅來共同構成。

由于影響居民收入差距的因素是多方面的,既有經濟因素也有體制因素。因此,除了上述解釋變量之外,我們還需要設置相應的控制變量。其中,在式(1)中,除了作為被解釋變量的居民收入總體差距(GN)和作為解釋變量的稅收(TX)及財政支出(GE)外,我們選擇了第三產業就業人數占全國勞動力人數的比重(EMP)和人均GDP取對數(LNGDP)作為控制變量。在式(2)中,除了作為被解釋變量的城鄉居民總體差距(INCOME)和收入分配財政政策解釋變量之外,我們選擇了城鄉勞動生產率差異(PRO)和失業率(UNE)作為控制變量。在式(3)中,除了作為被解釋變量的泰爾系數(THEIL)之外,我們選擇了行業收入比(SAL)和投資率(INV)作為控制變量。

在實證檢驗方法上,考慮到上述變量的時間序列數據可能是非平穩的,采用簡單的OLS方法可能產生所謂的偽回歸,因此,本文將采用協整檢驗的方法,若存在協整關系,則對各變量之間的長期協整關系進行考察,并進一步通過誤差修正(VEC)模型和脈沖響應函數來考察變量間的動態影響機制。

(二)資料來源與數據

在本文實證檢驗的被解釋變量中,代表全國居民收入總體差距的基尼系數我們直接引用國家統計局2013年發布的以全國城鄉住戶收支抽樣調查數據為基礎測算出的基尼系數。代表城鄉居民收入差距的城鄉收入比所需的數據和代表地區居民收入差距的泰爾系數①代表地區居民收入差距的泰爾系數的計算公式為:THEIL=xi(yi/y)ln(yi/y),其中y代表全國人均GDP,yi表示第i個省級地區的人均GDP,xi表示第i個省級地區人口數占全國總人口數的比重。所需的數據來源于1986-2012年《中國統計年鑒》。與此同時,在解釋變量中,財政支出變量由于2007年政府收支分類改革而在統計口徑上有所調整,因此,2007年以前的財政支出變量采用的是文教科衛支出、撫恤和社會福利救濟費、社會保障補助支出之和與國家財政總支出的比重,2007年以后的財政支出變量采用的是教育支出、科學技術支出、社會保障和就業支出、醫療衛生支出以及保障性住房支出之和與國家財政總支出的比重。各年稅收變量的數據則均采用個人所得稅、企業所得稅、房產稅、城鎮土地使用稅、土地增值稅、契稅、消費稅以及資源稅之和與國家稅收收入的比重。上述數據均來源于1986-2012年《中國財政年鑒》。

(三)實證檢驗與結果解釋

1.單位根檢驗

本文采用ADF檢驗對式(1)至式(3)中各組變量進行單位根檢驗。檢驗結果表明,表示收入分配財政政策調節居民收入總體差距的式(1)中的變量GNt、GEt、TXt、EMPt、LNGDPt在5%的置信水平下均無法拒絕原假設,即它們都為非平穩時間序列。而上述變量的階差分序列中,各變量的差分序列都可以在5%的置信水平下拒絕原假設。所以,我們可以認為GNt、GEt、TXt、EMPt、LNGDPt都是一階單整序列,即I(1)。同樣,在表中我們還可以發現,表示收入分配財政政策調節城鄉居民收入差距的式(2)和表示收入分配財政政策調節居民地區收入差距的式(3)的各組變量也都是一階單整序列,即I(1)。

2.協整檢驗

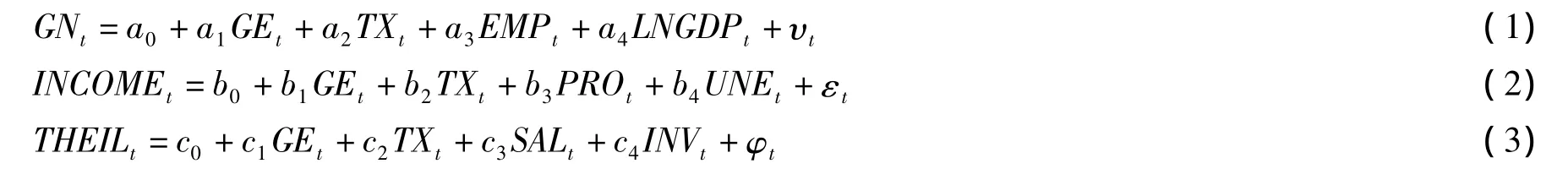

對于具有相同單位根性質的時序數據,可以利用Johansen檢驗來判斷它們是否具有協整關系,從而考察各變量序列之間是否存在長期穩定的變動關系。通過對各變量的Johansen檢驗結果可知,式(1)至式(3)的三組變量之間在5%的顯著性水平下都存在協整方程,利用EViews6.0,我們可以得出由式(1)至式(3)模型中三組變量經標準化后的協整方程:

其中,“()”括號內為標準差,“[ ]”括號內為t統計值。

從上述式(4)至式(6)的三組協整方程中可以看出:代表收入分配財政政策的財政支出和稅收變量與代表各層面居民收入分配差距的基尼系數、城鄉收入比以及泰爾系數之間都存在長期均衡的相關性,證明了收入分配財政政策對于居民收入差距具有較穩定的影響。但從變量估計系數來看,財政支出和稅收變量對于各層面居民收入差距調節影響的方向和效果都有一定差別,下面我們針對三組方程來做一具體分析:

首先,在表示收入分配財政政策調節居民收入總體差距的式(4)中,財政支出變量GE在方程中的系數為-1.013,而稅收變量TX在方程中的系數為-0.408,兩變量的t值統計量都較為顯著,這說明我國收入分配財政政策能起到逆向調節居民收入總體差距的作用,這與前面理論分析中的預期方向是一致的。同時,財政支出變量的系數絕對值大于稅收變量的系數絕對值,這說明財政支出政策對于調節我國居民收入總體差距的效果更為明顯。這一方面是由于近年來我國進行了以民生為導向的財政支出結構調整,教育、醫療衛生等人力資本性財政支出以及社會保障和就業、住房保障等轉移性支出規模的大幅提高都使得財政支出政策的調節效果更為明顯。另一方面是由于我國稅制結構一直以來都是以間接稅為主體,導致以直接稅為主的收入分配稅收政策應規模限制無法較好地發揮調節功能。此外,在協整方程中,屬于控制變量的第三產業就業人數占全國勞動力人數的比重(EMP)的系數為-4.179,說明增加第三產業就業人數,可以起到提高低收入者收入水平,減少貧富差距的作用。人均GDP(LNGDP)的系數為13.608,說明在我國經濟仍然處于發展中國家中低收入水平階段,根據庫茲涅茨倒U曲線,隨著經濟的增長,社會收入分配狀況會出現惡化。

其次,在表示收入分配財政政策調節城鄉居民收入差距的式(5)中,財政支出變量(GE)在方程中的系數為0.015,與前面式(4)中的系數為負值剛剛相反。出現這種情況我們認為主要是由于在我國城鄉二元結構背景下,政府的財政資金的投入具有較明顯的城市化傾向,在基礎教育、醫療衛生和社會保障等公共服務領域,農民都無法享受到與城市居民同等的國民待遇。因此,加大這些民生性財政支出投入反而可能擴大此類基本公共服務的城鄉差距,進而加大城鄉收入差距的擴大。稅收變量(TX)在方程中的系數為-0.007,與前面式(4)中的系數為負值相同,但絕對值要遠小于前面式(4)中的系數絕對值。因此,收入分配稅收政策在調節城鄉居民收入差距方面的作用有待通過稅制優化進一步發揮。此外,在協整方程中,屬于控制變量的失業率(UNE)的系數為0.413,說明失業率的增加會較明顯的擴大城鄉居民收入差距。

最后,在表示收入分配財政政策調節地區居民收入差距的式(6)中,財政支出變量GE在方程中的系數為-0.007,稅收變量TX在方程中的系數為-0.002,兩變量的t值統計量都還算顯著。上述兩變量的系數方向與前面式(4)中的系數方向一致,說明收入分配財政政策中的財政支出和稅收手段也能起到逆向調節的地區居民收入差距的作用。但兩變量系數的絕對值要遠小于前面式(4)中的系數絕對值。這說明收入分配財政政策在調節地區居民收入差距方面的效果不夠明顯。此外,在協整方程中,屬于控制變量的投資率(INV)的系數為0.304,,說明投資率的提高會較明顯擴大地區居民收入差距。

3.向量誤差修正(VEC)模型估計

協整方程只能說明變量之間長期關系和趨勢,但是無法得知變量之間的短期動態關系,向量誤差修正(VEC)模型可以解決這一問題。利用EViews6.0,可以得出如式(7)至式(9)所示的分別以△GNt、△INCOMEt、△THEILt為解釋變量的三組VEC模型估計結果。

從式(7)至式(9)所示的三組VEC模型估計結果來看,三組模型中的vecmt-1系數均顯著為負,說明調整方向符合誤差修正機制,可以保持并自動地調節三組模型變量之間的長期均衡關系。具體從三組VEC模型中的各變量系數來看,在式(7)中,滯后一期的財政支出變量和稅收變量的系數分別為-0.430和-0.214,說明短期內收入分配財政支出政策和稅收政策對于居民收入總體差距都產生了較明顯的逆向調節作用,并且其作用調節方向與長期均衡時的兩者對于居民收入總體差距的作用調節方向是一致的。同樣,在式(8)中,滯后一期的財政支出變量和稅收變量的系數分別為0.010和-0.001;在式(9)中,滯后一期的財政支出變量和稅收變量的系數分別為-0.008和-0.003。說明短期內收入分配財政支出政策和稅收政策對于城鄉居民收入差距和地區居民收入差距的作用調節方向和長期均衡時的調節方向也是保持一致的,這也印證了本文構建的時間序列模型的穩定性。

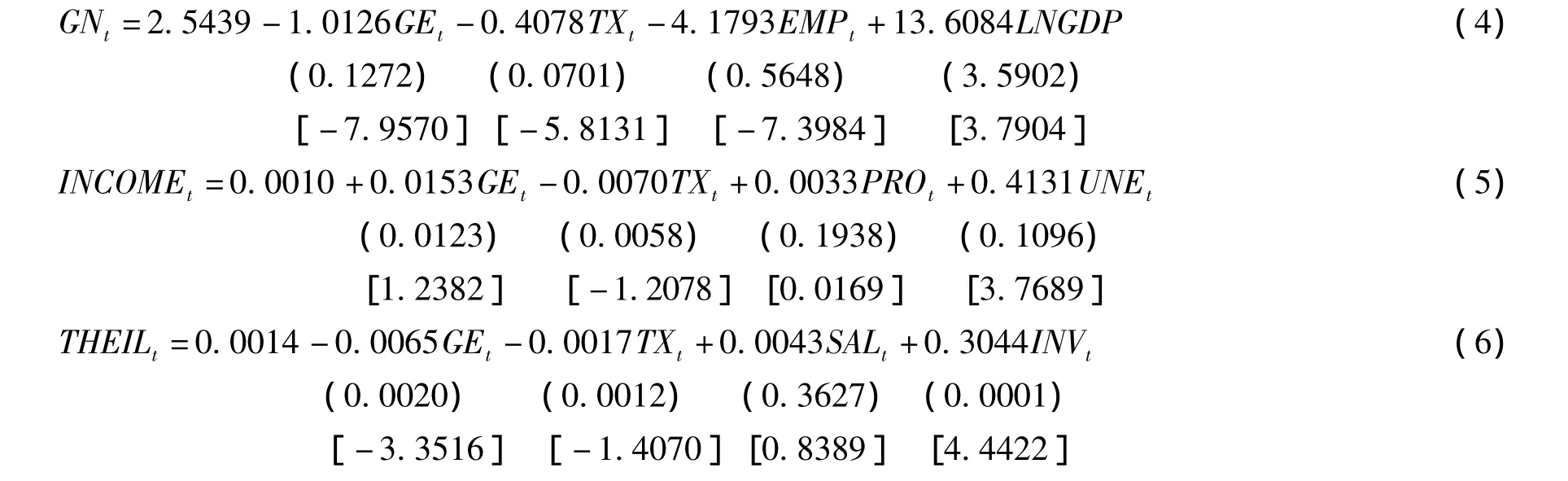

4.脈沖響應函數分析

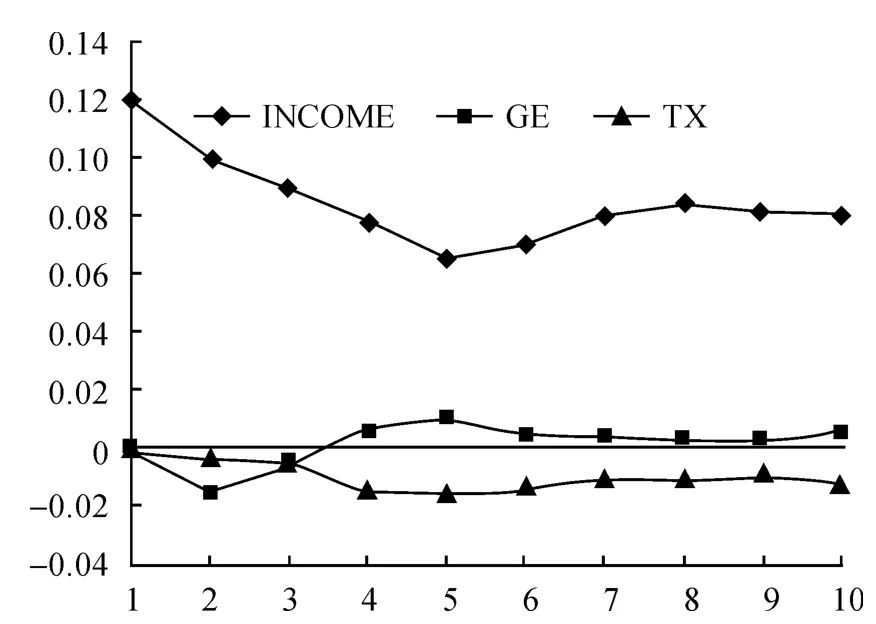

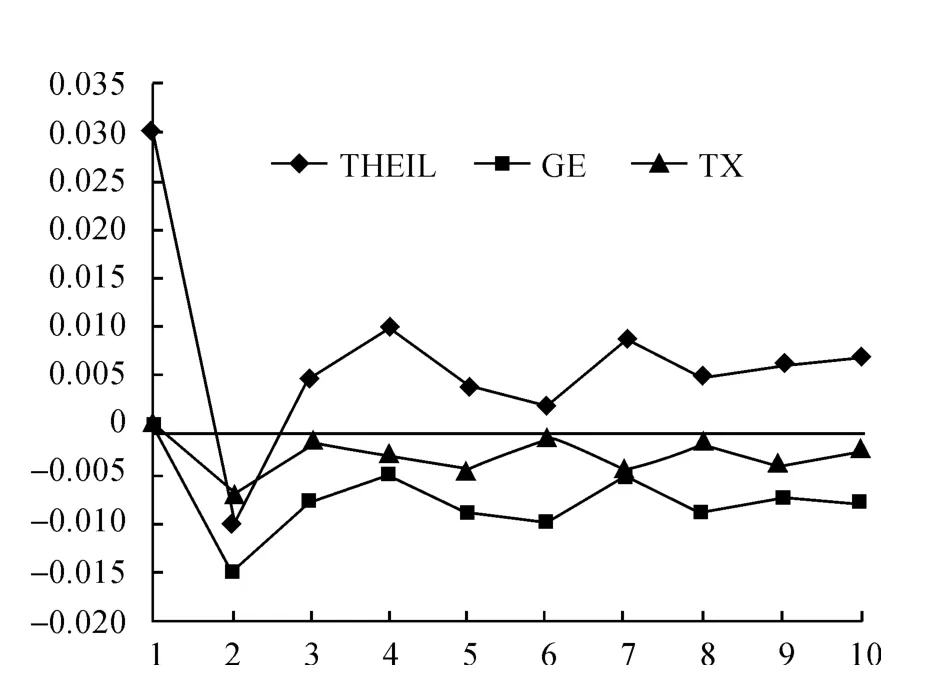

為了進一步考察收入分配財政政策對于居民收入差距的動態影響機制,我們在前面VEC模型的基礎上,運用脈沖響應函數來系統描述收入分配財政政策對于各層面居民收入差距的動態影響路徑和程度。從圖2中可以看出,居民收入總體差距受自身的一個沖擊(新息)后在第1期就立即有正向影響。這表明,居民收入總體差距受之前自身的影響較明顯,總體差距的形成存在一定的“自我增強”機制。在財政支出變量的沖擊影響方面,收入分配財政支出政策對于居民收入總體差距有一個較長期的負向影響,其逆向調節作用是較為明顯且持續的。在稅收變量的沖擊影響方面,稅收政策對于居民收入總體差距的動態影響與財政支出政策較為相似,同時其影響強度要低于財政支出政策。從圖3中可以看出,在財政支出變量的沖擊影響方面,收入分配財政支出政策對城鄉居民收入差距在一開始有逆向調節作用,但隨著時間的推進,具有明顯城市化傾向特征的財政支出投入,反而使得其逐漸起到了擴大城鄉居民差距的作用。在稅收變量的沖擊影響方面,收入分配稅收政策對于城鄉居民收入差距有一定的逆向調節作用,但調節力度和效果都不太明顯。從圖4中可以看出,在財政支出和稅收變量的沖擊影響方面,無論是收入分配財政支出政策還是稅收政策,對于地區居民收入差距的動態沖擊強度都不夠顯著,這說明收入分配財政政策對于地區居民收入差距的調節作用還有待進一步發揮。

圖2 居民收入總體差距對于財政政策的脈沖響應圖

圖3 城鄉居民收入差距對于財政政策的脈沖響應圖

圖4 地區居民收入差距對于財政政策的脈沖響應圖

四、研究結論與政策建議

本文實證研究結果表明:代表收入分配財政政策的財政支出和稅收變量與各層面居民收入分配差距變量之間都存在長期均衡的相關性,證明了收入分配財政政策對于居民收入差距具有穩定影響。但從變量估計系數來看,不同的政策手段在調節各層面居民收入差距的方向和效果上存在差別。其中,財政支出和稅收政策對于居民收入總體差距和地區居民收入差距都具有一定的逆向調節作用,且財政支出政策的調節效果要好于稅收政策。而財政支出政策則由于其投入的城市化傾向特征反而擴大了城鄉居民收入差距。

根據上述研究結論,我們提出了今后進一步優化收入分配財政政策,增強其調節各層面居民收入差距效果的建議:(1)在收入分配財政支出政策方面,今后我國政府應在教育、醫療、社保、住房等方面承擔起更多的責任,以民生為導向應進一步優化財政支出結構,穩步提高此類具有收入分配功能的民生性支出占財政支出的比重。同時,鑒于長期以來我國民生性支出所具有的城市化傾向和地區差別傾向特征,已經顯著影響到收入分配財政支出政策調節城鄉居民收入差距和地區居民收入差距的效果,今后還應特別注重民生性支出投入向農村和不發達地區的傾斜,以充分體現支出導向的公平性,更好地發揮出收入分配財政支出政策在調節城鄉和地區居民收入差距上的作用。(2)在收入分配稅收政策方面,在今后結構性減稅的稅制改革導向下,我國應逐步減低具有累退性質的間接稅比重,提高具有較強收入調節功能的直接稅比重。同時,通過實施個人所得稅的“綜合與分類相結合”的新型征管模式;改革現行房產稅,對個人擁有的房產在保有環節開征房產稅;進一步擴大消費稅和資源稅的征收范圍;適時開征遺(贈)稅和社會保障稅等一系列措施,對現行具有收入分配功能的稅種進行稅制優化調整,進一步充分發揮出稅收“取之于富用之于貧”的調節作用。

[1] Ramos and Sagales.Long-term Effects of Fiscal Policy on the Size and Distribution of the Pie in the UK[J].Fiscal Studies,2008,9(3),pp.387-411.

[2] 胡漢軍,劉窮志.我國財政政策對于城鄉居民收入不公平的再分配效應研究[J].中國軟科學,2009,(9):32-38.

[3] 賈俊雪,寧靜.地方政府支出規模與結構的居民收入分配效應及制度根源[J].經濟理論與經濟管理,2011,(8):24-32.

[4] 彭定贇,王磊.財政調節、福利均等化與地區收入差距[J].經濟學家,2013,(5):21-28.

[5] 楊春玲,陳煒雅.民生支出對縮小城鄉居民收入差距的效應分析[J].財經論叢,2012,(3):38-43.

[6] 王培剛,周長城.當前中國居民收入差距的實證分析與動態研究[J].管理世界,2005,(11):34-44.