世界與中國玉米市場貿易及產業政策研究①

中國農業科學院農業經濟與發展研究所 楊艷濤 秦富

1 2012年世界玉米供需、市場、貿易及政策變動分析

1.1 世界玉米生產分析

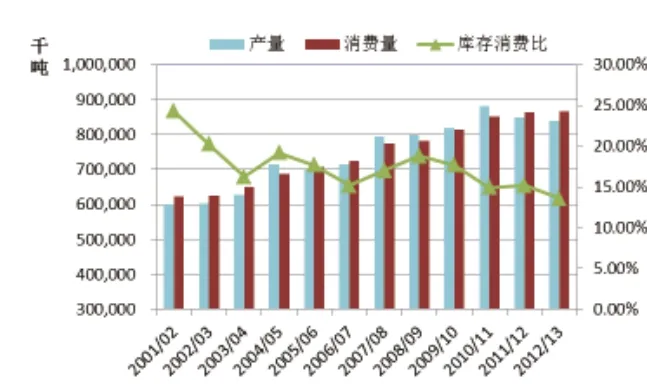

2012/13年度全球玉米連續減產,其中美國減產幅度最大。據美國農業部2013年1月預測,2012/13年度世界玉米產量8.523億噸,比2011/12年度減少3.54%,單產為4.89噸/公頃,比上一年度的5.20噸/公頃降低6.14%。這是繼2010/11年度的第二年減產,主要是由于美國、巴西等主產國的減產所致,其中美國減產幅度最大。美國農業部預測,2012/13年度美國玉米生產量2.7243億噸,比2011/12年度減少13.2%,單產7.67噸/公頃,比上一年度9.24噸/公頃減少17%,美國玉米已連續三年減產,減產主要是由于天氣災害所致,而種植面積受玉米市場價格上漲的刺激每年大幅增加。

圖1 世界玉米生產面積與產量變化

1.2 世界玉米消費分析

玉米消費量比上年增長1.18%,其中工業消費進一步壓縮,飼用消費呈剛性增長,庫存消費比繼續下降,供需形勢緊張。據美國農業部2013年1月預測,2012/13年度世界玉米消費量8.739億噸,比上一年度增長1.18%,其中食用、種用和工業消費3.521億噸,比2011/12年度減少1.35%;飼用消費5.217億噸,比上一年度增長2.96%。盡管消費需求不斷壓縮,但由于產量的大幅減少,美國農業部預測,2012/13年度庫存消費比僅為13.27%,比2011/12年度的15.26%下跌1.99個百分點,遠低于警戒線水平,供需形勢依然嚴峻。美國玉米食用、種用和工業消費2012/13年度縮減8.85%,據有關報道美國目前已經有12家燃料乙醇工廠臨時性停產,開始進口巴西甘蔗加工燃料乙醇,加工利潤明顯下降,燃料乙醇價格較汽油價格的價差已經縮窄。

全球玉米庫存消費比維持低位、價格維持高位的結果是:第一,玉米絕對和相對種植收益暴增,美國、中國、阿根廷、烏克蘭、巴西等主產國大幅擴種玉米;第二,2011年夏天以來全球范圍內的小麥替代增多,飼料谷物原料和產地日益多樣化,美國玉米在全球飼料谷物供給和定價中的作用進一步被稀釋。

圖2 世界玉米供需形勢變化

1.3 世界玉米市場分析

1.3.1 國際玉米價格大幅波動,總體明顯上漲

2012年國際玉米價格受供給緊張的影響,持續高位運行,經歷了自2008年4月以來的第二個高點,2012年7月CBOT玉米報價771.2美分/蒲式耳,高于2008年4月的高點(619.4美分/蒲式耳)和2011年4月的高點(756.4美分/蒲式耳)。

1.3.2 國際玉米價格與國際原油價格表現出較高的相關性

由于玉米越來越多地被用于生物燃料乙醇的生產,從下圖3可以看出,國際玉米價格與國際原油價格走勢具有高度的相關性(相關系數達到0.83以上),從而表現出玉米越來越強的金融屬性和政治屬性。

圖3 CBOT玉米價格與國際原油價格變化

1.4 世界玉米貿易分析

1.4.1 世界玉米貿易的概況

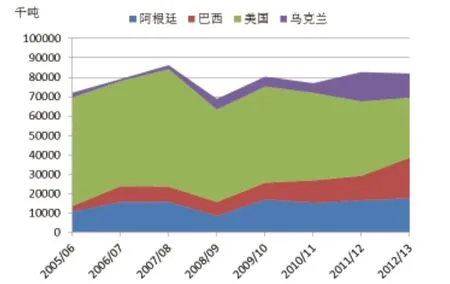

世界生玉米產量最多的10個國家或地區分別是美國、中國、巴西、歐盟、阿根廷、墨西哥、烏克蘭、印度、南非和加拿大,2012年度10個主產國玉米總產量約占世界的76.6%。其中,美國和中國的玉米產量約占世界總產量的56.6%。在全球谷物貿易中,玉米貿易量僅次于小麥,居第二位。近年來中國玉米進口持續上升,至2010年中國玉米進口量躍居世界第二。世界玉米貿易和中國玉米進口已成為人們關注的熱點之一。目前,全球玉米貿易量已超過9000萬噸。世界玉米出口主要集中在少數幾個生產大國,如美國、巴西、阿根廷和烏克蘭等。美國是出口玉米最多的國家,2012年度出口量約占全球的32.0%;此外,巴西、阿根廷、烏克蘭出口量分別占21.6%、18.0%和12.9%。全球進口玉米的國家主要集中在亞洲、非洲和中美洲。進口玉米較多的國家包括日本、中國、韓國、墨西哥、埃及以及印度尼西亞、馬來西亞、菲律賓、中國臺灣等東南亞國家和地區。日本進口量最大,2012年度進口量約占全球進口總量的15.5%。

1.4.2 2012年世界玉米貿易的變化

玉米貿易量下降,出口格局發生變化。美國農業部預測,2012/13年度世界玉米貿易量9704萬噸,預計比上一年度下降5.9%,貿易量下降的主要原因是美國由于減產而降低出口量。世界玉米出口格局逐步發生變化,主要是美國玉米出口絕對數量和市場份額均下降,而巴西和烏克蘭玉米出口量增長較快,阿根廷則表現較為穩定(如圖4)。

圖4 世界玉米主要出口國出口量的變化趨勢

2 2012年中國玉米供需、市場、貿易及政策分析

2.1 2012年我國玉米生產分析

2.1.1 2012年玉米增產8%,成為第一大糧食作物品種

據國家統計局的數據,2012年全國玉米產量20812萬噸,增產1534萬噸,比2011年增產8%,玉米產量超過稻谷產量383萬噸,首次成為第一大糧食作物品種。黑龍江、吉林、安徽和內蒙古對全國糧食增產貢獻率大,均歸因于玉米產量的大幅增加。

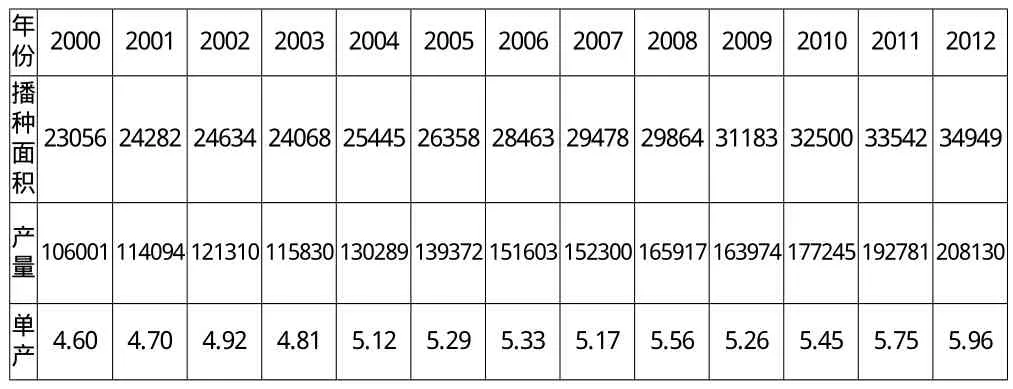

2.1.2 產量增加是玉米播種面積和單產共同增長的結果

我國玉米播種面積由2000 年的2306萬公頃增長到2012年的3495萬公頃,增長率51.60%,年均增長率4.30%;玉米單產由2000年的4.598噸/公頃增長到2012年的5.955噸/公頃,單產提高了29.60%,年均增長率2.46%;玉米產量由2000 年的1.06 億噸,增長到2012 年的2.08 億噸,玉米產量提高了96.30%,年均增長率達到8%(如表1)。

通過運用因素分析中的平均法計算可知,2000~2012年中國玉米產量的提高是面積與單產共同作用的結果,其中面積增加的作用大于單產的作用。將2000~2012年分為6個時間段,分別計算各時間段播種面積與單產對產量增長的貢獻量( At、A0分別表示報告期和基期的糧食播種面積;Bt、B0分別表示報告期和基期的糧食單位面積產量)及貢獻率(如表2)。從表2可知,2000~2002、2002~2004、2010~2012這3個時間段,單產對產量的貢獻率大于面積對產量的貢獻率;而其余3個時間段的單產對產量的貢獻率小于面積對產量的貢獻率,其中2008~2010年由于單產不增反減,單產的貢獻率為負值;2000~2012整個時間段產量的提高主要是播種面積擴大的結果,其貢獻率達到了61.44%,而單產對產量提高的貢獻率僅為38.56%。

表1 2000~2012年中國玉米生產變化單位:千公頃、噸/公頃、千噸

表2 面積與單產變化對玉米產量的貢獻率比較

2.2 2012年我國玉米消費特征分析

2.2.1 玉米消費總量保持剛性增長

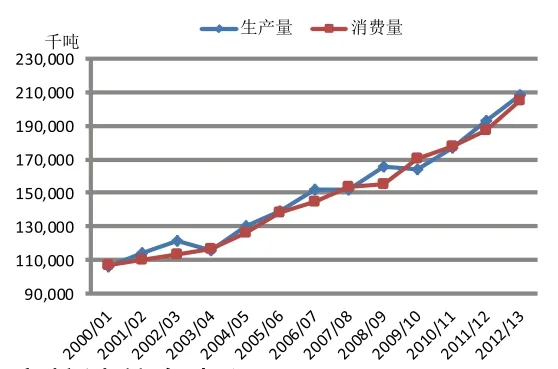

我國玉米消費主要分為食用消費、飼料消費、工業消費和種用消費,其中主要以飼料消費和工業消費為主,食用和種用消費占比較小。近年來由于飼用消費和工業消費的增加,我國玉米消費總量始終呈剛性增長。飼料消費的增加是由于城鎮化率的不斷提高使得肉蛋奶消費增加,工業消費的增加是因為玉米被越來越多地用于各種與食品有關的生產。玉米消費量從2000年的1.07億噸增長到了2012年的2.055億噸,增長了9842萬噸,增長率92%,年均增長率7.66%。

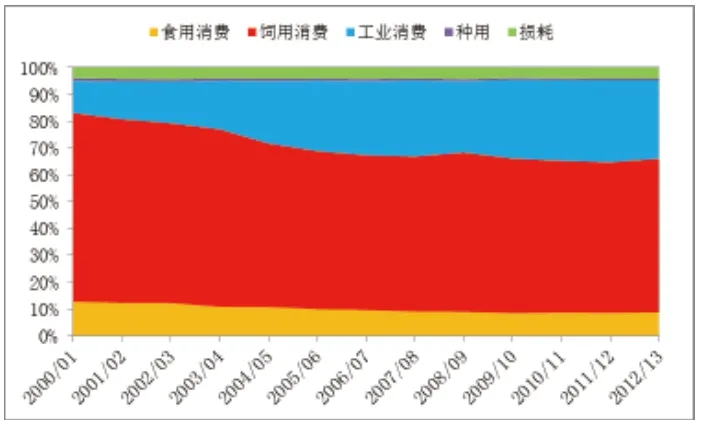

2.2.2 玉米消費結構發生顯著變化

玉米消費總量保持剛性增長的同時,消費結構發生顯著變化,呈現“飼用消費比例下降、工業消費比例增長”的格局。其中,飼用消費占總消費的比例由2000/01年度的70.4%下降到2012/13年度的57.3%;與此同時,工業消費占總消費的比例由2000/01年度的11.9%上升到2011/12年度的29.2%。飼用消費的絕對數量增加而相對比例在減少,而工業消費的絕對數量和相對數量均快速增加,大有“工業與飼料爭糧”之勢。

圖5 2000~2012年中國玉米消費結構的變化

2.2.3 玉米供求關系得到改善,但仍處于緊平衡

國家糧油信息中心預計2012/13年度國內玉米消費量20545萬噸,產量大于消費量268萬噸,同時由于2012年玉米進口量的增加,2012年度國內玉米結余量增加,玉米供求關系得到改善,但是由于玉米消費量的增長幅度大于生產量的增長幅度,中國玉米供求仍維持一種緊平衡狀態。

圖6 中國玉米供需形勢變化

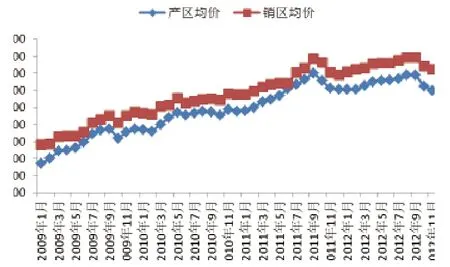

2.3 2012年我國玉米市場變化分析

2012年國內玉米市場的變化與2011年相似,即呈現“以9月份為拐點”的前漲后跌走勢。變化的原因分析:1~9月玉米產區、銷區均價均上漲,從2011年年底到2012年4月,由于國家臨時存儲托市收購啟動,華北玉米由于受品質影響無法大量上市,大量采購集中在東北玉米,造成糧源較為緊張,支撐價格的上漲;4~6月份,受國內大量進口玉米以及華北玉米水分下降的影響,國內玉米價格一度趨穩回落;但6月以來受美國玉米減產,國際玉米價格大漲的影響國內玉米市場恢復上漲;10月以來受國內玉米豐產、新季玉米大量上市因素的影響,國內玉米價格出現下跌,11月以來國內玉米價格已低于小麥價格。

圖7 中國玉米產區和銷區均價變化

2.4 我國玉米貿易變化分析

2.4.1 我國玉米進出口格局的變化

在飼用消費量和工業消費量的二輪驅動下,國內玉米消費快速增長,為了保證國家飼料糧安全,我國玉米進出口格局發生了根本變化,由玉米進出口國變為凈進口國。2010年以前我國一直是玉米凈出口國,目的國主要集中在東南亞國家,如韓國、馬來西亞、日本、印尼和朝鮮,特別是2000~2003 年,在國家鼓勵玉米出口的情況下,玉米出口量大增,根據中國海關統計,2000 年出口量達1047萬噸,2003 年達到1639 萬噸的高峰,成為世界第二大玉米出口國。2006年以來,由于國內玉米需求不斷攀升,需求增長率大于生產增長率,供求關系發生逆轉,2007年我國玉米出口開始急劇下降,而進口逐年增加,至2010 年我國玉米進口量激增達157.2 萬噸,同比增長17.8倍,改變了我國長期以來的玉米凈出口狀況,首次成為玉米凈進口國。2011年我國玉米進口量繼續增加,達到175.3萬噸,比2010年增加11.5%。2012年1~12月我國玉米進口量達到520.7 萬噸,其中從美國進口玉米511.3萬噸,占全部進口量的98.2%。

國內玉米進口量的變化主要決定于兩方面的因素:一方面是國家政策性的進口。國家為了補充庫存,增強宏觀調控能力,增加進口量,對國內市場起到穩定作用。另一方面是國內外價差的變化。從2011 年9 月下旬開始受美國CBOT 玉米價格回落的影響,2012年1~6月進口玉米完稅價格低于廣東港口玉米價格,進口玉米價格已具有一定的價格優勢,但后半年由于國際玉米價格的大幅上漲,進口玉米完稅價又逐漸散失優勢。

2.4.2 玉米貿易的變化對我國玉米產業的影響

我國玉米進口量的增加以及進口的常態化將對我國玉米產業的發展產生一定的影響,主要表現為:第一,對國內玉米市場價格的抑制。進口玉米增加了國內供給,同時由于進口玉米的價格優勢,因此必然對國內價格有抑制作用。第二,對國內玉米流通格局的影響。目前我國玉米流通格局為“北糧南運”,即從北方玉米主產區向南方省市運輸,運輸成本成為增加玉米成本的因素,隨著南方港口玉米進口量的增加,南方省市將會減少從北方購進玉米的數量,而北方玉米主產區,如遼寧、吉林,將會選擇將玉米更多出口到韓國等國家。第三,有利于促進國內飼料工業的優化。一定規模的玉米進口有利于大型飼料工業企業降低采購成本,中小型飼料工業企業在玉米國際采購方面處于不利地位,其盈利性和穩定性較差,因此飼料行業的整合將加速進行,這將有利于培養具有國際競爭力的飼料工業企業。

2.5 我國玉米產業調控政策分析

2.5.1 2012年玉米臨時收儲政策及其影響

2012年11月,國家繼續在東北玉米三省一區實行玉米臨時收儲政策。臨時存儲玉米掛牌收購價格(國標三等質量準)確定為:內蒙古、遼寧為1.07 元/斤,吉林1.06 元/斤,黑龍江1.05 元/斤,價格均比2011年提高0.07元/斤,并實行敞開收購,收購期截至2013年4月30日。臨儲政策的出臺對市場形成底部支撐,穩定了市場預期,對國內價格的止跌回升起到了關鍵作用。同時由于政策水平上玉米比小麥、大豆、棉花更有優勢,玉米種植效益好于其他作物,2012 年全國玉米播種面積繼續增加。

2.5.2 玉米深加工調控政策及其影響

2012年3月,國家稅務總局發布《關于部分玉米深加工產品增值稅稅率問題的公告》,決定自5月1日起,將玉米漿、玉米皮、玉米纖維和玉米蛋白粉不列入初級農產品,也不屬于《財政部國家稅務總局關于飼料產品免征增值稅問題的通知》中免稅飼料的范圍,適用17%的增值稅稅率,比原來的13%的稅率提高4個百分點。4月財政部決定調整生物燃料乙醇補貼政策,2012年度以糧食為原料的燃料乙醇補助標準為500元/噸,而以木薯等非糧作物為原料的燃料乙醇補助標準為750元/噸,中糧生化等企業2012年度以玉米為原料的燃料乙醇補助標準較2011年平均每噸減少了776元。國家對玉米深加工進行調控是出于保障國家糧食安全的考慮,目的是進一步抑制玉米深加工的消費需求,但政策效果的顯現具有滯后性。

3 2013年世界及我國玉米市場及貿易形勢展望

3.1 世界玉米市場

展望2013年國際玉米市場,作為全球最大玉米生產國和出口國,美國玉米的供需狀況將對國際玉米市場產生重要影響。玉米是美國產值最高的農作物,近幾年來美國玉米種植面積連續增長,預計2013年玉米種植面積將達到歷史最高,雖然去年干旱導致減產,但氣候條件改善將推動玉米產量恢復增長。因此,短期看,受美國玉米減產、供給不足等因素的影響,國際玉米市場將維持高位震蕩態勢;長期看來,由于玉米種植收益仍然較高,隨著美國、中國玉米播種面積的擴大,如果不發生天氣災害,中美玉米產量壓力很可能提前顯現;再者是歐債危機的影響還在惡化,對玉米工業需求的抑制作用也將利空玉米市場。因此,2013年后半年國際玉米價格從高位回落可能性較大。

對于玉米貿易而言,據美國農業部、國際谷物理事會和聯合國糧農組織預測,2013年世界玉米貿易量將繼續下降,主要是由于主要進口國進口量的減少。

3.2 中國玉米市場

國內玉米市場仍將維持穩步上漲,但漲幅將受到國家調控以及玉米產量豐收的抑制。影響國內玉米市場的因素主要有:第一,以國家臨時收儲政策的實施對市場底部的提升;第二,玉米產量的增加以及進口量的增加,國內供給增加;第三,國家通過對玉米深加工的政策調控,來抑制玉米的工業需求。

國內玉米進口量將會有所減少,但進口的常態化不會改變。這主要從兩方面考慮:一方面是2012年我國進口玉米520.7萬噸,已大幅超出上年進口總量,國內供需緊張局面得到有效緩解,在2012年我國玉米大幅增產的背景下,玉米進口量不會增加,或將有所降低。另一方面,我國玉米進口主要來源國依然是美國,當前美國玉米的價格優勢在減小,據12月28日美國玉米市場的數據,2013年3月交貨的美國2號黃玉米的到港完稅價為2572元/噸,高出廣東口岸的東北玉米報價72元。但隨著后半年國際玉米價格的回落,我國可能大量進口玉米。

4 政策建議

4.1 立足國內生產,依靠科技提高玉米單產

近年來我國玉米播種面積的增加大多是由大豆改種而來,因此未來播種面積增長的空間越來越小。未來依靠科技提高玉米單產是增加玉米產量的主要途徑。中國的玉米單產平均為5.35噸/公頃,而美國為9.68噸/公頃,單產的提高具有很大的潛力,應大力促進科技創新,培育優質高產的玉米良種,并加強高產栽培技術的推廣和示范,目前增產的主要限制因素是高產栽培技術的普及,要加強對農戶種植技術的指導,加大良種配套技術的應用推廣,增加地膜覆蓋、測土配方施肥等增產技術補貼,進一步提高玉米產量。水利基礎設施落后是制約我國農業生產的瓶頸,據農業部測算,對于玉米而言,有灌溉條件的玉米單產是旱地單產的1.47~1.53倍,因此通過改善農田水利設施,擴大有效灌溉面積,有利于提高玉米產量。

4.2 改變進口來源集中的局面,實施進口國家多元化戰略

我國玉米進口的國家主要依賴于美國。2011年我國從美國進口玉米168.5萬噸,占全部進口量的96%,2012年從美國進口玉米511.3萬噸,占全部進口量的98.2%。由于美國玉米連續三年減產,美國玉米出口絕對數量和市場份額均下降,因此出于對國家糧食安全的考慮,要改變現有的進口依賴幾家主要的國際貿易商、玉米主要集中在美國一個國家的進口格局,實施進口國家多元化戰略。應該盡量做到分散進口,盡快落實與阿根廷、南非等國家轉基因玉米貿易協定和之間協定的協商工作,以分散市場風險。

4.3 完善玉米臨時收儲政策,提高臨時收儲價格的增長幅度

農資價格的上漲降低了種糧的收益,影響農民種糧積極性,2012年華北黃淮海玉米產區每斤玉米生產成本增加約0.05~0.06元,東北產區生產成本增加更多,每斤增加約0.14元。而2012年國家玉米臨時收儲價格比2011年僅提高了0.07元/斤,增加部分僅僅能彌補成本的上漲部分,在東北地區甚至還遠遠不夠,因此建議國家在加強對市場的監測的同時,充分考慮農民的種植收益,適當提高臨時收儲價格的增長幅度。具體可從幾個方面完善操作辦法:(1)進一步完善玉米生產成本調查體系,更準確地反映農民種植玉米的實際成本;(2)要推動土地流轉,逐步提高戶均耕地面積,在適度規模經營的基礎上提高比較效益;(3)考慮農民種糧收益與進城務工收益大體相當,據調查目前種糧收入只相當于進城務工收入的20%,當種糧收益達到進城務工收入的80% 時,兩者的比較效益大體相當。

[1]李經謀主編.2012年中國糧食市場發展報告[M].北京:中國財政經濟出版社,2012.

[2]國家糧油信息中心.食用谷物市場供需狀況月報,第145期-157期.

[3]國家糧油信息中心.飼用谷物市場供需狀況月報,第145期-157期.

[4]國家糧油信息中心.國際糧油市場月報,第155期-157期.

[5]中國鄭州糧食批發市場[R].2012年中國糧油市場分析報告.