基于VaR 模型的人民幣理財產品收益率波動性研究——以光大銀行為例

尹智超

(內蒙古大學經濟管理學院,內蒙古 呼和浩特 010021)

一、引言

2004 年11 月,光大銀行在全國首次推出了名為“陽光理財B 計劃”的人民幣理財產品,開了我國銀行發行理財產品的仙鶴。由于該產品收益率高于同期存款利率而廣受好評,引發了業界研發和發行人民幣理財產品的熱潮。

2012 年以來,受國家宏觀調控政策以及國內外經濟形勢影響,流通領域內貨幣相對不足使銀行面臨“錢荒”,余額寶、新浪微銀行等互聯網金融倒逼銀行改革,2013 年自7 月20 日起,中國人民銀行全面放開金融機構貸款利率管制,取消金融機構貸款利率0.7 倍的下限,中國利率市場化邁出關鍵一步。對于銀行來說,靠固定利差獲取高收益的時代結束,標志著銀行自力更生時代的到來。面對內外雙重壓力,理財產品可能是能在激烈市場環境中生存的一個重要法寶。

本文以光大銀行為例,實證分析了人民幣理財產品收益率的波動性,并得出了相關結論,闡述了對銀行理財產品的見解。

二、方法介紹

(一)單位根檢驗

如果序列不平穩,那么回歸分析中就存在偽回歸,用最小二乘法檢驗無偏性無效。通過單位根檢驗,如果序列存在單位根,則說明序列是不平穩的,那么我們不能對序列進行回歸分析,當一個序列進行d 階差分后成為平穩序列,那么這個序列為d 階平穩序列,通常使用ADF 檢驗法。

(二)偏自相關分析

自相關是指時間序列中相鄰變量之間的相關性,對于模型 yt=b0+b1x1t+b2x2t+…+bkxkt+εt, 如 果:Cov(εt,εt-i) =E(εtεt-i)≠0,(i=1,2,…,s)則稱模型存在著自相關性。偏相關則忽略其他中間變量影響,真實地反映兩邊兩間的相關性。通過偏自相關分析,得到序列的自回歸階數P,從而為AR(P)模型的簡歷打下基礎。

(三)AR(P)模型

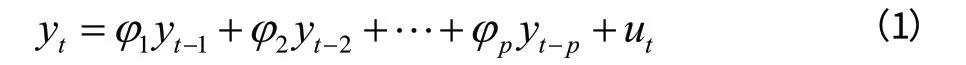

AR(P)模型是一種線性預測模型,它表明yt不僅依賴yt-1,而且還依賴于yt-2等。更一般地,這個過程有以下形式:

其中ut為白噪聲,φp為自回歸系數。

(四)ARCH 效應檢驗以及GARCH 模型簇

對自回歸模型AR(P)進行ARCH 檢驗,分析序列隨機擾動項是否能用GARCH 模型簇進行建模。如果存在ARCH 效應,則可以使用GARCH 模型簇對AR(P)的隨機擾動項建模。

GARCH 模型是分析金融數據重要的回歸模型,與普通回歸模型相比,GARCH 模型對誤差的方差進行了進一步的建模,對波動性的分析和預測非常適用。

(五)VaR 模型

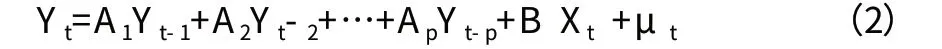

VaR 模型由Ch-restopher! Sims(1980)引入到經濟學中,該模型把系統中每一個內生變量作為系統中所有內生變量的滯后值來構造模型,從而將單變量自回歸模型推廣到多元時間序列變量組成的“向量”自回歸模型。滯后P 階的VaR 模型表達式為:

其中,Yt為k 維內生變量向量,Xt為d 維外生變量向量,μt是k 維誤差向量,A1,A2,…,Ap和B 是待估系數矩陣。將GARCH 模型生成的條件方差序列帶入VaR 計算公式中即可求得VaR 的值。

三、實證研究

數據選取方面,光大銀行2011 年7 月17 日至2013 年1 月20 日某一人民幣理財產品收益率序列作為研究對象。

(一)折線圖和直方圖

圖1 收益率折線圖

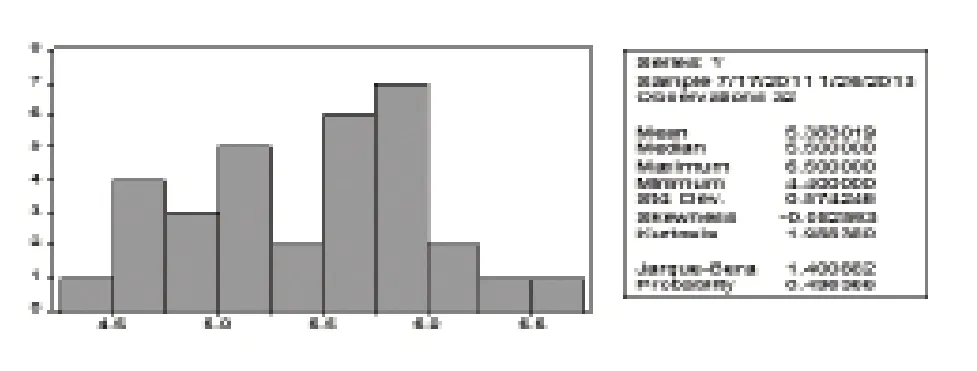

觀察收益序列折線圖可見,收益率序列呈現無規律波動的特點,同時由直方圖可知,該收益率序列不服從正態分布。

圖2 收益率直方圖

(二)單位根檢驗

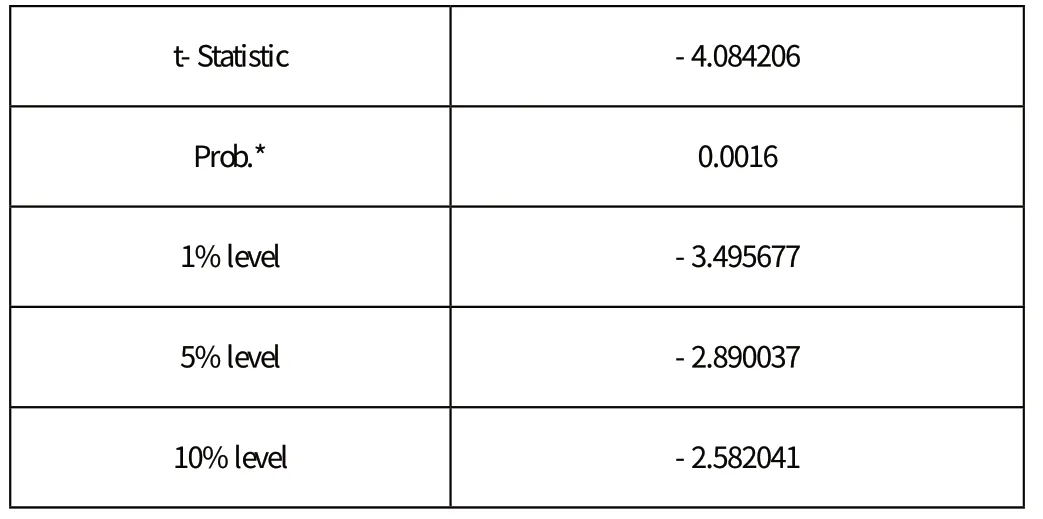

對收益率序列進行單位根檢驗,檢驗其是否平穩,結果如表1 所示。

表1 ADF 檢驗結果

由上表顯見,收益率序列在各個顯著性水平下均拒絕原假設,說明收益率序列是平穩的。

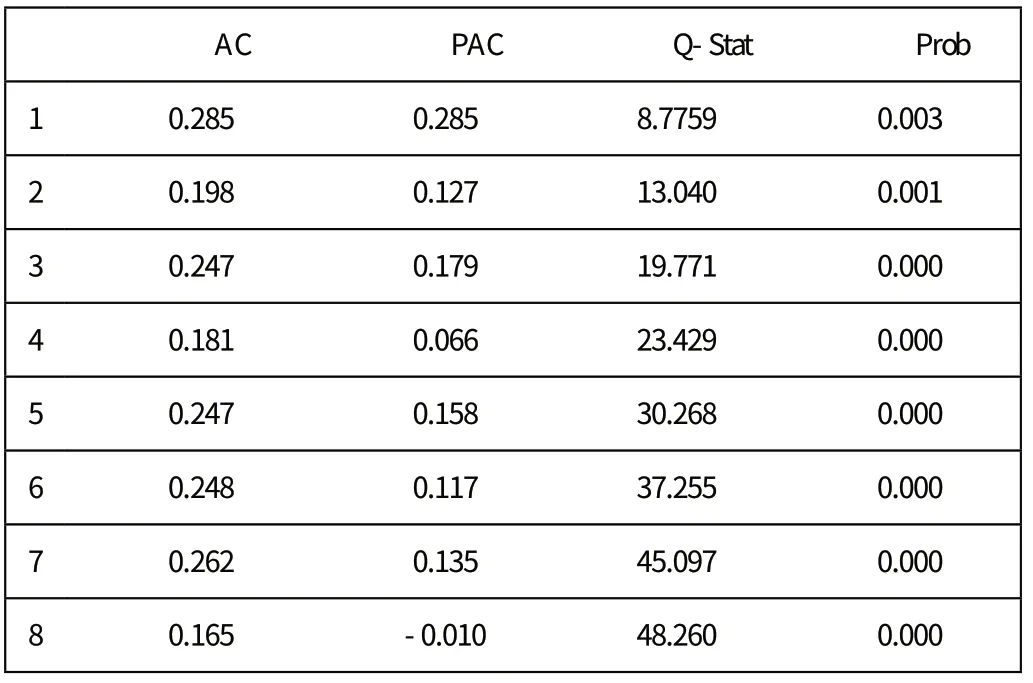

(三)相關性檢驗

表2 相關性檢驗結果

由相關性檢驗可知,序列存在自相關,且存在一階截尾,故可使用AR(1)模型對收益率序列進行估計。

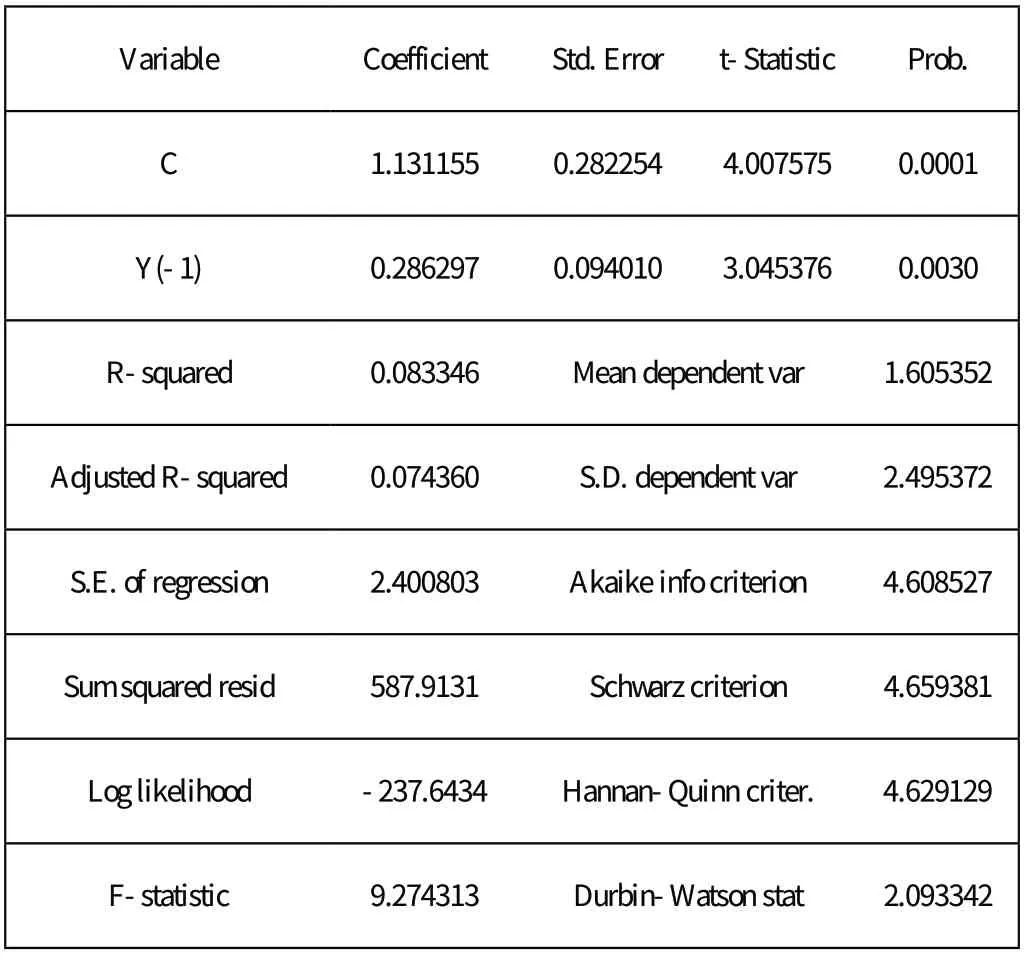

(四)AR(1)模型

建立AR(1)模型,分析結果如表3 所示。

表3 AR(1)模型分析結果

Prob(F-statistic)0.002957

由上表可知,在99%置信水平下模型已不存在自相關,同時DW 值接近2 也證明了這一點。同時,由于AR(1)殘差不服從正態分布,說明模型可能存在自回歸條件異方差。

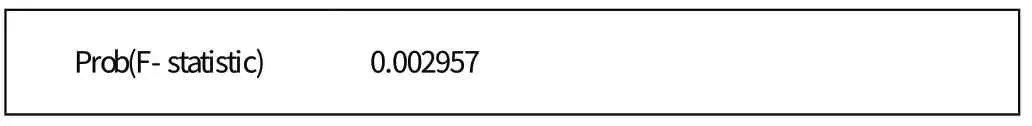

(五)ARCH 效應檢驗

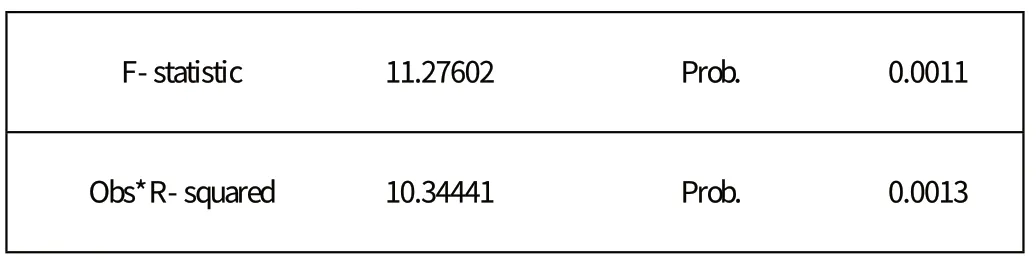

為判斷能否利用GARCH 建模,先對序列進行ARCH 效應檢驗,結果表4 所示。

表4 ARCH 效應檢驗結果

由上表P統計量值小于1%的顯著性水平可知,原假設被拒絕,即序列存在ARCH 效應。

(六)建立GARCH(1,1)模型

由于序列具有ARCH 效應。故可以使用GARCH(1,1)模型對AR(1)的隨機擾動項建模,得到GARCH 模型為:zt=-0.012753+0.129945ε2t-1+0.848171zt-1。并對其殘差序列進行ARCH 效應檢驗,結果如表5 所示。

表5 ARCH 效應檢驗結果

由上表可知,殘差序列不存在ARCH 效應。

(七)VaR 的計算

使用Eviews 估計的到99%顯著性水平下VaR 最大值為0.05711427,最小值為0.0100000,與實際收益率相比,真實收益率最小值大于VaR 最小值,說明VaR 模型能對收益率序列進行較好地擬合。

四、結論和建議

通過實證分析我們發現,收益率序列是平穩序列,存在自相關性,GARCH(1,1)能較好擬合收益率的波動,并計算出VaR 最大值為0.05711427,最小值為0.0100000。

銀行人民幣理財產品之間雖然在風險方面有差異,但本質相同,投資者從承擔的風險中獲得相應收益作為補償,收益率是風險的反映,收益率越高,風險往往越大;風險越大,收益率也往往越高。

對于投資者而言,理財產品的選擇要結合自身實際,要意識到較高的投資收益代表承擔較高的風險,對該產品做到認知充分,慎重決策,培養風控意識。

對于商業銀行而言,在產品設計中要利用VaR 充分考慮風險因素,進行風險防范,產品投入運行后,要靈活預測和監控風險,加強產品創新。

對于相關政府部門而言,利用VaR 模型可以方便地進行風險測度,更合理科學地對銀行等金融機構進行風險管理。

總之,無論是個人投資者,還是銀行、政府,都應當認識到金融理財產品的風險,并利用科學的方法檢測風險,及時規避風險,才能實現資產的保值升值。

[1]楊軼雯.商業銀行理財產品的創新與收益研究[D].上海:上海交通大學,2008.

[2]李衛東.中國商業銀行理財業務:發展趨勢、風險及對策[J].廣西金融研究,2008(07).

[3]李嵐.中國個人理財的策略研究分析[D].重慶:重慶大學,2006.

[4]曹鳳岐,土海璐.商業銀行發展個人金融業務的戰略及策略[J].經濟界,2004(10).

[5]孫從海.商業銀行理財與金融市場效率研究[J].金融理論與實踐,2008 (08).

[6]林榕輝,鄭澤星.人民幣理財業務定價分析與產品創新[J].金融與經濟,2007 (03) .

[7]張超爾.個人理財業務發展策略的比較與借鑒[J].杭州金融研修學院學報,2003(05).