股指期貨市場運(yùn)行特征分析*

梁忠輝

(東北財經(jīng)大學(xué) 統(tǒng)計學(xué)院,遼寧 大連 116025)

一、引 言

中國股指期貨在商品期貨市場和證券市場有了足夠的廣度和深度之后進(jìn)入籌備階段。2005年,證監(jiān)會主席尚福林指出:“中國證監(jiān)會將積極推進(jìn)與資本市場穩(wěn)步發(fā)展相關(guān)的基礎(chǔ)制度建設(shè),適時推出股指期貨等金融衍生產(chǎn)品,為投資者提供風(fēng)險管理的工具。”2006年2月8日,國務(wù)院批準(zhǔn)證監(jiān)會成立了金融期貨籌備領(lǐng)導(dǎo)小組,2006年9月8日中國金融期貨交易所在上海正式掛牌,2010年4月16日股指期貨正式交易,中國期貨市場經(jīng)過大量細(xì)致艱苦的工作后成功推出股指期貨,從此進(jìn)入金融期貨時代。

股指期貨的推出是中國證券市場的里程碑和分水嶺,無論是對股票市場還是期貨市場都至關(guān)重要。那么經(jīng)過一年半的實踐檢驗,股指期貨市場運(yùn)行情況是否達(dá)到預(yù)期水平,股指期貨市場功能是否得以發(fā)揮,交易制度和市場監(jiān)管方面還有哪些需要補(bǔ)充和完善的地方。本文將針對這些問題對股指期貨推出后的基本情況進(jìn)行分析。

二、股指期貨市場運(yùn)行特征分析

股指期貨推出后,總體來看市場運(yùn)行良好,交投活躍,沒有對現(xiàn)貨市場產(chǎn)生重大方向性影響。具體看主要存在如下特征:

1.股指期貨市場成交穩(wěn)步增加,市場容量持續(xù)擴(kuò)大

股指期貨上市首日運(yùn)行較為平穩(wěn),四張合約總成交量58 457手,成交金額605.38億元,總持倉量3 590手。這之后無論是交易量還是持倉量均穩(wěn)步增長。據(jù)中國金融期貨交易所統(tǒng)計,截止到2011年6月30日,股指期貨累計成交量為6 800萬張合約,累計成交金額62萬億元。以過去293個交易日來計算,日均成交量23萬張合約,日均成交金額2 114億元。這一成交金額跟A股股票市場的成交金額是相匹配的,超過同期滬深300指數(shù)日均成交額900億元的水平。交易量統(tǒng)計數(shù)據(jù)顯示,當(dāng)市場處于單邊趨勢時,成交量較大,而當(dāng)股指期貨市場處于震蕩市時,日成交量相對較低。從市場的另外一個重要指標(biāo)持倉量上看,滬深300指數(shù)期貨的合約持倉量從上市初始的4 000張左右,已增加到現(xiàn)在的40 000張。從商品期貨市場的發(fā)展歷程和國際經(jīng)驗看,中國股指期貨市場,仍然有巨大的發(fā)展空間。從開戶數(shù)量上看,自2010年4月16日上市到2011年6月以來,滬深300指數(shù)期貨的開戶數(shù)量從第一天的9 000個賬戶,增長到2011年7月1日的70 000個賬戶,其中個人投資者占巨大多數(shù),機(jī)構(gòu)投資者的賬戶數(shù)量大約1 500個。其中證券自營、機(jī)構(gòu)法人、自然人均開有套期保值賬戶。另外從股指期貨成交額占期貨市場全部成交額的比率看,除了第一個月占15%外,其余14個月均穩(wěn)定在30%左右,股指期貨在期貨市場的核心地位得到充分展現(xiàn)。目前,股指期貨市場保證金規(guī)模約200億元,每天占用的交易保證金約100多億元,市場資金使用率在50%左右,日均參與交易的客戶數(shù)約占總開戶數(shù)的25%—60%,參與度適中。

2.股指期貨與現(xiàn)貨價格擬合較好,基差穩(wěn)定合理

從股指期貨的運(yùn)行結(jié)果看,主力合約價格與滬深300指數(shù)價格高度擬合,基差穩(wěn)定合理。從表1看出,從IF1005合約到IF1102合約,收盤價的相關(guān)系數(shù)最低為96.58%,最高為99.76%,平均為98.52%,二者之間高度相關(guān)。

表1 滬深300股指期貨與標(biāo)的指數(shù)相關(guān)性 單位:%

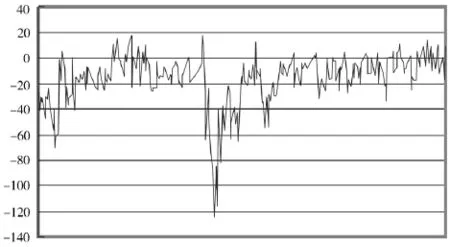

基差是衡量期現(xiàn)價格擬合程度的又一重要指標(biāo),是現(xiàn)貨價格與期貨價格的差。基差是期現(xiàn)套利和跨期套利的依據(jù),套期保值需要防范基差風(fēng)險。按照持有成本理論,期貨的價格一般要高于現(xiàn)貨價格,因此理論基差為負(fù)值。從股指期貨推出以來的基差的運(yùn)行情況看,基差處于一個逐步縮小到逐漸穩(wěn)定的過程,如圖1所示。在股指期貨推出初期的前30個交易日內(nèi),基差處于一個較大的區(qū)間,最高達(dá)到70點(diǎn)左右,并且波動率較大。這是因為在股指期貨推出初期,各參與方處于適應(yīng)和調(diào)節(jié)的階段,成熟的套利策略和方式尚未形成,所以基差較大。隨著股指期貨運(yùn)行逐漸規(guī)范,基差也呈現(xiàn)出逐步走低的過程,絕大多數(shù)交易日基差率維持在1%以下的水平,296個交易日的平均基差為17點(diǎn)左右,期現(xiàn)擬合較好。值得注意的是,在2010年10月份,基差出現(xiàn)了明顯持續(xù)擴(kuò)大的態(tài)勢,最高達(dá)到120點(diǎn)左右,期貨套利功能未能得到有效發(fā)揮。因此在市場出現(xiàn)單邊行情或波動劇烈的時候仍然要關(guān)注和防范基差迅速擴(kuò)大給套利造成的市場風(fēng)險。目前股指期貨市場的成交和持倉主要集中于當(dāng)月合約,因此遠(yuǎn)期合約存在成交量小、價差大流動性不足的特點(diǎn),很難進(jìn)行跨期套利交易,導(dǎo)致遠(yuǎn)期合約流動性不足,基差較大且持續(xù)存在。

圖1 股指期貨市場基差

3.股指期貨的推出沒有對股市造成重大沖擊

股指期貨上市是否會對證券市場造成沖擊,是降低還是會提高股票市場的波動率一直是各國管理層和研究者非常關(guān)心的問題。許多學(xué)者對此進(jìn)行了大量實證研究。在與中國內(nèi)地市場環(huán)境相似的新興市場如印度等,統(tǒng)計數(shù)據(jù)支持股指期貨有降低股票市場波動性的作用。劉振邦[1]研究表明,印度NIFTY指數(shù)的統(tǒng)計數(shù)據(jù)可以證明,股指期貨上市前一年,該指數(shù)漲幅大于3%的,共15天;跌幅大于3%的,共14天。上市后1年,漲跌幅大于3%的,分別為5天與10天。上市后第二年,漲跌幅大于3%的,分別是6天與5天。上市后第三年,漲跌幅大于3%的,分別是0天與1天。雍志強(qiáng)[2]研究表明,臺灣股指在1987—2008年間日均波動為1.84%。以股指期貨上市為分水嶺,在1998年7月臺灣股指期貨上市前日均波動為1.97%,上市后日均波動為1.66%。從中國股指期貨運(yùn)行的實際情況看,滬深300指數(shù)自2010年4月16日以來,日均波幅為2.12%,大大低于股指期貨上市前一年2.97%的日均波幅,也低于該指數(shù)2007年1月以來2.82%的波動幅度[3]。由此可見,作為證券市場的“影子市場”,股指期貨本身不能改變股市的基本面情況,但能有效改變股市的運(yùn)行機(jī)制和相互制衡因素,起到提高股市穩(wěn)定性的效果。

4.交割平穩(wěn)順利,未出現(xiàn)到期日效應(yīng)和風(fēng)險事件

交割是連接期貨和現(xiàn)貨市場的橋梁,是期貨市場功能得到實現(xiàn)的重要保障。能否平穩(wěn)順利交割是股指期貨成功運(yùn)行標(biāo)志之一。截至2011年6月,共經(jīng)歷了14次到期交割,交割日收盤價和交割結(jié)算價高度粘合,價差均值為0.37點(diǎn),不存在套利空間。參與交割的合約數(shù)量平均在1 200張左右,資金量2億元,與主力合約持倉量相比微不足道,14次交割沒有出現(xiàn)任何違約現(xiàn)象,也沒有出現(xiàn)“到期日效應(yīng)”。從整體看,一般在交割日前3個交易日開始移倉換月,主力合約與非主力合約切換順利,客戶移倉操作均勻,時間節(jié)奏把握較好,交割平穩(wěn)順利,未出現(xiàn)任何逼倉等風(fēng)險現(xiàn)象。

5.投資者結(jié)構(gòu)以個人投資者為主,日內(nèi)交易特征明顯

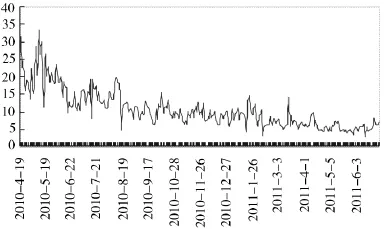

成交持倉比是反映股指期貨市場投資者投機(jī)交易比重的重要指標(biāo)。在股指期貨上市初期,日內(nèi)短線交易特征明顯,換手率高,表現(xiàn)為成交量大而持倉量低。例如,2010年4月19日,即股指期貨上市的第二日,共成交123 612手,但持倉量僅為5 120手,成交持倉比為24倍。此后的兩個月內(nèi),成交持倉比也一直維持在15倍左右,這樣的成交持倉比明顯高于海外一些主流的股指期貨。為了規(guī)范日內(nèi)短線交易,加強(qiáng)監(jiān)管,中金所出臺了嚴(yán)禁投資者日內(nèi)頻繁開倉、平倉、下單、撤單等措施,制定了《中國金融期貨交易所期貨異常交易監(jiān)控指引 (試行)》等管理辦法。整頓之后,短線投機(jī)得到明顯抑制,成交持倉比持續(xù)下降,基本穩(wěn)定在7倍左右,逐漸接近海外水平,市場開始理性和成熟[4]。

圖2 股指期貨市場成交持倉比

實際上,影響成交持倉比的最重要因素是投資者結(jié)構(gòu)。海外成熟市場的股指期貨一般以機(jī)構(gòu)投資者為主,美國和香港的股指期貨市場中進(jìn)行套保和套利交易的機(jī)構(gòu)投資者都占到了半數(shù)甚至更多。對中國內(nèi)地最有借鑒意義的是臺灣地區(qū)股指期貨的發(fā)展情況。臺灣地區(qū)1998年推出股指期貨時,個人投資者交易量比率為95%,2005年和2006年該比率下降到48%和38%,經(jīng)過了長達(dá)7年左右的時間,可見優(yōu)化投資者結(jié)構(gòu)不是一蹴而就的。目前,我們的期貨市場仍然以個人投資者為主,機(jī)構(gòu)投資者在上市初期基本上是觀望的態(tài)度,利用股指期貨進(jìn)行風(fēng)險對沖的意識不強(qiáng),參與力度不大。結(jié)合海外股指期貨發(fā)展的歷史和我國的實際情況看,優(yōu)化投資者結(jié)構(gòu)將經(jīng)歷較長的時間。

三、股指期貨運(yùn)行中需要注意的問題及對策建議

雖然股指期貨運(yùn)行較為平穩(wěn)規(guī)范,但也暴露出一些問題,需要引起各方的注意。

第一,投資者結(jié)構(gòu)仍有待優(yōu)化。從目前機(jī)構(gòu)開戶數(shù)量和中金所投資者的保證金要求看,市場投資者仍然以老商品期貨投資者和原股票市場中的大戶投資者為代表的自然人客戶居主體。該類投資者的特點(diǎn)是價差交易為主、短線嗅覺靈敏、很少關(guān)注中長期趨勢。這導(dǎo)致成交持倉比居高不下,散戶市場特征明顯。而機(jī)構(gòu)投資者往往將股指期貨市場作為風(fēng)險對沖的工具,對股指期貨市場的穩(wěn)定有重要作用。因此吸引機(jī)構(gòu)投資者的進(jìn)入是一個亟待解決的問題。目前證券公司和基金公司參與股指期貨市場的的政策已經(jīng)頒布實施,自營和資產(chǎn)管理業(yè)務(wù)已經(jīng)開戶交易。信托公司在中國銀監(jiān)會的《信托公司參與股指期貨交易業(yè)務(wù)指引》下也開始試水股指期貨,保險公司參與股指期貨的政策措施也在研究擬定中。但機(jī)構(gòu)進(jìn)入股指期貨市場的步伐仍然緩慢。由于人才儲備、市場容量、自身經(jīng)驗的限制,很多機(jī)構(gòu)還處于觀望狀態(tài),各個機(jī)構(gòu)自身的參與政策尚未明確。今后一段時間,監(jiān)管層應(yīng)當(dāng)引導(dǎo)各機(jī)構(gòu)著手建立自己的股指期貨操作平臺,從各方面適應(yīng)期貨市場的要求,研究交易策略,逐漸增加參與股指期貨市場的深度和廣度。

第二,對市場運(yùn)行的監(jiān)管仍然不能放松。股指期貨在一年多里雖然實現(xiàn)了安全平穩(wěn)運(yùn)行,但要看到這一年半中,現(xiàn)貨市場一直是處于一個窄幅波動的過程中,沒有出現(xiàn)2007年那種十分極端和火爆的行情,因此現(xiàn)行的監(jiān)管方式和交易制度還沒有接受真正的考驗。如果仔細(xì)觀察股指期貨的基差變化情況可以看到,在2010年10月一個小的持續(xù)的上漲行情已經(jīng)引起了基差大幅擴(kuò)大的情況,監(jiān)管層為此也采取了一定的措施對日內(nèi)的交易行為、指標(biāo)做出限制,達(dá)到了預(yù)期效果。所以目前股指期貨的平穩(wěn)運(yùn)行與現(xiàn)貨市場的平穩(wěn)運(yùn)行有很大關(guān)系。因此,交易所和管理層應(yīng)密切關(guān)注市場的微觀運(yùn)行情況,不斷對交易制度進(jìn)行階段性的評估和反思,監(jiān)管仍然不能放松。要更加注重風(fēng)險防控工作,堅持發(fā)展的速度與監(jiān)管的能力相適應(yīng),提高風(fēng)險控制能力,促進(jìn)股指期貨市場穩(wěn)定健康發(fā)展。

第三,近遠(yuǎn)月合約交易量嚴(yán)重不平衡。目前股指期貨成交量70%左右集中于當(dāng)月的主力合約,遠(yuǎn)期合約的成交量和市場流動性嚴(yán)重不足[5]。造成這種情況的原因:一是當(dāng)月和遠(yuǎn)期合約的保證金水平不同,當(dāng)月主力合約的保證金水平低,吸引了大量投機(jī)資金。二是目前市場中的資金還是以短線交易為主,投資者多來自于商品期貨市場,熱衷于短線交易,對遠(yuǎn)期合約不感興趣。這種現(xiàn)象會導(dǎo)致場內(nèi)投機(jī)盛行,價格發(fā)現(xiàn)功能難以發(fā)揮。管理層應(yīng)探索完善股指期貨各項交易制度安排,加強(qiáng)市場引導(dǎo),引導(dǎo)金融期貨市場功能正常發(fā)揮。

[1]劉振邦.印度用股指期貨完善股市內(nèi)在穩(wěn)定機(jī)制[N].上海證券報,2009-10-20.

[2]雍志強(qiáng).滬深300股指期貨市場五大特征之前瞻[J]. 資本市場,2008,(3):35-37.

[3]黃亞鈞.股市波動降低股指期貨積極作用顯現(xiàn)[N].中國證券報,2010-12-24.

[4]方斌.股指期貨功能理論與實證研究[D].天津:天津大學(xué)博士學(xué)位論文,2010.

[5]賀強(qiáng),馬驥,王琪.我國股指期貨市場運(yùn)行狀況分析[J]. 價格理論與實踐,2010,(11):54-56.

[6]常遠(yuǎn).中國期貨市場的發(fā)展歷程與背景分析[J].中國經(jīng)濟(jì)史研究,2007,(4):32-34.