融資融券對標的股票價格變化影響的實證研究

馮玉梅,陳 璇,王亞男

(山東財經大學金融學院,山東 濟南 250014)

一、引 言

融資融券交易,也稱為信用交易、保證金交易或者墊頭交易(Margin Requirement),是指客戶向證券公司交納一定保證金后,證券公司向客戶出借資金以供其買入證券或者出借證券以供其賣出的一種交易活動。融資融券交易試點自2010年3月31日正式啟動,意味著經過四年精心籌備,融資融券交易正式進入了市場操作階段。長期以來,我國證券市場缺乏合理的價格發現機制,行情看漲時投資者一起入市炒作,行情看跌時紛紛離場,導致股價經常大起大落,市場的系統性風險較高。融資融券業務的推出,是繼股權分置改革后對中國資本市場發展影響巨大的一項金融創新,該制度為我國證券市場引入了“做空”機制,理論上能有效減少股價的波動幅度,避免出現惡性的暴漲暴跌,同時為投資者提供在證券價格下跌行情獲利的渠道,標志著我國“單邊市”的結束。根據金融市場微觀結構理論,波動性和收益率是反映股票市場價格行為的兩個有效指標,也是考察市場質量的重要指標,而融資融券交易作為我國資本市場的一項制度創新,它對我國股市穩定和市場質量的提升具備怎樣的實際效應,還有待于進行證實和檢驗。本文的目的就是進行這項研究,以期表明我國融資融券業務在試點階段對標的股票市場表現的作用,為其常規化發展提供參考依據。

國內外學者對融資融券研究的側重點不同,國外研究主要是圍繞在融資融券與證券市場波動之間關系上,而國內對于融資融券的研究相對較少,并且多數集中在我國融資融券模式的選擇方面,還有學者把風險控制和監管作為研究重點,少數學者對融資融券與市場波動性之間的關系進行研究。融資融券是加大市場波動還是平抑市場波動,這個問題是國內外學者研究爭議的焦點。

Woolridge和Dickinson[1]的研究表明,融券交易機制的存在并非是證券市場波動的根源,它不會加劇市場的波動,反而在一定程度上具備穩定證券市場的功能。Daouk和Charoenrook[2]研究了2001年7月1日至2002年12月31日期間,遍布全球111個證券市場(其中包括23個發達市場,88個新興市場)股價收益率的波動情況,結果表明允許融券交易的股價波動性比禁止融券交易的新興市場低。Bris,Goetzmann和Zhu[3]以個股收益率的標準差作為股價波動性的衡量指標,研究發現允許“賣空”的證券市場收益率的波動性要比禁止融券的市場的股票收益率的波動性要低得多,結果表明融券交易確實能夠平抑股指、穩定市場。Bogen,Krooss[4]和Garbade[5]認為信用交易會造成股價波動性加劇,并用“金字塔效應——倒金字塔效應”來解釋其中的機理:當股價上漲時,投資者能夠融資購券,由于杠桿效應,刺激購券需求,會進一步推進股價上漲,甚至導致嚴重偏離其實際價值,產生泡沫成分;相反,當股價下跌時,投資者能夠借券做空,杠桿效應使得股價會低于其內在價值。因此,融資和融券會起到“助推器”的作用,加大股價的波動。

國內學者廖士光和楊朝軍[6]采用協整檢驗和Granger因果檢驗的方法研究了我國臺灣股票市場賣空機制與股票價格之間的關系,結果表明,賣空交易額與加權指數之間存在著長期穩定的協整關系和正向變動關系,賣空機制可以平抑股票市場的波動。陳森鑫和鄭振龍[7]選取了37個國家及地區的證券市場作為研究對象,從整個市場層面探討了賣空機制對股指收益率偏度、波動性和市場崩潰概率等的影響。研究結果顯示,雖然放開賣空限制將導致股指收益率負向偏離,但是不會加大市場的波動性,而且可以降低市場崩潰的概率。

大多數研究證明融資融券交易能更大程度上抑制股價波動,穩定證券市場。然而目前關于融資融券對波動性和收益率的影響的研究,更多關注市場整體的波動性,很少涉及融資融券對個股的影響。由于我國融資融券交易市場發展較其他發達國家發展還不成熟,大多數國內學者把融資融券研究的重點放在臺灣市場、香港市場及海外市場,鮮有文章對國內融資融券的市場效應進行實證檢驗。本文以我國融資融券標的股票作為研究對象,從股票的波動性和收益率兩個角度,分析樣本期間內我國融資融券對個股價格表現的影響。

二、融資融券對個股波動性和收益率影響的實證研究

(一)研究方法

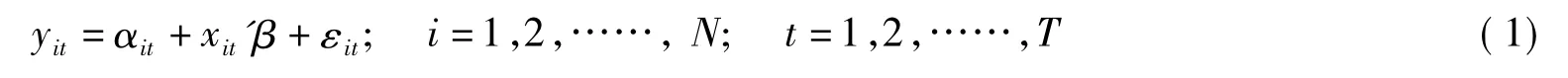

本文基于面板數據回歸模型來研究我國融資融券對標的證券的波動性和收益率的影響。Panel-Data模型的一般設定形式如下:

其中 xit'=(x1,it,x2,it,…,xk,it),模型反映 k個經濟指標在 N 個截面及 T個時間點上的變動關系。根據 αit是否隨xit而變化,將(1)分為兩大類模型:若cov(αit,xit)≠0,則此時式(1)稱作固定效應(fixed effect)模型;若 cov(αit,xit)=0,則式(1)稱作隨機效應(random effect)模型。

對于面板數據回歸是選用隨機效應模型還是固定效應模型,國內外學者們提出了不同的看法。在國外,Wallace,Hussain[8]和Mundlak[9]是早期固定效應支持者,他們認為隨機效應影響模型假設,個體影響與其他回歸變量不相關存在不合理性,固定效應模型具有估計優勢;而Balestra和Nerlove[10]卻是隨機誤差成分模型的堅決支持者,他們認為把個體影響處理為隨機是正確的;Hausman和Tayor[11]通過假設個體差異性與解釋變量無關,運用Hausman統計量對是否存在隨機效應進行了檢驗。在國內,根據林少宮[12]的觀點,由于固定效應估計量總是具有一致性,隨機效應估計量在隨機效應模型是真實的情況下才具有一致性和有效性,否則不具有一致性。按照易丹輝[13]看法,如果以樣本自身效應為條件進行研究,宜使用固定效應模型;若以樣本對總體效應進行推論,則應采用隨機效應。

由于在實際操作中多采用固定效應模型,并且本文采用的大樣本基本可以代表總體。因此,本文選擇面板數據回歸模型的固定效應模型。

固定效應模型又可分為個體固定效應模型,時間固定效應模型和個體時間雙固定效應模型。

雙因素固定效應模型,即個體時間雙固定效應模型的形式如下:

其中αi是隨機變量,表示對i個截面個體有i個不同的截距項,且變化與xit有關系,且γt也是隨機變量,表示對t個時期有t個不同的截距項,且其變化也與xit有關系。個體固定效應模型中,截距項為隨機變量αi;時期固定效應模型中,截距項為隨機變量γt。

雙因素固定效應模型的檢驗,實際就是對冗余固定效應的單項和聯合檢驗,即檢驗零假設分別是:

檢驗的F統計量為:

(二)樣本數據的選取與變量設定

1.數據選取

本文研究融資融券對個股波動性和收益率影響,樣本期間為2010年3月31日至2011年9月30日,時間跨度一年半,共369個交易日。依據2011年9月30日融資融券的90只標的證券,同時保證數據的連續性,剔除掉2010年7月1日調入標的證券的四只股票,2010年7月上市的農業銀行,以及樣本期間停盤時間較長的14只股票,最終選取了71只股票作為研究對象,全部樣本數據共26199個。本文采用的數據來源于國泰君安信息技術有限公司的CSMAR中國股票市場交易數據庫、中國融資融券研究數據庫以及中國封閉式基金研究數據庫。

2.變量設定

(1)收益率(Yield),本文采用日收盤價的對數差分,Yieldt=ln(Pt/Pt-1),其中 Pt表示當天收盤價,Pt-1表示前日收盤價。

(2)股價波動率(Vola),研究發現金融數據時間序列具有方差時變性,收益序列的波動既有爆發性也有集群性,因此利用GARCH(1,1)過程來擬合個股的對數收益率,求出條件方差作為股價波動率。

(3)凈融資額(Nfa),計算公式為:凈融資額=融資買入額-融券賣出額,其中融券賣出額=融券賣出量×收盤價,凈融資額表示投資者對個股市場表現的評價,數值為正代表投資者多方力量強于空方力量,反之,代表投資者空方力量強于多方力量。

(4)交易量變化率(Volgr),本文以個股日交易股數的增長率作為代理變量,計算公式為:Volgrt=(Vt-Vt-1)/Vt-1,其中 Vt表示當天個股交易量,Vt-1表示前日個股交易量。

(5)投資者情緒(Dcf),本文采用了封閉式基金折價率作為投資者情緒的代理變量,單只封閉式基金折價率計算公式為:Dcfit=(Pit-NAVUit)/NAVUit,其中Pit表示樣本基金中第i只基金在交易日收盤價,NAVUit表示第i只基金在交易日的基金凈值,折價率上升代表投資者情緒悲觀。本文采用樣本期間存續的全部25只封閉式基金的周數據,并對25只封閉式基金算術平均,最終得到代理變量Dcf。

基于融資融券對標的證券波動性和收益率影響的兩個角度,分別設定Panel-Date回歸模型方程:

式中,i=1,2,……,N代表不同的個體截面單位,本文中指71只融資融券標的證券;t=1,2,……,T代表不同的時期,本文中是指369個交易日;αit是截距項;εit為回歸方程的誤差項。

(三)實證結果和分析

如前所述,由于在實際操作中多采用固定效應模型,并且本文采用的大樣本基本可以代表總體。因此,本文選擇面板數據回歸模型的固定效應模型。首先建立雙因素固定效應模型,再利用上文介紹的F統計量和LR檢驗的χ2統計量選定模型具體形式。

首先對冗余固定效應進行檢驗,檢驗結果如表1所示。

表1 融資融券log(Nfa)對標的證券波動率Vola和收益率Yield影響的冗余固定效應檢驗結果

從表1檢驗的結果看出,考察融資融券log(Nfa)對標的證券波動性影響,應該建立個體截面和時期雙固定效應的面板回歸模型;考察融資融券log(Nfa)對標的證券收益率的影響,建立時期固定效應的面板回歸模型是合理的。面板回歸結果分別如表2和表3。

表2 融資融券log(Nfa)對標的證券波動率Vola影響的面板模型回歸結果

表3 融資融券log(Nfa)對標的證券收益率Yield影響的面板模型回歸結果

從上述回歸結果可以看出,凈融資額的對數值對波動性影響不明顯,同時對收益率有顯著的負向影響,這與我們預期的不一致。由于在回歸模型設定時,為避免異方差性,對變量凈融資額(Nfa)進行了對數化處理,對凈融資額為負值的,運用了-log(Abs(Nfa))來處理,為零的數值取對數后設為空值。由于這種對數處理方法存在爭議,而且從樣本數據可以觀察到,融券賣出額大量為零,這可能會導致估計結果缺乏可靠性和穩定性。此外,統計數據顯示,自2010年3月31日融資融券試點推出,截止到2011年8月31日,融資融券累計交易金額為4903.9億元,其中融資交易累計為4672.9億元,占95.3%,融券交易累計為231億元,僅占4.7%,表明融資融券業務發展呈現非常嚴重的不平衡狀態。因此,為了使估計結果具有可靠性和穩定性,我們僅選取凈融資額為正的數據對數化處理,得到變量log(Nfaz),來考察這種不平衡的融資融券狀態對標的證券價格表現的影響。

利用雙因素固定效應模型檢驗的結果分別如表4和表5。

表4 融資融券log(Nfaz)對標的證券波動率Vola影響的冗余固定效應檢驗結果

表5 融資融券log(Nfaz)對標的證券收益率Yield影響的冗余固定效應檢驗結果

從表4檢驗的結果看出,考察融資融券log(Nfaz)對標的證券波動性影響,應該建立個體截面和時期雙固定效應的面板回歸模型;從表5檢驗的結果看出,考察融資融券log(Nfaz)對標的證券收益率的影響,建立時期固定效應的面板回歸模型是合理的。面板回歸結果分別如表6和表7。

表6 融資融券log(Nfaz)對標的證券波動率Vola影響的面板模型回歸結果

表7 融資融券log(Nfaz)對標的證券收益率Yield影響的面板模型回歸結果

從表6和表7看,凈融資額為正數的對數值對個股波動性和收益率都有較為顯著的正向影響。這可以解釋為,當日融資買入額大于融券賣出額時,多方力量強于空方力量,這樣會增加股價的波動,同時多方對個股需求量增加的行為會向市場傳遞利好的信號,促使其他持觀望態度的投資者跟進買入,結果推升個股的收益率及其波動率。但是從影響系數值來看,單位log(Nfaz)會帶來0.000121單位波動率的變化和0.0220單位收益率的變化,數值都偏小。

造成該結果的原因主要有兩個方面:一是融資融券交易占證券市場交易比重偏低,市場參與度不高,對市場價格波動影響不大。目前滬深兩市中融資融券余額僅占當日A股成交總量的1%左右,融資融券余額占證券流通市場比重不足0.2%,而海外市場平均在1.5%-2%,這是由于融資融券業務的參與主體有限,融資融券交易標的少制約了市場發展的空間。自2010年3月31日融資融券試點推出至2011年9月31日,我國只有25家券商擁有融資融券業務資格,不足全部106家券商中的四分之一。同時,根據融資融券業務相關規定,試點期間融資融券交易標的共90只股票,其中券商證券來源于其可供出售的金融資產科目下的自有證券,也就是最多為90只,數量嚴重不足。二是融資融券呈現非常嚴重的不平衡狀態。前文提到,自2010年3月31日融資融券試點推出,截止到2011年8月31日,融資融券累計交易金額為4903.9億元,其中融資交易累計為4672.9億元,占95.3%,融券交易累計為231億元,占4.7%。研究期間,雖然25家試點券商融資融券額度總規模在900億左右,能夠滿足當前市場的需求,但是融券交易標的嚴重短缺,加上投資者慣有的做多的投資理念,“做空”機制沒有充分發揮其價格發現功能。

三、完善我國融資融券業務的政策建議

融資融券業務推出以來,規模在不斷擴大,制度建設也在逐步完善。而本文實證結果表明,融資融券對標的證券的波動性和收益率都有較為顯著的正向影響,不同于融資融券市場發展較成熟的西方發達國家,這一金融工具的價格發現、平抑波動功能沒有明顯體現。上文分析表明,在試點期間我國融資融券業務存在諸多問題,本文對此提出以下建議,以便于完善我國融資融券業務,并充分發揮對證券市場的積極作用。

(一)優化投資者結構,培育理性投資理念

融資融券試點期間,由于制度上的制約和監管層控制風險的需要,我國證券監管部門不允許基金等機構投資者參與融資融券市場交易,呈現出“散戶化”的市場投資者結構。而相對于機構投資者而言,個體投資者由于缺乏理性,通常表現為從眾行為、對股市政策或信息的過度反應等非理性行為,在市場實際操作中出于投機動機,也經常會追漲殺跌,這必然會加大市場波動的風險。另外,無論是機構投資者還是個體投資者,長期以來只能依靠“做多”來獲利,慣有的投資理念需要有所突破。融資融券制度為證券市場引入了“做空”機制,其價格發現職能要充分發揮作用,首要任務就是允許基金等機構投資者參與融資融券,另外,需要培養機構投資者和個體投資者理性投資理念,以維持證券市場的穩定。

(二)完善立法,促進融資融券業務常規化健康發展

我國融資融券試點期間,具有開展融資融券資格的券商只有25家,極大地限制了投資者范圍和市場規模。鑒于試點證明有關制度安排合理可行,業務風險能夠得到有效控制,且市場有擴大融資融券覆蓋面的合理要求,有必要適當降低證券公司從事這項業務的準入條件。為適應融資融券業務由試點轉為常規業務的需要,中國證券業協會近日對《融資融券合同必備條款》和《融資融券交易風險揭示書必備條款》進行修改,重新公布的兩個必備條款自2011年11月25日起施行,意味著融資融券轉常規已進入實質性操作階段,75家尚未獲得融資融券業務資格的證券公司據此將可以開始申請業務資格。完善立法是促進融資融券業務常規化發展的關鍵,我國立法機關需要明確融資融券業務方案、參與各方責任與義務、證券公司內部管理制度、技術系統的維護以及風險監管等方面內容,制定并出臺相關的法律法規,以保證融資融券轉常規過程中制度和條款的有效實施。

(三)擴大融資融券標的范圍,建立并完善轉融通機制

融資融券試點推出至今,標的證券呈現嚴重缺乏,解決這一問題可以從擴容和完善轉融通機制兩個方面著手。首先,將與現有融資融券標的股票在流動性、波動性等方面接近的證券納入標的范圍,如滬深300成分股、上證180、深證100成分股等,如此也能進一步滿足投資者在股指期貨和現貨市場間進行風險對沖的需求。其次,建立并完善轉融通機制。轉融通機制拓寬了標的證券來源,必然會增大融資融券交易資金規模,進而推動融資融券整體規模的擴大。目前我國已建立了作為轉融通主體的證券金融公司,以提供轉融通服務。在轉融通業務正式推出之前,需要對滬深交易所、中登公司、證券金融公司以及股票和資金的出借方、借入方做好制度、技術、業務開展方案等方面的準備工作。

(四)完善風險控制體系,有效防范融資融券業務風險

融資融券業務作為我國資本市場的新生事物,它的推出對于我國證券市場制度建設具有重要意義,但也伴隨著多種風險。監管機構、券商以及銀行等金融機構對于完善風險控制體系,有效防范融資融券業務風險都要發揮作用。首先,要加強監管機構的監管,以有效應對市場風險。我國證券市場仍處于不成熟階段,市場中的法律風險、體制風險和信用風險普遍存在,中國證監會及其派出機構、中國證券業協會、證券交易所、證券登記結算機構以及作為第三方的商業銀行應該組成強大的業務監管方陣,在各自的職責范圍內發揮監督作用,控制各項風險,維護市場正常發展。其次,券商應增強自身業務實力,并完善內部控制制度,以更好應對融資融券業務帶來的風險。另外,銀行等金融機構應在抓住市場機遇的同時做好風險監控工作。需要加強風險管理,完善風險評估和管理手段,加強證券抵押融資前審查力度,做好融資后監控工作,處理好每一筆融資融券業務,避免損失。日前建立的證券金融公司肩負著對融資融券業務運行情況的監控、監督職能。

[1]WOOLRIDGE J R,DIDKINSON A.Short-Selling and Common Stock Price[J].Financial Analysts Journal,1994(50):20 -28.

[2]DAOUK H,CHAROENROOK A.The World Price of Short Selling[R].The Owen Graduate School of Management,Vanderbilt University Working Paper,2003:1-49.

[3]BRIS A,GOETZMANN W,ZHU N.Efficiency and the Bear:Short Sales and Markets around the World[R].Yale International Center for Finance Working Paper,2003:1 -30.

[4]BOGEN J,KROOSS H E.Security Credit:Its Economic Role and Regulation[M].Englewood Cliffs,NJ:Prentice - Hall,Inc.1960:37-76.

[5]GARBADE K D.Federal Reserve Margin Requirements:A Regulatory Initiative to Inhibit Speculative Bubbles[M]//Wachtel P.Crises in Economics and Financial Structure,Lexington,MA:Lexington Books,1982:317 -336.

[6]廖士光,楊朝軍.賣空交易機制對股價的影響—來自臺灣股市的經驗證據[J].金融研究,2005(10):131-140.

[7]陳森鑫,鄭振龍.賣空機制對證券市場的影響:基于全球市場的經驗研究[J].世界經濟,2008(12):73-81.

[8]WALLACE T D,HUSSAIN A.The Use of Error Components Models in Combining Cross Section with Time Series Data[J].Econometrica,1969(37):55 -72.

[9]MUNDALK Y.On the Pooling of Time Series and Cross-Section Data[J].Econometrica,1978(46):69 -85.

[10]BALESTRA P,NERLOVE M.Pooling Cross-Section and Time-series Data in the Estimation of a Dynamic Model:The Demand for Natural Gas[J].Econometrica,1966(34):585 -612.

[11]HAUSMAN J A,TAYLOR W E.Panel Data and Unobservable Individual Effects[J].Econometrica,1981(49):1377 -1398.

[12]林少宮.微觀計量經濟學要義:問題與方法探討[M].武漢:華中科技大學出版社,2003:27-31.

[13]易丹輝.數據分析與Eviews應用[M].北京:中國人民大學出版社,2008:293-311.