基于主成分分析的房地產(chǎn)企業(yè)財(cái)務(wù)能力評(píng)價(jià)

【摘要】 采用主成分分析法進(jìn)行房地產(chǎn)企業(yè)財(cái)務(wù)能力評(píng)價(jià),可以用少數(shù)的綜合變量取代原有的多維變量來進(jìn)行有針對(duì)性的定量化評(píng)價(jià)。采用該方法進(jìn)行實(shí)證分析,以我國上市房地產(chǎn)公司中8家財(cái)務(wù)困境公司和8家財(cái)務(wù)正常公司為樣本,選取了能較全面反映公司財(cái)務(wù)狀況的10個(gè)財(cái)務(wù)指標(biāo)為變量,應(yīng)用主成分分析方法,進(jìn)行上市公司的財(cái)務(wù)能力評(píng)價(jià),研究表明,該方法可以有效評(píng)價(jià)房地產(chǎn)企業(yè)財(cái)務(wù)能力,避免了以往房地產(chǎn)企業(yè)財(cái)務(wù)能力評(píng)價(jià)方法通常具有的主觀性,以及忽略評(píng)價(jià)指標(biāo)之間的相關(guān)性的問題。

【關(guān)鍵詞】 房地產(chǎn)企業(yè); 財(cái)務(wù)能力; 主成分分析; 評(píng)價(jià)

企業(yè)財(cái)務(wù)能力評(píng)價(jià),與企業(yè)所處的經(jīng)營環(huán)境有著重要的聯(lián)系。不同的企業(yè)經(jīng)營環(huán)境,企業(yè)的務(wù)活動(dòng)的側(cè)重點(diǎn)也各不相同。本文結(jié)合我國房地產(chǎn)企業(yè)的具體情況,以我國上市房地產(chǎn)公司中8家財(cái)務(wù)困境ST公司和8家財(cái)務(wù)正常公司為樣本,選取了能較全面反映公司財(cái)務(wù)狀況的10個(gè)財(cái)務(wù)指標(biāo)為變量,采用主成分分析方法,從較多的財(cái)務(wù)指標(biāo)變量中導(dǎo)出主要成分,進(jìn)行房地產(chǎn)財(cái)務(wù)能力評(píng)價(jià)。

一、主成分分析法

主成分分析是通過對(duì)原始指標(biāo)的相關(guān)矩陣內(nèi)部結(jié)構(gòu)關(guān)系的研究,找出影響某一狀況的幾個(gè)綜合指標(biāo)即主成分,使綜合指標(biāo)為原始指標(biāo)的線性組合,綜合指標(biāo)不僅保留了原始指標(biāo)的信息,彼此又不相關(guān),使我們在研究復(fù)雜的問題時(shí)能夠抓住主要矛盾。

具體方法是將原來眾多的具有一定相關(guān)性的指標(biāo),比如p個(gè)指標(biāo),重新組合成一組新的相互無關(guān)的綜合指標(biāo)F1,F(xiàn)2,…,F(xiàn)m(m≤p)來代替原來的指標(biāo),通常數(shù)學(xué)上的處理就是將原來p個(gè)指標(biāo)作線性組合,F(xiàn)i是與F1,F(xiàn)2,F(xiàn)i-1…Fi+1,F(xiàn)m都不相關(guān)的p個(gè)指標(biāo)的所有線性組合中方差最大者。

這樣決定的新變量指標(biāo)F1,F(xiàn)2,…,F(xiàn)m分別稱為原變量指標(biāo)的第1,第2,…,第m主成分。其中,F(xiàn)1在總方差(總貢獻(xiàn)率)中所占的比例最大,F(xiàn)1,F(xiàn)2,…,F(xiàn)m的方差(貢獻(xiàn)率)依次遞減。這些主成分之間不僅不相關(guān),而且它們的方差依次遞減,因此在實(shí)際工作中,就挑選前幾個(gè)最大主成分。雖然這樣做會(huì)損失一部分信息,但是由于抓住了主要矛盾,并從原始數(shù)據(jù)中進(jìn)一步提取了某些新的信息,這種既減少了變量的數(shù)目又抓住了主要矛盾的做法有利于問題的分析和處理。

二、樣本的選擇

考慮我國房地產(chǎn)開發(fā)企業(yè)的具體情況和樣本數(shù)據(jù)收集的可行性,本文選用上市房地產(chǎn)企業(yè)進(jìn)行樣本分析。同時(shí),為了求得閾值點(diǎn)(分界點(diǎn))進(jìn)行模型有效性的檢測及考慮到多元統(tǒng)計(jì)方法中強(qiáng)調(diào)樣本配對(duì)的重要性,在樣本的選擇過程中盡量多地將被處以財(cái)務(wù)困境ST的房地產(chǎn)公司包含進(jìn)樣本。由于上市的房地產(chǎn)公司數(shù)目較少,樣本的選擇中選取了一些以房地產(chǎn)為多元化經(jīng)營的公司。本文從上市公司中選取了共16家房地產(chǎn)公司,其中8家為ST公司,同時(shí)按照同行業(yè)、同時(shí)期、同規(guī)模的對(duì)應(yīng)原則,選取相應(yīng)的8家財(cái)務(wù)健康的上市公司作為匹配樣本。

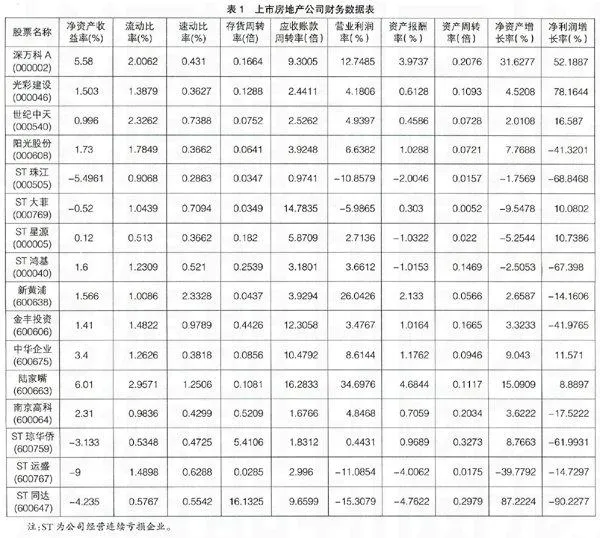

三、主成分分析階段的變量

在選取財(cái)務(wù)比率作為變量時(shí),應(yīng)選取能反映財(cái)務(wù)能力的指標(biāo)。本文主成分分析階段選取了10個(gè)財(cái)務(wù)指標(biāo)作為變量:凈資產(chǎn)收益率(X1)、流動(dòng)比率(X2)、速動(dòng)比率(X3)、存貨周轉(zhuǎn)率(X4)、應(yīng)收賬款周轉(zhuǎn)率(X5)、營業(yè)利潤率(X6)、資產(chǎn)報(bào)酬率(X7)、資產(chǎn)周轉(zhuǎn)率(X8)、凈資產(chǎn)增長率(X9)和凈資產(chǎn)增長率(X10)。選取的樣本和變量數(shù)據(jù)如表1所示。

四、主成分分析結(jié)果

采用SAS軟件的統(tǒng)計(jì)分析系統(tǒng)作為工具,對(duì)上述變量進(jìn)行主成分分析,得到10個(gè)變量的主成分分析特征值、貢獻(xiàn)率和旋轉(zhuǎn)主成分載荷矩陣,見表2、表3。

根據(jù)表2,取累計(jì)貢獻(xiàn)的75%~85%來確定主成分Prini,可取前面四個(gè)主成分,它們能夠包含較多的信息。

由第一主成分F1可以看出,營業(yè)利潤率X6和資產(chǎn)報(bào)酬率X7具有較大的載荷,而X6和X7都是反映企業(yè)的盈利能力,所以可以將F1視作是反映企業(yè)盈利能力的綜合因子。

第二主成分F2中,存貨周轉(zhuǎn)率X4和凈資產(chǎn)增長率X5具有較大的載荷,因此可以將F2視作是反映企業(yè)經(jīng)營效率和成長能力的綜合因子。

第三主成分F3中,凈資產(chǎn)收益率X1和應(yīng)收賬款周轉(zhuǎn)率X5具有較高的載荷,因此可以將F3視作是反映企業(yè)盈利能力的綜合因子。

第四主成分F4中,資產(chǎn)周轉(zhuǎn)率X8具有較高的載荷,因此F4和F2一樣主要反映了企業(yè)的經(jīng)營效率。

由此可以看出,影響企業(yè)財(cái)務(wù)能力的財(cái)務(wù)指標(biāo)主要是反映企業(yè)盈利能力、經(jīng)營效率和成長能力的財(cái)務(wù)指標(biāo)。

五、評(píng)價(jià)房地產(chǎn)企業(yè)財(cái)務(wù)能力

表4為各房地產(chǎn)公司財(cái)務(wù)能力前4個(gè)主成分及綜合主成分得分,綜合主成分為前4個(gè)主成分與相應(yīng)貢獻(xiàn)率乘積之和。從企業(yè)在前4個(gè)主成分上的得分可以看出各企業(yè)在盈利能力、經(jīng)營效率和成長能力等主成分上的優(yōu)勢和不足之處。從表4可以看出,深萬科、光彩建設(shè)、陸家嘴的綜合主成分得分最大,比其余企業(yè)值大得多,說明這3家財(cái)務(wù)狀況最好;中華企業(yè)、世紀(jì)中天、新黃浦、星源、大菲綜合指標(biāo)接近,比其余8家企業(yè)的值大,說明這5家企業(yè)財(cái)務(wù)狀況較好;最后8家企業(yè)財(cái)務(wù)狀況較差。綜上所述,綜合主成分得分可以較好反映企業(yè)的財(cái)務(wù)狀況。

六、結(jié)論

通過計(jì)算分析可以看出,影響房地產(chǎn)企業(yè)財(cái)務(wù)能力的財(cái)務(wù)指標(biāo)主要是反映企業(yè)盈利能力、經(jīng)營效率和成長能力的財(cái)務(wù)指標(biāo)。房地產(chǎn)企業(yè)可以根據(jù)主成分得分認(rèn)識(shí)自身財(cái)務(wù)能力優(yōu)勢之處和薄弱環(huán)節(jié),并提出相應(yīng)的策略。所采用的策略能有效增加綜合主成分得分,為企業(yè)制定戰(zhàn)略提供一條有效的途徑。

【參考文獻(xiàn)】

[1] Almula Kokal and David Arditi,M.ASCE.Predicting Construction Company Decline[J].Journal of Construction Engineering and Management,2004,130(6):800-805.

[2] 谷祺,劉淑蓮.財(cái)務(wù)危機(jī)企業(yè)失敗投資行為分析與對(duì)策[J].會(huì)計(jì)研究,1999(10):45-47.

[3] 胡小寧.我國房地產(chǎn)上市公司財(cái)務(wù)分析[D].武漢理工大學(xué)碩士學(xué)位論文,2002.

[4] Altman,E.I..Financial Ratios,Discriminant Analysis and Prediction of Corporate Bankruptcy.Journal of Finance,2004(9):589-609.

[5] 鄧祖新.SAS系統(tǒng)和數(shù)據(jù)分析[M].北京:電子工業(yè)出版社,2002.

[6] 余松林,向惠云.重復(fù)測量資料分析方法與SAS程序[M].北京:科學(xué)出版社,2004.

[7] 高惠璇.實(shí)用統(tǒng)計(jì)方法與SAS系統(tǒng)[M].北京:北京大學(xué)出版社,2001.