風格的微妙之處

R.考斯奈特

選擇藍籌還是小盤股?這在整個世界范圍內都是個問題。

然而研究表明,也許你不一定要“非此即彼”,通過建立一個對類別表現的跟蹤表,可能會讓你發現何時該作出改變

這是一個經典兩難問題:你會拋棄去年的贏家嗎——你覺得它們價格已經變得有點高了,似乎會沉寂一段時間。或者你會增加贏家的持倉量,因為趨勢一經形成必將在慣性的作用下,按照原來的節奏做延續運動。歷史經驗顯示,你應該堅決持有贏家,至少在較大范圍的投資領域看起來。

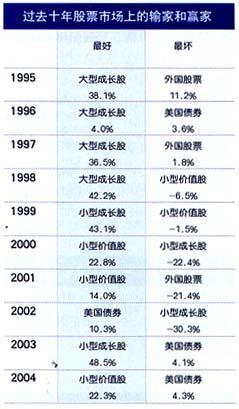

近幾年根據這種思路形成的資產組合,肯定充斥著大量的小盤、價值被低估的股票。這在前幾年是一個成功投資組合,因為所謂的小盤價值型股票在2000年至2004年期間光芒四射。在八大類投資風格及資產種類中,小盤價值型股票在過去五年里曾經三次排名第一、一次第二和一次第三。

但沒有趨勢會永遠不變,小盤價值型股票可能要“泰極否來”——至少會在表現榜上不那么搶眼。我們認為大盤成長型股票會在2005年重展雄風。超過平均增長潛力的大公司股票不僅可以從相對吸引人的股票價格獲益,而且從弱勢美元(大公司往往都有海外業務)和投資者日益增長的分紅偏好中獲益(大公司比小公司更加可能會分紅)。

投資回報的歷史會阻止你根據直覺作出比較大的改變。在一年內,某一分類從最壞到最好或者從最好到最壞的情況每十年才發生一次。但是當持續較長時間的趨勢發生轉變,則預示著巨大的變化。2000年,大型成長型公司股票持續五年表現搶眼,而在接著的五年內則全線崩潰。

通過附表你會對根據資產分類的股票價格衰退和投資回報更加敏感,它改編自美國舊金山Callan Associates公司高級副總裁Jay Kloepfer的工作。

Kloepfer說,在技術類股票狂熱的中期,他創制了這個表格。他需要觀察大盤成長型公司股票是否會不可避免地暴跌,這類股票包括技術類猩猩企業,例如微軟、英特爾和思科。他還發現各個類別的表現并不會驟然大起大落。下面是這些表格告訴你的:

投資組合多樣化 這張圖表顯示最重要的信息是,克樓佛說,長期每年收益10%的方法是組成一個多元化的組合,不要試圖去猜下一匹黑馬是誰。

小盤價值型凸現小盤、價值被低估的股票落后于大勢,就像它們在1998年和1999年表現,那時它們分別落后于表現最佳類別49%和45%。1990年它們甚至遭受巨額損失,那時此類股票下跌22%。但是從1928年以來,小盤價值型年均收益為15%,每年超過標普500收益6%。“如果你有耐心,小盤價值型還會做得比任何類別都要好。”美國明尼阿波利斯財務顧問Michael Helffrich說,“但是你必須堅定地長期持有它。”

國際型中規中矩在20世紀80年代和90年代,國際股票的表現往往走極端。今天,外國市場更加規范,投資者有更多選擇。另外,大型海外公司變得更加國際化。所以外國股票,現在往往更加穩定,通常處在評級中間部分。

債券可能是失敗者 自從1983年,美國債券在這個表格里曾經7次名列最后一位,經常和國際股票角逐排名的最后一位。但是當股票掉入困難時期,債券可能重新流行起來,就像它們在2000年、2001年和2002年。

使用你的判斷力歷史數據是多元化投資不可缺少的分析工具,選取高質量股票和低成本共同基金,當市場開始下跌避免做出驚惶的舉措。“沒有統計研究能抓住每一樣東西。”坎貝爾·哈維,這位杜克大學商業學院的教授和投資組合配置專家說,“你必須使用你的判斷和你的經驗。”