商業健康保險40年

文|馮鵬程

商業健康保險與基本醫保銜接互補形成合力。

作為與社會治理最密切的商業保險領域,商業健康保險與國家醫療保障制度建設息息相關。1979年,停辦20多年的國內保險業務正式恢復,人身險業務也開始恢復開展。中國人民保險公司(以下簡稱“人保”)1983年1月試點開辦“上海市合作社職工醫療保險”。這是恢復保險業務后第一個商業健康保險業務。

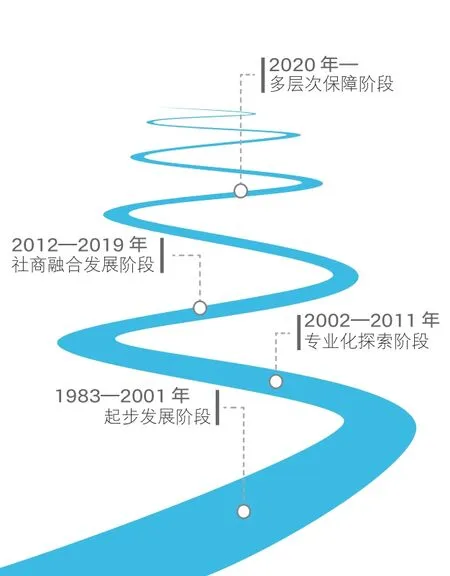

商業健康保險的發展從1983年至今已有40年,經歷過起步發展、專業化探索、社商融合發展、多層次保障四個階段(圖1)。在這一過程中,商業健康保險與基本醫保銜接互補形成合力,不斷滿足人民群眾多層次、多樣化健康保障和服務需求,并投資健康產業,已成為我國醫療保障制度的重要組成部分。

圖1 商業健康保險發展的四個階段

起步發展

由于長期實行公費醫療、勞保醫療制度,“看病靠國家、報銷找單位”的觀念根深蒂固,保險意識不強。即使是農村地區,農村合作醫療還在發揮著一定作用。而且,由于居民收入水平低,保險業恢復時間較短,大眾對于商業健康保險的重要性和必要性認知不足。

20世紀80年代初期,保險市場是中國人保獨家經營,以財險為主,健康險屬于附加險。80年代后期,市場競爭主體增多,平安人壽、太平洋人壽、泰康人壽、新華人壽相繼成立。

一些國際機構看好中國市場的潛力,開始進入。尤其是伴隨著外商投資企業的迅速增加,在華工作的外籍人士逐年攀升。這類人群主要是來自發達國家和地區,往往在公司擔任高級管理者,對醫療保障要求很高,高端醫療保險市場開始發展。

總體而言,這一時期保險市場處于起步階段,保險公司實力較弱。保險市場以財產保險為主,產壽險混業經營,健康保險作為附加險經營,經營比較粗放,商業健康保險的有效供給能力有限。精算定價能力差,風險管控能力有限,多以附加險銷售,大多是醫療保險產品,責任比較簡單,保障水平低。1998年原中國保監會成立,內設人身保險監管部,承辦對人身保險公司的監管工作。

借鑒國際經驗,引入重大疾病保險產品。最初保險公司都比較謹慎,承保額度較低,核保政策較嚴,但很快獲得市場認可。傳統壽險產品是死亡后給付;重大疾病保險是以疾病診斷為依據給付一次性保險金,可使罹患重大疾病的被保險人在生存期間,能夠有較多的資金完成疾病的治療和康復;同時彌補因喪失或降低工作能力造成的收入損失,幫助維持生活水準。因為受市場歡迎,保險公司開始升級產品,擴大病種范圍,變附加險為主險,將定期保障延長至終身,銷售量直線上升。從銷售渠道看,除了原有的個險、團險之外,出現了銀保渠道的健康險產品。

從醫保改革看,這一時期逐漸明確商業健康保險的補充定位。1996年,《國務院辦公廳轉發國家體改委等四部委關于職工醫療保障制度改革擴大試點意見的通知》,提出“發展職工醫療互助保險和商業性醫療保險,作為社會醫療保險的補充,以滿足國家規定的基本醫療保障之外的醫療需求”。在這一改革中,為了不降低一些特定行業職工現有的醫療消費水平,允許建立企業補充醫療保險,并給予企業稅優政策支持。

從配合國家改革看,商業健康保險開始參與社會保險領域。比如,1982年,上海市閘北、南市回滬知青自主創辦合作社職工養老與醫療保險,開創商業保險舉辦社會保險的先河。為配合計劃生育政策,1990年人保推出人工流產安康保險、分娩節育保險和母嬰安康保險等系列產品。

專業化探索

商業健康險專業化發展,逐漸成為大勢所趨。2002年,商業健康保險的年度保費收入104.2億元,商業健康保險年度保費首次突破“百億元”大關。原中國保監會2002年底下發《關于加快健康保險發展的指導意見》,“健康保險是現代保險的重要門類之一,具有廣闊的發展空間”。

健康險專業化經營。2004年,原中國保監會批準5家健康險公司籌建,實質性推動健康險專業化經營。次年4月開業的人保健康,成為國內首家專業健康險公司。市場主體逐漸增多,國外專業健康險公司也進入中國。截至2011年,全國共有91家保險公司開展健康險業務,包括4家專業健康險公司、50家壽險公司、37家財產險公司。2011年,備案銷售的健康保險產品近2000種,保費收入達到697.1億元。從產品期限看,長期健康險保費收入405.3億元,占比58.6%;短期健康險保費收入286.4億元,占比41.4%。從銷售對象看,個人健康險保費收入500億元,占比72.3%;團體健康險保費收入191.7億元,占比27.7%。從產品類型看,疾病保險保費收入370.5億元,占比53.6%;醫療保險保費收入316.6億元,占比45.8%;護理保險保費收入3.6億元,占比0.5%;失能收入損失保險0.9億元,占比0.1%。

同時,監管部門針對業務發展、統計、基本醫保經辦、健康保障委托管理業務等,出臺多個健康險專業化監管制度文件。2006年,原中國保監會頒布的《健康保險管理辦法》,則是國內第一部健康保險專業化監管規章。

健康險回歸保障功能。2003年,一度熱銷的分紅型健康險被叫停。監管部門認為,健康保險風險大,管理復雜,分紅的因素管理難度更大,不利于公司風險控制;健康保險主要的功能是保障,價值增值的功能不強,消費者購買健康保險應當著眼于其保障功能;停辦分紅健康保險,開發非分紅健康保險有利于促進健康保險回歸保障的本義;國外沒有分紅健康保險,外資公司也沒有開辦此類產品。

在這一階段,在醫療保險、重大疾病保險之外,商業護理保險產品、失能收入損失保險先后面世,四大類型產品全面被推向市場(圖2),健康險產品類型更為多樣化。

圖2 當前商業健康保險的四大類型產品

在醫療保險方面,行業推出保障全球化的高端醫療險。比如,2007年6月,中國人壽推出“國壽康優”全球醫療團體保險。

在重大疾病保險方面,多次給付責任產品出現。2006年,光大永明人壽推出“康順無憂重疾保障計劃”,其中重疾附加險提供癌癥二次給付保險金。這是國內第一款提供單病種(癌癥)多次給付的產品。

在長期護理保險方面,2005年11月,國泰人壽在行業推出“康寧長期護理健康保險”產品,也是國內第一款商業護理保險產品。

在失能收入損失保險方面,2008年11月人保健康推出“金福利”團體失能收入損失保險,則是國內第一款商業失能收入損失保險產品(圖3)。

圖3 2002—2011年商業健康保險保費及增長

參與基本醫保經辦。2001年,江蘇省江陰市政府委托保險公司經辦新型農村合作醫療,“政府主導推動、衛生部門監管、保險公司經辦”,“管辦分離、征管監相互合作、互相監督”,開啟新農合經辦社會化的先河。

保險業利用自身的精算技術、風險管理、理賠技術、服務網絡等優勢,還參與到新鄉、洛陽、湛江等地基本醫保經辦工作。保險業以委托管理模式開展基本醫保的健康保障委托管理業務,經驗日漸成熟。截至2011年,新農合開辦市縣數124個,參保人數3083.3萬。城鎮職工補充醫療開展市縣數474個,參保人數518萬。城鎮居民基本醫療開辦市縣數61個,參保人數168萬。城鎮居民補充醫療開辦市縣數10個,參保人數61.2萬。企事業團體補充醫療參保人數1422.2萬。

社商融合發展階段

商業健康保險發展進入快車道,逐步成為醫療保障體系中重要組成部分,全面參與大病保險、健康險稅優、長期護理保險等,成為醫改“生力軍”。

2012年大病保險制度實施以來,黨中央、國務院始終高度重視商業健康保險在醫療保障體系中的作用,在多個重磅文件中對商業健康保險定位和發展予以明確規劃。

2014年8月的《國務院關于加快發展現代保險服務業的若干意見》指出,商業健康保險是社會保障體系的重要支柱、個人和家庭商業保障計劃的主要承擔者、企事業單位發起的健康保障計劃的重要提供者、社會保險市場化運作的主要參與者。

2014年10月的《國務院辦公廳關于加快發展商業健康保險的若干意見》,則是第一個全國部署商業健康保險發展的專項文件。

稅優健康險2016年在31個城市試點,次年推廣到全國。盡管成效與預測有差距,但稅優健康險制度確立。

擴大基本醫保經辦。盡管基本醫保覆蓋超過13億人,但城鄉居民大病醫療費用負擔仍然較重,因病致貧、因病返貧的問題較突出。湛江、太倉等地拿出部分資金,探索由保險公司以風險承保方式開展大病保障。

江蘇太倉按照“差異化繳費、公平性待遇、傾斜性補償”的原則建立大病制度,對于個人負擔超過1萬元以上部分,按照累計原則(53%~82%)進行報銷,為2012年出臺《關于開展城鄉居民大病保險工作的指導意見》提供了重要的理論與實證支持。

大病保險制度的性質仍然屬于基本醫保范疇,通過購買商業服務實現公共目標,是政府公共服務領域的一次重大機制創新。通過大病保險制度,大病患者實際報銷比例在基本醫保的基礎上提高10%~15%。截至2019年底,18家保險公司承辦,覆蓋人群11.6億,保費規模超過700億元。

此外,2018年國家醫保局成立后,商業保險機構充分發揮用人機制靈活、整合資源快速、使用創新技術等優勢,參與飛行檢查、醫保基金監管等經辦服務。比如,國家醫保局2019年通過招標引入商業保險機構參與飛行檢查工作,其中2019年中標機構赴全國30個省份開展了69次飛行檢查,查出涉嫌違規資金22.32億元。部分省區市參照國家飛行檢查模式,引入商業保險機構參與本地醫保基金監管工作,如山東、云南等10多個省份將第三方提供醫保監管服務納入醫療保險稽核服務。

兩大險種的熱銷。重大疾病保險,不僅被保險公司力推,也被消費者所接受。這也讓疾病保險持續成為保費收入規模最大的商業健康保險險種,從2012年472.2億元攀升至2019年4552.3億元。2007—2018年間累計承保近2億人次,賠付約180萬人次,賠付金額超過1000億元。

百萬醫療險則是近年來商業健康保險市場的重大創新,通過設定較高的自付金額,擴大杠桿,提高保障額度,彌補基本醫保對高額醫療費用保障的不足。百萬醫療險產品設計簡單,產品責任清晰,主要通過互聯網平臺銷售,符合互聯網時代的消費習慣。2019年百萬醫療險參保人6300萬,保費收入為345億元,同比增長102.9%。

多層次保障

這一階段,商業健康保險持續平穩發展,保費從2020年8173億元增長至2022年8653億元,年均增長率2.9%。一些研究者對2022年數據進行估測,疾病保險保費收入4500億元,占比52.0%;醫療保險保費收入約為3894億元,占比提升至45.0%;護理保險、失能收入損失保費及其他保費收入260億元,占比3.0%。

2020年出臺的《關于深化醫療保障制度改革的意見》是醫療保障進入高質量發展階段的綱領性文件,提出建成“多層次醫療保障體系”。這一文件在參與醫保經辦、建設多層次保障、完善稅優健康險政策、產品供給側改革、強化業務監管等方面,對商業健康保險提出新要求。宏觀政策要求商業健康保險在多層次醫療保障體系中發揮更大作用。

新版《健康保險管理辦法》2019年底實施,監管部門加快相關配套文件出臺,打造健康保險的整體監管體系。從醫療保險來看,監管引導保險公司大力發展長期醫療保險,全面規范短期健康保險市場。從疾病保險來看,修訂疾病定義,更新經驗發生率表,促進重大疾病保險高質量發展。從健康保障委托管理業務來看,重塑監管框架,回歸委托管理本源。從健康管理服務來看,推動商業健康保險與健康管理融合發展。

參與長護險試點。2016年國家啟動長期護理保險試點,商業保險機構借助其在人才隊伍、專業能力、信息技術等方面優勢,積極參與失能人員資格認定與失能服務管理、費用審核、結算支付等管理服務工作。

商業保險機構的參與,不僅保證了試點順利實施,也是政府公共管理創新的有益嘗試。2020年《關于擴大長期護理保險制度試點的指導意見》明確提出“引入社會力量參與長期護理保險經辦服務”;結合前期實踐,擴大經辦服務費來源,提出“社會力量的經辦服務費,可綜合考慮服務人口、機構運行成本、工作績效等因素,探索從長期護理保險基金中按比例或按定額支付”。

國家長期護理保險首批15個試點城市,13個委托商保機構經辦。第二批擴大試點的14個城市,全部引入商保經辦。這是社商合作模式的持續深入探索。

普惠補充醫保興起。從2020年開始,以城市為基礎,一城一險的“普惠補充醫保”快速推廣。截至2022年底,全國各地已推出246款惠民保產品,累計保費約320億元,累計參保2.98億人次。這是一種由基本醫保、商業健康保險融合創新的產品,“政府支持、普惠特色、市場融資、商業運作”。

這一產品具有低門檻、高保額、高杠桿、價格惠民等特點,兼具公益性和商業性,覆蓋人群向政策性保險看齊,保障待遇突破社保目錄,迅速引起社會關注。

普惠補充醫保在無需財政額外支出的前提下,提高了市民醫保待遇水平。一些地區上線的產品涵蓋了目錄外的住院費用賠付,或是針對選定“特藥”給予額外賠付。中低收入群眾能在商業健康險市場上購買可負擔的普惠保險產品,有利于控制大額醫療費用風險。

“大健康”融合。健康險公司雖有金融屬性,但在其服務對象及內在運營機理上與“健康服務”有著高度契合和天然聯系,兩者融合大有可為。事實上,國內兩者融合發展實踐也呈現出豐富態勢。

首先,商業保險機構不斷加強與醫療、體檢、護理等機構合作,為參保人提供健康風險評估、健康體檢、健康咨詢等服務。另一方面,通過發揮支付方管控力量,加強對醫療行為的監督和對醫療費用的控制,促進醫療服務行為規范化。

其次,商業保險機構投資健康產業,構建涵蓋健康保障、健康服務、醫療護理、養老社區等“大健康”產業鏈、服務鏈和生態圈,有效延伸健康險保障空間、服務空間和投資空間。泰康和平安都在積極探索。

此外,健康服務業巨頭,也紛紛啟動醫療大健康產業廣泛布局。一些健康服務企業,布局商業健康保險,與醫保控費、慢病管理與疾病預防等形成互動,或將產生新的商業模式,比如復星。