站在十字路口的德國金融業

李嘉瑩

德國作為歐洲最大經濟體和世界第四經濟強國,金融業規模雖然相對較小,卻形成了服務實體經濟質效高、宏觀杠桿率低、房地產風險低的成功模式。然而,隨著近年全球經濟環境變化,“德國模式”的內在矛盾逐漸凸顯。

德國金融業發展特點

德國金融業總體上呈現“小金融”服務“大實體”的特殊格局。企業融資方面,具有銀企關系緊密、融資可得性高,以間接融資為主等特征,但保持了低宏觀杠桿率。金融業結構方面,銀行業占主導且保持穩定的三支柱格局,資本市場發展相對落后。金融與房地產之間,形成了良性循環,風險事件較少。

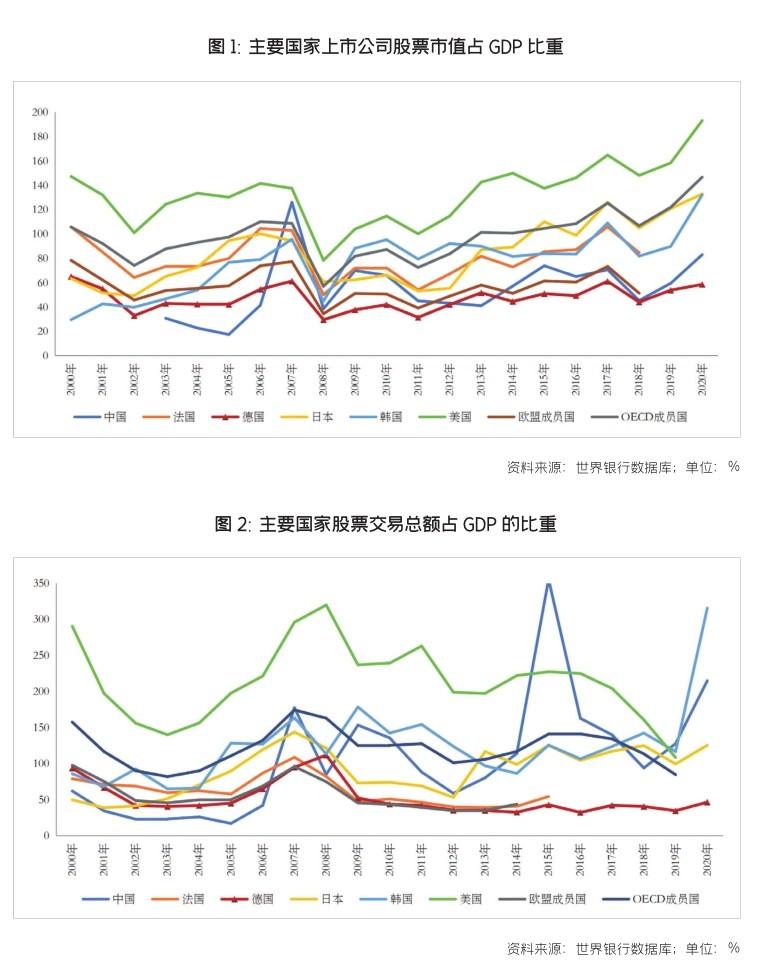

1.資本市場發展相對保守,但對外開放程度高

德國資本市場發展相對滯后,股票市場規模較小,交易體量也較低。2020年,德國上市公司市值占GDP比重僅58.72%,股票交易總額占GDP比重僅46.64%,均長期大幅低于美國、法國等發達國家,總體上也低于中國。德國資本市場對外開放程度較高,2018年德國股票市場國際投資者占比高達44%。

德國資本市場發展保守是由多方面因素導致的。第一,二戰后,監管對資本市場長期保持審慎的態度。第二,一直以來,銀行提供集中性資金支持的融資模式,更匹配德國工業化產業模式的需求,這促進了德國銀行業的發展。而且全能銀行能夠滿足企業的一部分直接融資需求,也制約了資本市場功能的釋放。第三,由于偏好控制性和可持續性,德國大部分企業主對直接融資的偏好較弱。

2.金融與房地產良性循環,風險事件較少

德國有效控制住房貸款和房價波動,實現了金融與房地產良性循環。德國住房貸款長期呈現增速低、相對規模小的特征。1990—2007年期間德國住房貸款平均增速為1.5%,2008—2022年期間為2.4%。2023年9月末新增住房貸款占GDP的比重為1.19%。德國房價較為穩定,風險事件較少。1990—2007年期間,德國名義房價指數的漲幅為12.42%,遠低于同期出現房地產泡沫的西班牙(287.86%)、法國(134.03%)等。2008年金融危機后,由于經濟繁榮、低利率和移民增加,德國房價快速上升,2008—2021年期間名義房價指數漲幅達到97.20%,此后出現下跌。

德國能夠長期維持金融與房地產的良性循環主要依賴穩健的貨幣政策、審慎的房地產供需調控政策和特殊的國情。德國央行以及歐洲央行一直實施穩健的貨幣政策,以保持物價穩定為首要目標,長期維持低通脹率,有效抑制了住房的投資屬性。德國聯邦政府一直以來通過制定規劃、完善法律和稅收政策等方式調節房地產市場供需。德國經濟發展倚重制造業、人口規模趨于穩定、租賃制度完備等特征也有助于購房需求平穩、房價穩定。

3.企業以間接融資為主,但宏觀杠桿率較低

德國宏觀杠桿率及各部門杠桿率均長期維持在較低水平,2023年6月末,德國的宏觀杠桿率為185.70%,遠低于發達經濟體和新興經濟體的平均水平。一方面德國企業傾向于自籌資金,且對直接融資偏好相對更弱。作為出口導向型國家,德國非金融企業盈利能力較強,更傾向于自籌資金。2020年3季度以來,德國有信貸需求的企業占比均低于 20%。德國大部分中小企業是家族企業,更重視企業的可持續性和控制權,融資時不傾向于選擇直接融資。2020年末,德國非金融企業融資中直接融資規模占22.95%,約為美國(43.64%)的一半。

另一方面德國金融體系穩定性較強。銀行業作為德國金融業的主體,保持穩定的“三支柱”結構。其中,占一半規模的公有制銀行盈利屬性不強,持續支持傳統業務和地區,有效阻隔了國際金融市場沖擊在德國銀行間傳導,有利于杠桿率的穩定。

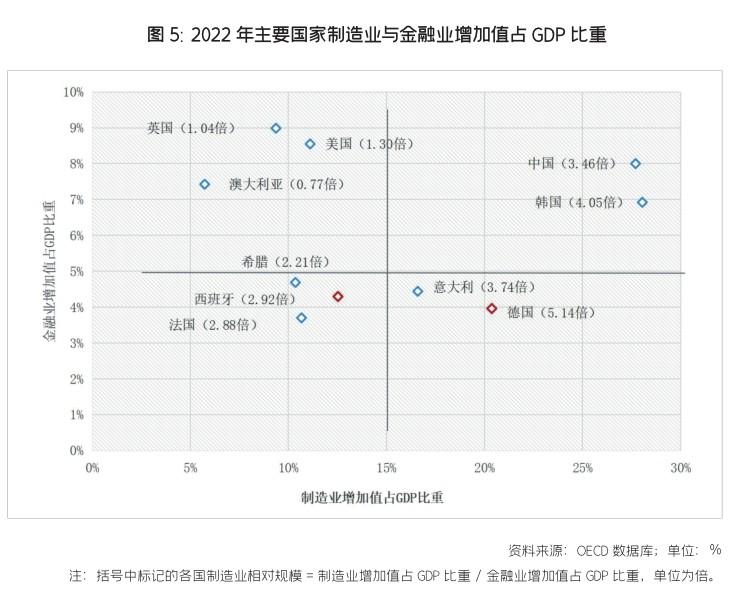

4.金融業相對不發達,重在服務實體經濟發展

一是德國呈現“大實體小金融、強企業弱銀行”的格局。一方面實體經濟和金融部門的規模差距較大。截至2022年,德國制造業增加值占GDP比重是金融業增加值占GDP比重的5.14倍,遠超英國、美國、法國等發達國家。另一方面存在實體經濟高收益、金融業低收益的特征。2017—2021年間,德國非金融企業平均ROE為17.51%,存款類金融機構的平均ROE則為3.64%,資源更傾向于投向實體經濟而非回流金融部門。

二是德國銀企關系緊密且具有韌性,企業融資可得性高。德國公有制銀行為中小企業服務時,普遍采用“管家銀行”模式,即銀行作為企業主要融資方的同時,還持有企業股權并參與管理。緊密的銀企關系既有利于銀行了解企業內部信息,降低貸款風險,也使銀企成為利益共同體,便于企業獲得長期穩定的融資。截至2023年11月末,德國銀行業向國內非銀企業提供的貸款里中長期貸款占比為83.94%,且長期維持在70%以上。并且,德國金融業增加值占GDP比重較低,企業融資成本較低。

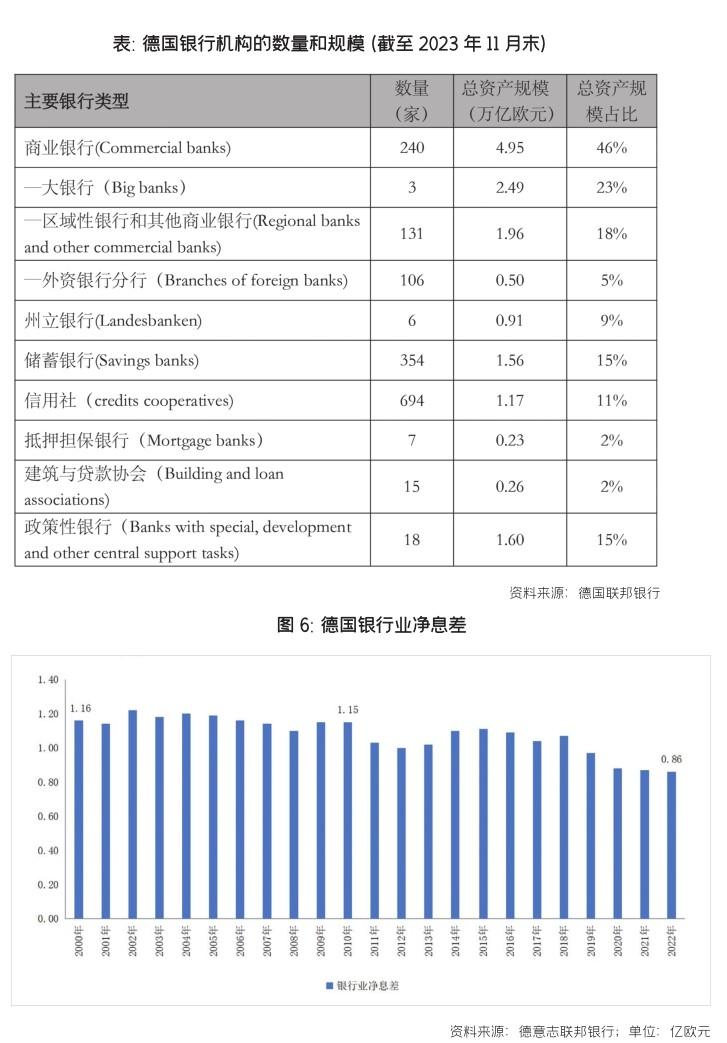

5.銀行業長期保持“三支柱”結構,盈利能力較低

德國銀行業長期保持多層次、廣覆蓋、私有化程度較低的“三支柱”框架。德國銀行業主要由私有制商業銀行、公共法人銀行和信用社三類全能銀行組成,截至2023年11月末,其總資產分別占全部銀行業的46.39%、23.11%和10.97%。其中,私有制商業銀行包括三家大型銀行集團、區域性銀行和外資行德國分行,盈利性較強。公共法人銀行主要包括聯邦州持股的州立銀行和地方政府持股的地方儲蓄銀行,其中,地方儲蓄銀行是州立銀行的分支機構,以通過提供儲蓄與借貸服務支持當地發展為主要目標。信用社采取注冊合作社的形式成立,以支持其成員發展為經營目的,在德國分支機構最多。公共法人銀行和信用社均為公有制銀行,受“地域原則”限制,基本在成立時的區域范圍內經營,銀行間競爭較少。

德國銀行業的盈利能力長期處于較低水平。近20年德國銀行業的營業收入增速陷入停滯,2000—2022年銀行業營業收入年同比增速的平均值為1.37%。德國銀行業盈利能力較低主要是由于占比超過營收50%的凈利息收入受到了低凈息差拖累。2007—2022年,德國銀行業凈息差的平均值為1.04%,收窄了28BP。

德國金融業面臨外部挑戰與內在問題

近年來,隨著全球經濟化和科技發展,德國金融業面臨嚴峻的外部挑戰,利率高企、能源價格上漲和出口疲軟等拖累德國經濟增長。外壓之下,金融業的內在問題也逐漸凸顯,表現出支持新興產業與新創企業不足、金融創新不夠,監管體系不完善等問題。

一是德國經濟陷入困境。經濟增長趨向下行。2023年第二季度以來,GDP同比增速轉負且降幅快速擴大,第二季度和第三季度GDP同比分別下降0.40%和0.82%。一方面,2020年以來,受能源價格上漲、疫情后勞動力短缺加劇、全球商品貿易疲軟影響,德國工業生產指數在低位徘徊,產業鏈外遷加速,嚴重影響了經濟增長動力。另一方面,能源價格上漲引發通貨膨脹和利率高企,擠壓了居民消費能力。2023年1—10月,德國零售業累計同比增速為2.60%,遠低于2022年同期4.20%,消費者信心指數雖然從2022年底疫情的影響中逐漸恢復,但仍處于較低水平。

二是支持新興產業和新創企業力度不足、效率不高。一方面,德國金融業對新興產業和新創企業支持力度不足。德國創業風險投資規模相對較小,2020年之前,德國創業風險投資占GDP的比重長期低于0.06%。2020后,德國政府陸續推出100億歐元“未來基金”、《未來融資法案》、稅收法律框架優化等政策,支持初創企業發展,此后德國創業風險投資占比明顯提升。另一方面,德國金融支持新興產業和新創企業創新的效率不高。根據CB Insights數據,截至2023年12月4日,德國僅有30家獨角獸企業,遠低于美國(653個)和中國(175個),從行業結構來看,新興產業健康與生命科學類獨角獸僅占3%,遠低于美國(14%)和中國(8%)。金融業支持新興產業力度不足、效率不高源于德國資本市場不發達,而銀行業更關注企業的債務償還能力,而非企業的長期發展和創新效益,貸款給高風險的新興產業和初創企業的意愿較低。

三是金融創新不足。德國金融機構面臨創新活力不足、服務模式固化的困境,金融產品和服務落后于企業創新節奏。主要原因在于,一方面德國中央銀行為了避免銀行業過度的競爭和信用擴張,對商業銀行的市場準入和產品創新比較謹慎,限制金融過度創新,缺乏對金融創新的激勵機制。另一方面德國金融機構在數字化和科技應用方面的投入相對較少,競爭力不足,也阻礙了金融產品和服務的進一步創新。

四是監管體系不完善。2016年德意志銀行的突發危機以及2020年金融科技巨頭Wirecard公司的財務欺詐事件,都顯示出德國金融監管體系仍然有待完善。第一,監管機構間的協調效率不高。德國央行負責金融監管、收集數據信息及提供金融風險分析報告,聯邦金融監督管理局執行金融穩定領域的微觀干預政策,二者之間的信息共享不及時不充分,導致誤判金融風險,延誤了干預和處置。第二,跨境監管機制尚不健全。監管者對跨國經營關注普遍較少,且跨國監管成本較高,國內常用監管指標往往難以反映金融機構或金融科技企業的跨國經營風險。第三,對金融科技企業的監管存在盲區。德國監管識別機制僵化,忽略了金融科技公司的金融屬性而將其判定為科技公司,形成了監管盲區。

責任編輯_曲玲玓