均衡性轉移支付、稅制結構與共同富裕

田時中,童夢夢

(安徽大學 經濟學院,安徽 合肥 230601)

一、 引言

共同富裕是新時代中國特色社會主義發展的本質要求,是中國式現代化的重要特征。目前我國正處于由全面小康邁向全體人民共同富裕的新階段,需精準發揮財稅體制的正向激勵作用。黨的十九屆五中全會指出,“建立現代財稅體制,是我國進入新發展階段抓住新機遇、應對新挑戰的必然要求”。因此,深化財稅體制改革是實現共同富裕的題中之義。黨的二十大報告再次強調:“中國式現代化是全體人民共同富裕的現代化,要加大稅收、社會保障、轉移支付等的調節力度,規范收入分配秩序”。轉移支付、稅制結構作為現代財稅體制的重要組成部分,具有顯著的調節收入分配的作用,直接影響共同富裕的進程。因此,完善轉移支付制度、優化稅制結構迫在眉睫。

當前扎實推進共同富裕已成為中國發展的中心議題。學術界對其內涵、指標體系以及測度等方面展開了深入的研究。新時代共同富裕是包括物質和精神在內的經濟、政治、文化、社會、生態“五位一體”全面協調發展的高質量共同富裕[1]。實現共同富裕是在權利平等、機會公平的前提下,人人參與共建并合理地、有差別地共享收入、財產以及公共服務過上富裕生活的過程[2-3]。陳麗君等從發展性、共享性和可持續性三個方面構建共同富裕指標體系,并運用層次分析法得出各項指標的權重[4]。鄒克和倪青山從收入和平等兩個維度構建共同富裕指標體系,運用耦合協調模型檢驗了共同富裕收入和平等子系統的耦合協調情況[5]。

均衡性轉移支付作為調節收入再分配的關鍵因素,能有效協調央地間政府關系,改善地方政府財權與事權不匹配的現狀,平衡地區間財力差距,從而較好地發揮財政減貧效應[6-7],致力于促進基本公共服務均等化[8]。不過,均衡性轉移支付規模的擴大及其制度的缺陷也加劇了地方政府對中央轉移支付資金的依賴,進而引發地方政府預算軟約束、放松財政努力以及支出規模膨脹等道德風險問題[9-10],制約了均衡性轉移支付的減貧效應以及收入再分配效應,不利于縮小城鄉收入差距和地區發展差距[11],從而影響共同富裕的實現。還有部分學者研究了轉移支付對政府稅收努力的影響[12-13]。

稅制結構作為地方政府進行宏觀調控的重要手段,深化稅制結構改革能有效發揮稅收的收入調節效應,使其與共同富裕的內在要求相契合,以達到提升效率、兼顧公平的目的,從而推動共同富裕[13]。目前學界主要圍繞促進共同富裕的財稅政策展開理論分析,發揮好稅收的收入分配調節效應有利于實現共同富裕[14]。但我國直接稅占比較低,限制了直接稅的收入調節效應,提高直接稅比重有利于促進社會公平以及國家治理現代化,而間接稅的累退性不能有效調節收入分配[15]。周克清和毛銳實證研究發現貨勞稅和所得稅不利于調節收入差距,財產稅和其他稅能夠促進收入分配[16]。馬海濤等實證研究發現減稅能夠刺激稅制結構優化間接提升共享發展水平[17]。

以往研究圍繞共同富裕的內涵、指標體系以及測度方法進行了深入的探討,為本文的研究奠定了基礎。然而,以往對共同富裕測度指標和方法的研究尚不統一,還沒有研究將均衡性轉移支付和稅制結構納入統一分析框架,研究共同富裕問題。鑒于此,本文可能的邊際貢獻在于:(1)基于新發展理念,從富裕、共享、保障、持續四個維度構建共同富裕測度指標體系,并運用極值熵值法進行測度。(2)構建面板Tobit模型、空間滯后模型和門檻模型,實證檢驗均衡性轉移支付、稅制結構對共同富裕的多重影響效應,為中國政府深化財稅體制改革,推進共同富裕,提供決策參考。

二、 理論分析與研究假設

(一) 中央政府均衡性轉移支付對共同富裕的作用機制

合理的均衡性轉移支付能夠調節由財政分權導致的地方政府財權和事權不匹配的現象,有效緩解地方財政收支缺口問題,平衡地區間財力差距,增強地方政府公共服務供給能力,從而調動地方政府積極性以及運行效率,同時,也為落后地區的民生性公共服務供給提供保障,促進基本公共服務均等化,有利于財政收入公平分配[8]。此外,均衡性轉移支付能夠補償存在外溢性領域的公共支出,從而完善地方公共服務供給體系,促進社會整體福利水平提升。但是,均衡性轉移支付制度本身的缺陷會引發地方政府預算軟約束、支出規模膨脹、支出結構扭曲以及經濟發展逆向激勵等負面影響。具體而言:

首先,中央轉移支付制度的“財政幻覺”和“公共池”效應會引發地方政府預算軟約束等一系列道德風險問題,地方政府為了獲得更多的中央轉移支付資金往往忽視財政紀律,通過風險型決策和超額支出計劃等進行支出惡性競爭,從而導致地方政府支出結構扭曲和舉債規模膨脹等負面影響[9],不利于地方財政和經濟可持續發展。中央轉移支付資金的“粘蠅紙”效應和替代效應,導致地方政府支出結構偏離公共服務均等化目標[18],影響轉移支付資金的收入再分配效用[19]。此外,均衡性轉移支付導致經濟落后地區對其產生過度依賴,降低了發展的積極性,產生逆向激勵效應,從而進一步拉大地區經濟發展差距[11]。其次,由于均衡性轉移支付沒有規定特定用途,以及我國城鄉二元經濟結構的長期存在,地方政府更傾向于將轉移支付投入反應更敏感的城鎮地區,從而拉大了城鄉居民收入差距。最后,轉移支付尤其是均衡性轉移支付容易被上級政府截留,在我國五級政府體系下,中央轉移支付層層下撥的過程中,很容易出現由權力尋租等引起的轉移支付資金截留和挪用現象[20],使得國家對落后地區的財政補貼不能全部落到實處,不能有效促進落后地區的經濟發展[19],從而導致均衡性轉移支付的政策效果不明顯,進而影響共同富裕進程。

基于此,本文提出如下研究假設:

假設1:均衡性轉移支付能夠影響共同富裕,但這一影響存在正向和負向兩種效應。

(二) 稅制結構對共同富裕的作用機制

第一,直接稅主要通過影響收入再分配、地區經濟發展差距以及可持續發展能力來影響共同富裕。首先,直接稅的累進性以及稅負不易轉嫁特性,可以有效發揮收入的再分配作用,促進各經濟主體間利益公平分配,縮小社會貧富差距,促進發展成果共享[17]。其次,經濟發達地區的個人所得稅的稅收負擔較高,經濟落后地區的個人所得稅的稅收負擔較低,甚至大部分居民的收入未達到個稅的起征點,這在一定程度上縮小了發達地區與落后地區的經濟發展差距。最后,由于經濟發達地區的企業規模和數量較大,企業所得稅的稅收負擔較重,而經濟落后地區為了促進經濟發展會實行一系列稅收優惠政策,從而刺激發達地區的企業轉變戰略投資方向,實現企業向具有稅收洼地的落后地區轉移,促進地區之間要素資源聯動,形成高新技術創新外溢效應,帶動落后地區經濟發展,縮小地區經濟差距[20]。此外,征收企業所得稅會刺激企業在利潤最大化或成本最小化的利益驅動下,轉變生產方式,優化要素資源配置,加快產品升級與技術創新,淘汰高能耗和高污染的產能[21],以及政府對新能源企業的稅收優惠政策,提高經濟發展質量,增強可持續發展能力,從而夯實共同富裕物質基礎。

第二,間接稅不僅在初次分配中發揮重要作用,而且對特定貨物和勞務的差別化稅率使其在再分配中也發揮作用。首先,初次分配注重效率,間接稅通過影響供需結構引導生產和消費決策,促進要素資源優化配置,提高生產效率。間接稅的稅負不能完全轉嫁,一部分由生產者承擔,反映在生產成本中,從而刺激生產者通過加快技術革新來降低生產成本,有利于提高生產要素的使用效率,促進產業轉型升級;還有一部分稅負轉嫁給消費者,反映在產品價格中,影響人們的消費偏好以及市場消費結構,進而引導生產者改變生產決策以促使資源達到最優配置[22],從而提高生產效率,促進經濟總量的增長,夯實共同富裕的經濟基礎。其次,再分配注重公平,間接稅的差別稅率制度能夠調節收入分配。增值稅對部分生活必需品設置優惠稅率,而營業稅和消費稅分別對服務業和部分奢侈品進行征稅,在一定程度上增加了高收入者的額外稅負,因此縮小了不同消費群體間的收入差距[7],有利于實現共同富裕。

基于此,本文提出如下研究假設:

假設2:以直接稅和間接稅為主體的稅制結構能促進共同富裕水平提升。

(三) 稅制結構與均衡性轉移支付對共同富裕的作用機制

均衡性轉移支付主要通過收入效應、替代效應和稅收競爭效應影響地方政府的征稅努力以及當地稅率進而間接影響共同富裕。首先,均衡性轉移支付資金可以由地方政府自由支配,作為一筆無償資金弱化了地方政府的征稅成本,通過發揮其對稅收收入的替代效應和收入效應,降低了地方政府對企業所得稅、房產稅的征稅努力,減弱了稅制結構對共同富裕的促進效應。其次,由于央地政府間信息不對稱以及稅收監管制度的不健全,地方政府為了獲取更多的中央轉移支付往往會扭曲征稅行為,中央轉移支付的“公共池”和“粘蠅紙”效應助推地方政府對企業實施優惠的所得稅政策和財政補貼政策來尋求政企合謀,降低了企業所得稅的稅負,加劇了轉移支付的替代效應[12],進而弱化了稅制結構調節收入分配的效應。此外,中央轉移支付的“公共池”效應導致地方政府征稅成本和財政收益脫節,進一步激發了地方政府進行稅收“競次”競爭的動機[21],形成稅收競爭扭曲的局面,不利于稅收的收入分配調節效應的有效發揮。最后,中央轉移支付的“經濟發展逆向激勵”原則會對地方經濟發展產生負向激勵,而地方政府對均衡性轉移支付的過度依賴降低了其發展經濟的積極性,不利于經濟持續穩定發展,進而影響消費稅、增值稅、企業所得稅等稅收收入,弱化了稅制結構對共同富裕促進效應。

基于此,本文提出如下研究假設:

假設3:均衡性轉移支付通過收入效應、替代效應和稅收競爭效應影響地方直接稅和間接稅的稅收努力,弱化了稅制結構對共同富裕的促進作用。

三、 研究設計

(一) 變量界定

1. 被解釋變量。共同富裕(cow)是全體人民參與共建共享的全面富裕,必須對富裕程度和共享程度同時加以度量[3]。富裕體現全社會的經濟發展水平,是共同富裕建設的基礎條件[4];共享體現以人為本的發展理念,注重解決發展成果公平分配問題,是共同富裕建設的必然要求。中央財經委員會第十次會議指出,“優化社會保障制度,是扎實推進共同富裕發展的重要舉措”。因此,推進共同富裕需要保持經濟可持續發展與民生保障建設協同共進[1]:保障水平反映了人們的生活水平和生活質量,是共同富裕建設的“穩定器”和“最后防線”;持續發展反映的是經濟、社會與資源環境的長遠發展潛力,是實現共同富裕的必由之路[4]。鑒于此,本文將共同富裕總結歸納為富裕、共享、保障和持續的有機結合。基于共同富裕的理論內涵,結合前述指標體系構建經驗和本次研究實際需要,本文從富裕、共享、保障和持續四個維度優選40項指標,構建共同富裕水平測度指標體系(如表1所示)。

表1 共同富裕水平測度指標體系

基于共同富裕測度指標體系,選取中國31個省級行政單元(不含港澳臺)2008—2020年的面板數據為樣本,運用極值熵值法測度中國共同富裕綜合指數[22]。

2. 核心解釋變量。(1)均衡性轉移支付(transfer)。中央政府轉移支付包括一般性轉移支付、專項轉移支付和稅收返還等[12]。專項轉移支付一般規定特定用途,資金使用的靈活度較低,稅收返還在各省份之間存在顯著的“馬太效應”,因此,稅收返還和專項轉移支付平滑地方政府收支缺口的均衡性作用較小。相比而言,一般性轉移支付資金可由地方政府自由支配,能夠平衡地方政府的財政收支缺口[18]。借鑒儲德銀等的相關研究[18],本文采用一般性轉移支付占轉移支付總量的比重來衡量均衡性轉移支付。(2)稅制結構(taxs)。稅制結構的劃分尚未達成一致意見,以下三種較具有代表性[23]:(1)宏觀稅制結構,按照稅負轉嫁標準將稅種分為直接稅與間接稅;(2)中觀稅制結構,按照不同的課稅對象性質將稅種分為流轉稅類、所得稅類、行為財產稅類和資源稅類;(3)微觀稅制結構,按照不同的征稅對象將稅種分為增值稅、消費稅、企業所得稅和個人所得稅等具體稅種。因此,主體稅種的選擇決定了稅制結構對共同富裕的影響效應,以商品稅為主體的間接稅有利于地方政府籌集財政資金以及促進經濟發展效率提升。而以所得稅為主體的直接稅則側重于對居民收入分配實現調節以及維持宏觀經濟的穩定。所以本文主要以直接稅(dtax)和間接稅(itax)的對數形式來衡量稅制結構:直接稅主要以所得稅為主,輔以相關財產稅,包括個人所得稅、企業所得稅、房產稅、土地增值稅、耕地占用稅、契稅、印花稅以及車船稅;間接稅主要以商品稅為主,包括增值稅、營業稅和消費稅[16,18]。

3. 控制變量。借鑒相關研究[5,18],在模型中引入如下控制變量:一是財政能力(fisg),以地方一般財政預算收入占GDP的比重來衡量,財政能力越強的地區,有足夠的資金支持民生性公共政策的實施,減貧效果越好,能推動共同富裕建設;二是政府競爭(govc),以實際外商直接投資占GDP的比重來衡量;三是財政透明度(fist),財政透明度較高的地區,能夠促進社會公眾積極參與政府治理,提高民生性公共政策實施的精確度,該數據來源于上海財經大學《中國財政透明度報告——省級財政信息公開狀況評估》;四是人口密度(pd),反映了地區人口在地理空間上的集聚程度,采用單位行政區域面積內的人口數來衡量;五是創業水平(enp),以各地區私人控股企業法人單位數的對數形式來衡量[5]。

(二) 數據來源

以中國31個省級行政單元(不含港澳臺)2008—2020年的面板數據為樣本進行實證分析,為了避免各變量之間相差較大影響分析結果,本文對財政透明度、人口密度進行對數處理,原始數據來源于《中國統計年鑒(2009—2021)》《中國環境統計年鑒(2009—2021)》《中國衛生統計年鑒(2009—2021)》,以及各省統計局官網、各省財政局公布的財政預決算報告、中經網統計數據庫等,部分缺失數據通過插值法進行處理。

(三) 模型設定

由于極值熵值法測度的中國31個省級行政單元的共同富裕綜合指數范圍在0—1之間,該測量結果存在被切割的特點,使用符合受限因變量的面板Tobit回歸模型比OLS模型更有效率,因此,依據上述均衡性轉移支付與稅制結構對共同富裕的作用機制及理論分析,構建面板Tobit模型揭示均衡性轉移支付與稅制結構對共同富裕的影響機理,具體模型如下:

cowit=γ0+δ1taxsit+δ2Xit+φit

(1)

cowit=λ0+θ1transferit+θ2Xit+φit

(2)

cowit=α0+β1taxsit+β2transferit+β3Xit+εit

(3)

為了檢驗均衡性轉移支付與稅制結構之間是否存在相互依賴性,以及均衡性轉移支付對稅制結構與共同富裕的關系是否存在調節效應,引入均衡性轉移支付與稅制結構的交互項[24]。具有模型如下:

cowit=ρ0+η1taxsit+η2transferit+η3taxsit×transferit+η4Xit+μit

(4)

上述方程中,δ、θ、β、η是待估參數,φ、φ、ε、μ是隨機擾動項,共同富裕、稅制結構與均衡性轉移支付分別為被解釋變量和核心解釋變量,Xit為系列控制變量。

四、 實證結果分析

(一) 基準回歸結果分析

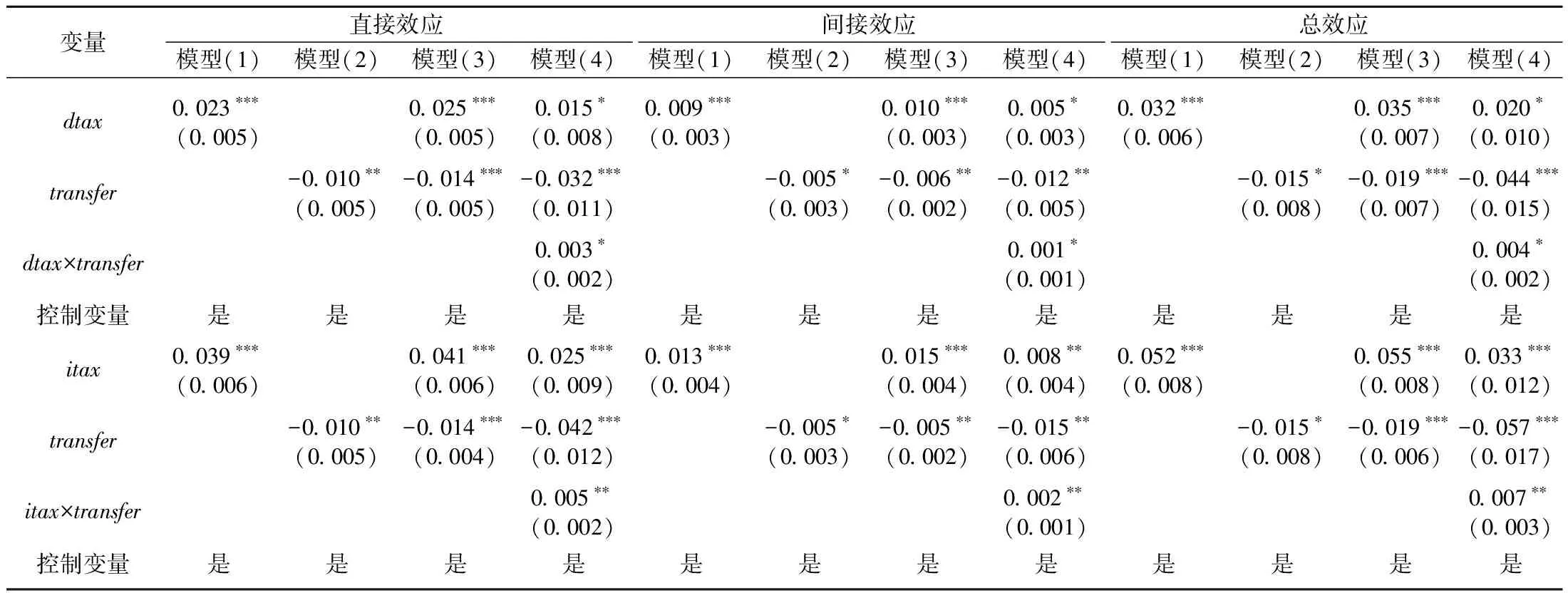

經過LR檢驗選取隨機效應的Tobit模型對模型(1)至模型(4)進行基準回歸估計,回歸結果見表2。

表2 均衡性轉移支付和稅制結構對共同富裕的影響回歸結果

由表2可知,模型(2)顯示,均衡性轉移支付對共同富裕的影響系數為-0.008,且在10%的水平上通過顯著性檢驗,表明均衡性轉移支付未能有效促進共同富裕,該結果支持了假設1,這說明我國政府需要進一步完善均衡性轉移支付制度,加強對轉移支付資金的監管。模型(1)顯示,直接稅和間接稅對共同富裕的影響系數分別為0.028和0.045,且均在1%水平上通過顯著性檢驗,表明隨著稅制改革的推進以及稅制結構的不斷完善,直接稅和間接稅能夠同時兼顧效率與公平,兩者相輔相成共同推進共同富裕,這支持了假設2。模型(4)顯示,直接稅和間接稅與均衡性轉移支付的交互項對共同富裕的影響系數分別為0.004和0.005,且均小于直接稅和間接稅對共同富裕的促進效應,說明均衡性轉移支付弱化了稅制結構的促進作用,這支持了假設3。

(二) 穩健性檢驗

為進一步驗證估計結果的穩健性,本文采用以下四種方法進行穩健性檢驗以及內生性檢驗。第一,共同富裕往往存在滯后影響,因此采用差分GMM模型替換Tobit模型進行穩健性檢驗。第二,剔除政府競爭變量之后重新估計。第三,為了克服可能由雙向因果關系導致的內生性問題,分別用均衡性轉移支付、稅制結構及兩者交互項的滯后一期替代當期的以上變量重新進行回歸。第四,借鑒王彩和李曉慧的研究思路[25],分別引入直接稅和均衡性轉移支付的滯后一期作為工具變量,構建對弱工具變量不敏感的有限信息最大似然法模型進行估計。以上穩健性檢驗結果均與基準回歸結果保持一致,表明基準回歸結果具備穩健性。受限于篇幅,穩健性檢驗結果未列示,留存備索。

五、 進一步分析

(一) 空間效應檢驗

由于我國省份之間在宏觀經濟運行各方面通常存在緊密的經濟聯系,且共同富裕的推進需要發揮區域聯動效應,即實施“先富帶后富”的政策,因此,我國共同富裕發展可能因為空間關聯地區之間的策略互動、示范-模仿以及區域聯動等效應而表現出很強的空間相關性,即各省份間的共同富裕存在空間溢出效應[26]。為此,本文引入空間因素,構建空間面板模型揭示三者之間的多重影響效應。

1. 空間相關性檢驗

在空間鄰接權重矩陣(ZW)和經濟空間權重矩陣(EW)下共同富裕的全局Moran’I指數顯示(表3),2008—2020年共同富裕的全局莫蘭指數均為正數,且均通過了顯著性檢驗,說明共同富裕在空間鄰接權重矩陣和經濟空間權重矩陣上存在顯著的空間溢出效應,因此,引入空間面板模型是可行的。

表3 2008—2020年中國共同富裕莫蘭指數I和吉爾里指數C

2. 空間模型類型選擇

本文通過LM、LR和Wald檢驗,檢驗結果均未強烈拒絕“空間杜賓模型可以簡化為空間滯后模型”的原假設。然后,Hausman檢驗結果顯示Hausman統計量顯著為負,因此本文基于空間鄰接權重矩陣,選擇隨機效應空間面板滯后模型進行實證檢驗,回歸結果如表4所示。

表4 均衡性轉移支付和稅制結構對共同富裕的空間效應回歸結果

3. 回歸結果分析

由表4可知,模型(2)顯示均衡性轉移支付的間接效應系數為-0.005,且通過顯著性檢驗,表明均衡性轉移支付未能有效促進周邊地區共同富裕。究其原因,本地的均衡性轉移支付增加會刺激周邊地區通過支出競爭來爭奪均衡性轉移支付資金,導致舉債規模膨脹以及財政資金使用無效率,降低了均衡性轉移支付資金的再分配以及減貧效應,進而影響周邊地區共同富裕目標的實現。模型(1)顯示,直接稅和間接稅對共同富裕的間接效應系數分別為0.009和0.013,且均在1%水平上通過顯著性檢驗,說明橫向政府間存在財政政策的模仿行為,本地的稅收決策會產生外溢性進而影響鄰近地區。模型(4)顯示,直接稅和間接稅與均衡性轉移支付的交互項對共同富裕的間接效應系數分別為0.001和0.002,均小于直接稅和間接稅的空間溢出效應,說明均衡性轉移支付弱化了稅制結構的空間溢出效應。究其原因,本地均衡性轉移支付增加會刺激周邊地區政府降低稅收努力,導致征稅行為扭曲,從而弱化了周邊地區稅收的收入調節效應。

由于共同富裕是一個動態連續的過程,前一期的共同富裕可能會對當期的共同富裕產生顯著影響,因此,本文引入動態面板空間滯后系統GMM模型重新進行估計。結果顯示,共同富裕滯后一期的直接效應以及空間效應均顯著為正,共同富裕的滯后一期存在顯著的正向動態遞延特征,說明前期本地共同富裕為本期相鄰地區促進共同富裕提供良好政策示范效應和經濟溢出效應,存在良性循環現象,表明推動共同富裕需要地方政府持續關注與重視,限于篇幅,估計結果略,留存備索。

(二) 門檻效應檢驗

根據上文的實證結果分析,由于地區經濟發展以及財政能力等方面的差異,稅制結構、均衡性轉移支付與共同富裕可能存在由“門檻效應”導致的非線性關系,為驗證這個猜想,本文采用面板門檻模型進一步探討稅制結構、均衡性轉移支付在不同門檻變量下對共同富裕的影響,模型設定如下:

cowit=χ0+?1dtaxitI(dtaxit≤μ)+?2dtaxitI(dtaxit>μ)+?3Xit+αit

(5)

cowit=χ0+?1taxsitI(transferit≤v)+?2taxsitI(transferit>v)+?3Xit+ωit

(6)

cowit=χ0+?1transferitI(transferit≤ξ)+?2transferitI(transferit>ξ)+?3Xit+ηit

(7)

cowit=χ0+?1transferitI(fisgit≤λ)+?2transferitI(fisgit>λ)+?3Xit+βit

(8)

模型(5)至模型(8)中,門檻變量分別是直接稅、均衡性轉移支付和財政能力,μ、ⅴ、ξ、λ為待估的門檻值,I(·)為示性函數,Xit為系列控制變量,α、ω、η、β為隨機擾動項。

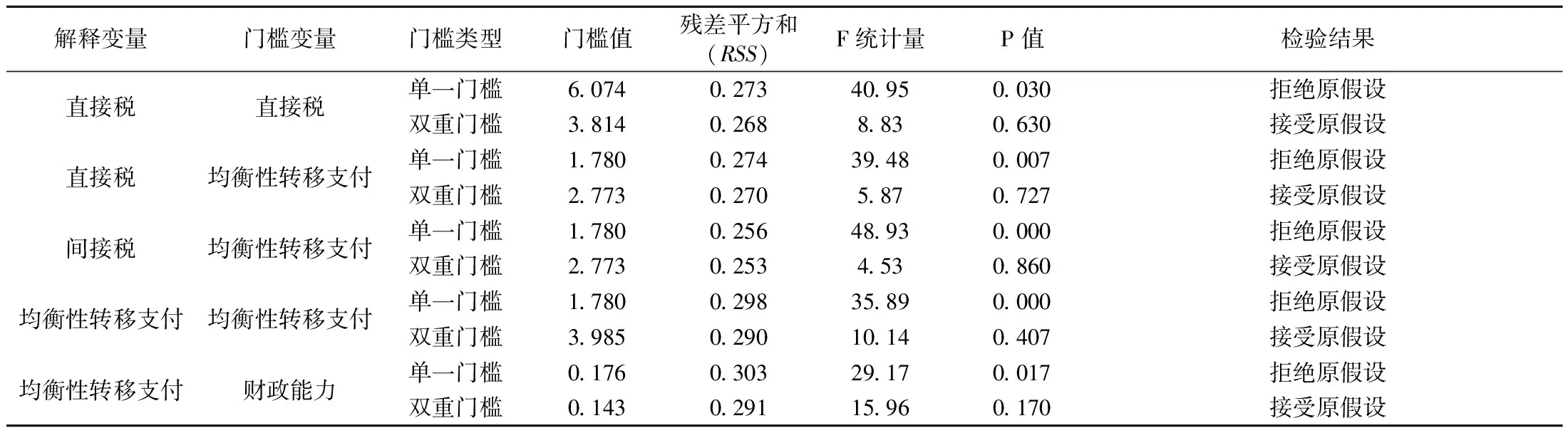

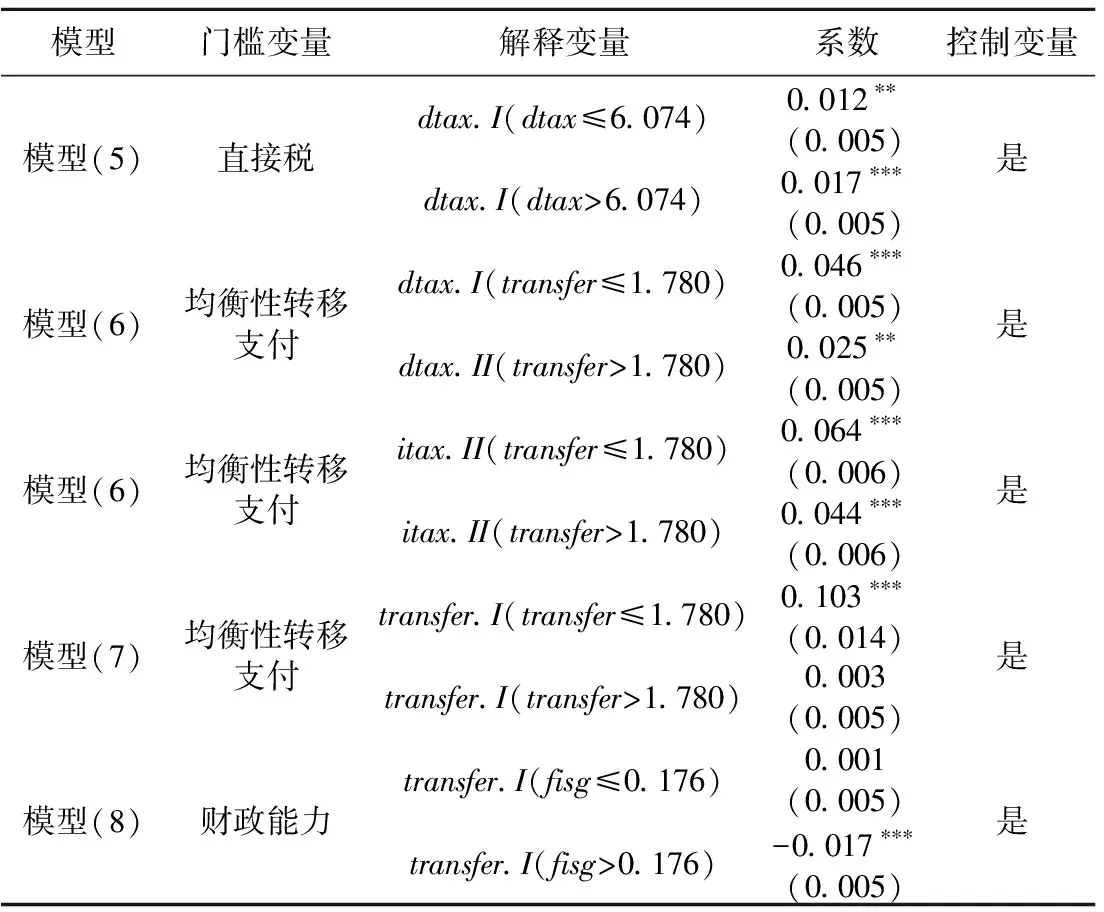

首先,檢驗設定的模型是否存在面板門檻效應以及存在的門檻個數,在bootstrap次數為300次時,依次對模型(5)至模型(8)進行單一和雙重門檻檢驗,結果顯示均存在單一門檻,門檻值如表5所示。

表5 門檻效應檢驗及門檻值估計結果

表6 面板門檻模型回歸結果

其次,運用面板門檻模型實證分析直接稅、間接稅和均衡性轉移支付在不同視角下對共同富裕的單一門檻效應。回歸結果如表6所示。

模型(5)顯示,隨著直接稅大于門檻值6.074,直接稅對共同富裕的影響系數由0.012變為0.017,且均通過了顯著性檢驗,說明直接稅對共同富裕促進效應隨著直接稅收入的增加而不斷增強。由于我國直接稅占比較小、個人所得稅綜合計征范圍不全面以及財產稅種的缺失等導致平均稅率較低,限制了直接稅的收入分配調節效應,因此直接稅的收入分配效應存在可提升的空間。模型(6)顯示,直接稅和間接稅對共同富裕的促進效應隨著均衡性轉移支付規模的擴大而不斷減弱,和上述理論分析結果一致。模型(7)顯示,合理的均衡性轉移支付顯著促進共同富裕,當均衡性轉移支付規模大于1.780時,均衡性轉移支付對共同富裕的促進作用不明顯。模型(8)顯示,隨著財政能力超過門檻值0.176,均衡性轉移支付對共同富裕的影響系數由0.001變為-0.017,說明當地方政府財政能力較強時,增加均衡性轉移支付可能產生“經濟發展逆向激勵”和放松財政努力等負面影響,從而不能有效促進共同富裕。

六、 結論性評述

本文基于2008—2020年中國31個省級面板數據測度共同富裕指數,實證檢驗均衡性轉移支付、稅制結構對共同富裕的多重影響效應。研究結論如下:(1)在當前形勢下,均衡性轉移支付未能有效促進本地和相鄰地區共同富裕,而稅制結構及其與均衡性轉移支付的交互項對共同富裕具有顯著的直接促進效應和空間溢出效應,且共同富裕滯后一期的直接以及空間效應均顯著為正。(2)門檻效應顯示,合理的均衡性轉移支付能夠促進共同富裕,且隨著財政能力的提升而不斷減弱。稅制結構對共同富裕的促進作用隨著均衡性轉移支付規模的擴大而不斷減弱,直接稅對共同富裕的促進作用隨著直接稅收入的增加而不斷增強。

基于上述結論,本文提出如下政策建議:第一,完善均衡性轉移支付制度,深化供給側結構性改革。綜合考量影響各地財政收支的決定因素,根據各地的主體功能區建設以及流動人口負擔因地、因時制宜分配中央均衡性轉移支付資金,并加強均衡性轉移支付資金使用績效管理,考慮將財政努力程度納入轉移支付資金績效評價指標體系,制定客觀、公開透明的績效評價指標,將均衡性轉移支付資金的分配與使用績效掛鉤,降低相關道德風險。第二,健全直接稅體系的基礎上,不斷優化稅制結構。加強網絡直播、微商、游戲平臺等新業態的涉稅信息管理,嚴格將這些新型收入以及穩定的、經常性的財產性和資本性收入納入個人所得稅綜合征稅范圍;相應提高娛樂等高凈值行業的所得稅稅負,降低科技創新行業所得稅負,同時加快實施遺產稅和贈與稅征收制度。第三,以公平和效率為導向,推進間接稅內部結構優化。進一步降低生活必需品的增值稅稅率,同時精簡增值稅稅率結構,創新與數字經濟等新業態發展相適應的增值稅制;順應時代發展不斷更新消費稅稅目,將高檔服務和高端娛樂的消費行為納入消費稅征收范圍。第四,有效利用“互聯網+”,加強稅收征管的數字化和智能化服務,利用大數據、云計算等現代化信息技術加強各部門的涉稅信息聯動以及稅收跨區征管合作,精準監控稅收風險。

本文的研究還存在以下的不足之處:(1)本文在研究共同富裕時,從富裕、共享、保障和持續四個維度選取指標,但指標選取多采用省域內部系列指標,存在一定的局限性,后續研究中可以多選取省域間差距指標,如基尼系數、區域經濟差距系數等。(2)轉移支付分為縱向轉移支付和橫向轉移支付,本文只探討了縱向轉移支付對共同富裕的影響,未來可圍繞政府間橫向轉移支付對共同富裕的影響展開研究。