企業債券風險預警的研究

劉彥杉

一、引言

2014年以前,我國債券市場作為“直接融資”金融體系的重要組成部分、非金融部門資金來源與運轉的重要通道、銀行系統調節風險和配置資產的重要工具,一直發揮著關鍵的作用,然而其市場化發展進程相對緩慢,我國債券市場一直存在“剛性兌付”的現象,作為發行方會出于利益或者聲譽的角度,在債券的資金出現風險、產品可能違約或無法達到預期收益的情況時,尋找第三方機構或用自有資金墊款以此來補償投資者。

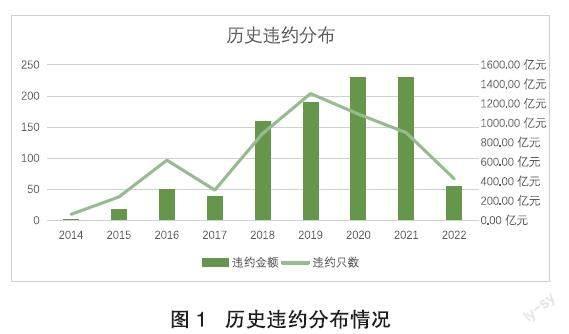

2014年以來,新常態成為中國經濟發展的階段性特征,經濟增速緩慢,國家開始初步推行改革政策,產能過剩的企業實現資源優化配置,效率較低的企業經過國企改革提高其資源使用效率,市場中的信用風險逐步釋放,“剛性兌付”逐漸被打破,債券市場違約形勢嚴峻,債券違約事件呈爆發式增長。“11超日債”打破“剛兌神話”,成為我國債券市場首例違約的債券,同年違約的債券高達10只,業內人士將2014年稱之為“違約元年”。如圖1所示,從2014年“11超日債”違約開始,截至2022年12月,我國債券市場一共有917只債券出現了違約的情況,而企業違約金額高達7234.67億元。

黨的二十大報告指出,我國發展進入戰略機遇和風險挑戰并存、不確定難預料因素增多的時期,各類“黑天鵝”“灰犀牛”事件隨時可能發生。在這種時期,債券違約風險仍是一個應該重點關注的問題,在這過程中,需要建立債券風險預測模型來快速地、精準地量化債券違約的風險趨勢及其影響因素。

二、我國債券違約的綜合分析

(一)債券違約趨勢分析

2014年“11超日債”違約開始,同年違約的債券高達10只,截至2022年12月,我國債券市場一共有917只債券出現了違約的情況,而企業違約金額高達7234.67億元。在2019年以前,違約債券數量一直呈現上升趨勢,2022年,面對更加復雜嚴峻的國際形勢、更多的突發事件和經濟下行壓力,中國債券市場的違約情況卻有所緩解。

(二)債券違約行業分布分析

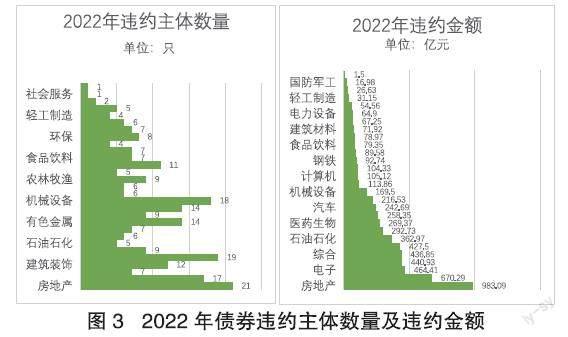

2022年,我國宏觀經濟繼續面臨經濟下行壓力,房地產行業延續了2021年下半年的下滑趨勢,銷售和投資迅速下降,房地產公司的破產和貸款延期急劇增加,實體經濟面臨強大的下行壓力。服務業生產雖有所恢復,但疫情大幅沖擊服務業生產,以產能過剩、銷售和產品價格持續下降、盈利能力大幅下降、債務負擔加重和過度依賴銀行融資為特征的高度周期性行業,已經成為高違約率領域。

違約主體行業分布如圖3所示,集中在房地產、商業零售、機械設備、綜合、電子、基礎化工等強周期行業,也有少量家用電器、社會服務、國防軍工、輕工制造、建筑材料等弱周期行業。從違約金額角度分析,違約金額占比較高的行業都為強周期行業(詳見圖3)。

(三)違約企業性質分布分析

從企業性質角度分析,在2022年的247家違約主體來看,民營企業占比高達77%,一共186家,其次是地方國企企業占比較大,共28家,外資企業占比最小,為3%,共6家;從違約金額角度分析,2022年違約金額高達6234.68億元,其中民營企業違約金額高達4024.36億元,其次是地方國有企業,其違約金額達到了1117.39億元,最少為外資企業,其違約金額為90.60億元。相比于其他發債主體,國有企業規模較少,信譽度較高,故其所發債金額高于其他性質企業。

(四)違約企業所在地區分布分析

從債券違約企業的地域特征來看,違約主體主要集中在北京、山東、廣東、福建等地區。經過分析,北京在違約主體和違約金額方面排名靠前的原因是該地區民營經濟發達,發債企業較多,地方貿易、中小制造業和建筑業在經濟危機的影響下,容易出現流動性緊張和支付困難,其金額高達1310.69億元,占比21.02%;遼寧地區違約企業主要可能因為老牌重工業,雖然違約主體不多但是規模大,12家違約主體共計違約金額達到430.67億元。

(五)違約債券種類分析

2022年以來,違約券種主要以公司債和中期票據為主,兩者占比違約金額占比為50.72%,短期融資券有91只違約,違約占比金額為11.79%,其融資成本比長期融資的成本低,在宏觀經濟條件好的時候,風險被掩蓋了,而在經濟陷入危機、企業利潤下降、經營現金流不佳的時候,就會導致違約的發生。

三、債券違約的成因分析

俞寧子等將債券違約風險的整個過程劃分為五個階段,本文將在此研究基礎上,對債券違約風險從初露頭角到實際發生的過程歸納為四個階段,分別是風險初顯期、風險累計期、風險爆發期和風險應急處置期,在每個階段都存在相應的可能導致違約發生的原因。

(一)風險初顯期

在經濟周期理論中,凱恩斯將商業周期分為繁榮期、衰退期、蕭條期與復蘇期。在發達經濟體的經驗中,企業違約往往跟隨商業周期的波動而變化。

房地產、機械設備、商貿零售、綜合產業等為我國典型的強周期產業,而食品飲料、社會服務、交通運輸、國防軍工等為弱周期產業。一般來說,在經濟的上行期(即復蘇與繁榮期),經濟增速快,市場需求量大,強周期行業能夠率先繁榮;而在經濟下行期(即蕭條和衰退期),經濟緩慢,行業低迷,強周期行業會首先受到影響。根據上文梳理,許多高周期性行業的違約風險最初跡象是在經濟下行階段開始的,系統性風險逐漸引發經營壓力,違約風險初顯,該階段被稱為違約風險的初顯階段。

(二)風險積蓄期

經濟下行帶來的強周期性行業系統性風險升高引發一定的經營壓力,但并不代表著一定會出現違約風險。據統計結果顯示,內部因素往往有著決定性作用。在內部風險觸發作用下,系統性的外部風險因素,如經濟下滑和行業衰退,逐漸轉化為實質性的內生風險,例如利潤率下降或虧損。導致這些風險觸發的因素可能是由于高層內部管理不當,過度追求個人利益而非公司利益等使得企業經營情況惡化。從企業的財務指標角度分析,如盈利能力、償債能力、運營能力來看,當其出現一定程度的下降時,外部評級機構對其的評級也會下調,市場上傳播企業的負面消息,也會使其擁有聲譽風險。

(三)風險爆發期

如果企業依然沒有辦法緩解經營情況惡化的局面,從財務角度來看,公司利潤會大幅下降、各項財務指標偏離正常區域,當該信息反應在市場上時,會導致評級機構對其評級下調、銀行接待能力減弱等,兩者形成惡性循環的關系,企業很有可能面臨流動性危機,出現違約情況。

(四)風險應急處置期

若企業能提前預料到可能發生違約情況,就會在未來發展戰略中提前規劃好流動資金的使用,例如提前變賣優質資產以獲得流動性,來避免違約風險的發生。而如果未能避開違約風險,增信機構則是投資者補償風險的最后手段,但是增信機構也出現過“擔而不保”的情況,所以投資者的利益仍然有可能受到損害。

四、預警模型框架細化與數字化轉型應用

Fitzpartrick[1]是第一個使用模型來確定和衡量企業違約概率的學者,他根據19家公司的財務指標分析了違約概率和企業特征之間的關系。Edward I. Altman[2]提出了一個基于五個財務指標的Z-score評分模型,得出Z值2.675作為違約臨界值。Tam和Kiang[3]基于118家銀行的樣本建立了神經網絡模型,結果比Logit模型更優。Iverson等人[4]明確指出,基于實證分析,隨機森林算法是眾多機器學習算法中效果最好的算法之一。

本文基于俞寧子[5]等人搭建的債券違約風險預警模型框架從宏觀經濟周期、行業特征、發債企業風險評級、預警雷達四個維度進行預警,其中預警雷達從財務預警、輿情預警和市場異常波動預警三個角度展開,本文在此基礎上,從評級方式、預警因子類型、數字化轉型創新應用等方面具體分析,給出相應的建議。

(一)評級方式

市面上的評級一般分為兩種,其中一種為主體評級。而評級有兩種方式,一種為發行人付費,一種為投資人付費,前者視角為發行主體請評級公司評級,后者為投資人請評級公司對于想要投資的企業進行評級,其中存在著評級悖論的問題。

市面上大多第三方評級機構多數為發行人付費方式,但筆者認為第三方機構可從投資人付費角度進行分析,有著較大的區分度,幫助市面上的投資者公允這些公司的評級。投資人付費角度分為兩個部分:一是分析師角度,二是模型角度,主要可以從模型角度進行分析,可從不同行業的不同構成因素出發,將這些因素的集合形成評級打分卡,即不同的指標由財務的定量數據或非財務的定性數據構成,而每個指標被賦予不同權重,通過測算每個指標的分數,再根據相應權重加總,得出最終分數,該分數即對應評級結果。此外,這個模型在不同行業內也同樣適用,在保持原有框架的基礎上,根據各行業特征改變權重,得到符合該行業的最終分數對應相應評級。將評級結果以排序的形式呈現出來,進而直接判斷是否可以對該企業進行投資。

以此設計出相應的評級打分表,可根據不同行業水平設置準入線,評分位于準入線之上的債券則被認為有一定可能盈利的、具有一定市場競爭性的債券,投資者可根據需求自行選擇。對于不同的分析師,其觀點是有差別的,例如有的人認為償債能力較營運能力更為重要,于是就會在體現此能力的因素中給予更大的權重。在選擇過程中,對于行業具有不同的選擇性,同時也與投資者的風險偏好有關系。

(二)輿情預警因子

評級打分卡具有一定的局限性,打分卡里的信息滯后。若需要敏感地捕捉企業的風險,可將輿情變化作為其中一個重要預警因子,市面上第三方機構評級的信息往往來源于各企業的募集說明書、年報、企業官網等,這些信息的敏感性和實操性不太強,本文總結了10大類輿情事件作為預警因子(如圖6),在每一類輿情預警因子中分別對違約樣本和非違約樣本的發生率進行統計,當這些因子在企業日常經營中被觸發時,需要謹慎對待。

(三)數字化轉型創新應用建議

第三方數據分析的投資者,可從咨詢、銷售、產品、數據開發四個角度定制化服務,協助投資者更準確的判斷,除了面向單只債券違約的預警,也可加入對于發債企業的評級。

在數字化轉型背景下,可采取新穎的商業模式[6]。傳統的咨詢項目通常是到現場幫助客戶,能夠更好地了解客戶的需求以及市場痛點,相比于傳統的模式,將這些通用的東西抽象成一個產品,讓產品實現成果持續迭代sass化,產品規模變成IP的積累,追求兩種業態的融合。

五、結語

本文對債券違約的成因、測量債券違約風險的模型進行了歸納梳理,細化債券違約風險預警模型,在數字化轉型創新的背景下,分析該模型的實際應用,得到以下研究結果:

一是在債券違約風險的成因方面,本文將債券違約風險從初露頭角到實際發生的過程劃分歸納為四個階段,分別為風險初顯期、風險累計期、風險爆發期和風險應急處置期,并分析了不同階段下風險可能發生的原因,分析滿足我國債券違約的特點,即違約數量和金額逐年增加,高度周期性行業的違約發生率高,華北地區(如北京)、東部沿海地區(如廣東)的實體分布較多,民營企業違約風險大。

二是在模型細化方面,本文采用以債券違約風險預警模型為基礎,引出預警因子的概念,并從輿情角度分析預警因子的構成。

三是數字化轉型創新應用方面,本文基于債券違約風險預警模型,在經過細化后與傳統模式相對比,并在商業模式應用方面給出一定建議。

參考文獻:

[1]Fitzpartrick. A Comparison of Ratios of Successful Industrial Enterprises with? those of Failed Firms[J]. Certified?Public Accountant, 1932,2:589-605.

[2] Edward I Altman. Financial Rations, Discriminant Analysis and the Prediction of Corporate Bankruptcy[J].The Journal of Finance, 1968(4): 588-609.

[3]Kar Yan Tam, Melody Kiang. Predictions Bank Failures: A Neural Network? Approaches [J].Applied Artificial Intelligence.1990,(4):265-282.

[4]Iverson L R, Prasad, Matthews S N,et al. Estimating Potential Climate Habitat for? 134 Eastern US Tree Species under Six Scenarios [J].Forest Ecology and Management? 2008,254 (3)。

[5]俞寧子,劉斯峰,歐陽炎力,陳綠原.債券違約風險預警模型探究[J].中國市場,2016(39):18-29.DOI:10.13939/j.cnki.zgsc.2016.39.018.

[6]Zott, C., Amit, R.. Business Model Design and the Performance of Entrepreneurial Firms. Organization Science, 2007, 18(2): 181-199.

作者單位:北京工商大學商學院,在讀本科生。