區塊鏈在供應鏈金融中的應用研究

文/黃詩晴

中小微企業存在融資難融資貴問題,供應鏈金融作為中小微企業的主要融資來源,其轉型升級進程在數字化時代要求下更加迫切。隨著科技在金融領域的廣泛使用,科技賦能和平臺化也愈發受到強調和重視。本研究以區塊鏈為研究對象,探討了區塊鏈技術如何應用于供應鏈金融創新,達到物流、商流、資金流和信息流四流合一。同時搭建以區塊鏈為基礎的、多方參與、跨產業跨區域合作的新型供應鏈金融平臺,通過打造由金融機構、第三方服務機構和政府部門共同維系的功能圈,提高了服務水平和工作效率,促進供應鏈金融服務向維度化和標準化轉型,助力中國產業管理和發展。

引言

上下游的中小微企業在融資問題上本就存在更難、更貴的困境,抵御風險的能力比供應鏈參與主體中的核心企業弱得多。應對物流網絡的崩潰、需求和人手的大幅度減少以及所處供應鏈出現斷層等狀況,一些核心企業尚且有充足的資金能夠動用,上下游企業則面臨更迫切的融資需求。供應鏈發展至今,貸款來源基本上已從傳統的銀行貸款轉向供應鏈融資,為保障中小微企業的融資需求,需要大力推進傳統供應鏈金融的數字化進程,著重強調金融科技賦能、完善供應鏈金融體系、打造供應鏈金融平臺和推動線上線下服務實體經濟的重要性。銀行對企業進行線上服務的過程中,金融科技賦能可以充分展現“無接觸式”的優越性,提高普惠型小微企業貸款余額,為穩定經濟做出巨大貢獻。金融科技應用于供應鏈金融帶來的便捷高效的線上服務和對企業供(存)銷平衡需求的滿足能力,是供應鏈金融的發展趨勢,因此,探討技術手段在供應鏈金融中的運用具有時代意義。

1.文獻綜述

國內學術界對供應鏈金融的研究主要分為融資和供應鏈兩個研究視角,國際上主要側重于供應鏈金融參與者和特定的金融工具兩個研究對象[1]。中國的供應鏈金融業務主要可分為物流增值的結算業務和為上下游企業進行融資服務兩大類[2]。供應鏈金融能夠在融資領域脫穎而出,其優勢在于供應鏈金融比傳統銀行借貸具有更強的降低信息不對稱的能力和在“生產-供給-銷售”過程中的控制力[3]。學者認為供應鏈金融的發展需要強調綜合風險管控能力的重要性,未來金融科技賦能將愈加強化供應鏈主體的分工合作及平臺化趨勢[4]。供應鏈金融的創新發展和科技在供應鏈金融中的運用研究中,區塊鏈的熱度一直居高不下,是應用范圍最廣的一項技術。許荻迪(2019)指出區塊鏈能從信息傳遞、多主體合作機制的構建、風險控制和操作流程等方面對供應鏈金融進行改進[5]。Sharma(2019)提出了一個基于區塊鏈的智能城市汽車行業分布式框架,在物聯網中提供可靠的按需通道和低成本的競爭性計算基礎設施。Tian(2017)構建了一個由HACCP、區塊鏈和物聯網三者組成的食品供應鏈實時追溯系統,以解決集中式系統的易崩潰問題,以及傳統供應鏈系統中可能存在的欺詐腐敗、篡改和偽造信息等信任問題。Brousmiche(2018)和Singh(2020)等人同樣將區塊鏈技術作為研究對象,用于供應鏈中自動化流程和決策過程的改進[6-7]。目前國際上根據區塊鏈技術設計出不少具體的供應鏈創新系統和編程算法,但少有實證數據印證供應鏈金融創新的優勢。相比之下,國內大部分文獻僅為理論研究,且多數體現了在“供應鏈”中的應用,但忽視了“金融”作用。本文以基于區塊鏈技術的供應鏈金融平臺為核心和出發點,探討區塊鏈在供應鏈金融中的具體應用,上升至多方參與管理、跨產業跨區域合作平臺的搭建。

2..區塊鏈應用于供應鏈金融創新

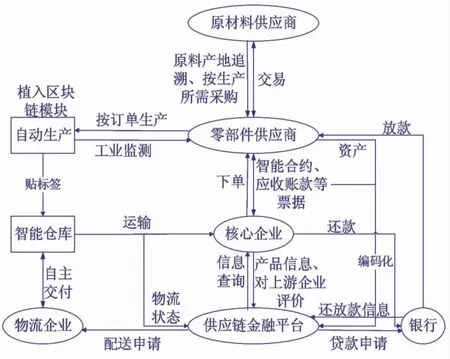

區塊鏈起源于2008年中本聰《比特幣:一種點對點的電子現金系統》中發明的電子現金系統,由區塊接連而成。現實情況中貸款申請多由供應鏈上游企業發起,以空調制造業零部件供應商為例,區塊鏈用于企業自身商業模創新的同時將信息與供應鏈金融服務平臺共享,更有利于把控供應鏈流程,完善供應鏈金融服務(圖1)。

圖1 基于區塊鏈的上游企業商業模式創新

2.1 把控供應鏈流程。在制造業中,區塊鏈的應用有兩個方向:一是制造特殊的芯片或硬件設備,將區塊鏈模塊導入產品,讓每個產品都擁有自己的區塊鏈身份,從產品內部的角度跟蹤整個生命周期,并利用區塊鏈模塊的去中心化達到萬物互聯的目的,最終實現智能家居。二是利用物聯網從產品外部的角度將狀態數據封裝到區塊鏈的數據層,傳導至區塊鏈平臺。借用這些數據,智能合約能有效執行,金融機構能夠了解到是否發生實物交易,對企業信用評級,以便更好地進行融資決策和支付清算。

2.2 完善支付清算體系。支付清算體系是銀行的基礎設施,中國現代化支付系統(CNAPS)的雛形形成于20世紀90年代,發展至今即便2代服務范圍擴大、支持網上支付跨行清算,一些基本的業務操作流程仍舊沒有太大變革。所幸2代先進的技術手段為區塊鏈的應用創造了條件,區塊鏈能夠更有效地打破實物和編碼憑證的壁壘,進一步推動了金融服務的線上化進程,在現有支付清算體系中應用起到的作用主要體現在為央行數字貨幣的發行提供了土壤,解決了跨境支付匯兌存在的額外費用問題,同時提高了登記結算、數據存證和證券發行等業務水平。

2.3 對企業進行信用評級。對企業進行信用評級,是為了全方位地界定企業的信用水平,降低信息不對稱對資金市場的不利影響。目前中國銀行要得知貸款企業的信用水平,只能通過央行征信中心獲得數據,并且要經過客戶授權,缺少一個容易訪問的信用管理體系。利用區塊鏈建立一個專門的供應鏈數據庫,不僅能有效解決這個問題,還能豐富衡量指標,提高金融風險防控能力。完善后的信用評級模型,可利用傳統數據(轉換成區塊鏈數據)和區塊鏈數據,考慮經濟形勢、財務狀況、信用記錄、外部評價和物聯網信息等衡量指標。

3.新型供應鏈金融平臺的搭建

現階段供應鏈金融大多還只是單鏈服務,存在政府和監管機構等介入水平低、不同產業之間缺少溝通,以及供應鏈外部服務相對零散不成體系等問題,為此構建基于區塊鏈的供應鏈金融平臺,有如下特點:(1)國家直接監管。政府獲得區塊鏈賬本提供的全部信息,有利于政府各機構和部門充分發揮職能,提高調控進出口稅和發放補貼的精準度和針對性,推動供給側結構性改革,促進扶貧政策和相關產業鏈深度融合。(2)集成式的聯盟服務。金融機構和第三方服務機構都根據其業務性質進行聯盟,為供應鏈企業和供應鏈金融平臺服務,打造區塊鏈功能圈。(3)產業互聯。不同的供應鏈金融平臺負責不同的產業,采用統一的區塊鏈記賬標準,有利于不同產業之間溝通協作和區塊鏈功能圈對不同產業的服務。(4)雙向選擇和國際合作。供應鏈企業信息面向全網開放,核心企業和上游企業通過區塊鏈提供的信息進行充分篩選后,選擇合適的供應商/合作品牌。

4.結論和建議

產業結構是經濟結構的重要組成部分,一個國家產業發展的高度很大程度上決定了其經濟水平,產業融合是必然趨勢。打造基于區塊鏈的供應鏈金融平臺,在促進產業融合的同時保障了產業發展的規范性和穩定性,具有重要的現實意義。值得注意的是,供應鏈金融平臺運用區塊鏈技術進行改造最大的難題的是區塊鏈系統仍然存在安全隱患,存在被黑客攻破的可能,屆時用戶信息、企業核心技術等數據泄露將帶來嚴重后果。同時,現階段的區塊鏈技術挖礦耗能過大,因此區塊鏈基礎設施建設永遠是最重要的課題。其次,由于不論是金融服務,監管,還是用戶對產品的使用,根本上都基于區塊鏈與物聯網的結合,因此需要將產業鏈和智慧城市的打造進行集成,創建單一的訪問入口,優化展示模塊數據的界面,方便開展不同數據的使用。同時明確區塊鏈的基礎性作用,平臺的優化還需不斷結合其他前沿科技,提高平臺的智能化水平。第三,關注現實中技術落地的成本和人才問題。目前區塊鏈基礎設施建設成本還較為高昂,人才缺口較大,為加快區塊鏈技術在各個領域的全面落地,強化對供應鏈流程的控制,擴大區塊鏈信用評級機制的考察范圍,社會應加強區塊鏈人才引進和培養,技術互信和技術共享是降低成本最有效的方式。

引用出處

[1]黃明田,儲雪儉.中國供應鏈金融業務運作模式梳理與發展對策建議[J].金融理論與實踐,2019(02):25-34.

[2]宋華,盧強,喻開.供應鏈金融與銀行借貸影響中小企業融資績效的對比研究[J].管理學報,2017,14(06):897-907.

[3]于輝,李西,王亞文.電商參與的供應鏈融資模式:銀行借貸vs電商借貸[J].中國管理科學,2017,25(07):134-140.

[4]宋華,楊璇.供應鏈金融風險來源與系統化管理:一個整合性框架[J].中國人民大學學報,2018,32(04):119-128.

[5]許荻迪.區塊鏈技術在供應鏈金融中的應用研究[J].西南金融,2019(02):74-82.