新能源企業融資效率及其影響因素研究

霍英東,李寶虹

(哈爾濱師范大學 管理學院, 黑龍江 哈爾濱 150025)

2021 年3 月習近平總書記把“碳中和”、“碳達峰”作為保護生態環境的主要任務。“雙碳”目標的提出對綠色低碳建設、能源結構調整均產生深遠影響。新能源是國家加快培育和重點支持的產業,是調整能源結構的重要組成力量。在“雙碳”背景下,新能源企業正面臨廣闊的發展機遇,然而新能源企業由于具有產業鏈長、投資數額大、建設周期長以及風險程度高等特點,普遍存在著融資效率低的問題(陳艷杰等,2018;王海榮等,2018;鄧迎春等,2019)。而提升新能源企業融資效率的關鍵是鎖定融資效率影響因素。

學者對新能源企業融資效率影響因素進行了較為豐富的研究,為后續研究奠定了基礎。但學者的研究主要集中在兩個層面:一是從宏觀經濟視角選取因素,分析宏觀經濟指標對新能源企業融資效率的影響(王海榮等,2016;鄧迎春等,2019);二是從金融環境視角選取因素,分析金融指標對新能源企業融資效率的影響(李素梅等,2016)。較少有學者從微觀經濟視角探究影響新能源企業融資效率的因素。基于此,本文利用Tobit 模型從財務視角探究財務要素對新能源企業融資效率的影響,以期有效提升新能源企業融資效率,為推進新能源企業能源結構改革以助力“雙碳”目標的實現提供借鑒意義。

一、實證研究設計

(一)模型選取

1.數據包絡分析方法

數據包絡分析方法(DEA)是測度效率的方法之一,可以基于不同環境對效率進行評估,具有客觀性強、可操作性強等優勢,現已大規模應用到相對效率的測算中。關于DEA 方法的模型較多,其中CCR 和BBC 這兩種模型運用的較為廣泛。CCR 模型要求在其他條件不變的前提下,投入和產出要素同比例變動,BBC 模型要求反之。由于新能源企業屬于技術密集型企業,投入產出要素變動較大,CCR 模型并不符合新能源企業的現實經營情境,因此,本文選取BBC 模型度量新能源企業融資效率。

2.Malmquist 指數

Malmquist 指數是衡量生產率動態變化的評估方法,由于該指數可以從動態角度刻畫全要素生產率隨時間的相對變化,逐漸有學者將其與DEA 模型進行融合,演變成DEA 和Malmquist 的組合模型,該組合模型現已成為測算動態效率的主要方法。

3.Tobit 模型

Tobit 模型是解釋效率最常用的模型,利用該模型可以確定效率的決定因素。由于DEA 計算出的融資效率是截斷數據,取值位于0 和1 之間,因此,本文使用Tobit模型來估計相關因素對新能源企業融資效率的影響。

(二)指標構建及數據來源

1.指標選取

為科學合理的測算新能源企業融資效率,借鑒(李京文等,2014;鄧迎春等,2019)的相關研究,并考慮新能源企業的特點,選取總資產、營業成本和資產負債率為投入指標,選取凈資產收益率、總資產周轉率、營業收入增長率和股東收益為產出指標。

2.數據來源

新能源企業的選定源于Choice 金融終端“新能源”概念股,財務數據源于CASMAR 數據庫,研究區間為2015-2020 年。先通過Choice 數據庫對新能源企業的劃分,初步確定178 家新能源企業,然后運用CASMAR 獲取相應的數據,最后將數據導入Stata 剔除財務數據缺失及年份不連續的企業,剩余148 家新能源企業作為研究對象。

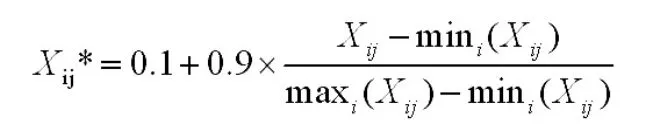

3.數據標準化處理

由于數據包絡法要求所有投入、產出數據不能為負值,而本文選取的部分數據可能為負值。因此,本文運用極值化方法對新能源企業的指標進行處理,極值法公式如下所示:

二、實證結果分析

(一)新能源企業融資效率靜態分析

基于數據包絡法原理,應用DEAP2.1 軟件對148 家新能源企業2015-2020 年的融資效率進行測算,結果如表1 所示。

表1 新能源企業不同年份的融資效率狀況

年份 綜合技術效率均值(TE)純技術效率均值(PTE)規模效率均值(SE)PTE、SE 均為1的企業數2015 2016 2017 2018 2019 2020 0.735 0.743 0.633 0.749 0.777 0.729 0.831 0.803 0.779 0.808 0.810 0.801 0.885 0.925 0.816 0.931 0.957 0.912 12 12 11 14 23 8

從綜合技術效率均值上看,2015-2020 年間我國新能源企業綜合技術效率均在0.75 左右,低于0.80,且呈曲線型波動狀態,說明我國新能源企業在研究期間的融資效率不穩定且整體呈非效率狀態。由于TE=PTE*SE,因此,可以從PTE 和SE 兩個方向對綜合技術效率的變動情況進一步展開分析。從PTE 和SE 都為1 的企業數量上看,2015-2020 年間PTE 和SE 都為1 的企業數量較少,說明大部分新能源企業融資效率未達到最佳狀態。從PTE的均值上看,2015-2020 年間均值位于0.80 左右,變動幅度不大,整體效率較低。從SE 的均值上看,2015-2020 年間均值處于[0.816,0.957],變動趨勢較大,整體效率不高。由此可看出,純技術效率及規模效率低是新能源企業融資效率不佳的重要因素。

(二)新能源企業融資效率動態分析

Malmquist 模型可以反映融資效率在兩個時間段之間的效率變化。依據Malmquist 模型評估新能源企業在2015-2020 年間融資效率的動態結果如表2 所示。

表2 2015-2020 年間新能源企業的Malmquist 指數

時期 綜合技術效率變化指數技術進步指數純技術效率變化指數規模效率指數Malmquist指數2015-2016 2016-2017 2017-2018 2018-2019 2019-2020平均值0.954 0.867 1.104 0.992 1.015 0.983 1.043 0.984 0.754 1.202 0.966 0.979 0.964 0.960 1.022 1.018 1.024 0.997 0.989 0.903 1.080 0.975 0.991 0.986 0.995 0.853 0.832 1.192 0.981 0.963

從Malmquist 指數在各時段的變化趨勢上看,各時段增長幅度不一致,總體呈現降升降的趨勢,表明近六年間新能源企業融資效率處于波動狀態。從Malmquist 指數在各時段的取值來看,只有2018-2019 年指數值超過1,其他時段均未達到1,表明新能源企業在近六年間只在少數時段達到融資效率有效。從Malmquist 指數的平均水平上看,2015-2020 年指數平均值為0.963,表明新能源企業在2015-2020 年間融資效率總體呈現下降趨勢。從Malmquist 指數的構成要素上看,Malmquist 指數年均下降了3.7%,將指數均值進行拆分分析,綜合技術效率變化和技術進步指數均值在研究期間分別下降了1.70%和2.10%。可見,Malmquist 指數降低的主要原因是受技術效率和技術進步負向增長的影響,其中技術退步是Malmquist 指數降低的主要原因。再將綜合技術效率分解來看,2015-2020 年間新能源企業的TE 均值為0.983,其中PTE 均值下降了0.30%,SE 均值下降了1.4%,由此可以再次印證新能源企業的純技術效率和規模效率低是制約融資效率提升的主要原因。

(三)新能源企業融資效率影響因素分析

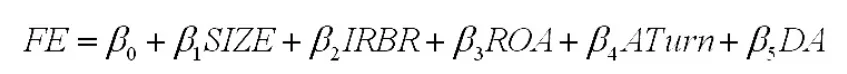

為深入探究影響新能源企業融資效率的因素,在借鑒相關研究的基礎上,基于Tobit 建立新能源企業融資效率影響因素模型,模型的具體形式如下:

在模型中,FE 為新能源企業融資效率,β表示各影響因素估計系數,運用Stata16 對影響因素模型進行驗證分析,變量名稱和實證結果如表3 所示。

表3 新能源企業融資效率Tobit 回歸結果

變量 符號 Coef. Std. Err. t P>|t|企業規模成長能力盈利能力營運能力債權融資SIZE IRBR ROA ATurn DA-.1347134.0572649.3349103.0402658-.1724167.0036190.0081082.0238328.0118385.0259781-37.22 7.06 14.05 3.40-6.64 0.000 0.000 0.001 0.000 0.000

從Tobit 回歸結果中可看出:一是新能源企業規模與融資效率的系數估計值為-0.1347134,p 值小于0.001,在1%水平下顯著負相關,表示新能源企業規模越大越會降低其融資效率。主要由于規模較大的企業相較于規模較小的企業雖有較多的融資渠道,但管理難度相對較大,容易造成資源浪費現象,反而會抑制新能源企業融資效率的提升。二是新能源企業成長能力與融資效率的回歸系數為0.0572649,在1%水平下顯著正相關,表明成長能力強相對于成長能力弱的企業更有助于融資效率的提升。主要由于成長能力強的企業較容易引入更多的外部投資者,可以通過選擇有效降低企業經營成本的融資方式,促進融資效率的提升。三是新能源企業盈利能力與融資效率的系數估計值為0.3349103,在5%水平下正相關,說明隨著盈利能力的提升,企業的融資效率也會有所提高。主要由于盈利能力強代表企業運用融得資金獲取的效益較高,不僅能有效吸引外部融資,也能增加企業內部融資額度,進而有效提升融資效率。四是新能源企業運營能力與融資效率的系數估計值為0.0402658,在1%水平下正相關,說明新能源企業營運能力的提高對融資效率有明顯推動作用。新能源企業營運能力的提高,反映企業將融得資金投入到生產經營的效率較高,能顯著提升融資效率。五是新能源企業債權融資與融資效率的估計值為-0.1724167,呈顯著負相關,表明新能源企業債權融資對融資效率有負向影響,融資效率會隨債權融資的升高而降低。主要由于債權融資雖在一定程度上可以產生稅盾效應,但當債權融資比例較高時,會加大企業經營風險和經營成本,降低新能源企業融資效率。

三、結論及建議

(一)研究結論

基于數據包絡分析和Malmquist 指數對148 家新能源企業2015-2020 年的融資效率進行了計量與分析,并借助Tobit 模型深入探究影響新能源企業融資效率的因素。結果表明:從融資效率的測度結果上看,2015-2020 年間新能源企業綜合技術效率指數均值在0.8 以下,只有少數企業達到融資效率有效,總體呈現效率較低的狀態。從融資效率的構成要素上看,純技術效率和規模效率在研究期間均有所降低,共同約束了新能源企業融資效率的提升。從融資效率的影響因素上看,新能源企業的成長、盈利和營運能力會正向影響融資效率,提高這幾個因素將有助于提升新能源企業融資效率。新能源企業的企業規模和債權融資會負向影響融資效率,新能源企業應合理控制這些因素。

(二)提升新能源企業融資效率建議

一是合理控制經營規模。規模效率是影響新能源企業融資效率的主要原因。新能源企業規模越大,其融資效率就越低。因此,新能源企業在發展過程中要根據經營狀況合理控制投入產出要素,保障企業規模處于最佳狀態。二是提高經營管理能力。盈利能力和營運能力與新能源企業融資效率呈正相關關系。為此,新能源企業需通過提高盈利能力和經營能力實現融資效率提升。三是提升技術創新能力。新能源企業通過提高技術創新能力來提升技術效率,實現融資效率提升的效果。四是優化債權融資結構。債權融資比例過高會加大經營風險,降低融資效率。新能源企業可通過吸引多元投資主體,創新投資方式,引入政府的政策投入,在降低融資風險的同時實現融資效率的提升。