廣告費和業務宣傳費支出納稅籌劃

王玉娟 (教授) 佟凡 (副教授) (北京經濟管理職業學院 北京 100018)

2020年11月27日,財政部和稅務總局發布的《關于廣告費和業務宣傳費支出稅前扣除有關事項的公告》(財稅[2020]43號)規定,廣告費和業務宣傳費支出稅前扣除比例規定延續到2025年12月31日,即化妝品制造或銷售、醫藥制造和飲料制造(不含酒類制造)扣除比例為30%,煙草、糧食類白酒(含薯類白酒)扣除比例為0,其余企業扣除比例為15%;對簽訂廣告費和業務宣傳費分攤協議(以下簡稱分攤協議)的關聯企業,其中一方發生的不超過當年銷售(營業)收入稅前扣除限額比例內的廣告費和業務宣傳費支出可以在本企業扣除,也可以將其中的部分或全部按照分攤協議歸集至另一方扣除。廣告費和業務宣傳費支出會直接影響企業所得稅稅負,本文利用關聯企業廣告費和業務宣傳費合理調配方法選擇,探討企業所得稅納稅籌劃。

一、不同稅率時的納稅籌劃

企業所得稅的法定稅率為25%。企業所得稅優惠稅率具體規定如下:設在西部地區的鼓勵類產業企業、國家重點扶持的高新技術企業、現代服務合作區的鼓勵類產業企業、經認定的技術先進型服務企業和海南自由貿易港鼓勵企業享受15%的優惠稅率;重點軟件和集成電路企業自獲利年度,第1至第5年免征企業所得稅,以后年度享受10%的優惠稅率;符合條件的小型微利企業,應納稅所得額大于零小于等于100萬元的部分享受2.5%的優惠稅率,應納稅所得額大于100萬元小于等于300萬元的部分享受10%的優惠稅率。納稅人可以借助關聯企業間不同的企業所得稅稅率,將廣告費和業務宣傳費調配到稅率較高的關聯企業,實現降低企業稅負的目標。

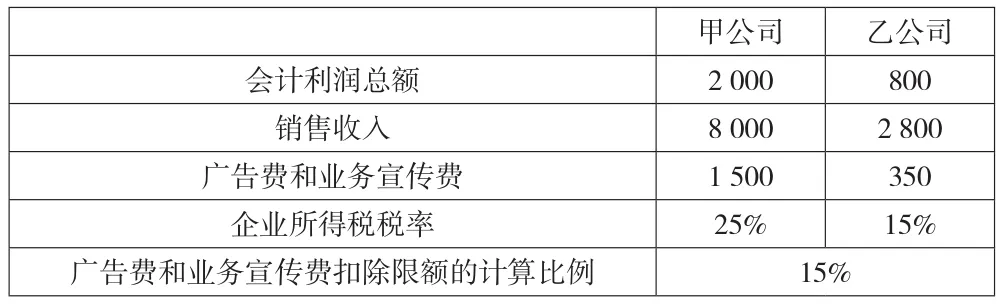

案例1:甲公司是乙公司的母公司,乙公司是海南自由貿易港企業,乙公司企業所得稅稅率為15%。2021年甲、乙公司相關信息如表1所示。未進行納稅籌劃前,兩個公司的企業所得稅計算如表2所示。甲公司和乙公司共繳納企業所得稅=575+120=695(萬元)。

表1 2021年甲公司和乙公司相關信息 單位:萬元

表2 廣告費和業務宣傳費計算表 單位:萬元

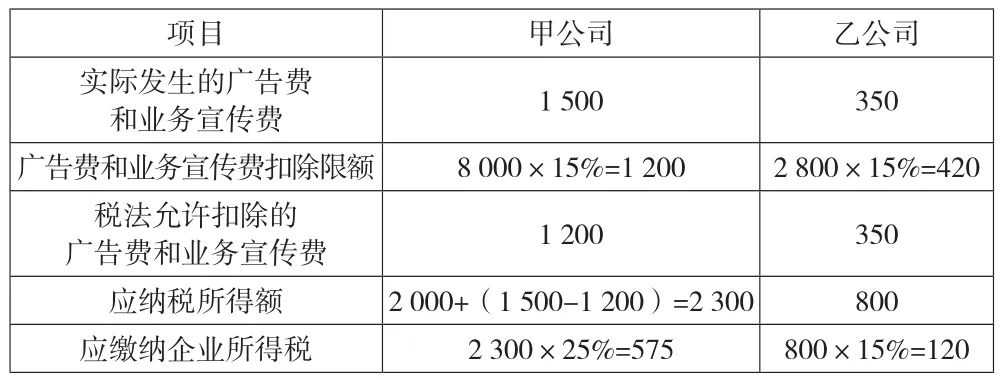

方案一:甲、乙公司簽訂廣告費和業務宣傳費分攤協議,約定將甲公司廣告費和業務宣傳費扣除限額的30%合理調配至乙公司扣除。甲公司調配至乙公司扣除的廣告費和業務宣傳費=1 200×30%=360(萬元)。兩個公司廣告費和業務宣傳費計算如下頁表3所示。甲、乙公司共繳納企業所得稅=665+66=731(萬元)。

表3 廣告費和業務宣傳費計算表 單位:萬元

方案二:甲、乙公司簽訂廣告費和業務宣傳費分攤協議,約定將乙公司廣告費和業務宣傳費扣除限額的30%合理調配至甲公司扣除。乙公司調配至甲公司扣除的廣告費和業務宣傳費=420×30%=126(萬元)。兩個公司廣告費和業務宣傳費計算如表4所示。兩個公司共繳納企業所得稅=543.5+138.9=682.4(萬元)。

表4 廣告費和業務宣傳費計算表 單位:萬元

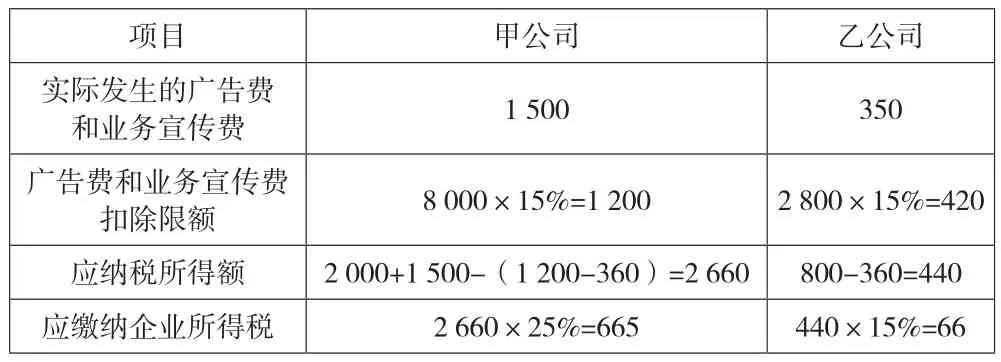

方案三:甲、乙公司簽訂廣告費和業務宣傳費分攤協議,乙公司調配至甲公司扣除的廣告費和業務宣傳費為300萬元。兩個公司廣告費和業務宣傳費計算如表5所示。兩個公司共繳納企業所得稅=500+165=665(萬元)。

表5 廣告費和業務宣傳費計算 單位:萬元

從以上分析可以看出,方案三繳納的企業所得稅最少,是最優方案。由此可見,當企業所得稅稅率不同時,可以考慮將廣告費和業務宣傳費轉移到稅率較高的關聯企業,進而降低企業所得稅稅負。

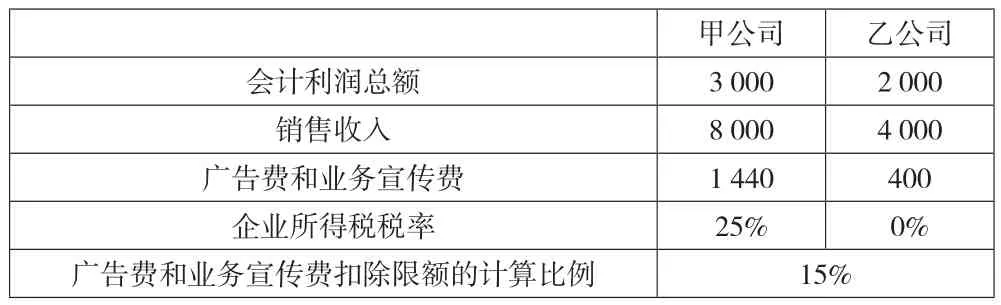

案例2:甲公司是乙公司的母公司,乙公司是重點集成電路企業,2021年到2025年享受免征企業所得稅的優惠政策。2021年甲公司和乙公司相關信息如表6所示。納稅籌劃前,企業所得稅計算如表7所示,兩個公司共繳納企業所得稅=810(萬元)。

表6 2021年甲公司和乙公司相關信息 單位:萬元

表7 廣告費和業務宣傳費計算表 單位:萬元

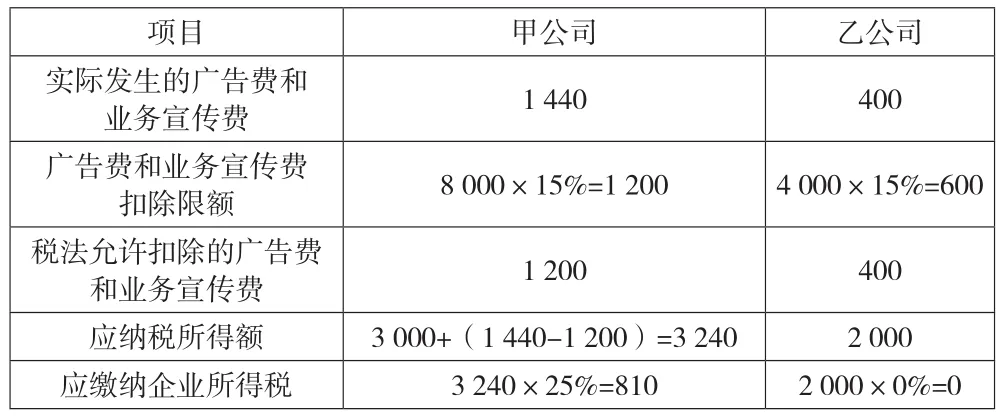

方案一:兩個公司簽訂廣告費和業務宣傳費分攤協議,約定將甲公司廣告費和業務宣傳費扣除限額的30%合理調配至乙公司扣除。甲公司調配至乙公司扣除的廣告費和業務宣傳費=1 200×30%=360(萬元)。兩個公司廣告費和業務宣傳費計算如表8所示。兩個公司共繳納企業所得稅900萬元。

表8 廣告費和業務宣傳費計算表 單位:萬元

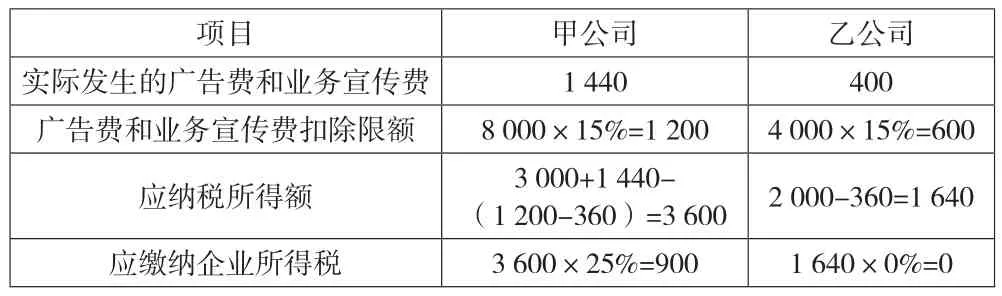

方案二:兩個公司簽訂廣告費和業務宣傳費分攤協議,約定將乙公司廣告費和業務宣傳費扣除限額的30%合理調配至甲公司扣除。乙公司調配至甲公司扣除的廣告費和業務宣傳費=600×30%=180(萬元)。兩個公司廣告費和業務宣傳費計算如表9所示。兩個公司共繳納企業所得稅765萬元。

表9 廣告費和業務宣傳費計算表 單位:萬元

由以上分析可知,方案二繳納的企業所得稅少,是最優方案。由此可見,當企業有免稅優惠政策時,可以將廣告費和業務宣傳費轉移到不享受免稅的關聯企業,進而降低企業所得稅稅負。

二、盈虧并存時的納稅籌劃

如果關聯企業存在盈利和虧損,將虧損的關聯企業的廣告費和業務宣傳費調配到盈利的關聯企業,往往有助于降低企業整體稅負。

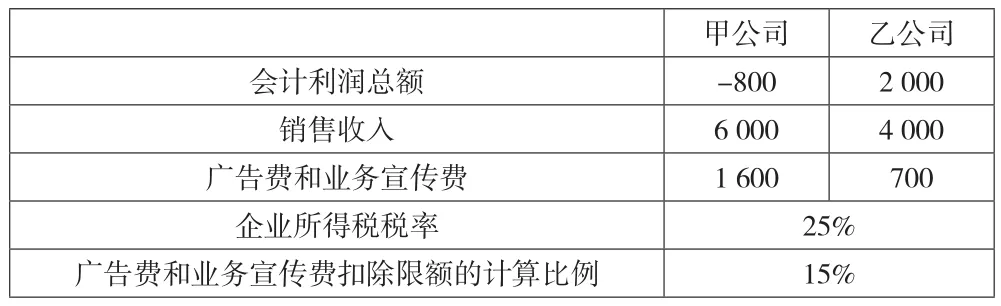

表10 2021年甲公司和乙公司相關信息 單位:萬元

案例3:甲公司是乙公司的母公司,2021年相關信息如表10所示。納稅籌劃前,兩個公司廣告費和業務宣傳費計算如表11所示,兩個公司共繳納企業所得稅525萬元。

表11 廣告費和業務宣傳費計算表 單位:萬元

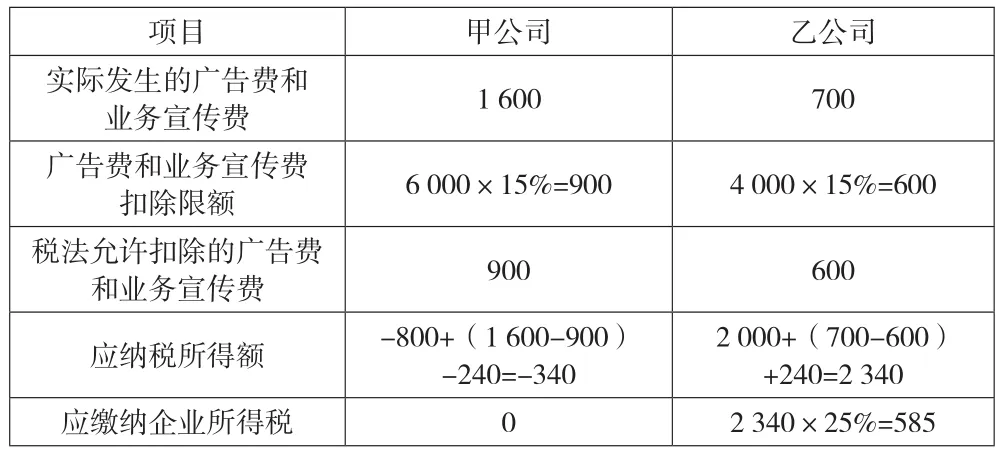

方案一:兩個公司簽訂廣告費和業務宣傳費分攤協議,約定將乙公司廣告費和業務宣傳費扣除限額的40%合理調配至甲公司扣除。乙公司調配至甲公司扣除的廣告費和業務宣傳費=600×40%=240(萬元)。兩個公司廣告費和業務宣傳費計算如表12所示。兩個公司共繳納企業所得稅585萬元。

表12 廣告費和業務宣傳費計算表 單位:萬元

方案二:兩個公司簽訂廣告費和業務宣傳費分攤協議,約定將甲公司廣告費和業務宣傳費扣除限額的10%合理調配至乙公司扣除。甲公司調配至乙公司扣除的廣告費和業務宣傳費=900×10%=90(萬元)。兩個公司廣告費和業務宣傳費計算如表13所示。兩個公司共繳納企業所得稅502.5萬元。

表13 廣告費和業務宣傳費計算表 單位:萬元

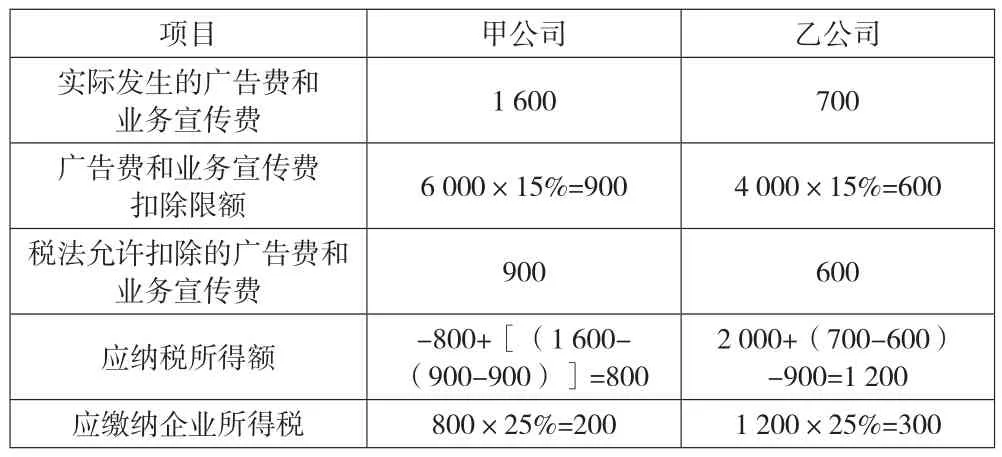

方案三:兩個公司簽訂廣告費和業務宣傳費分攤協議,約定將甲公司廣告費和業務宣傳費扣除限額全部合理調配至乙公司扣除。甲公司調配至乙公司扣除的廣告費和業務宣傳費=900×100%=900(萬元)。兩個公司廣告費和業務宣傳費計算如表14所示。兩個公司共繳納企業所得稅200+300=500(萬元)。

表14 廣告費和業務宣傳費計算表 單位:萬元

由以上分析可知,方案三繳納的企業所得稅最少,是最優方案。由此可見,當關聯企業盈虧并存時,可以將虧損的關聯企業的廣告費和業務宣傳費調配到盈利的關聯企業。

三、小型微利企業身份的納稅籌劃

如果小型微利企業年應納稅所得額處于臨界點(即100萬元、300萬元)附近,可以通過合理調配關聯企業的廣告費和業務宣傳費支出,將其年應納稅所得額減低至不超過臨界點,享受2.5%或10%的低稅率,從而降低企業所得稅。

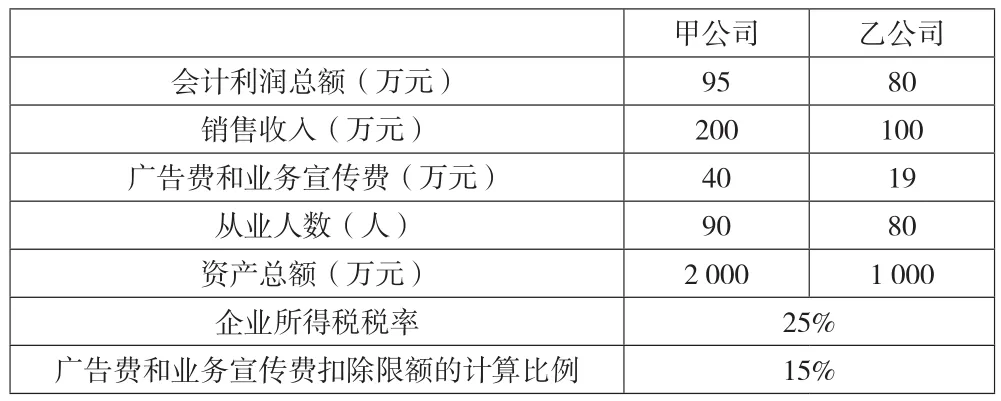

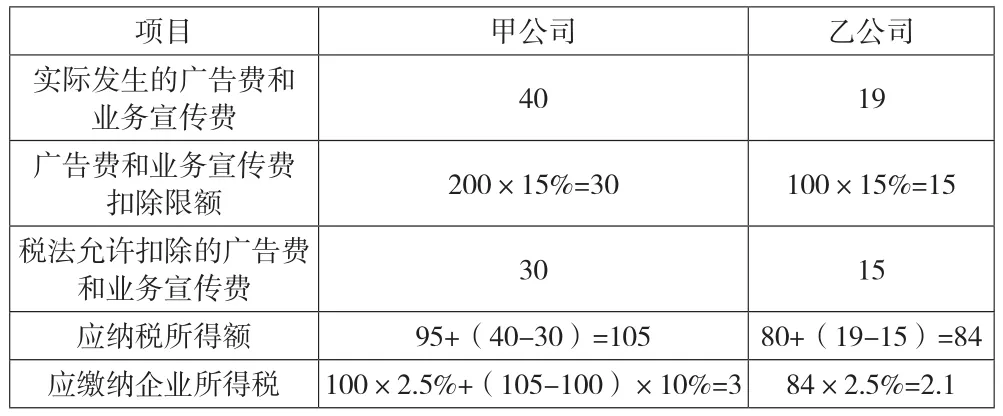

案例4:甲公司是乙公司的母公司,2021年相關信息如表15所示。兩個公司都只滿足小型微利企業從業人數和資產總額這兩個條件。兩個公司廣告費和業務宣傳費計算如表16所示。甲公司和乙公司共繳納企業所得稅=3+2.1=5.1(萬元)。

表15 2021年甲公司和乙公司相關信息

表16 廣告費和業務宣傳費計算表 單位:萬元

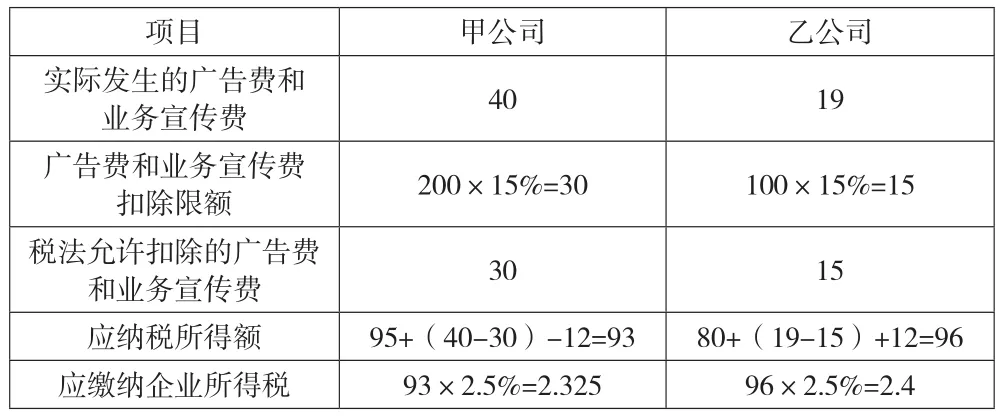

籌劃方案:甲公司和乙公司簽訂廣告費和業務宣傳費分攤協議,約定將乙公司廣告費和業務宣傳費扣除限額的80%合理調配至甲公司扣除。乙公司調配至甲公司扣除的廣告費和業務宣傳費=15×80%=12(萬元)。兩個公司廣告費和業務宣傳費計算如表17所示。甲公司和乙公司共繳納企業所得稅=2.325+2.4=4.725(萬元)。

表17 廣告費和業務宣傳費計算表 單位:萬元

由以上分析可知,籌劃后比籌劃前少繳納企業所得稅0.375萬元。因此,納稅人可以靈活利用關聯企業廣告費和業務宣傳費分攤協議,通過調配廣告費和業務宣傳費,使得雙方納稅人享受更加優惠的企業所得稅稅率,降低企業整體稅負。

本文對不同稅率、盈虧并存、小型微利企業身份三種情況下的稅收籌劃策略進行了分析,將有利于企業降低企業所得稅稅負,增強企業競爭力。