金融市場系統(tǒng)性風險預警與監(jiān)管研究

李合龍 歐陽瑞玲 張衛(wèi)國

摘? ?要:系統(tǒng)性風險主要有兩個監(jiān)管視角:一是從系統(tǒng)重要性金融行業(yè)的視角測算金融機構系統(tǒng)性風險并識別出系統(tǒng)重要性金融行業(yè),借此觀察中國系統(tǒng)性風險的行業(yè)分布和時變特征;二是從金融關聯(lián)網(wǎng)絡的視角構建信息溢出網(wǎng)絡,并根據(jù)網(wǎng)絡結構特征分析危機時期的關聯(lián)交易,通過減少風險交易降低大規(guī)模關聯(lián)風險事件發(fā)生的概率。研究發(fā)現(xiàn),系統(tǒng)重要性行業(yè)有銀行業(yè)、保險業(yè)以及證券業(yè),其中,銀行業(yè)和證券業(yè)的系統(tǒng)性風險表現(xiàn)出“危機時期極大且平穩(wěn)時期極小”的特點,在危機時期需要更多的監(jiān)管關注;信息溢出網(wǎng)絡分析表明,全樣本時期銀行業(yè)和保險業(yè)處于網(wǎng)絡中心地位,危機時期不同子行業(yè)交易頻繁,平穩(wěn)時期同類子行業(yè)內部關聯(lián)更為緊密,根據(jù)不同時期的關聯(lián)特征規(guī)范風險關聯(lián)交易可達到監(jiān)管目的,且信息溢出網(wǎng)絡動態(tài)因果指數(shù)提前一年預警系統(tǒng)性風險。綜上,兩種監(jiān)管選擇得出的監(jiān)管重點基本一致且符合實際,說明兩種方法的監(jiān)管方向具備科學性,而信息溢出網(wǎng)絡是一種兼具科學性和預警效果的監(jiān)管選擇。

關鍵詞:金融監(jiān)管;系統(tǒng)性風險;系統(tǒng)重要性行業(yè);信息溢出網(wǎng)絡;中心度指標

中圖分類號:F830.9? ?文獻標識碼:B 文章編號:1674-2265(2022)02-0013-11

DOI:10.19647/j.cnki.37-1462/f.2022.02.002

一、引言及文獻綜述

“健全金融監(jiān)管體系,守住不發(fā)生系統(tǒng)性金融風險的底線”是我國建設社會主義現(xiàn)代化經(jīng)濟的必然要求,防范系統(tǒng)性風險被提升到新的高度。受全球疫情沖擊,金融領域風險有所積聚,2020年全國兩會再次強調加強重大金融風險有效防控,守住不發(fā)生系統(tǒng)性風險底線。為保證我國經(jīng)濟平穩(wěn)、健康發(fā)展,科學防范系統(tǒng)性風險、強化風險監(jiān)管能力顯得至關重要。基于巴塞爾協(xié)議Ⅲ對系統(tǒng)重要性機構的監(jiān)管理念,識別出系統(tǒng)重要性行業(yè)并進行重點監(jiān)管,從規(guī)范系統(tǒng)重要性行業(yè)的角度控制金融市場系統(tǒng)性風險以減少金融脆弱性。后危機時代,金融穩(wěn)定理事會等國際監(jiān)管組織對系統(tǒng)重要性金融機構展開評估工作并對這些機構設定更高的資本要求以增強防御風險的能力,從此系統(tǒng)重要性金融機構成為監(jiān)管焦點。隨著金融開放與創(chuàng)新程度不斷提高,銀行、證券、保險等融合滲透、交叉發(fā)展,金融業(yè)務和產(chǎn)品多層嵌套、杠桿不清,復雜的關聯(lián)交易導致金融網(wǎng)絡錯綜復雜。Poledna等(2017)[1]指出,巴塞爾協(xié)議Ⅲ對系統(tǒng)重要性銀行提高資本要求,雖然提高了監(jiān)管水平,但會造成更高的效率損失,因此,在對系統(tǒng)重要性機構、行業(yè)適當提高監(jiān)管要求的基礎上,加強金融網(wǎng)絡監(jiān)管將會更加高效。針對金融網(wǎng)絡的監(jiān)管主要通過征收系統(tǒng)風險稅重塑金融網(wǎng)絡拓撲結構,雖然稅率大小難以界定,但征稅帶來的流動性減少遠低于提高系統(tǒng)性風險資本要求降低的流動性,流動性大幅降低不僅損害金融市場扶持實體經(jīng)濟的效率,同時也會增強違約風險發(fā)生的概率。當然我們也可以對系統(tǒng)重要性金融機構或行業(yè)征稅,但系統(tǒng)性風險并不均勻分布在每一份交易中,也不僅存在于系統(tǒng)重要性機構或行業(yè)中,對系統(tǒng)性風險交易征稅才直切痛點。因此,研究分析上述兩種監(jiān)管方法、對比兩種監(jiān)管視角下的政策建議,具有極其重要的現(xiàn)實意義。

通過嚴監(jiān)管系統(tǒng)重要性部門從而防控系統(tǒng)性風險的重點在于準確測算系統(tǒng)性風險的大小。學術界通過構建模型測算系統(tǒng)性風險的大小(張?zhí)祉敽蛷堄睿?018;胡宗義等,2020;羅萍,2020)[2-4],目前主流的測量方法有“條件在險價值法”(Conditional Value at Risk,CoVaR)、“增量條件在險價值法”(Delta Conditional Value at Risk,ΔCoVaR)以及“邊際預期損失法”(Marginal Expected Shortfall,MES)。CoVaR以單個金融機構發(fā)生極端損失時金融市場風險的大小衡量金融機構的系統(tǒng)性風險值(Adrian 和Brunnermeier,2016)[5],進一步得到ΔCoVaR衡量風險溢出。CoVaR考慮α分位點的極端尾部風險而忽略了極端風險以外的所有損失,MES(Acharya等,2010;宋加山等,2020) [6,7]很好地補充了這一不足,可計算出極端風險之外的損失平均值。由于現(xiàn)有文獻計算系統(tǒng)性風險的結果存在一定差異,因此,為提高識別系統(tǒng)重要性部門的精準度,可以使用多種方法同時測算系統(tǒng)性風險值。

基于網(wǎng)絡的系統(tǒng)性風險監(jiān)管的關鍵在于構建金融關聯(lián)網(wǎng)絡并識別風險傳染路徑,進而通過激勵措施使金融機構重新安排關聯(lián)交易,減少系統(tǒng)性風險(Poledna和Thurner,2016) [8]。反映機構關聯(lián)的網(wǎng)絡多種多樣:一是根據(jù)模擬數(shù)據(jù)直接生成關聯(lián)網(wǎng)絡。石大龍和白雪梅(2015)[9]基于模擬數(shù)據(jù)構造了具有部分真實特征的復雜網(wǎng)絡模型,然后通過模擬不同沖擊考察銀行間的風險傳染和系統(tǒng)性風險水平。但是復雜網(wǎng)絡模型基于隨機數(shù)據(jù)進行模擬,難以對應現(xiàn)實尾部風險事件。二是基于資產(chǎn)負債表數(shù)據(jù)構建機構關聯(lián)網(wǎng)絡。由于數(shù)據(jù)可獲得性的限制,一般從債務債權關系切入構建金融機構相互拆借網(wǎng)絡(齊明和許文靜,2019;張志剛等,2019)[10,11],或者以支付結算網(wǎng)絡為例,探討網(wǎng)絡結構對系統(tǒng)性風險及流動性的影響(何奕等,2019)[12]。基于資產(chǎn)負債表數(shù)據(jù)構建的網(wǎng)絡考察銀行業(yè)某一方面的關聯(lián)網(wǎng)絡,有利于探討系統(tǒng)性風險的具體傳導路徑,但無法發(fā)現(xiàn)金融機構之間的整體關聯(lián),并且由于相互拆借或支付結算形成的直接關聯(lián)網(wǎng)絡只存在于銀行機構之間,該方法難以運用到整個金融市場。三是目前最主流的基于金融機構市場數(shù)據(jù)構建金融網(wǎng)絡。基于市場數(shù)據(jù),可以通過二元格蘭杰因果關系檢驗(Billio等,2012;高波和任若恩,2013;Gong等,2019)[13-15]、廣義方差分解(Diebold和Yilmaz,2014;胡利琴等,2018)[16,17]、LASSO分位數(shù)回歸(Xu等,2019;李政等,2019a)[18,19]或者TENET(李政等,2019b)[20]、PMFG(葉莉等,2019)[21]等方法構建金融機構的關聯(lián)網(wǎng)絡,然后通過復雜網(wǎng)絡理論中的相關參數(shù)分析網(wǎng)絡結構。市場數(shù)據(jù)具有高頻、時效性及獲得性較好等優(yōu)點,收益率等市場數(shù)據(jù)的聯(lián)動性考慮了金融機構之間整體的關聯(lián),包括直接關聯(lián)和間接關聯(lián)中各種潛在的風險傳導渠道,因此,基于市場數(shù)據(jù)的金融網(wǎng)絡對機構間的風險傳染進行了全局性、多渠道的測度研究,是一種便捷高效的構建方法。

信息溢出網(wǎng)絡是基于市場數(shù)據(jù)構建的關聯(lián)網(wǎng)絡之一,利用時變的收益率序列或波動率序列,便可觀察市場、行業(yè)或機構的信息溢出。現(xiàn)階段,信息溢出網(wǎng)絡的構建方法主要有方差分解和格蘭杰因果檢驗,方差分解建立在VAR模型之上,不能應用于機構數(shù)量較多的金融系統(tǒng)(李政等,2019a)[19],而格蘭杰因果檢驗研究金融機構兩兩之間短期收益率關系,在幫助構建多個金融機構的關聯(lián)網(wǎng)絡方面具有一定優(yōu)勢。基于格蘭杰因果網(wǎng)絡,高波和任若恩(2013)[14]對比了牛、熊市網(wǎng)絡結構,發(fā)現(xiàn)熊市金融機構間具有更加緊密的因果聯(lián)系。類似地,相對于牛市而言,平穩(wěn)時期保險部門與其他機構的資產(chǎn)關聯(lián)性較弱(馮燕和王耀東,2018)[22]。李政等(2016)[23]描述了各個年度網(wǎng)絡總體關聯(lián)特征,發(fā)現(xiàn)危機時期金融機構關聯(lián)程度較高,總關聯(lián)度震蕩上升。由此可知,經(jīng)濟下沉時期以及金融市場發(fā)生較大波動時期,金融機構格蘭杰因果網(wǎng)絡稠密,進一步可研究機構關聯(lián)對系統(tǒng)性風險的影響。另外,不同于金融機構尾部風險關聯(lián)網(wǎng)絡從系統(tǒng)性風險聯(lián)動性方面探討機構關聯(lián)(Xu等,2019;李政等,2019a;李政等,2019b)[18-20],信息溢出網(wǎng)絡從金融機構資產(chǎn)聯(lián)動性視角構建網(wǎng)絡模型(王丹和黃瑋強,2019)[24]。

后危機時代,越來越多的觀點認為金融網(wǎng)絡對系統(tǒng)性風險具有一定的預警作用(Billio等,2012)[13],Jo?o等(2018)[25]指出網(wǎng)絡拓撲結構是系統(tǒng)性風險的驅動因素之一。由系統(tǒng)性風險形成的機制可知,負面沖擊通過機構關聯(lián)交易形成網(wǎng)絡傳導風險,當風險累積至飽和或傳染范圍達到一定程度則導致整個金融市場系統(tǒng)性風險的爆發(fā)。累積和傳染過程距離實際爆發(fā)存在一定前置時間,而信息溢出網(wǎng)絡能根據(jù)信息傳播方向及時發(fā)現(xiàn)風險傳染途徑以及相似風險敞口,因此,構建信息溢出網(wǎng)絡觀測金融機構資產(chǎn)的聯(lián)動性,在危機發(fā)生前提前預知系統(tǒng)性風險的傳染路徑并構建系統(tǒng)性風險的先行指標,有利于提前預警金融系統(tǒng)性風險。

鑒于此,本文同時運用CoVaR、ΔCoVaR以及MES對我國金融市場若干金融機構以及四類金融行業(yè)進行系統(tǒng)性風險測算,從系統(tǒng)重要性部門的監(jiān)管視角獲知監(jiān)管重點。同時結合網(wǎng)絡分析方法與格蘭杰因果檢驗,構建金融機構信息溢出網(wǎng)絡,基于網(wǎng)絡結構特征和金融行業(yè)中心地位得到另一種監(jiān)管策略下的監(jiān)管重點。最后,進一步探討信息溢出網(wǎng)絡動態(tài)關聯(lián)指數(shù)對系統(tǒng)性風險的預警能力。與以往的研究相比,本文的邊際貢獻在于:(1)文章細化金融行業(yè)系統(tǒng)性風險波動情況,比較了四個金融子行業(yè)系統(tǒng)性風險走勢圖,發(fā)現(xiàn)銀行業(yè)和證券業(yè)的系統(tǒng)性風險具有“危機時期極大且平穩(wěn)時期極小”的特點。(2)文章構造信息溢出網(wǎng)絡可視圖,發(fā)現(xiàn)了“危機時期不同子行業(yè)交易頻繁,平穩(wěn)時期同類子行業(yè)內部關聯(lián)更為緊密”的特點。(3)基于上述結果,通過對比金融行業(yè)系統(tǒng)性風險波動和信息溢出網(wǎng)絡動態(tài)因果指數(shù),本文敏銳觀察到信息溢出網(wǎng)絡動態(tài)因果指數(shù)提前4個季度(即1年)反映金融市場極端風險事件,最后通過面板數(shù)據(jù)回歸證實了信息溢出網(wǎng)絡動態(tài)因果指數(shù)提前一年預警系統(tǒng)性風險。

二、模型設計與數(shù)據(jù)說明

(一)信息溢出網(wǎng)絡和網(wǎng)絡特征

本文結合市場數(shù)據(jù)構建信息溢出網(wǎng)絡。首先,主成分分析可研究不同類型金融機構之間資產(chǎn)回報的共性,從而展現(xiàn)金融機構之間的關聯(lián)程度。然后,兩兩金融機構之間分別進行格蘭杰因果檢驗的結果可繪制最終的信息溢出網(wǎng)絡可視圖,展示沖擊在系統(tǒng)中的動態(tài)傳播。最后,中心度指標反映信息溢出網(wǎng)絡的特征,展現(xiàn)網(wǎng)絡中金融機構的中心地位。

1. 主成分分析金融機構資產(chǎn)回報共性。參照Billio等(2012)[13]的研究,金融系統(tǒng)中共有[N]個金融機構,其中子集[n<N]。當金融機構的大部分收益趨向于一起移動時,這一子集捕捉到了總波動性的較大部分,表明金融機構高度互聯(lián)。當前[n]個主成分的風險積累達到系統(tǒng)總風險的一定比例,即超過閾值H,我們稱機構之間具有一定的聯(lián)動性。

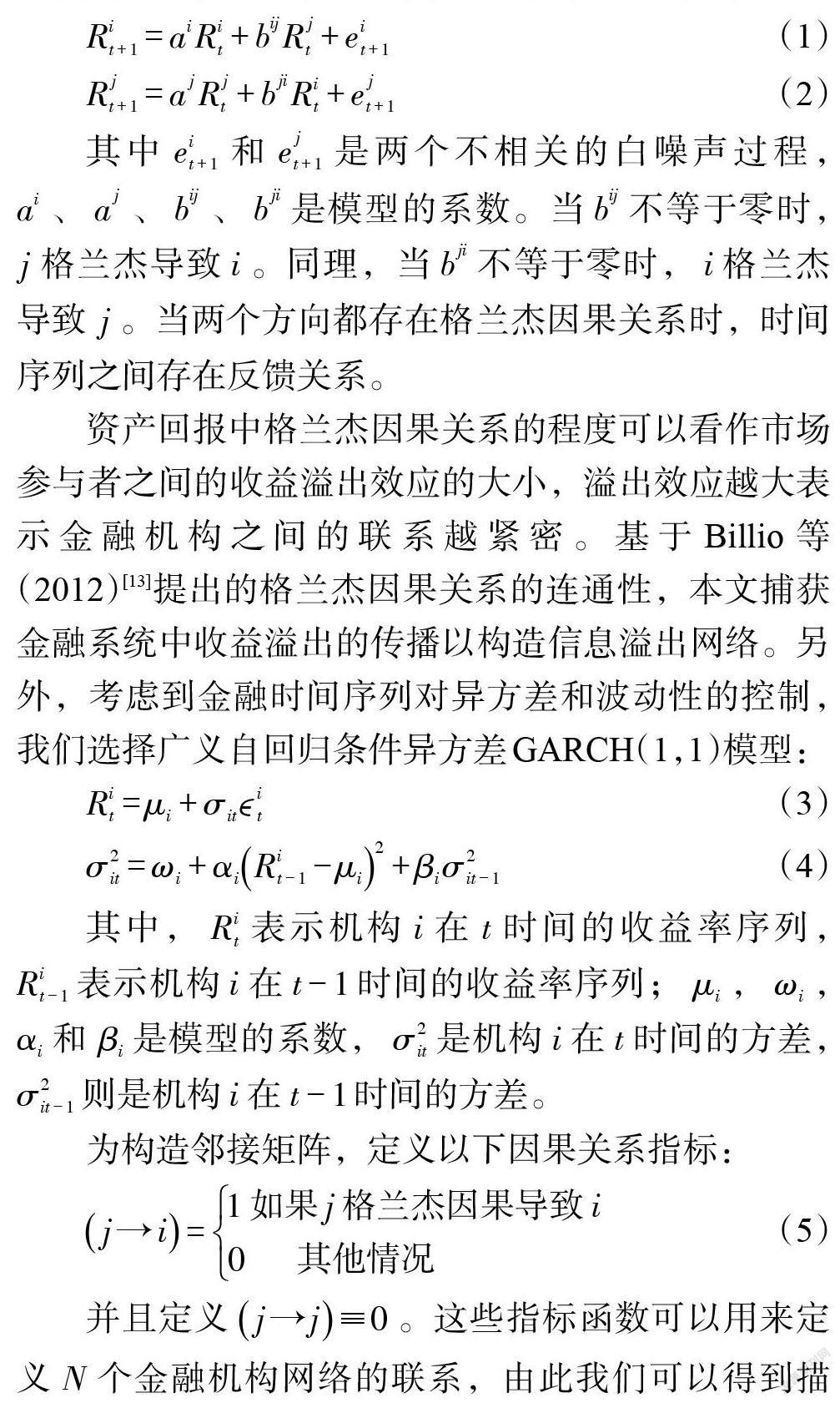

2. 基于格蘭杰因果構建最終金融機構信息溢出網(wǎng)絡。研究沖擊對系統(tǒng)的動態(tài)傳播不僅要衡量金融機構之間的聯(lián)系程度,而且要衡量這種關系的方向性,后文利用收益率序列觀察兩兩金融機構之間的線性格蘭杰因果關系。如果[j]的歷史收益率有助于預測[i]的收益率,則稱時間序列[j]格蘭杰導致時間序列[i]。具體來說,設定[ Rit]和[Rjt]是兩個均值為零的平穩(wěn)時間序列,則以下模型可表示它們之間的線性相互關系:

在信息溢出網(wǎng)絡中,如果與某家金融機構具有直接溢出關系的其他金融機構風險傳染強度或承受強度越大,則該金融機構的風險傳染強度或承受強度也將被提高。

(4)聚類系數(shù)(Clustering Coefficient)。聚類系數(shù)描述網(wǎng)絡集中化程度,具有相同鄰居的節(jié)點可能彼此連接,衡量的是節(jié)點[i]的幾個鄰居本身互相是鄰居的概率,用鄰居的數(shù)量除以鄰居對的數(shù)量表示,節(jié)點[i]的聚類系數(shù)[ci]定義如下:

其中,[gi]為節(jié)點度;[gjk,i]表示當[j,k]互相連接時,[j,k]又同時是節(jié)點[i]的鄰居,否則為0。聚類系數(shù)越高,則網(wǎng)絡的關聯(lián)水平越高,同時也越容易形成小集團。

(二)數(shù)據(jù)說明

本文以申銀萬國一級行業(yè)分類下銀行和非銀金融機構作為研究對象,選取2008年之前上市的51家金融機構,涵蓋銀行業(yè)、保險業(yè)、證券業(yè)以及多元金融業(yè)。樣本區(qū)間包含2008年1月1日—2019年9月30日共計2860個交易數(shù)據(jù),市場指數(shù)采用上證金融業(yè)指數(shù),數(shù)據(jù)均來自萬得數(shù)據(jù)庫。其中,四類金融行業(yè)51家上市金融機構名單及英文簡寫見表1。

三、實證結果及分析

(一)系統(tǒng)性風險的測度與系統(tǒng)重要性部門

本文采用CoVaR①、ΔCoVaR以及MES測算系統(tǒng)性風險,基于所有樣本機構和算法平均原則,測算整個金融市場以及四個金融行業(yè)的系統(tǒng)性風險。

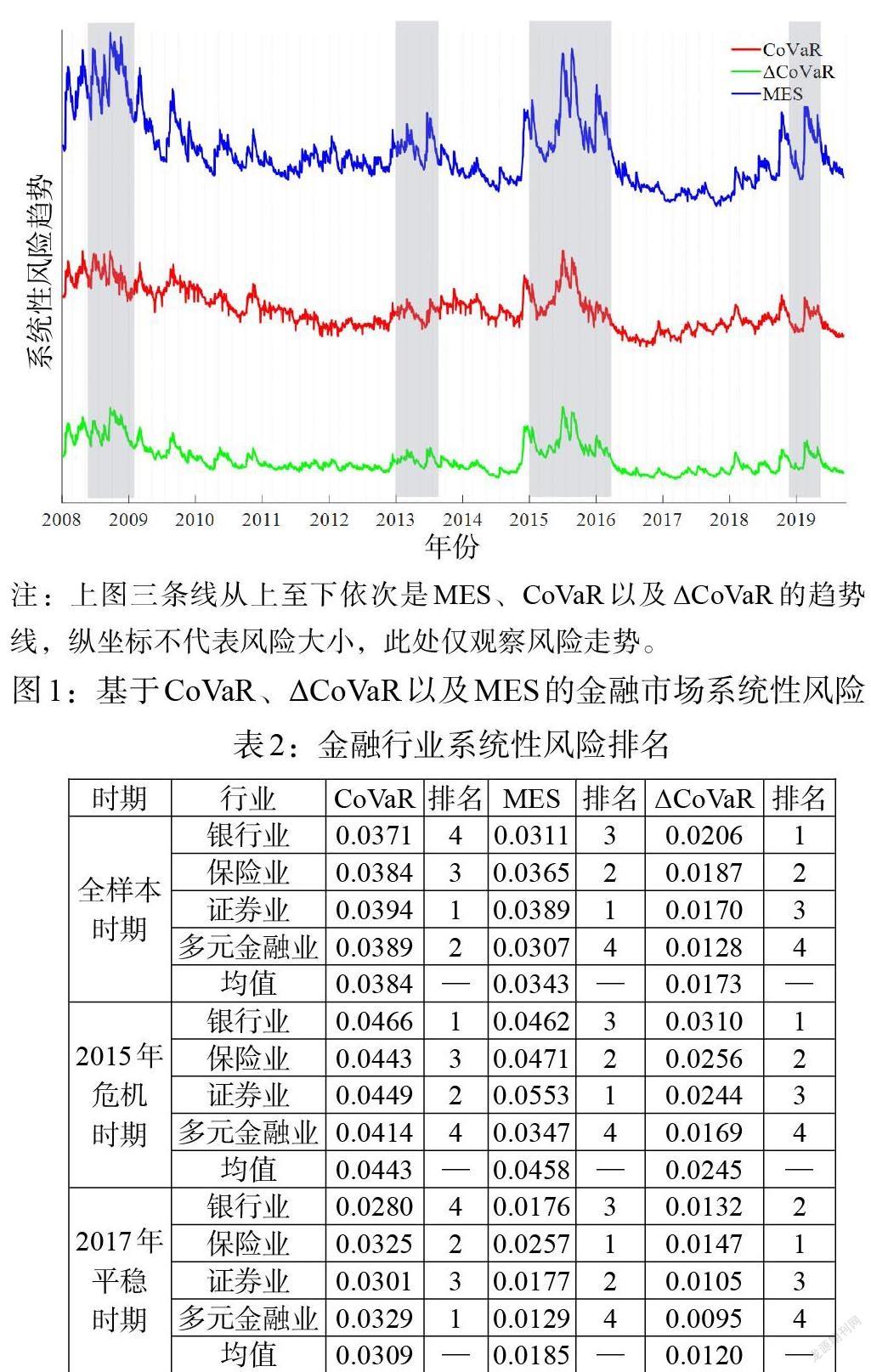

圖1展現(xiàn)了三種測算方法下我國金融機構整體系統(tǒng)性風險大小,陰影區(qū)標識發(fā)生明顯波動的區(qū)間,曲線僅展示趨勢變化,不代表數(shù)值大小。結果顯示,三種方法計算所得的系統(tǒng)性風險時變趨勢基本一致,2008—2019年出現(xiàn)四個較為明顯的波動。2008年,美國金融危機蔓延至中國金融市場,系統(tǒng)性風險在十二年間出現(xiàn)第一個峰值;2013年,銀行錢荒迎來系統(tǒng)性風險的第二個小峰值;2015年,國內股市千股跌停,金融市場系統(tǒng)性風險驟升,達到繼2008年之后系統(tǒng)性風險的又一個高點;2018年,中美貿(mào)易摩擦影響國內金融市場,系統(tǒng)性風險再一次小幅上升。2019年開始,系統(tǒng)性風險呈下降趨勢,在沒有黑天鵝事件情況下,預計未來一段時間金融市場將會比較穩(wěn)定。

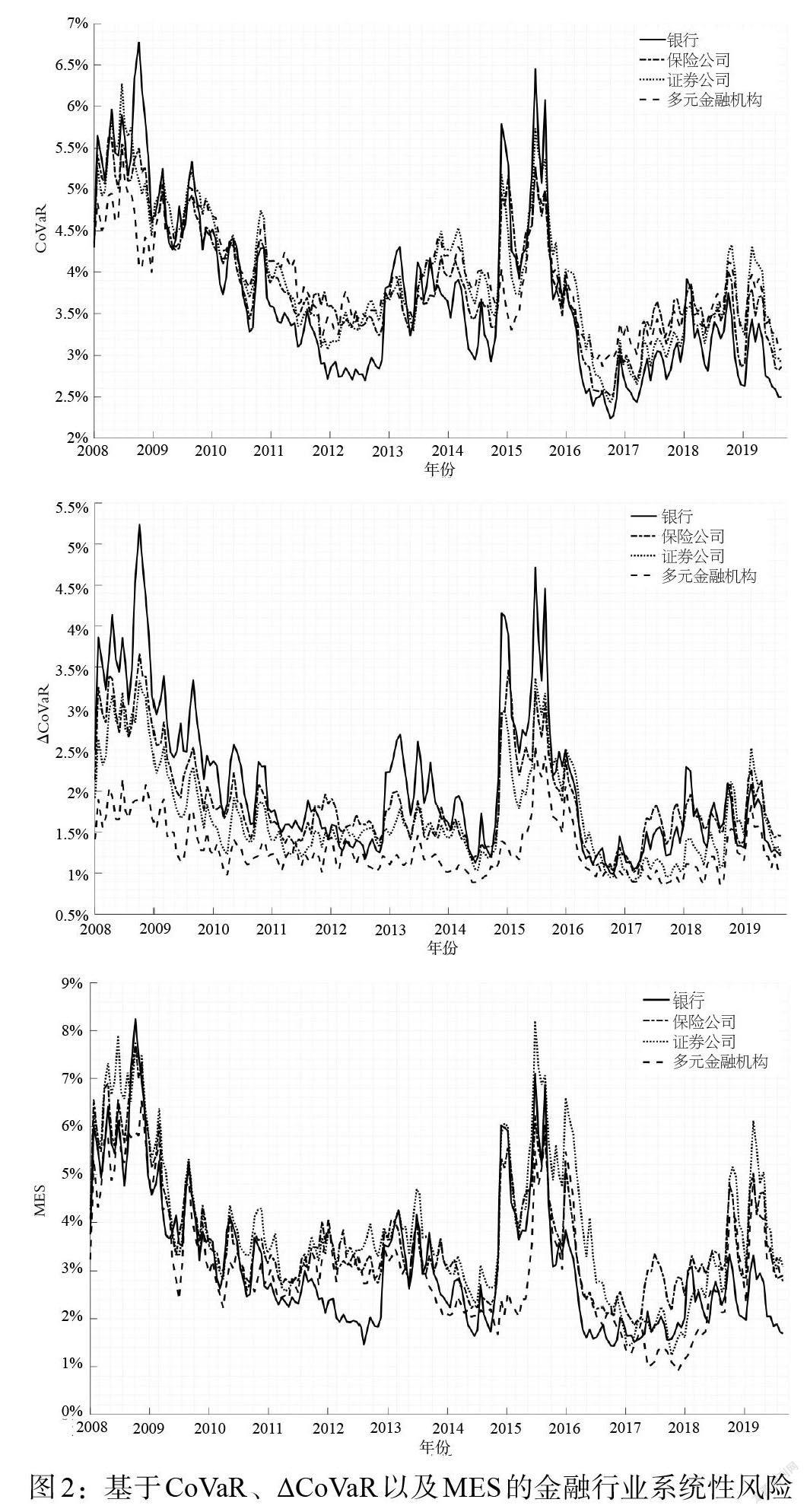

不同金融行業(yè)的風險走勢與金融市場整體走勢基本一致,但是四個行業(yè)之間風險大小存在明顯差異,具體如圖2所示。銀行業(yè)和證券業(yè)在危機期間呈現(xiàn)出較大的系統(tǒng)性風險,在其他時間段反而略低于保險業(yè)和多元金融業(yè),銀行業(yè)的系統(tǒng)性風險甚至出現(xiàn)階段性低點。作為金融市場的中堅力量,銀行業(yè)受到的市場沖擊最大,危機時期系統(tǒng)性風險較大,但由于其主導地位,受到的監(jiān)管關注較高,因此,風險管理較好,平穩(wěn)時期系統(tǒng)性風險較小。保險業(yè)系統(tǒng)性風險緊隨其后,并在平穩(wěn)時期略高于其他行業(yè),其系統(tǒng)性風險應引起重視。證券業(yè)系統(tǒng)性風險次于銀行業(yè)和保險業(yè),其經(jīng)營業(yè)務廣泛,風險管理難度大,危機時期系統(tǒng)性風險較高;同樣,由于所受監(jiān)管較嚴,證券業(yè)平穩(wěn)時期系統(tǒng)性風險控制比較到位。多元金融業(yè)作為實體經(jīng)濟與金融行業(yè)一體化的全鏈條商業(yè)生態(tài)圈,系統(tǒng)性風險最小,是目前市場上金融機構尋求轉型的熱門選項。

為了研究不同時期系統(tǒng)性風險的特點,除觀察全樣本時期以外,本文還對系統(tǒng)性風險處于波峰的2015年以及處于波谷的2017年做了對比分析。2015年國內千股跌停,代表金融行業(yè)受到較大沖擊的危機時期;2017年大資管新規(guī)落地、表外理財正式納入中央銀行宏觀審慎評估體系(MPA)考核、規(guī)范整頓“現(xiàn)金貸”等監(jiān)管措施相繼落地,被譽為監(jiān)管大年的2017年代表監(jiān)管力度加大的平穩(wěn)時期。表2對全樣本時期、危機時期以及平穩(wěn)時期四類金融行業(yè)的系統(tǒng)重要性進行排名。就整個時期而言,銀行業(yè)對金融市場的風險溢出明顯,但是系統(tǒng)性風險排名靠后,銀行業(yè)機構內部風險管理較好;證券業(yè)正好相反,系統(tǒng)性風險排名靠前,內部風險管理難度大,但對金融市場的風險溢出排名靠后,影響力有限;多元金融業(yè)在2015年危機時期表現(xiàn)出較小的系統(tǒng)性風險,實體經(jīng)濟與金融一體化的模式具有風險控制的優(yōu)勢;保險業(yè)在2017年平穩(wěn)時期以及2015年危機時期風險排名都比較靠前,該行業(yè)系統(tǒng)性風險危機不容忽視。就不同時期系統(tǒng)性風險而言,2015年各行業(yè)系統(tǒng)性風險明顯大于2017年以及全樣本時期;銀行業(yè)和證券業(yè)在2015年的系統(tǒng)性風險排名和系統(tǒng)性風險溢出排名都要超過2017年,而保險業(yè)2017年各指標排名皆高于2015年,由此可知,危機期間銀行業(yè)和證券業(yè)是市場系統(tǒng)性風險爆發(fā)的主導力量,對其重點監(jiān)管具有政策合理性;平穩(wěn)時期保險業(yè)是系統(tǒng)性風險積聚的潛在危險,同樣需要嚴格規(guī)范。

CoVaR和MES排名略有差異主要由于兩者定義不同。CoVaR模型主要計算極端風險損失,MES在CoVaR計算極端損失的基礎上,計算了極端風險之外的損失平均值。全樣本時期和2017平穩(wěn)時期影響兩種系統(tǒng)性風險排名的是多元金融業(yè),加入極端風險之外的損失后,多元金融業(yè)系統(tǒng)性風險變小,主要是由于多元金融業(yè)創(chuàng)新化的金融模式增加極端風險概率,但全鏈條多元化的金融模式可以分散額外風險,所以只計算極端風險的CoVaR系統(tǒng)性風險排名靠前,而加入日常損失的MES則排名靠后。2015危機時期影響系統(tǒng)性風險排名的是銀行業(yè)。由于在中國金融市場具有核心地位,銀行業(yè)承擔了危機時期絕大部分的風險沖擊,計算極端風險的CoVaR系統(tǒng)性風險排名靠前,而作為監(jiān)管關注重點,其日常風險管理較為到位,加入日常損失的MES系統(tǒng)性風險排名靠后。

ΔCoVaR是系統(tǒng)性風險溢出,與CoVaR和MES測算的系統(tǒng)性風險大小有所不同,它是指單個機構發(fā)生極端風險時對市場風險的貢獻度。ΔCoVaR在不同時期的排名基本一致,銀行業(yè)在金融市場中資金規(guī)模最大,其系統(tǒng)性風險溢出最明顯;保險業(yè)資金規(guī)模僅次于銀行,其風險事件對市場系統(tǒng)性風險的溢出次之;證券業(yè)系統(tǒng)性風險溢出排名第三,符合其資金規(guī)模略小,但業(yè)務影響廣泛的特征;多元金融業(yè)對金融市場的影響較弱,溢出效應最小。

綜上,系統(tǒng)性風險波峰大致對應2008年、2013年、2015年以及2018的風險集聚尾部事件,波谷大致對應2012年、2014年以及2017年,CoVaR、ΔCoVaR以及MES對系統(tǒng)性風險的度量基本符合實際情況,作為系統(tǒng)性重要部門的銀行業(yè)、保險業(yè)和證券業(yè)需要受到重點監(jiān)管。為比較兩種系統(tǒng)性風險監(jiān)管選擇的結果,后文將基于另一監(jiān)管視角,構造以2015年和2017年為代表的危機時期和平穩(wěn)時期信息溢出網(wǎng)絡。

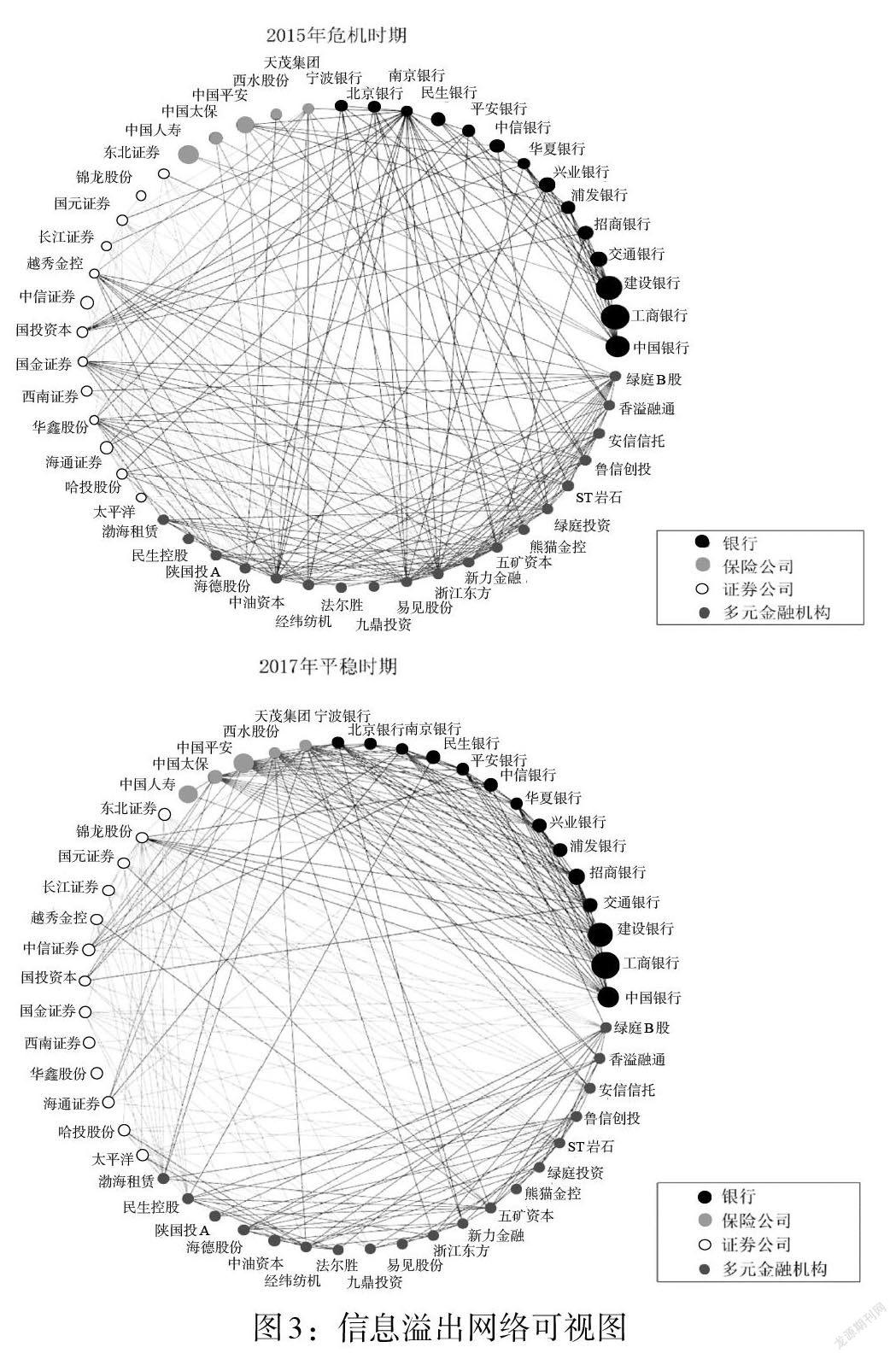

(二)金融機構信息溢出網(wǎng)絡

從金融網(wǎng)絡監(jiān)管視角入手,本文基于51家金融機構的收益率序列,考察兩兩機構之間格蘭杰因果聯(lián)系,構建信息溢出網(wǎng)絡模型。第一步,通過主成分分析檢測整個時期各個金融機構之間的共性。第二步,為探討單個金融機構之間具體的聯(lián)系,本文基于格蘭杰因果關系構建了金融機構的信息溢出網(wǎng)絡,可視化網(wǎng)絡如圖3所示。網(wǎng)絡以機構為頂點,以因果關系為邊,若機構A向機構B發(fā)射一條直線,表明機構A的收益率波動可以預測機構B的波動,機構AB之間存在信息溢出路徑,也即AB之間相互關聯(lián)。可視圖中,黑色代表銀行,深灰色代表保險公司,白色代表證券公司,淺灰色代表多元金融機構。節(jié)點的大小代表股票市值的大小,從規(guī)模方面反映機構在金融網(wǎng)絡中的地位,圖中節(jié)點較大的銀行處于首要地位,其次是保險公司。錯綜復雜的信息溢出網(wǎng)絡反映整個金融市場的關聯(lián)性,整體上危機時期與平穩(wěn)時期關聯(lián)網(wǎng)絡密集度沒有顯著差別,但是網(wǎng)絡結構呈現(xiàn)差異性特征。危機時期關聯(lián)網(wǎng)絡圖結構復雜,不同行業(yè)金融機構聯(lián)系緊密,為系統(tǒng)性風險跨部門溢出提供通道;平穩(wěn)時期網(wǎng)絡關聯(lián)圖比較規(guī)律,同行業(yè)金融機構關聯(lián)更加緊密,系統(tǒng)性風險多在部門內傳導,影響范圍小且不易形成大范圍危機。觀察網(wǎng)絡中不同類型金融機構發(fā)現(xiàn):銀行在危機時期的信息溢出網(wǎng)絡中與各類金融機構都有緊密聯(lián)系,是風險傳染的主導力量,而在平穩(wěn)時期信息外溢較少;多元金融機構數(shù)量眾多,危機時期關聯(lián)網(wǎng)絡多建立在行業(yè)內部和證券公司之間,助力構建繁雜的傳染路徑;保險機構與其他金融機構在危機時期的關聯(lián)性最弱,即風險傳導能力最弱,同時,受其他金融機構影響最小,平穩(wěn)時期多與銀行相關聯(lián);證券機構平穩(wěn)時期信息外溢更強烈,是潛在的不穩(wěn)定因素。因此,危機時期系統(tǒng)性風險主要通過銀行業(yè)、多元金融業(yè)傳導,平穩(wěn)時期風險傳導路徑主要在同行業(yè)內部。

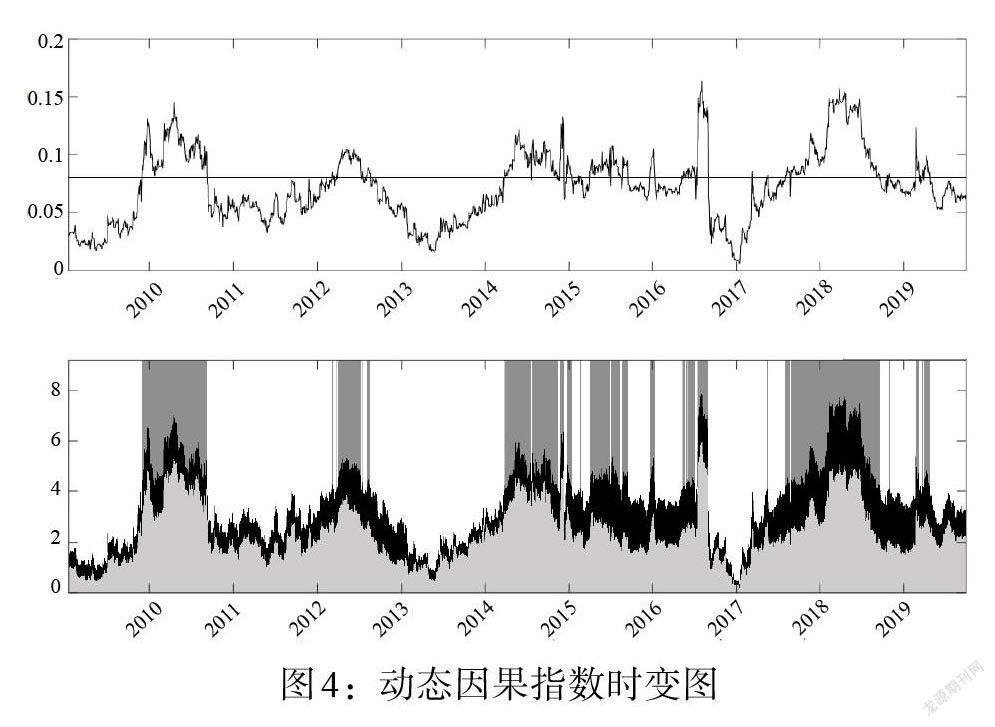

基于相同的理論基礎,計算出2009—2019年動態(tài)格蘭杰因果指數(shù)(見圖4),其中黑色曲線代表關聯(lián)性,陰影部分標注關聯(lián)性較強的部分。圖中2010年、2012年、2014年、2015年、2018年的格蘭杰因果指數(shù)位于陰影部分,表示相應時間金融市場關聯(lián)緊密。結合上文發(fā)現(xiàn),圖1系統(tǒng)性風險時變圖與圖4具有類似走勢,同時,圖1中系統(tǒng)性風險峰值出現(xiàn)在2008年、2013年、2015年以及2018年,系統(tǒng)性風險峰值時間點也類似于圖4因果指數(shù),因此,動態(tài)格蘭杰因果指數(shù)一定程度上預測了系統(tǒng)性風險的走勢,后文繼續(xù)探討動態(tài)因果指數(shù)的預警效果。

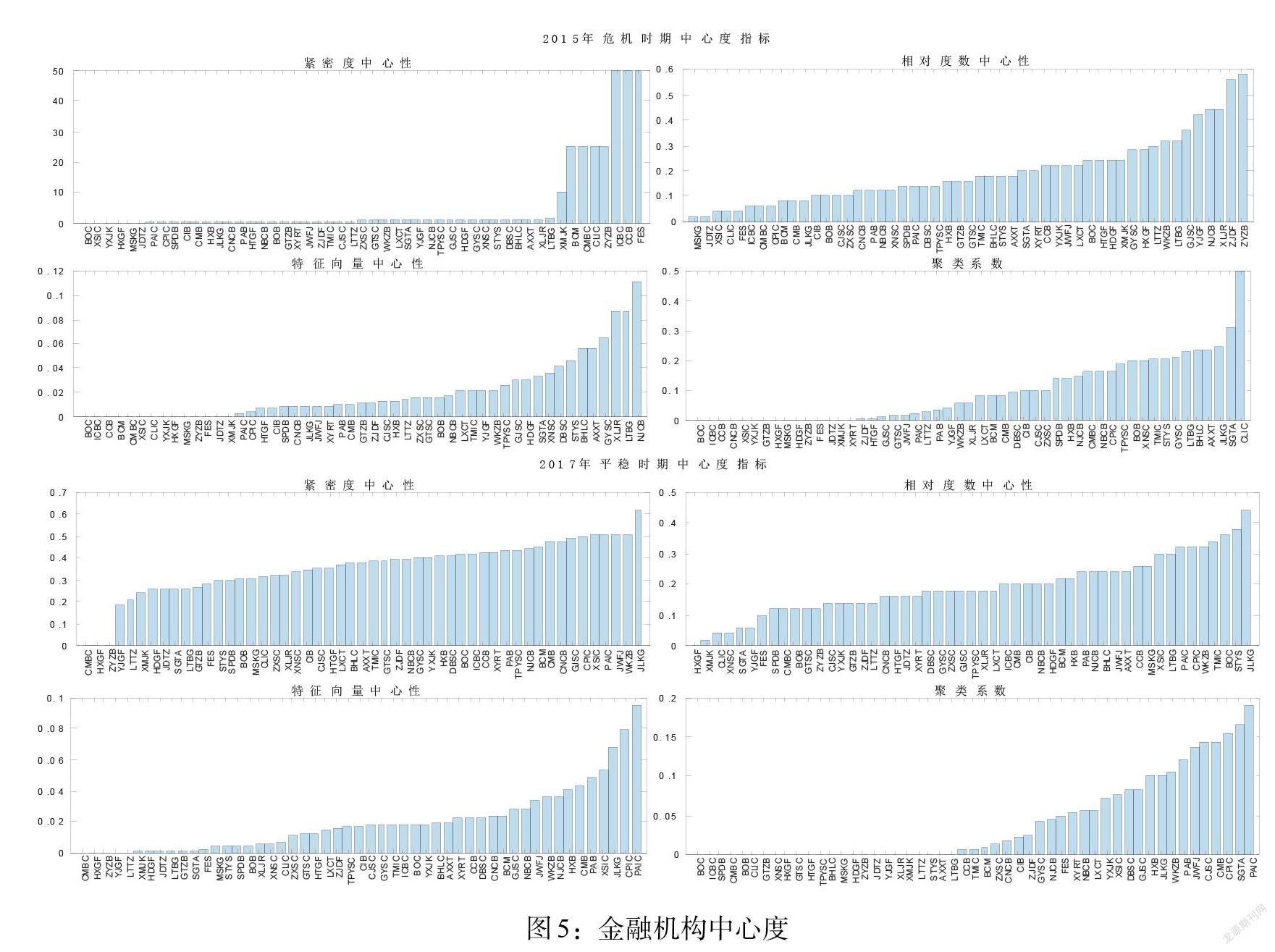

為了進一步觀察信息溢出網(wǎng)絡特征,圖5呈現(xiàn)2015年危機時期和2017年平穩(wěn)時期51家金融機構的中心度指標柱狀圖。緊密度中心性指標在危機時期和平穩(wěn)時期展現(xiàn)較大差異,危機時期法爾勝、建設銀行、工商銀行、中油資本、中國人壽、民生銀行、交通銀行、熊貓金控的緊密度中心性指標遠高于其他金融機構,中心性值都在10以上。由于緊密度中心性是取最短路徑的倒數(shù),因此,緊密度中心性數(shù)值大的金融機構在危機時期與其他金融機構的連接路徑短,更容易將風險傳染至其他金融機構,也更容易受到其他金融機構風險的傳染。此外,各機構的相對度數(shù)中心性、特征向量中心性以及聚類系數(shù)在危機時期的平均值普遍大于平穩(wěn)時期,說明在重要性和聚集程度方面,各個指標皆顯示危機時期金融機構的中心性相對上升,金融關聯(lián)網(wǎng)絡表現(xiàn)出“小世界”特征。

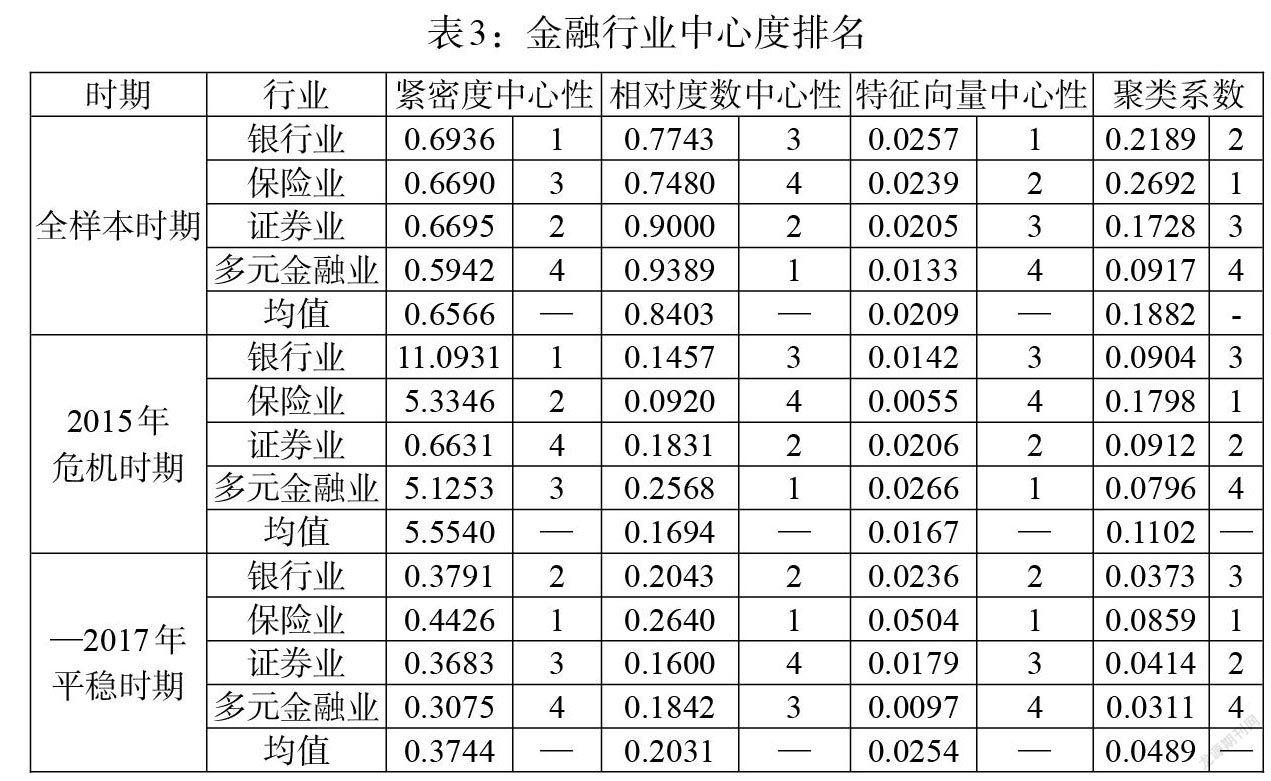

根據(jù)算法平均原則,表3從數(shù)值上比較不同金融行業(yè)中心度指數(shù)的大小和排名。全樣本時期,不同指標下金融行業(yè)的表現(xiàn)各不相同,銀行業(yè)中心地位較為突出,多元金融業(yè)中心地位最弱。危機時期沒有中心地位特別突出的行業(yè),每個金融行業(yè)在不同的中心度指標下都表現(xiàn)出一定程度的中心地位,說明危機時期每個金融行業(yè)都是系統(tǒng)性風險傳導的重要節(jié)點,需要全方位加強監(jiān)管。平穩(wěn)時期,保險業(yè)的中心度指標全部最高且多元金融業(yè)全部最低。由此可見,處于網(wǎng)絡中心的金融行業(yè)主要是銀行業(yè)和保險業(yè),它們在網(wǎng)絡中影響較大且是信息溢出網(wǎng)絡的重要節(jié)點,應作為重點監(jiān)管對象。

綜合以上研究,就整個觀察期而言,銀行業(yè)和保險業(yè)需要重點監(jiān)管;危機時期,多元金融業(yè)以及證券業(yè)需要重點規(guī)范交易行為;平穩(wěn)時期,行業(yè)內部需要防止系統(tǒng)性風險的積聚。金融關聯(lián)網(wǎng)絡展現(xiàn)了更具體的系統(tǒng)性風險行為,有利于更準確的監(jiān)管措施的開展。

(三)信息溢出網(wǎng)絡對系統(tǒng)性風險的預警

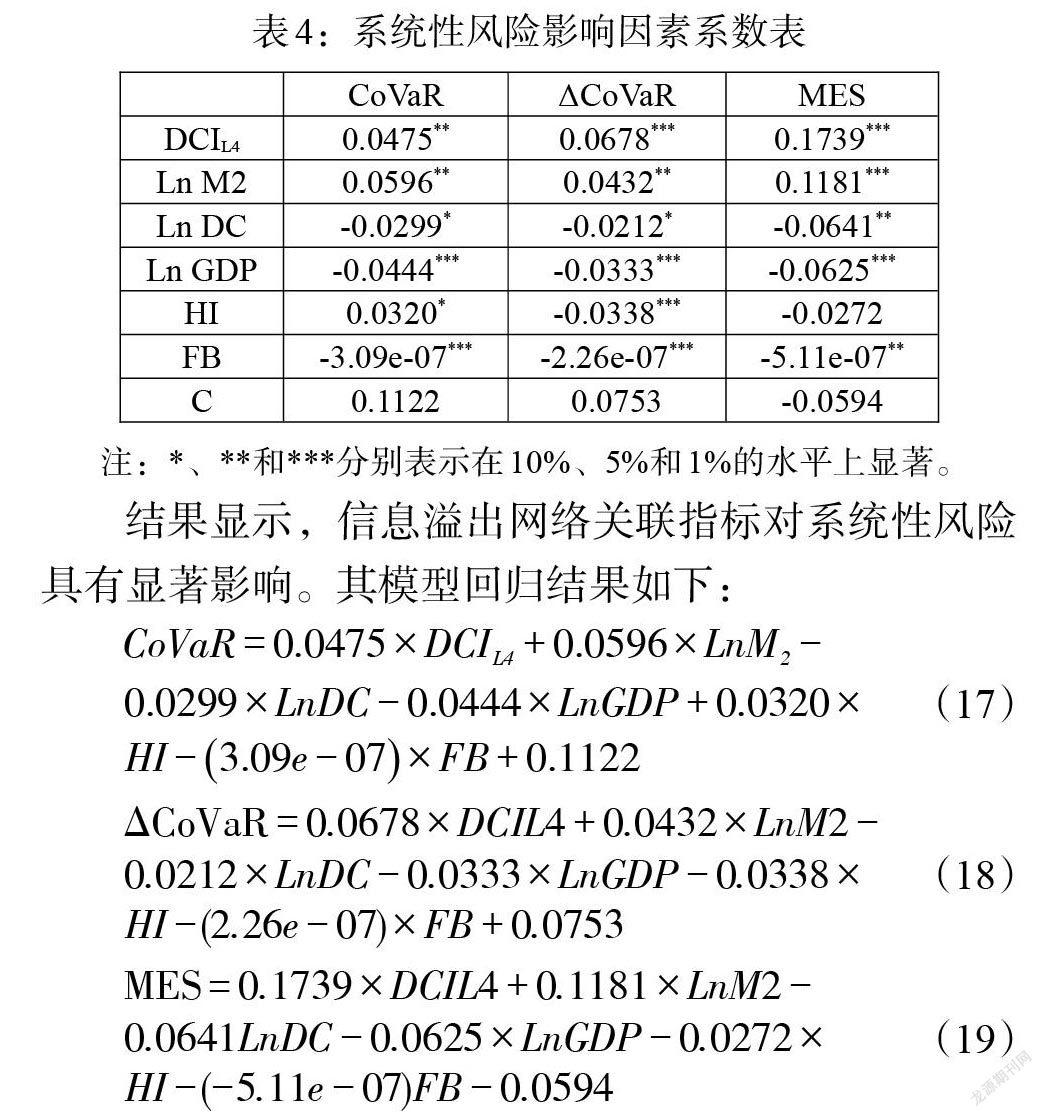

依據(jù)上文的分析可知,機構關聯(lián)指數(shù)一定程度上預測了金融市場系統(tǒng)性風險時變趨勢,為進一步研究關聯(lián)指數(shù)的預警效果,本文的關聯(lián)指數(shù)由動態(tài)格蘭杰因果指數(shù)DCI表示。觀察圖1金融市場系統(tǒng)性風險波動圖和圖4動態(tài)因果指數(shù)時變圖,系統(tǒng)性風險對應風險事件的波峰出現(xiàn)在2008年、2013年、2015年以及2019年初,而動態(tài)因果指數(shù)對應時間段的波峰出現(xiàn)在2012年、2014年以及2018年初,可以發(fā)現(xiàn)動態(tài)因果指數(shù)約提前一年(即4個季度)達到高峰。另外,對解釋變量進行ADF檢驗,發(fā)現(xiàn)滯后4階表現(xiàn)最佳。因此,選擇滯后4個季度的動態(tài)格蘭杰因果指數(shù)DCIL4作為解釋變量,系統(tǒng)性風險作為被解釋變量。同時基于張?zhí)祉敚?017)[27]、胡宗義(2017)[28]等人的研究,選取五個宏觀因素作為狀態(tài)變量,分別是貨幣供應量M2、國內信貸DC、國內生產(chǎn)總值GDP、房地產(chǎn)投資指數(shù)HI以及財政收支差額FB,并對前三個狀態(tài)變量取對數(shù),且保留財政收支差額的符號。由于大部分宏觀經(jīng)濟變量只公布了季度數(shù)據(jù),因此,將系統(tǒng)性風險日度高頻數(shù)據(jù)取平均值轉化成季度低頻數(shù)據(jù)建立回歸模型,然后分析信息溢出網(wǎng)絡關聯(lián)指標以及部分宏觀因素對系統(tǒng)性風險的影響,回歸結果見表4。

由上述三式可知,滯后4個季度的動態(tài)格蘭杰因果指數(shù)與系統(tǒng)性風險顯著成正比,金融機構相互關聯(lián)越緊密則系統(tǒng)性風險越大。動態(tài)格蘭杰因果指數(shù)滯后4個季度表示關聯(lián)指標提前一年預測到系統(tǒng)性風險的發(fā)生,該指數(shù)是一個良好的系統(tǒng)性風險預示指標,因此,信息溢出網(wǎng)絡對系統(tǒng)性風險具有一定預警作用。同時,四個宏觀狀態(tài)變量也與系統(tǒng)性風險顯著相關:貨幣供應量M2與系統(tǒng)性風險顯著成正比,貨幣供應量M2增加時金融市場流通的貨幣量增大,資本運作過程中系統(tǒng)性風險也會增大;國內信貸DC、國內生產(chǎn)總值GDP以及財政收支差額FB與系統(tǒng)性風險顯著負相關。國內信貸DC屬于表內業(yè)務且受到嚴格監(jiān)管,是一種比較安全的融資手段,當信貸規(guī)模增大時系統(tǒng)性風險會減小。而國內生產(chǎn)總值GDP增大時,經(jīng)濟情況向好發(fā)展,系統(tǒng)性風險也會變小。財政收支差額FB偏向赤字時,經(jīng)濟壓力增大,系統(tǒng)性風險增大。由此可見,機構關聯(lián)指標和部分宏觀因素都對系統(tǒng)性風險具有顯著影響,從成因角度預防系統(tǒng)性風險爆發(fā),要特別注意以上因素的異常變動,同時,信息溢出網(wǎng)絡的動態(tài)因果指數(shù)可作為系統(tǒng)性風險的先導指標。

四、結論與建議

本文從系統(tǒng)重要性金融行業(yè)和金融關聯(lián)網(wǎng)絡兩個監(jiān)管視角進行研究:一方面,通過提高資本要求或降低杠桿率加強對系統(tǒng)重要性部門的監(jiān)管,從而降低金融脆弱性;另一方面,基于金融網(wǎng)絡控制系統(tǒng)性風險傳染的路徑,降低大規(guī)模關聯(lián)風險事件發(fā)生的概率,從金融網(wǎng)絡視角強化金融整體安全性。

系統(tǒng)重要性部門監(jiān)管選擇表明:三類系統(tǒng)性風險測算方法均能準確識別出我國標志性尾部風險事件,體現(xiàn)了系統(tǒng)性風險測度方法的可靠性;四個金融行業(yè)整體風險走勢基本一致,銀行業(yè)和證券業(yè)系統(tǒng)性風險表現(xiàn)出“危機時期極大且平穩(wěn)時期極小”的特點,是風險爆發(fā)最具影響的行業(yè);保險業(yè)在全樣本時期系統(tǒng)性風險緊隨銀行業(yè),在平穩(wěn)時期明顯高于其他行業(yè),可被視為系統(tǒng)性風險爆發(fā)的潛在推動力;而多元金融業(yè)系統(tǒng)性風險最小,成為目前市場上金融機構尋求轉型的熱門選項。基于此,監(jiān)管部門應對銀行業(yè)、證券業(yè)以及保險業(yè)重點監(jiān)管,防范銀行業(yè)系統(tǒng)性風險溢出,督促證券業(yè)加強內部風險管理,重視保險業(yè)潛在風險并借鑒多元金融全鏈條管理模式分散系統(tǒng)性風險。

金融網(wǎng)絡監(jiān)管選擇結果顯示:其一,危機期間和平穩(wěn)時期格蘭杰因果關聯(lián)網(wǎng)絡結構顯著不同。危機時期關聯(lián)網(wǎng)絡表現(xiàn)為不同行業(yè)的機構關聯(lián),主要通過銀行業(yè)、多元金融業(yè)傳導風險,平穩(wěn)時期同行業(yè)金融機構關聯(lián)更加緊密。其二,格蘭杰因果指數(shù)出現(xiàn)階段性高位,2010年、2012年、2014年、2015年和2018年的格蘭杰因果指數(shù)較大,并且提前一年預警標志性尾部風險事件。根據(jù)復雜網(wǎng)絡模型理論得到的網(wǎng)絡特征,全樣本時期銀行業(yè)中心地位較高,多元金融業(yè)最低;危機時期沒有中心地位特別突出的行業(yè);平穩(wěn)時期保險業(yè)中心地位較高。另外,機構的封閉度中心性、相對度數(shù)中心性、特征向量中心性、聚類系數(shù)在危機時期的平均數(shù)值普遍大于平穩(wěn)時期,危機時期金融機構關聯(lián)網(wǎng)絡表現(xiàn)出“小世界”特征。因此,防范系統(tǒng)性風險,應強化跨部門金融風險監(jiān)管,利用先導指標動態(tài)因果指數(shù)預警系統(tǒng)性風險。整體上,應當規(guī)范銀行業(yè)和保險業(yè)的交易行為,可通過征收系統(tǒng)性風險交易稅降低風險交易行為的概率,并在危機時期注意防控多元金融業(yè)的系統(tǒng)性風險。

本文還利用動態(tài)因果指數(shù)考察信息溢出網(wǎng)絡對系統(tǒng)性風險的預警作用。研究結果表明,滯后4個季度的動態(tài)格蘭杰因果指數(shù)與系統(tǒng)性風險顯著成正比,信息溢出網(wǎng)絡對系統(tǒng)性風險具有明顯的預警效果;貨幣供應量M2與系統(tǒng)性風險顯著成正比;國內信貸DC、國內生產(chǎn)總值GDP以及財政收支差額FB與系統(tǒng)性風險顯著負相關,當金融市場關聯(lián)性增強、貨幣供應量顯著增加、國內信貸收縮、國內生產(chǎn)總值下降或者財政收支差額偏向赤字時,監(jiān)管組織應警惕潛在的系統(tǒng)性風險并加強對金融機構的監(jiān)管。

綜上,兩種監(jiān)管選擇最主要的監(jiān)管重點都是銀行業(yè)和保險業(yè),兩種監(jiān)管選擇得出的監(jiān)管建議基本一致,說明兩種方法的監(jiān)管方向具有科學性,而信息溢出網(wǎng)絡動態(tài)因果指數(shù)提前一年預警系統(tǒng)性風險,且理論上網(wǎng)絡監(jiān)管視角不損害市場效率,因此,就功能和效率而言,信息溢出網(wǎng)絡是更好的監(jiān)管選擇。

本文主要有兩個方面的局限:一是本文研究范圍僅包括2008年之前上市的51家金融機構,由此展現(xiàn)的金融市場與實際情況有偏差。二是沒有進一步模擬考察兩種監(jiān)管視角的效果。未來的研究可以隨金融市場的演變進一步完善對系統(tǒng)性風險的度量,并且通過模擬監(jiān)管建議考察監(jiān)管效果,深入挖掘分析兩種監(jiān)管選擇的優(yōu)劣。

注:

1結合我國上市金融機構收益率序列,計算動態(tài)CoVaR度量系統(tǒng)性風險時,選擇了如下控制變量:滬深300收益率、3月SHIBOR指數(shù)、美國10年期國債與3月期國債利差、中國10年期國債與3月期國債利差和中國3個月國債即期利率。

參考文獻:

[1]Poledna S,Bochmann O,Thurner S. 2017. Basel III Capital Surcharges for G-SIBs are Far Less Effective in Managing Systemic Risk in Comparison to Network-based,Systemic Risk-Dependent Financial Transaction Taxes [J].Journal of Economic Dynamics and Control,77.

[2]張?zhí)祉敚瑥堄?我國金融市場系統(tǒng)重要性機構的評估及政策啟示 [J].管理評論,2018,30(01).

[3]胡宗義,李毅,萬闖.基于貝葉斯GARCH-Expectile模型的VaR和ES風險度量 [J].數(shù)理統(tǒng)計與管理,2020,39(03).

[4]羅萍.商業(yè)銀行金融創(chuàng)新與系統(tǒng)性風險 [J].金融發(fā)展研究,2020,(02).

[5]Adrian T,Brunnermeier M K. 2016. CoVaR [J]. American Economic Review,106(07).

[6]Acharya V,Pedersen L,Philippon T,Richardson M. 2010. Measuring Systemic Risk [R].FRB of Cleveland Working Paper.

[7]宋加山,蔣坤良,周學偉.基于GAS-混合Copula模型的不同行業(yè)系統(tǒng)性風險研究 [J].統(tǒng)計與信息論壇,2020,35(05).

[8]Poledna S,Thurner S. 2016. Elimination of Systemic Risk in Financial Networks by Means of a Systemic Risk Transaction Tax [J].Quantitative Finance,16(10).

[9]石大龍,白雪梅.網(wǎng)絡結構、危機傳染與系統(tǒng)性風險 [J].財經(jīng)問題研究,2015,(04).

[10]齊明,許文靜.復雜網(wǎng)絡下金融機構的系統(tǒng)性風險研究 [J].技術經(jīng)濟與管理研究,2019,(08).

[11]張志剛,黃解宇,孫維峰.中國銀行業(yè)系統(tǒng)性風險演進及影響因素研究 [J].數(shù)理統(tǒng)計與管理,2019,38(05).

[12]何奕,童牧,吳珊,尚詩昆. 復雜金融網(wǎng)絡中的系統(tǒng)性風險與流動性救助:基于不同網(wǎng)絡拓撲結構的研究 [J]. 系統(tǒng)工程理論與實踐,2019,39(06).

[13]Billio M,Getmansky M,Lo A W,Pelizzon L.? 2012. Econometric Measures of Connectedness and Systemic Risk in the Finance and Insurance Sectors [J].Journal of Financial Economics,104(03).

[14]高波,任若恩.基于Granger因果網(wǎng)絡模型的金融機構系統(tǒng)重要性評估 [J].管理評論,2013,25(06).

[15]Gong X L,Liu X H,Xiong X,Zhang W. 2019. Financial Systemic Risk Measurement based on Causal Network Connectedness Analysis [J].International Review of Economics and Finance,64.

[16]Diebold F X,Yilmaz K. 2014. On the Network Topology of Variance Decompositions:Measuring the Connectedness of Financial Firms [J].Journal of Econometrics,182(01).

[17]胡利琴,胡蝶,彭紅楓.機構關聯(lián)、網(wǎng)絡結構與銀行業(yè)系統(tǒng)性風險傳染——基于VAR-NETWORK模型的實證分析 [J]. 國際金融研究,2018,(06).

[18]Xu Q F,Li M T,Jiang G X,He Y Y. 2019. Interconnectedness and Systemic Risk Network of Chinese Financial Institutions:A LASSO-CoVaR Approach [J].Physica A:Statistical Mechanics and its Applications,534.

[19]李政,魯晏辰,劉淇.尾部風險網(wǎng)絡、系統(tǒng)性風險貢獻與我國金融業(yè)監(jiān)管 [J].經(jīng)濟學動態(tài),2019a,(07).

[20]李政,劉淇,梁琪. 基于經(jīng)濟金融關聯(lián)網(wǎng)絡的中國系統(tǒng)性風險防范研究 [J]. 統(tǒng)計研究,2019b,36(02).

[21]葉莉,王遠哲,陳勇勇.基于尾部風險關聯(lián)網(wǎng)絡的中國金融機構間風險溢出效應研究 [J]. 統(tǒng)計與信息論壇,2019,34(03).

[22]馮燕,王耀東. 保險業(yè)系統(tǒng)性風險傳染研究——基于格蘭杰因果關系模型 [J].金融與經(jīng)濟,2018,(02).

[23]李政,梁琪,涂曉楓.我國上市金融機構關聯(lián)性研究——基于網(wǎng)絡分析法 [J].金融研究,2016,(08).

[24]王丹,黃瑋強.基于信息溢出網(wǎng)絡的我國行業(yè)關聯(lián)性研究 [J].運籌與管理,2019,28(09).

[25]Jo?o B R B B,Thiago C S,Sergio R S D S. 2018. Identifying Systemic Risk Drivers in Financial Networks [J]. Physica A:Statistical Mechanics and its Applications,503(01).

[26]黃瑋強,莊新田,姚爽.基于信息溢出網(wǎng)絡的金融機構風險傳染研究 [J].系統(tǒng)管理學報,2018,27(02).

[27]張?zhí)祉敚瑥堄?模型不確定下我國商業(yè)銀行系統(tǒng)性風險影響因素分析 [J]. 國際金融研究,2017,(03).

[28]胡宗義,劉硯伊.基于金融壓力指數(shù)的金融系統(tǒng)性風險測度及影響因素 [J].財經(jīng)理論與實踐,2017,38(04).

3223501908267