中藥集采降價“溫和”偏消費屬性中藥投資價值“顯優”

齊永超

因為醫藥集采,中藥處方藥與中藥OTC(非處方藥)的投資邏輯已然生變。處方藥未來或仍將面臨較大的集采壓力,而中藥OTC的投資價值則得到進一步凸顯。

最近由湖北牽頭的19省中成藥集采落幕,部分中選中藥企業股價隨之開啟加速上漲模式,對比中藥板塊整體行情表現更優。這與本輪集采降價幅度相對溫和有關,同時中選企業產品銷量增長空間的價值被更多認可。

不過,有投資人指出,主業過于倚重處方藥且非獨家品種多的藥企,在未來的醫藥集采中可能會很受傷。相對的,“面向零售端、不進入國家醫保的(中藥)OTC類產品,投資價值將會進一步凸顯。”

中藥集采結果超預期中選中藥股股價大漲

湖北牽頭的19省中成藥省際聯盟集中帶量采購在2021年12月21日開標,并于12月27日公布中選結果。《紅周刊》記者注意到,本輪中藥集采共有97家企業、111個產品中選,中選率為62%,中選價格平均降幅42.27%,最大降幅82.63%。

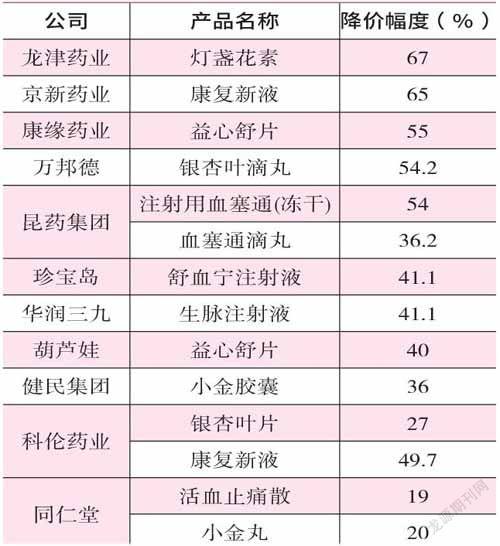

與之前化藥集采情況對比,第二批~第五批全國31個省級行政區域集采平均價格降幅均超50%,第六批降幅為48%,本輪中藥42.27%的平均降幅幾乎處于最低水平。另據《紅周刊》記者不完全統計,本輪集采共涉及昆藥集團、科倫藥業、龍津藥業、京新藥業、康緣藥業、萬邦德、華潤三九、健民集團、同仁堂、通化金馬等約10余家A股上市公司,從基準價格與中選價格對比來看,降價幅度多在30%~50%(見表1)。

表1 湖北牽頭19省中藥集采藥品價格降幅(部分)

數據來源:官方資料

或受中藥集采“靴子落地”、降價幅度較為溫和等因素刺激,相關入選的中藥企業股價迎來一輪加速上漲。據Wind數據統計顯示,2021年12月21日~2022年1月4日,申萬中藥板塊區間累計漲幅為24%,部分入選集采的中藥股漲幅跑贏整個中藥板塊,如龍津藥業、華潤三九、昆藥集團等漲幅超過30%。值得一提的是,截至2022年1月5日收盤,龍津藥業連續收獲10個漲停,累計漲幅達159.10%。

“通過各省聯盟集采來看,國家對企業的壓價不會‘一刀切,而是會保證企業的合理利潤。因為隨著原材料、人工等成本的不斷上漲,如果出現極端的低價格,可能會導致劣幣驅逐良幣。”華安證券醫藥首席譚國超向《紅周刊》記者表示。

不過,雖然此輪中藥集采降幅較低,但由于成本、毛利等因素影響,中藥的集采價格降幅還不能與化藥畫等號。

國海證券醫藥首席周小剛對《紅周刊》記者表示,與化藥相比,此輪中藥集采降價幅度相對較小,與中藥品種的特征有較大關聯。“相較于化藥,中藥毛利率水平相對較低,中藥企業最高的毛利率水平多在70%~80%,化藥的毛利率則一般在80%~90%。由于本身的毛利較低,中藥降價空間相對較小。”“這輪中藥集采,市場已經早有預期,而這一次的降價幅度,我認為對于中藥行業的影響整體上偏中性。”

值得一提的是,一些中藥企業表示集采因素對自身業績影響有限。如云南白藥,在2021年11月中旬機構調研中表示,因為公司中央產品受到國家絕密配方護城河的保護,預計經營情況不會受到集采的影響;新天藥業在2021年12月中旬的機構調研中同樣有類似表述,公司主要產品屬于獨家品種,現有產品目前尚沒有受到相關(集采)政策的影響。

業績壓力即將顯現有藥企表示集采產品收入會有下降

在本輪集采之后,中選中藥產品的后續銷售情況也將陸續表現出來。目前,本輪集采中選產品在各公司營收中的占比不盡相同,影響大小自然也不同。

以龍津藥業為例,公司主打產品燈盞花素入選本輪集采,《紅周刊》記者注意到,公司注射用燈盞花素10mg(以野黃芩苷計)由11元/瓶降至3.63元/瓶,降幅67%;注射用燈盞花素25mg(以野黃芩苷計)由22.82元/瓶降至7.53元/瓶,降價幅度均為67%。據龍津藥業披露信息顯示,該產品占公司2020年度營業收入比例高達87.74%。此外,2021年前三季度,該產品約有53.42%銷售收入來自省際聯盟覆蓋區域。

《紅周刊》記者以普通投資人身份致電龍津藥業,公司董秘辦相關負責人表示,如果銷量維持原狀,必定會影響到營收,但集采后,銷量會有一定程度增長。目前集采對公司營收的貢獻情況還不能判定。因此,龍津藥業未來營收有兩種可能:產品降價后銷量不增,總體營收下降;產品降價、銷量提升,即“以量代價”,總體營收保持增長。

相較于龍津藥業,部分企業的集采產品的營收占比相對較低。某醫藥公司的舒血寧注射液入選本輪集采,價格降幅41.1%。《紅周刊》記者以普通投資人身份致電該公司,公司董秘辦相關負責人表示,集采對公司的影響并不明顯,本次中標的品種,只是公司多個規格品類當中的一個產品。其還表示,除了省際聯盟涉及的19個省份,在其他的非省級聯盟集采的范圍,公司仍會按原來正常價格進行銷售。

不過,有部分企業告知,集采將導致區域內收入下滑,如京新藥業。京新藥業的康復新液入選本輪省際集采,降價幅度為65%。記者以普通投資人身份致電京新藥業,公司董秘辦相關負責人表示,“價格有一定降幅,我們大致測算,集采區域收入端會有一定下降。本輪入選產品的年度營收為兩個多億,占總營收比重不足10%。整體影響是比較小的。”

值得一提的是,本輪集采中選的中藥企業多數業績表現并不理想,成長性多表現較弱。據《紅周刊》記者統計的11家入選本輪集采的中藥企業來看,即使在2020年受疫情影響的低基數下,2021年前三季度,有多家企業歸母凈利增幅低于20%,即京新藥業、康緣藥業、華潤三九等。

《紅周刊》記者還注意到,部分企業業績基數較低。如龍津藥業,2019年三季度~2021年三季度,實現歸母凈利潤僅為0.02億元、0.02億元與0.07億元。更有的企業是以扭虧為盈的形式實現高增長,實際盈利規模不大(見表2)。

表2 集采相關中藥企業業績表現(部分)

數據來源:Wind

中藥集采擴圍進行中中藥OTC價值凸顯

事實上,中藥集采正在呈現逐步擴圍趨勢。《紅周刊》記者注意到,除了湖北牽頭的19省中成藥省際聯盟集采,目前由廣東牽頭的6省也正在開展中成藥集采,提出對復方丹參滴丸、連花清瘟膠囊、腦心通膠囊等36個中藥獨家品種進行集采。由山東牽頭的中成藥集采也在推進中,包括了中藥飲片和配方顆粒等新型品類。

隨著中藥集采的地區不斷增多、中藥集采品類不斷增加,中藥行業必將會進一步加速洗牌。

對中藥領域有深入研究的北京睿道投資基金經理榮令睿認為,“相較于化藥、器械等,未來中成藥、中藥配方顆粒、中藥飲片的集采,價格降幅仍會相對溫和。此外,隨著近年國家不斷提高中藥材質量,抬高了種植基地、飲片加工等環節的成本,相關中藥企業具有很大的成本壓力。未來,中藥領域降價談判仍會存在,同樣也會面臨較大的壓縮行業尤其是渠道利潤空間的壓力。”

周小剛也指出,中藥處方藥中具備非獨家品種、銷售額較大(比如超過5個億或單品銷售額占營收比超過1/3)等特征的企業將會受未來中藥集采的較大影響,這類企業(業績)有一定可能將會受損。

鑒于中藥處方藥未來的集采壓力,中藥OTC投資價值反而得到凸顯。周小剛向《紅周刊》記者表示,“在中藥集采的背景下,首先需要區分中藥處方藥與中藥OTC(非處方藥),兩者是不同的投資邏輯,醫院端使用的品種偏處方藥,所以說中藥處方藥跟化學藥物一樣,有集采壓力,即使沒有集采也有招標降價壓力。如果考慮集采因素,從投資的角度來講,中藥處方藥的未來集采壓力是無法規避的。如果中藥集采大范圍連續出現,在投資邏輯上我認為需要規避集采(品種)。”

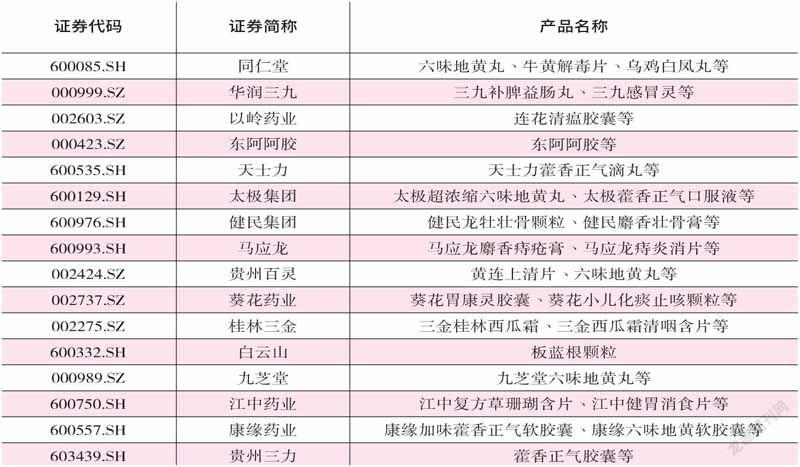

由于不占用醫保,而且更偏于消費屬性,中藥OTC具有一定的比較價值。目前來看,中藥OTC的主要銷售渠道為藥店,而多數中藥企業大部分產品均在OTC渠道銷售。據米內網的統計數據顯示,2021年中國城市實體藥店終端,預計銷售額超過1億元的OTC產品有140個,其中中成藥占79個。而銷售額預計超10億元的中藥OTC產品有4個,如感冒靈顆粒、健胃消食片、板藍根顆粒、連花清瘟膠囊,以上產品主要涉及A股華潤三九、江中藥業、白云山、以嶺藥業等上市公司(見表3)。榮令睿表示,“隨著中藥集采不斷推進,面向零售端、不進入國家醫保的OTC類產品,關注價值將會進一步凸顯。”

表3 中藥企業及部分OTC產品名稱

數據來源:Wind

《紅周刊》記者注意到,中藥集采背景下,中藥企業也在增加OTC市場的布局。如新天藥業,在2021年12月中旬受機構調研時,公司表示,近年已開始布局并拓展OTC市場且取得了較好的預期效果,后續還將進一步加大OTC市場投入。

目前來看,中藥OTC品類眾多,而品牌中藥OTC更具市場競爭力。譚國超認為,品牌類中藥可以重點關注兩類,第一類為全國性的具有品牌積淀的品牌,如同仁堂、片仔癀、云南白藥等。第二類,具有地方口碑的品牌,比如貴州苗藥的代表企業貴州三立,再如廣西桂林三金、廣藥白云山、湖南九芝堂等。這類企業基本以一個省為單位,省內的收入占據營收大部分,而且在省內具有很好的口碑。”

(本文提及個股僅做分析,不做投資建議。)