家族控制會降低機構投資者持股意愿嗎

黃陽 胡素華 倪曉霞

【摘要】從社會情感財富理論出發, 以2014 ~ 2019年家族上市公司為樣本, 檢驗家族控制引發的代理問題對機構投資者投資偏好的影響, 以及外部治理機制在其中的調節作用。 結果發現: 當家族成員同時擔任董事長和總經理時, 機構投資者持股比例更低; 當聘請職業經理人擔任總經理時, 機構投資者持股比例更高, 說明大股東與中小股東間的第二類代理問題是導致機構投資者避免入股家族企業的主要原因。 進一步研究發現, 制度環境和分析師關注度能有效發揮外部治理功能, 減緩家族控制對機構投資者持股比例的負向影響。 本研究從外部投資者決策視角拓展了社會情感財富理論和代理理論的經濟后果。

【關鍵詞】家族控制;機構投資者;制度環境;分析師關注;社會情感財富

【中圖分類號】F276.5? ? ? 【文獻標識碼】A? ? ? 【文章編號】1004-0994(2021)17-0046-9

一、引言

我國上市公司中有近半數為家族企業, 民營企業中更是超80%為家族控制。 家族企業最初是由家族成員及其家族資本推動的, 但隨著企業的不斷發展, 它們通常會引入外部資本來擴張壯大。 資本市場上外部股權資本主要來自于機構投資者[1] 。 因此, 上市前后的家族企業大多會存在機構投資者持股。 探究家族企業特有的治理特征對機構投資者持股意愿的影響, 對于家族企業如何規范治理和外部投資者投資決策具有重要參考價值。

企業面臨的傳統代理問題主要是由所有者和管理者的信息不對稱以及利益沖突引發的, 即第一類代理問題。 由于家族企業所有權和管理權高度融合, 有學者認為家族治理是解決公司治理中代理問題最有效的方法之一[2] 。 然而, 近年來的研究表明, 家族企業面臨的另一類代理問題更為突出。 家族大股東可以利用其在公司的控制地位, 以犧牲少數(即非家族)股東利益為代價獲取私人收益, 即產生第二類代理問題。

大股東獲取財務上的私人收益是公司普遍面臨的潛在問題。 但是對于家族企業而言, 家族股東獲取非財務私人收益是一個更為突出的問題, 這種私人收益更傾向于實現社會情感財富(SEW)的積累, 而不一定或不僅僅是財務方面。 在家族企業中, SEW指那些滿足控股家族情感需求的屬性, 如聲譽、權力和家族企業延續等[3] 。 因此, 家族股東的目標與尋求高財務回報的外部中小投資者不完全相同, 因而常常會通過犧牲非家族股東的利益來實現[4] 。 由于SEW不能用純粹的財務術語來表達, 因此通過標準契約解決代理問題的傳統方法對于家族企業往往不太有效。

資本市場中的投資者并不同質。 共同基金、經紀公司、保險公司、養老基金、投資銀行等機構投資者比個人(散戶)投資者更成熟、更有經驗, 因為它們擁有大量具有專業背景的分析師為其投資決策提供建議[5] 。 此外, 作為全職投資者, 機構投資者有更多的時間和精力處理復雜的投資信息。 所以, 與散戶投資者相比, 機構投資者更能認識到家族企業追求SEW所產生的第二類代理問題[6] 。

本文探究了家族企業追求SEW對成熟的非家族股東(如機構投資者)投資決策的影響, 試圖回答兩個方面的問題: 第一, 家族企業追求SEW所導致的第二類代理問題是否會降低機構投資者對家族企業的投資意愿; 第二, 外部治理機制能否緩解機構投資者對第二類代理問題的擔憂。 本文旨在更深入地洞察家族企業特有的代理問題, 同時為有意引入外部投資的家族企業提供決策依據。

本文的主要貢獻在于: ①迄今關于家族企業與機構投資者的關系已有很多重要的研究, 但基本是關注機構投資者對家族企業的影響, 鮮有文獻探索家族控制如何影響機構投資者的投資決策。 家族企業并非同質的, 在公司治理方面存在顯著差異, 那么是否家族控制程度越高, 機構投資者投資意愿越低? 這是非常重要的話題, 因為機構投資者提供了大量的外部資本, 是大多數公司定價的邊際投資者。 本文試圖直接解答上述問題。 ②盡管現有文獻已經開始關注第二類代理問題和家庭成員的非財務動機, 但是關于外部治理對這些問題的影響研究卻很少。 本文將外部治理機制同時納入家族控制與機構投資者持股的關系研究中, 引入制度環境和分析師關注作為調節變量, 探討在不同外部治理環境下二者關系存在怎樣的差異, 在一定程度上可以拓展SEW理論和代理理論的應用情境與理論邊界。

二、文獻綜述、理論分析與假設提出

(一)理論基礎與文獻綜述

1. 代理理論與家族企業。 組織控制研究的主要理論基礎是代理理論。 在大多數情況下, 提供資金并擁有企業的委托人(股東)向代理人(管理層)提供報酬, 讓其代表委托人管理企業。 代理理論假設代理人的效用隨著報酬的增加而增加、隨著代理人必須付出努力的增加而減少。 因此, 只要報酬足以補償代理人所付出的努力, 理性的代理人就會接受這一代理契約。 一般來說, 委托人既不參與也不了解企業的日常經營活動, 因此, 代理人有可能會侵害委托人的利益并從公司獲取私有財務收益, 這一現象被稱為第一類代理問題。 當管理層擁有公司較高比例的股份時, 管理層和股東之間的目標就更一致, 從而第一類代理問題得到緩解。 家族企業股東與管理層的高度融合, 常被學術界證明能有效解決第一類代理問題[7] 。

隨著資本市場的發展, 第二類代理問題越發凸顯, 當擁有大額股份的公司內部人有機會從其他股東那里攫取財富時, 同樣會發生代理問題[8] 。 擁有控制權的內部人可以利用公司的資源謀取私人收益, 并迫使其他股東不得不違背自身利益支持該內部人的決策。 與傳統委托代理問題不同的是, 第二類代理問題存在于不同的委托人之間, 而這種委托關系和契約往往并非顯性存在。

盡管委托代理理論在許多研究領域是成立的, 但由于其嚴格遵循的財務利己原則在現實中逐漸弱化, 從而委托代理理論越來越受到批判和挑戰。 當效用最大化假設被簡化為財富最大化時, 委托代理理論的適用性就會降低。 因為個人行為不僅具有財務動機, 對非財務動機也同樣具有偏好, 而人們總是會選擇做出令綜合效用最大化的決策和行為, 為個人提供同等甚至更大效用的非財務因素(包括倫理、公平和利他主義)[9] 。 本文旨在探索外部資本提供者對家族企業內部人非財務動機的反應。 因此, 本文利用SEW理論來解釋導致這種動機和行為的內在機理。

2. SEW理論與家族企業。 家族企業是指創始家族擁有所有權或運營控制權的企業。 家族企業的經營目標與代理理論中典型的純財務動機存在顯著差異。 因此, 傳統代理理論很難適用于家族企業。

為了應對這種差異, Gómez-Mejía等[10] 提出了一個超越代理理論的SEW理論, 并發展了一套可以解釋家族企業做出與代理理論下不一致決策的方法。 SEW理論側重于非財務動機, 并將這一類動機統稱為SEW。 從家族企業的角度來看, SEW被定義為滿足控股家族情感需求的屬性, 如聲譽、權力和家族企業延續等[3] 。 本質上, SEW是一個家族通過控制公司而獲得的非財務收益的總和。

SEW理論認為, 家族股東與其他投資者的目標并不相同。 因此, 家族做出有利于獲取SEW的決策可能會犧牲其他利益相關者(如機構投資者)的利益, 而這些利益相關者并不分享SEW帶來的效用[11] 。 家族股東對SEW喪失的擔憂往往優先于對財務損失的風險規避, 這是傳統代理理論無法解釋的。

受到SEW的激勵, 家族企業的創始成員作為大股東, 有動機也有能力從非家族股東那里攫取私人收益。 比如, 家族股東可以濫用權力從公司獲取資源或偏袒家族成員。 家族企業可能不太關心與少數股東的溝通, 從而導致更高程度的信息不對稱[12] 。 而且有文獻發現當創始人擔任家族企業CEO時, 會計變得不夠穩健, 每股股息也顯著低于非家族企業[13] 。 家族大股東常常從事利他活動, 并努力維護家族控制, 即使會犧牲更高的回報[14] 。 家族大股東很少為了企業發展而去聘請職業經理人更換自己, 常常因為裙帶關系而將公司傳給不合格的下一代[15] 。 上述研究表明, 家族大股東會以犧牲財務利益為代價追求SEW, 這會與其他股東發生利益沖突, 惡化代理問題。

(二)理論分析與假設提出

1. 家族控制與機構投資者持股。 如前所述, 在家族企業中, 財務利益最大化并非唯一目標, 企業同時還強調建立和維護SEW。 家族股東能創造和維護SEW的關鍵在于其在企業控制權上的絕對地位, 使家族能夠操控企業決策以追求私人收益。 而且, 家族股東愿意放棄企業財務利益, 以保護家族私有收益。

家族企業以損害財務利益為代價追求SEW, 這與機構投資者產生了較大分歧。 機構投資者更傾向于投資財務回報更大的企業, 并對企業施加一定的影響, 從而導致與家族大股東發生沖突。 由于機構投資者有能力識別家族企業追求SEW導致的第二類代理問題, 而且機構投資者很難在家族企業中行使有效的治理功能, 因此, 即使在家族企業的表現可能優于非家族企業的情況下, 機構投資者也會回避家族企業。

然而, 家族企業中家族控制程度并不同質, 家族股權比例、家族成員比例、家族參與治理的方式等都存在很大差異[16] , 這必然會對代理沖突以及機構投資決策產生較大影響。 如魏明海等[17] 研究證實, 董事會、監事會和高管層中家族成員所占比例越高, 家族企業越容易發生關聯方交易, 導致中小股東利益受損和公司價值下降的概率越大。 管理層中家族成員涉入程度越高, 家族企業所有者與家族管理者之間就越可能出現利他主義不對稱, 家族管理者也會越傾向于“搭便車”等機會主義行為。 而為了維護家族SEW, 家族管理者的此類非效率行為通常不會受到懲罰, 甚至不稱職的家族管理者也不會及時被解聘[18] 。 因此, 家族管理者反而會提高企業的代理成本, 體現為明顯的利益壕溝效應[19] 。 可見, 家族控制程度越高, 企業越傾向于維護SEW, 代理問題越嚴重, 外部投資者的投資意愿越低。 綜上分析, 本文提出如下假設:

H1: 家族控制程度越高的企業, 機構投資者持股比例越低。

2. 外部治理、家族控制與機構投資者持股。

(1)制度環境、家族控制與機構投資者持股。 SEW理論被用以解釋家族企業中家族股東的動機和由此產生的行為, 并已經在許多制度環境中得到了驗證, 但制度環境對家族企業追逐SEW能力的影響尚未得到檢驗。

制度理論認為, 國家或政府能夠通過推進市場化進程、優化信用與法治環境、轉變政府職能等方式對企業治理架構和控股股東行為施加重大影響。 制度環境的治理效果至少在兩個方面起到了很好的作用。 其一, 良好的制度環境具有監督功能, 可以監督和激勵管理者實現企業價值最大化。 在競爭激烈的市場環境中, 管理者為了維持生存和贏得良好聲譽, 必須盡最大努力改善公司管理和財務績效, 并接受股東的監督, 這有助于緩解第一類代理問題[20] 。 其二, 良好的制度環境可以減少大股東對中小股東的侵占, 保護外部投資者的利益。 在法制健全的良好制度環境下, 因為向控股股東轉移利潤的邊際成本大大增加, 掏空行為更容易被曝光和處罰, 隧道行為能得到有效遏制。 此外, 健全的法律制度有助于防止自我交易行為, 從而減少內部人員(包括家族股東)造成的“壕溝效應”[21] 。 因此, 良好的制度環境同樣有助于緩解第二類代理問題。

在西方絕大部分國家, 制度環境相對成熟而且地域有限, 本國各區域內的制度環境差異較小。 所以, 研究制度環境對組織行為的影響往往只能采取制度環境縱向變化這一時間維度變量。 然而, 在不同時期還發生了很多其他變化, 會對研究結論造成干擾。 也有學者試圖采用跨國樣本解決這一問題, 但不同國家的文化、體制、國情等差異巨大, 同樣存在無法克服的內生性問題。

我國市場化進程的高速推進, 也擴大了地區差距(特別是東南沿海省份與西部地區的制度環境和經濟發展水平差距較大), 一些宏觀經濟數據也證實了這一點。 在市場化進程和投資環境等領域, 各省的制度環境存在著巨大差異, 而這一現實背景有利于考察同一時間下機構投資者對不同制度環境的反應, 能避免部分內生性問題, 提升實證結論的穩健性。

綜上所述, 我國制度環境作為一種重要的外部公司治理機制, 對中小股東保護起著至關重要的作用。 家族股東行為和機構投資者偏好必定會受到不同外部制度環境的影響。 基于此, 本文提出如下假設:

H2: 制度環境越好的地區, 家族控制對機構投資者持股比例的負向影響越弱。

(2)分析師關注、家族控制與機構投資者持股。 分析師關注被視為公司另一種重要的外部治理機制, 它們參與私人信息生產, 有助于發現公司內部人的不當行為并降低代理成本[22] 。

以往文獻表明, 分析師關注具有監督功能, 分析師關注度越高, 管理者參與盈余管理的程度越低[23] 。 此外, 分析師通常接受過大量的金融和會計知識培訓, 并擁有所涉行業的專業背景, 他們有足夠的資源和能力辨別公司的盈余質量, 并會定期跟蹤公司, 不斷審查管理及報表舞弊行為。 因此, 分析師關注可以有效減少內部人和外部人之間的信息不對稱, 從而降低代理成本。

家族企業控股股東常常會通過利潤操縱來隱藏獲取私人收益的攫取行為。 但利潤操縱是一種博弈, 家族企業內部人既希望通過利潤操縱隱藏私人收益, 又擔憂被發現而有損家族及企業的聲譽。 維護聲譽是家族企業SEW的重要內容。 家族股東對公司的認同度更高, 家族股東比非家族股東更關心公司的聲譽[24] 。 當公司受到大量分析師的關注時, 損害公司和外部股東價值的掏空及舞弊行為更容易被發現, 從而迫使家族成員實施規范管理, 避免損害公司的聲譽而導致家族企業SEW損失。 基于上述分析, 本文提出如下假設:

H3: 分析師關注度越高的公司, 家族控制對機構投資者持股比例的負向影響越弱。

三、研究方法與設計

(一)樣本選擇與數據來源

本文選取A股上市家族企業為樣本, 研究期間為2014年12月31日 ~ 2019年12月31日。 上市公司數據來源于國泰安數據庫和Wind數據庫。 本文參考李維安和李曉琳[25] 的研究, 將同時符合如下條件的公司確定為家族控制企業: 第一, 最終控制人能夠追溯到自然人或家族, 并且具有實質控制權; 第二, 最終控制人直接或間接持股比例在25%及以上, 或者控股比例達10%以上。

本文根據研究需要按照以下標準篩選樣本: ①剔除數據缺失的公司; ②剔除最終控制人不詳的公司; ③剔除金融保險類公司; ④剔除ST和?ST公司; ⑤對連續變量進行了上下1%的Winsorize處理。 經過以上篩選, 最終得到9046個有效觀測值。

(二)變量設計

1. 被解釋變量: 機構投資者持股比例(INST)。 參考已有文獻, 本文用機構投資者持有的股份除以公司已發行股份總數來衡量。

2. 解釋變量: 家族控制程度(CGF)。 通過啞元變量“家族成員是否同時擔任董事長與總經理”衡量, 如果是則賦值為1, 否則為0。 “家族成員同時擔任董事長和總經理”是家族加強對上市公司控制的主要手段, 也說明家族控制程度越高。 當董事長與總經理均為家族成員時, 第一類代理問題會極大地減少, 但同時決策權與管理權之間缺乏權利制衡, 更加劇了家族私人收益的獲取, 惡化了第二類代理問題[26] 。 選取該指標有利于進一步驗證機構投資者的投資偏好是由哪一類代理問題所致。

3. 調節變量。 根據假設, 本文選取兩個調節變量: ①制度環境(MI), 選取2014 ~ 2019年中國市場化指數來衡量。 其中2014 ~ 2016年和2018年為官方數據, 2017年根據2009 ~ 2016年的年平均增長速度計算得出, 2019年根據2017 ~ 2018年的增長率計算得出, 該計算方法參照俞紅海等[27] 的做法。 ②分析師關注度(AnaA), 根據一年內有多少個分析師(團隊)對該公司進行過跟蹤分析來衡量, 即一個分析師(團隊)賦值為1, 兩個分析師(團隊)賦值為2, 以此類推。

4. 控制變量。 本文基于已有研究, 選取影響機構投資者持股的其他關鍵因素作為控制變量, 其中: 財務指標包括股利分配率(DDR)、凈資產收益率(ROE)、每股收益(EPS)、資產負債率(Lev)、營業收入增長率(Growth)、公司規模(Lnsize); 公司治理特征變量包括審計師是否來自國際“四大”(Audit4)、內部控制指數(ICI); 代理成本包括管理費用率(OHR)、家族化時間(Lnage)。 同時控制了年度效應(Year)和行業效應(Ind)。 具體變量定義見表1。

(三)模型構建

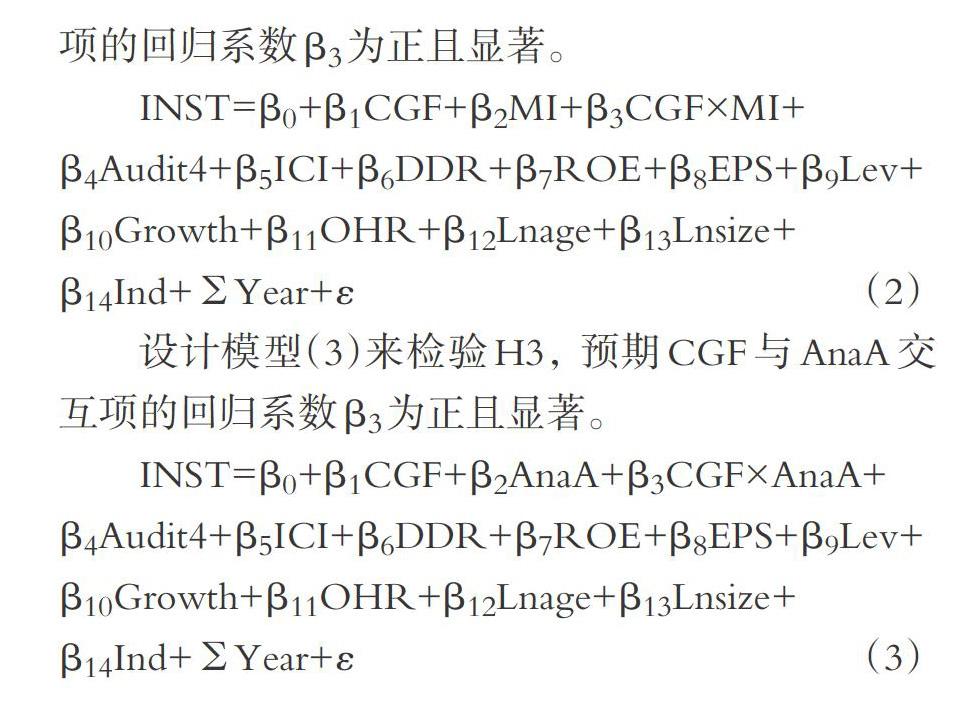

設計模型(1)來檢驗H1, 預期CGF的回歸系數β1為負且顯著。

INST=β0+β1CGF+β2Audit4+β3ICI+β4DDR+

β5ROE+β6EPS+β7Lev+β8Growth+β9OHR+

β10Lnage+β11Lnsize+β12Ind+Year+ε? ? ? ?(1)

設計模型(2)來檢驗H2, 預期CGF與MI交互項的回歸系數β3為正且顯著。

INST=β0+β1CGF+β2MI+β3CGF×MI+

β4Audit4+β5ICI+β6DDR+β7ROE+β8EPS+β9Lev+

β10Growth+β11OHR+β12Lnage+β13Lnsize+

β14Ind+Year+ε? ? ? ? ? ? (2)

設計模型(3)來檢驗H3, 預期CGF與AnaA交互項的回歸系數β3為正且顯著。

INST=β0+β1CGF+β2AnaA+β3CGF×AnaA+

β4Audit4+β5ICI+β6DDR+β7ROE+β8EPS+β9Lev+

β10Growth+β11OHR+β12Lnage+β13Lnsize+

β14Ind+Year+ε? ? ? ? (3)

四、 實證結果與分析

(一)描述性統計與相關性分析

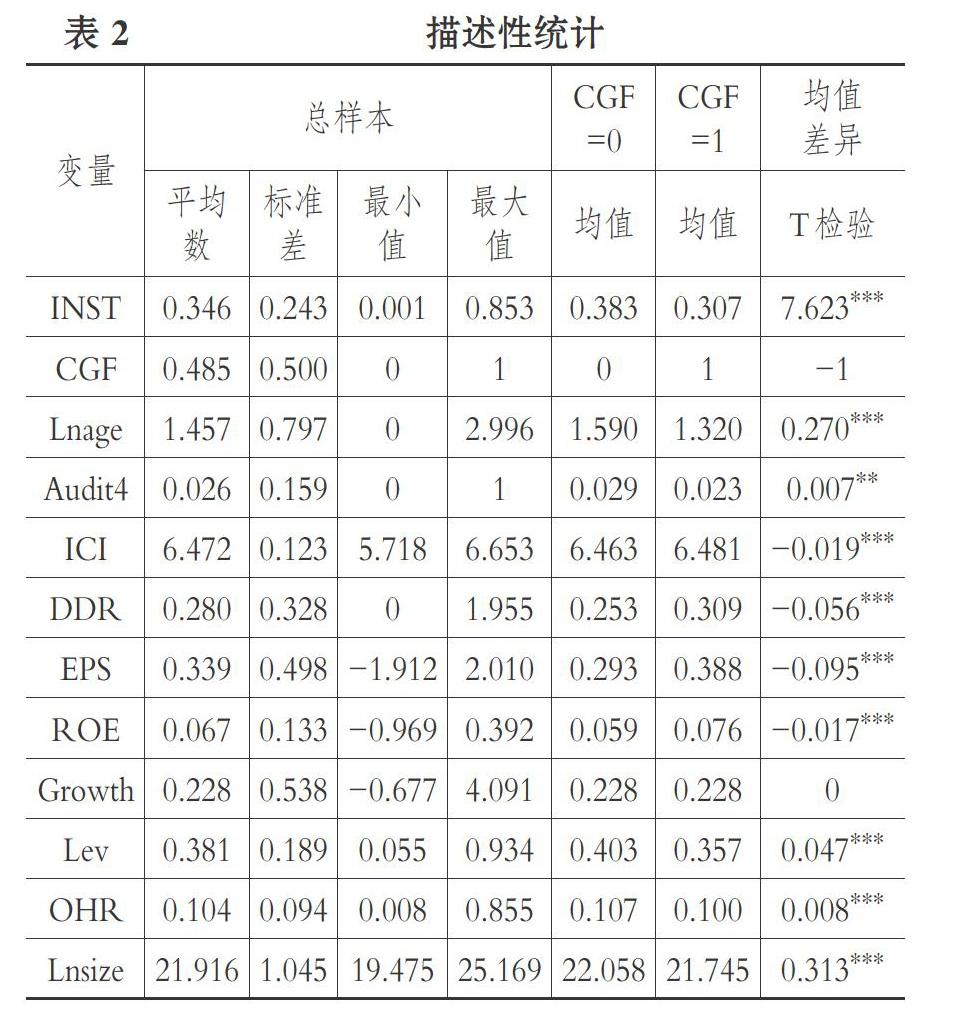

表2給出了本研究中涉及的所有變量的描述性統計結果。 從各指標的平均值、標準差、最小值和最大值可以看出, 各公司之間的特征變量差異較大, 也說明所選解釋變量有助于解釋被解釋變量的變化。 同時, 表2還展示了CGF虛擬變量的單變量統計數據。 可以看出, 相對而言, 家族成員同時擔任董事長和總經理時機構投資者持股比例更低(30.7%對38.3%)。 初步說明, 家族控制程度越高, 機構投資者投資意愿越低。

此外, 影響機構投資者持股比例的其他變量也在CGF為1和0之間顯示出顯著差異, 如家族成員同時擔任董事長和總經理的企業家族化時間更短。 一般而言, 家族企業經營之初大多會通過兩職合一的方式加強控制權, 而隨著家族企業的不斷成長和穩定, 逐步會引入職業經理人規范企業治理, 便于企業發展壯大。 家族成員同時擔任董事長和總經理的企業也更少聘請國際四大會計師事務所進行審計, 這可能與其更嚴重的代理問題有關, 與現有文獻的結論一致。 財務表現方面, 總體而言, 家族成員同時擔任董事長和總經理的企業表現更優, 如股利分配率(0.309對0.253)、每股收益(0.388對0.293)、凈資產收益率(0.076對0.059)等指標都顯著更高。 這說明我國家族企業中加強家族控制總體上并未損害家族企業價值, 反而發揮了家族控制決策效率高、管理成本低、凝聚力使命感強的優勢, 促進了財務績效的提升。 但由于信號傳遞理論, 家族企業特有的治理模式以及相對于外部投資者的強勢地位, 致使機構投資者在進行投資決策時存在擔憂和偏見, 出現“逆向選擇問題”。

為了確保變量選擇和模型設計的準確性, 本文在回歸分析前對變量進行了相關性分析(限于篇幅, 表略)。 機構投資者持股比例與家族控制程度負相關, 表明當家族企業董事長與總經理均為家族成員時, 機構投資者持股比例更低, 與描述性統計結果一致, 初步驗證了H1。 此外, 機構投資者持股比例INST與Lnage、Audit4、ICI、DDR、EPS、ROE、Growth、 Lev顯著正相關, 而與OHR顯著負相關, 總體說明財務表現更好的企業更受機構投資者青睞。 鑒于解釋變量和控制變量均與機構投資者持股比例存在顯著相關關系, 說明本文選擇的變量較為合理。 同時, 為了防止自變量間多重共線性的影響, 本文進行了多重共線性的統計檢驗, 三個模型的方差膨脹因子(VIF)最高分別為3.04、3.04和3.20, 遠小于10, 且平均值在1.7左右, 均在可容忍范圍之內。

(二)回歸分析

表3第(1)列展示了模型(1)的回歸分析結果, CGF的系數為負且顯著(系數為-0.061, t值為

-12.41)。 該結果表明, 控制了其他因素后, 在家族控制程度更高的企業中, 即董事長與總經理均為家族成員時, 機構投資者持股比例平均降低了6.1%。 H1得到驗證。

第(2)列展示了模型(2)的回歸結果, 為了檢驗制度環境對機構投資者持股比例與家族控制程度之間關系的調節作用, 加入了家族控制程度與制度環境的交乘項(CGF×MI)。 由回歸結果可知, 主效應沒有發生本質變化, 解釋變量系數依然為負, 并且通過了顯著性檢驗。 交互項系數為正, 并在10%的水平上顯著, 說明制度環境能有效緩解家族控制對機構投資者持股比例的負向影響。 H2得到驗證。

第(3)列展示了模型(3)的回歸結果, 為了檢驗分析師關注度對機構投資者持股比例與家族控制程度之間關系的調節作用, 加入了家族控制程度與分析師關注度的交乘項(CGF×AnaA)。 由回歸結果可知, 主效應依然沒有發生本質變化, 解釋變量系數依然為負, 并且通過了顯著性檢驗。 交互項系數顯著為正, 并且在1%的水平上顯著, 說明分析師關注度也能有效緩解家族控制對機構投資者持股比例的負向影響。 H3得到驗證。

關于其他控制變量對機構投資者持股比例的影響, 本文發現審計師來自國際“四大”時, 機構投資者持股比例更高, 說明高質量的審計同樣具有外部治理功能, 能緩解內外部投資者之間的信息不對稱問題。 此外, 股利分配率更高, 凈資產收益率、每股收益等財務表現更好的企業, 機構投資者持股比例更高, 這與已有研究結論一致。

五、 穩健性檢驗

(一)替換關鍵變量

1. 替換解釋變量。 本文的觀點是, 家族企業第二類代理問題更為突出, 從而降低了外部投資者的投資意愿, 而大量文獻表明當家族企業聘請職業經理人擔任總經理時, 能抑制大股東的利己行為, 從而有效緩解第二類代理問題[11] 。 因此, 本文選取是否聘請職業經理人擔任總經理作為替代變量(PCEO), 當總經理為職業經理人時賦值為1, 當總經理為家族成員時賦值為0。 用新定義的解釋變量重復上文的實證過程, 結果如表4所示。 由表4可見, 在列(1) ~ (3)中, PCEO的系數分別為0.059、0.040和0.069, 并通過了顯著性檢驗, 說明當家族企業第二類代理問題得到有效緩解時, 家族控制的優勢得以發揮, 并可緩解外部投資者的擔憂, 從而提高機構投資者的投資意愿。

2. 替換被解釋變量。 本文被解釋變量定義為機構持有的股份除以公司已發行股份總數。 然而, 家族企業中家族成員往往擁有大量的所有權, 這可能導致家族控制程度越高的企業由于機構投資者無法獲得更高比例的所有權, 這并非機構投資偏好所致, 從而影響實證結果的穩健性。 本文用機構投資者持有的股份除以扣除實際控制人持股數后的發行股份數來度量被解釋變量(INST1), 盡可能排除家族所有權的影響, 并用調整后的被解釋變量重復上文的實證過程, 結果如表4列(4) ~ (6)所示, 發現家族控制程度(CGF)的系數依然為負, 實證結果沒有發生實質性改變。

(二)分組回歸檢驗調節效應

通過交互項檢驗調節效應, 需要假定其他控制變量的回歸系數均不受調節變量的影響, 該假設條件顯然比較嚴格。 為了放寬該假設, 本文進一步通過分組回歸檢驗調節效應, 并比較兩組樣本回歸結果是否存在顯著差異。

1. 制度環境分組檢驗。 為了進一步驗證H2, 本文通過分組檢驗來驗證不同制度環境下家族控制對機構投資者持股比例的影響。 如果企業所在地區的市場化指數高于樣本期間的平均值, 定義為制度環境好的地區, 賦值為1, 反之則定義為制度環境差的地區, 賦值為0。

如表5所示, 本文把樣本分為制度環境好和制度環境差兩個子樣本分別進行回歸。 在制度環境好的樣本中, 家族控制程度(CGF)的回歸系數為

-0.038, 在5%的水平上顯著異于0; 在制度環境差的樣本中, 家族控制程度(CGF)的回歸系數為

-0.050, 在1%的水平上顯著異于0。 Bootstrap組間系數差異檢驗結果表明, 制度環境的改善顯著緩解了家族控制對機構投資者持股比例的負向影響。 H2得到驗證。

2. 分析師關注度分組檢驗。 為了進一步驗證H3, 本文通過分組檢驗來驗證不同分析師關注度下家族控制對機構投資者持股比例的影響。 如果該公司的分析師關注度高于樣本期間的平均值, 定義為分析師關注度高的公司, 賦值為1, 反之則定義為分析師關注度低的公司, 賦值為0。

如表5所示, 本文把樣本分為分析師關注度高和分析師關注度低兩個子樣本分別進行回歸。 在分析師關注度高的樣本中, 家族控制程度(CGF)的回歸系數為-0.018, 未通過顯著性檢驗; 在分析師關注度低的樣本中, 家族控制程度(CGF)的回歸系數為-0.052, 在1%的水平上顯著異于0。 Bootstrap組間系數差異檢驗結果表明, 較高的分析師關注度能顯著緩解家族控制對機構投資者持股比例的負向影響。 H3得到驗證。

(三)滯后一期

為了解決互為因果關系產生的內生性問題, 本文將解釋變量、調節變量和控制變量滯后一期重復上文的實證過程。 檢驗結果如表6所示, 三組模型中, 解釋變量滯后一期(L.CGF)的回歸系數分別為-0.047、-0.228和

-0.075, 均在1%的水平上顯著, 檢驗結果與前文分析結果一致。

六、總結和討論

迄今為止, SEW的理論發展和實證研究主要集中在內部人控制及其對企業行為和績效的影響方面。 本文研究的特色在于關注外部利益相關者。 已有研究表明, 外部投資者可能會因家族企業的決策而受到影響, 特別是負面影響。 本文認為, 并不是所有的外部利益相關者都被動地接受這種潛在的損失, 成熟的投資者(比如機構投資者)更有可能發現家族企業中的這些問題, 并采取積極主動的策略, 避免投資此類企業。 因此, 本文提出觀點: 家族控制程度越高的企業, 機構投資者持股比例越低。

通過實證研究發現: ①控制了其他因素之后, 機構投資者在家族控制程度高的企業中的持股比例平均比在非家族企業中少6.1%。 已有文獻發現, 家族控制程度更高的企業財務表現更優(與本文描述性統計結果一致), 而且當家族成員同時擔任董事長和總經理時, 不太可能出現第一類代理問題, 這兩方面因素都應導致機構投資者持股比例更高, 而本文實證結果與之相反。 因此, 最可能的解釋是, 第二類代理問題在家族企業中更普遍, 而這一問題很難用財務契約來約束, 更難解決。 此外, 本文研究結論還可以說明, 像機構投資者這樣的成熟投資者可能比散戶投資者更能認識到家族企業存在的問題。 因此, 如果家族企業需要進入資本市場, 第二類代理問題是家族企業面臨的最大缺陷, 因為它降低了企業對日益重要的機構投資者的吸引力。 ②為了證明外部治理機制在機構投資者對家族企業投資決策中的調節作用, 本文引入制度環境和分析師關注度作為調節變量來探討該問題。 制度環境越好, 分析師關注度越高, 公司治理環境越能得到改善, 這種改善大大削弱了內部股東和外部股東之間的權力失衡, 也緩解了機構投資者和家族控股股東之間的信息不對稱問題, 抑制了內部人的機會主義行為。 本文檢驗發現, 控制其他因素后, 在外部治理環境更優時, 機構投資者對家族企業的厭惡程度會降低。 研究結果證明制度環境和分析師關注度能發揮外部治理功能, 有效緩解由于家族所有者追求SEW而產生的第二類代理問題, 進一步驗證了本文的基本理論觀點。

本研究具有兩方面的理論貢獻: ①SEW理論超越了代理理論的財務動機假定, 有助于解釋家族企業偏離純財務動機的行為。 但現有SEW相關文獻側重于解釋企業及其內部人的行為, 本文則延伸至企業外部, 檢驗外部投資者投資偏好是否受家族企業追逐SEW的影響。 研究發現, 由于家族控股股東對非財務收益的重視, 成熟的機構投資者會主動回避對家族企業的投資, 從而證明了SEW理論對解釋外部投資者決策的適用性。 ②本研究檢驗了外部治理機制(制度環境和分析師關注度)對機構投資者受到家族實現SEW動機影響的調節效應, 拓展了SEW理論的具體情境和理論邊界。

本研究對家族企業、機構投資者和監管機構也具有一定的啟示: ①機構投資者的投資決策對于市場資金的有效配置和家族企業融資能力具有重要影響。 本文研究結果表明, 家族企業特有的治理模式會加劇控股股東與外部股東之間的代理問題, 導致機構投資者降低對其投資意愿, 而良好的外部治理機制可以緩解這一不良影響。 該結論為監管者檢驗“改善外部治理環境是否有效”提供了經驗證據。 ②對家族企業所有者而言, 機構投資者入股會稀釋家族控制權, 甚至會造成控制權爭奪的重大損失。 然而, 家族企業想要擴張, 就必須尋求外部資本, 而機構投資者是外部股權資本的重要來源。 因此, 本研究結論也為家族企業如何緩解外部非家族股東的擔憂提供了參考。 只有規范內部治理, 改善外部治理環境, 減少私人收益攫取, 提高信息透明度, 才能有效緩解第二類代理問題, 減輕機構投資者的厭惡情緒。

【 主 要 參 考 文 獻 】

[1] Melis D. A. M., Nijhof A.. The role of institutional investors in enacting stewardship by corporate boards[ J].Corporate Governance:The International Journal of Business in Society,2018(4):728 ~ 747.

[2] 張儉,徐俊梅.家族持股、股權制衡與代理成本——基于2004~2012年中小板家族企業的經驗證據[ J].財會月刊,2015(27):43 ~ 46.

[3] 嚴若森,吳夢茜.二代涉入、制度情境與中國家族企業創新投入——基于社會情感財富理論的研究[ J].經濟管理,2020(3):23 ~ 39.

[4] Razzak M. R., Bakar R. A., Mustami N.. Socioemotional wealth and performance in private family firms[ J].Journal of Entrepreneurship in Emerging Economies,2019(3):392 ~ 415.

[5] 劉龍峰,杜勇.機構投資者持股行為:動機、影響因素與經濟后果[ J].財會月刊,2018(2):118 ~ 123.

[6] 沈俊,魏志華.從動態內生性視角看機構投資者持股與信息披露質量的關系[ J].財會月刊,2017(27):22 ~ 28.

[7] 董艷,李鳳.管理層持股、股利政策與代理問題[ J].經濟學(季刊),2011(3):1015 ~ 1038.

[8] 王明琳,周生春.控制性家族類型、雙重三層委托代理問題與企業價值[ J].管理世界,2006(8):83 ~ 93+103.

[9] Ann Sophie K. L?hde., Campopiano G., Calabrò A.. Beyond agency and stewardship theory: Shareholder-manager relationships and governance structures in family firms[ J].Management Decision,2020(2):390 ~ 405.

[10] Gómez-Mejía? L. R., Haynes? K. T., Nu?ez-Nickel M., Jacob-son K. J. L., Moyano-Fuentes? J.. Socioemotional wealth and business risks in family controlled firms: Evidence from Spanish olive oil mills[ J].Administrative Science Quarterly,2007(52):106 ~ 137.

[11] Gómez-Mejía? L. R., Joanna Tochman Campbell, Geoffrey Martin, et al.. Socioemotional wealth as a mixed gamble: Revisiting family firm R&D investments with the behavioral agency model[ J].Entrepreneurship Theory and Practice,2014(6):1351 ~ 1374.

[12] 郭嘉琦,李常洪,焦文婷,王戰.家族控制權、信息透明度與企業股權融資成本[ J].管理評論,2019(9):47 ~ 57.

[13] 張儉,石本仁.制度環境、兩權分離與家族企業現金股利行為——基于2007-2012年中國家族上市公司的經驗證據[ J].當代財經,2014(5):119 ~ 128.

[14] Jones C., Makri? M., Gómez-Mejía? L. R.. Affili-ate directors and perceived risk bearing in publicly traded,family-controlled firms: The case of diversification[ J].Entrepreneurship Theory and Practice,2008(32):1007 ~ 1026.

[15] Perez-Gonzalez? F.. Inherited control and firm performance[ J].American Economic Review,2006(96):1559 ~ 1588.

[16] 沈偉曄.基于經營績效視角的家族企業治理結構研究[ J].統計與決策,2012(24):187 ~ 189.

[17] 魏明海,黃瓊宇,程敏英.家族企業關聯大股東的治理角色——基于關聯交易的視角[ J].管理世界,2013(3):133 ~ 147+171+188.

[18] Schulze W. S., Lubatkin M. H., Dino R. N., Buchholtz A. K.. Agency relationships in family firms: Theory and evidence[ J].Organization Science,2001(2):99 ~ 116.

[19] 竇軍生,張玲麗,王寧.社會情感財富框架的理論溯源與應用前沿追蹤——基于家族企業研究視角[ J].外國經濟與管理,2014(12):64 ~ 71.

[20] 徐芳燕,莊宏燕.制度環境、家族控制權與公司治理效率——基于中國上市家族企業的研究[ J].財經理論研究,2018(4):27 ~ 34.

[21] 單蒙蒙,宋運澤.制度環境對家族企業親緣治理的弱化機制研究——基于CEO變更的經驗證據[ J].華東經濟管理,2019(12):136 ~ 144.

[22] Millet-Reyes B.. Analyst coverage and corporate governance of French IPOs[ J].International Journal of Corporate Finance and Accounting,2018(1):22 ~ 36.

[23] Sun J., Liu G.. Does analyst coverage constrain real earnings management?[ J].Quarterly Review of Economics and Finance,2016(59):131 ~ 140.

[24] 張宗新,周嘉嘉.分析師關注能否提高上市公司信息透明度?——基于盈余管理的視角[ J].財經問題研究,2019(12):49 ~ 57.

[25] 李維安,李曉琳.家族涉入、外部審計與信息披露違規[ J].系統工程,2017(9):60 ~ 69.

[26] 王成方,葉若慧,鮑宗客.兩職合一、大股東控制與投資效率[ J].科研管理,2020(10):185 ~ 192.

[27] 俞紅海,徐龍炳,陳百助.終極控股股東控制權與自由現金流過度投資[ J].經濟研究,2010(8):103 ~ 114.