控股股東股權質押的經濟后果研究

朱水良

摘 要:股權質押融資業務在國內開始于 2000 年,經歷了 2015-2017 年快速發展時期后在 2018 年爆發風險與危機。出質人高比例股權質押為企業融資后,如果信用缺失,將導致企業各類風險增加,給企業運營帶來了極大的影響。因此,對控股股東高比例股權質押的動因、經濟影響進行研究具有重要的理論與現實意義。本文依據經濟學相關理論,分析控股股東質押股權的經濟后果,意在能為其他企業提供股權質押融資的新思路。

關鍵詞:控股股東;股權質押;經濟后果

根據公司法的規定,控股股東是指在企業中擁有 50%以上的出資額或者股份的股東。隨著公司股權的分散化,出資額持股比例不足 50%,但按其出資額或持股份數所享有的表決權已足夠對股東大會的決議產生重大影響,則屬于相對控股股東,也能有效控制公司董事會以及公司經營行為。雖然早在 1995 年就出現了股權質押這一融資方式,但至今國內外的研究內容大多為股權質押給公司價值造成的影響,有關給控股股東自身帶來的風險的相關資料較為缺乏。且關于控股股東股權質押的法規較少,法律制度不夠完善,并沒有明確的法規來約束控股股東利用股權質押來融資的行為。

一、理論基礎

(一)優序融資理論

優序融資理論認為當股票市價存在高估時,企業管企業可以利用內部信息發行新股受益,因此投資者會基于信息不對稱理論的基礎調低對股票的估價,從而導致企業市場價值下跌。因此,市場投資者認為企業采取權益融資的方式即使傳遞負面信息的一種表現,此外權益融資成本也高于內源融資與債務融資。因此, 該理論支持企業應遵循先內源融資,后債務融資,最后采取權益融資的方式。

(二)委托代理理論

委托代理理論是契約理論的內容之一。生產力發展與規模化細化了分工并催 生了委托代理理論。委托人追求財富最大化將消耗代理人的精力與投入,但無法 確保代理人的利益滿足。而代理人倘若追求自身收入、閑暇與消費的多重利益, 則無法為委托人謀得財富最大化。因此,沒有有效制度安排下的委托代理沖突問 題廣泛存在于各大經濟與社會領域。20 世紀 70 年代,經濟學界對信息不對稱、代理沖突等問題進行了廣泛而深刻的探討,委托代理理論經歷了快速發展后成熟。

(三)兩權分離理論

兩權分離,是指股東控制權與現金流權的分離。結合對既有研究的了解與概括,控制權即對公司一切重大事項所擁有的決策權。在分散的股權結構下,擁有一定比例以上的股權便能獲得股東大會表決權的多數,即取得實際控制的地位。控制權理論中比較突出的一個理論便是控制權收益理論。Hart 和 Grossman 兩位學者指出,控制權收益是控股股東利用自身控制權優勢,占用公司資源而獲得的價值總和。現金流權即與購買股權所付出的現金對價相對應的對公司所得享有的利潤分配權,是對所有權的反映。

二、案例介紹

HXGG股份有限公司成立于 1985 年,是國內首家鋼結構上市公司。在成立之初,公司從事金屬構件制品的制造和安裝;1994 年成立輕型鋼結構制造公司,全面進入建筑鋼結構領域。1996 年后公司對產品結構作了調整,專心致力于建筑鋼結構的設計、制造和安裝。在上市前的 8 年間,公司在管理、人才、技術等諸多方面都有了很大的提高,憑借實力躋身全國最大規模的鋼結構公司。

截止 2018 年第三季度報告期末,HXGG股東總數 82259 位。

在本案例中,控股股東為何會在 2014 年開始頻繁進行股權質押融資?股權質押融資對公司業績發展與市值水平的影響及機理是什么?

三、案例分析

從HXGG 2014-2018 年的股權質押情況來看,控股股東控股股東股權質押頻繁,且在 2014-2017 年初累計股權質押比例一直較高,2017 年下半年之后股權質押比例才逐漸下降至中低水平。2014-2017 年間企業歷次股權質押公告披露的信息并不完整,無從得知資金具體去向,但結合公司同期披露的其他公告可以得知, 公司致力于鋼結構住宅組合結構體系持續研發。在這一階段,公司依托鋼結構主業根基,與多家公司簽署了鋼結構住宅體系合作協議,同時不斷加強技術研發和創新投入,與多地單位合作投資建設鋼結構公司。在此期間,公司也致力于持續推進技術品牌管理授權許可等戰略合作業務的開展。

在此期間,公司對外股權投資總額大幅上漲。從公司年報披露的信息可知,2014 年其對外股權投資總額 2852 萬元,相較 2013 年同期變動幅度高達 3979.92%,投資額在 2014-2017 年持續上漲。

(一)控股股東股權質押下公司財務狀況分析

以往研究普遍認為,控股股東股權質押會導致兩權分離度增強并降低其掏空 上市公司的成本。分析以往學者研究得到的普遍結論,其中基于實證分析得到的經驗數據均顯示:股權質押會加劇控股股東對上市公司的利益侵占, 由此對公司財務狀況造成嚴重負面影響。從單個企業角度審視控股股東質押上市公司股權行為時,兩權分離度增強并不一定導致控股股東產生“掏空”動機而破壞公司經營業績。相反,在良性質押動機(諸如為企業發展融入所需資金)下,兩權分離度增強將給控股股東帶來更大的激勵效應,促使其合理分配資金,改善投融資決策。積極的動機和行為將對公司財務狀況產生正面影響。

根據經濟學的優序融資理論進行分析,可以看出企業在 2014-2017 年間通過股權質押融資及兩次定向增發是資金,償還了銀行借款和投資項目建設所需的資金。2015 年前控股股東質押股權所得資金絕大部分投入非公開發行股票的認購,2016-2017 年第二次非公開發行期間,控股股東也以質押取得資金的一部分認購了本公司股票。因此,非公開發行認購不僅是質押直接動因,更是控股股東基于良性質押動機質押股權后提升公司業績的關鍵投入。

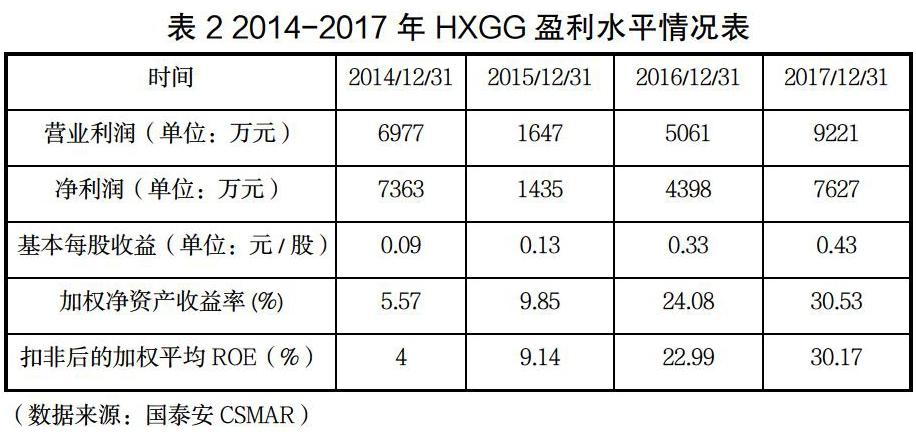

(二)控股股東股權質押對企業盈利能力的影響分析

企業盈利能力反映了其在一段時間內獲取利潤的能力。潛在利益的多寡影響著企業經營決策和融資決策。2014 年前HXGG各項盈利能力指標波動較大, 參考性較小,因此本文研究HXGG控股股東在 2014-2017 年盈利能力指標的變動情況,分析控股股東在此期間進行高比例、頻繁股權質押對企業盈利水平2 所示。

營業利潤反映企業從事生產經營活動獲取的利潤,是企業利潤的主要來源; 凈利潤反映企業經營的最終成果,基本每股收益則是普通股股東每股股份獲得的凈利潤,體現了企業的經營效益。從表中可知,2014-2017 年HXGG營業利潤、凈利潤、基本每股收益均成倍增長,經營效益逐年提高。

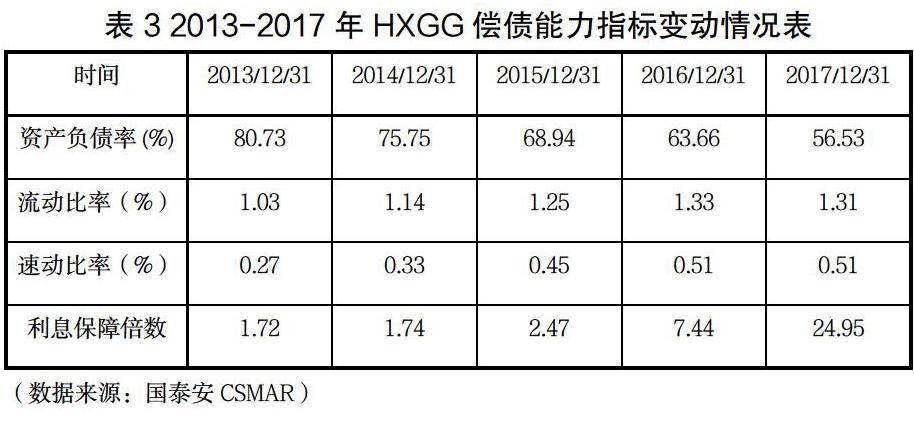

(三)對企業償債能力的影響

由上表可知,在 2013-2017 年間,HXGG償債能力有較大提高。不論是短期償債能力還是長期償債能力均有較大提升。在五年內,其資產負債率水平從遠高于行業平均下降至低于行業水平,反映了公司長期償債能力的提升以及資本結構的優化。其中利息保障倍數從 1.74 倍增加到 25 倍,反映企業利息支付能力的大幅提升。其償債能力的提升也反映出控股股東股權質押后獲得的資金并非通過借款方式投入公司,因此并未給公司資本結構和償債能力增加負擔。在 2014-2017 年的高速發展期間,企業并未通過單一的借款模式來獲得發展資金,而是努力開拓融資渠道,利用非公開發行(控股股東股權質押所得認購)、發行短期融資券等方式,不僅為企業業務發展融入了所需資金、擴展企業資本規模,也降低了企業自身財務風險水平,不失為一次成功的決策。

(四)營運能力分析

企業營運能力是指其運營資產的效率與效益。本節通過研究 2013-2017 年HXGG的資產周轉率來分析企業資產運營的效益,涉及資產負債表數據的指標。

由上表可知,2013-2017 年HXGG現金和應收賬款周轉率下降,資金與應收款的周轉速度放緩,側面反映出企業在此發展階段營運資金的不足。另一方面, 企業在 2014 年開始實施技術許可的戰略合作商業模式,并且受到鋼鐵行業調整和經濟大環境的影響,因此收款效率有所下降。

HXGG所處的建筑業細分——建筑裝飾行業的業務模式決定了行業內上市公司存在大量應收賬款、存貨以及應付賬款。這些企業往往是通過招投標獲取訂單,通過業務分包等方式整合施工公司、建材公司的資源推進工程建筑項目。工程項目款根據項目進度結算,一般在項目結算后還有部分尾款作為保證金無法結算完,因此建筑裝飾企業通常需要通過銀行借款、自有資金解決項目建設過程中的資金周轉問題,行業整體營業周期較長。

從HXGG在 2013-2017 年的營業周期變動幅度可以看出,其資金周轉速度變慢,并且經營效率低于可比企業與行業平均。盡管HXGG在這五年通過戰略合作商業模式與資源許可使用實現了銷售收入和毛利的飛快增長,但營運能力改進后將釋放更大的利潤增長空間。

四、研究結論與建議

通過分析研究,本文認為,HXGG在良性行為動機前提下,股權質押比例越高,控股股東獲得的激勵效應越大。股權質押比例越高,控股股東控制權與現金流權的分離程度越高,控股股東對控制權收益的訴求也越高,因為此時控股股東承受的控制權轉移風險也正向增加。作為理性經濟人的控股股東為了獲取盡可能大的控制權收益將通過對控制權的有效運用,加強對經理人的監督或是直接主導公司經營、投資決策來努力提高公司業績從而使其控制權收益具有長期性與可持續性。股權質押比例越高,控股股東提高公司業績的需求將越強烈,

本文建議:質權方針對股權質押建立更完善的監督體系與風險防控機制。在成熟市場經濟環境下,銀行等金融機構借款人采取出質股權的方式融資時,會嚴格限制質押資產的處置,比如不得用于投資、不得轉讓資產,同時對各種財務比率予以高度的關注和嚴格限制等,從而防止控股股東掏空上市公司謀取私利的行為。

參考文獻

[1] 李永偉. 控股股東股權質押動因及經濟后果研究[D]. 復旦大學, 2007.

[2] 王斌, 蔡安輝, 馮洋.? 大股東股權質押、控制權轉移風險與公司業績[J]. 系統工程理論與實踐, 2013, 33(7)

[3] 楊鳴京,程小可,鐘凱.股權質押對企業創新的影響研究 —基于貨幣政策不確定性調節效應的分析[J].財經研究,2019,45(2)