基于AHP-模糊綜合評價法的商業銀行信用風險評估模型研究

朱 虹

(哈爾濱商業大學 網絡與教育技術中心, 哈爾濱150028)

0 引 言

市場經濟發展的腳步不斷加快,涌現出了一大批新興產業。 商業銀行作為國民經濟的“總樞紐”和“調節器”,面臨著越來越大的壓力和嚴峻的挑戰,與之相伴而生的各種金融風險也日益突顯。 信貸業務是商業銀行的主要經營業務及手段,其所產生的信用風險已成為影響銀行自身發展穩定的關鍵因素。 據銀監會統計數據顯示,我國商業銀行不良貸款數額以及所占總貸款比率逐年居高不下。 因此,研究如何建立科學有效的信用風險評估模型,應對未知風險,是商業銀行目前的重點任務。

在對信用風險評估進行研究的過程中,發現存在諸多問題。 如:評價指標過于片面,一般重點選取財務方面的影響因素,對于非財務因素關注較少;評估方法思路單一,主觀人為性較強。 基于此,文章兼顧財務因素與非財務因素設計了商業銀行信用風險評價指標體系。 綜合運用層次分析法(AHP)與模糊綜合評價法,構建信用風險評估模型,使評價指標與評價方法、定性分析與量化計算有機的結合在一起,以期為商業銀行提供有價值的決策參考。

1 信用風險評估指標體系的設計

建立科學合理的評價指標體系,是商業銀行有效地進行信用風險評估的前提和依據,直接關系到后續的操作處理以及最終的評價結果。 指標體系必須遵循:

(1)科學性,即指標選取必須邏輯嚴謹、有據可循,并且相對獨立,不存在覆蓋包含關系。

(2)全面性,即指標體系能夠綜合、全面的包含影響總目標的各種因素,同時需考慮評價模型的規模不能過于復雜,應該突出重點。

(3)可行性,即指標體系要具有實用性,指標的相關數據資料容易獲取,且便于操作。

(4)預見性,即指標體系應包含具有前瞻性的影響因素。

本文在遵循上述原則的基礎上,參考國內外相關研究資料及專家意見,并借鑒國務院國資委考核分配局發布的《企業績效評價標準值》中的相關指標,從4 個財務方向和兩個非財務方向篩選出18 個具體指標,形成商業銀行信用風險評估指標體系,如表1 所示。

表1 商業銀行信用風險評估指標體系Tab.1 Evaluation index system of commercial banks credit risk

2 信用風險評估模型的建立

2.1 層次分析法

層次分析法(analytical hierarchy process,即AHP)是由美國著名運籌學家Saaty 提出的,適用于處理多目標、多準則決策優化問題。 該方法能夠分層處理復雜的、難于量化的問題。 通過定性分析與量化計算確定各因素的權重,從而獲得最優解決方案。 綜合考慮到指標體系的遞階層次結構,以及影響因素權重的主觀性問題,因此選擇層次分析法來計算各層級指標的權重。 具體步驟如下:

(1)指標體系的遞階層次結構設計。 文中分為三層,即目標層A、準則層(一級指標)B 和方案層(二級指標)C(見表1)。

(2)構造比較判斷矩陣。 采用德爾菲法(即專家調查法)進行指標要素間的相對重要性判斷。即:比較同一層兩因素相對于上層某因素的重要程度。 采用1~9 標度法(見表2),對比較結果進行賦值,構造出判斷矩陣A = (bij)n×n。 其中bij> 0;bji=1/bij;bii=1(i,j =1,2,…,n)。

(3)計算各層指標的權重。

表2 相對重要性標度Tab.2 Relative importance scale

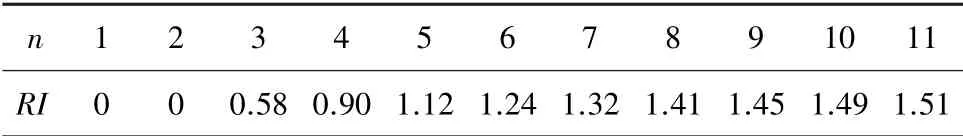

(4)進行一致性檢驗。 由于專家對于指標要素間相對重要性的判斷帶有一定的主觀性,所以要驗證判斷矩陣是否符合邏輯性、客觀性。 運用一致性比值進行檢驗。 其中,表3給出了RI 的取值。 當CR <0.1 時,說明判斷矩陣通過檢驗,所得到的各指標權重是合理的。

表3 RI 取值Tab.3 Value of RI

2.2 模糊綜合評價法

模 糊 綜 合 評 價 法 ( fuzzy comprehensive evaluation,即FCE),是運用模糊數學中的原理將一些具有模糊性、不確定性的因素進行量化處理,最終達到較為清晰、直觀的結果。 考慮到信用風險評估的模糊性,以及評價結果與指標間的非線性關系,所以采用此方法來進行最終的評價,具體步驟如下:

(1)建立集合。 集合分為因素集、評語集、權重集。 本文中的因素集包括:A ={B1,B2,B3,B4,B5,B6},B1={C1,C2,C3},B2={C4,C5,C6},B3={C7,C8,C9},B4={C10,C11,C12},B5= {C13,C14,C15},B6={C16,C17,C18}。 其中,A、B、C 分別為表1 列出的總目標、一級指標、二級指標。 經過研究多方文獻資料,最終將課題的評語集確定為V ={低風險,較低風險,中等風險,較高風險,高風險}。 權重集W由上文介紹的層次分析法計算獲得,文中包括WA、WB1、WB2、WB3、WB4、WB5、WB6。

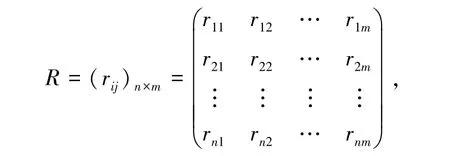

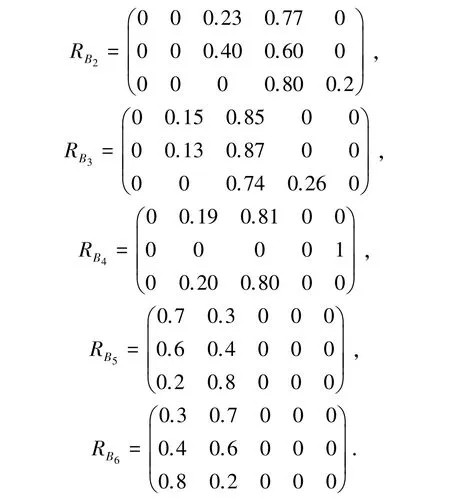

(2) 建立模糊評判矩陣。 模糊評判矩陣由單因素模糊評判向量Ri組成,Ri=(ri1,ri2,…,rij)。 其中,rij表示因素集中第i 個指標相對于評語集中第j個評語的隸屬程度。 構成的模糊評判矩陣為:

文中采用以下兩種方法來確定隸屬度:

①對于非財務指標(定性指標),運用專家評判法。 以專家選擇各項評語所占的次數比率作為指標的隸屬度。

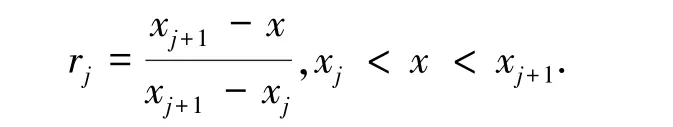

②對于財務指標(定量指標),則參照國資委考核分配局統計編寫的《企業績效評價標準值》,確定各項定量指標值所處的評語等級區間范圍。 假設:x 為企業財務報表中的指標數據, xj、xj+1為對應行業參照表中相鄰兩個評語等級的界限取值,則指標相應的隸屬度計算如下:

正相關指標:

負相關指標:

rj+1=1 - rj,若x 值不在邊界范圍之內,則r1=1 或r5=1。

(3)計算模糊綜合評價向量。 該計算需從最底層開始逐層向上進行,可運用以下公式計算得到各級模糊綜合評價向量:

文中二級模糊綜合評價過程中的RA,由一級模糊綜合評價向量組成。

(4)計算綜合評價分數。 引入分數集F,以100分為滿分,將其均勻劃分,即F =(f1,f2,f3,f4,f5) =(100,80,60,40,20),則最終的綜合評價分數為G =Q·FT。

3 應用實例

為了驗證評估模型的實用性、價值性以及評估結果的有效性,同時為便于后期跟蹤檢驗,使結果更有說服力,本文采用某商業銀行貸款業務的歷史記錄進行實例檢驗。 A 企業主要以生產、銷售汽車零部件及配件為主,2013 年向銀行提出貸款申請。 為此,收集到A 企業2012 年度財務報表數據如表4 所示。

表4 A 企業財務數據Tab.4 Financial data of the A enterprise

該項目邀請了10 名金融業及信貸評估方面的專家,共同完成了對A 企業的信用風險評估。

(1)確定指標權重。 采用上文介紹的層次分析法計算出各層級指標的權重。 構造判斷矩陣,結果如下:

計算得出各指標權重: WA=(0.379,0.247,0.158,0.098,0.059,0.059); WB1=(0.297,0.539,0.164);WB2=(0.320,0.123,0.557); WB3=(0.250,0.500,0.250);WB4=(0.539,0.297,0.164);WB5=(0.429,0.429,0.142);WB6=(0.557,0.320,0.123),并進行了一致性檢驗證明。

(2)綜合評價。 采用模糊綜合評價法進行最終的信用風險評估。 首先,構造模糊評判矩陣,結果如下:

進行一級模糊綜合評價:

進行二級模糊綜合評價:

Q =WA·RA=(0.058,0.239,0.441,0.205,0.057).

最后計算出綜合評價分數:G =Q·FT=60.72。由于該值處于較低風險[60,80)的分值區間內,說明企業總體信用水平較好,但仍存在薄弱因素有待提升。

通過對模型進一步分析發現,企業在盈利及發展能力方面的評分不理想,應該重點關注并加強改善。 后期繼續對其進行監測,從整體表現來看,企業的信用記錄良好,未發現拖欠、違約等現象。

4 結束語

本課題研究兼顧財務因素與非財務因素的影響,綜合運用層次分析法(AHP)與模糊綜合評價法構建商業銀行信用風險評估模型,使定性分析與量化計算有效的互補融合,克服了以往研究中的一些不足。 運用實例充分說明了該模型的應用價值,能夠有效地指導實踐,較為準確地度量風險,也為風險管理和把控提供了有價值的參考。