基于內部控制視角的企業財務風險防控探析

王野

摘要:近年來隨著我國經濟步入高速增長向高質量發展的轉型階段,企業在運營管理過程中面臨的風險因素增多,因此進行有效的財務風險防控越來越受到企業的關注。內部控制與財務風險防控既相互區別,又存在著較高的關聯度。鑒于此,本文從分析內部控制與財務風險防控的關系入手,在對企業運營管理過程中面臨的財務風險進行識別的同時,探討了其進行財務風險防控的必要性,并在此基礎上從內部控制視角分析了企業財務風險的主要成因,并據此提出企業如何結合內部控制來強化財務風險防控,希望能夠對企業財務風險防控水平的提升有所啟發。

關鍵詞:內部控制;財務風險;防控;成因;對策

一、內部控制與財務風險防控的關系分析

結合內部控制和財務風險概念及其相關理論分析可以發現,內部控制與財務風險防控之間具有相輔相成的關系:一方面是考慮風險評估作為內部控制五要素之一,并且財務風險是企業在運營管理過程中的主要風險之一,因此財務風險防控屬于內部控制的目標和重點環節之一;另一方面內部控制體系能夠實現對企業財務活動的運行及其各個環節實現制度化管理和控制,從而有利于將企業潛在的財務風險因素控制在可承受的合理范圍內,并針對潛在風險提出相應的解決對策,最終為企業保持良好的財務狀態提供保障。

二、企業在運營管理過程中面臨的財務風險識別及其進行財務風險防控的必要性分析

(一)企業面臨的財務風險識別

財務風險主要是指企業在生產運營管理過程中因內外部環境的不確定因素影響而出現財務管控效果達不到預期,并產生價值縮水或者遭受經濟損失的可能性。在實務中,企業可能面臨的財務風險主要分為三大類:一是籌資活動中存在的財務風險,即企業在籌資活動中容易出現過度負債造成短期償債壓力風險和債務規模過大在就籌資時存在障礙而出現流動性風險;二是投資活動中存在的財務風險,即對于企業來說其投資活動易產生的財務風險主要是投資回收期過長而出現的流動性風險、企業的成長與投資規模不匹配的風險;三是營運資金活動中存在的財務風險,即總資產周轉率、應收賬款周轉率和存貨周轉率沒有達到預期控制目標而出現現金流量缺口,產生流動性風險。

(二)企業在運營管理過程中進行財務風險防控的必要性

企業在生產運營管理過程中面臨的財務風險因具有較強的破壞性、隱蔽性和不確定性,因此在實際工作中有必要對其進行嚴格防控,其必要性主要體現在兩個方面:一方面加強財務風險防控能夠確保企業會計信息的質量,從而為決策者進行高效的財務決策提供精確的會計信息支持;另一方面則是加強財務風險防控能夠增強企業識別和分析風險的能力,從而采取積極應對策略確保企業預期經營目標的實現,最終實現企業價值最大化。

三、從內部控制視角分析企業財務風險的主要成因

如上文所述,企業在生產運營管理過程中面臨著投資、籌資和運營資金等方面的財務風險,因此進行財務風險防控十分必要。那么在實踐中,造成企業產生財務風險的因素是如何形成的呢?在此筆者從內部控制與財務風險防控的關系入手,對企業財務風險的成因從內部控制視角分析如下:

一是因內部控制環境薄弱而弱化了財務的內部牽制和監督職能,增加了財務風險因素。在實際工作中,多數企業財務風險的產生容易受內部控制環境影響,主要是因為機構設置不健全、權責分配方面不夠清晰明確、對于三重一大事項的授權審批沒有實現聯簽或者集體決策,這在一定程度上弱化了內部控制的牽制監督作用,從而使得企業在投資、籌資決策方面缺乏必要的牽制,從而增加了企業因籌資規模和結構不合理、投資收益難達預期等產生財務風險的可能性。

二是因風險評估程序不完善而缺乏財務風險的預警機制。雖然目前我國大多數企業在運營管理過程中對于風險已經采取了一定的防控措施,但是從總體上來看,仍然缺乏體系化的風險評估程序和科學合理的風險識別分析方法,使得企業在風險應對方面被動性較強,而財務風險作為企業經營管理風險中的一種,由于內部控制風險評估程序不完善,自然不能通過風險識別和分析來建立財務風險的預警機制。

三是財務控制活動存在缺陷造成內部控制活動的控制有效性較弱,從而增加了財務風險產生的機率。如上文所述,企業在營運資金活動中因資產周轉率難達預期而產生流動性風險,其關鍵成因在于財務控制活動存在缺陷而造成,即應收賬款管控制度不夠嚴謹,沒有將賬款回收的責任實質落實而使得應收賬款被無償占用,在存貨控制方面沒有充分運用科學的決策方式和方法而導致存貨占用流動資金。

四是內部監督職能弱化,難以對財務活動形成有效監督,增加了企業財務風險因素。在實務中能夠對內部控制形成有效監督的主要是內部審計機構和人員,但是在實踐中受內部審計機構和人員獨立性不足、內部審計內容覆蓋不全面等因素的影響,內部審計的內部監督職能被弱化,內部控制存在的一些缺陷難以被及時發現并加以修正,這在一定程度上弱化了內部控制的管控有效性,不能對財務活動形成嚴格的管控,增加了財務風險因素。

四、從內部控制視角分析企業強化其財務風險防控的主要對策

結合上文對企業在運營管理過程中可能面臨財務風險的分析及其內部控制視角下的財務風險成因分析,筆者建議從以下角度采取對策強化其財務風險防控:

(一)從內部控制環境優化角度來強化財務風險防控

結合上文從內部控制視角所分析的企業財務風險的成因,建議從以下角度采取對策來優化內部控制環境,降低財務風險:一是從組織結構健全和完善入手來提高內部控制在財務風險防控中的牽制和監督作用,從而降低財務風險,即企業不僅要對組織結構的職責分工和制衡機制進行明確,同時還要通過優化內部審計機構的從屬層級來提高其實質獨立性,充分發揮其監督職能;二是從健全授權審批機制入手,優化籌資、投資等財務活動的決策和審批機制,提高其科學性和合理性,降低企業因此而產生財務風險的概率。

(二)從風險評估要素健全和完善入手,強化財務風險預警

要健全和完善內部控制的風險評估要素,強化財務風險預警機制,關鍵在于:一方面要在設立風險評估部門的基礎上,形成嚴謹科學的“設定財務風險目標——財務風險識別與分析——財務風險應對措施”程序,并實施定期書面評估報告制度;另一方面則是在風險評估報告制度形成的基礎上,建立實用性較強的財務風險預警體系,并根據財務風險承受能力和偏好制定相應的應對策略。

(三)結合企業在籌資、投資和營運資金活動存在的財務風險設計具體的防控措施

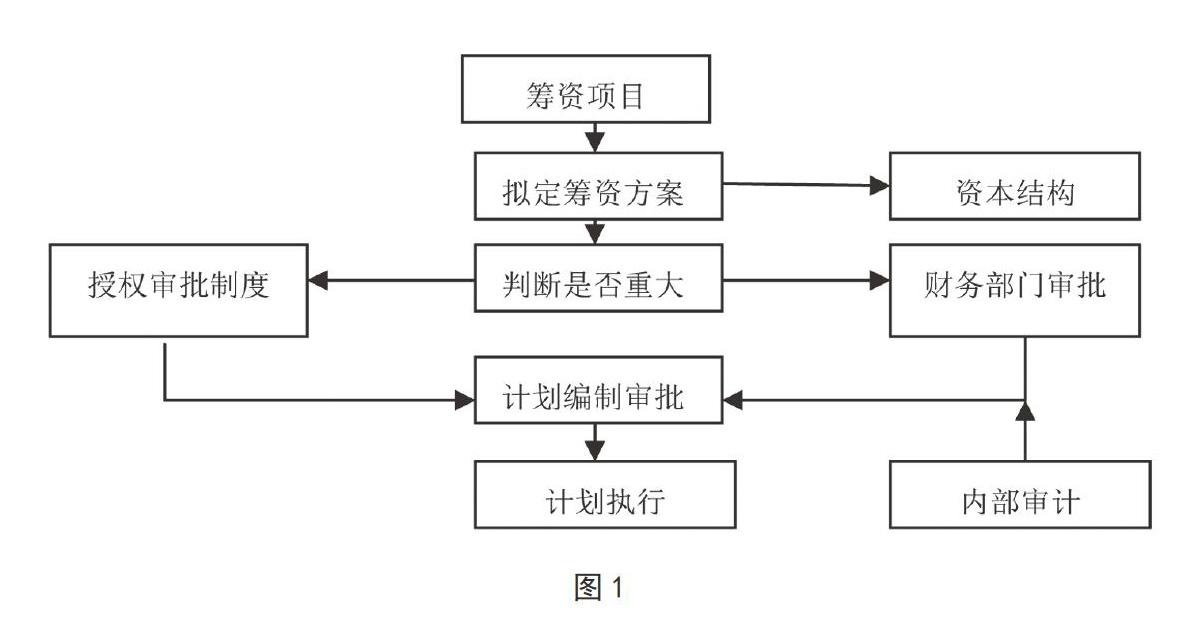

對于籌資活動存在的財務風險,筆者建議從規范籌資活動的具體內部控制流程的視角來對負債規模、資本結構和流動性不足等風險進行防控。該流程具體可參考圖1:

對于投資活動中存在的財務風險防控,建議從兩個方面采取對策:一方面是在進行投資決策時要進行項目的可行性分析和預算分析,嚴格控制投資規模和投資資金支出,防止投資決策不當而產生回收期過長、企業成長與投資規模不匹配等產生的流動性風險;另一方面則通過建立風險導向型的內部審計體系,提高內部審計內容的覆蓋面和事前預防,降低投資風險造成經濟損失的可能性。

對于企業在營運資金管理活動中存在的財務風險,建議從采取的強化措施主要在于對財務內部控制活動進行梳理和分析,找出其中的缺陷并加以修正,在提高財務內部控制活動管控有效性的同時,改善企業的流動性,降低財務風險,以應收賬款為例,不僅要健全應收賬款的內部控制制度,同時還要從強化客戶信用管理和進行應收賬款后期跟蹤管理等方面入手來加速資金回籠,降低流動性風險。

五、結束語

本文運用內部控制的視角對企業在運營管理中的財務風險進行了識別,并進行了具體成因的分析,然后根據成因和具體財務風險從內部控制的角度提出了相應的財務風險防控強化對策,旨在為企業改善其財務風險防控水平提供新的思路。

參考文獻:

[1]董廣峰.基于內部控制的企業財務風險管控分析[J].財經界(學術版),2019 (17):179.