內(nèi)部控制信息披露與企業(yè)績效相關性研究

——以江西省上市公司為例

郝利偉 鄒積明

(江西理工大學 江西 贛州 341000)

一、引言

自2010年《企業(yè)內(nèi)部控制配套指引》發(fā)布以來,社會各界對內(nèi)部控制的設計和運行就表達了高度的關注,同時內(nèi)部控制信息披露作為外部信息使用者了解企業(yè)內(nèi)控執(zhí)行有效性的主要工具,也被放在了重要地位。我國上市公司內(nèi)部控制信息披露正從不健全到逐步完善的階段,但我國各上市公司在高度重視企業(yè)內(nèi)部控制信息披露時,是否考慮過真的能為企業(yè)帶來績效提升,而其內(nèi)部的作用機理又是怎么提升績效的仍然需要實證檢驗。本文以2014-2018年江西省上市公司數(shù)據(jù)為樣本,實證檢驗了內(nèi)部控制信息披露與企業(yè)績效的相關性。

二、文獻回顧

(一)內(nèi)部控制信息披露與企業(yè)績效

Rahman(2002)選取新加坡上市企業(yè)相關數(shù)據(jù),以信息透明度為出發(fā)點,結果表明提高企業(yè)內(nèi)部控制信息披露水平能夠促進績效提升;楊玉鳳等(2008)選取2002-2006年A股上市公司數(shù)據(jù),依據(jù)超額收益法,意在檢驗信息披露違規(guī)公司和非違規(guī)公司市場反應差異,結果表明內(nèi)部控制信息披露與財務績效呈正相關;馮麗麗等(2013)選取山東省112家上市公司2010年數(shù)據(jù)進行分析,實證檢驗了企業(yè)內(nèi)部控制信息披露的經(jīng)濟后果,結果表明內(nèi)部控制信息披露越詳盡,企業(yè)業(yè)績越好;也有學者通過研究得出了不同的結論,例如劉利(2015)對我國上市公司2012年兩者間的關系進行實證檢驗,結果表明并不具有相關性。

(二)內(nèi)部控制信息披露與債務融資成本

Hogan(2008)等研究內(nèi)部控制信息披露對成本影響的過程中發(fā)現(xiàn),內(nèi)控信息的不斷完善有助于改善企業(yè)治理水平,從而會吸引外部投資者,減少外部融資成本,從而影響企業(yè)績效;楊洋等(2018)選取2014-2016年A股上市公司數(shù)據(jù),研究信息披露與債務融資成本的影響,研究發(fā)現(xiàn),企業(yè)內(nèi)控質(zhì)量的提高,有助于降低債務融資成本。但也有學者通過研究得出了不同的結論,例如吳雪冰等(2017)以2009-2013年我國商貿(mào)流通業(yè)上市公司的數(shù)據(jù)實證研究表明,兩者間并無顯著性關系。

(三)文獻述評

通過以上對國內(nèi)外關于上市公司內(nèi)部控制信息披露與企業(yè)績效、內(nèi)部控制信息披露與企業(yè)債務融資成本關系的文獻梳理,可以發(fā)現(xiàn)大多數(shù)學者認為上市公司內(nèi)部控制信息披露與企業(yè)績效呈正相關,并且高質(zhì)量的內(nèi)部控制能夠降低企業(yè)的債務融資成本,但以往的研究對于內(nèi)部控制信息披露是否提升企業(yè)績效缺乏一致性的結論,并且對影響機制的探討不夠深入。因此本文以江西省上市公司2014年-2018年的數(shù)據(jù)為樣本,引入債務融資成本這一中介變量,實證研究內(nèi)部控制信息披露能否促進企業(yè)績效提升,到底怎樣提升企業(yè)績效,以期能夠為內(nèi)部控制信息披露的正面研究提供經(jīng)驗證據(jù)。

三、理論分析與研究假設

社會各界上市公司財務舞弊案例的發(fā)生經(jīng)久不絕,我國強制要求上市公司建立建全內(nèi)部控制制度就是為了預防舞弊事件的發(fā)生,同時促進企業(yè)生產(chǎn)經(jīng)營過程中高效運行。根據(jù)這一目標,通過具體的管控活動和政策實施,完善有效的內(nèi)部控制體系,提高經(jīng)營效率和效益,可以合理地保證企業(yè)包括經(jīng)營目標在內(nèi)的各項目標的實現(xiàn),從而有效地促進企業(yè)經(jīng)濟效益的提高。據(jù)此提出以下假設H1:

假設H1:上市公司內(nèi)部控制信息披露與企業(yè)績效成正相關關系。

債務融資成本是指企業(yè)對外欠債所需支付的價格。企業(yè)自身在經(jīng)營過程中的現(xiàn)金流量有限,借債是能夠滿足企業(yè)資金需要最快捷的方式。但與股權投資者相比,債權投資者可獲得的可靠信息較少,因此,在進行投資選擇時對內(nèi)部控制質(zhì)量較高的企業(yè)會給予更多的關注。債務融資可以幫助企業(yè)快速籌集資金,彌補企業(yè)內(nèi)部資金的不足,優(yōu)化資源配置。同時籌資成本較低,意味著企業(yè)能夠支付更小的代價來獲得相同的生產(chǎn)經(jīng)營活動成果,在企業(yè)其他條件不變的情況下,利潤會相應增加,這樣業(yè)績會更好。因此,為了驗證債務融資成本的中介作用提出假設H2、H3:

假設H2:上市公司內(nèi)部控制信息披露與企業(yè)債務融資成本成負相關關系。

假設H3:內(nèi)部控制信息披露通過債務融資成本影響企業(yè)績效,債務融資成本起中介作用。

四、研究設計

(一)樣本選取與數(shù)據(jù)來源

截至2018年12月31日,江西省共有45家上市公司,為了保證實證研究的可行性和有效性,本文通過數(shù)據(jù)剔除后共選擇35家上市公司2014-2018年的財務數(shù)據(jù)進行分析。

(二)模型設定和變量定義

為了驗證內(nèi)部控制信息披露與企業(yè)績效之間的關系,本文構建模型(1)如下:

Roa=α0+α1Icidi+α2Size+α3Growth+α4Lev+α5∑Year+α6∑Ind+ε1

(1)

為了驗證債務融資成本的中介作用,本文構建模型(2)和模型(3)如下:

D=β0+β1Icidi+β2Size+β3Turn+β4Roa+β5Growth+β6Cfo+β7∑Year+β8∑Ind+ε2

(2)

Roa=γ0+γ1Icidi+γ2D+γ3Size+γ4Growth+γ5Lev+γ6∑Year+γ7∑Ind+ε3

(3)

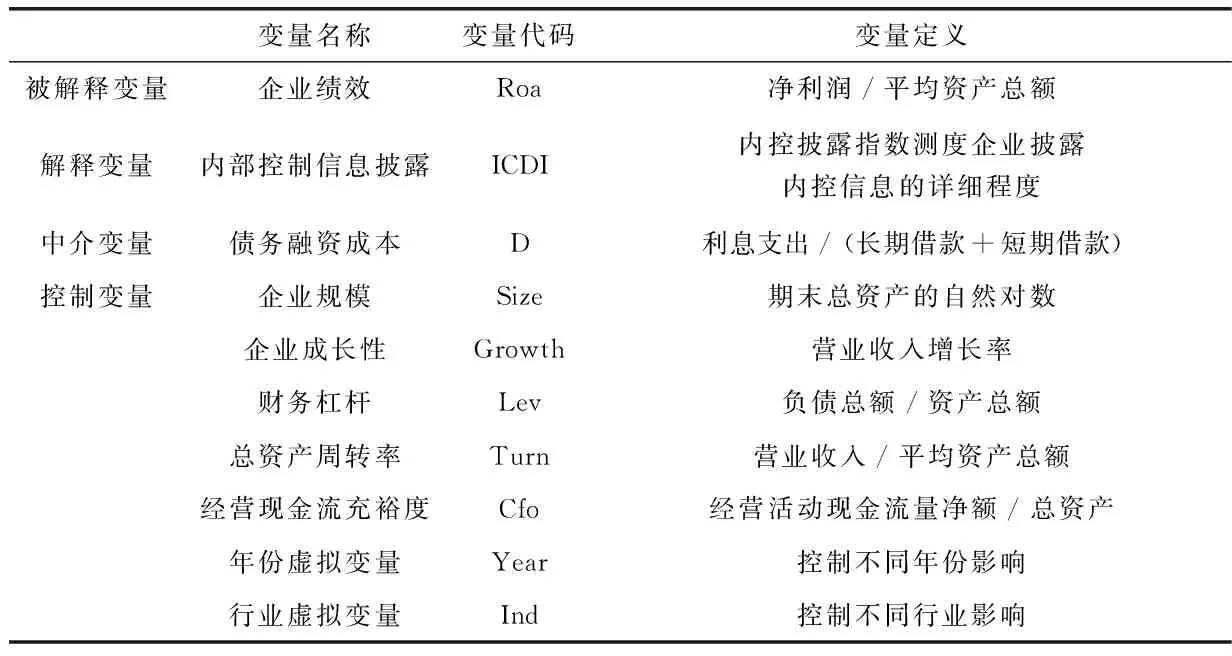

其中α、β、γ為自變量的系數(shù),ε為誤差項,各變量的定義如下圖所示:

變量名稱變量代碼變量定義被解釋變量企業(yè)績效Roa凈利潤/平均資產(chǎn)總額解釋變量內(nèi)部控制信息披露ICDI內(nèi)控披露指數(shù)測度企業(yè)披露內(nèi)控信息的詳細程度中介變量債務融資成本D利息支出/ (長期借款+短期借款)控制變量企業(yè)規(guī)模Size期末總資產(chǎn)的自然對數(shù)企業(yè)成長性Growth營業(yè)收入增長率財務杠桿Lev負債總額/資產(chǎn)總額總資產(chǎn)周轉(zhuǎn)率Turn營業(yè)收入/平均資產(chǎn)總額經(jīng)營現(xiàn)金流充裕度Cfo經(jīng)營活動現(xiàn)金流量凈額/總資產(chǎn)年份虛擬變量Year控制不同年份影響行業(yè)虛擬變量Ind控制不同行業(yè)影響

五、實證分析

(一)描述性統(tǒng)計

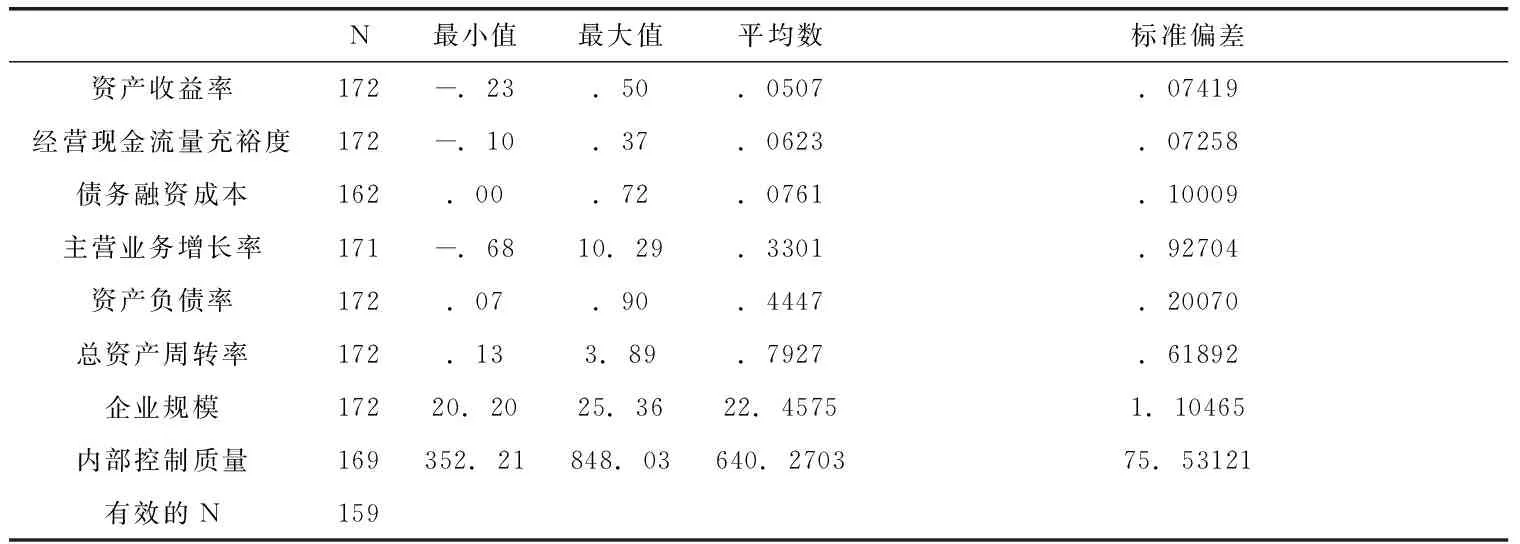

由表1可以看出,樣本公司內(nèi)控質(zhì)量、企業(yè)績效、債務融資成本整體狀況良好,但個別樣本公司間水平相差較大。

表1 描述性統(tǒng)計資料

(二)相關性分析

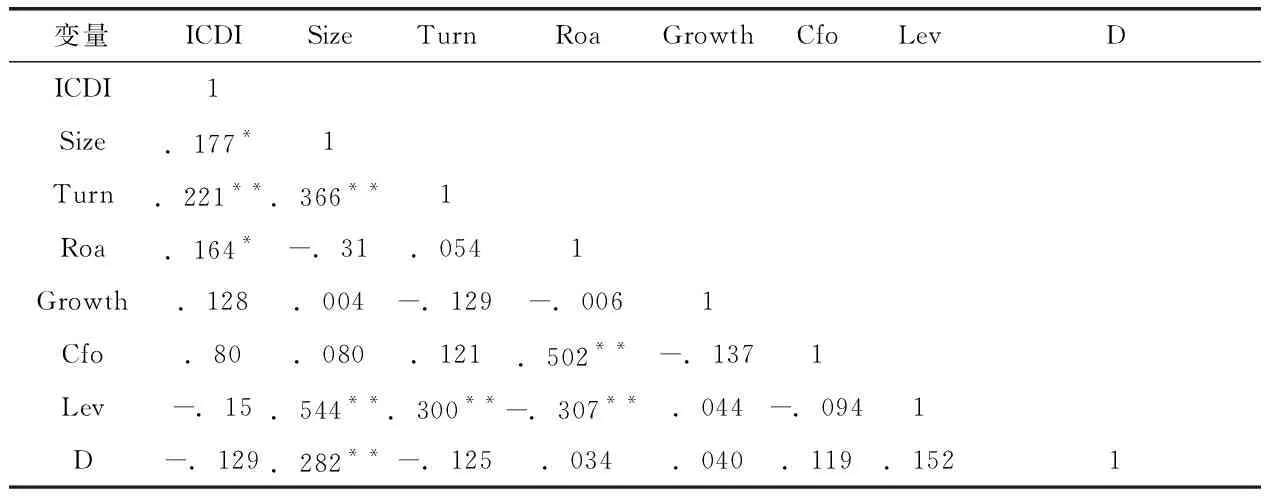

由表2可以看出,企業(yè)績效與內(nèi)控質(zhì)量顯著,假設H1得到初步驗證,兩者間呈正相關關系。

表2 相關系數(shù)表

注:*.相關性在0.05層上顯著(雙尾);**.相關性在0.01層上顯著(雙尾)。

據(jù)表2可知,除了Cfo和ICDI的相關性較高為0.8外,其他各自變量的相關系數(shù)的絕對值最大也在0.5左右,并且在驗證內(nèi)部控制信息披露對企業(yè)績效的影響時并未引入Cfo變量,故本文認為各解釋變量間不存在嚴重的相關性關系。

(三)回歸分析

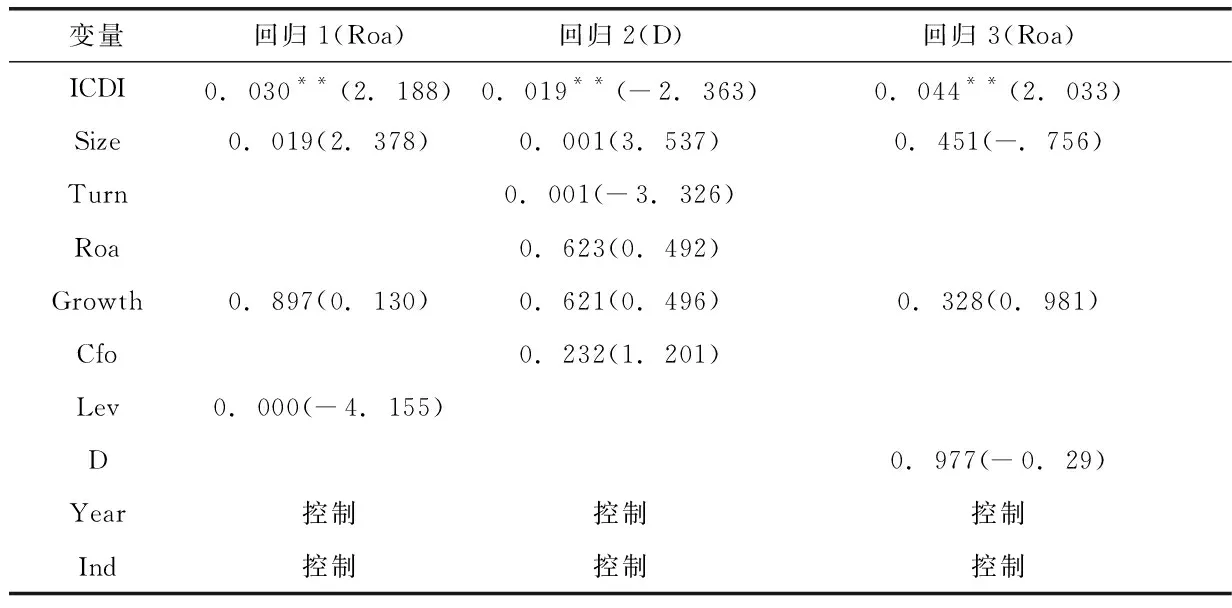

如表3所示,由模型1可見企業(yè)內(nèi)部控制信息披露與企業(yè)績效的相關性在5%水平上顯著,兩者之間呈正相關關系,假設H1得到驗證。由模型2可見內(nèi)部控制信息披露與企業(yè)債務融資成本的相關性在5%水平上顯著,兩者之間呈負相關關系,假設H2得到驗證。由模型3可見在加入債務融資成本后,結果并不顯著,說明債務融資成本并不起中介作用,與模型3的假設相違背。

表3 回歸結果(括號內(nèi)為T值)

*為10%水平上顯著,**為5%水平上顯著,***為1%水平上顯著。

(四)穩(wěn)健性檢驗

在驗證假設1的研究中我們采用的是總資產(chǎn)收益率(Roa)作為因變量,為了研究上述結論的穩(wěn)健性,在此我們采用凈資產(chǎn)收益率(Roe)替代總資產(chǎn)收益率。結果表明,內(nèi)部控制信息披露和企業(yè)績效(Roe)在1%水平上顯著,說明兩者之間仍然呈正相關關系,因此,假設H1依然通過了驗證。

六、研究結論與展望

(一)研究結論

本文在已有研究的基礎上,運用迪博數(shù)據(jù)庫對內(nèi)部控制信息披露質(zhì)量進行定量,實證檢驗了江西省上市公司內(nèi)部控制信息披露與企業(yè)績效間存在的關系,并通過引入債務融資成本這一中介變量對這種關系進行深度驗證。研究發(fā)現(xiàn):內(nèi)部控制信息披露和企業(yè)績效間有著顯著的相關性,內(nèi)部控制信息披露質(zhì)量的提高能夠促進企業(yè)績效的提升,另外內(nèi)部控制質(zhì)量的完善能夠給企業(yè)帶來較低的債務融資成本,但當引入這一變量后中介作用并不明顯。通過查閱大量文獻我們認為造成這一現(xiàn)象的原因可能是:負債過多引起股東和債權人的沖突,從而降低公司業(yè)績。

(二)研究展望

基于以上研究結果并并結合我國的市場背景,我們認為,在未來的內(nèi)部控制信息披露對企業(yè)績效影響機制的研究中,更應該關注企業(yè)的股權融資成本,因為在我國資本市場上,上市公司更偏好股權融資,債務融資的滯后性會降低其帶來的業(yè)績增長,且與債務融資相比,股權融資成本較高,對企業(yè)價值的影響更大。因此,股權融資成本的中介作用將是未來研究的重點。