基于三方博弈的P2P網貸平臺定價機制研究

吳孝靈 何梓祥

摘要:本文針對P2P網貸與傳統信貸對投資者的競爭問題,構建投資者、P2P平臺與傳統銀行之間三方博弈模型,并通過模型求解和均衡分析,探討P2P網貸利率定價機制,進而通過現實數據的統計和回歸分析,獲得了一些有價值的結論。

關鍵詞:P2P網貸? 傳統信貸? 三方博弈? 競價機制? 統計分析

隨著互聯網金融興起,P2P 網貸作為提供個人到個人信用貸款的新型信貸模式正在我國迅速發展[1]。作為一種新的互聯網金融模式,P2P網貸不僅在商界得到迅速發展和廣泛應用,而且在學界也引起了高度關注[2-7]。

首先,通過P2P網貸,個人與個人或小微企業之間可直接進行借貸交易,即資金的供需雙方可直接在網上進行匹配,無需傳統銀行作為中介[2]。然而,我國征信體系尚不健全,P2P網貸相對傳統信貸也暴露出一些信用風險等安全隱患[4],如2013年第四季度以來,我國P2P網貸頻繁出現跑路潮[1]。所以,P2P網貸雖然最初可憑借便捷、高效的金融服務而吸引投資者,但是要健康發展,還需要與傳統信貸進行合理競爭。

其次,P2P網貸在剛興起時會給與投資者較高利率,以吸引投資者從傳統信貸轉移到P2P網貸。據網貸之家數據,P2P網貸在2018年之前就因其較高利率而受到眾多投資者青睞,平均每年流入P2P網貸的資金高達200多億元。然而,P2P網貸較高利率必然增加平臺資金融入成本,導致平臺面臨資金斷裂風險。據網貸之家統計,截至2019年1月,P2P平臺倒閉的數量達到665家。所以,要促進P2P網貸在興起后得到長期健康發展,在客觀上需要對其利率進行合理定價。

因此,本文針對P2P在我國發展現狀,從P2P網貸與傳統信貸競價角度,構建P2P平臺、國有銀行與投資者之間三方博弈模型,試圖通過模型來探討P2P網貸平臺的利率定價機制。

一、P2P網貸定價的三方博弈模型

(一) 模型假設和說明

為用博弈建模方法來分析P2P網貸與傳統信貸間的競價機制,先給出一些假設如下:

一是P2P平臺和銀行分別擁有對P2P網貸和信貸的定價權,而借貸雙方沒有定價權,只能選擇網貸、信貸或兩種產品的組合品[7]。

二是投資者都是風險規避的馬氏投資者,即對傳統信貸與P2P網貸的投資偏好遵循馬科維茲組合投資理論的隨機占優原則[8]。

三是投資者根據其偏好對傳統信貸與P2P網貸進行組合投資,而傳統信貸與P2P網貸通過金融市場競爭決定各自投資利率,即利率完全市場化,分別記作r1和r2。

四是投資者的投資總額在一定時期內是固定的,記作V,其中對傳統信貸與P2P網貸的投資額分別為V1和V2,即V1+V2=V,稱作一個組合投資。

五是傳統信貸通過國有銀行將投資者的投資V1以較高的利率i1貸給國有大中型企業,由于一般有政府或相關職能部門作擔保,故認為傳統信貸無風險。

六是P2P網貸通過網貸平臺將投資者的投資V2以較高的利率i2貸給中小微企業或個人,由于沒有政府或其他權威的第三方做擔保,所以認為P2P網貸存在風險,不妨用i2的方差表示P2P平臺的貸款利率風險或借款者的違約風險,而用的方差表示P2P平臺的投資利率風險或平臺的跑路風險。

七是P2P平臺與銀行都是通過資金的融進和融出獲取利差收益,而P2P平臺因其便捷、高效的服務降低了融資成本,故認為傳統銀行對相同資金的融資成本高于P2P網貸平臺,記作,其中x表示資金流量。

(二)三方博弈模型構建

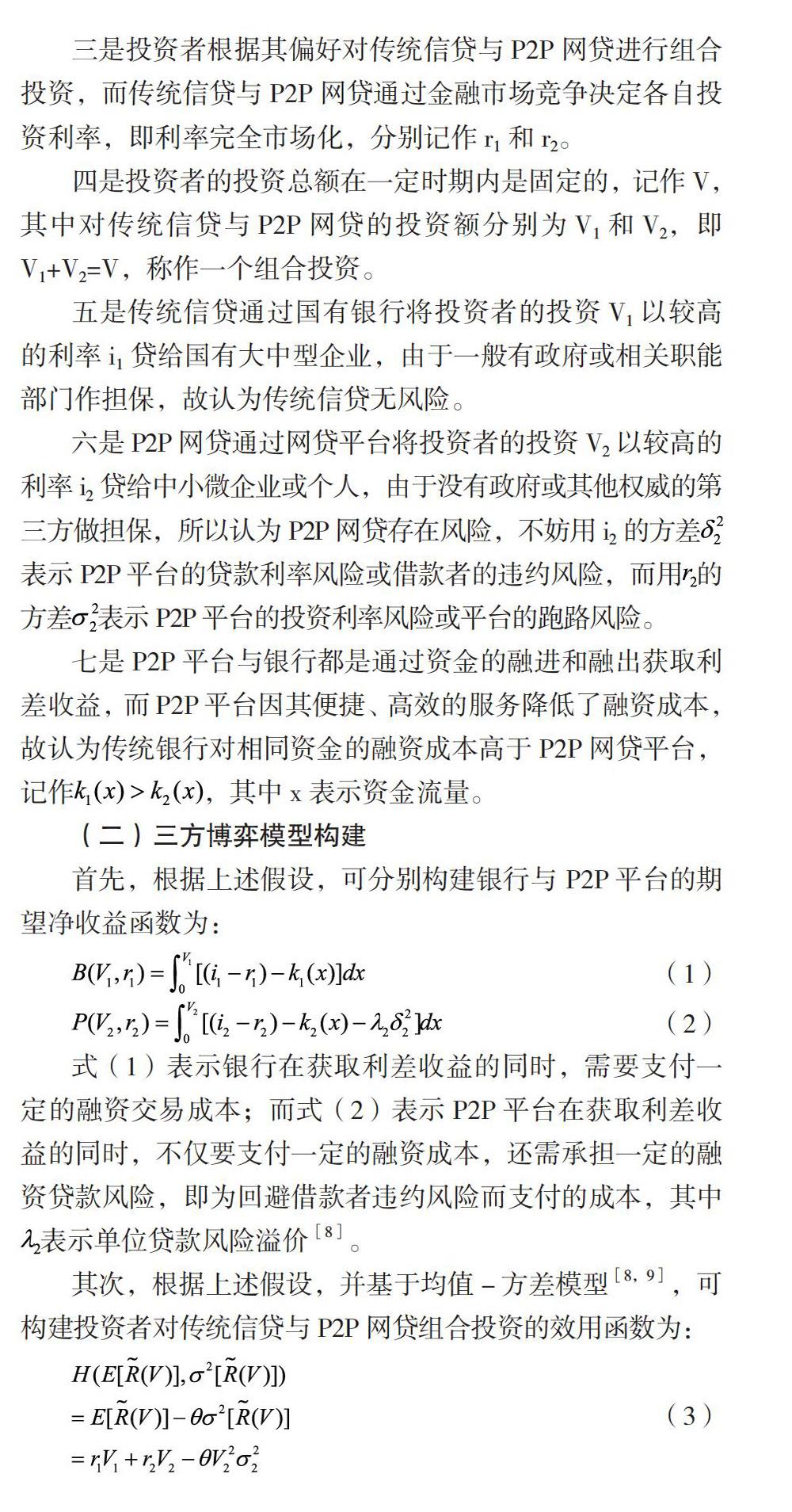

首先,根據上述假設,可分別構建銀行與 P2P平臺的期望凈收益函數為:

式(1)表示銀行在獲取利差收益的同時,需要支付一定的融資交易成本;而式(2)表示P2P平臺在獲取利差收益的同時,不僅要支付一定的融資成本,還需承擔一定的融資貸款風險,即為回避借款者違約風險而支付的成本,其中表示單位貸款風險溢價[8]。

其次,根據上述假設,并基于均值-方差模型[8,9],可構建投資者對傳統信貸與P2P網貸組合投資的效用函數為:

其中表示傳統信貸與P2P網貸組合投資收益的均值,而表示傳統信貸與P2P網貸組合投資收益的方差,參數表示投資者的風險規避度[8]。式(3)表明,當組合投資收益的方差給定時,投資者將選擇期望收益高的投資組合,而當組合投資收益給定時,投資者將選擇方差較小的組合投資[8]。

最后,為便于模型求解分析,分別構建銀行與P2P平臺的融資交易成本函數為:

其中和分別表示傳統銀行與P2P網貸平臺對單位資金流的融資成本,且,表示傳統銀行沒有資金流入時的運營成本,如支付信貸員的工資等,而P2P平臺在沒有資金流入時的運營成本可忽略不計。

于是,P2P網貸平臺與傳統銀行對投資者的競爭關系,可通過式(4)和式(5)分別代入式(1)和式(2),同時結合式(3),構建三方博弈模型如下:

上述模型表明,首先銀行與P2P平臺通過市場競爭決定各自利率,二者決策模型可描述為一個完全信息靜態博弈[10],如式(6)和(7)所示,即銀行與P2P平臺分別通過選擇最優決策變量和使各自凈收益最大;然后投資者根據銀行與P2P平臺給與的利率進行組合投資,投資者決策可描述為式(8)和(9)所示,即投資者通過選擇最優決策變量和使其組合投資效用最大,此時投資者的決策與銀行、P2P平臺的決策又構成一個動態博弈[10]。由此,稱式(6)-(9)為P2P網貸定價的三方博弈模型。

(三) 模型求解及均衡分析

對于上述模型,可根據逆向歸納法求其子博弈精煉納什均衡[10]。首先在傳統信貸與P2P網貸的利率和給定情況下,考慮投資者作為馬氏投資者的最優決策,即式(8)和式(9)組成的優化問題。令為式(9)對應的Lagrange乘子,則式(8)和式(9)對應的Lagrange函數為:

式(11)和(12)表明,P2P網貸與傳統信貸的競爭是通過利率的競價來競爭市場投資份額。當且僅當P2P網貸利率高于傳統信貸利率,即,P2P網貸才會吸引投資者的青睞,且投資者對P2P網貸的投資將隨著P2P網貸利率的增加或平臺風險的減小而增加,但隨傳統信貸利率的增加以及投資者風險規避度的增加而減小。否則,如果,則投資者將通過賣空P2P或借錢來買入傳統信貸[8],因為此時傳統信貸相對P2P網貸不僅利率較高,而且無風險。

當投資者按式(11)和(12)分別對傳統信貸與P2P網貸進行投資時,傳統銀行與P2P平臺的決策可根據逆向歸納法進一步表示為:

式(15)和式(16)表示傳統銀行與P2P平臺對投資利率的競價均衡決策。其中式(15)是在P2P網貸利率為時,傳統銀行對信貸利率的最優定價;而式(16)是在傳統信貸利率為時,P2P平臺對網貸利率的最優定價。

二、P2P網貸定價模型的回歸分析

為驗證上述式(16)揭示的P2P網貸定價與傳統信貸定價之間關系,不妨對相關實際數據進行統計,進而對式(16)進行回歸分析如下。

(一)數據選取與說明

為考察P2P網貸與傳統信貸的競價關系,選取P2P網貸行業和傳統銀行業近年來的投資利率進行統計分析,其中需要說明的是:

一是據“網貸之家”與“網貸天眼”網站不完全統計,截至2018年6月,在線運營的P2P平臺高達3000余家,但由于行業特殊性及行業末端企業面臨隨時倒閉風險,故選取5家流量較大、風險評級較高、運營相對穩定的P2P平臺作為網貸行業樣本,包括宜人貸、陸金服、翼龍貸、團貸網和PPmoney。

二是為較好反映銀行傳統信貸利率的整體市場變化情況,選取14家規模較大的上市銀行作為傳統信貸業樣本,包括5家大型商業銀行、7家股份制商業銀行以及2家城市商業銀行,相關數據主要源于各家銀行的定期報告。

(二)統計與回歸分析

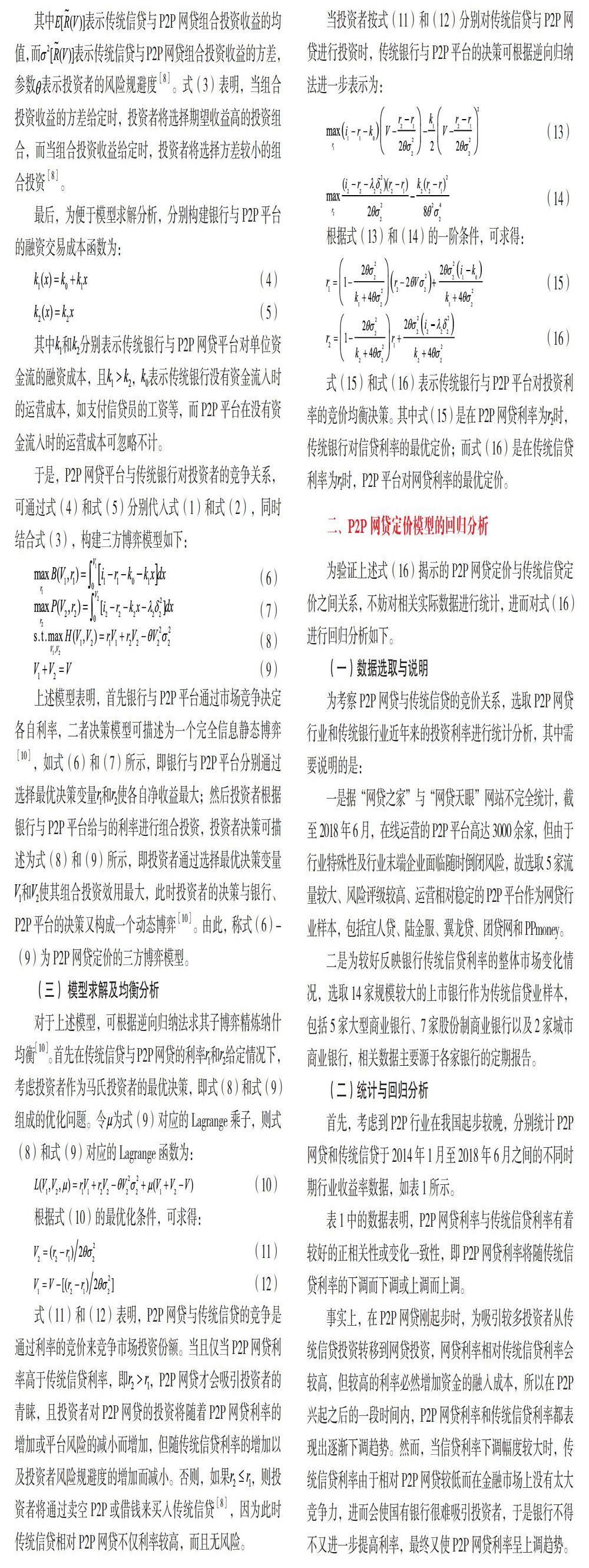

首先,考慮到P2P行業在我國起步較晚,分別統計P2P網貸和傳統信貸于2014年1月至2018年6月之間的不同時期行業收益率數據,如表1所示。

表1中的數據表明,P2P網貸利率與傳統信貸利率有著較好的正相關性或變化一致性,即P2P網貸利率將隨傳統信貸利率的下調而下調或上調而上調。

事實上,在P2P網貸剛起步時,為吸引較多投資者從傳統信貸投資轉移到網貸投資,網貸利率相對傳統信貸利率會較高,但較高的利率必然增加資金的融入成本,所以在P2P興起之后的一段時間內,P2P網貸利率和傳統信貸利率都表現出逐漸下調趨勢。然而,當信貸利率下調幅度較大時,傳統信貸利率由于相對P2P網貸較低而在金融市場上沒有太大競爭力,進而會使國有銀行很難吸引投資者,于是銀行不得不又進一步提高利率,最終又使P2P網貸利率呈上調趨勢。所以,P2P網貸與傳統信貸之間競價存在顯著的正相關性,政府由此可通過銀行控制信貸利率來控制P2P網貸利率,以促進P2P合理發展。

式(17)是式(16)的簡化,在形式上可看作是資本資產定價模型(CAPM模型)的進一步拓展,簡稱P2P網貸定價模型。其中表示P2P網貸利率,表示銀行無風險信貸利率,而和分別表示為:

式(18)表示P2P網貸投資收益相對傳統信貸由于存在較高的資金借出收益風險而需要給與一定的風險補償,它不僅與參數,和有關,還與參數,和有關;而式(19)表示P2P網貸利率對傳統信貸利率存在敏感性,它只與參數,和有關。

對式(17),借助SPSS軟件進行回歸,結果如表2、表3和表4所示。其中表示擬合度較好,和說明式(17)有意義,不僅P2P網貸利率與傳統信貸利率之間存在相關性,而且傳統信貸利率緊密影響P2P網貸利率。

式(20)表明,P2P網貸和傳統信貸存在較為激烈的競價關系,P2P網貸利率不僅對傳統信貸利率的變化較為敏感,即,而且相對傳統信貸存在較高風險,即。

由此可見,P2P網貸利率與經典的資本資產定價模型(CAPM模型)是一致的,在理論上也應包括無風險利率和風險補償率兩部分。但與資本資產定價模型相比較,P2P網貸定價模型(即式(17))具有如下特點:

1.P2P網貸定價模型能夠較好反應P2P網貸利率對無風險利率的敏感性,即隨著無風險利率的變化,P2P網貸利率也會表現出敏感性的變化,這種敏感度可通過式(19)來量化。而經典的資本資產定價模型給出的利率對無風險利率的敏感度為常數1,很難刻畫P2P網貸利率對無風險利率的敏感性大小。

2.P2P網貸定價模型給出的P2P網貸利率不僅受到無風險利率變化的影響,還與資金借出逾期違約風險等因素有關,同時也和投資者對平臺風險或P2P產品風險的規避度有關。而經典的資本資產定價模型只能反映資產收益率或價格波動受市場變化的影響,很難反映P2P網貸利率應受到平臺逾期風險、投資者風險規避度等諸多非市場因素的影響。

因此,根據式(17)確定P2P網貸利率要比資本資產定價模型(CAPM模型)給出的利率更客觀,更符合P2P網貸的實際特點,即P2P網貸不僅與傳統信貸存在競爭,而且相對傳統信貸存在較高風險。

三、結論與建議

P2P網貸的快速發展必然對傳統信貸形成較大的影響和沖擊,本文從P2P網貸與傳統信貸對投資者的競爭角度,構建投資者、P2P平臺與傳統銀行的三方博弈模型,探討P2P網貸平臺的利率定價機制,并通過現實數據的統計回歸分析驗證了P2P網貸定價模型的合理性。主要表現在,P2P網貸定價模型不僅比經典的資本資產定價模型給出的利率更客觀,更符合P2P網貸實際特點,而且還可啟示政府通過控制傳統信貸利率來間接控制P2P網貸利率。因此,為促進P2P網貸的興起和長期發展,可給出一些建議如下:

一是要給予P2P網貸合理的投資利率,不僅要保證投資者收益,更要關注P2P平臺與傳統銀行對投資者的競價,可基于P2P網貸與傳統信貸競價的正相關性來確定P2P網貸利率。

二是要促進P2P網貸合理健康發展,政府可基于P2P網貸與傳統信貸間競爭,通過將信貸利率調控在合理范圍內,來間接控制P2P網貸利率,既保證銀行獲取一定收益,也準予P2P平臺獲取合理收益。

三是要促進 P2P網貸與傳統信貸進行充分競爭,政府既可通過發揮國有大企業在經濟中的主導地位來增強傳統信貸在金融市場上的競爭力,又可通過引導中小微企業健康發展或通過加強社會誠信體系建設來提高P2P對投資者的吸引力。

參考文獻:

[1]張春霞,蔡炎宏,劉淳.競爭條件下的P2P網貸平臺定價策略研究[J].清華大學學報(自然科學版),2015,55(4):470-474.

[2]詹欣,尚妍.違約賠償機制下的互聯網金融投資理財產品質量均衡模型[J].系統工程理論與實踐,2016,36(6):1415-1421.

[3]劉偉,夏立秋,王一雷.動態懲罰機制下互聯網金融平臺行為及監管策略的演化博弈分析[J].系統工程理論與實踐,2017,37(5):1113-1122.

[4]Burtch G,Ghose A,Wattal S.The hidden cost of accommodating crowd funder privacy preferences:A randomized field experiment [J].Management Science,2015,61(5):949 -962.

[5]Lin M F,Viswanathan S.Home bias in online investments:An empirical study of an online crowd funding market[J].Management Science,2016,62(5):1393-1414.

[6]俞林,康燦華,王龍.互聯網金融監管博弈研究:以P2P網貸模式為例[J].南開經濟研究,2015,(5):126-139.

[7]李亞飛,李會.P2P網絡借貸產品定價模式研究[J].金融理論與實踐,2019,(2):49-54.

[8]汪昌云.金融經濟學[M].北京:中國人民大學出版社,2006.

[9]吳孝靈,劉小峰,周晶,等.基于私人過度自信的PPP項目最優補償契約設計與選擇[J].中國管理科學,2016,24(11):29-39.

[10]張維迎.博弈論與信息經濟學[M].上海:上海人民出版社,2012.

基金項目:國家自然科學基金面上項目 (71571099);中國博士后科學基金面上項目(2012M521053)。

作者單位:南京財經大學會計學院