從一季報看銀行韌性今年壓力是不良 明年難在凈息差

王劍

隨著上市銀行2020年一季報公布完畢,上市銀行交出了新冠疫情后的第一份“成績單”,從數據來看,在36家上市銀行中,有16家凈利潤同比增長率超過10%,不良貸款率也僅小幅提升,銀行在一季度顯現出了很強的韌性。

如果對銀行凈利潤增長進行分解,我們可以看到,銀行業整體凈利潤增速下滑主要是由擾動因素引起的,在此基礎上做預判,我認為2020年二、三、四季度銀行整體凈利潤增速將維持在低位正增長,但增速會略低于2019年。2020年,對凈利潤增速影響最大的因素是資產質量,2021年,影響最大的因素則是凈息差。

拆分銀行凈利潤增速7個因素重要程度有先后

跟蹤銀行基本面的邊際變化,主要一個方式是跟蹤凈利潤增長,通過對銀行凈利潤增長進行分解,來了解當季凈利潤增長上升或下降是由哪些因素引起的,這些因素的影響有多大?因此先簡要介紹一下我們對凈利潤增長的歸因分析方法。

銀行的利潤表都是比較標準化的格式,一般而言:

銀行的凈利潤=生息資產規模×凈息差+中間業務收入+其他非息收入-(稅金及附加+業務及管理費+其他業務成本)-資產減值損失+(營業外收入-營業外支出-所得稅費用)

為了方便起見,我們將括號中的兩項進行簡并:第一個括號簡并為“營業成本”,第二個括號簡并為“稅收及其他”,因此銀行的凈利潤的構成簡化為:

銀行的凈利潤=生息資產規模×凈息差+中間業務收入+其他非息收入-營業成本-資產減值損失+稅收及其他因素

如何對上述凈利潤增速進行拆解,以分析不同因素的貢獻呢?我們采用的方法具體如下:

(1) 生息資產規模的貢獻=生息資產平均余額的同比增速;

(2) 凈息差的貢獻=利息凈收入同比增速-(1)

(3) 中間業務貢獻=“利息凈收入+中間業務收入”同比增速-(1)-(2)

(4) 其他非息收入貢獻=營業收入同比增速-(1)-(2)-(3)

(5) 營業成本的影響=“營業收入-營業成本”同比增速-(1)-(2)-(3)-(4)

(6) 資產減值損失的影響=稅前利潤總額同比增速-(1)-(2)-(3)-(4)-(5)

(7) 稅收及其他因素影響=凈利潤增速-(1)-(2)-(3)-(4)-(5)-(6)

通過這種分解,我們將凈利潤增速拆解到七個驅動因素上,這七個驅動因素的貢獻或影響之和,就是凈利潤增速。按照歷史經驗,這其中趨勢性較強且波動較大的因素主要有兩個:凈息差和資產減值損失。生息資產規模增長作為凈利潤增長的最基礎因素,也需要特別關注。

相比之下,其他因素的變化一般不必花費太多精力,比如中間業務收入和其他非息收入,這兩個數據通常波動性較大,趨勢性較弱,可以視為擾動項;而營業成本、稅收及其他因素則相對剛性,一般而言不會對凈利潤變化產生較大的影響。

在分析清楚影響因素后,樣本的選擇也同樣重要。目前A股上市銀行共有36家,但我們選取其中20家上市較早、規模相對較大、披露信息相對完整的銀行來做分析,這20家銀行2019年末的總資產為171萬億元,占到整個上市銀行總資產的91%,足夠代表上市銀行總體情況。

此外,數據上的一些預處理也至關重要,我們對利息收入進行了調整,將“貨幣基金分紅收入”和“以公允價值計量且其變動計入當期損益的金融資產的利息收入”都從投資收益調整為利息收入。

四方面剖析一季報基本面相比2019年變化不大

下面我們用上述方法和數據,分析一下上市銀行2020年一季度凈利潤增長情況。

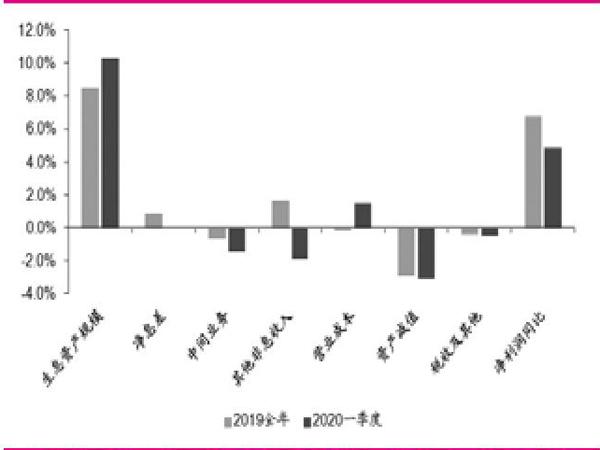

整體來看,上市銀行2020年一季度凈利潤同比增長4.9%,歸母凈利潤同比增長5.4%,增速較2019年全年分別回落1.9個百分點和0.6個百分點。從歸因分析來看,一季度凈利潤增速回落主要由擾動因素引起,銀行整體基本面在一季度實際上跟2019年年報相比保持穩定(見圖1)。具體分析如下:

圖1 上市銀行整體凈利潤增速歸因

資料來源:上市銀行定期報告,國信證券經濟研究所整理

上市銀行總資產增速小幅回升,因此生息資產規模對銀行凈利潤增長的貢獻有所增加。銀行的資產增速一般與利率呈反向變動,所以2018年以來上市銀行總資產增速有所回升,但變化并不明顯。

凈息差對凈利潤增長的貢獻在2020年一季度小幅回落。從單季度凈息差變化來看,2019年以來上市銀行凈息差基本在2.11%上下波動,2020年一季度凈息差也是2.11%,到目前為止變化不大。

資產減值損失對凈利潤增長影響的變化也不大。2020年一季度上市銀行不良貸款率小幅上升不到1bp。考慮到近幾年銀行不良貸款率一直在下降,目前已經處于很低水平,因此不良貸款率底部企穩或小幅增加不宜解讀為拐點。不過我們也需要注意到,受疫情暫時性沖擊,二、三季度銀行不良率可能會繼續上升。

其他因素的擾動對一季度凈利潤增長影響較大,主要是其他非息收入對凈利潤增長帶來很大的不利影響,背后則是匯率波動引起的匯兌損失增加和個別大行的其他業務收入減少。剔除這一擾動因素后,從前面三個關鍵驅動因素來看,一季度銀行基本面相比2019年變化不大。

二至四季度不良率會暫時上升今年凈利潤增速會低于2019年

對歷史數據進行分析之后,我們通過對幾個關鍵驅動因素的分析預測,對行業未來一到兩年的凈利潤增長趨勢進行展望。分析預測僅是基于當前已知信息和規律的判斷,供大家參考。

(1)關鍵驅動因素之資產規模

在利率不斷下降的情況下,銀行資產增速一般都會有所回升,但考慮到實體經濟融資需求不是很旺盛,我們預計后續資產增速回升幅度也不會很大,規模擴張對銀行凈利潤增長會有一定支撐,但力度不會很大,我們將其視為大致穩定。

(2)凈息差

往后看,我們預計凈息差仍有下行壓力,其對凈利潤增長的影響將從目前的接近于0變為負值。其中今年壓力相對小一些,明年壓力會更大。主要是考慮到:

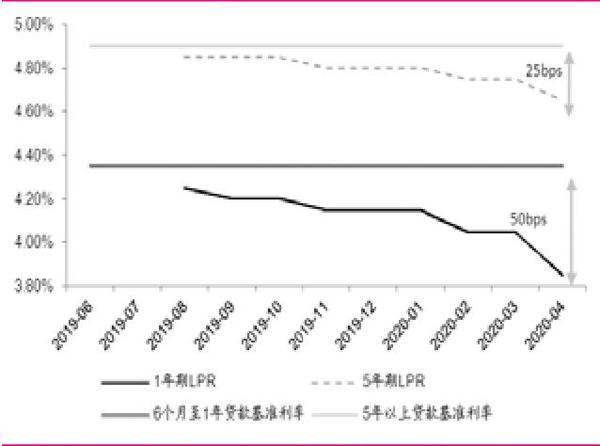

(a)LPR下行,將在今明兩年影響銀行凈息差。短期LPR較此前的短期貸款基準利率下降了50bps,中長期LPR則較此前的長期貸款基準利率下降了25bps。銀行貸款中,中長期貸款占比約2/3,短期約1/3,因此相當于整個貸款的定價基準下降了33bps。由于貸款大約占到銀行生息資產的55%,因此這部分已經下降的LPR或將在今明兩年導致銀行凈息差下降約18bps。考慮到重定價因素,這18bps將體現在今明兩年(見圖2)。

圖2 短期/中長期貸款定價基準下降了50/25bps

資料來源:Wind,國信證券經濟研究所整理

(b)今年2月份以來Shibor大幅下降,將在今年有效緩解中小銀行負債成本壓力,部分對沖貸款收益率下降的影響。但是Shibor下降的影響后續會逐步體現在資產端,從而使得明年的凈息差壓力雪上加霜。

(3)資產質量

往后看,工業企業作為銀行不良貸款主要來源之一,其償債能力持續下降將給貸款質量帶來較大壓力;但銀行也在持續壓降高風險的制造業和批發零售行業的貸款占比,通過貸款結構調整和對客戶的優選,來對沖這一不利影響。因此,我們預計今年受疫情影響,不良生成率會暫時性上升,但2021年可能會再度回落到當前水平。

綜合以上三點要素,我們的展望如下:

(1)往后看,由于實體經濟融資需求并不是很旺盛,我們預計資產增速將保持大致穩定;

(2)凈息差在今年可能會略有下行,但更大的壓力則體現在2021年;

(3)受疫情影響,我們預計銀行不良生成率在二、三季度仍將上行,但后續壓力可能會有所緩解。預計今年不良生成率將有所上升,明年疫情因素消除后不良生成率或回落到2019年的水平。

綜合來看,我們認為對2020年凈利潤增速影響最大的因素是資產質量,對2021年影響最大的因素則是凈息差。預計后續銀行整體凈利潤的增速將維持低位正增長,但增速會略低于2019年。