大股東持股、債務融資與并購溢價

蔣薇

【摘 要】 以我國資本市場上發生的并購事件為研究對象,探討大股東持股水平對并購溢價的影響,通過對所收集的數據進行回歸分析,實證檢驗發現:收購公司大股東持股比例越高,并購溢價越低;調節效應顯示,債務融資水平會顯著抑制大股東持股比例與并購溢價之間的負相關關系。實證結果表明大股東持股比例的增加會提高其支持效應并影響并購溢價水平,在收購公司債務融資水平較高時,大股東的支持或侵占動機都會抬高并購溢價水平

一、引言

并購是企業實現資源配置的重要途徑,過程復雜且受到多種因素綜合影響,其中,并購對價是影響并購交易成敗的重要原因,多數企業為了順利實現收購往往不惜支付超過企業能力的高額價格來完成并購,這種事例在國內外都比較常見。Eckbo & Thorburn[ 1 ]研究了美國本土公司的并購交易樣本,發現其中發生溢價程度平均為48%,甚至有些高達100%。在中國的并購交易市場中,并購溢價的現象也屢見不鮮,如2017年初大富科技擬以凈資產增值率達638.69%的比例并購一家生產手機后殼的企業湘將鑫,2018年楚江新材擬以高達432%的增值率收購江蘇天鳥。在并購中支付高額溢價是一種普遍存在的現象,即使并購后并沒有給收購公司股東帶來顯著的財富增長,甚至有些并購行為是有損股東及企業價值的,那么為什么公司的并購決策者依然樂意承擔高額的溢價成本?

從已有文獻來看,研究視角主要集中在兩個方面。第一個視角主要圍繞并購的參與者展開,包括收購方、被收購方及其他并購參與者的行為與特征。此研究視角涉及財務、治理、政治等方面因素,如收購方高管的盲目自大、支付方式、目標企業阻力、目標企業行為、政治壁壘等[ 2-6 ]。另一個視角主要側重并購涉及的情景因素,包括企業所處的資本市場環境、行業特征、政治制度環境等,如目標企業所在國的投資者保護程度、風險規避因素、跨國并購中的制度距離因素等[ 7-9 ]。然而上述研究均未從收購公司大股東持股的視角出發深入分析其對并購溢價的影響。

眾多并購案例表明,由于支付過高的并購對價將會導致公司在并購整合期發生財務或經營危機,而這往往和大股東掏空企業行為關系密切。本文通過構建相應的理論模型,從收購公司大股東持股角度討論其對并購溢價的影響,并探討債務融資水平對二者關系的調節作用,進一步拓展了并購溢價問題的研究。

二、文獻回顧與研究假設

(一)大股東持股水平對并購溢價的影響

企業所有者與經營者利益不同會導致委托代理問題,傳統的公司治理研究致力于解決第一類代理沖突,即如何防范代理人在信息不對稱的情況下做出損害股東或公司價值的行為。隨著股權結構的日益演化,在股權結構相對集中的企業,代理沖突主要表現為大股東對中小股東的利益侵害。本文主要討論大股東持股水平對并購溢價的影響,從委托代理的視角分析,大股東持股可以通過降低第一類代理沖突,進而影響并購溢價。已有研究證明中國上市公司并購已經成為高管謀取私有收益的機會主義行為,高管在并購后可以獲得更高的薪酬和在職消費[ 10 ]。Chatterjee & Hambrick[ 11 ]通過對美國收購公司中CEO的表現研究認為,收購方CEO的高度自戀是影響收購方支付高額溢價的重要因素,他們對從并購中能獲取額外價值過度自信。澳大利亞收購公司的樣本研究數據顯示CEO過度自信會趨向于支付更高的收購溢價[ 12 ]。可以看到,高管的盲目自大和利己行為都是導致高溢價的重要原因,但大股東的存在有利于抑制高管攫取個人私利行為的發生[ 13 ]。在股權較為集中、大股東普遍存在的中國上市公司中,若大股東絕對控股,便可以通過直接控制或更換管理層來減少代理問題。即大股東的支持效應可以有效緩解中小股東“搭便車”問題,抑制管理層過度自信和自利行為。

從第二類委托代理視角來看,大股東持股比例的上升也會影響其和中小股東之間的關系,從而進一步影響大股東在并購決策中的行為動機。已有研究發現第一大股東持股比例與流動資產侵占有著顯著的負相關關系[ 14 ]。La-Porta et al.[ 15 ]的研究表明大股東對小股東的剝削程度會隨著其持股比例的上升而下降,尤其是在投資者法律保護水平較弱的國家。Jensen & Meckling[ 16 ],Johnson

et al.[ 17 ]也都證實大股東持股比例越高,其“掏空”程度越低。若現金流權與控制權分離較大則會引發另一個問題即大股東的控制權私利行為。Claessens & Djankov[ 18 ]指出,大股東謀取個人私利的主要原因在于大股東控制權與所有權的分離,控制權往往大于所有權。大股東還會以CEO的形式掏空中小股東利益,大股東控制權越大,利益侵占行為越容易發生[ 19 ]。

本文認為無論大股東持股的“利益趨同”效應還是“利益侵占”效應,都會受到自身主體特征和情境因素的影響。在并購決策中,收購價格是影響并購整合后公司價值的重要因素,兼并收購通常伴隨著控制權的轉移和稀釋。高溢價收購的風險主要體現在兩個方面:一是由于支付高昂的價格導致公司償債能力下降或極大減少了企業的未來現金流量,引發財務危機甚至破產,而持股較大的大股東會因此損失最多。二是企業在并購后若不能有效整合資源獲得協同效應,會面臨在控制權市場被收購和股票下跌的風險,造成大股東的凈損失,此時,大股東也是得不償失的。綜合上述分析,本文認為在并購溢價的決策情景中,大股東持股的“利益趨同”效應將會發揮主導作用,即大股東持股比例越高,越有動力監督管理層,抑制高管的盲目自大。同時,考慮到高溢價收購可能會引發并購財務風險和控制權轉移風險,在進行價格評估與談判時,大股東更有意愿降低并購溢價以防范這種不確定性。

本文借鑒LLSV(2002)提出的關于控股股東持股與公司價值的模型,基于大股東持股在并購決策中的行為動機,討論大股東在并購溢價決策中的收益函數。該函數的前提假設包括:(1)收購公司大股東收購標的公司,I表示并購活動的初期投資總額,假定I為收購公司的留存收益,R(I)為公司發生并購行為產生的總收益,同時滿足R'(I)>0,R''(I)<0。隨著投資總額的增加,并購收益以遞減的方式逐漸增加。(2)?琢表示大股東持股比例,s表示大股東在并購中可以轉移的公司利潤比例,滿足0≤s<1。(3)大股東侵占中小股東利益的成本函數為c(k,s),其中,k代表投資者法律保護水平,k越大,投資者法律保護水平越高。

大股東在并購決策中的效用函數為:

為了說明問題,簡化函數,假設同一個資本市場上的投資者保護水平基本一致,并參照La Porta et al.[ 15 ]及Johnson et al.[ 17 ]的假定,去掉股東保護質量的變量k,將成本函數簡化為c(s,k)=c(s),此時,c'>0,c''>0,即隨著轉移利潤s的增加,侵占成本c以遞增方式增加。函數可化為:

可以看到大股東的總收益相對于持股比例在[0,1]范圍內單調遞增,表示隨著持股比例的增加,大股東收益U也是遞增的。通過對s求導,得到U'S=[-+1-c'(s)]R(I),令U'S=0,可以得到大股東在并購活動中私有收益最大化的條件,即c'(s)=1->0。這個等式表明大股東在并購中的侵占邊際成本和持股比例成反比,也就是說隨著持股比例的增加,大股東會放慢侵占速度,持股比例越高,其支持效應越明顯。這與前述的理論分析結果一致。

基于以上分析,本文提出第一個假設:

H1:收購方大股東持股比例與并購溢價水平負相關。

(二)債務融資水平的調節作用

伴隨著委托代理理論在公司治理實踐中的發展與應用,越來越多的學者認為債務融資會通過影響各個相關主體以及主體間的行為與利益從而對公司財務決策與價值產生重要影響,大量的研究表明了債務融資對公司具有一定的相機治理效應,負債既可以有效約束管理層所控制的現金流,減少管理層的過度投資行為,也可以有效對管理層進行監督,從而通過降低代理成本提高企業價值[ 20-21 ]。除此之外,債務治理效應也會因不同的外部治理環境并與其他公司治理指標共同作用從而發揮出不同的債務治理作用[ 22-23 ]。單從債務融資水平對公司并購決策的影響來看,已有學者從不同角度進行了研究。Hur et al.[ 24 ]的實證研究表明企業的經營杠桿對并購決策是至關重要的,并且和并購溢價之間具有一定的關聯。Uysal[ 25 ]證實收購公司財務杠桿會影響并購的支付方式。溫軍等[ 26 ]提出了債務異質性在不同類型并購中的治理機制。

從理論上來講,當收購公司的債務融資水平不同時,大股東持股水平對并購溢價的影響程度會存在一定的差異。當收購公司的債務融資水平處在一個較高的水平時,有可能會對大股東的行為決策產生一定影響。負債雖然可以解決部分股東與管理層之間的代理成本問題,但其自身也會產生相應的代理問題。由于債權人并不持有上市公司股權,大股東可能會利用負債積累更多的利益侵占資源。多數研究表明這種情況更多發生在控制權與現金流權分離較大的上市公司中[ 27-28 ]。當收購公司大股東持股比例較大時,過高的負債給公司帶來的財務困境成本可以有效約束大股東的利益侵占動機。因此當收購公司第一大股東持股比例較高時,債務融資的財務杠桿作用既可以為公司帶來稅盾收益,也可以減少大股東的股權投資,獲得更多的現金流權收益。通常情況下,并購的交易價格反映了收購公司對并購標的價值以及未來超額盈利能力的判斷,同時考慮到在并購中所需支付的費用可能來自債務融資,而收購公司的債務融資水平會影響其在并購支付中的進一步債務融資能力,因此在收購公司債務融資水平較高時,基于代理理論視角,隨著收購公司大股東持股比例的提高,公司治理的主要問題表現為大股東與中小股東及其與債權人之間的利益矛盾,即為了獲取更多的控制權私利,大股東有可能會通過高并購溢價實現利潤或資源轉移,損害債權人的利益。另外,在公司債務融資水平較高時,隨著大股東持股比例的進一步增加,利益協同效應趨向主導,出于對自身利益最大化的考慮,其可能更關注高負債所帶來財務困境的可能性,此時,基于協同效應視角,當大股東預期的并購收益能夠為公司獲取更高的額外價值時,會傾向于愿意支付足夠高的并購溢價來完成并購。

基于以上分析,本文提出第二個研究假設:

H2:債務融資水平會抑制大股東持股對并購溢價的負向作用。

三、研究設計

(一)樣本的選擇與數據來源

本文主要選取2014—2018年我國滬深兩市A股資本市場發生的包括協議轉讓股權和資產的并購重組事件為初始樣本。從國泰安數據服務中心(CSMAR)的中國上市公司并購重組研究數據庫中獲得2014—2018年發生并購交易的原始樣本交易數據,剔除:(1)未完成交易或中途撤回的并購樣本;(2)收購公司為金融、保險行業的樣本數據;(3)ST和*ST公司樣本數據;(4)同一個收購公司的多個并購樣本中,選取并購金額最大的交易事件作為樣本數據,其他并購事件剔除;(5)并購交易金額小于500萬元且凈資產為負的樣本數據;(6)其他數據不全的樣本。最終獲得1 256個并購交易樣本數據。本文所有變量數據包括股東數據、并購重組數據以及公司財務數據主要來源于國泰安數據庫,使用Excel2007對數據進行篩選,使用Stata14.0對數據進行統計與分析。

(二)變量的測量

1.并購溢價(Premium)

國外學者對并購溢價的度量主要是基于市場價值法,即并購溢價=(股票交易價格-股票基準價格)/股票基準價格。由于我國資本市場發展并不成熟,股票價格往往并不能真實反映企業的實際水平,另外,在收集的并購樣本中,部分標的企業為非上市公司,因此,用標的企業的凈資產賬面價值作為衡量并購溢價的基準變量,即并購溢價=(收購價格-交易標的凈資產×轉讓比率)/交易標的凈資產×轉讓比率。

2.大股東持股比例(Hld1)

本文使用收購公司第一大股東持股比例衡量大股東持股水平。

3.債務融資水平(Financing)

本文參考程新生等(2012)的方法,選擇主并公司首次公告日上年年末“發行債券收到的現金”與“取得借款收到的現金”之和占收購公司期末總資產的比重來衡量收購公司債務融資水平,即Financing=(發行債券收到的現金+取得借款收到的現金)/期末總資產。

4.控制變量

回歸分析涉及的主要控制變量為:(1)收購公司規模(Size),用并購當年公司年初總資產的自然對數表示。(2)收購公司產權性質(CR),虛擬變量,國有產權屬性時為1,非國有產權屬性時為0。(3)股權集中度(Share10),收購公司前十大股東持股比例之和。(4)獨立董事比例(IDP),收購公司首次公告日上年末獨立董事人數占全部董事會人數之比。(5)現金持有情況(CashHld),以收購公司首次公告日上年末現金及現金等價物余額與總資產的比值衡量。(6)凈資產收益率(Roe),收購公司首次公告日上年末稅后利潤與凈資產之比。(7)年份(Year),虛擬變量,樣本時間跨度為5年,設4個年份虛擬變量。

(三)模型設定

為了檢驗大股東持股比例、債務融資水平對并購溢價的影響,本文構建回歸模型(1)和模型(2):

四、實證結果與分析

(一)描述性統計

表1顯示了本文各變量的描述性統計結果。可以看到樣本的并購溢價均值為5.3003,溢價水平非常高,說明我國近幾年的并購溢價水平有持續升溫之勢;大股東持股的均值為32.8023,說明我國上市公司大股東持股水平普遍偏高;債務融資水平均值為0.4809;產權性質均值為0.4777,說明收購企業分布較均勻;企業規模均值為21.8809;股權集中度均值為57.2982;現金持有均值為0.1543,說明收購企業現金持有量普遍偏低。

(二)相關性分析

Pearson相關性檢驗結果如表2所示。大股東持股比例(Hld1)與并購溢價(Premium)的相關系數為-0.6307,并在5%的統計檢驗水平下顯著,從而初步驗證了本文的第一個假設。債務融資水平(Financing)與并購溢價(Premium)的相關系數在5%的檢驗水平顯著為-0.5196。另外,為了證明模型(2)的穩定性,本文還檢驗了各變量間的相關性水平,對模型(1)與模型(2)進行容差(Tolerance)和方差膨脹因子(VIF)分析。當變量的容差值小于0.1或VIF值超過10時,變量間會存在嚴重的多重共線性。經統計,本文中各自變量的容差值及VIF值都保持在合理范圍內,因此模型中各變量間不存在多重共線性問題。

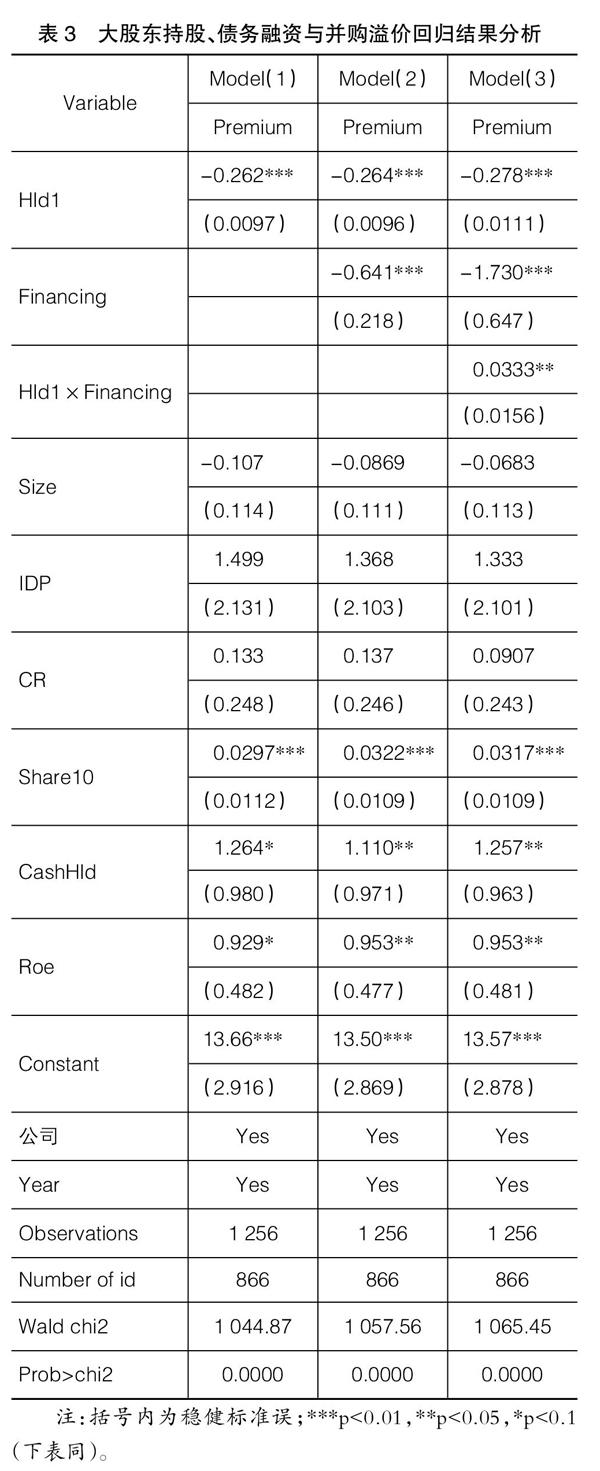

(三)主要回歸結果與分析

表3為大股東持股、債務融資水平與并購溢價的回歸分析結果。大股東持股比例對并購溢價的回歸系數在1%的水平顯著為負,證明假設1成立,說明收購方的大股東持股水平對并購溢價有顯著負向影響,這與Shleifer、Jensen、Johnson等的研究結論一致,即大股東持股比例的增加會減少代理問題并降低其“掏空”程度,這反映在并購決策中,大股東持股具有一定的“支持”動機效應。依次加入調節變量債務融資水平(Financing)進行回歸,可以看到債務融資變量在1%的統計水平顯著為負,說明收購公司的債務融資水平會顯著降低并購溢價水平,表明在公司債務融資水平較高時,公司可能并不具備足夠的現金流去支付并購溢價,也可能并不愿意在企業高負債時支付過高的并購溢價。大股東持股比例與債務融資水平的交互項在5%的水平顯著為正,證明假設2成立,即債務融資水平在大股東持股與并購溢價之間的負向關系中具有一定的抑制調節作用。這表明在收購公司的債務融資水平較高時,無論債務融資發揮其稅盾效應,更加提高了公司進一步債務融資的能力,還是隨著大股東持股比例的增加,負債加劇了大股東利益侵占動機,都導致了并購溢價的抬高,即抑制了大股東持股比例對并購溢價的負向作用,實證結果與前文邏輯分析一致。另外,控制變量股權集中度在1%的統計水平與并購溢價均顯著正相關,說明收購公司股權集中度越高,并購溢價越高。結合我國股權集中度普遍偏高的特點來看,其原因可能是我國上市公司存在較多的控制權私有收益,資本市場對中小股東的保護力度偏弱,高溢價并購行為往往淪為大股東利用其侵害中小股東利益又或是大股東過度自信進行投資擴張的一種手段。控制變量現金持有水平(CashHld)與凈資產收益率(Roe)均在5%的水平與并購溢價顯著正相關,說明收購公司的現金持有水平越高,凈資產收益率越高,越容易導致更高的并購溢價。收購公司規模、產權性質、獨董比例與并購溢價的系數均不顯著,表明這些因素并不是并購溢價的主要影響因素。

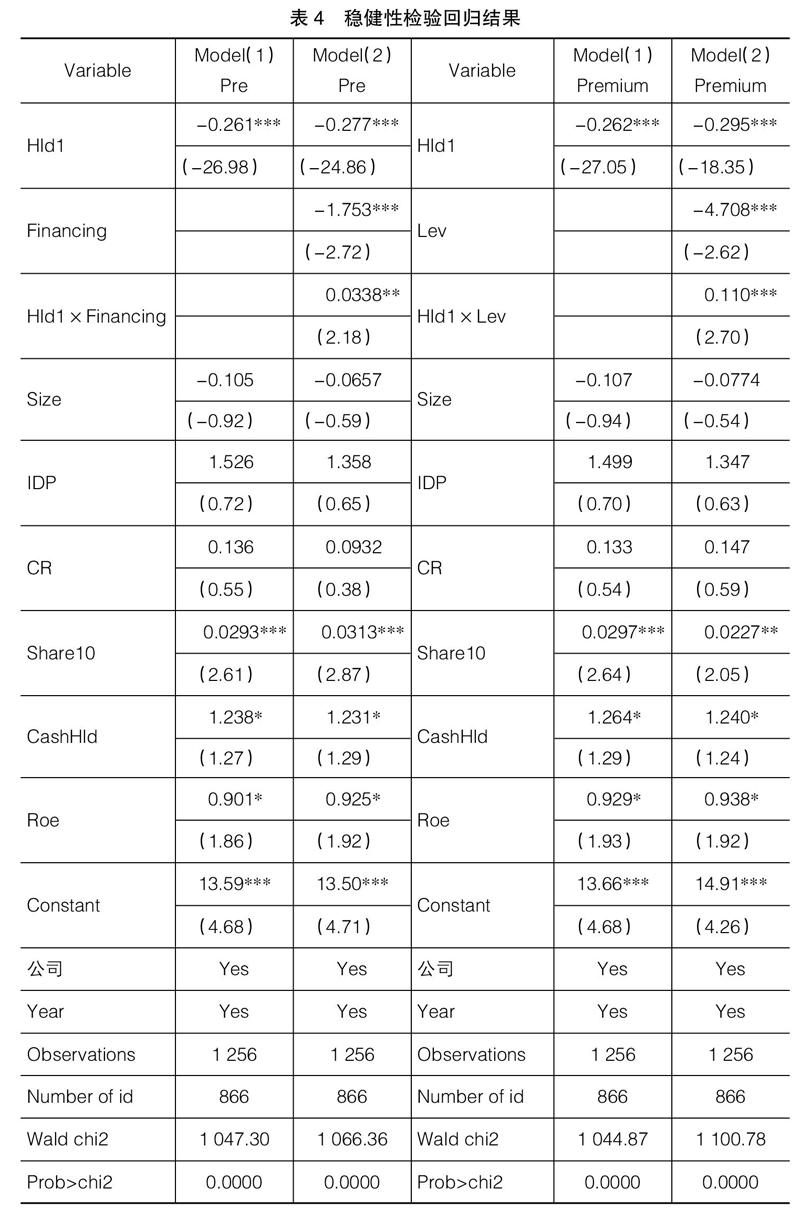

(四)穩健性檢驗

本文對相關變量重新選擇替代變量進行模型的穩健性檢驗。首先,將因變量并購溢價(Premium)測量中的交易價格替換為交易標的評估價值得到新的并購溢價替換變量(Pre),將調節變量債務融資水平用資產負債率(Lev)來衡量重新進行回歸分析,替換變量后的回歸結果如表4所示。在相關變量替換后基本結論保持不變,均再次支持文中的兩個假設,說明并購溢價和債務融資水平的度量方法并不會影響本文研究結論。其次,將控制變量現金持有由現金資產比率替換為營運資金比率重新衡量進行回歸分析,檢驗結論顯示替換后與原來的估計結果基本一致,限于篇幅,結果不再列示。

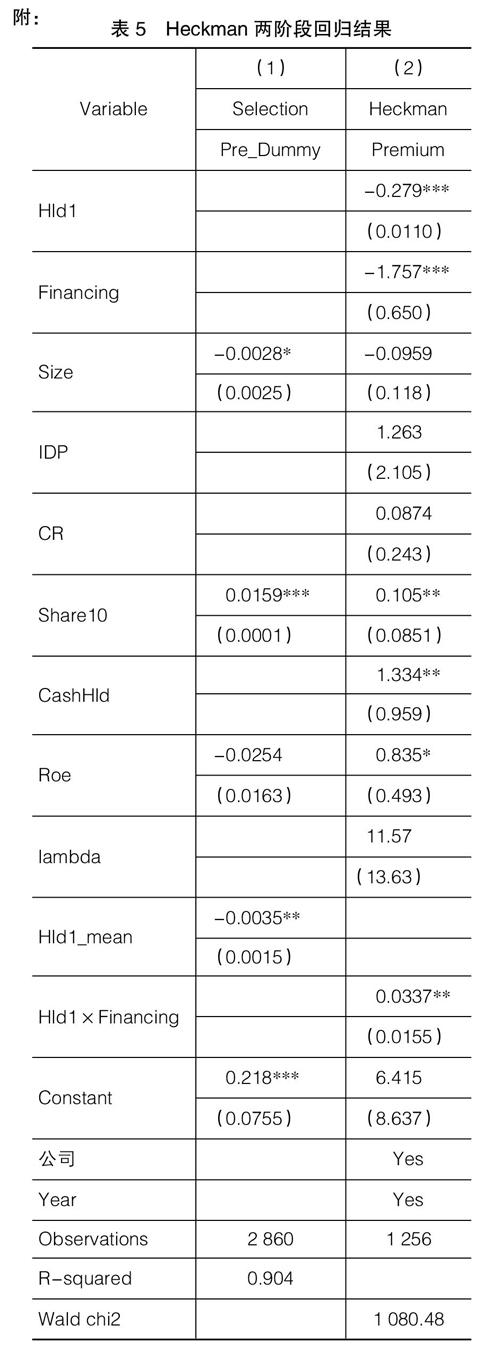

在本文中,并購溢價大于0的樣本均為發生了并購溢價的樣本,可能存在樣本自選擇問題,因此使用Heckman兩階段法來解決可能存在的樣本自選擇問題。從社會網絡理論視角來看,根據已有文獻研究[ 29 ],本文選擇同年度同行業的其他公司第一大股東持股比例均值作為工具變量。從外生性來看,同行業的第一大股東持股比例均值對每個公司的并購溢價影響甚微。從相關性來看,社會網絡理論認為個人行為是嵌入在社會網絡之中的,基于社會網絡的非正式制度作為正式制度的替代機制,幫助人們在解決問題時獲取資源或渠道[ 30-31 ]。同行業公司所面臨的行業特征與環境更為相近,可以認為它們的大股東持股比例具有一定的關聯性,但同行業的大股東持股比例均值并不會影響每個公司的并購溢價水平,因此,本文使用同年度同行業其他公司第一大股東持股比例均值作為工具變量是合適的。本文使用同年度同行業公司第一大股東持股比例均值作為解釋變量對企業是否發生并購溢價(Pre_Dummy)進行第一階段回歸,計算得到自選擇系數lambda值后將其代入主回歸模型進行第二階段回歸檢驗,回歸結果見表5。

表5回歸(1)中同年度同行業第一大股東持股比例均值變量的回歸系數在5%的統計檢驗水平顯著為負,說明其作為工具變量的合理性。在回歸(2)中lambda變量回歸系數不顯著,說明樣本自選擇問題不嚴重,在控制lambda變量后,Heckman回歸結果顯示各變量系數與前文回歸結果基本一致,說明本文研究結論是穩健的。

五、結論與啟示

本文基于大股東持股的分析視角,通過構建理論模型并以2014—2018年中國A股市場1 256個并購數據為研究樣本,實證檢驗了大股東持股對并購溢價的影響。研究表明:(1)大股東持股水平可以通過降低兩類代理問題從而降低并購溢價,即大股東持股比例越高,其“支持”效應越顯著,并購溢價水平越低。(2)債務融資水平在一定程度上抑制了大股東持股與并購溢價之間的負相關關系。在公司債務融資水平較高時,隨著公司大股東持股比例的增加,有可能會引發大股東的過度自信或侵占動機從而導致并購溢價的提高。(3)收購公司股權集中度與現金持有水平會抬高并購溢價。

本文研究結果表明:我國股權集中度普遍偏高,因此應重點關注大股東在公司治理結構中的作用,尤其第一大股東持股比例較高的上市公司,應將內部治理的重點放在大股東的行為規范及其與中小股東之間關系的權衡上,以保證在并購價格決策中有效抑制大股東“掏空”行為,減少由于大股東“掏空”因素導致的高溢價并購現象,最大化發揮大股東的“支持”效應,保護中小股東利益。在收購公司債務融資水平較高時,債權人也要積極發揮對企業的監督作用。收購企業應充分結合自身經營能力與融資條件,警惕大股東持股比例過高的利益侵占動機,同時還需注意對交易標的估值的盲目自信。另外,在采用現金支付時,現金持有較高的企業應積極權衡并購交易成本,防范因盲目支付過高的交易對價而導致并購整合后企業資金缺乏、陷入財務困境的風險。

【參考文獻】

[1] BETTON? S, ECKBO B E, THORBURN? K? S. Merger negotiations and the toehold puzzle[J].Journal of Financial Economics,2009,91(2):158-178.

[2] CHO S Y, ARTHURS J D, TOWNSEND D M, et al. Performance deviations and acquisition premiums:the impact of CEO celebrity on managerial risk-taking[J].Strategic Management Journal,2016,37(13):2677- 2694.

[3] BRUSLERIE H D L. Crossing takeover premiums and mix of payment:an empirical test of contractual setting in? M&A? transactions[J]. Journal? of? Banking & Finance,2013,37(6):2106-2123.

[4] DIMOPOULOS? T, SACCHETTO? S. Preemptive bidding,target resistance, and takeover premiums[J]. Journal of Financial Economics,2014,114(3):444-470.

[5] REUER J J, TONG T W, WU C W. A signaling theory of acquisition premiums:evidence from IPO targets[J].Academy of Management Journal,2012,55(3):667-683.

[6] BERTRAND O, BETSCHINGER M,SETTLES A.The relevance of political affinity for the initial acquisition premium in cross-border acquisitions[J]. Strategic Management Journal,2015,37(10):2071-2091.

[7] JOHN K, FREUND S, NGUYN D, et al. Investor protection and cross-border acquisition of private and public targets[J]. Journal of Corporate Finance,2010,16(3):259-275.

[8] 溫日光.風險觀念、并購溢價與并購完成率[J].金融研究,2015(8):191-206.

[9] 江珊,魏煒,張金鑫.文化距離和制度距離對我國企業跨國并購溢價的影響研究[J].投資研究,2016(7):121-131.

[10] 李善民,毛雅娟,趙晶晶.高管持股、高管的私有收益與公司的并購行為[J].管理科學,2009,22(6):2-12.

[11] CHATTERJEE A, HAMBRICK D C. Executive personality, capability cues, and risk taking:how narcissistic CEOs react to their successes and stumbles[J].Administrative Science Quarterly,2011,56(2):202- 237.