互聯(lián)網(wǎng)金融與商業(yè)銀行的博弈關(guān)系分析

(重慶師范大學(xué)經(jīng)濟(jì)與管理學(xué)院 重慶 400000)

一、研究背景

近年來,互聯(lián)網(wǎng)金融在快速發(fā)展的互聯(lián)網(wǎng)技術(shù)和日新月異的移動(dòng)通訊技術(shù)的助推作用下,呈現(xiàn)出噴發(fā)式的發(fā)展,互聯(lián)網(wǎng)金融越來越融入到人們的生活之中,成為主要的支付手段、融資平臺(tái)及理財(cái)工具,至今已與人民的日常生活休戚相關(guān)。互聯(lián)網(wǎng)金融各式各樣的產(chǎn)品,在便捷生活的同時(shí)也改變著人民的生活習(xí)慣,潛移默化地影響著商業(yè)銀行的存貸款、理財(cái)產(chǎn)品、銀行卡與支付結(jié)算等業(yè)務(wù),互聯(lián)網(wǎng)金融的出現(xiàn)革新著傳統(tǒng)金融的經(jīng)營模式與理念,對(duì)其產(chǎn)生了深刻的影響。傳統(tǒng)商業(yè)銀行長期以來憑借國家信譽(yù)擔(dān)保、政策優(yōu)勢(shì)以及強(qiáng)大的資金規(guī)模在金融行業(yè)占據(jù)著絕對(duì)優(yōu)勢(shì),但互聯(lián)網(wǎng)金融的快速發(fā)展,使其在支付結(jié)算、轉(zhuǎn)賬付款、投資理財(cái)?shù)葮I(yè)務(wù)領(lǐng)域與商業(yè)銀行展開競(jìng)爭(zhēng),一定程度上分流著商業(yè)銀行在不同領(lǐng)域的的客戶群體,傳統(tǒng)商業(yè)銀行的優(yōu)勢(shì)弱化,經(jīng)營方式與觀念受到了沖擊,金融中介的功能也逐漸弱化。在此背景下,本文主要探討互聯(lián)網(wǎng)金融與商業(yè)銀行之間的博弈關(guān)系。

二、互聯(lián)網(wǎng)金融對(duì)商業(yè)銀行的影響

(一)互聯(lián)網(wǎng)金融對(duì)商業(yè)銀行經(jīng)營模式的影響

傳統(tǒng)商業(yè)銀行的經(jīng)營模式是以物理網(wǎng)點(diǎn)為中心,基于大規(guī)模的資金流來設(shè)計(jì),對(duì)于客戶的需要基本上屬于被動(dòng)的迎合。而互聯(lián)網(wǎng)金融基于大數(shù)據(jù)、云計(jì)算等互聯(lián)網(wǎng)技術(shù),對(duì)客戶的日常交易活動(dòng)進(jìn)行數(shù)據(jù)分析,在分析消費(fèi)者具體需求的基礎(chǔ)上設(shè)計(jì)針對(duì)性的產(chǎn)品,以此來迎合不同消費(fèi)者的不同需求,遵從以客戶為中心的經(jīng)營模式。對(duì)客戶群體來說,客戶更傾向于能夠滿足自己個(gè)性化需求的互聯(lián)網(wǎng)金融,因此互聯(lián)網(wǎng)金融對(duì)傳統(tǒng)的商業(yè)銀行的經(jīng)營模式產(chǎn)生了不利影響,削弱了傳統(tǒng)商業(yè)銀行的客戶基礎(chǔ)。

(二)互聯(lián)網(wǎng)金融對(duì)商業(yè)銀行中介作用的影響。

基于信息不對(duì)稱原理,通過吸收儲(chǔ)戶存款并向資金需求者發(fā)放貸款的模式實(shí)現(xiàn)資金的融通,傳統(tǒng)商業(yè)銀行在這個(gè)過程中扮演者金融中介的角色,但互聯(lián)網(wǎng)金融的出現(xiàn)避開了商業(yè)銀行,借助于P2P等網(wǎng)絡(luò)借貸平臺(tái),資金借貸雙方直接實(shí)現(xiàn)了資金的流通,同時(shí)互聯(lián)網(wǎng)金融的第三方支付繞過了銀行的中介職能,降低了成本,提高了效率。此外通過互聯(lián)網(wǎng)平臺(tái),消費(fèi)者可以隨時(shí)隨地地直接進(jìn)行理財(cái)產(chǎn)品的交易,互聯(lián)網(wǎng)金融拓寬了商業(yè)銀行的服務(wù)邊界,借助互聯(lián)網(wǎng)渠道實(shí)現(xiàn)金融產(chǎn)品的直接輸出,沖擊著商業(yè)銀行的中介職能。

(三)互聯(lián)網(wǎng)金融對(duì)商業(yè)銀行盈利能力的影響。

首先,商業(yè)銀行的資產(chǎn)業(yè)務(wù)受到影響。與商業(yè)銀行高門檻、復(fù)雜流程、額度小貸款難的零售市場(chǎng)相比,互聯(lián)網(wǎng)金融低門檻、操作便捷的特性,將大批個(gè)體信貸客戶、小微企業(yè)及機(jī)構(gòu)信貸客戶吸引過來,借助互聯(lián)網(wǎng)借貸平臺(tái)直接實(shí)現(xiàn)了資金供需雙方的資金匹配,擠占著商業(yè)銀行的中小信貸業(yè)務(wù)市場(chǎng)份額,造成其利差下降,盈利減少。其次,互聯(lián)網(wǎng)金融影響著商業(yè)銀行的負(fù)債業(yè)務(wù)。第三方支付憑借其低成本、靈活便捷的優(yōu)勢(shì)吸引大批儲(chǔ)戶轉(zhuǎn)移活期儲(chǔ)蓄及理財(cái)資金至第三方支付平臺(tái),改變著商業(yè)銀行的融資格局。互聯(lián)網(wǎng)理財(cái)產(chǎn)品的低門檻、取用靈活、低風(fēng)險(xiǎn)、高收益且不受時(shí)間地點(diǎn)的限制特性,分流著商業(yè)銀行的客戶資源,影響商業(yè)銀行的盈利能力。最后,依托于技術(shù)與數(shù)據(jù)優(yōu)勢(shì),第三方支付平臺(tái)在支付結(jié)算與轉(zhuǎn)賬匯款領(lǐng)域,憑借其低成本優(yōu)勢(shì)及便捷性攻占著市場(chǎng)份額,搶奪商業(yè)銀行的手續(xù)費(fèi)及傭金收入。互聯(lián)網(wǎng)理財(cái)平臺(tái)相較于商業(yè)銀行提供的理財(cái)產(chǎn)品,成本低且收益穩(wěn)定,因此擠占著商業(yè)銀行理財(cái)產(chǎn)品的代理代銷業(yè)務(wù)。P2P網(wǎng)貸、眾籌業(yè)務(wù)及供應(yīng)鏈金融等互聯(lián)網(wǎng)融資平臺(tái)為資金需求的個(gè)人、企業(yè)與機(jī)構(gòu)提供了一個(gè)自由對(duì)接的平臺(tái),搶占了商業(yè)銀行相當(dāng)規(guī)模的信貸市場(chǎng)份額,動(dòng)搖了商業(yè)銀行一直以來以存貸利差為主要利潤來源的盈利模式,影響商業(yè)銀行的利息收入。

三、互聯(lián)網(wǎng)金融與商業(yè)銀行的博弈關(guān)系分析

(一)假設(shè)條件

本文為簡(jiǎn)化博弈模型,做出以下假設(shè)條件。我們假設(shè):

①在本博弈模型中,行為主體為商業(yè)銀行和互聯(lián)網(wǎng)金融;

②參與博弈的主體方均為有限理性的經(jīng)濟(jì)人,相關(guān)的行為決策均基于自身利益最大化做出;

③商業(yè)銀行和互聯(lián)網(wǎng)金融均具備一定的學(xué)習(xí)和模仿的能力;

④商業(yè)銀行和互聯(lián)網(wǎng)金融之間的信息是不完全的,且所采納的博弈策略是隨機(jī)選取的。

(二)相關(guān)策略及收益

商業(yè)銀行和互聯(lián)網(wǎng)金融的策略選擇,各自包含有合作與不合作(競(jìng)爭(zhēng))策略。在博弈的過程中,依據(jù)博弈主體選擇的策略得到相應(yīng)的策略組合,當(dāng)然,博弈主體選擇的策略不同,得到的策略組合也不盡相同,由此博弈雙方所獲得的預(yù)期收益也不同,具體情況如下:

①互聯(lián)網(wǎng)金融與商業(yè)銀行均選擇不合作即競(jìng)爭(zhēng)策略,由此所構(gòu)成的策略組合為(競(jìng)爭(zhēng),競(jìng)爭(zhēng))策略,我們假設(shè)此時(shí)雙方的收益分別R互與R銀,且R互>0,R銀>0。

②互聯(lián)網(wǎng)金融選擇合作策略,商業(yè)銀行選擇不合作即競(jìng)爭(zhēng)策略,由此所構(gòu)成的策略組合為(合作,競(jìng)爭(zhēng))策略,此時(shí)商業(yè)銀行會(huì)借助互聯(lián)網(wǎng)金融提供的客戶交易數(shù)據(jù)及信用記錄完善自身征信系統(tǒng),憑借互聯(lián)網(wǎng)金融低成本多渠道的平臺(tái)優(yōu)勢(shì)來拓寬客戶群體,從而獲得額外的收益,我們假設(shè)商業(yè)銀行獲得的額外收益為△R銀,且△R銀>0,而互聯(lián)網(wǎng)金融卻因商業(yè)銀行的不配合承擔(dān)著額外的損失,我們假設(shè)互聯(lián)網(wǎng)金融的額外損失為C互,且C互>0。

③互聯(lián)網(wǎng)金融選擇不合作策略,商業(yè)銀行選擇合作策略,由此所構(gòu)成的策略組合為(競(jìng)爭(zhēng),合作)策略,此時(shí)互聯(lián)網(wǎng)金融會(huì)借助商業(yè)銀行在人才、資金規(guī)模及社會(huì)公信力上的優(yōu)勢(shì),擴(kuò)大客戶群體從而獲得額外的收益,我們假設(shè)互聯(lián)網(wǎng)金融獲得的額外收益為△R互,且△R互>0,而商業(yè)銀行此時(shí)卻因客戶群體分流承擔(dān)著額外的損失,我們假設(shè)商業(yè)銀行的額外損失為C銀,且C銀>0。

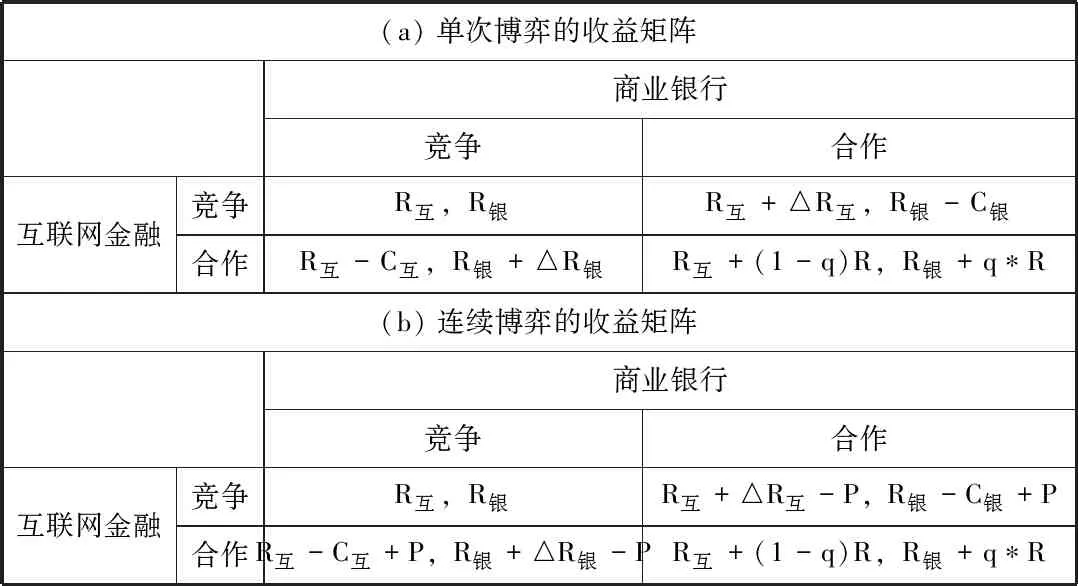

④互聯(lián)網(wǎng)金融選擇合作策略,商業(yè)銀行選擇合作策略,由此所構(gòu)成的策略組合為(合作,合作)策略,此時(shí)互聯(lián)網(wǎng)金融會(huì)借助商業(yè)銀行在人才、資金規(guī)模及社會(huì)公信力的優(yōu)勢(shì),彌補(bǔ)自身在公信力、客戶服務(wù)專業(yè)性及物理網(wǎng)點(diǎn)布局上的缺陷,同時(shí)商業(yè)銀行也會(huì)憑借互聯(lián)網(wǎng)金融在信息獲取與數(shù)據(jù)處理方面的優(yōu)勢(shì),彌補(bǔ)自身在技術(shù)、成本、渠道方面的不足,拓寬各自的金融服務(wù)邊界,相互促進(jìn),共同發(fā)展。此時(shí)獲得的收益增量為R,且R>0,我們假設(shè)商業(yè)銀行的利益分配占比為q,且0 此外在現(xiàn)實(shí)生活中,博弈雙方合作獲得的總收益增量大于至少一方采取不合作時(shí)的總收益增量,同時(shí)博弈參與方在雙方合作時(shí)獲得的收益增量通常情況下是小于該方選擇競(jìng)爭(zhēng)時(shí)的收益增量,即合作帶來的收益增量會(huì)激勵(lì)參與一方以犧牲另一方的收益為代價(jià)突破雙方合作邊界從而獲取更多的收益,即在本博弈中,R>△R銀-C互,R>△R互-C銀;△R銀>q*R,△R互>(1-q)R,但一旦博弈中的參與一方打破了合作模式,選擇不合作策略,那么在下一輪博弈中,另一方必然會(huì)設(shè)置障礙來進(jìn)行報(bào)復(fù),最終兩敗俱傷,得不償失,因此在總收益分配比例合適的情況下,博弈雙方會(huì)選擇合作策略。 由上面的策略及收益分析,我們可以得到該博弈中參與雙方單次參與博弈的收益矩陣,如表1(a)所示。 表1 互聯(lián)網(wǎng)金融與商業(yè)銀行博弈的收益矩陣 對(duì)于商業(yè)銀行來說,如果互聯(lián)網(wǎng)金融隨機(jī)選擇的策略為競(jìng)爭(zhēng)策略,則商業(yè)銀行采取競(jìng)爭(zhēng)策略的收益為R銀,采取合作策略的收益為R銀-C銀,由于R銀>0,C銀>0,因此R銀>R銀-C銀,出于自身利益最大化考慮,商業(yè)銀行采取的最佳策略為競(jìng)爭(zhēng)策略;如果互聯(lián)網(wǎng)金融隨機(jī)選擇的策略為合作策略,則商業(yè)銀行采取競(jìng)爭(zhēng)策略的收益為R銀+△R銀,采取合作策略的收益為R銀+q*R,由于R銀>0,△R銀>0,且△R銀>q*R,因此出于自身利益最大化考慮,商業(yè)銀行采取的最佳策略為競(jìng)爭(zhēng)策略。所以,對(duì)商業(yè)銀行來說,不管互聯(lián)網(wǎng)金融隨機(jī)所選的策略是什么,商業(yè)銀行的最佳策略均為競(jìng)爭(zhēng)策略。同樣,對(duì)于互聯(lián)網(wǎng)金融來說,如果商業(yè)銀行隨機(jī)選擇的策略為競(jìng)爭(zhēng)策略,則互聯(lián)網(wǎng)金融采取競(jìng)爭(zhēng)策略的收益R互大于采取合作策略的收益為R互-C互;如果商業(yè)銀行隨機(jī)選擇的策略為合作策略,則互聯(lián)網(wǎng)金融采取競(jìng)爭(zhēng)策略的收益R互+△R互大于采取合作策略的收益為R互+(1-q)R,所以,對(duì)互聯(lián)網(wǎng)金融來說,不管商業(yè)銀行隨機(jī)所選的策略是什么,互聯(lián)網(wǎng)金融的最佳策略均為競(jìng)爭(zhēng)策略。 綜上所述,對(duì)商業(yè)銀行和互聯(lián)網(wǎng)金融來說,如果博弈是一次性的,那么出于自身利益最大化考量,最終的博弈均衡必然是雙方均采取競(jìng)爭(zhēng)的策略,顯然,通過收益矩陣可知,雙方合作時(shí)所獲得的總收益即福利水平是最大的,因此在單次博弈中并沒有實(shí)現(xiàn)帕累托最優(yōu),博弈雙方陷入了典型的“囚徒困境”。也就是說,在商業(yè)銀行與互聯(lián)網(wǎng)金融中的博弈中,雖然雙方合作所獲得的收益水平遠(yuǎn)高出競(jìng)爭(zhēng)時(shí)的收益水平,但基于博弈雙方的不完全信息,博弈方對(duì)合作的預(yù)期收益持保守態(tài)度,不愿意承擔(dān)另一方違約而造成自身損失的風(fēng)險(xiǎn),因此博弈主體之間的合作難以為繼,從而形成了“囚徒困境”的局面。 事實(shí)上,今天的互聯(lián)網(wǎng)金融已呈現(xiàn)出井噴發(fā)展的狀態(tài),同互聯(lián)網(wǎng)金融與商業(yè)銀行合作相比,互聯(lián)網(wǎng)金融與商業(yè)銀行不合作而采取各自發(fā)展所帶來的總收益,明顯不及合作時(shí)的收益水平。這主要在于:一方面,互聯(lián)網(wǎng)金融業(yè)務(wù)范圍廣泛,經(jīng)營模式多樣化,雖然憑借低成本與高效率占據(jù)著強(qiáng)大的長尾客戶群體,緩解了傳統(tǒng)模式下收益與成本倒掛的問題,但互聯(lián)網(wǎng)金融在社會(huì)公信力、經(jīng)驗(yàn)積累以及資金規(guī)模方面存在明顯不足,只有加強(qiáng)與商業(yè)銀行的合作,借助其優(yōu)勢(shì),互聯(lián)網(wǎng)金融才能獲得進(jìn)一步的發(fā)展,更好地發(fā)展自身。另一方面,商業(yè)銀行雖然享有國家信譽(yù)擔(dān)保,完善的風(fēng)控機(jī)制以及豐富的信貸資源,但卻難以廣泛覆蓋80%的長尾客戶群體,只有通過與互聯(lián)網(wǎng)金融合作,利用互聯(lián)網(wǎng)金融收集的信息及大數(shù)據(jù)研究挖掘優(yōu)勢(shì),拓寬業(yè)務(wù)模式,才有可能避免被互聯(lián)網(wǎng)金融邊緣化的風(fēng)險(xiǎn),從而獲得更好的發(fā)展。 因此,不管是從理論上還是實(shí)踐上,基于自身利益最大化,短期來看競(jìng)爭(zhēng)策略是互聯(lián)網(wǎng)金融與商業(yè)銀行做出的最佳選擇,長遠(yuǎn)來看合作策略卻能帶給互聯(lián)網(wǎng)金融與商業(yè)銀行最大的收益。因此在第二輪博弈以及以后的無限次連續(xù)博弈中,出于收益最大化考量,即確保自身不會(huì)因?yàn)閷?duì)方的背叛而遭受巨大損失,博弈雙方會(huì)通過不斷的學(xué)習(xí)與模仿,并制定較大的違約成本懲罰,形成足夠的激勵(lì),去提高合作的可能性。只要違約成本足夠大,博弈雙方就會(huì)放棄違約而選擇合作的模式,相互借鑒,合作共贏,從而獲得更好的發(fā)展。我們假設(shè)違約成本為P,且P>0,此時(shí),互聯(lián)網(wǎng)金融和商業(yè)銀行連續(xù)博弈的收益矩陣,如表1(b)所示。 對(duì)商業(yè)銀行來說,若采取合作策略的同時(shí)互聯(lián)網(wǎng)金融選擇不配合,則互聯(lián)網(wǎng)金融會(huì)獲得額外的收益△R互,商業(yè)銀行由此造成的損失為C銀,因此在此后的博弈中會(huì)針對(duì)違約方啟用懲罰機(jī)制,懲罰行為給違約方帶來的利益損失為P。當(dāng)互聯(lián)網(wǎng)金融因背叛行為而遭受懲罰機(jī)制,懲罰機(jī)制遭受的利益損失不大于由此帶來的額外收益時(shí),互聯(lián)網(wǎng)金融將沒有動(dòng)機(jī)和激勵(lì)改變其競(jìng)爭(zhēng)的策略,會(huì)依然堅(jiān)持選擇不合作的行為,即P滿足條件P≤ΔR互;當(dāng)懲罰機(jī)制帶給互聯(lián)網(wǎng)金融的利益損失大于由此帶來的額外收益時(shí),互聯(lián)網(wǎng)金融將有足夠的動(dòng)機(jī)和激勵(lì)改變其行為,從而變更決策為合作,由此,互聯(lián)網(wǎng)金融與商業(yè)銀行實(shí)現(xiàn)了收益最大化,達(dá)到了帕累托最優(yōu)的均衡,即P滿足條件P>ΔR互。同樣,對(duì)互聯(lián)網(wǎng)金融來說,若采取合作策略的同時(shí)商業(yè)銀行繼續(xù)采取競(jìng)爭(zhēng)策略,商業(yè)銀行會(huì)獲得額外的收益△R銀,互聯(lián)網(wǎng)金融由此造成的損失為C互,當(dāng)P滿足條件P≤ΔR銀時(shí),商業(yè)銀行將沒有動(dòng)機(jī)和激勵(lì)改變其競(jìng)爭(zhēng)的策略,會(huì)依然堅(jiān)持選擇不合作的行為;當(dāng)P滿足條件P>ΔR銀時(shí),商業(yè)銀行將有足夠的動(dòng)機(jī)和激勵(lì)改變其競(jìng)爭(zhēng)的策略,因?yàn)檫x擇競(jìng)爭(zhēng)策略將會(huì)損失更多,從而選擇合作策略,長遠(yuǎn)看來,互聯(lián)網(wǎng)金融與商業(yè)銀行實(shí)現(xiàn)了收益最大化,達(dá)到了帕累托最優(yōu)的均衡。 從互聯(lián)網(wǎng)金融與商業(yè)銀行的競(jìng)合博弈來看,出于自身利益最大化考量,短期內(nèi)雙方之間的競(jìng)爭(zhēng)是不可避免的,但從長遠(yuǎn)來看,合作將是最終的趨勢(shì)。從目前雙方之間關(guān)系的走勢(shì)來看,商業(yè)銀行開始學(xué)習(xí)并模仿互聯(lián)網(wǎng)金融的技術(shù)與組織形式,開發(fā)網(wǎng)上銀行、網(wǎng)上理財(cái)產(chǎn)品、網(wǎng)絡(luò)支付等,比如中行的活期寶產(chǎn)品、工行的天天益產(chǎn)品和民生銀行的如意寶產(chǎn)品等等。同時(shí),互聯(lián)網(wǎng)金融與商業(yè)銀行攜手合作,共同發(fā)展,比如工行攜手于支付寶,中信銀行與理財(cái)通組合,阿里小貸平臺(tái)向銀行開放等等。 互聯(lián)網(wǎng)金融的業(yè)務(wù)形式多樣化、服務(wù)碎片化、產(chǎn)品豐富化,滿足了不同客戶的個(gè)性化需求,隨著互聯(lián)網(wǎng)金融相關(guān)的法律體系的完善以及相應(yīng)的監(jiān)管空白的彌補(bǔ),互聯(lián)網(wǎng)金融將逐漸走向強(qiáng)大,加之互聯(lián)網(wǎng)金融與生俱來的創(chuàng)新特性和不斷提高自身能力的業(yè)務(wù)追求,必將對(duì)以商業(yè)銀行為核心的傳統(tǒng)金融產(chǎn)生顯著的影響,這種影響既是短期的,也是長期的。短期來看,互聯(lián)網(wǎng)金融沖擊著商業(yè)銀行的盈利能力,改變著商業(yè)銀行的經(jīng)營理念與經(jīng)營模式,動(dòng)搖著商業(yè)銀行金融媒介的中介功能;但從長遠(yuǎn)來看,隨著商業(yè)銀行在與互聯(lián)網(wǎng)金融的演化博弈中,商業(yè)銀行將主動(dòng)借助互聯(lián)網(wǎng)的技術(shù)、成本、渠道、信息收集與數(shù)據(jù)處理等方面的優(yōu)勢(shì),發(fā)揮自身在人才、資金、風(fēng)控方面的長處,加強(qiáng)與互聯(lián)網(wǎng)金融的合作,共同構(gòu)建良性的金融發(fā)展格局。(三)博弈分析

(四)結(jié)果分析

四、結(jié)論