資產管理業務發展的總結與展望

馬長水 王增武

改革開放以來,中國居民財富從零到有乃至富裕,國內資產管理管理市場由財富升級引領的機構升級和產品升級。中國從一窮二白到全球第一,GDP由1952年的679.1億元增加到2018年的90.03萬億元,增長了愈1296倍。居民財富從一無所有到多元投資,人均儲蓄也由1999年的4740元提高到2017年的46903元,投資工具也由儲蓄、債券、股票、基金、黃金、理財、信托等逐步升級到私人銀行、家族信托和家族辦公室等。展望未來,國內財富管理市場將由以產品為導向的1.0時代轉向以服務為導向的2.0時代,客戶由個體轉向家族或家族企業,需求由標準轉向定制,由此則要參與機構在繼續做好機構升級和產品升級的基礎上做好服務升級——全方位、個性化、定制化的綜合金融或非金融方案提供商。同時,監管政策也應由事后轉向事前。

財富升級:從0到60000

眾所周知,歐美財富管理或私人銀行起源于十字軍東征。事實上,我國近代史上歷次戰爭背后均有財富管理的魅影,或者說國內財富管理同樣緣起于戰爭。鴉片戰爭的起因是中外貿易逆差,國外進口我國的瓷器和茶葉,而我國卻基本不從國外購買貨物,即中外的財富差距問題。因為有了鴉片戰爭,原來途徑廣西到達廣州十三行的對外貿易中斷,廣西人民由富轉貧,在洪秀全創立的拜上帝教引領下有了太平天國起義,或者說因由富轉貧才有了太平天國起義。因為鎮壓太平天國起義,才有湘軍淮軍的產生,進而也才有曾國藩、李鴻章和盛宣懷等所謂的上海豪門或家族財富管理案例。簡言之,從鴉片戰爭至晚清,國內家族管理的基本路徑是“因富而戰——因戰而窮——因窮而義——因義生富”。

圖1 人均GDP和人均儲蓄時序圖(1952~2017年)

建國以來,尤其是1978年改革開放以來,隨著體制機制的逐步創新以及社會主義市場經濟基本經濟制度的相繼確立,乃至收入分配制度的深入改革和產權保護制度的逐步完善,尤其是鄧小平1992年南巡講話和2001年中國加入WTO以來,中國經濟在總量和人均上都取得了飛速發展。以GDP和儲蓄兩項數據為例,1952年的GDP為679.10億元,1978年的GDP為3678.70億元,這表明1952年到1978年GDP增長了5.42倍,而改革開放后的同樣時間間距,即1978年到2004年GDP增長了43.99倍,進一步,1978年到2017年GDP增長了224.84倍,2017年的GDP為82.71萬億元人民幣。伴隨著GDP的幾何級數增長,居民儲蓄也得到了大幅提升,如1999年和2018年6月末的居民儲蓄分別為5.96萬億元和69.34萬億元,增幅為11.62倍。如果計算人均GDP和人均儲蓄的話,可以看到,人均GDP由1952年的不足118.14元上升到2018年的接近63334元,人均居民儲蓄也由1999年的4740元提高到2017年的46903元,詳見圖1。這是財富升級的第一個表現,也是首要表現。

事實上,居民儲蓄并非居民的首選投資品種,改革開放之后,隨著原生的債券市場(1950年)和股票市場(1984年)的相繼推出以及接下來基于監管架構逐步完善的機構升級,證券投資基金(1997年)、證券資管業務(2003年)以及銀行理財業務(2005年)等的相繼推出,居民可投資資產規模飆升、品種日益多樣化,即財富升級的第二個表現。據測算,2015年居民可投資資產規模的波動區間下限和上限分別為149萬億元和212萬億元人民幣,中等情形的可投資資產規模為181萬億元人民幣,2016年和2017年分別為213萬億元和250萬億元人民幣,到2020年,居民可投資資產規模的波動區間下限和上限分別為356萬億元和474萬億元人民幣,中等情形的可投資資產規模為415萬億元人民幣,詳見圖2。利用前述計算方法算得2019年到2020年的居民可投資資產規模增速為18.23%,高于波士頓咨詢公司設定的亞太地區私人財富增速10.9%。

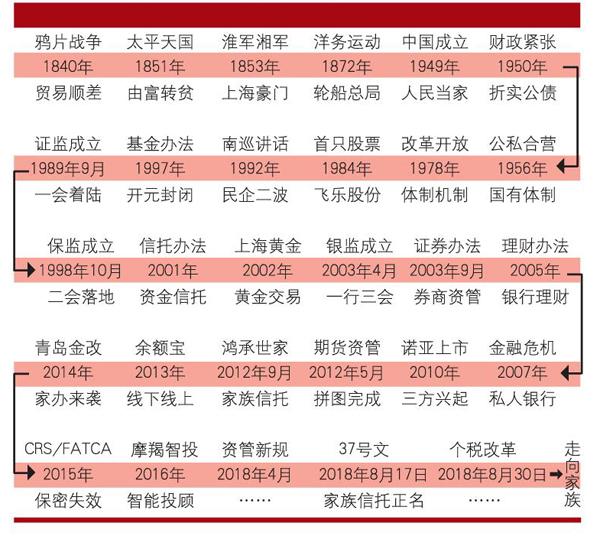

如前所述,如果我們以1978年改革開放作為國內家族企業發展的起點,以1992年鄧小平南巡講話作為國內家族企業發展的第二波高潮,以25到30歲作為家族企業創始人的起始年齡,那么1978年的第一代創業者目前的年齡約在65到70歲之間,而1992年的第二代創業者目前的年齡約在51到56歲之間。這表明在1978年到1992年之間的創業群體目前的最小年齡也已逾50歲,家業傳承是他們面臨的主要問題,也是改革開放以來財富升級的第三個表現,更是財富管理市場供需雙方應該發力的焦點。目下,中國已進入中國特色社會主義新時代,在保持改革開放的定力下,繼續深化收入分配機制改革和做好私有產權保護,為1978年以來創立的家族企業傳承保駕護航(發展歷程大事記參見附表)。

機構產品:升級進行時

建國以來尤其是改革開放以來,大多數先富起來的個人帶動眾多的后富個人,先富個人的財富水平日益提升、投資需求豐富多樣,同時,財富個體也由個人升級到家庭、家族及其所屬的家族企業。在此背景下,作為財富管理的供給方——金融機構和非金融機構也相繼優化自己的組織架構和產品體系,以迎接財富升級。

機構升級:單一到融合

圖2 國內居民可投資資產規模時序圖(2007~2020年)

機構升級的前提是監管機構的逐步完善。為避免爭議,我們首先做個說明,附錄中主要事件的時間節點均來自公開信息,如有不當,還望諒解。中國人民銀行的成立可追溯至1931年在江西瑞金成立的“中共蘇維埃共和國家銀行”,1995年3月18日,第八屆全國人民代表大會第三次會議通過《中華人民共和國中國人民銀行法》,至此,中國人民銀行作為中央銀行被以法律形式被確定下來。此后,中國證監會、中國保監會和中國銀監會相繼成立,“一行三會”的監管機構搭建完成,這也是國內財富管理市場同質競爭的開始。在中國銀監會成立之前,在以產品為導向的國內資產管理市場中,證券投資基金和資金信托(2001年)以及證券集合資產管理計劃(2003年)是居民的主要投資工具,2005年,隨著《商業銀行理財管理暫行辦法》的推出,在以間接金融為主導的國內金融體系中,以銀行理財為主導的國內資產管理市場迅速發展。

下面,我們以銀監會、證監會和保監會下轄金融機構發售的金融產品為基準來說明國內資產管理市場供給層面的發展特點。總體階段可分為2004年至2010年的起步階段、2010年至2016年的發展階段以及2016年以來的規范階段。總體特點是“快速發展”與“結構調整”并存,具體而言(表1):第一,存量規模匯總由2007年的6.59萬億元飆升到2018年的135.4萬億元,增長20倍,與GDP之比的深化程度也由2007年的24.79%飆升到2018年的逾150%,但2018年的絕對增幅有可能創下歷史新低,同樣,與GDP的深化程度不升反降。第二,分市場而言,鑒于2018年銀監會和保監會合并成立銀保監會,銀保監會下轄的各類金融產品規模占市場總量的57.49%強(2018年),市場格局可見一斑。與過去普漲格局不同,2018年有漲有跌,信托計劃、券商資管、基金專戶以及期貨資管等存量規模出現回落,其他市場的存量規模則有所提升。第三,結構調整的原因不外乎本輪強監管下(資管新規及分市場市場的實施細則,2018年)的業務調整,如2017年銀行理財的金融機構同業業務為4.6萬億元,占全部理財產品余額的16.24%,余額下降2萬億元,下降幅度為31%,占比下降7個百分點。隨著監管環境調整的逐步到位,下一步的市場發展如何還有待觀察。

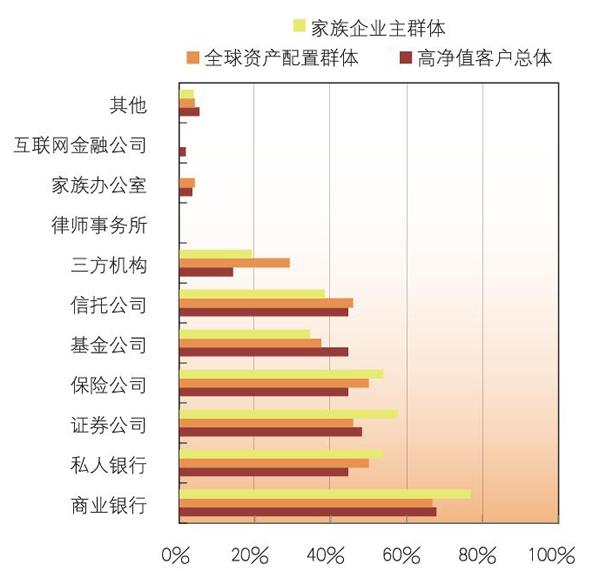

表1 資產管理市場存量規模數據

由附表可見,2010年諾亞上市,獨立三方機構興起;2014年,青島財富管理金融改革實驗區落地,對家族辦公室的設立給予一定政策優惠,眾多機構相繼在青島設立家族辦公室;2013年,天弘基金與支付寶聯合推出“余額寶”業務,引發財富管理由線下向線上轉換的革命;除此之外,律師事務所等機構也相繼加入到財富管理供給方的序列中來,實現自改革開放以來,財富管理參與機構由單一向融合發展的市場格局。當前,不同機構在客戶心中的認可度不一,我們以小樣本的調查結果為例(圖3),可以看出,傳統金融機構依然處于主導地位,展望未來,非金融機構可能會短期在某些領域做得比較突出,但長遠看,傳統金融機構的信用優勢尚是制勝法寶。

產品升級:10元到1000萬元

圖3 高凈值客戶資產配置的機構選擇

追溯而言,居民金融投資的原生金融市場可上溯到以1950年折實公債為起點的債券市場(通過商業銀行渠道進行投資)和以1984年飛樂股票為起始的股票市場投資,發展至今,債券市場的主要可投資品種有國債、金融債和信用債等,債券的衍生投資品國債期貨等,2018年末的債市總額為87.56萬億元人民幣。就股票投資而言,近代以來的第一只股票應是官督商辦的輪船招商局發行的,改革開放以來的股票投資是從飛樂股票開始的,也還有衍生的融資融券業務以及多層次資本市場投資還有連通內外的滬港通和滬倫通等,2018年末股票市場的總市值為50.42萬億元。除債券和股票等金融市場投資外,2001年4月,中國人民銀行行長戴相龍宣布“統購統配”的黃金計劃管理體制,并于2002年在上海成立黃金交易所,揭開居民投資黃金市場的序幕,目前可供投資的黃金產品有紙黃金、實務黃金、黃金期貨、黃金定投和黃金ETF等。至此,原生與衍生品、金融與商品等兩類四種居民投資工具已基本健全。

自2003年“一行三會”的框架搭建完成到2005年商業銀行理財辦法的頒布實施,銀行理財、證券資管、保險產品、證券基金和信托計劃等國內以產品為導向的財富管理市場框架也基本搭建完畢,此后,基本處于產品的升級改造階段。升級改造的一個直觀事實就是產品投資門檻的不斷提高:證券投資基金的門檻是1000元甚至10元;銀行理財的投資門檻是5萬元;私募基金等投資門檻是200萬元;2007年金融危機后興起的私人銀行門檻是600萬元;2018年8月17日,銀保監會下發《信托部關于加強管產管理業務過渡期內信托監管工作的通知》(下稱“37號文”),明確家族信托的投資門檻為1000萬元人民幣,伴隨經濟增長和居民儲蓄的提升,金融產品的投資門檻也由10元提高到1000萬元,即產品升級。

圖4 家族信托參與機構數量和規模估算

鑒于,家族信托屬于資管新規的例外條款和先天的制度優勢,作為本節的結束,我們以家族信托的市場發展情況和具體事例為代表來說明產品升級的具體表現。家族信托發源于英國,發展于歐美,而中國家族信托的文化淵源則可追溯至三國時期著名的白帝城托孤。放眼國內,現代意義上的家族信托則始于2012年鴻承世家的前身萬全資金信托,這一年也被業內稱之為家族信托元年。七年來,家族信托市場從0到1,目前正處于從1到N乃至無窮大的快速發散擴展階段。信托公司參與家族信托業務的機構數量由2013年的6家增加到2017年的33家(圖4),家族信托資產管理估算規模(寬口徑)也由2013年的11.4億元上升到2017年的1494億元,2013年和2014年處于孕育階段,2015年和2016年則是“摸著石頭過河”階段。當前,國內家族信托業務的發展階段類似于私人銀行業務在2010年前后的發展階段,下一步,我們認為家族信托含慈善信托將獲得快速發展。

展望未來:服務要升級

附表 近代以來與資產管理市場相關的事件和時間

新中國成立,中國人民當家作主;改革開放,居民財富從零到有乃至富裕。伴隨著居民財富的不斷升級,資產管理參與機構也不斷升級,提供的產品也在不斷更新換代。展望未來,國內資產管理市場存在至少如下十個方面的服務升級,其中部分升級也處于正在進行時。第一,客戶群體由個人轉向家庭或家族甚至家族企業,如家族信托或家族辦公室等業務和機構創新等。第二,客戶需求由標準轉向定制,在保密條款失效和個稅改革方案推出以及房產稅和遺產稅的蓄勢待發等背景下,高凈值人群的需求并非簡單的產品購買,而是需要全方位的稅務籌劃等。第三,客戶服務由個人轉向居間,當下居民的資產管理投資以個人主導的投資方式為主,如互聯網金融產品的買賣,未來將轉向通過專業的金融或非金融機構替其打理資產,通過資產配置實現客戶資產收益和風險的平衡。第四,參與機構由單一轉向融合,傳統的金融機構與新興的非金融機構目前處于競合狀態,短期內新興的非金融機構略占優勢,長遠看,傳統金融機構尤其商業銀行成立銀行理財子公司之后,在彌補其私募劣勢后,未來發展空間巨大。第五,業務模式線下兼線上,線下的服務對象是高凈值客戶尤其是家族企業主,內容則是定制綜合性的金融和非金融方案,線上的服務對象是標準化客戶,如余額寶、智能投顧等。第六,產品設計由單一轉向復合,過往通過“高頻次低粘性”單一產品獲取客戶的時代已經過去,未來應通過“低頻次高粘性”復合產品在平衡客戶投資收益風險的同時提高客戶粘性,如FOF、MOM和母基金等。第七,服務設計由定性轉向定量,在給客戶做全方位的金融或非金融服務方案時,我們不僅要做好定性的方案設計,還要給予相應的定量計算或風險測評,避免“梅艷芳式”的失誤。第八,監管政策由事前轉向事后,就目前央行牽頭的資管新規以及分機構的實施細則來看,尚存在潛在的套利空間,如以“公募信托”為代表的新一輪同質競爭,因為這些機構的投資方向限制約束有本質區別。最后,以家族信托業務為例,目下,信托公司、商業銀行、獨立財富管理機構和律師事務所等機構均可參與,但尚缺乏統一的標準或入市許可,在未來進行行業洗牌時,損失的不僅僅是從業機構,而是客戶對家族信托業務的信心,也是改革開放以來一代和二代企業家對現行制度和文化的認可。

(作者單位:新湖財富投資管理有限公司,中國社科院金融所;其中馬長水系新湖財富投資管理有限公司總裁)

——關注自然資源管理