甲狀腺癌對重大疾病保險賠付的影響

潘煜海 中國人壽保險股份有限公司上海市分公司

近年來,隨著我國環境污染加劇、工作壓力增大,惡性疾病的發病率持續升高,重大疾病保險作為人壽保險市場上重要的保障型產品深受歡迎,年新業務銷售量超過600萬份,并有可能在未來3到4年進入新的市場爆發期(馬紹東,2012)。本文通過對筆者所在公司既往重大疾病歷史賠付數據的回顧性研究,揭示了“甲狀腺癌”在重大疾病保險賠付中的重要地位,旨在探討將“甲狀腺癌”或“甲狀腺微小癌”納入重大疾病保險的賠付免責范圍的合理性。

一、引言

現代重大疾病(dread disease)保險理念最早誕生于20世紀60年代的南非。從定義上來說,是指當被保險人罹患保單列明的某一類嚴重疾病、或進行指定的大型手術、或因意外事故或疾病導致殘疾失去工作或生活能力時,保險人給付保險金的一種長期健康保險產品,其最大給付限額通常很高(肯尼斯·布萊克、哈羅德·斯基博,2009)。其宗旨就是一旦被保險人罹患對身體健康產生重大影響且醫療費用昂貴的疾病時,保險賠付將彌補因罹患重大疾病就醫產生的費用或者因病喪失工作能力而導致的收入減少(趙小玲,2007)。

業界普遍認為,從產品設計和保險金給付方面,重疾險被保險人所患疾病原則上應滿足以下條件:一是危及生命,二是支付高額的醫療費用,三是影響患者的生活質量(魏巧琴,2005)。

我國2007年出臺的《重大疾病保險的疾病定義使用規范》中則規定,重大疾病保險產品的保險責任必須包含惡性腫瘤、急性心肌梗塞、腦中風后遺癥、冠狀動脈搭橋術(或稱冠狀動脈旁路移植術)、重大器官移植術或造血干細胞移植術、終末期腎病(或稱慢性腎功能衰竭尿毒癥期)六種疾病。

二、理賠數據分析

筆者收集了所在單位2012年至2017年10款重大疾病保險產品(其中包括6款個人業務產品及4款團體業務產品)的理賠數據,匯總分析了幾年來重大疾病保險理賠的出險原因及相關數據,得出如下結論:

(一)重大疾病賠付中以“惡性腫瘤”為最常見賠付原因

數據顯示,不管是個險渠道還是團險渠道,不管是理賠案例數還是理賠金額,“惡性腫瘤”都位列所有重疾理賠原因的首位,且占據絕對多數(見表1—表4)。這與再保險公司針對東南亞保險市場所作的重大疾病調查中,中國內地前十位理賠原因顯示,癌癥仍是中國內地重大疾病保險的首要理賠原因的結論完全一致。而惡性腫瘤的發病率或檢出率的變化,將直接影響商業保險公司重大疾病保險的賠付率乃至費率的厘定。

(二)“惡性腫瘤”賠付中“甲狀腺癌”的賠付比例明顯較高

數據顯示,個險渠道重疾產品不管是理賠案例數還是理賠金額,甲狀腺始終位列“惡性腫瘤”賠付重疾保險金各種器官的首位(見表5、表6)。團險渠道中甲狀腺雖然在案例數方面位居第三(前兩位分別是胃腸、肺),但涉及的理賠金額仍然占據第一,約占團險重疾理賠總金額的四分之一。由此可見,甲狀腺癌成為重大疾病保險支付理賠款的最重要的出險原因。隨著醫療技術發展和新的診斷技術的出現,許多重大疾病都能夠得到早期診斷,也使得一些癥狀比較輕微的重大疾病得以提前診斷。由于人體甲狀腺體位于皮膚淺表,加之彩色超聲診斷儀分辨力的提升及甲狀腺體檢的普及,導致甲狀腺癌的檢出率較高。

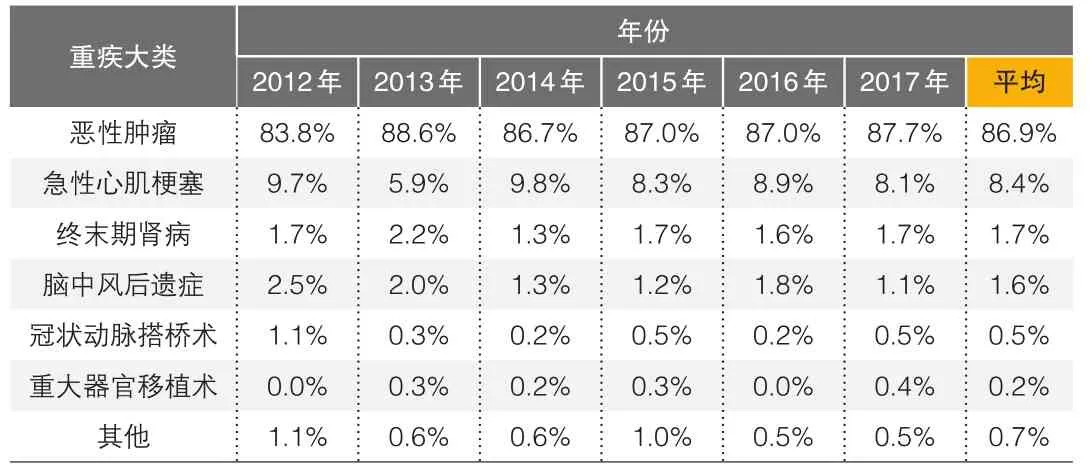

?表1 個險業務重大疾病理賠案例數量占比

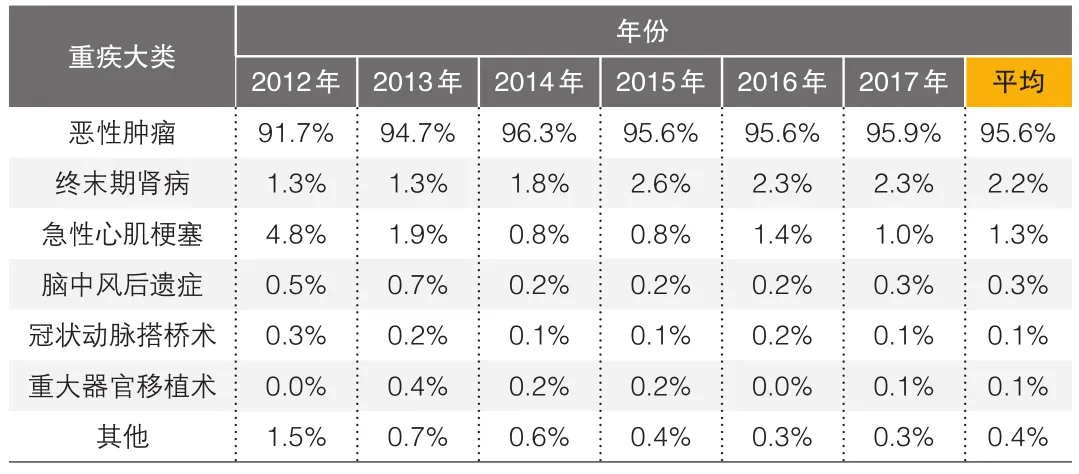

?表3 個險業務重大疾病理賠案件金額占比

?表5 個險重大疾病患病器官排名前十數量占比

?表7 甲狀腺癌中微小癌案例數量占比

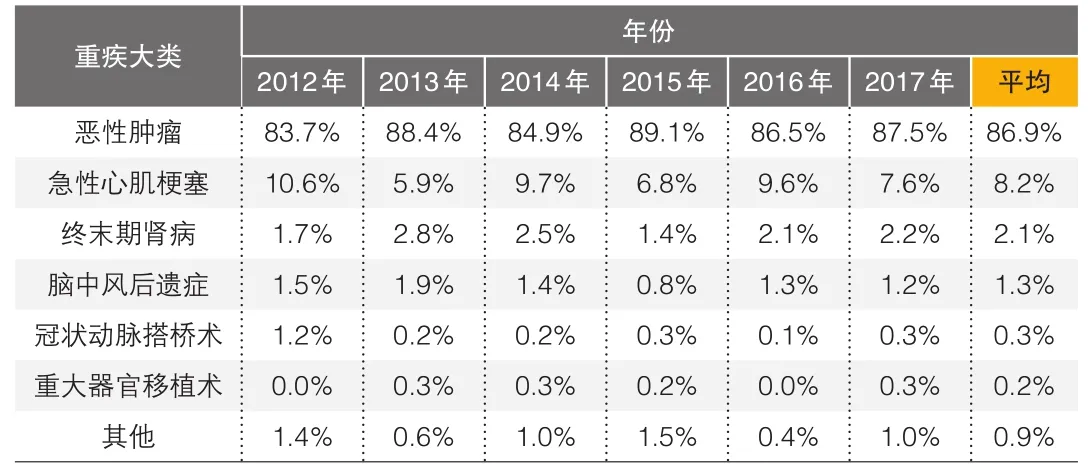

?表2 團險業務重大疾病理賠案例數量占比

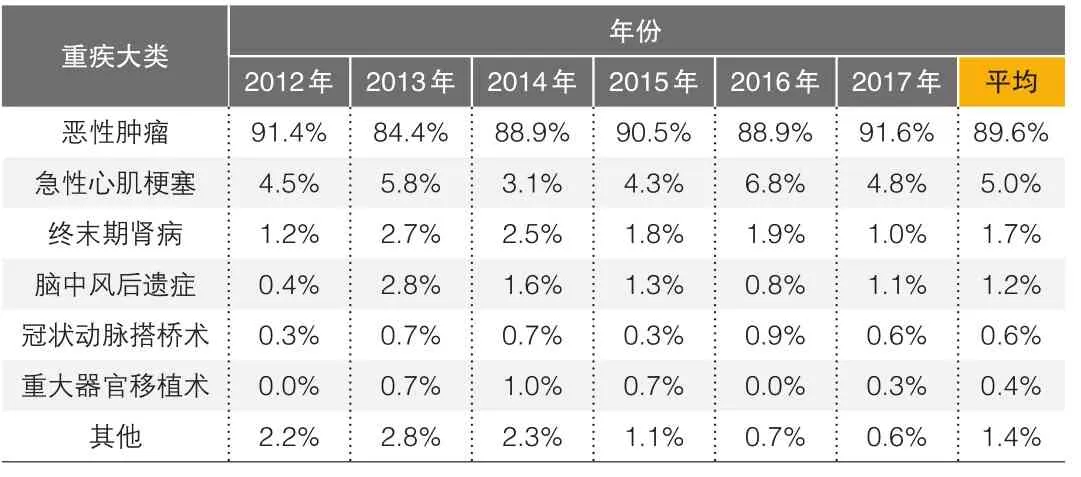

?表4 團險業務重大疾病理賠案件金額占比

?表6 個險重大疾病患病器官排名前十理賠金額占比

?表8 甲狀腺癌中微小癌案例理賠金額占比

(三)“甲狀腺癌”賠付中“甲狀腺微小癌”比例較高

所謂甲狀腺微小癌,是指直徑≤1.0cm的甲狀腺惡性腫瘤;鑒于絕大多數甲狀腺癌為乳頭狀甲狀腺癌,故甲狀腺微小癌多指乳頭狀微小癌。在申請重疾的甲狀腺癌案例中,筆者篩選出了所有病理報告確診為甲狀腺微小癌的案例。數據顯示,在所有甲狀腺癌理賠案例中,甲狀腺微小癌的案例數或理賠金額均占三分之一多(見表7、表8)。

三、問題探討

(一)商業保險重大疾病賠付的數據揭示出普通人群發病率的一般規律

近年來,甲狀腺癌發病率的上升是所有腫瘤中最快的,其中甲狀腺微小癌所占比重明顯上升,這主要源于超聲技術的發展。在高分辨率超聲技術的進步和超聲引導下細針穿刺活檢廣泛應用的背景下,甲狀腺癌的檢出率顯著提高,大量原本處于亞臨床狀態且生長緩慢、很少發展為顯性癌并可以終生帶癌生存的患者被診斷檢出,接受手術治療。在國外的統計中,超聲篩查診斷的直徑小于1.0cm的微小乳頭狀癌達40%以上。有學者認為,如不做篩查,這些腫瘤的自然臨床就診率在1%以下(鄭平菊,2014)。

(二)甲狀腺癌的高檢出率將推高重大疾病保險產品的保費費率

疾病的早期診斷增多必然導致重大疾病保險賠付率的增加,而通常在重大疾病保險產品定價時并沒有考慮到承擔這種早期診斷情況下的給付責任。另一方面,隨著時間的推移,某些疾病的發生率呈增長的趨勢,例如甲狀腺癌和肺癌,尤其是甲狀腺癌,幾乎占了重疾險索賠案例的25%。由于過去的產品定價是以歷史數據為精算基礎的,并沒有考慮到疾病發生率的變化趨勢,因此目前的費率對于疾病發生率趨于增長的情況是不適應的。由此可見,醫學的進步和人們生活方式的改變將持續不斷地影響重大疾病風險,導致重大疾病保險的索賠具有很大的不確定性,這可能使得保險人對未來風險估計不足。為了減輕這一風險的影響,實行較高的保險費率就成了其必然選擇。同時,由于B超初次檢出的甲狀腺腫塊往往不需要立即接受手術治療,而是可以隨訪很長一段時期,這必然會導致“帶病投保”等逆選擇風險的提高,從而進一步推高重大疾病保險的產品費率。而較高的費率最終將由全體參保人員買單。

(三)甲狀腺癌與重大疾病保險產品的設計初衷不符

一項包含162例選擇觀察而非手術治療的甲狀腺微小癌病例研究顯示,在隨訪時間內70%以上的病人腫瘤未增大,僅10.2%的病人腫瘤增大超過10mm,且只有1.2%的病人發生側方淋巴結轉移,提示大多數病例的自然進程良好。研究亦顯示,大多數復發病灶能被很好地治療控制,40年的總存活率與預期存活率相同。由于甲狀腺微小癌總體預后較好,有研究提議,將無高危特征的甲狀腺微小癌命名為“乳頭狀微小腫瘤”,去掉“癌”的標簽,可減少病人的過度擔憂和恐懼,避免過度治療(蘭霞斌,2016)。

甲狀腺癌最常見的治療方式為手術單側甲狀腺全切除或進行局部放射治療,而治療費用一般不會給患者帶來沉重的經濟負擔。根據國內學者研究,甲狀腺癌患者住院少于8天的占比最多;非手術治療患者多于手術患者;費用大多集中在15000—20000元之間(謝岱儀,2018),如果考慮到社會基本醫療保險的補償,患者自己承擔的費用將進一步降低,明顯低于其他惡性腫瘤。

另外,只要沒有轉移或者復發,甲狀腺癌患者治療后的生活質量與患病前相比不會有明顯的差異。因為,甲狀腺作為一個分泌器官,其最重要的功能是合成并分泌甲狀腺素,在甲狀腺功能降低的情況下,使用人工合成甲狀腺素已經是一種非常安全和經濟的替代療法,對患者的正常生活不會產生重大的影響。

四、結論

2018年5月4日,中國銀保監會發布《中國銀行保險監督管理委員會辦公廳關于組織開展人身保險產品專項核查清理工作的通知》,其中的負面清單中提到“重大疾病保險產品,對惡性腫瘤責任中的甲狀腺惡性腫瘤進行單獨處理”。

但是,筆者認為,甲狀腺癌的保險理賠風險將誤導重疾險費率厘定。甲狀腺癌的賠付率居高不下,必然導致保險公司經營風險居高不下,使保險公司陷入財務和法律困境,進而導致保險業務拓展受阻,影響行業發展速度。誠信投保人被迫承擔相對高額的保費,從而逐漸退出重大疾病保險市場,造成重大疾病保險市場“劣幣驅逐良幣”的局面(邵宗陽,2017)。

目前的研究一致認為,甲狀腺微小癌的發生率逐年升高,但總體預后良好,甲狀腺淋巴結轉移是影響患者術后復發最重要的因素。故有保險業內人士曾討論建議將沒有淋巴結轉移且腫瘤直徑小于1cm的甲狀腺乳頭狀癌列入“惡性腫瘤”的免責范圍。筆者也認為,甲狀腺癌尤其是甲狀腺微小癌,雖然也是“癌癥”,但其惡性程度低、患者經濟負擔輕,且較少影響患者的生活質量,其上述特征與重大疾病保險的保障理念大相徑庭。因此,不妨考慮參照早期的慢性淋巴性白血病和前列腺癌,將早期的甲狀腺微小癌列為“惡性腫瘤”保障的免責范圍。