非洲地區內人民幣替代效應的實證研究

(同濟大學經濟與管理學院 上海 201800)

一、文獻綜述

從20世紀70年代至今,貨幣替代的研究已經有較長的歷史和較多的成果。

在貨幣理論與機制研究上,Chotigeat和Sang[1]以日本、加拿大和美國三國為例基于日本的貨幣需求函數檢驗貨幣替代假說,并通過實證發現日元存在被加元替代的現象主要是由于投機性需求,日元存在被美元替代的現象主要是由于交易性需求。所以,作者認為一個國家的貨幣被替代主要是由該國貨幣政策引起本幣對外幣的預期匯率變動,從而影響了人們對本幣交易性需求和投機性需求的改變引起的。石建勛和金政[2]基于貨幣服務CES函數探討了人民幣替代的形成機制,發現人民幣貨幣替代率與人民幣貶值率、累計使用外幣規模和社會制度存在長期協整關系。王維安和王燁敏[3]通過構建多重動機的貨幣替代迭代模型研究發展中國家的貨幣替代機制。他們發現貨幣替代主要是一國經濟波動、外債水平、匯率、財政收支、通貨膨脹、社會制度以及政策等因素影響人們對本國貨幣的信息從而產生的人們對本外幣需求的相對變化而引起的。

此外,在人民幣替代的問題上也有豐富的研究。姜波克和李心丹[6]分析認為我國存在被美元替代的現象但不明顯,且該現象主要受人民幣貶值、國內通脹水平以及本外幣利差等因素影響。石建勛和金政[7]基于估算多要素的替代彈性研究發現在2000-2015年間我國貨幣替代存在波動,且2013年后呈現上升趨勢,同時發現人民幣升貶情況、國內通脹、國民收入、基本管制以及匯率波動均對貨幣替代有影響。在反替代問題研究上,石建勛等[8]通過建立貨幣需求資產組合研究發現人民幣對東亞8國貨幣都存在貨幣替代現象,且他國對我國經濟增長的預期對人民幣替代東亞國家貨幣的影響較大。

綜上所述,國內外學者對有關貨幣替代的方法、機制以及人民幣對周邊地區貨幣的替代問題都有豐富研究,但是關于人民幣對非洲貨幣的替代研究少之又少。一直以來,非洲是我國來往密切的地區。隨著2015年中非合作論壇峰會的召開和人民幣被納入SDR,中非的經濟合作更加緊密,人民幣在非洲市場上的流通、結算和投資的范圍也不斷擴大。據統計,2015年人民幣在非洲市場作為支付貨幣的使用量比2014年增長了33%,過去兩年增長了191%。在國家層面上,同年南非與中國的直接支付大約1/3采用了人民幣作為支付貨幣,將近去年的3倍。在這個趨勢之下,人民幣對非洲國家的貨幣替代趨勢愈發明顯。那么,這種替代現象究竟是否存在呢?這是本文主要的研究目的和價值所在。

二、模型構建和數據說明

(一)模型構建

在對非洲地區的研究上,往往會面臨統計數據缺失值較多,精確度不夠等問題以至于研究無法繼續。但是在對非洲美元化研究中,Atom等[5]分別對埃及、摩洛哥、尼日利亞、加納、肯尼亞、南非、突尼斯和津巴布韋8國構建實際貨幣需求協整方程來檢驗各國對“錨貨幣”的貨幣替代現象。這種采用檢驗貨幣需求函數穩定性來研究貨幣替代現象的方法不僅克服了非洲地區外幣余額難以精確估計的問題,而且還考慮到了資本流動對貨幣替代的影響,大大提高了貨幣替代檢驗的精度和準確性。

于是,本文借鑒貨幣需求函數理論研究美元化的思路,構建貨幣需求函數如下:

(1)

M表示本國貨幣的名義需求量,通過廣義貨幣M2衡量;P表示價格水平,通過消費者價格指數CPI衡量;Md表示本國貨幣的實際需求量,通過M2/CPI衡量;y表示實際國民收入,通過調頻后的月度GDP數據衡量;Q、I、IC分別表示本國通貨膨脹率、本幣名義利率和外幣名義利率,可直接通過各國所統計的該指標衡量;e表示本幣對外幣的預期匯率變動,可以通過上期到當期的匯率變化率來衡量,即

e=(exchange ratet-exchange ratet-1)/exchange raeet-1

各個變量的含義具體如下:

①一國的實際國民收入水平可以大體上體現一國的經濟水平,經濟水平高則對貨幣的需求會越高,所以,y的系數應該為正數。②若一國發生通貨膨脹,那么該國貨幣的實際購買力下降,理性的公眾為了維持原本的消費水平會增加對本幣的貨幣需求。所以,Q的系數應該為正數。③利率對貨幣需求的影響主要表現為:當本國貨幣的名義利率上升時,投資借貸成本上升,會使公眾減少本幣的持有量,所以貨幣實際需求量是下降的,所以I的系數應該為負數。反之,IC的系數應該為正數。④本幣對外幣的預期匯率變動是檢驗貨幣替代現象的重要指標。若民眾對本國貨幣存在貶值預期,則他們會傾向于減少本幣的貨幣需求從而增加外幣的貨幣需求,即出現了外幣替代本幣的現象。所以,從貨幣需求函數上來看,當該變量的系數為負時,則可以認為該國存在貨幣替代現象。

結合以上分析,在對貨幣需求量Md和實際國民收入y取對數后,貨幣需求函數可以寫成:

lnMd=α+β1lny+β2Q+β3I+β4IC+β5e

(2)

其中,β1>0,β2>0,β3<0,β4>0,β5<0。

(二)研究對象和數據說明

本文收集了2015年-2018年3月埃及、安哥拉、博茨瓦納、布隆迪、剛果(金)、肯尼亞、摩洛哥、南非、尼日利亞和突尼斯10個非洲國家的月度數據。數據來源為國際貨幣基金組織的IFS數據庫,Trading Economics數據庫等。

選擇該10個國家作為研究對象的主要原因有:

①該10國覆蓋了非洲各個地區并且和中國都具有良好的外交關系,在地域和政治上都具有參考性;②根據《2017非洲經濟展望》,該10國總GDP預計占非洲總GDP的70%以上,其中僅南非和尼日利亞貢獻了非洲總GDP的近50%。所以,筆者認為對該10個國家的研究可以很大程度上反應人民幣對非洲地區貨幣替代的現狀。

三、實證分析

(一)協整檢驗

為了檢驗貨幣替代現象和研究各變量對貨幣函數的沖擊,本文通過Johansen協整檢驗建立實際貨幣需求函數。首先,根據本文的樣本數量,選擇PP法對各序列進行平穩性檢驗。在5%置信水平下,數據一階差分序列的平穩性都通過了PP檢驗,各變量均滿足一階單整的要求。

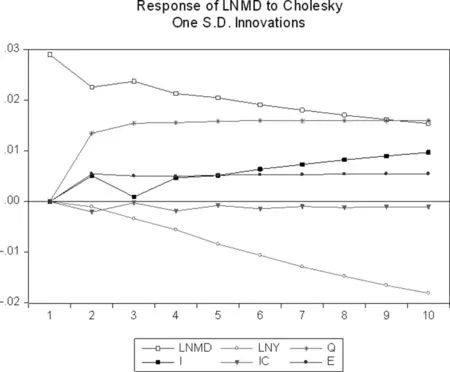

再者,進行Johansen協整檢驗。在5%置信水平下,各國都存在協整關系。因此,我們可以分別寫出各國的實際貨幣需求函數的標準化協整方程。若這些協整方程中的預期匯率變動e的系數為負,則可以認為在長期均衡關系中,貨幣需求受到匯率預期變動的顯著負影響,該國存在貨幣替代現象。各國具體的實際貨幣需求標準化協整方程如表1所示:

表1 各國的實際貨幣需求函數的標準化協整方程

根據上表的分析結果,我們可以發現埃及、安哥拉、博茨瓦納、剛果(金)、肯尼亞、摩洛哥和突尼斯7國貨幣存在被人民幣替代的現象,布隆迪、南非和尼日利亞3國貨幣需求函數較為穩定,目前沒有被替代現象。總的來看,人民幣對非洲地區貨幣的替代效應較為明顯。

為了進一步分析各變量對各國貨幣需求函數的影響。在VECM模型的基礎上對各國的貨幣需求函數進行脈沖響應分析,結果如下圖所示:

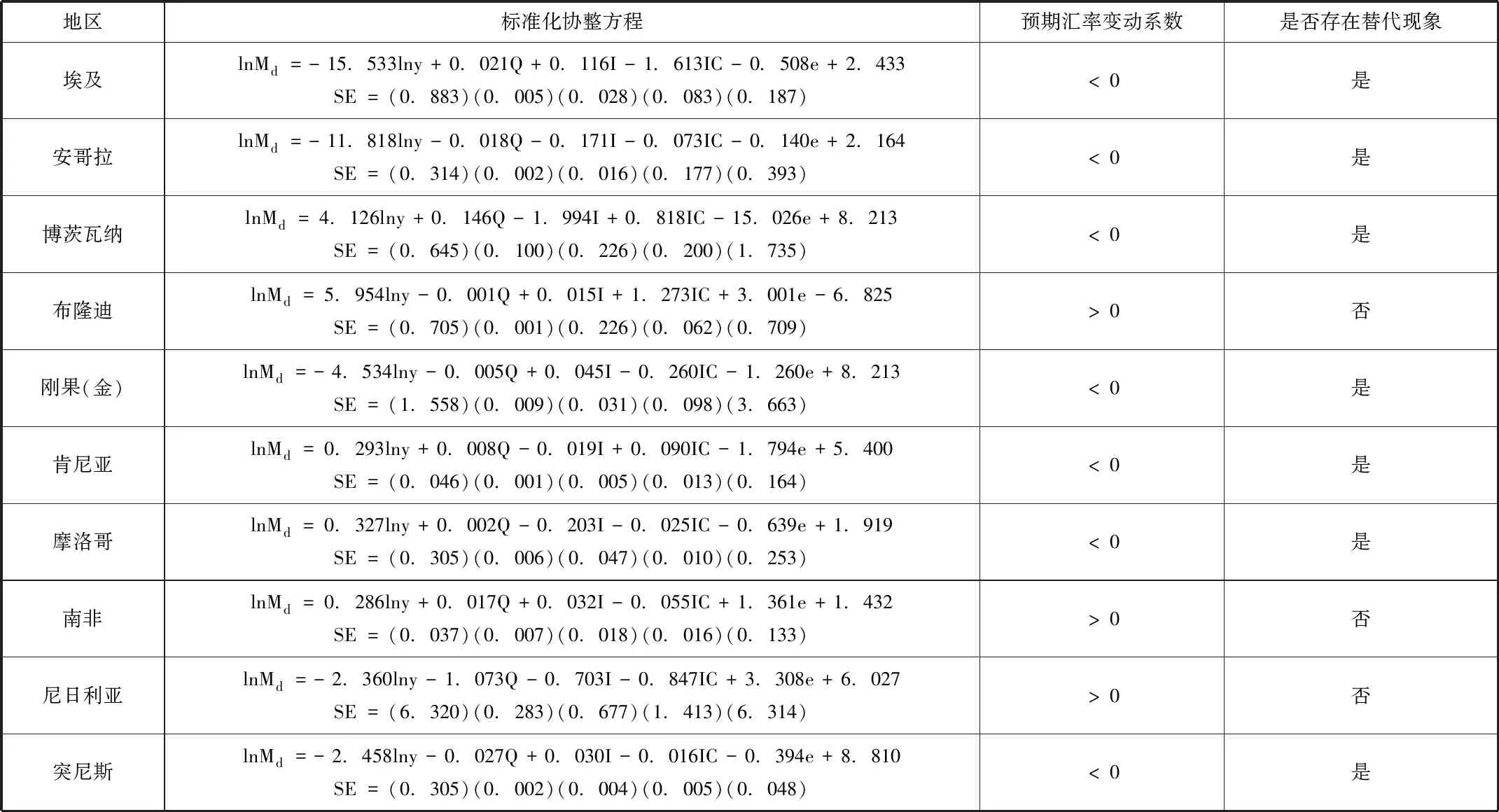

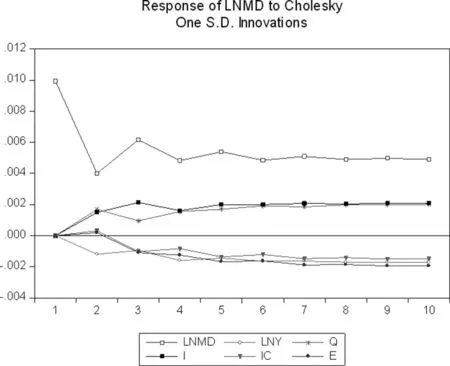

圖1埃及貨幣需求函數的脈沖響應路徑

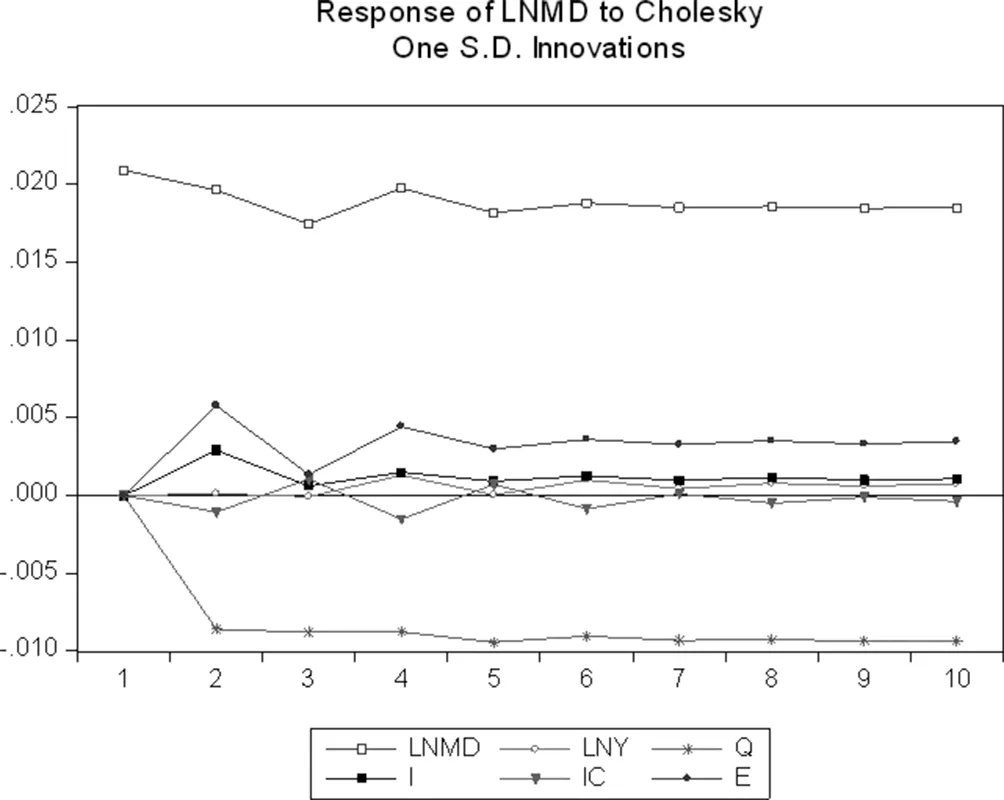

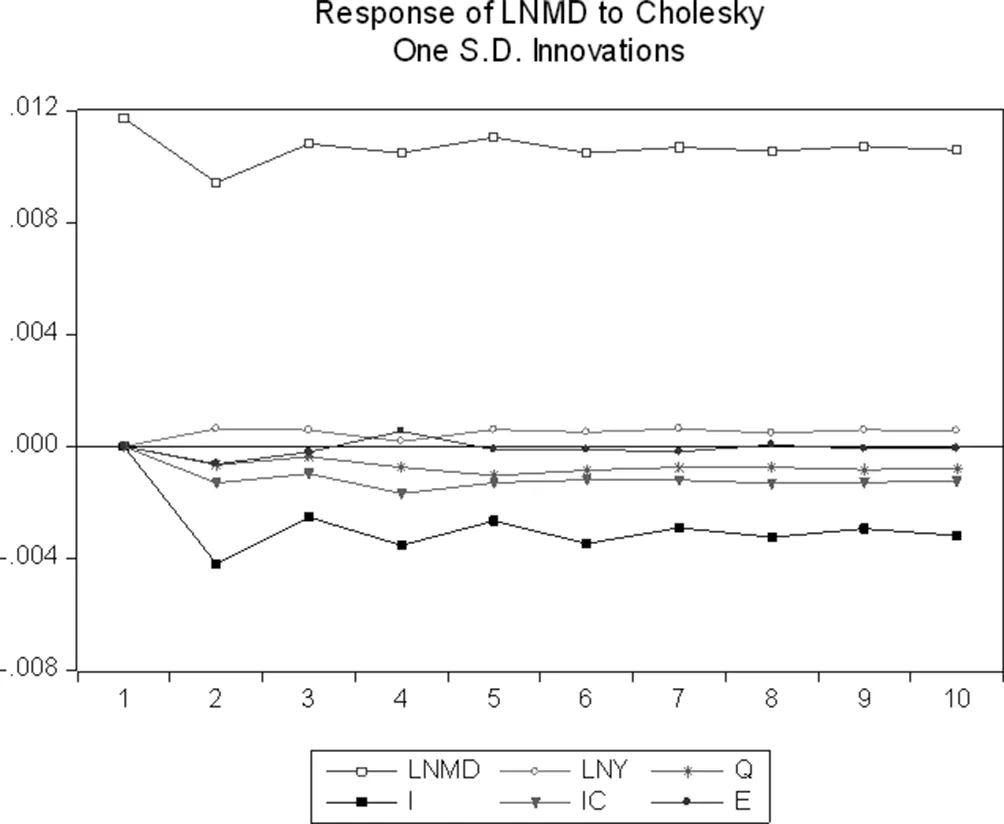

圖2安哥拉貨幣需求函數的脈沖響應路徑

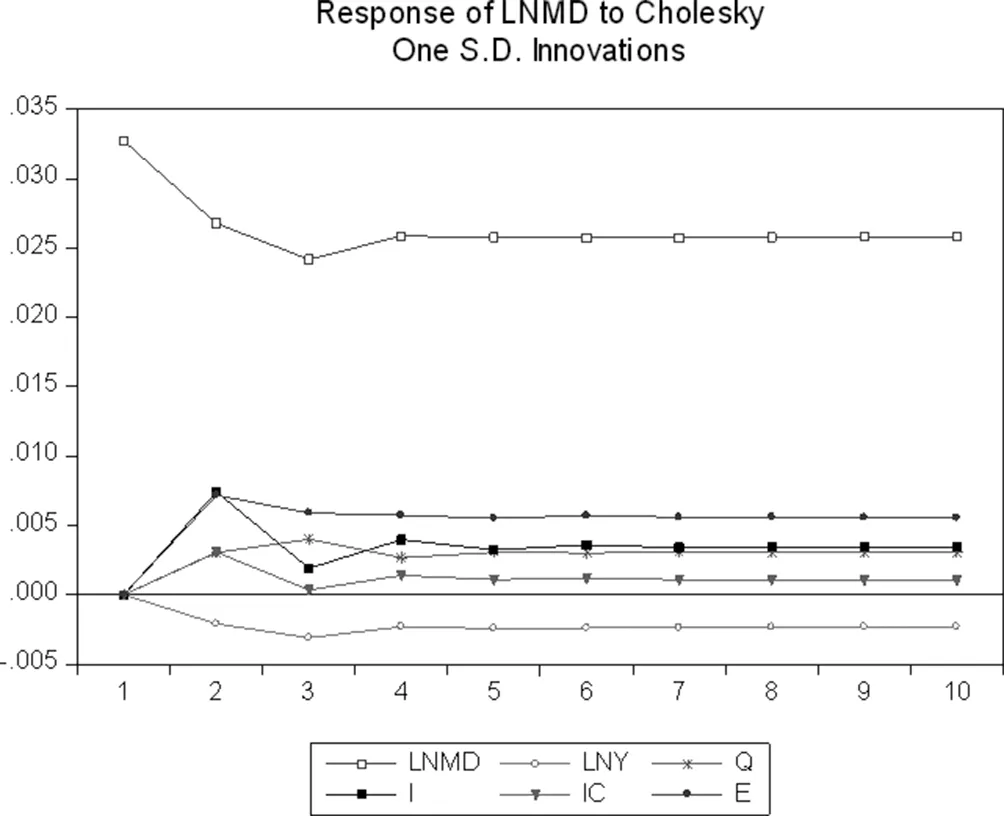

圖3博茨瓦納貨幣需求函數的脈沖響應路徑

圖4布隆迪貨幣需求函數的脈沖響應路徑

圖5剛果(金)貨幣需求函數脈沖響應路徑

圖6肯尼亞貨幣需求函數脈沖響應路徑

圖7摩洛哥貨幣需求函數脈沖響應路徑

圖8南非貨幣需求函數脈沖響應路徑

圖9尼日利亞貨幣需求函數脈沖響應路徑

圖10突尼斯貨幣需求函數脈沖響應路徑

1.埃及

圖1的脈沖響應路徑表明實際貨幣需求對其本身、預期匯率變動和通貨膨脹的沖擊有較大的反應,其中其自身的沖擊和預期匯率變動的沖擊是正向的,通貨膨脹的沖擊是負向的。并且在前4期,各個變量的沖擊都引起了較大的波動,再逐漸趨于平緩。由此可見,埃及的貨幣需求函數容易受到貨幣貶值沖擊的影響。

2.安哥拉

圖2的脈沖響應路徑表明實際貨幣需求對其本身和通貨膨脹的沖擊有較大的反應,對預期匯率變動的沖擊也有一定程度而反應但不劇烈,其中其自身的沖擊和預期匯率變動的沖擊是正向的,通貨膨脹的沖擊是負向的。并且在前2期,通脹的負向沖擊引起較大的波動,前4期實際貨幣需求自身和預期匯率變動的正向沖擊也引起了波動。由此可見,對于安哥拉來說,維持貨幣需求函數穩定重點在于治理通脹和貨幣流通量的控制上。安哥拉在歷史上是通貨膨脹多發的國家。為了治理通脹,安哥拉至今已經發行第四套貨幣,并且一邊實行通貨緊縮的政策一邊嚴格控制貨幣的自由兌換以此穩住幣值。

3.博茨瓦納

圖3的脈沖響應路徑表明除了本國利率以外,實際貨幣需求對其他變量的沖擊都有較大的反應,其中實際貨幣需求本身、國民收入和預期匯率變動的沖擊是正向的,通貨膨脹和中國利率的沖擊是負向的。并且在前8期,各變量都存在波動性的影響,之后才漸漸趨于平穩。由此可見,博茨瓦納來的貨幣需求函數不穩定,需要加強國內金融監管,穩定金融體系

4.布隆迪

圖4的脈沖響應路徑表明實際貨幣需求對其本身的正沖擊都有較大的反應,對于預期匯率變動的正沖擊有一定的反應。總體來說,布隆迪的貨幣需求函數較為穩定,該國不具備被人民幣替代的客觀條件。這主要是因為布隆迪的收入的70%來自于農業,其工業化、城市化和市場化程度都較低,從而外匯結算、投資等需求較低。

5.剛果(金)

圖5的脈沖響應路徑表明其實際貨幣需求對除我國利率以外的其他變量的沖擊都有較大的反應,其中實際貨幣需求本身、通脹、本國利率和預期匯率變動的沖擊是正向的,國民收入的沖擊是負向的。對貨幣需求和國民收入的沖擊影響在短期內沒有明顯平穩的趨勢。

6.肯尼亞

圖6顯示,肯尼亞的實際貨幣需求受前期貨幣需求的沖擊較大,而對其他宏觀變量的沖擊反應較小。但是,肯尼亞作為我國“一帶一路”倡議的重要節點,肯尼亞經濟與我國經濟早已密不可分。蒙內鐵路項目建設為肯尼亞人民提供超過3.8萬個工作崗位,提升GDP增速近2.2%(從5.8%提升到8%),同時帶領肯尼亞實現經濟轉型,使其成為了非洲發展最快的國家之一。隨著資金融通、在肯投資的深入,未來人民幣在肯尼亞的流通結算將會逐漸頻繁,預計人民幣替代程度將會更進一步上升。

7.摩洛哥

圖7的脈沖響應路徑表明實際貨幣需求受其自身的正向沖擊影響最大以外,對其他變量的沖擊反應也較為敏感,其中通脹和本國利率的沖擊為正,中國利率、預期匯率變動和國民收入的沖擊為負。在前6期,各變量的沖擊造成的影響都存在波動,再趨于穩定。貨幣需求函數較不穩定,存在貨幣替代現象。

8.南非與尼日利亞

圖8&9顯示,南非與尼日利亞實際貨幣需求在短期對其前期貨幣需求沖擊有極大反應以外,對其余宏觀經濟變量的沖擊較不敏感,貨幣需求函數穩定,暫時不存在被人民幣替代的現象。究其原因,與工業化程度低的布隆迪不同,南非與尼日利亞是發展速度位列非洲各國前列的國家,金融市場較為完善,政府宏觀調控政策效果顯著,從而幣值相對穩定不至于被替代。但是隨著以人民幣計價的原油期貨開始掛牌交易,“石油人民幣”體系逐漸建立,作為石油出口大國的南非與尼日利亞未來的人民幣結算需求將逐漸增大,人民幣替代程度也將呈現上升趨勢。

9.突尼斯

圖10顯示,實際貨幣需求在短期只對其自身的正向沖擊有極大反應,其次是對本國利率的負向沖擊和預期匯率變動的負向沖擊有一定的反應,在-0.002左右。在第3期以后,各變量的沖擊都趨于平穩。總體來說,各宏觀經濟變量對貨幣需求產生的沖擊影響較小。

四、研究結論與政策建議

本文基于實際貨幣需求函數以人民幣為“錨貨幣”檢驗了埃及、安哥拉、博茨瓦納、布隆迪、剛果(金)、肯尼亞、摩洛哥、南非、尼日利亞和突尼斯10個非洲國家的實際貨幣需求函數的穩定性來判斷各地貨幣是否存在被人民幣替代的現象,并且通過基于VECM模型的脈沖響應分析觀察了各個變量對各國的實際貨幣需求的短期沖擊。研究結果表明:長期來看,埃及、安哥拉、博茨瓦納、剛果(金)、肯尼亞、摩洛哥和突尼斯7國貨幣都存在被人民幣替代的現象,這表明人民幣的國際地位有了顯著的提高,國際流通性大大增強,有望成為非洲地區的“硬通貨”。從脈沖分析結果來看,人民幣對非洲地區的替代現象主要發生在處于前景較好且經濟上升初中期的國家。

基于以上研究結果,本文給出以下幾點政策建議:

第一,增設在非人民幣清算行。實證結果表明在10個極具代表性的非洲國家中有7國貨幣存在被人民幣替代的現象,由此可以推斷,人民幣未來在非洲市場的流通、結算和投資等需求會越來越大。隨著非洲對人民幣需求的日益增加,人民幣清算行的增設必不可少。這不僅可以為我國在對非洲國家投資使用人民幣計價簽訂合同時節省結算成本、提高效率,而且有利于完善當地人民幣清算和結算體系,由此加快人民幣全球清算和結算網絡的形成,推進人民幣國際化進程。

第二,與非洲各國確立雙邊貨幣互換協議。雖然人民幣在非洲國家的流通與結算逐漸擴大,但是仍然存在被發達國家貨幣替代的可能。雙邊貨幣互換協議可以進一步加強簽約國與我國的金融合作,進一步提高人民幣在簽約國的資金量,降低國際貿易中被美元匯率波動所影響的風險。確立該制度是人民幣成為非洲地區主導型貨幣的有效手段。

第三,積極參與對非援助項目,增加當地對人民幣的交易性需求和投機性需求。雖然實證結果表明人民幣在非的前景十分美好,但是仍要需要政府的積極行動和推進。在對非援助上,可以將跨境人民幣業務與各類援助項目相結合,增加人民幣在當地流通和結算的機會,逐步加強當地各國對人民幣的依賴性,從而促使各國進一步開放對人民幣投資和貿易的限制,形成更加完善的人民幣國際流動循環機制。