基于EVA的石油企業業績評價研究

溫雪潔

摘 要:隨著國際油價波動等市場經營環境的變化,石化行業的戰略目標由單純追求市場份額的擴大轉變為實現股東財富價值的最大化,保持企業長久的競爭優勢。而EVA作為業績評價的核心指標,相較于凈利潤、凈資產收益率等傳統業績評價方法,EVA的應用,一方面對傳統會計指標進行了相應調整,從而能夠更加真實、完整地反映企業的經營成果;另一方面有效遏制了企業以犧牲長期發展機會為代價的短期行為,促使企業管理者站在戰略的高度上考慮企業的長遠可持續發展。

關鍵詞:EVA;業績評價;石油企業

中圖分類號:F426.22 ? ? ? ?文獻標志碼:A ? ? ?文章編號:1673-291X(2019)36-0003-02

一、相關研究綜述

20世紀80年代,美國思騰思特公司首次明確提出了EVA的概念,即企業的稅后凈營業利潤扣除債務與權益資本后的剩余收益。國內理論界關于EVA 的討論起步比較晚,1993年,國內在報刊《參考消息》上首次提出了EVA的觀點,對EVA的概念、基本內容等相關理論做了簡要概述。1999年,王慶成在對財務管理目標進行研究時,提出將權益資本利潤率作為衡量企業經營績效的指標,與EVA的基本觀點相契合。2000年,谷棋等對EVA的基本理論做了深入分析,包括EVA的發展淵源、對公認會計原則的調整以及EVA的激勵機制,有效推動了我國EVA理論的發展。國有企業對我國經濟發展與社會穩定起著重要作用,隨著國有企業股份制的改革,企業管理者的經營管理理念也在不斷更新,為了能夠更加真實準確地對國有企業的經營效益進行評價,國務院國有資產監督管理委員會于2010年頒布了適用于國有企業的《中央企業負責人經營業績考核暫行辦法》。在《考核辦法》中,突出強調了將EVA作為評價企業年度經營績效的基本指標之一。

二、EVA在石油企業業績評價中的應用

本文選取的石油企業D公司隸屬于中國石化集團公司,公司的主營業務包括石油天然氣的勘探開采、石油化工的生產、銷售和運輸等;D公司依據《國資委經濟增加值考核細則》對本企業實行基于EVA的業績評價體系。根據《考核細則》的規定,EVA的計算如下:

EVA(經濟增加值)=稅后凈營業利潤-資本成本

=稅后凈營業利潤-調整后資本×平均資本成本率

下面,筆者根據實地調研收集到的數據,對EVA的相關核心指標進行計算。

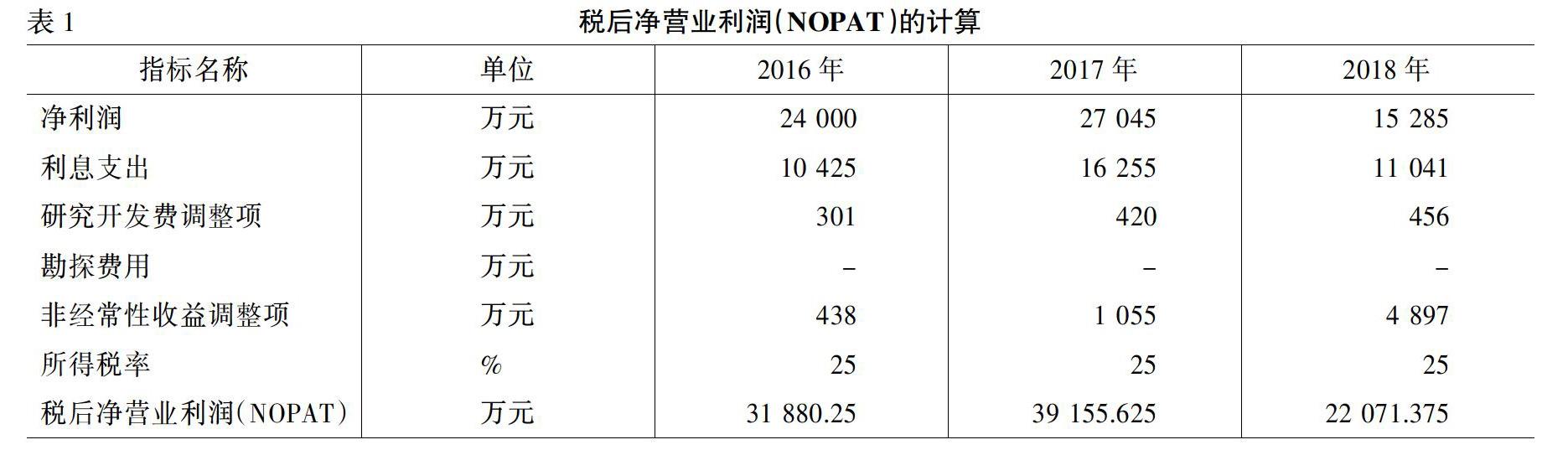

1.稅后凈營業利潤(NOPAT)的計算。稅后凈營業利潤=凈利潤+(利息支出+研究開發費用調整項-非經常性收益調整項×50%)×(1-25%)。其中,非經常收益項目調整項包括變賣主業優質資產收益、主業優質資產以外的非流動資產轉讓收益以及與主業無關的其他非經常性收益。

2.資本成本的計算。調整后資本成本=平均所有者權益+平均負債合計-平均無息流動負債-平均在建工程。《國資委經濟增加值考核細則》規定,中央企業的WACC(平均資本成本率)原則上定為5.5%,承擔國家政策性任務較重且資產通用性較差的企業WACC為4.1%,資產負債率在75%以上的工業企業和80%以上的非工業企業,其WACC上浮0.5個百分點,且WACC三年保持不變。因此,本企業在計算資本成本總額時,按照中央企業原則上規定的5.5%的平均資本成本率計算(如表2所示)。

3.EVA的計算。具體計算過程(如表3所示)。

4.EVA與傳統績效評價指標的對比分析。將D公司近幾年EVA與傳統績效評價指標進行對比,有利于更好地證明公司的價值創造能力及凸顯EVA的優勢。傳統績效評價指標包括與盈利能力、償債能力、營運能力等相關的指標。由于篇幅所限,本文僅選取凈利潤作為傳統業績評價的指標代表,對企業實行EVA與凈利潤所揭示的業績水平差異進行對比分析(如表4所示)。

通過EVA與凈利潤的對比可以看出,EVA與凈利潤所揭示的企業業績情況有很大出入,2016—2018年D公司的凈利潤雖然在2018年大幅下降,但三年的凈利潤值均大于零,從表面看企業的業績發展態勢良好,有較強的盈利能力。但通過企業三年來EVA指標的變化趨勢。我們可以看出,EVA在2018年出現負值,較之2017年下降幅度達到152%。D公司的EVA指標由正轉負,表明企業的真實業績有較大下滑現象,企業近年來的經營情況并沒有為股東創造財富,企業的價值創造能力趨弱。

三、結語

通過將EVA業績評價方法與傳統業績評價指標進行對比,我們可以發現,基于EVA的業績評價方法能夠更真實地對企業管理層的業績水平進行考核,以凈利潤為代表的傳統業績評價方法在某種程度上并不能真實反映企業的經營業績。相反,由于EVA將權益資本成本考慮在內,并對相關會計項目進行調整,剔除了會計失真的影響。只有當企業經營所投入的資本成本總額小于稅后收益時,才能表明為股東創造了價值;如果資本成本總額大于企業的稅后收益,即EVA小于0時,則表示企業實質發生了虧損。

雖然EVA業績評價方法能夠更準確地反映企業真實業績,但同時我們也應注意到,基于EVA的業績評價方法在本質上依然是對企業財務指標的分析,為了能更好地衡量企業戰略目標的完成情況及戰略決策的實施效果,企業應考慮將相應非財務指標一并納入業績評價考核體系。D公司近年來在業績評價方面的改革已取得較大成效,并提出了將EVA與BSC相融合的綜合業績評價體系。但鑒于石油化工行業的特殊性,需要考慮在內的非財務指標類型較為復雜,部分定性指標的計算也難以獲得并保證精確性,所以真正將EVA與BSC相融合的業績評價體系應用于實踐,還需要企業的不斷摸索。

參考文獻:

[1] ?鄧小軍,徐國玲.基于WACC估值的央企EVA績效考評標準探討[J].統計與決策,2019,(8):178-181.

[2] ?王粯,趙起鳳,高海梅.國有企業業績評價制度的變遷與思考[J].財會月刊,2018,(17):57-61.

[3] ?馬睿.基于EVA考核細則的央企經濟責任審計研究[J].財會通訊,2018,(4):86-89.

[4] ?張諾涵.經濟增加值在國有企業經營業績評價的應用探討[J].經濟研究參考,2017,(46):85-91.

[5] ?王沿棋,楊久香.EVA業績評價體系在石油石化企業中的應用研究——以JX公司為例[J].經濟管理,2014,(4):94-105.