暫免征收土地增值稅政策對房地產(chǎn)價(jià)值評估的影響分析

■ 朱長勝

稅是資產(chǎn)價(jià)值的重要構(gòu)成部分,對資產(chǎn)交易價(jià)格具有重大影響。典型代表是,土地增值稅的稅收征免政策對房地產(chǎn)(包括土地,下同)價(jià)值的影響巨大。資產(chǎn)評估專業(yè)人員應(yīng)當(dāng)知曉相關(guān)稅收法律、行政法規(guī)對評估對象價(jià)值估算的影響,并在相關(guān)評估過程中予以恰當(dāng)?shù)目紤]和處理。

下面,主要分析稅法中關(guān)于改制重組業(yè)務(wù)暫免征收土地增值稅的規(guī)定對房地產(chǎn)價(jià)值評估的影響,并提出處理建議。

一、土地增值稅稅制概述

根據(jù)現(xiàn)行土地增值稅法的相關(guān)規(guī)定,土地增值稅的課稅范圍是指有償轉(zhuǎn)讓國有土地使用權(quán)、地上的建筑物及其附著物的行為,即包括單獨(dú)轉(zhuǎn)讓土地使用權(quán)行為和土地連同房屋一并轉(zhuǎn)讓行為;土地增值稅的納稅人是轉(zhuǎn)讓國有土地使用權(quán)及地上的一切建筑物及其附著物產(chǎn)權(quán),并取得收入的單位和個(gè)人,包括機(jī)關(guān),團(tuán)體,部隊(duì),企業(yè)事業(yè)單位,個(gè)體工商業(yè)戶及國內(nèi)其他單位和個(gè)人,還包括外商投資企業(yè),外國企業(yè)及外國機(jī)構(gòu)、華僑、港澳臺同胞及外國公民等;土地增值稅實(shí)行四級超率累進(jìn)稅率,具體如下:

表1 土地增值稅超率累進(jìn)稅率表

土地增值稅的計(jì)算公式為:

應(yīng)納土地增值稅=土地增值額×適用稅率-扣除項(xiàng)目×速算扣除系數(shù)

其中:土地增值額=房地產(chǎn)轉(zhuǎn)讓收入-扣除項(xiàng)目

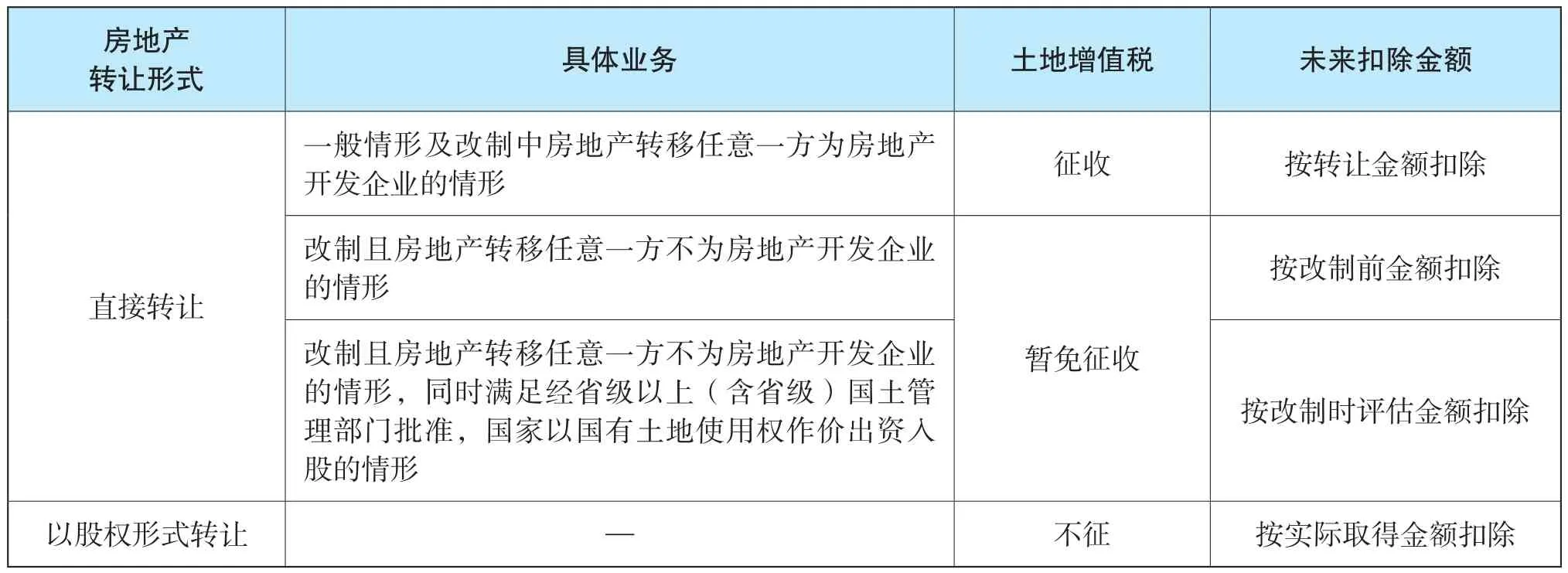

為支持企業(yè)改制重組,降低改制重組環(huán)節(jié)的土地增值稅負(fù)擔(dān),《關(guān)于企業(yè)改制重組有關(guān)土地增值稅政策的通知》(財(cái)稅[2015]5號)和《關(guān)于繼續(xù)實(shí)施企業(yè)改制重組有關(guān)土地增值稅政策的通知》(財(cái)稅[2018]57號)對非公司制企業(yè)整體改制為有限責(zé)任公司或者股份有限公司、企業(yè)合并、企業(yè)分立、單位和個(gè)人在改制重組時(shí)以房地產(chǎn)作價(jià)入股進(jìn)行投資等情況中的房地產(chǎn)轉(zhuǎn)移、變更,暫不征土地增值稅,房地產(chǎn)轉(zhuǎn)移任意一方為房地產(chǎn)開發(fā)企業(yè)的除外。

表2 改制重組的土地增值稅征免政策

注意:

1.根據(jù)財(cái)稅[2015]5號和財(cái)稅[2018]57號文件的字面表述,這里的“改制”包括非公司制企業(yè)整體改制為有限責(zé)任公司或者股份有限公司、企業(yè)合并、企業(yè)分立、單位和個(gè)人在改制重組時(shí)以房地產(chǎn)作價(jià)入股進(jìn)行投資等情況。

2.以股權(quán)形式轉(zhuǎn)讓房地產(chǎn)不屬于土地增值稅課稅范圍,在實(shí)務(wù)中,有些稅務(wù)機(jī)關(guān)認(rèn)為需要征收土地增值稅的觀點(diǎn)是錯(cuò)誤的,違背了上位法《土地增值稅暫行條例》。

二、各類房地產(chǎn)評估方法對土地增值稅的考量

房地產(chǎn)價(jià)值評估,常用的評估方法有市場法、收益法、成本法、假設(shè)開發(fā)法(剩余法)和基準(zhǔn)地價(jià)系數(shù)修正法等五類。盡管不同的評估方法角度各異,對土地增值稅的測算和披露方式也大相徑庭,但是遵循著一個(gè)內(nèi)在的基本原則:房地產(chǎn)的評估結(jié)論包含了對應(yīng)的土地增值稅。原因有二:第一、土地增值稅是價(jià)內(nèi)稅,以土地的增值額為課稅對象,是國家對企業(yè)持有土地增值收益的利益分成。只要評估結(jié)論反映了房地產(chǎn)的增值事實(shí),也就相應(yīng)蘊(yùn)含了土地增值稅。第二、不同評估方法的評估結(jié)論雖然因參數(shù)選取、計(jì)算過程存在誤差而導(dǎo)致存有較大差異,但是在評估對象的價(jià)值構(gòu)成要素上,包括是否含稅,應(yīng)該具有一致性。

下面通過對各類房地產(chǎn)評估方法的計(jì)算公式進(jìn)行分析,進(jìn)一步分析和印證上述觀點(diǎn)。

1.市場法

采用市場法評估時(shí),房地產(chǎn)價(jià)值的基本評估公式為:

房地產(chǎn)價(jià)值=可比交易實(shí)例交易價(jià)格×交易情況修正系數(shù)×交易日期修正系數(shù)×區(qū)位因素修正系數(shù)×個(gè)別因素修正系數(shù)

土地增值稅是價(jià)內(nèi)稅,房地產(chǎn)的可比交易價(jià)格是包含土地增值稅的金額,而且后續(xù)差異修正過程并沒有涉及土地增值稅。因此,采用市場法評估時(shí),評估結(jié)論包含了轉(zhuǎn)讓環(huán)節(jié)按稅法規(guī)定應(yīng)該繳納的土地增值稅。

2.收益法

采用收益法評估時(shí),房地產(chǎn)價(jià)值的基本計(jì)算公式為:

房地產(chǎn)價(jià)值=凈收益÷資本化率

其中:A為年凈收益,r為折現(xiàn)率,n為收益年限

收益法是從房地產(chǎn)未來獲得凈收益情況測算其當(dāng)前價(jià)值的。凈收益不包括相關(guān)稅費(fèi),在產(chǎn)權(quán)不變的情況下剔除了增值稅、稅金及附加和企業(yè)所得稅。需要注意的是,如期滿處置資產(chǎn)的,處置凈收益應(yīng)當(dāng)扣除土地增值稅,但這與收益法下的評估結(jié)論本身包含土地增值稅并不矛盾。因此,采用收益法評估時(shí),評估結(jié)論包含了土地增值稅。

3.成本法

采用成本法評估時(shí),房地產(chǎn)價(jià)值的基本計(jì)算公式為:

房地產(chǎn)價(jià)值=土地取得成本+開發(fā)成本+管理費(fèi)用+銷售費(fèi)用+利息+利潤+銷售稅費(fèi)

土地價(jià)值的基本計(jì)算公式為:

土地價(jià)值=土地取得成本+土地開發(fā)成本+利息+利潤+稅費(fèi)+土地增值收益

對照土地增值稅的稅法規(guī)定,房地產(chǎn)價(jià)值和土地價(jià)值中的土地取得成本、開發(fā)成本,以及部分的利息和管理費(fèi)用等屬于土地增值稅的扣除項(xiàng)目,其余部分如利息、利潤、稅費(fèi)和土地增值收益等構(gòu)成了土地增值稅的增值額。因此,采用成本法評估時(shí),評估結(jié)論包含了土地增值稅。

4.假設(shè)開發(fā)法

采用假設(shè)開發(fā)法評估房產(chǎn)價(jià)值或土地價(jià)值時(shí),基本計(jì)算公式為:

房產(chǎn)價(jià)值=已建成的房地產(chǎn)價(jià)值-土地價(jià)值

土地價(jià)值=已建成的房地產(chǎn)價(jià)值-房屋價(jià)值

土地增值稅是對土地增值額課稅,是土地價(jià)值的組成部分。因此,通過扣除土地價(jià)值得到房屋價(jià)值時(shí),土地價(jià)值無論采用市場法、基準(zhǔn)地價(jià)系數(shù)修正法或成本逼近法,都包含了土地增值稅,從而得到房產(chǎn)價(jià)值不包含土地增值稅;而通過扣除房屋價(jià)值得到土地價(jià)值時(shí),房屋價(jià)值采用成本法確定,是不包含土地增值稅的,從而得到的土地價(jià)值包括土地增值稅。兩個(gè)計(jì)算公式具有內(nèi)在邏輯的一致性。

當(dāng)采用假設(shè)開發(fā)法評估在建工程時(shí),基本計(jì)算公式為:

房地產(chǎn)價(jià)值=開發(fā)完成后的房地產(chǎn)總價(jià)值-項(xiàng)目后續(xù)開發(fā)的開發(fā)成本-后續(xù)開發(fā)的投資利息-開發(fā)商后續(xù)開發(fā)的合理利潤-后續(xù)開發(fā)的正常稅費(fèi)

在計(jì)算公式中,“后續(xù)開發(fā)的正常稅費(fèi)”包括土地增值稅。由于在評估時(shí)點(diǎn)無法確定未來土地增值稅清算時(shí)的扣除項(xiàng)目金額和稅款金額,實(shí)務(wù)中常采用按照當(dāng)?shù)赝恋卦鲋刀惖念A(yù)征率進(jìn)行計(jì)算。應(yīng)當(dāng)注意,這里扣除的土地增值稅,是針對未來投入形成增值部分的土地增值稅,而不包括房地產(chǎn)從取得土地到評估時(shí)點(diǎn)之間形成增值所對應(yīng)的土地增值稅。因此,在建工程采用假設(shè)開發(fā)法評估時(shí),評估結(jié)論包含了既有增值部分對應(yīng)的土地增值稅。

5.基準(zhǔn)地價(jià)系數(shù)修正法

采用基準(zhǔn)地價(jià)系數(shù)修正法評估土地價(jià)值時(shí),基本計(jì)算公式為:

土地價(jià)值=待估宗地所處級別(地段)的基準(zhǔn)地價(jià)×年期修正系數(shù)×期日修正系數(shù)×容積率修正系數(shù)×其他因素修正系數(shù)

土地價(jià)值在基準(zhǔn)地價(jià)的基礎(chǔ)上,通過修正系數(shù)調(diào)節(jié)獲得,其增值部分并未扣除土地增值稅。因此,采用基準(zhǔn)地價(jià)系數(shù)修正法評估時(shí),土地評估結(jié)論包含了土地增值稅。

通過上述分析,可以得出這樣一個(gè)結(jié)論,即房地產(chǎn)按既有的各類評估方法評估,除非對土地增值稅予以單獨(dú)考量和扣除,否則房地產(chǎn)的評估結(jié)論是包含土地增值稅的。

三、暫免征收土地增值稅對房地產(chǎn)價(jià)值的影響

(一)暫免征收土地增值稅政策導(dǎo)致上下游企業(yè)稅負(fù)錯(cuò)配

案例:德源公司于2005年6月支付土地出讓金1,200萬元取得一塊商業(yè)土地,使用年限為40年。2015年6月,德源公司將該土地對軒逸公司進(jìn)行股權(quán)投資,交易價(jià)格依據(jù)房地產(chǎn)評估結(jié)論為3,000萬元。2017年6月,軒逸公司由于業(yè)務(wù)轉(zhuǎn)型和融資需要,將該土地轉(zhuǎn)讓給瑞康公司。根據(jù)同期同類土地的交易記錄,該土地的價(jià)格在4,000萬元。

為聚焦分析土地增值稅對房地產(chǎn)價(jià)值的影響,暫未考慮增值稅、企業(yè)所得稅、契稅及其他相關(guān)稅費(fèi)。

1.德源公司轉(zhuǎn)讓土地,需要征收土地增值稅時(shí)的分析

(1)德源公司的土地增值稅負(fù)擔(dān)情況

德源公司的土地增值額=3,000-1,200=1,800(萬元)

增值率=1,800÷1200=150%,適用50%稅率和15%速算扣除系數(shù);

土地增值稅=1,800×50%-1,200×15%=720(萬元)

(2)軒逸公司的土地增值稅負(fù)擔(dān)情況

軒逸公司的土地增值額=4,000-3,000=1,000(萬元)

增值率=1,000÷3,000=33%,適用30%稅率;

土地增值稅=1,000×30%=300(萬元)

此時(shí),德源公司和軒逸公司持有土地獲得的收益和負(fù)擔(dān)土地增值稅情況,可以如圖1所示。

圖1 征收土地增值稅時(shí),上下游企業(yè)的收益和土地增值稅負(fù)擔(dān)情況

2.德源公司轉(zhuǎn)讓土地,符合稅法規(guī)定暫免征收土地增值稅時(shí)的分析

(1)德源公司的土地增值稅負(fù)擔(dān)情況

德源公司暫免征收土地增值稅。

(2)軒逸公司的土地增值稅負(fù)擔(dān)情況

軒逸公司的土地增值額=4,000-1,200=2,800(萬元)

增值率=2,800÷1,200=233%,適用60%稅率和35%速算扣除系數(shù);

土地增值稅=2,800×60%-1,200×35%=1260(萬元)

此時(shí),德源公司和軒逸公司持有土地獲得的收益和負(fù)擔(dān)土地增值稅情況,可以如圖2所示。

圖2 暫免征收土地增值稅時(shí),上下游企業(yè)的收益和土地增值稅負(fù)擔(dān)情況

對比圖1和圖2,可以清晰發(fā)現(xiàn),由于暫免征收土地增值稅的稅收政策,上游企業(yè)(德源公司)和下游企業(yè)(軒逸公司)的土地增值稅負(fù)擔(dān)發(fā)生了很大變化。德源公司是直接受益者,轉(zhuǎn)讓土地的不含土地增值稅所得從1 080萬元升為1 800萬元;而軒逸公司負(fù)擔(dān)的土地增值稅從原來的300萬元驟升至1 260萬元,除了來自德源公司的720萬元之外,還包括因土地增值稅超率累進(jìn)導(dǎo)致的240萬元(1 260-300-720)。由此產(chǎn)生的一個(gè)問題是,軒逸公司獲得的土地增值收益僅1 000萬元,卻需要負(fù)擔(dān)高達(dá)1 260萬元的土地增值稅,得不償失,顯然有違公平。

(二)均衡價(jià)格模型的構(gòu)建

理性的市場經(jīng)營者和評估專業(yè)人員,會尋找公平的均衡價(jià)格,“填平”因上游企業(yè)享受暫免征收優(yōu)惠政策而使得下游企業(yè)加成負(fù)擔(dān)土地增值稅的“陷阱”,讓上下游企業(yè)按各自享有房地產(chǎn)的增值程度負(fù)擔(dān)相應(yīng)的土地增值稅。

模型分析的難點(diǎn)在于,土地增值稅是超率累進(jìn)稅率而非比例稅率,這導(dǎo)致如下兩個(gè)難題:第一,從上下游企業(yè)整體來看,暫免征收土地增值稅的政策產(chǎn)生了比沒有該項(xiàng)政策時(shí)更多的稅款,這部分稅款該如何合理分?jǐn)偅康诙掠纹髽I(yè)加成負(fù)擔(dān)土地增值稅的加成率,取決于上游企業(yè)持有土地的增值率和下游企業(yè)持有土地的增值率兩個(gè)因素。增值率不同,適用稅率不同,稅款也不同。而下游企業(yè)持有土地的增值率在上下游企業(yè)之間土地轉(zhuǎn)讓時(shí),往往還難以可靠確定。

假設(shè):

1.土地價(jià)格持續(xù)上漲;

2.下游企業(yè)在取得土地時(shí)即明確未來會轉(zhuǎn)讓,且已能夠確定持有期間的增值額;

3.上下游企業(yè)按照各自享有的、剔除土地增值稅后的增值收益比例分?jǐn)偼恋卦鲋刀悺?/p>

設(shè):上游企業(yè)為A,下游企業(yè)為B,上游企業(yè)A取得土地成本即扣除項(xiàng)目為X,上下游企業(yè)之間的土地轉(zhuǎn)讓價(jià)格為Y,下游企業(yè)B轉(zhuǎn)讓土地價(jià)格為Z,下游企業(yè)B適用土地增值稅稅率為T,速算扣除系數(shù)為K,土地增值稅總額為S,上游企業(yè)A應(yīng)負(fù)擔(dān)的土地增值稅為SA,下游企業(yè)B應(yīng)負(fù)擔(dān)的土地增值稅為SB,均衡價(jià)格為Y’,則均衡價(jià)格的模型可以表述為:

其中:

(1)X≤Y’≤Y≤Z;

(2)S=(Z-X)×T-X×K;

(3)SA=(Y-X)×TA-X×KA;

(4)SB=(Z-Y)×TB-X×KB ;

(5)S、SA和SB均按照土地增值稅的計(jì)算公式進(jìn)行計(jì)算;

經(jīng)整理,可得:

基于暫免征收土地增值稅政策的價(jià)格調(diào)整幅度=Y-Y’

將案例中的相關(guān)數(shù)據(jù)帶入公式,得到均衡價(jià)格Y’為2,134.4萬元。在改制重組過程中,德源公司能夠享受暫免征收土地增值稅政策,按均衡價(jià)格2,134.4萬元轉(zhuǎn)讓土地(即在適用評估方法得出結(jié)論3,000萬元的基礎(chǔ)上減去基于暫免征收土地增值稅政策的價(jià)格調(diào)整865.6萬元),土地增值收益為934.4萬元;軒逸公司按均衡價(jià)格2,134.4萬元取得土地后,未來按4,000萬元處置,土地增值收益為1,865.6萬元,剔除土地增值稅1,260萬元后,凈收益為605.6萬元。

在征收土地增值稅情形下,按照適用評估方法的評估結(jié)論確定交易價(jià)格,上下游企業(yè)各自不含土地增值稅的土地增值收益之比為1,080︰700;在上游企業(yè)暫免征收土地增值稅情形下,按照均衡價(jià)格確定交易價(jià)格,上下游企業(yè)各自不含土地增值稅的土地增值收益之比為934.4︰605.6。

1,080︰700=934.4︰605.6

經(jīng)檢驗(yàn),均衡價(jià)格符合模型目標(biāo),即能夠讓上下游企業(yè)按各自享有房地產(chǎn)的增值程度負(fù)擔(dān)相應(yīng)的土地增值稅,得證。

四、小結(jié)和建議

(一)暫免征收土地增值稅政策對房地產(chǎn)價(jià)值評估影響的具體情形

1.上游企業(yè)直接轉(zhuǎn)讓房地產(chǎn)

(1)不屬于改制重組業(yè)務(wù)的,或者雖然屬于改制重組業(yè)務(wù)但房地產(chǎn)轉(zhuǎn)移任意一方為房地產(chǎn)開發(fā)企業(yè)的,上游企業(yè)在轉(zhuǎn)讓環(huán)節(jié)需按規(guī)定繳納土地增值稅,此時(shí)房地產(chǎn)的評估結(jié)論包括土地增值稅,無需基于稅收原因進(jìn)行調(diào)整。

(2)屬于改制重組業(yè)務(wù),上游企業(yè)轉(zhuǎn)讓房地產(chǎn)享受暫免征收土地增值稅的,評估專業(yè)人員應(yīng)該在所適用評估方法得出結(jié)論的基礎(chǔ)上減去基于暫免征收土地增值稅政策的價(jià)格調(diào)整,測算出均衡價(jià)格作為最終評估結(jié)論。

(3)屬于改制重組業(yè)務(wù),上游企業(yè)轉(zhuǎn)讓房地產(chǎn)享受暫免征收土地增值稅的,且同時(shí)滿足經(jīng)省級以上(含省級)國土管理部門批準(zhǔn),國家以國有土地使用權(quán)作價(jià)出資入股的情形,相當(dāng)于“稅轉(zhuǎn)股”,視同上游企業(yè)已經(jīng)繳納了土地增值稅,同(1),房地產(chǎn)的評估結(jié)論包括土地增值稅,無需基于稅收原因進(jìn)行調(diào)整。

2.上游企業(yè)以股權(quán)形式轉(zhuǎn)讓房地產(chǎn)

股權(quán)轉(zhuǎn)讓不屬于土地增值稅課稅范圍,雖然房地產(chǎn)可能構(gòu)成被轉(zhuǎn)讓企業(yè)的全部或主要資產(chǎn)。此時(shí),評估對象為被轉(zhuǎn)讓企業(yè)的全部股東權(quán)益價(jià)值,評估專業(yè)人員應(yīng)該基于企業(yè)的資產(chǎn)、負(fù)債范圍以及經(jīng)營發(fā)展情況測算全部股東權(quán)益價(jià)值。需要關(guān)注的是,上游企業(yè)將房地產(chǎn)投入被轉(zhuǎn)讓企業(yè)時(shí)是否征收了土地增值稅,也可以分為兩種情況分析:

(1)如果上游企業(yè)需要就房地產(chǎn)轉(zhuǎn)讓繳納土地增值稅,房地產(chǎn)價(jià)值直接按適用的評估方法得出評估結(jié)論即可;

(2)如果上游企業(yè)可以享受暫免征收土地增值稅政策,意味著被轉(zhuǎn)讓企業(yè)未來將加成負(fù)擔(dān)土地增值稅,這會間接減少作為股東的下游企業(yè)的凈所得,其結(jié)果等同于下游企業(yè)直接受讓土地時(shí)加成負(fù)擔(dān)土地增值稅。此時(shí),房地產(chǎn)價(jià)值評估結(jié)論同上游企業(yè)直接轉(zhuǎn)讓房地產(chǎn)的(2),即在所適用評估方法得出結(jié)論的基礎(chǔ)上減去基于暫免征收土地增值稅政策的價(jià)格調(diào)整,并且最終降低被轉(zhuǎn)讓企業(yè)的全部股東權(quán)益價(jià)值。

(二)執(zhí)業(yè)建議

稅法鼓勵(lì)和支持企業(yè)改制重組,予以暫免征收土地增值稅的作法是發(fā)揮宏觀經(jīng)濟(jì)調(diào)控職能,無可厚非。而作為理性的市場經(jīng)營主體(尤其是下游企業(yè)),會要求通過調(diào)整土地轉(zhuǎn)讓價(jià)格來糾正錯(cuò)配的土地增值稅負(fù)擔(dān)。評估專業(yè)人員的責(zé)任之一,就是測算和披露暫免征收土地增值稅對房地產(chǎn)價(jià)值的影響,幫助市場經(jīng)營主體尋找到對雙方而言都較為合理公平的均衡價(jià)格。

學(xué)習(xí)稅法,熟悉稅收政策對具體業(yè)務(wù)中資產(chǎn)價(jià)值產(chǎn)生的影響,并且準(zhǔn)確測算和恰當(dāng)披露這一影響,使評估結(jié)論更理性、更公平,每位資產(chǎn)評估專業(yè)人員都應(yīng)該為之努力。