買方回報的頭號難題

江賽春

美國智能投顧的興起引起中國市場的關注和模仿,智能投顧成為金融科技創新領域的熱門。然而,引入概念容易,但深耕市場后發現,中美兩國智能投顧有著完全不同的土壤,兩個市場智能投顧的核心目標也完全不同。

美國市場上個人投資者達成長期投資目標并不困難,但在中國市場,投資者長期投資失敗,迫切的需求是如何降低投資風險,獲取回報,即中國智能投顧的核心目標并不是采用新技術降低服務成本,而是如何幫助投資者賺到錢。

投資者回報困局

就理財行業而言,國內市場的重要背景是這一行業長期未能給大眾投資者創造回報。

基金行業的十年之痛

以基金為例,2007年至今,中證股票基金指數的年化回報率為10.3%(考慮不同的樣本、加權算法和計算周期,股票、基金的年化平均收益率在10%~17%之間),同期上證指數年化回報為1.04%。可見從客觀投資回報數據上,基金的表現大大超越了市場,這一成績放在全球市場都算不錯。

然而這10%的長期年化回報率有多少落入投資者腰包?考慮投資者真實資金流入的時間加權,大致模擬一條投資者回報曲線,這條投資者回報曲線大大弱于投資回報曲線,甚至弱于上證指數,見圖1。

2001年至今,基金投資者在基金上加總的回報為-2700萬元。可見,15年長期投資后,基金投資者整體上非但沒有從基金中獲取回報,反而是凈虧損。

這一慘淡的狀況可以稱為“投資者回報悖論”,即在基金行業產生不錯客觀收益的情況下,這一行業卻長期未能給投資者帶來價值。基金在普通投資者眼中和在專業投資者眼中的評價兩極分化,基金經理認為自己在投資上已經做得足夠出色,放在全球也不遑多讓,而在普通投資者眼中基金的口碑則始終不高,專業投資卻難以獲得投資者認可,這也是基金行業的10年之痛,

投顧缺失成行業共識

造成這一悖論的原因是什么?筆者認為,在高風險市場下,基金產品無法提供適應投資者狀態的風險收益特性,而普通投資者又無法認知和管理風險,這是造成這一悖論的根源。

從過去十幾年的情況來看,基金投資者行為整體上體現出強烈的順周期特征。而基民與股民不同的是“追漲不殺跌”,即在全市場出現顯著賺錢效應后散戶資金大規模進入,但在出現虧損后大多數投資者選擇被動持有忍受虧損,直至回本或下一輪高漲。這導致在全市場周期中,基金投資者的平均投資成本遠高于市場平均成本,無法獲取平均回報也就順理成章。

為什么基金投資者會出現普遍性的行為錯誤?這個問題放在個人微觀層面是個無解的難題。投資者在面對高波動產品時,貪婪與恐懼的交織必然導致決策錯誤,這是基本的人性,尤其是中國市場的大周期高波動下,人性錯誤更是被集體放大。這意味著在長周期中,投資者在關鍵的戰略時機選擇(或者資產配置)上必然出現重大錯誤。

個人無法管理風險凸顯人性的弱點,但是放到行業層面,卻成為重大的價值缺失。理論上應該有投資顧問幫助投資者管理風險,但遺憾的是,長久以來投顧缺失已經成為行業共識,買方投顧成為從產品提供方到產品投資方這一價值創造鏈條上缺失的關鍵。

服務買方回報是個難題

在中國市場,智能投顧的重心不在技術的智能化,而在于通過創新實現買方投顧的本來定位。如果技術創新不能服務于買方回報,必然難以得到C端客戶的認可。

智能投顧,其智能是皮,實質是買方投顧,這與近年來的FOF在本質上是一致的。在邏輯上,FOF的引入是為了解決投資者投資基金產品無法盈利的難題,換種方式解決買方投顧的缺失。

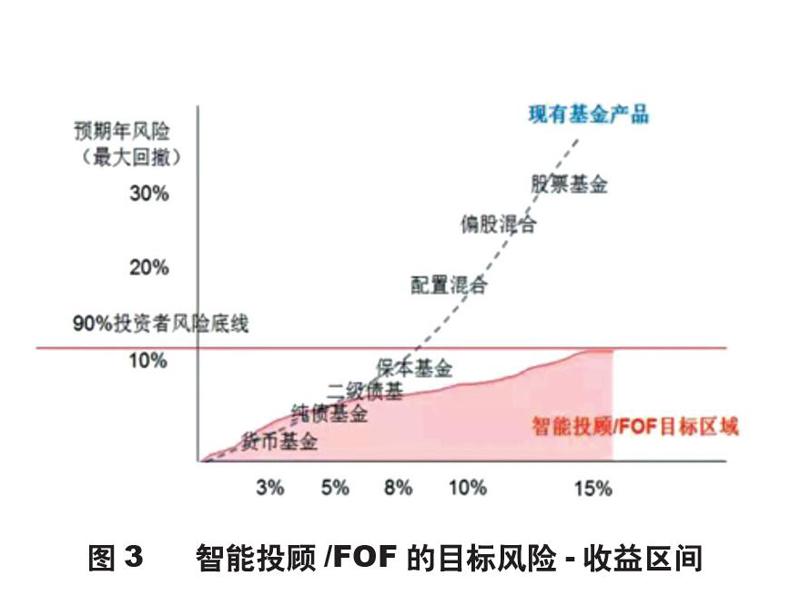

其實,基金行業并不乏高波動與高盈利的產品,而是缺乏讓投資者容易獲取回報的產品。現有基金產品無法實現投資者在高風險投資中風險管理的需求,而投資者最迫切的需求恰恰是FOF的使命。所謂智能投顧則是去中心化的FOF,相當于在每個投資者的基金賬戶中運行一個小規模的個性化FOF。所以,從投資方面來看,投顧與FOF共同的核心目標是實現投資者回報曲線的顯著優化。

在投資邏輯上,不能提供好的FOF產品,必然做不出好的買方投顧,這兩者的核心競爭力高度統一。投顧服務于買方利益,首要的前提就是投資有效性,即投顧自身采取的策略是否能夠有效管理風險,讓投資者獲得回報,策略是否具備執行的可行性。如果投顧自身不具備比較優秀的投資能力和真實的賺錢能力,服務于買方利益就無從談起。

而相較于集中管理的FOF,分散賬戶投顧的需求更加個性化,投資策略的難度更高。如果以5%的固定收益產品作為參照基準,投資者希望的是在可承受的風險之下獲取高于5%的年化回報率,而風險則不超出個人客戶所能接受的水平,這是智能投顧應該瞄準的目標區間。

資管的不可能三角

過去10年間,基金行業和傳統銷售行業靠著不斷割韭菜的模式,對客戶資源進行粗放收割,以至于某些基金最大的成功就是以虧損長期套牢投資者,再等待市場高漲時下一批主動買套的基民(韭菜)。

買方投顧的核心價值或許能有效修正投資者的關鍵決策錯誤,但知易行難。困因是投資者不理性,既想追求最高的回報,又不想承擔損失的風險。

資產管理行業存在一個不可能三角(見圖2),即在低風險—可持續的超額回報—足夠大的資產管理規模之間存在不可兼得的關系。道理很簡單,如果存在著完美的低風險—高收益策略,那么涌入的資金會迅速填平其策略有效性的空間。

投資者想賺怕賠的美夢永遠不可能實現,那么,是不是買方投顧就完全沒有可能了呢?事實上這是另一個明顯的誤解。我們當然知道高收益、零風險的100分目標不可能,但是在投資者的現狀40分與完美的100分之間,存在著大量可以努力的空間。只要能夠實現風險與收益的平衡,使之與投資者的實際情況相匹配,智能投顧在邏輯上就是成立的。

在風險-收益象限中,相對偏向右下方的區域,都是智能投顧可以瞄準的投資目標。越偏向理想的中低風險—高收益區域,其競爭力就越強。

基于中國市場投資者的現實,在風險管理基礎上的收益優化是智能投顧/FOF最重要的目標定位。追求超額收益并非智能投顧/FOF的首要目標,而風險管理的重要性則怎么強調都不為過。基金投資者整體上投資失敗最重要的原因并非缺乏高收益產品的投資機會,而是在于風險管理的失敗。

在我們看來,這同樣應該是智能投顧/FOF的核心定位。當然,以風險管理為先并非意味著放棄對收益的追求,比如采取極其保守的配置策略,那么FOF相比原有低風險產品也沒有明顯優勢。智能投顧/FOF的目標,應是在風險約束的前提下兼顧收益,以幫助投資者在承擔適度風險后能夠實實在在地獲得風險資產的收益。

至于如何努力做到風險—收益象限中相對理想的右下方區域,這屬投資技術范疇,在此不做更多討論。但事實證明這并非不可能,系統化的投資技術和關鍵性的風險管理技術,的確可以大幅優化現有產品的風險—收益特征,契合投資者需求的投資選擇。

綜上所述,有效的投顧,必須解決客戶長期盈利、持續盈利的需求。這需要系統有效的投資能力以及系統化管理客戶行為的能力。換句話說,投顧就是將有效的策略銷售給客戶,引導投資者行為,從而產生預期的投資結果。