吉林省有效稅率對經濟增長影響的實證研究

馬秀穎,劉嘉瑩

(吉林財經大學 統計學院,吉林 長春 130117)

一、引 言

稅收結構與經濟增長的關系在稅收經濟效應領域中十分重要,但是直接以宏觀稅負作為稅負的衡量指標會忽略稅負對經濟增長的結構性作用。因此,以資本收入、勞動收入、消費支出有效稅率作為稅負的衡量指標更能說明經濟增長過程中某一要素所承擔的稅負輕重。有效稅率分為邊際有效稅率和平均有效稅率,本文使用的是后者,指實際稅收收入與實際稅基之間的比值。

我國學者對于有效稅率核算的研究不多且大多是基于宏觀層面進行核算。縱向來看,我國有效稅率的結構不合理。劉溶滄和馬拴友[1]、劉初旺[2]、李芝倩[3]、岳樹民[4]認為我國消費支出有效稅率和勞動收入有效稅率還處于相當低的水平,而資本收入有效稅率已經大大高于法定稅率,這種情況不利于私人儲蓄和投資;勞動有效稅率未來有較大的擴展空間,適當調整稅負結構有利于經濟的持續增長。橫向來看,我國有效稅率結構呈現地區差異。荊霞等[5]、王大林和成學真[6]、姜艷鳳[7]將我國分為東、中、西部地區,分別對資本、勞動和消費的有效稅率核算后發現,越是經濟不發達的地區,稅收楔子所產生的作用就越大。陳旭佳[8]對廣東省1999~2005年的各項有效稅率進行了核算,發現廣東省消費支出有效稅率高于國家同期稅率,資本收入有效稅率與國家同期稅率基本持平,而勞動收入有效稅率則略高于國家同期稅率。崔治文和章成帥[9]對甘肅省1994~2010年各項有效稅率進行了測定,并運用計量模型進行實證分析,發現資本收入有效稅率顯著地降低了甘肅經濟增長率,而勞動收入和消費支出有效稅率則促進了甘肅經濟增長率的提高。

根據現有研究,目前尚未有學者針對性地對吉林省有效稅率進行核算與研究。而吉林省作為東北重要的老工業基地,近年來經濟增長率不斷下降,存在投資率過高、對外開放程度不夠以及人才流失嚴重等問題。學者普遍認為,資本收入有效稅率過高會導致資本外流,勞動有效稅率過高不利于留住人才,而提高消費有效稅率能夠有效刺激經濟。對于吉林省稅收結構是否合理問題,學術界尚未形成統一的答案。

由于近年來稅制結構變化大,本文首先對有效稅率的核算范圍進行重新界定,并對吉林省的歷年有效稅率進行核算并進行現狀分析,探究吉林省的稅收結構是否科學合理;然后實證分析吉林省有效稅率結構對經濟增長影響的效應,為吉林省政府部門進行稅收優惠政策調整,制定經濟增長目標給出針對性建議。

二、有效稅率核算范圍的重新界定

Mendoza等[10]提出了一個包括家庭、企業、政府三個部門的經濟模型,并首次提出了資本、勞動及消費支出平均有效稅率的核算方法,目前該方法已成為衡量資本收入、勞動收入以及消費支出平均有效稅率高低的國際通用方法。劉溶滄和馬拴友最早對中國資本收入、勞動收入、消費支出有效稅率進行了估算;此后,劉初旺、李芝倩、崔治文和王蓓[11]、岳樹民和李靜、李凱和張生勃[12]等在劉溶滄和馬拴友的編制方法的基礎上進行了改良,但核算范圍大體一致。由于近年來我國稅制結構變化大,先后取消了屠宰稅、筵席稅、城市房地產稅、農業稅、牧業稅、農業特產稅以及投資稅等稅種,有效稅率的核算范圍亟待重新界定。因此本文在Mendoza及我國學者研究基礎上,界定有效稅率的核算范圍如下:

(一)資本有效稅率

資本總收入=營業盈余-國有企業虧損補貼+資本稅收

資本有效稅率=資本收入稅/資本總收入

對資本征收的稅收包括:城鎮土地使用稅、城鎮土地增值稅、房產稅、車輛購置稅、車船使用稅、印花稅、資源稅、城市維護建設稅、企業所得稅、外商投資企業所得稅、契稅、耕地占用稅、進口貨物增值稅、個人所得稅中應計入對資本征收的財產性收入、營業稅;另外,對于國內增值稅,由于2009年起我國實現增值稅由生產型轉為消費型,所以梁紅梅等[13]以“設備工具器具購置”占全社會固定資產投資總額的比重作為2009年以前增值稅在資本收入中的分攤比例,2009年以后視為完全對消費支出征稅,不計為資本稅收,本文將沿用這種核算方法。由于劉溶滄和馬拴友提及的固定資產投資方向調節稅、燒油特別稅、牲畜交易稅相繼被取消,因此本文不考慮取消年份后該項目的稅收。

(二)勞動有效稅率

勞動有效稅率=勞動收入稅/勞動總收入

勞動總收入=勞動稅收+勞動報酬

勞動收入稅包括:社會保險基金收入和個人所得稅中的經營性收入及工資性收入所占比例的分攤份額。其中,社會保險基金收入包括養老、醫療、工傷、失業保險及生育保險基金收入;對于個人所得稅分攤的比例,本文采用經營性收入及工資性收入在居民可支配收入中的占比。對于農業稅及牧業稅已被取消稅收后的年份,本文將不再將其列入核算。

(三)消費有效稅率

消費總支出=最終消費

消費有效稅率=消費支出稅收/最終消費

消費支出稅收包括:消費稅、煙葉稅(2006年起我國取消除煙葉外的農業特產稅,2006年起煙葉稅暫行條例實行,因此本文將2006年之后的煙葉稅加入核算中)。對于李芝倩[3]加入的關稅,由于關稅由海關征收,無法厘清其稅收負擔的歸屬省份,因此本文未計入關稅的核算。對于農業特產稅、集市交易稅、筵席稅、鹽稅、屠宰稅已相繼取消稅收后的年份,本文將不再考慮。

三、吉林省有效稅率的特征分析

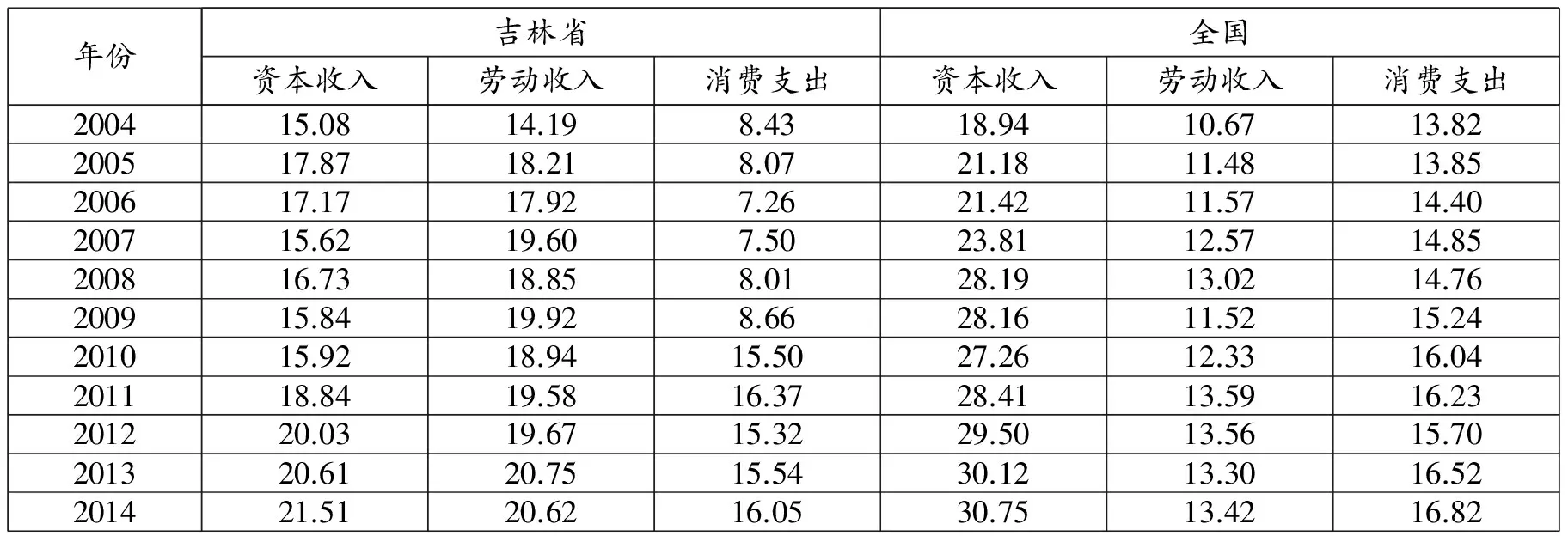

根據上文確定的核算范圍及核算方法,我們對吉林省2004~2014年各項有效稅率進行核算(見表1)。與全國平均水平相比,我們發現吉林省有效稅率具有以下特點:

第一,資本收入有效稅率低于全國平均水平,且差距逐漸拉大。核算期內吉林省平均資本收入有效稅率為18.93%,同時期全國平均資本收入有效稅率為26.26%,遠遠高于吉林省。全國及吉林省資本收入有效稅率在2009年均有所下降,說明2009年增值稅改革降低了資本收入所承擔的稅額。但我們發現,2009年之后吉林省資本收入有效稅率有快速攀升的現象,這說明對于吉林省而言,改革所帶來的效應只是暫時的。

第二,勞動收入有效稅率高于全國水平,在核算期內趨于穩步上升。核算期內吉林省平均勞動收入有效稅率為18.93%,高出全國平均水平6.47%。勞動有效稅率高說明吉林省勞動收入所承擔的稅負高,核算期內勞動收入稅率的攀升也成為勞動力流出的原因,不利于經濟發展。

第三,消費支出有效稅率偏低,波動幅度較大。核算期內吉林省平均消費支出有效稅率為11.52%,同時期全國平均消費支出有效稅率為15.29%,平均來看吉林省的消費支出有效稅率偏低。但以2009年增值稅全面改革作為節點,2009年之后吉林省的消費支出有效稅率有較大的提升,并逐漸趕超全國水平,說明增值稅改革有效促進了吉林省的消費。但與國際相比,整體上吉林省和我國的消費支出稅率處于較低水平,因此尚有很大的提升空間。

表1 2004~2014年吉林省各項有效稅率的核算結果(單位:%)

年份吉林省全國資本收入勞動收入消費支出資本收入勞動收入消費支出200415.0814.198.4318.9410.6713.82200517.8718.218.0721.1811.4813.85200617.1717.927.2621.4211.5714.40200715.6219.607.5023.8112.5714.85200816.7318.858.0128.1913.0214.76200915.8419.928.6628.1611.5215.24201015.9218.9415.5027.2612.3316.04201118.8419.5816.3728.4113.5916.23201220.0319.6715.3229.5013.5615.70201320.6120.7515.5430.1213.3016.52201421.5120.6216.0530.7513.4216.82

數據來源:根據2004~2014年《吉林省統計年鑒》、《中國稅務年鑒》整理計算所得。

四、吉林省有效稅率對經濟增長影響的實證分析

國內學者的研究工作集中于宏觀層面實證研究我國有效稅率與經濟增長的關系,其中基本一致的結論是:資本收入有效稅率對經濟增長產生負向效應;消費支出有效稅率對經濟增長的影響為正向效應;而對于勞動收入有效稅率對經濟增長的效應結論不一,其中劉滄溶、馬拴友[1]認為為負,而崔治文等[11]認為為正。相關文獻缺少對吉林省有效稅率對經濟增長影響的針對性的研究。因此本文在有效稅率核算的基礎上,進行實證分析,以把握其與經濟增長的關系。

(一)有效稅率對經濟增長影響的路徑分析

有效稅率主要是通過市場機制影響微觀主體的投資行為,進而影響人均產出的增長。Kneller等[14]將不同的稅種劃分為扭曲性稅收和非扭曲性稅收。而對于有效稅率而言,資本收入有效稅率具有扭曲性稅收的性質,提高資本收入有效稅率會減少居民儲蓄或增加企業投資成本,不利于經濟增長;勞動收入有效稅率具有扭曲性稅收的性質,但由于我國勞動要素資源豐富,勞動稅收的收入效應大于替代效應,因此增加勞動收入稅收可能會促使勞動者努力工作或增加人力資本投資,促使企業增加投資擴大規模,有利于經濟增長。消費支出有效稅率具有非扭曲性稅收性質,增加消費支出有效稅率會使商品價格或閑暇互補品的價格上升,居民減少消費,增加儲蓄或工作,從而有利于經濟增長。

(二)指標的選取

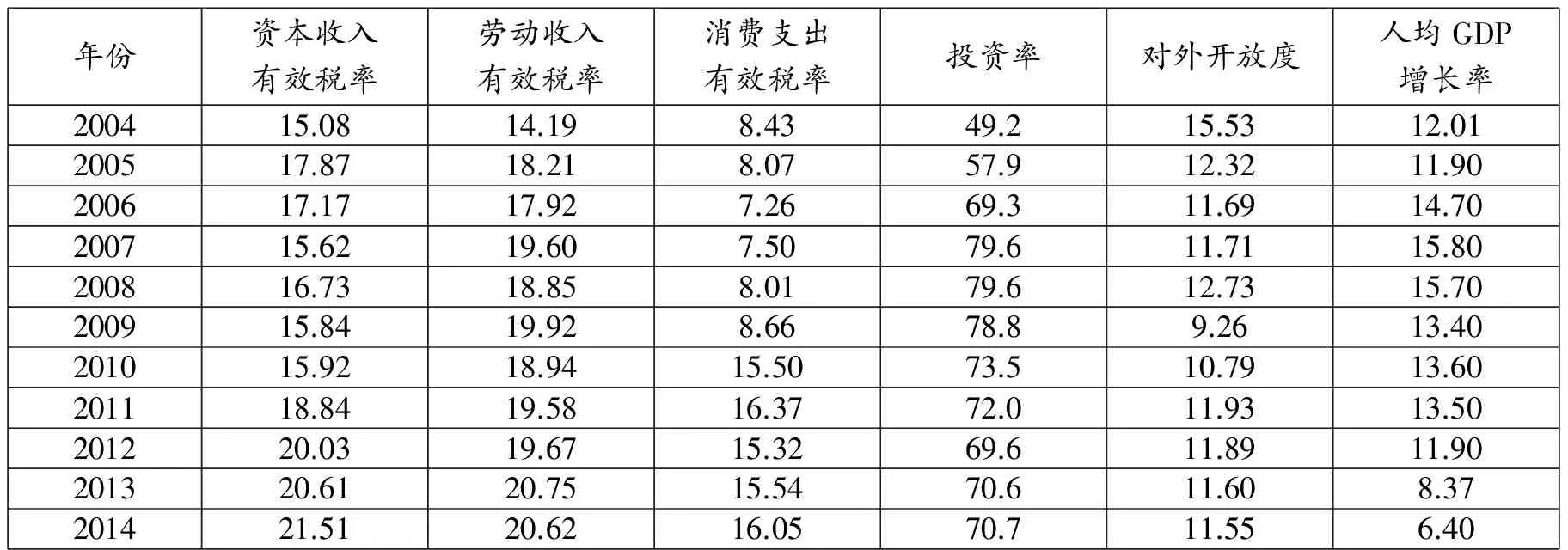

表2 2004~2014年吉林省有效稅率及相關指標(單位:%)

年份資本收入有效稅率勞動收入有效稅率消費支出有效稅率投資率對外開放度人均GDP增長率200415.0814.198.4349.215.5312.01200517.8718.218.0757.912.3211.90200617.1717.927.2669.311.6914.70200715.6219.607.5079.611.7115.80200816.7318.858.0179.612.7315.70200915.8419.928.6678.89.2613.40201015.9218.9415.5073.510.7913.60201118.8419.5816.3772.011.9313.50201220.0319.6715.3269.611.8911.90201320.6120.7515.5470.611.608.37201421.5120.6216.0570.711.556.40

數據來源:根據2004~2014年《吉林省統計年鑒》、《中國稅務年鑒》整理計算所得。

基于內生增長理論框架,三種稅率對穩態增長率的影響路徑為:在平衡增長路徑上,物質資本、人力資本和消費均按照同一速率增長,這一速率可以稱為穩態增長率。根據平衡增長路徑的系統特征,可以把穩態增長率表示為各種固定參數及外生財政政策變量(資本稅、勞動稅和消費稅等)的函數。因此選取人均實際GDP增長率、資本收入、勞動收入及消費支出有效稅率指標,分別用Y、X1、X2、X3表示;另外經濟體系的開放程度是經濟轉型實現經濟增長的重要條件,市場開放程度越高,微觀主體的趨利特征越明顯,有效稅率的作用也更有效,因此引入對外貿易開放程度指標X4,用進出口總額占GDP的比重表示;同時引入投資率指標X5,用固定資產投資占GDP的比重表示,相關數據見表2。

(三)模型的設定

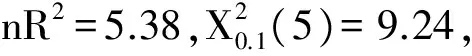

由于選取指標較多,為避免解釋變量之間存在多重共線性,本文采用逐步回歸法建立回歸模型,輸出結果如下:

Y=10.468-0.622X1-0.185X2+0.095X3+0.564X4+0.827X5

(1)

(0.542) (-2.458) (-2.022) (1.68) (3.121) (3.823)

R2=0.942 DW=2.02 F=10.87

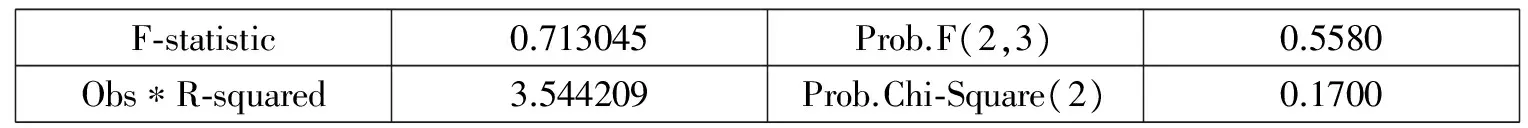

表3 White檢驗結果

(四)結果分析

基于以上分析,本文的主要結論如下:

1.吉林省資本收入有效稅率、勞動收入有效稅率對經濟增長的影響為負效應。由于資本收入、勞動收入有效稅率的扭曲性稅收性質,資本收入有效稅率每提高1%將會使人均經濟增長率降低0.662%,勞動收入有效稅率每提高1%,經濟增長率降低約0.185%,二者相比,資本收入有效稅率對經濟增長的抑制作用更大。由于近年來吉林省經濟低迷,人才流失嚴重,過高的資本收入稅率、勞動收入稅率更可能擴大地區稅收競爭時企業投資的轉移以及人才流失的影響,短期不利于經濟增長。

2.吉林省消費支出有效稅率偏低,尚未達到拉動經濟的顯著作用。由于消費支出有效稅率的非扭曲性稅收性質,對消費支出征稅的最終效應是不阻礙經濟增長。2009年增值稅全面改革有效促進了吉林省消費有效稅率的提升,但與全國相比,吉林省消費支出稅率仍處于較低水平。雖然實證發現吉林省消費有效稅率有促進經濟增長率的傾向,但相較于其他兩類稅率,其影響系數偏低。

3.對外開放程度及投資率對經濟增長起正效應,回歸系數分別為0.564和0.827,二者相比,吉林省對于投資拉動經濟增長的依賴性更大。我們發現,吉林省投資率過高,對外開放程度不夠,消費支出有效稅率偏低,可見吉林省近年來大多是依靠投資來拉動需求。但長期的投資和出口導向型的經濟發展失衡,消費在經濟中的作用遠遠落后于投資和出口,導致消費支出稅收對經濟的貢獻是微弱的。

五、政策建議

本文在現有研究的基礎上對有效稅率的核算范圍進行了重新界定,并對吉林省2004~2014年的各項有效稅率進行了核算;根據內生增長理論選取資本收入、勞動收入、消費支出有效稅率、投資率及對外開放程度五個指標對吉林省人均GDP增長率建立計量模型,其中資本收入有效稅率、勞動收入有效稅率對經濟增長的影響為負效應;消費支出有效稅率、對外開放程度及投資率對經濟增長起正效應。基于以上研究,本文提出以下建議:

1.政府可以利用吉林省資本收入有效稅率較低的優勢,吸進資本流入。可以對戰略性新興產業、新能源產業等企業在企業所得稅、營業稅方面給予稅收優惠,切實降低企業稅負,為企業進行技術革新提供支持;同時借助資本收入稅展開稅收競爭,為外商直接投資創造條件,不斷完善市場機制及政策支持,以此推動經濟增長。

2.對于吉林省勞動收入有效稅率過高的現象,政府要加以重視。從結構上看,吉林省勞動收入稅率過高,一方面是由于勞動總收入低,另一方面是勞動收入稅偏高。政府可以對養老、醫療等對社會保障貢獻較多的領域及產業提供稅收優惠政策,同時適當增加勞動收入留住勞動力,以此達到減少稅負的目的。

3.合理利用消費支出有效稅率,進一步釋放稅制改革紅利。要注重讓投資、消費和出口三駕馬車“齊頭并進”。對于吉林省而言,消費有效稅率偏低,尚未達到拉動經濟的顯著作用。長期的投資和出口導向型經濟發展模式導致經濟發展失衡,消費在經濟中的作用遠遠落后于投資和出口。雖然近年來國家先后采取了一系列的政策和措施刺激消費,但要認識到靠投資拉動經濟增長要適度,消費支出稅率與對外開放水平對經濟增長同樣具有正效應傾向。應進一步釋放稅制改革紅利,如給予購買新能源汽車的消費者以車輛購置稅、消費稅等稅收優惠,激發消費者的需求,同時給予供給側稅收優惠,以此促進經濟增長。

[1]劉溶滄,馬拴友.論稅收與經濟增長——對中國勞動、資本和消費征稅的效應分析[J].中國社會科學,2002,(1):67-76.

[2]劉初旺.我國消費、勞動和資本有效稅率估計及其國際比較[J].財經論叢,2004,(4):9-16.

[3]李芝倩.中國有效稅率的經濟增長效應研究[C].中國數量經濟學會2006年會論集,2006.

[4]岳樹民,李靜.對我國勞動、資本、消費課稅的比較及分析[J].涉外稅務,2011,(6):48-54.

[5]荊霞,等.中國資本有效稅收負擔分析[J].中國人民大學學報,2006,(2):17-23.

[6]王大林,成學真.中國東、中、西部地區資本收入、勞動收入、消費支出的有效稅率測:1999-2005[J].中國軟科學,2007,(5):80-91.

[7]姜艷鳳.我國省際勞動、資本、消費有效稅率的估算與比較[J].財經叢論,2015,(2):26-34.

[8]陳旭佳.廣東省消費支出、資本、勞動收入的有效稅率測算[J].商場現代化,2007,(30):1-3.

[9]崔治文,章成帥.橫向稅收競爭對經濟發展影響研究——基于省際間資本稅、勞動稅和消費稅競爭視角[J].西北師范大學學報:社會科學版,2015,(1):125-133.

[10]Mendoza,E.G.,etc..On the Ineffectiveness of Tax Policy in Altering Long Run Growth: Harberger′s Superneutrality Conjecture[J].Journal of Public Ecomomics,1997,66: 99-126.

[11]崔治文,王蓓.我國有效稅率結構的經濟增長效應:基于SVAR模型的實證研究[J].南方經濟,2011,(2):16-27.

[12]李凱,張生勃.中國資本、勞動、消費的有效稅率測——基于2003-2010年數據的實證研究[J].稅收經濟研究,2012,(4):83-89.

[13]梁紅梅,張衛峰.中國消費、勞動和資本收入有效稅率估算研究[J].中央財經大學學報,2014,(12):3-12.

[14]Kneller R., etc..Fiscal Policy and Growth: Evidence from OECD Countries[J].Journal of Public Economics,1999,74(2):171-190.