管理層過度自信影響了自愿性業(yè)績預告行為嗎?

——基于中國上市公司的經(jīng)驗證據(jù)

■ 李 楠,聶 曉

一、引言

在資本市場中,信息是影響各利益相關者的重要資源,也是投資者進行決策的重要依據(jù)。因此,會計信息質(zhì)量的高低日益受到監(jiān)管層的高度重視。為緩解信息不對稱、提高公司價值,管理層會自愿披露業(yè)績預告。2008年開始實施的半強制業(yè)績預告制度,規(guī)定上市公司扭虧、首虧、續(xù)虧、業(yè)績變動幅度超過50%的必須要進行業(yè)績預告。這種自愿披露與強制披露相結(jié)合的業(yè)績預告模式,使得管理層出于不同的動機會對業(yè)績預告的披露時間及披露內(nèi)容進行選擇。以往關于管理層業(yè)績預告的研究主要集中于管理層動機方面,本文將從管理層個人特征的角度,研究其對上市公司自愿性業(yè)績預告行為的影響。心理學研究表明,過度自信是放寬了理性人假設后影響行為主體的主要心理特征之一。由于過度自信的管理層傾向于高估未來收益,低估不確定性,那么,管理層的這種非理性行為將對業(yè)績預告產(chǎn)生怎樣的影響?管理層過度自信主要表現(xiàn)在兩個方面:過度樂觀和錯誤判斷(Skala,2008;Libby&Rennekamp,2012)。過度樂觀即個人對未知結(jié)果不切實際的樂觀,也指估計值高于平均值。錯誤判斷是指針對未來的不確定事件,個人理解的不確定性。也有學者將被頻繁的描述為自信、樂觀的CEO分類為過度自信的(Malmendier&Tate,2008)。關于過度自信的研究主要集中于研究過度自信對公司決策的影響,例如:并購、現(xiàn)金流敏感性、財務報告(Ahmed&Duellman,2012;Hirshleifer&Teoh,2012;Schrand&Zechman,2012)。Soffer et al.(2000)之前的研究表明:市場對錯誤業(yè)績預告懲罰較輕,對管理層為什么總是不能達到自己的預期作出了解釋。也有研究表明,過度自信導致管理層更快地發(fā)布業(yè)績預告,同時也將增加預測的錯誤率,對其聲譽、職業(yè)生涯有重大影響(Mergenthaler et al.,2011)。

管理層最基本也是最重要的職責之一是資本預算能力。由于預測在投資決策評價中扮演核心角色,一個成功的項目投資取決于管理層預測項目收益的能力。雖然這些預測是公司發(fā)展的重要組成部分,但大多數(shù)預測都是內(nèi)部的,外部利益相關者不能直接觀察到,然而,我們預期管理層預測內(nèi)部項目收益的能力可能轉(zhuǎn)化為其他預測能力,例如提供業(yè)績預告。這一自愿披露的業(yè)績預告對外部利益相關者來說可能是有價值的,不僅因為它們提供管理層對下一期收益的期望,而且還因為它們表現(xiàn)了管理層對公司經(jīng)濟環(huán)境的了解以及預測未來項目收益的能力,是管理層做出投資決策的重要組成部分。因此,本文預期管理層發(fā)布的業(yè)績預告的質(zhì)量與其投資決策的質(zhì)量正相關,然而,一些管理層存在過度自信行為,過度自信的管理層往往高估未來收益,導致其在投資決策時,將高估項目收益。本文將進一步探討過度自信的管理層發(fā)布的業(yè)績預告將如何影響公司投資收益敏感性?

本文以管理層業(yè)績預告為研究對象,從管理層過度自信的角度,研究管理層的非理性行為對上市公司信息披露策略的影響。本文的主要貢獻在于:(1)豐富了心理學在企業(yè)決策中的作用。已有研究主要集中于管理層動機對業(yè)績預告的影響,本文從心理學的角度探討管理層過度自信這一個人特質(zhì)對業(yè)績預告的影響。(2)研究表明過度自信影響管理層發(fā)布業(yè)績預告的可能性及其發(fā)布業(yè)績預告的形式和內(nèi)容,豐富了管理層業(yè)績預告披露策略的影響機制。(3)進一步研究了過度自信的管理層自愿發(fā)布的業(yè)績預告對公司投資收益敏感性的影響。

二、文獻回顧

心理學文獻表明過度自信表現(xiàn)為對不確定的事情做決策時過度樂觀或錯誤判斷。Skala(2008)指出在金融研究中這兩個方面經(jīng)常被用來判斷是否“過度自信”。最早將過度自信與企業(yè)決策聯(lián)系起來的是 Roll(1986),Camerer&Lovallo(1999)檢驗了過度自信影響是否進入商業(yè)市場的決定,而能否成功進入取決于個人技能。Heaton(2002)提出了一個簡單的理論模型,該模型假設管理層對現(xiàn)金流的預測是樂觀的,表現(xiàn)出對內(nèi)部融資項目的偏好,由于覺察到公司價值被低估,會更抵制外部收購。

Malmendier&Tate(2008)使用同樣的度量方法,發(fā)現(xiàn)過度自信的CEO進行收購的公司價值更容易被高估,因為他們高估了被收購公司產(chǎn)生回報的能力。Schrand&Zechman(2012)的進一步研究表明過度自信將導致更嚴重的財務錯報。Hirshleifer et al.(2012)在研究過度自信對風險項目投資的影響時,使用基于期權(quán)和新聞方法度量過度自信,研究發(fā)現(xiàn),過度自信的CEO對研發(fā)投入更多,有更多的專利,更容易創(chuàng)新成功。Ben-David et al(2013)發(fā)現(xiàn)擁有過度自信CEO的公司有較低的支付股息傾向和較高的參與市場時機傾向。饒育蕾、王建新(2010)實證檢驗了CEO過度自信對公司業(yè)績的影響,研究發(fā)現(xiàn),在CEO過度自信時,CEO與董事長兩職分離可以提高公司業(yè)績;非CEO過度自信時,沒有這一關系,說明兩職分離能夠緩解CEO過度自信導致的公司決策的非理性行為。孫光國、趙健宇(2014)發(fā)現(xiàn)管理層過度自信顯著降低了公司的會計穩(wěn)健性,由于國有上市公司存在所有者缺位和債務軟約束,在民企中管理層過度自信對會計穩(wěn)健性的影響更顯著。盧君生等(2017)發(fā)現(xiàn)在滿足一定條件時,過度自信的CEO有助于提升研發(fā)效率。

張然、張鵬(2011)在中國特有的制度下深入分析了Healy&Palepu(2003)關于上市公司發(fā)布業(yè)績預告時管理層可能存在的各種動機,結(jié)合中國市場的實際認為在中國上市公司發(fā)布管理層業(yè)績預告主要基于管理層股票報酬、管理層才能及資本市場交易三種動機。高敬忠等(2013)實證分析了控股股東行為與管理層業(yè)績預告的關系,結(jié)果發(fā)現(xiàn):管理層發(fā)布業(yè)績預告的策略主要受管理層的利益防御動機和利益驅(qū)動動機的影響。王俊秋等(2013)實證分析了投資者情緒對企業(yè)信息披露策略的影響,主要從管理層是否自愿披露業(yè)績預告、業(yè)績預告精確性和業(yè)績預告態(tài)度方面度量管理層業(yè)績預告策略,研究發(fā)現(xiàn)除了微觀企業(yè)層面因素外,宏觀市場層面的投資者情緒也會影響上市公司管理層的業(yè)績預告策略;夏同水等(2016)發(fā)現(xiàn)公司高管法律知識背景對自愿性信息披露的影響,有利于監(jiān)管部門監(jiān)管我國上市公司的自愿性信息披露質(zhì)量。吉姍姍、王福勝(2017)研究發(fā)現(xiàn),管理層會使報告盈余處于盈余預測范圍之內(nèi),否則,管理層會進行盈余管理,使實際報告值盡量在預測范圍內(nèi),這表明管理層會使報告盈余滿足其發(fā)布的盈余預測。

綜上所述,已有關于管理層過度自信的研究主要是其對企業(yè)并購、投資效率、股利發(fā)放及財務舞弊的影響,且對管理層過度自信的度量指標的選取差異比較明顯。關于業(yè)績預告的文獻集中研究管理層動機對業(yè)績預告的影響,本文將探討管理層過度自信對業(yè)績預告行為的影響,并進一步研究過度自信的管理層發(fā)布的業(yè)績預告對投資收益敏感性的影響。

三、研究設計

(一 )理論分析與假設提出

過度自信是一種認知偏差,通常表現(xiàn)為過于相信自己的判斷力,高估成功的概率。心理學研究表明,過度自信是影響行為主體決策的重要心理特征。過度自信的CEO更傾向于發(fā)布樂觀的預測,因為他們對公司的未來發(fā)展更樂觀,高估了他們影響收益的能力,低估了不可控事件的概率。由于國外上市公司股權(quán)較為分散,公司控制權(quán)掌握在CEO手中,CEO過度自信可以為公司財務決策作出解釋(Malmendier&Tate,2008);而我國上市公司股權(quán)較為集中,CEO沒有最終決策權(quán),因此,國內(nèi)學者普遍研究管理層過度自信對企業(yè)并購、現(xiàn)金流敏感性等企業(yè)決策的影響,沒有關注管理層過度自信對業(yè)績預告的影響。管理層發(fā)布業(yè)績預告有助于緩解外部投資者與企業(yè)內(nèi)部的信息不對稱,提升企業(yè)價值(Clive&Chul,2006)。管理層可能出于各種目的發(fā)布業(yè)績預告,管理層可能為了避免訴訟,預先公布壞消息(Skinner,1994);管理層還可能通過發(fā)布業(yè)績預告來指導分析師向下預測,降低投資者的期望,避免出現(xiàn)負盈余使投資者失望。為了避免股票誤定價,管理層會不止一次的發(fā)布業(yè)績預告,研究表明,具有更多股權(quán)激勵的公司管理層會更頻繁地發(fā)布業(yè)績預告(Nagar et al.,2003)。公司治理機制也會影響業(yè)績預告屬性,有較多機構(gòu)投資者和獨立董事的公司更可能提供預測,其預測不太樂觀但更加精確。最近的一項研究發(fā)現(xiàn)經(jīng)理在他們的預測中表現(xiàn)出個人特定的風格(Bamber et al.,2010)。本文與他們的不同之處在于,我們使用可識別的個人特征(過度自信)來研究其對自愿性業(yè)績預告行為的影響。

由于過度自信增加了管理層對未來的期望,過度自信的管理層通常高估公司的未來績效,低估未來的不確定性,可能增加其發(fā)布業(yè)績預告承諾績效的意愿(Libby&Rennekamp 2012)。因此,本文預期管理層過度自信與發(fā)布業(yè)績預告的可能性正相關,因此提出以下假設。

假設1:管理層過度自信與自愿發(fā)布業(yè)績預告的可能性正相關。

我們的第二個假設主要從過度自信的樂觀主義情緒方面闡述。我們預測過度自信與發(fā)布樂觀的業(yè)績預告正相關,由于過度自信的管理層對不確定事件持樂觀態(tài)度,高估公司的盈利能力,其發(fā)布的業(yè)績預告偏高,與Jin&Kothari(2008)對過度自信的解釋一致,過度自信的管理層更有可能發(fā)布樂觀的業(yè)績預告,因為他們通常對公司的未來更樂觀,也高估了他們影響收益的能力,并低估了意外事件的概率,例如商業(yè)周期的波動。本文還從管理層發(fā)布業(yè)績預告的精確性方面研究管理層過度自信對自愿性業(yè)績預告的影響,管理層發(fā)布的業(yè)績預告有定性預測和定量預測,那么,管理層過度自信會選擇何種方式發(fā)布業(yè)績預告呢?由于發(fā)布精確的業(yè)績預告會增加預測成本,使公司面臨訴訟風險。本文預測管理層為了降低訴訟風險,可能發(fā)布精確性較低的業(yè)績預告。因此,提出以下假設。

假設2:過度自信的管理層自愿發(fā)布的業(yè)績預告更為樂觀,且業(yè)績預告精確度較低。

(二 )變量定義與模型構(gòu)建

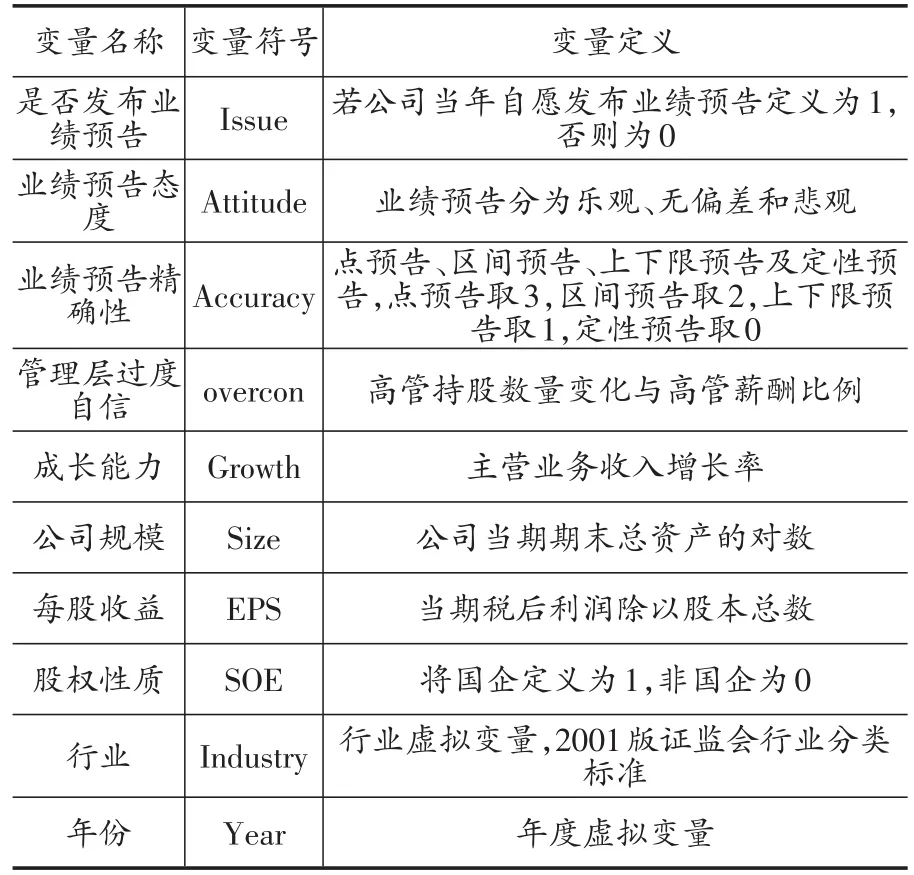

1.變量定義

(1)管理層業(yè)績預告。本文將管理層是否發(fā)布業(yè)績預告定義為虛擬變量,若發(fā)布業(yè)績預告,Issue=1;否則,Issue=0。Baginski&Hassell(1997)、Hribar&Yang(2011)的研究中主要將業(yè)績預告的精確性(Accuracy)分為點預告、區(qū)間預告、上下限預告及定性預告。其中點預告、區(qū)間預告及上下限預告都屬于定量預告。本文采取該分類方法,若業(yè)績預告為點預告則取3,若為區(qū)間預告則取2,若為上下限預告則取1,若為定性預告則取0。數(shù)值越大,表明業(yè)績預告精確度越高;將業(yè)績預告態(tài)度(Attitude)分為樂 觀(Attitude=1)、無 偏 差(Attitude=0)和 悲 觀(Attitude=-1)。在定義業(yè)績預告態(tài)度時,只保留區(qū)間預告和點預告,若實際每股收益小于點預告或小于區(qū)間預告的最小值,則業(yè)績預告是樂觀的;若實際每股收益等于點預告或在區(qū)間預告范圍內(nèi),則業(yè)績預告是無偏差的;若實際每股收益大于點預告或大于區(qū)間預告的最大值,則業(yè)績預告是悲觀的。

(2)本文借鑒李宇靜(2013)的方法,同時考慮持股變化與高管薪酬比例兩種方法判定并區(qū)分管理者過度自信的程度差異。第一種方法選擇高管的持股數(shù)量變化。若企業(yè)年度收益率低于行業(yè)平均收益率,管理層仍然保持或增持企業(yè)股票時,則視之為過度自信。Hayward&Hambrick(1997)指出管理層自我重要性的心理會導致管理層過度自信,而高管薪酬是評價其重要性的最有力的證據(jù),因此,選用高管中最高的薪酬占所有高管薪酬的比例衡量管理層是否過度自信。基于此本文第二種方法選用“高管前三名年薪總額/高管年薪總額”與其行業(yè)中位數(shù)比較來衡量管理者過度自信與否。

(3)控制變量。Hughes&Pae(2004)、Karamanou&Vafeas(2005)和 Hribar&Yang(2010)研究表明,成長能力(Growth)、公司規(guī)模(Size)、每股收益(EPS)、股權(quán)性質(zhì)(SOE)都將影響管理層業(yè)績預告的精確性,本文將這些變量作為模型中的控制變量。其中,公司成長能力用主營業(yè)務收入增長率衡量;公司規(guī)模用總資產(chǎn)的對數(shù)衡量;每股收益用當期稅后利潤與股本總數(shù)的比例衡量;股權(quán)性質(zhì)為1表示國企,0表示非國企。控制變量也包括公司所處行業(yè)(Industry)及年份(Year)。

表1 變量定義

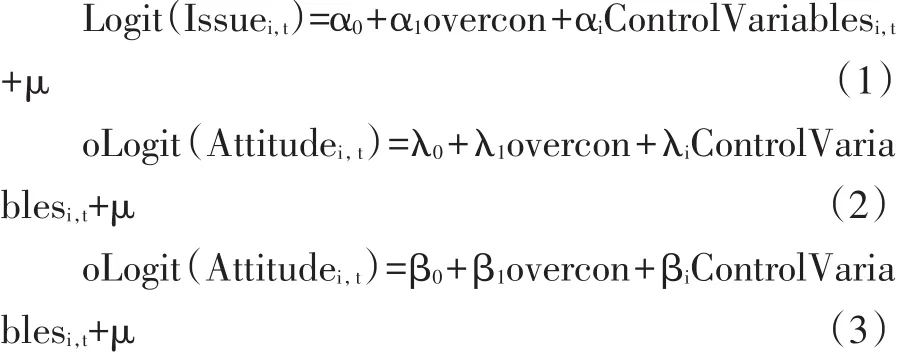

2.模型構(gòu)建

本文采用多元回歸模型進行分析,因變量分別為管理層是否發(fā)布業(yè)績預告(Issue)及業(yè)績預告態(tài)度(Attitude)和業(yè)績預告精確性(Accuracy)。模型中控制變量為公司成長能力、公司規(guī)模、每股收益及股權(quán)性質(zhì)。由于模型中的因變量管理層是否發(fā)布業(yè)績預告為虛擬變量,采用logit回歸。業(yè)績預告態(tài)度和業(yè)績預告精確性為有序變量,因此采用Ologit回歸。為了檢驗本文所提假設,主要觀察以上模型中overcon的系數(shù),若α1為正,表明過度自信的管理層傾向于發(fā)布業(yè)績預告;若λ1為正,表明過度自信的管理層傾向于發(fā)布樂觀的業(yè)績預告;若β1為負,表明過度自信的管理層傾向于發(fā)布精確度低的業(yè)績預告。

四、實證分析

(一 )樣本選擇與數(shù)據(jù)篩選

本文選取滬深兩市A股上市公司2005~2016年間的相關數(shù)據(jù)為研究樣本。其中,管理層業(yè)績預告數(shù)據(jù)來自銳思數(shù)據(jù)庫,其余數(shù)據(jù)均來自CSMAR數(shù)據(jù)庫。

我們按照以下規(guī)則對樣本進行了篩選:(1)由于金融行業(yè)與非金融行業(yè)的財務報表結(jié)構(gòu)及主要會計項目不一致,刪除了金融類公司。(2)剔除強制預測的上市公司。我國的業(yè)績預告分為強制披露和自愿披露,根據(jù)我國管理層業(yè)績預告制度的相關規(guī)定,上市公司存在以下四種情況時必須進行業(yè)績預告即強制披露:上市公司凈利潤首次出現(xiàn)虧損時;公司凈利潤持續(xù)為負;上市公司扭虧為盈時;財務報表顯示凈利潤與上年相比增減超過50%時。由于非自愿的業(yè)績預告將影響實證檢驗,因此刪除了強制預測的公司。(3)剔除ST/PT的樣本數(shù)據(jù)。(4)刪除有缺失值的公司樣本。本文采用STATA12.0軟件進行數(shù)據(jù)處理,共獲得22502個有效值。為了消除異常值對實證結(jié)果的影響,對各連續(xù)變量在1%和99%水平進行了winsorize處理。

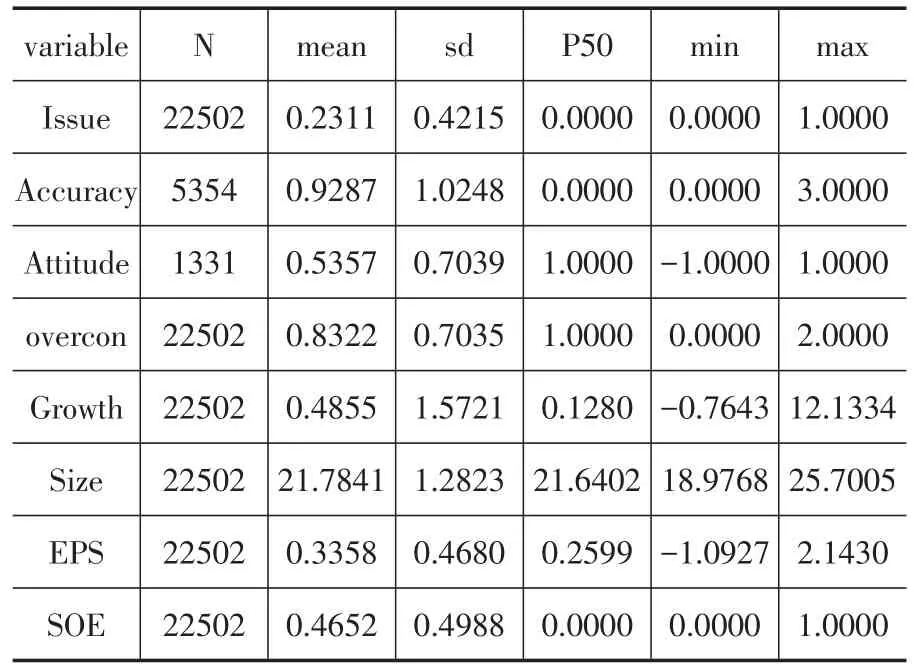

(二 )描述性統(tǒng)計與相關性分析

1.描述性統(tǒng)計

表2是本文主要變量的描述性統(tǒng)計結(jié)果,結(jié)果表明:(1)Issue中位數(shù)為0,均值接近0,說明樣本中自愿發(fā)布業(yè)績預告的公司較少;(2)Attitude均值大于0表明過度自信的管理層傾向于發(fā)布樂觀的業(yè)績預告;(3)業(yè)績預告精確度的均值小于1表明大多數(shù)公司的業(yè)績預告形式為定性預測,預測精確度總體偏低;(4)從因變量的樣本量的不同可以看出,我國自愿發(fā)布業(yè)績預告的公司較少;自愿發(fā)布業(yè)績預告精確度偏低;(5)管理層過度自信的均值接近1,表明樣本公司普遍存在管理層過度自信;(6)從公司成長能力及公司規(guī)模可以看出,樣本公司規(guī)模較大,經(jīng)營較好。

表2 描述性統(tǒng)計

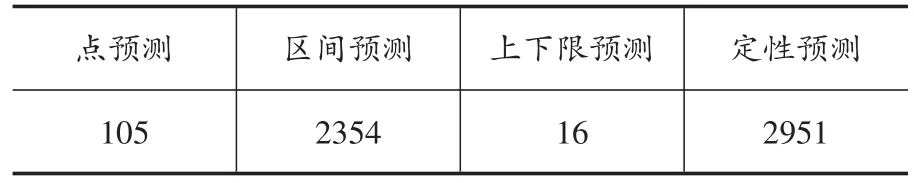

表3 管理層業(yè)績預告精確性

表3是對業(yè)績預告精確性的描述性統(tǒng)計,從表中可以看出上市公司管理層發(fā)布業(yè)績預告的四種形式所占全樣本的比例,其中點預測、區(qū)間預測及上下限預測都屬于定量預測。結(jié)果表明大多數(shù)公司采取定性預測的方式發(fā)布業(yè)績預告,采取定量預測發(fā)布業(yè)績預告的公司中以區(qū)間預測形式居多。在公司自愿披露業(yè)績預告的情況下,業(yè)績預告整體精確度偏低。

2.相關性分析

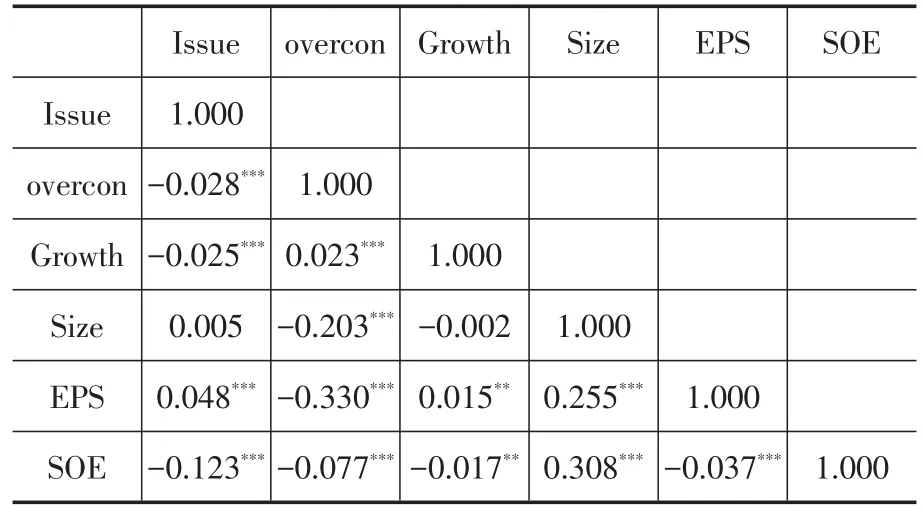

表4 相關系數(shù)

表4是本文對主要變量的相關性分析結(jié)果,結(jié)果表明:(1)由于各變量之間的相關系數(shù)均較小,因此各變量之間的多重共線性可以忽略;(2)管理層過度自信與是否發(fā)布業(yè)績預告負相關,表明過度自信的管理層發(fā)布業(yè)績預告的可能性低,與本文所提假設相反。公司規(guī)模與管理層是否發(fā)布業(yè)績預告正相關,表明規(guī)模大的公司傾向于發(fā)布業(yè)績預告。以上只是單一變量之間的相關性,并沒有控制其他變量的影響,下面我們將進行多元回歸分析。

(三 )回歸分析與穩(wěn)健性檢驗

1.回歸分析

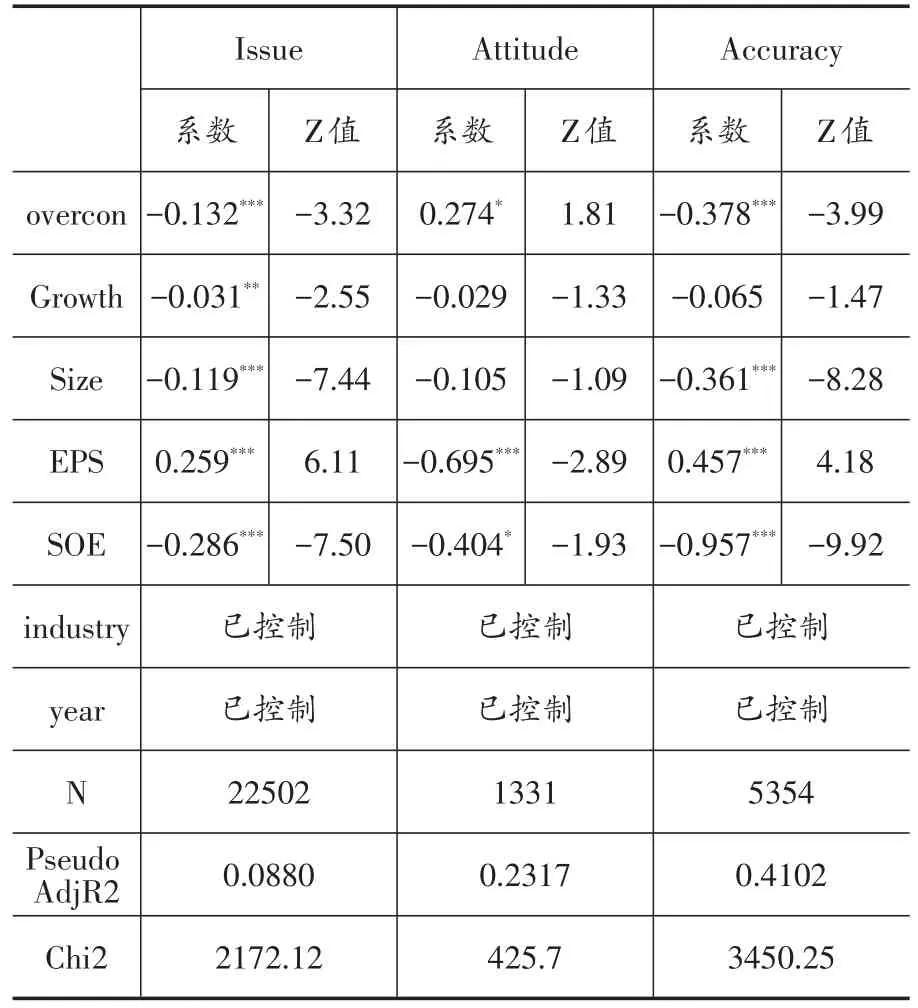

表5 管理層過度自信與業(yè)績預告

表5分別采用發(fā)布業(yè)績預告的可能性、業(yè)績預告態(tài)度和業(yè)績預告精確性三個不同層面的指標來衡量業(yè)績預告,列(1)的回歸結(jié)果表明,過度自信的管理層更可能不發(fā)布業(yè)績預告,與本文假設1預期相反,我們認為可以從以下兩方面進行解釋:首先,過度自信的管理層不僅對公司的未來更樂觀,而且高估其對收益影響的能力以及低估意外事件發(fā)生的概率,由于預期的形成是有成本的(Grossman&Stiglitz,1980),當管理層認為發(fā)布業(yè)績預告的預期成本很高時,將不會發(fā)布業(yè)績預告(Paul&Holly,2015);其次,業(yè)績預告能夠增加投資者對公司的了解,然而由于過度自信的管理層對于公司的樂觀預期,認為無需通過發(fā)布業(yè)績預告向投資者傳達公司的利好信息;列(2)和列(3)管理層過度自信與業(yè)績預告態(tài)度在5%的水平上顯著正相關;管理層過度自信與業(yè)績預告精確性在1%的水平上顯著負相關。表明過度自信的管理層發(fā)布的業(yè)績預告較樂觀、精確度較低,驗證了本文所提假設2。從回歸結(jié)果還可以看出,股權(quán)性質(zhì)與管理層業(yè)績預告精確性顯著負相關,表明非國有企業(yè)發(fā)布的業(yè)績預告精確度較高。

2.內(nèi)生性問題

為了消除本文研究問題可能存在的內(nèi)生性問題,需要找到一個合適的工具變量。已有研究表明,分析師跟蹤數(shù)量與管理層業(yè)績預告頻率正相關(Lang&Lundholm,1996),分析師跟蹤數(shù)量與管理層是否發(fā)布業(yè)績預告以及業(yè)績預告態(tài)度沒有顯著關系(Ajinkya et al.,2005)。因此,本文借鑒Feng et al.(2009)的方法,使用公司分析師跟蹤數(shù)量(Analysts)作為工具變量。一階段回歸結(jié)果表明管理層過度自信與分析師跟蹤數(shù)量顯著負相關,本文報告了將公司分析師跟蹤數(shù)量作為工具變量的二階段回歸結(jié)果。回歸結(jié)果表明,管理層過度自信與公司發(fā)布業(yè)績預告的可能性顯著負相關,與上述結(jié)果一致。管理層過度自信與發(fā)布業(yè)績預告態(tài)度在1%的水平上顯著正相關,驗證了本文所提假設2。因此,工具變量法的回歸結(jié)果驗證了本文研究結(jié)論的可靠性。

表6 工具變量法的二階段回歸結(jié)果

3.進一步檢驗

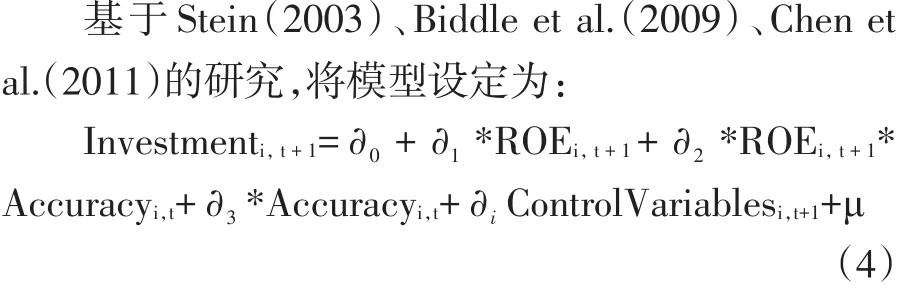

以上分析表明管理層過度自信這一個體特征會影響管理層業(yè)績預告行為,而管理層最基本也是最重要的職責是做出投資決策,一項成功的投資決策取決于管理層預測項目收益的能力。不論是發(fā)布業(yè)績預告還是預測項目收益,都需要管理層理解當前經(jīng)濟環(huán)境及其自身所處競爭地位,二者具有一個共同的特征,即管理層的預測能力。因此,本文將進一步分析管理層業(yè)績預告質(zhì)量如何影響投資決策質(zhì)量,管理層過度自信在其中發(fā)揮什么作用。為了檢驗上述問題,采用管理層業(yè)績預告精確性(Accuracy)衡量業(yè)績預告質(zhì)量,采用投資收益敏感性(投資與盈利能力之間的敏感性)衡量投資決策質(zhì)量,投資與盈利能力間的敏感性越強表明投資決策質(zhì)量越高。

其中Investment衡量公司的投資水平,公司的獲利能力(ROE)為凈利潤與凈資產(chǎn)的比,控制變量包括公司規(guī)模(Size)、公司上市年數(shù)(Age)、公司市值與賬面價值比(MB)、公司經(jīng)營現(xiàn)金流量(CFO)。為了緩解內(nèi)生性問題,本文對除業(yè)績預告精確性之外的解釋變量進行滯后一期處理。

表7 管理層過度自信、業(yè)績預告與投資收益敏感性

表7是將全樣本按照是否存在管理層過度自信分為過度自信組和非過度自信組的回歸結(jié)果,結(jié)果表明,公司獲利能力、公司經(jīng)營現(xiàn)金流與公司投資顯著正相關,上市年數(shù)與公司投資顯著負相關。過度自信組的交乘項系數(shù)顯著為負(T值為-2.38),過度自信的管理層發(fā)布的業(yè)績預告顯著降低了公司投資收益敏感性,表明過度自信的管理層往往高估未來的收益,導致其在投資決策時,也將高估項目收益,最終導致公司投資收益敏感性的降低。

4.穩(wěn)健性檢驗

由于目前衡量管理層過度自信的方法尚不統(tǒng)一,為了確保本文研究結(jié)論的可靠性,將采用另一種方法衡量管理層過度自信。同時考慮持股變化與高管薪酬比例。第一種方法選擇高管的持股數(shù)量變化,第二種方法考慮公司規(guī)模對管理者薪酬差異的影響。選用“高管前三名年薪總額/總資產(chǎn)”與其行業(yè)中位數(shù)比較來衡量管理者過度自信與否。如果前三名高管薪酬比例大于行業(yè)中位數(shù),則認為其過度自信。若兩個指標都認為是非過度自信,則認定為非過度自信;否則,認為其過度自信。

表8 管理層過度自信與業(yè)績預告

回歸結(jié)果表明,管理層過度自信與發(fā)布業(yè)績預告的可能性在1%的水平上顯著負相關;管理層過度自信與業(yè)績預告態(tài)度在10%的水平上顯著正相關;管理層過度自信與業(yè)績預告精確性在1%的水平上顯著負相關。即過度自信的管理層傾向于不發(fā)布業(yè)績預告;過度自信的管理層傾向于發(fā)布樂觀的、精確性低的業(yè)績預告。過度自信組的交乘項系數(shù)顯著為負,表明過度自信的管理層發(fā)布的業(yè)績預告降低了公司投資收益敏感性。

表9 管理層過度自信、業(yè)績預告與投資收益敏感性

五、研究結(jié)論與啟示

本文同時考慮持股變化與高管薪酬比例兩種方法判定并區(qū)分管理者過度自信的程度。以我國滬深兩市A股2005~2016年間相關數(shù)據(jù)為樣本,檢驗了管理層過度自信與業(yè)績預告之間的關系,研究發(fā)現(xiàn),管理層過度自信與發(fā)布業(yè)績預告的可能性負相關;過度自信的管理層傾向于發(fā)布樂觀的、精確性低的業(yè)績預告。為了確保本文研究問題的可靠性,使用公司分析師跟蹤數(shù)量作為工具變量解決了管理層過度自信與業(yè)績預告間可能存在的內(nèi)生性問題。本文進一步檢驗了過度自信的管理層發(fā)布的業(yè)績預告對投資決策的影響,研究發(fā)現(xiàn)過度自信的管理層發(fā)布的業(yè)績預告降低了公司投資收益敏感性。

本文研究表明,管理層的非理性行為將影響公司決策,當要達到管理層預期業(yè)績的成本很高時,管理層過度自信與發(fā)布業(yè)績預告的可能性負相關;也解釋了對存在管理層過度自信的公司的折價收購行為。本文研究表明管理層發(fā)布業(yè)績預告不僅會受到訴訟風險、預測成本等因素的影響,還與管理層個人特質(zhì)相關。研究的啟示在于:(1)對于資本市場上的政策制定者而言,在制定業(yè)績預告政策時,應加強對業(yè)績預告披露的監(jiān)管,制定更加科學合理的業(yè)績預告披露政策;(2)對微觀企業(yè)而言,公司內(nèi)部應強化管理層披露業(yè)績預告的依據(jù),防止由于管理層的非理性行為發(fā)布帶有管理層主觀傾向的業(yè)績預告,公司內(nèi)部完善的業(yè)績預告制度有助于提高管理層自愿性業(yè)績預告的信息含量;(3)對投資者而言,由于管理層過度自信會導致其發(fā)布較樂觀的業(yè)績預告,因而投資者在利用其業(yè)績預告信息進行投資決策時,不僅要關注業(yè)績預告中可能存在的偏差,還應充分考慮管理者的非理性行為,才能更有效地使用管理層業(yè)績預告信息。

[1]高敬忠,韓傳模,王英允.控股股東行為與管理層業(yè)績預告披露策略——以我國A股上市公司為例[J].審計與經(jīng)濟研究,2013,(04):75~83.

[2]吉姍姍,王福勝.管理層會使報告盈余滿足自己發(fā)布的盈余預測嗎?——基于閉區(qū)間預測的實證分析[J].財經(jīng)論叢,2017,(02):67~75.

[3]李宇靜.基于程度差異的管理者過度自信對公司績效的影響研究[D].吉林大學,2013.

[4]盧君生,張順明,朱艷陽.過度自信的CEO影響高新技術企業(yè)的研發(fā)效率嗎?[J].金融與經(jīng)濟,2017,(04):61~67.

[5]羅勁博.管理者過度自信對公司業(yè)績:好事還是壞事?——基于會計穩(wěn)健性視角的經(jīng)驗證據(jù)[J].財經(jīng)研究,2014,(01):135~144.

[6]饒育蕾,王建新.CEO過度自信、董事會結(jié)構(gòu)與公司業(yè)績的實證研究[J].管理科學,2010,(05):2~13.

[7]孫光國,趙健宇.產(chǎn)權(quán)性質(zhì)差異、管理層過度自信與會計穩(wěn)健性[J].會計研究,2014,(05):52~58,95.

[8]王俊秋,花貴如,姚美云.投資者情緒與管理層業(yè)績預告策略[J].財經(jīng)研究,2013,(10):76~90.

[9]夏同水,范寧寧,李燕.我國上市公司高管法律知識背景與自愿性信息披露的實證研究[J].中國注冊會計師,2016,(07):75~81.

[10]張然,張鵬.中國上市公司自愿業(yè)績預告動機研究[J].中國會計評論,2011,(01):3~20.

[11]Ahmed A,and S Duellman.Managerial overconfidence and accounting conservatism[J].Journal of Accounting Research,2012,51(1):1~30.

[12]Ben-David I,J Graham,C Harvey.Managerial miscalibration[J].The Quarterly Journal of Economics,2013,128(4):1547~84.

[13]Feng M,C Li and S McVay.Internal control and management guidance[J].Journal of Accounting and Economics,2009,48(2~3):190~209.

[14]Grossman S J and Stig litz J E.On the Impossibility of Informationally Efficient Markets[J].American Economics Review,1980,(70):393~408.

[15]Heaton J.Managerial optimism and corporate finance[J].Financial Management,2002,31(2):33~45.

[16]Hirshleifer D, A Low,S Teoh.Are overconfident CEOs better innovators?[J]Journal of Finance,2012,67(4):1457~98.

[17]Libby R.,and K Rennekamp.Self-serving attribution bias,overconfidence,and the issuance of management forecasts[J]. Journal of Accounting Research,2012,50(1):19~231.

[18]Malmendier U,G Tate. Who makes acquisitions?CEO overconfidence and the market’s reaction[J].Journal of Financial Economics,2008,89(1):20~43.

[19]Mathew L A.Hayward and Donald C.Hambrick.Explaining the Premiums Paid for Large Acquisitions: Evidence of CEO Hubris[J].Administrative Science Quarterly,1997,42(1):103~127.

[20]Schrand C,S Zechman. Executive overconfidence and the slippery slope to financial misreporting[J].Journal of Accounting and Economics,2012,53(1~2):311~29.

[21]Soffer L S Thiagarajan,and B Walther.Earnings preannouncement strategies[J].Review of Accounting Studies,2000,5(1):5~26.