我國高科技上市公司并購績效影響因素研究

周寧康

(上海交通大學 安泰經濟與管理學院,上海 200030)

1 文獻回顧與研究假設

并購活動本身較為復雜,探究并購績效的影響因素時,可將相關因素分為兩類,一類是并購前企業本身的靜態特征因素如企業規模、企業年齡等,另一類是并購過程中發生的交易行為所引起的動態特征因素如行業相關、支付方式等。

1.1 企業自身特征與并購績效的關系

企業本身的屬性是企業自成立以來逐步積累演變而形成的,就企業自身而言,對并購影響較為重要的屬性有研發投入、企業規模、企業年齡以及大股東持股比例等。

1.1.1研發投入

研發投入是企業創新的必要項目,有利于提高企業內部創新效率。王君彩(2008)認為研發投入會顯著增強企業的主營業務收入,進而影響企業經營業績[1]。但對并購活動而言,研發投入帶來的影響未必是正向的,Myriam、John和Hans(2006)研究表明,企業并購前知識規模如研發等并不能在短期內提高企業并購后績效,相反會負面影響并購后企業的經營績效[2]。因此,考慮到高科技上市公司研發投入具有產出滯后,需要一個長周期反饋的特性,提出如下假設:

H1:研發投入對企業并購后績效有負向影響。

1.1.2企業規模

企業規模在企業外部擴張整合中會有一定影響,因為它是企業規模經濟的外在表征,當然這種規模的外部擴張既可以是經濟有效的,也可以是限制企業發展的。企業規模在并購中的作用是有爭議的,一個結論認為并購會強化企業規模經濟效率,因而提高公司生產效率,所以會對經營績效產生正面影響(Cornett and Tehranian 1992)[3];另一個結論則是,企業規模較大的公司公告發生的大規模并購會受管理自大效應影響,從而負面地影響企業經營業績(Moeller, Schlingemann et al. 2004)[4]。由于高科技上市公司中中小企業可以通過外延并購實現高速成長,以達到大市值公司所難以獲得的效益增值,而這種成長性會顯著提高公司經營業績,因此本文提出如下假設:

H2:企業規模對企業并購后績效的影響為負向或不顯著。

1.1.3企業年齡

企業年齡即企業自成立以來所存立的時間。與企業規模類似,企業年齡是企業自身的基本屬性,存立時間較長的企業會獲得充分的行業成長空間以及有機會整合更多的行業資源用于自身發展。因此,相對而言,成立時間長的企業競爭力更強,更易在并購中獲得業績增值。對此,提出如下假設:

H3:企業年齡對企業并購后績效有正向影響。

1.1.4大股東持股比例

持股比例通常用大股東持有的股份所占的比例來表示,而大股東中,第一大股東又是非常重要且關鍵的,因此被列入影響并購結果的因素之一。依據是,股東的股權如若過于集中,容易造成公司股東決策的時候不夠公開,而使得公司并購績效相應受到連累。同時,大股東持有較多股份也會出現該股東因私侵害小股東利益,將并購重組事件作為一種手段剝離公司資產,這顯然是負面影響公司業績的。劉志強(2007)[5]在分析了2003、2004年A股上市公司的并購活動的表現之后,得出結論:第一大股東持股比例較大的情形會使得公司整體并購績效在短期內提升卻在長期內低下,同時第一大股東持股比例較小的企業則一直處于并購績效降低的狀況。因此,提出假設:

H4:大股東持股比例對企業并購績效影響為負向或不顯著。

1.2 并購交易特征與企業并購績效的關系

并購事件中的支付方式、行業相關度等因素也會對企業并購績效產生一定程度的影響,這些因素是并購活動中跟并購直接相關的因素,即并購交易特征。

1.2.1支付方式

支付方式指的是交易的過程中主并公司愿意拿出的資源或是金融工具的類別,一般有現金、股權、債權、資產或是以上幾種的組合類型,等等。學者關于支付方式影響并購績效的研究并沒能達成一致的結論,現金支付和股權等其他支付都有相應的文獻證據來支持觀點。李建偉(2003)通過實證分析得出結論,現金支付相對股權支付而言對并購績效有正向影響,因此是一種并購交易中更可取的支付方式[6]。而我國股改之后,相應股權支付的支持研究也出現了,丁華和楊明(2008)經研究發現,股權支付方式能夠降低并購過程中的交易成本并且有利于稅務方面的考慮,因此對提高并購績效而言是一種更好的并購交易中的支付方式[7]。基于股權分置改革和稅務方面的考慮,提出如下假設:

H5:現金支付對企業并購績效的影響為負向或不顯著。

1.2.2行業相關性

根據效率理論,并購雙方行業越相關,相應協同性越顯著,從而能提高生產經營效率,進而提高經營業績。Coff(2002)研究發現,并購企業雙方行業相關性高在人力資源密集型行業中尤為重要,在減少信息不對稱后能提高并購業績[8]。李青原等(2011)通過研究指出,公司并購動機更遵循效率理論,行業相關性高能增加雙方并購收益且有增強企業競爭力的傾向[9]。因此,本文提出如下假設:

H6:行業相關性對企業并購后績效有正向影響。

2 研究設計

2.1 變量設計

2.1.1因變量

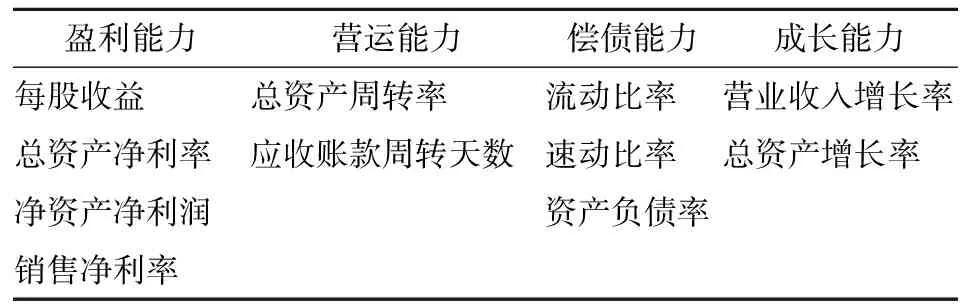

因變量即企業并購績效變量,本文選取若干財務指標的變動來反映企業并購后績效的變動。財務指標分為四個能力維度:盈利能力、營運能力、償債能力和成長能力,具體指標如表1所示。

表1 財務指標的四個能力維度

對以上財務指標進行因子分析,得到的綜合得分F記為并購績效的量化指標。

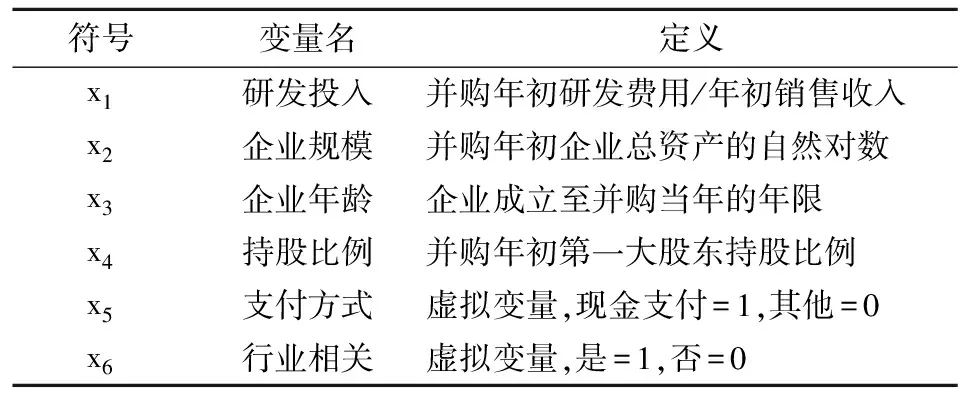

2.1.2自變量

自變量為前述影響并購績效的因素所量化的指標,包括研發投入占比、企業規模、企業年齡、大股東持股比例、支付方式和行業相關性等,其中支付方式和行業相關性為虛擬變量,具體變量及符號如表2所示。

表2 自變量符號及定義

2.2 模型設計

模型包括并購績效因子分析模型以及影響因素多元回歸模型。

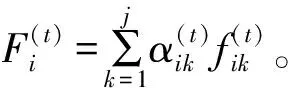

2.2.1因子分析模型

2.2.2并購績效影響因素回歸模型

其中,yt為第t年度并購績效綜合得分與并購前一年并購績效綜合得分之差,xi為前述定義的6個自變量,最后一項為隨機擾動項。

2.3 數據來源與樣本選取

本文數據來源于Wind金融數據庫、國泰安和巨潮資訊等,研究時間區間為2010—2012年,選取了上海證券交易所和深圳證券交易所A股高科技行業上市公司在觀察區間內的并購事件作為樣本。提取了相關數據后,采用Excel及SPSS軟件進行處理。

所謂高科技上市公司,即選取國家統計局2016年認定的重點支持的高新技術領域行業,包括電子信息、生物與新醫藥、航天航空、新材料、高技術服務、先進制造與自動化等。

為獲得可信度高且有效的上市公司數據,篩選數據的過程中加入若干限制條件:(1)并購處于完成階段,剔除未完成及失敗的事件;(2)剔除ST類上市公司,該類公司業績惡化嚴重;(3)收購方完成對標的公司的并購后,取得標的公司控制權;(4)當年有多起并購事件的選取金額較大的,不同年份的并購事件作為不同的樣本對待。

經過上述條件共篩選出233起并購事件。對并購績效的考察區間則是從并購前一年到并購后三年,使用每個年度公司的財務報表來構建績效得分模型。

3 實證分析

3.1 并購績效因子分析得分模型

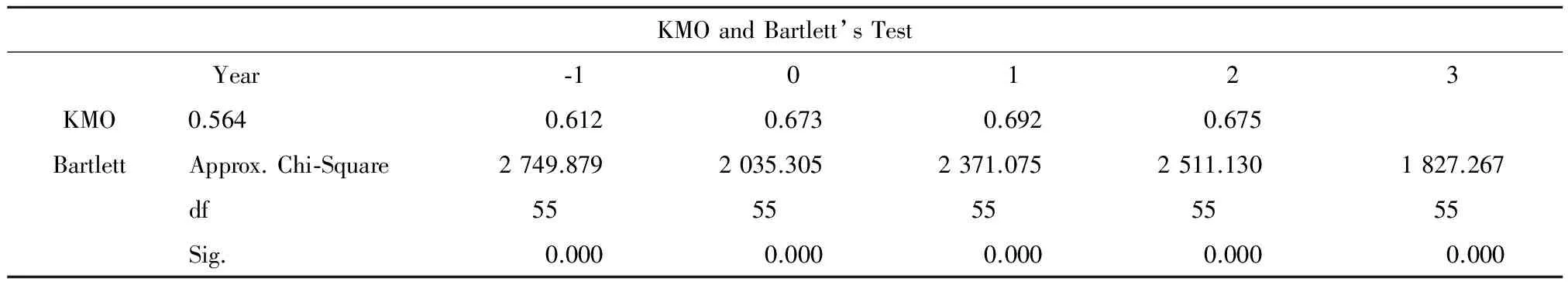

對樣本公司在并購前一年至并購后三年的財務數據進行因子分析,經過KMO和Bartlett檢驗,結果如表3所示。

表3 KMO和Bartlett檢驗結果

可見,樣本KMO值均大于0.5,且Bartlett相伴概率均為0.000,故均適合做因子分析。

3.2 并購績效影響因素的回歸分析模型

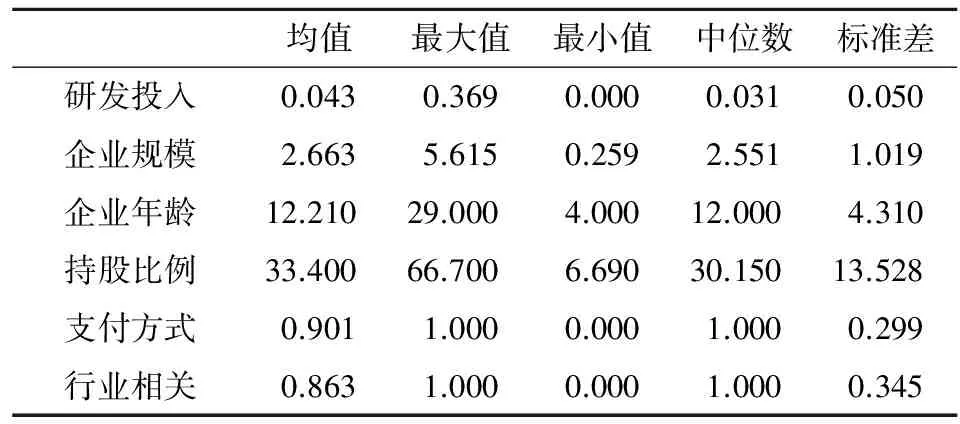

3.2.1描述性統計

各變量的描述性統計如表4所示。

表4 自變量描述性統計

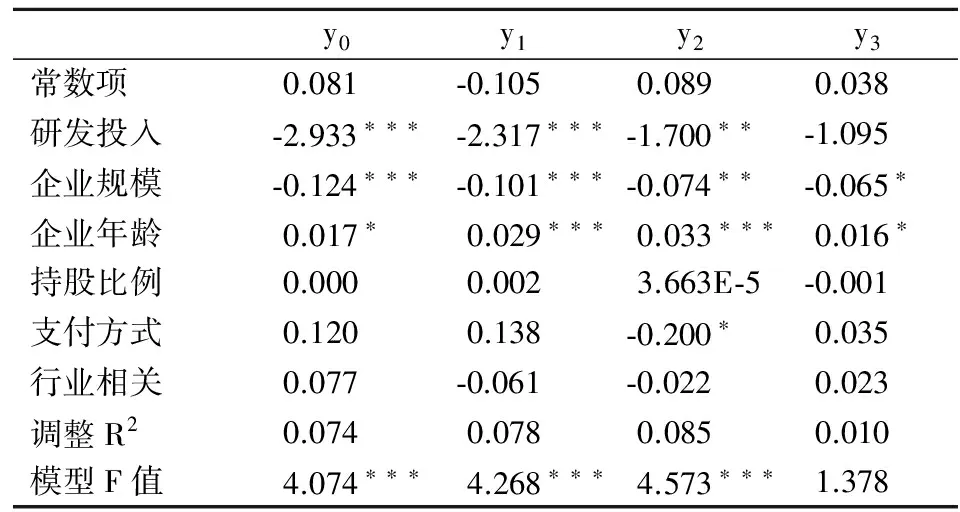

3.2.2回歸結果

從結果來看,模型的F值基本都顯著,回歸方程還是可以接受的。

表5 回歸模型結果

說明:***、**和*分別代表1%、5%和10%水平上顯著。

對研發投入變量而言,在并購當年及并購第一年、第二年的解釋結果顯著負相關,表明假設H1是被接受的,即該三個年度的研發投入對并購績效有顯著的負向影響。而并購后第三年則出現了顯著水平降低的現象,這表明研發投入不能在短期內改善企業經營績效,而需要更長周期的產出反饋,回歸結果在一定程度上對該解釋予以支持。

企業規模在四個年度中均表現為顯著負相關,說明假設H2得以接受。對高科技上市公司而言,小規模企業并購更具靈活性,對成長更為有利,而企業規模越大,增值空間越有限,從而得出企業規模小的公司產生了更多的并購績效增值的結果。

企業年齡則在回歸結果中表現出顯著正相關,表明假設H3也是接受的。長時間存立的企業確實能充分吸收行業資源而保持更好的并購績效增值,在并購中也更加富有行業經驗,這對并購結果而言顯然是有利的。

持股比例變量表現為不顯著,說明大股東的持股對并購績效并沒有顯著的影響,同樣也與假設H4相符,即大股東的持股對經營績效的改變不構成顯著影響。

支付方式僅在并購第二年表現出負相關顯著,整體而言顯著性水平較低,因此傾向于認為支付方式對并購績效也無顯著影響。從系數的符號來看,支付方式更多是正向影響并購績效,可認為假設H5被拒絕。

最后一項行業相關性也表現出對并購績效無顯著影響,符號正負均有,因此判定該變量對并購績效確實無顯著影響,拒絕假設H6。可能是行業相關的并購占總并購比例較高,無法精確描繪該變量對因變量的影響程度。

4 結論與討論

本文通過研究2010—2012年我國高科技上市公司并購數據,采用因子分析及回歸分析等實證分析方法,考察了樣本公司并購績效及其影響因素的關系,研究結果表明:(1)研發投入短期內會負面影響公司并購績效,意味著需要更長時間周期來醞釀研發的產出直至產生實際經營績效,因此研發投入雖說較為重要但收益時間較長,不可不考慮其對并購績效的短期拖累效應,所以企業在研發投入上也應避免盲目決策,量力而行;(2)企業規模整體會對并購績效產生負面影響,驗證了管理自大效應,小規模公司并購選擇更為靈活有效,而大規模公司在決策時則情景相對復雜,并購結果相對不可控而降低了成功率;(3)企業年齡對并購績效而言是正向影響因素,在充分享受了行業發展增益的年限較長的公司選擇并購時更有優勢,可以認為經驗幫助其降低了并購的不確定性從而能獲得較高的并購績效增益;(4)持股比例變量對并購無顯著影響,意味著之前所猜測的大股東持股對并購績效的作用可能是無效的,整體作用的結果便是無法影響并購績效;(5)交易特征變量也對并購績效影響不顯著,可能是因為支付方式中現金支付和行業相關性中雙方行業相關均占較大比例,從而無法精確地刻畫出交易特征對并購績效的影響程度,從系數來看,現金支付會正向影響并購績效而行業相關性對并購績效的影響方向不明,認定為無影響。

[1] 王君彩, 王淑芳. 企業研發投入與業績的相關性——基于電子信息行業的實證分析[J]. 中央財經大學學報, 2008(12):57-62.

[2] CLOODT M, HAGEDOORN J, KRANENBURG H V. Mergers and acquisitions: their effect on the innovative performance of companies in high-tech industries[J]. Research Policy, 2004, 35(5):642-654.

[3] CORNETT M M, TEHRANIAN H. Changes in corporate performance associated with bank acquisitions[J]. Journal of Financial Economics, 1992, 31(2):211-234.

[4] MOELLER S B, SCHLINGEMANN F P, STULZ R M. Firm size and the gains from acquisitions[J]. Journal of Financial Economics, 2004, 73(2):201-228.

[5] 劉志強. 上市公司并購績效及其影響因素的實證研究[D]. 長春:吉林大學, 2007.

[6] 李建偉. 論我國獨立董事產生機制的重構[J]. 法律科學:西北政法學院學報, 2004, 22(2):67-74.

[7] 丁華, 楊明. 淺議上市公司并購選擇現金支付方式的原因及其對稅收產生的經濟后果[J]. 商業經濟, 2008(5):80-82.

[8] COFF R W. Human capital, shared expertise, and the likelihood of impasse in corporate acquisitions[J]. Journal of Management, 2002, 28(1):107-128.

[9] 李青原, 田晨陽, 唐建新,等. 公司橫向并購動機: 效率理論還是市場勢力理論[J]. 會計研究, 2011.