無形資產對公司資本結構的影響研究

夏雪花+宮義飛+李亮

摘要:針對無形資產是否可以起到有效的債務支持替代作用進而影響企業資本結構這一當前少有文獻實證探討的問題,結合我國實際融資環境實證分析無形資產對企業負債水平及資本結構的影響程度和機制。研究發現,企業無形資產投入與負債支持能力及資產負債率顯著正相關,實際上發揮出了對有形資產債務支持的替代作用。

關鍵詞: 無形資產;資本結構;財務杠桿;融資能力

中圖分類號:F830.9文獻標識碼:A文章編號:10037217(2017)06006406

一、引言

隨著市場競爭加劇以及經濟轉型的推進,人們對商譽、技術研發投入等無形資產給公司價值帶來的影響日益重視,上市公司對無形資產投資的步伐正在逐步加快。與此同時,在《國家創新驅動發展戰略綱要》、《“十三五”國家科技創新規劃》等重要戰略指引背景下,科技創新對經濟社會發展的支撐和推進作用不斷增強。創新不僅成為企業、科研高校等組織的關注點,更被賦予推動產業邁向中高端、增添國民經濟發展新動能、提高發展質量和效益中的核心引領作用等使命①,這更加促使我國企業注重對無形資產的投入。而在上市公司對無形資產關注程度以及實際投入逐步增長的市場環境下,一個重要的問題就是了解無形資產對企業負債能力的支持作用以及其可能對企業資本結構的影響,這對于提升無形資產的使用效率、優化公司資本結構和價值創造路徑具有重要理論和實踐意義。

一方面,無形資產的某些特征,例如變現風險和較差擔保效力(現在對于類似無形資產作為抵押擔保物,我國商業銀行金融機構還沒有得到普遍認可),可能減少企業的債務融資動機,導致實際債務水平下降;另一方面,無形資產也可以像有形資產一樣有保證持續創造現金流的能力,有時其表現甚至超過有形資產。例如,華爾街日報2016年的一篇報道中即指出,在美國的無形資產的投資在私營企業國內生產總值的占比已達14%,高于有形資產在私營企業國內生產總值占比10%的貢獻程度。因此,從該角度而言,在無形資產日益得到重視的情況下,其存在和占比是否會影響到企業的資本結構以及杠桿作用的發揮呢?這是一個事關企業經營發展的重要問題。無形資產是否可以起到有效的債務支持作用甚至替代作用,對于今后探討科技創新、產業優化升級支持路徑和相關金融環境的優化均有著一定的借鑒意義。本文擬將上市公司無形資產的整體投資作為研究對象,結合2002-2015年我國A股上市公司觀測樣本重點考察上市公司無形資產整體投資對公司資本結構的影響。

二、文獻回顧

關于無形資產的定義,在國內外眾多研究者中并沒有形成統一的界定標準,畢竟在不同時代甚至可能在不同文化中,無形資產是一個變化和有差異的概念,而且隨著科技的進步,無形資產的內涵和外延也在不斷調整和變化。在我國的《企業會計準則》中,無形資產是指“企業擁有或控制的沒有實物形態的可辨認非貨幣性資產”,該定義與不同文獻中的無形資產概念的實質并無太大差異,因此本文將沿用這一概念。

在早期的文獻中,相比于無形資產,學者們更關注不動產(即有形資產)的債務支持作用以及對資本結構的影響。例如,Jensen(1986)等學者認為不動產有著更強的債務償還支持能力和更多的抵押使用頻率,不動產的占比越高,更有傾向和能力進行債務融資,這間接提示著無形資產可能與企業的資產負債率存在負相關關系\[1\]。又如Myers (1977)認為,研發支出、專利權等無形資產的擔保適用性不強,提升無形資產的占比會降低企業獲得負債的能力從而降低企業的資本負債率\[2\]。Warn(1977)也提出若公司規模越大、可用于擔保的固定資產總量和占比越多,其越可能獲得更多的貸款機會;Harris和Raviv (1991)發現公司的廣告費用、研發費用等費用性支出與企業的資產負債率存在負相關關系\[3\]。從這些研究可以看出,在早期的相關分析比較中,關注點在于無形資產的抵押能力在一定程度上弱于有形資產。

然而,隨著知識經濟的發展和高科技實體企業的不斷出現和普遍,人們日益注意到無形資產同樣可以有較強的現金流獲取能力。例如,在Griliches(1995)的研究中,作者發現企業進行高科技項目以及研發投入可以提升企業的股東價值以及生產效率\[4\]。Nakamura (2003) 的研究中,其通過對調查樣本的分析估計在美國無形資產在企業總資產中的占比已經上升至三分之一,并且其占比在過去十年中呈不斷上漲的趨勢\[5\]。不少研究者還細分行業探討無形資產對企業發展的影響,例如Aboody等(1999)在研究中發現,計算機企業的軟件研發投入與企業股票回報率間仍顯著正相關\[6\];我國紡織行業上市的無形資產與公司業績呈顯著的正向關系(陸正飛等,1998) \[7\]。陳立泰和林川(2009)發現我國的汽車行業中,無形資產對公司績效有著顯著的促進作用,且其程度大于固定資產和流動資產的貢獻程度\[8\]。類似的研究還有不少,其共同特點是在這些研究中學者都發現并印證了無形資產在企業價值增值以及盈利提升中的作用,并探討了無形資產在企業生產效率促進、盈利增長和業績提升等方面的角色。無形資產似乎已經起到了劃分新舊商業模式的作用,投資傾向的差異正是新舊經濟模式差別之所在\[9\]。在過去,組織因生產等要求,投資途徑主要集中于有形資產(例如廠房、機器),而隨著銷售擴展,組織又不得不不斷增加有形資產的投入;但在新市場環境中,無形資產日益重要,并且一旦設計出合理的模式(例如編設好代碼或運營系統),當銷售增長時就不再需要進行重復的無形資產投資。與此同時,有學者開始關注并在理論上嘗試分析無形資產是否可能影響企業的債務償還能力。例如,在Rampini和Viswanathan(2013)的分析中認為無形資產可能不會對企業的償債能力存在影響。他們認為無形資產的抵押和擔保效力存在不確定性,相比于有形資產,無形資產往往更加難以完整識別、分離、有效估值并使用。同時在融資活動中,企業有形資產的存在往往可以支持其償債能力。因此,Rampini和Viswanathan(2013)認為無形資產可能獨立于企業的債務償還和支持能力\[10\]。endprint

財經理論與實踐(雙月刊)2017年第6期2017年第6期(總第210期)

夏雪花,宮義飛,李亮:無形資產對公司資本結構的影響研究

從國內外學者的研究中可以看出,人們對無形資產的企業價值創造和盈利能力、業績提升作用方面的貢獻程度是有目共睹的。但與此同時,少有研究繼此探究無形資產對企業資本結構可能的影響,雖有學者(Rampini和Viswanathan,2013)分析無形資產是否可能對企業的償債能力存在影響,但仍局限于理論分析,且在其分析中忽略了資產償債支持能力的不少重要構成因素,例如持續的現金流獲得水平。對公司資本結構的影響因素有很多,既涉及外部融資環境,也受制于組織自身的經營和發展水平[11]。但無形資產的存在和其規模大小對企業債務水平及資本結構的影響是一個值得探討的話題,而這對于提升公司價值創造能力、優化公司資本結構有重要意義。因此,本文將結合我國實際融資環境,以上市公司為研究樣本實證分析無形資產對于企業負債水平及資本結構的影響程度和機制。

三、研究假設

在前文的文獻回顧中可以發現,企業對無形資產的投入可以提升企業的盈利能力、業績甚至股票回報率,無形資產同樣存在著較強的現金流獲取能力。在知識經濟時代,無形資產常可能成為企業重要的發展潛力點和擴張發展的關鍵,有時其對公司價值的貢獻甚至超過有形資產[8]。與此同時,融資情景也隨著當下的市場環境發生著改變,在Steve等(2015)的訪談中,受訪銀行在決定是否授予貸款以及貸款類型時,其主要的關注標準是公司的還款以及利息支付能力,重要的考慮因素之一即公司的現金流獲取預期,卻并不特意注重公司資產是否是有形或無形[12]。同時,考慮到無形資產對公司盈利能力和價值創造的積極作用,以及其在企業整體中不斷增長的占比,無形資產很可能為組織提供與有形資產差異不大的債務支持能力,或者起著有形資產債務支持能力的替代作用。

資產可以支持企業的負債能力不僅因為其可以用作抵押和擔保,也源于其對公司提供盈利平臺和創造持續現金流的能力。正如不少學者所發現,許多無形資產已經可以很有效、持續地引致現金流量,且相比于有形資產的周轉和盈利周期,無形資產的頻率和效率甚至會高于有形資產,無形資產產生替代性的未來現金流量對于支持債務融資同樣是適用的。此外,如果無形資產的風險相比于有形資產的風險更低,例如我國土地使用權即屬于無形資產的范疇,那么在融資風險評估時無形資產的債務支持能力也不一定會被低估。Larkin(2013)即指出正向積極的消費者印象(例如好的品牌形象)是可以降低企業總體風險的,并發現公司有意積極維護和提升品牌認知以增加運營的穩定性和可持續性,且有動機提升債務水平并降低現金持有[13]。此外,部分無形資產同樣也可以形成抵押效力,具有流動性的、可以進行重置轉讓的無形資產同樣可以被用作抵押品,而不少出借方也有著評估和利用無形資產再融資的創新渠道,其流動能力和抵押能力并不低。因此,許多無形資產同樣可以支持企業的債務償還能力并影響公司的杠桿水平。基于此,本文提出如下假設:

假設1企業無形資產投資(無形資產)與企業資產負債率呈正相關關系。

假設2企業無形資產投資(商譽)與企業資產負債率呈正相關關系。

(二)樣本選擇

本文的研究樣本數據均來自WIND資訊金融終端數據庫,選取2002-2015年我國所有A股上市公司作為初始觀測樣本,并剔除金融、保險類上市公司以及財務數據不全、財務數據異常(如資產負債率為負等)的公司,剔除ST公司,最終獲得A股市場10392個樣本觀測值。本文采用的統計軟件是Stata 13.0。

五、實證結果分析

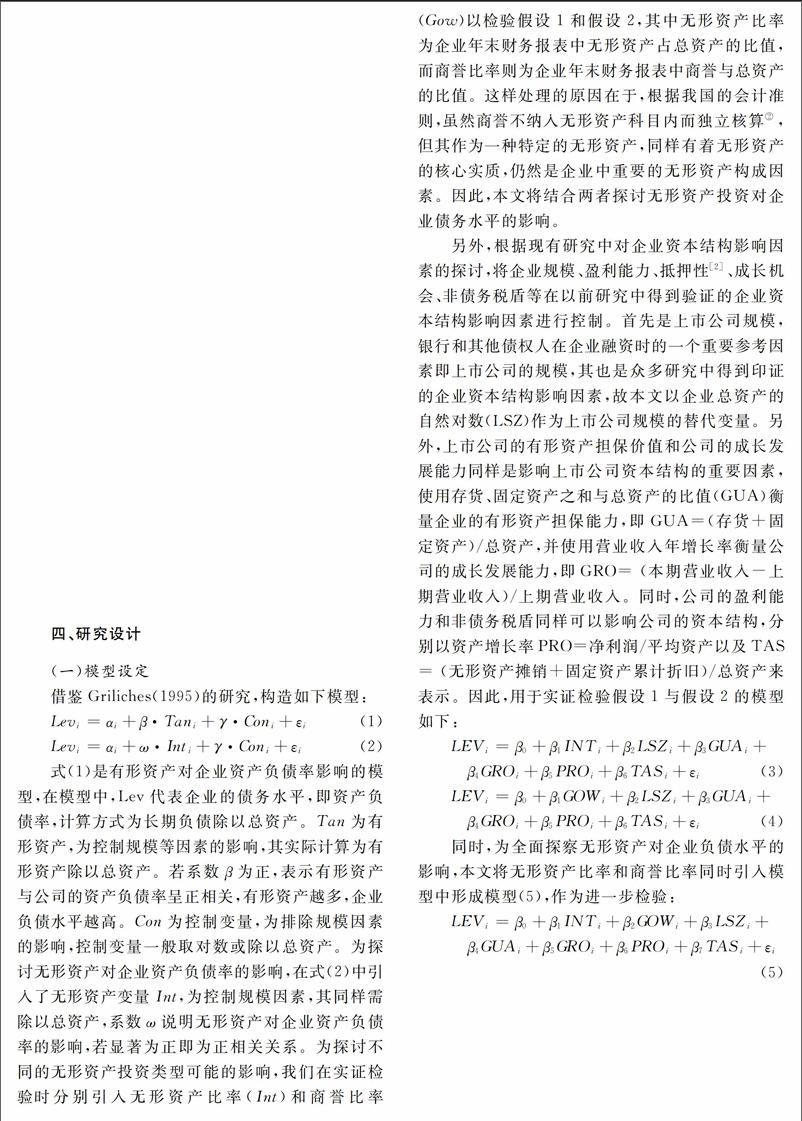

從描述性統計(見表1)可以看出,在觀測樣本中,我國上市公司資產負債率最低僅為1.32%,平均資產負債率為50%左右。而無形資產在總資產中的占比平均為5.13%,商譽占比平均為1.26%。上市公司規模在總資產取對數后,最小值為12.8263,最大值為41.3245,企業的有形資產擔保能力均值為45%,這說明有形資產還是在企業債務償還能力中有著不小的作用。樣本中企業的平均資產收益率為6%~7%之間,非債務稅盾均值為0.1251。

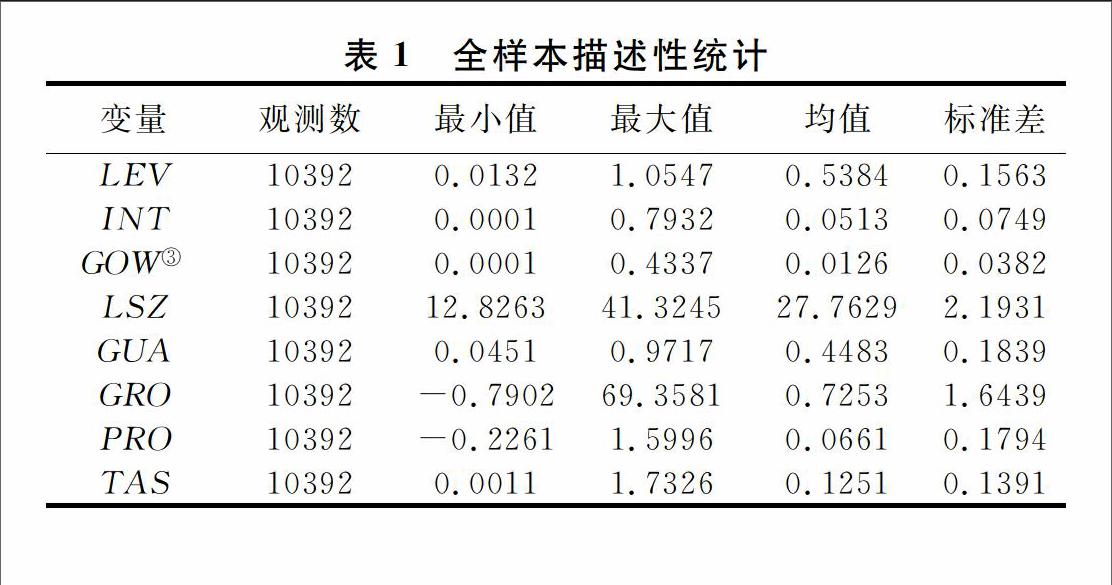

可以從表2相關性系數矩陣檢驗中得出,在1%與5%顯著性水平下,被解釋變量LEV與所有解釋變量均存在著顯著相關性關系。首先,企業的負債水平與無形資產占比、商譽占比、公司規模、企業的擔保能力以及增長能力均正相關,其中規模與企業資產負債率的相關系數最大,這在一定程度上說明規模因素對企業資產負債率的影響具有關鍵作用。而企業的盈利程度以及非債務稅盾與負債水平呈負相關。通過上述相關性分析,得出各個變量之間不存在共線性關系。各變量之間的具體關系還需要通過多元線性回歸方程進行檢驗。

根據表3的統計結果,在控制企業規模、擔保抵押能力、成長能力、盈利能力和非債務稅盾等影響因素后,上市公司的無形資產投入均與公司的資產負債率呈正相關關系。其中在只使用無形資產占比作為主要解釋變量的回歸模型(3)中,無形資產占比的系數為0.078,在1%統計水平下顯著為正,說明企業無形資產投入越高,企業的償債能力和負債傾向越高,無形資產在總資產中起著支持企業獲取債務融資的作用。類似地,在只使用商譽作為主要解釋變量的回歸模型中(4),商譽占比的系數為0.039,在5%顯著性水平下為正,說明企業資產中商譽比例越高,企業的負債水平越高。在將無形資產占比與商譽占比同時作為主要解釋變量的回歸模型(5)中,無形資產占比與商譽占比也均與企業資產負債率正相關,這再次說明企業的無形資產投入與企業的資本結構有著重要關系,無形資產及商譽在總資產中占比越高,企業的資產負債率越高。此外,在控制變量中,企業規模變量的回歸系數均顯著為正,且顯著性水平較高,這再次說明企業的總資產規模與資產負債率呈顯著的正相關關系,企業總資產規模越大,越易獲得債權人的信任和青睞,可獲得更多的債務資金,促使資產負債率提高。在統計分析中,企業的擔保抵押能力系數同樣顯著為正,說明了公司抵押能力與資產負債率的顯著正相關關系,在企業的總資產中可用于擔保的有形資產所占的比率越高,則該企業的信貸負資信越高,可較易獲得更多融資,因而更有可能形成較高的資產負債率。公司的成長能力和非債務稅盾的回歸系數不顯著,可能原因在于我國市場經濟發展過程中,不同成長時期企業的融資策略各有差異,其對企業資產負債率的影響并非一致的規律性。變量PRO的系數均在1%顯著性水平下呈負顯著,說明企業盈利能力與資產負債率顯著負相關,企業資產收益水平越高,其財務杠桿率越小。基于分析上述回歸分析結果,假設1和假設2均得到檢驗。endprint

同時,考慮到2006年《企業會計準則》中的《企業會計準則第06號——無形資產》對無形資產的確認、計量模式以及相應持有期間的攤銷處理可能產生的影響,本文還針對2002-2006年以及2007-2015年兩個時間段的樣本觀測值進行了分段分析(如表4),以更加穩健地檢驗相應研究假設。從表4的回歸結果中可以看出,在2002-2006年與2007-2015年的分段回歸中,雖然商譽的統計顯著性水平在兩個時間段內有一定差異,但總體上無論是無形資產占比還是商譽占比在兩個時段內均與企業資產負債率正相關,這再次支持了假設1與假設2,說明無形資產與企業的資本結構有著重要的關聯。此外,在分段回歸中,控制變量企業規模與企業擔保抵押能力的回歸系數均顯著為正,說明了公司規模和公司抵押能力越高,越容易獲得更多的融資,因而可能會形成較高的資產負債率。企業盈利能力在2002-2006年與2007-2015年時段內均與資產負債率顯著負相關,企業資產收益水平越高,企業負債占比越小。另外,考慮到可能的內生性問題,本文還以無形資產與商譽滯后一期的數值作為當期無形資產占比的工具變量進行了穩健性檢驗,這是因為在一定時間內,無形資產與商譽的規模變化一般較小,而滯后期的無形資產及商譽數值并不與當期資產數值有必然聯系,在模型中同時出現可在一定程度上減弱內生性問題。在使用滯后期的無形資產與商譽作為工具變量并進行相應2SLS分析后,回歸結果與原實證分析結果差異不大,無形資產占比(INT)與商譽(GOW)占比仍與企業資產負債率呈正相關,系數分別為0.116和0.009,分別于1%和10%統計水平下顯著。因此,在經過相應的穩健性檢驗后,本文發現在統計上無形資產占比與商譽占比均與企業資產負債率呈正相關,企業對無形資產的投入對企業的資本結構和負債能力有著顯著的影響。

六、結論

在無形資產日益受到重視的市場環境下,本文基于我國市場環境中上市公司的觀測樣本,對現有研究中較少得到關注的無形資產的企業負債支持能力及其對企業資本結構的影響進行了實證檢驗。對該問題的研究,有助于人們提高對無形資產價值的認識,也有利于銀行等金融機構改變重實物資產抵押、輕無形資產價值抵押的貸款傾向,同時可以改善金融服務環境,優化企業資本結構。本文定量地驗證了企業無形資產投入對債務杠桿水平的影響,并發現其與企業的負債支持能力以及資產負債率顯著正相關。該結果說明在當前的市場環境中,無形資產實際上起到了有形資產債務支持能力的替代作用,無形資產同樣可以較好地支持企業的債務融資,起到了一定的債務擔保作用。因此,在當前知識經濟和高科技產業迅猛發展的形勢下,企業的無形資產投入不僅可以增強企業的盈利、發展能力,同時也可提升企業的融資支持能力,相應地提升企業的稅盾效應,幫助企業在競爭中獲得優勢和發展。

注釋:

① 2016年8月12日人民網《人民日報人民時評:以科技創新引領發展新境界》。

② 2006年《企業會計準則》實行后,商譽作為單獨科目核算;之前的商譽數值可從追溯調整報表中獲取。

③ 2002-2006年之間的觀測樣本從調整追溯報表數值中獲取。

④ 由于無形資產及商譽數值滯后一期,導致回歸樣本觀測值減少。

參考文獻:

[1]Jensen M C. Agency costs of free cash flow, corporate finance, and takeovers\[J\]. American Economic Review, 1986(76): 323-329.

\[2\]Myers S.Determinants of corporate borrowing\[J\].Journal of Financial Economics, 1977,5(2):147-175.

\[3\]Harris M, Raviv A.The theory of capital structure\[J\].Journal of Finance, 1991(46): 297-355.

\[4\]Griliches Z. Technology, education, and productivity\[M\]. ICS Press, 1995.

\[5\]Nakamura L. A trillion dollars a year in intangible investment and the new economy\[M\]. Oxford University Press, 2003.

\[6\]Aboody B L. The valuerelevance of intangibles:the case of software capitalization\[J\]. Journal of Accounting Research, 1999,36(2): 161-191.

\[7\]陸正飛,辛宇.上市公司資本結構主要影響因素之實證研究\[J\].會計研究,1998(8):34-37.

\[8\]陳立泰,林川. 政府在產學研聯盟中的角色及行為研究\[J\],科技管理研究,2009(7):13-125.

\[9\]Zhao A L. Accountings 21st century challenge: how to value intangible assets\[J\]. CFO Journal, 2016(3):21.

\[10\]Rampini A,Viswanathan S. Collateral and capital structure\[J\]. Journal of Financial Economics, 2013(109):466-492.endprint

[11]楊勝剛,李慧彥.上市公司管理層持股對公司債務杠桿的影響[J].湖湘論壇,2015(4):64-69.

[12] Lohr Steve, Banking StartUps Adopt New Tools for Lending[N]. The New York Times.2015:1-4.

[13]Larkin Y. Brand perception, cash flow stability, and financial policy[J]. Social Science Electronic Publishing, 2013,110(1):232-253.

(責任編輯:王鐵軍)

Abstract:With the development of knowledge economy, the investment of intangible assets in enterprises has been paid more and more attention, and the impact of the intangible assets to organizational behavior also draws the concern of researchers. However, few studies have explored the influence of intangible assets on the capital structure of enterprises. This paper takes into account the actual financing environment of our country, and empirically study the influence degree and mechanism of intangible assets on the corporate debt level and capital structure. The results show that the intangible assets investment has a significant positive correlation with the enterprise's liability and asset liability ratio, and play an irreplaceable role in the ability of tangible assets debt support.

Key words:intangible assets; capital structure; financial leverage; financing abilityendprint