農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的風(fēng)險(xiǎn)及其管理

郭俊黛 西南財(cái)經(jīng)大學(xué)保險(xiǎn)學(xué)院

農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的風(fēng)險(xiǎn)及其管理

郭俊黛 西南財(cái)經(jīng)大學(xué)保險(xiǎn)學(xué)院

一、引言

為保障農(nóng)業(yè)生產(chǎn)的順利開展和保險(xiǎn)保障范圍的擴(kuò)大,中央自2007年起針對農(nóng)業(yè)保險(xiǎn)提供保費(fèi)補(bǔ)貼,鼓勵(lì)部分省市積極開展相關(guān)試點(diǎn)。由于政府大力推行政策性農(nóng)業(yè)保險(xiǎn),我國在相關(guān)方面獲得了快速發(fā)展。2010—2015年,我國農(nóng)險(xiǎn)總計(jì)向1.2億農(nóng)戶提供保障,其間保險(xiǎn)賠償金額高達(dá)914億元。同時(shí),農(nóng)產(chǎn)品價(jià)格保險(xiǎn)試點(diǎn)擴(kuò)展到26個(gè)省份,承保農(nóng)作物增加到18種。現(xiàn)行政策性農(nóng)業(yè)保險(xiǎn)制度主要保障自然災(zāi)害導(dǎo)致的農(nóng)業(yè)減產(chǎn),而忽略了農(nóng)業(yè)發(fā)展的市場風(fēng)險(xiǎn)或價(jià)格風(fēng)險(xiǎn)。控制農(nóng)產(chǎn)品價(jià)格波動(dòng)帶來的影響成為了重點(diǎn)攻克對象,由此產(chǎn)生了創(chuàng)新性農(nóng)險(xiǎn)產(chǎn)品——農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)。2013年農(nóng)業(yè)保險(xiǎn)條例實(shí)施后,保監(jiān)會(huì)發(fā)文表示鼓勵(lì)開發(fā)價(jià)格指數(shù)保險(xiǎn)等新型保險(xiǎn)產(chǎn)品。2016年中央一號(hào)文件也明確指出,要積極開展重要農(nóng)產(chǎn)品目標(biāo)價(jià)格保險(xiǎn)試點(diǎn)。

二、國內(nèi)外研究綜述

農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)風(fēng)險(xiǎn)的出現(xiàn)削弱了傳統(tǒng)農(nóng)業(yè)保險(xiǎn)信息不對稱的狀況。謝玉梅(2014)運(yùn)用Miranda模型研究發(fā)現(xiàn),農(nóng)戶個(gè)體產(chǎn)量波動(dòng)與所在區(qū)域產(chǎn)量波動(dòng)存在高度正相關(guān)性,從而得出了指數(shù)保險(xiǎn)能夠有效管理農(nóng)業(yè)生產(chǎn)風(fēng)險(xiǎn)的結(jié)論。呂開宇(2014)指出我國農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)面臨指數(shù)選取困難、基差風(fēng)險(xiǎn)大、市場認(rèn)知度低等挑戰(zhàn),同時(shí)存在保險(xiǎn)種類單一、過度依賴財(cái)政補(bǔ)貼、銷售渠道狹窄的風(fēng)險(xiǎn)。季嬋燕(2015)對生豬價(jià)格指數(shù)保險(xiǎn)杭州試點(diǎn)的推行情況研究分析發(fā)現(xiàn),生豬價(jià)格指數(shù)保險(xiǎn)面臨生豬養(yǎng)殖業(yè)的基本風(fēng)險(xiǎn),這將嚴(yán)重制約保險(xiǎn)公司的進(jìn)入意愿,對此文章建議充分發(fā)揮市場風(fēng)險(xiǎn)補(bǔ)償功能,促進(jìn)產(chǎn)業(yè)升級(jí);風(fēng)險(xiǎn)共擔(dān),控制理賠周期等。

農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的風(fēng)險(xiǎn)管理由此也成了重中之重。王克(2014)從理論上對該險(xiǎn)種的可行性進(jìn)行了研究分析,并提出六種可能的風(fēng)險(xiǎn)分散途徑。結(jié)合發(fā)達(dá)國家的相關(guān)經(jīng)驗(yàn),得出“開展該保險(xiǎn)要特別關(guān)注其可能的巨災(zāi)賠付風(fēng)險(xiǎn);同質(zhì)性強(qiáng)的農(nóng)產(chǎn)品或許不太適合價(jià)格指數(shù)保險(xiǎn)”等結(jié)論。張峭(2015)提出通過建立政府保費(fèi)補(bǔ)貼和巨災(zāi)風(fēng)險(xiǎn)分散制度、科學(xué)設(shè)計(jì)保險(xiǎn)產(chǎn)品等制度技術(shù)創(chuàng)新,能夠使傳統(tǒng)不可保的生豬價(jià)格風(fēng)險(xiǎn)轉(zhuǎn)變?yōu)榭杀oL(fēng)險(xiǎn)。Agricultural Insurance Schemes(2006)第四章介紹了美國、加拿大等國家的農(nóng)業(yè)保險(xiǎn)發(fā)展?fàn)顩r,包括農(nóng)作物收入保險(xiǎn)(area index revenue insurance)、牲畜價(jià)格保險(xiǎn)(livestock prices insurance)或牲畜毛收益保險(xiǎn)(livestock gross margin insurance)、整個(gè)農(nóng)場收入保險(xiǎn)(whole-farm income insurance)等等。美國典型的農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)是牲畜的價(jià)格指數(shù)保險(xiǎn)與毛收益保險(xiǎn);加拿大采用差額賠付,并將其生豬市場與美國掛鉤。BABCOCK B A(2004)結(jié)合期權(quán)期貨市場分析了牲畜保險(xiǎn)中的牲畜價(jià)格保險(xiǎn)(LRP)與毛收益保險(xiǎn)(LGM),認(rèn)為它們減少了畜牧業(yè)生產(chǎn)者為降低風(fēng)險(xiǎn)負(fù)擔(dān)的交易成本。

隨著農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)試點(diǎn)的推廣,國內(nèi)試點(diǎn)暴露了不少問題,如保費(fèi)較高、私人保險(xiǎn)公司進(jìn)入意愿低、農(nóng)戶不了解、缺乏巨災(zāi)應(yīng)對機(jī)制等。由于試點(diǎn)情況不佳,農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)風(fēng)險(xiǎn)及其管理的國內(nèi)成功經(jīng)驗(yàn)不足。筆者希望通過借鑒國際發(fā)展經(jīng)驗(yàn)并結(jié)合國內(nèi)試點(diǎn)暴露的問題,探索該險(xiǎn)種的風(fēng)險(xiǎn)及其管理方法。

三、農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)概述

(一)農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的內(nèi)涵及特點(diǎn)

農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)突破了傳統(tǒng)農(nóng)業(yè)保險(xiǎn)的局限,其透明化、標(biāo)準(zhǔn)化的特點(diǎn)減少了市場上的逆選擇與道德風(fēng)險(xiǎn)問題,同時(shí)也利于農(nóng)戶理解、接受與購買。這對農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)在國內(nèi)的推廣起到了極大的促進(jìn)作用。王克(2015)認(rèn)為,“農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)是對農(nóng)業(yè)生產(chǎn)經(jīng)營者因市場價(jià)格大幅波動(dòng)、農(nóng)產(chǎn)品價(jià)格低于目標(biāo)價(jià)格或價(jià)格指數(shù)造成的損失給予經(jīng)濟(jì)賠償?shù)囊环N制度安排”。馬改艷(2015)提出,“價(jià)格指數(shù)保險(xiǎn)是當(dāng)農(nóng)產(chǎn)品價(jià)格低于既定價(jià)格指數(shù)時(shí),對投保人給予賠償?shù)霓r(nóng)業(yè)保險(xiǎn)產(chǎn)品”。楊維(2015)界定農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)為“主要基于農(nóng)產(chǎn)品的期貨市場價(jià)格與現(xiàn)貨市場價(jià)格,以農(nóng)產(chǎn)品價(jià)格為標(biāo)的、價(jià)格指數(shù)為賠付依據(jù)的一種農(nóng)業(yè)保險(xiǎn)產(chǎn)品”。根據(jù)以上觀點(diǎn),筆者將農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)初步定義為:以保險(xiǎn)雙方訂立合同時(shí)確定的價(jià)格指數(shù)為觸發(fā)水平,當(dāng)農(nóng)產(chǎn)品市場價(jià)格低于觸發(fā)水平時(shí),保險(xiǎn)人按照合同約定對被保險(xiǎn)人的經(jīng)濟(jì)損失承擔(dān)賠償責(zé)任的商業(yè)行為。換言之,該險(xiǎn)種是一種以價(jià)格指數(shù)為賠付依據(jù),對市場風(fēng)險(xiǎn)進(jìn)行承保的保險(xiǎn)產(chǎn)品。

結(jié)合國內(nèi)外相關(guān)文獻(xiàn),本文認(rèn)為農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)相比傳統(tǒng)農(nóng)業(yè)保險(xiǎn)具有以下優(yōu)勢:第一,賠償依賴于第三方發(fā)布的客觀透明的指數(shù),有助于減少信息不對稱問題;第二,賠付條件簡單,方便農(nóng)戶理解與接受;第三,指數(shù)賠付容易調(diào)整指標(biāo)來降低基差風(fēng)險(xiǎn) (basic risk),即當(dāng)理論損失值高于實(shí)際損失值,被保險(xiǎn)人獲得超額賠付,反之相反;第四,無需對實(shí)際損失逐一查勘核損,節(jié)省經(jīng)營成本;第五,受眾廣泛,不限于農(nóng)業(yè)工作者、相關(guān)經(jīng)營商戶,有助于擴(kuò)大其保障范圍;第六,有利于開展分層風(fēng)險(xiǎn)管理,包括方式分層和程度分層,風(fēng)險(xiǎn)管理方式的分層即不同程度的風(fēng)險(xiǎn)對應(yīng)不同的風(fēng)險(xiǎn)管理手段,綜合利用儲(chǔ)蓄、借貸、商業(yè)保險(xiǎn)、政府巨災(zāi)保險(xiǎn)等手段,風(fēng)險(xiǎn)管理程度的分層即針對損失的級(jí)別設(shè)定分階段的賠付額,譬如分保險(xiǎn)公司、政府、個(gè)人的分層風(fēng)險(xiǎn)管理;第七,指數(shù)保險(xiǎn)合約標(biāo)準(zhǔn)透明的特點(diǎn)有助于其在金融衍生品市場上進(jìn)行交易,從長遠(yuǎn)來看,可以將系統(tǒng)性風(fēng)險(xiǎn)轉(zhuǎn)移范圍擴(kuò)大到全球。

(二)農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的風(fēng)險(xiǎn)

農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)在國內(nèi)的業(yè)務(wù)開展也處于起步階段,其面臨一些基礎(chǔ)性挑戰(zhàn)。譬如,巨災(zāi)風(fēng)險(xiǎn);如何防范資本炒作與投機(jī)風(fēng)險(xiǎn);該險(xiǎn)種的指數(shù)選取來源是否真實(shí)反映農(nóng)產(chǎn)品市場情況;如果主體雙方都沒有利益驅(qū)動(dòng)的情況下,是否需要政府介入進(jìn)行政策性干預(yù)等。

1.巨災(zāi)風(fēng)險(xiǎn)

隨著資本市場的不斷發(fā)展,我國農(nóng)產(chǎn)品市場已逐漸完成了一體化,在不同區(qū)域的相同農(nóng)產(chǎn)品的價(jià)格變動(dòng)情況往往也相仿,體現(xiàn)出了其顯著的系統(tǒng)性特征。這并不能達(dá)到商業(yè)保險(xiǎn)公司對風(fēng)險(xiǎn)的承保要求——風(fēng)險(xiǎn)獨(dú)立性。因此該險(xiǎn)種的保險(xiǎn)事故一旦發(fā)生,就可能涉及較大面積的巨額賠付。農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)潛在的巨災(zāi)風(fēng)險(xiǎn)使得商業(yè)保險(xiǎn)公司望而卻步,巨大的賠付風(fēng)險(xiǎn)制約了商業(yè)保險(xiǎn)公司發(fā)展拓寬其業(yè)務(wù)渠道的意愿。

2.資本炒作與投機(jī)風(fēng)險(xiǎn)

隨著市場經(jīng)濟(jì)發(fā)展,農(nóng)產(chǎn)品的金融屬性也不斷增強(qiáng),期貨市場的快速發(fā)展加劇了投機(jī)風(fēng)險(xiǎn)。投機(jī)者利用期貨市場的杠桿效應(yīng),人為擴(kuò)大市場對農(nóng)產(chǎn)品的需求,從而引致農(nóng)產(chǎn)品價(jià)格上揚(yáng)。若將農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的業(yè)務(wù)范圍擴(kuò)大到整個(gè)中國,龐大的指數(shù)合約市場將引來國際資本的炒作。這些風(fēng)險(xiǎn)都將嚴(yán)重制約國內(nèi)該險(xiǎn)種的業(yè)務(wù)發(fā)展,因此怎樣控制國際資本炒作與投機(jī)風(fēng)險(xiǎn)也將是一大挑戰(zhàn)。

3.指數(shù)化標(biāo)準(zhǔn)選取風(fēng)險(xiǎn)

盡管農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)已經(jīng)在一定程度上彌補(bǔ)了傳統(tǒng)農(nóng)險(xiǎn)的弊病,但只有在指數(shù)準(zhǔn)確反映農(nóng)產(chǎn)品價(jià)格整體趨勢、真正代表農(nóng)業(yè)相關(guān)利益的情況下,才能有效增加社會(huì)福利水平,發(fā)揮其推動(dòng)農(nóng)業(yè)市場進(jìn)步、體現(xiàn)社會(huì)公平的作用。但總的來說,指數(shù)化標(biāo)準(zhǔn)通常難以和農(nóng)產(chǎn)品利益表達(dá)達(dá)成完全一致。因此,該險(xiǎn)種的成功發(fā)展存在亟待解決的問題,即如何選取指數(shù)化標(biāo)準(zhǔn)使賠付與損失保持高度一致。

4.市場失靈風(fēng)險(xiǎn)

由于農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的高風(fēng)險(xiǎn)性,導(dǎo)致農(nóng)戶無法承擔(dān)高昂的保費(fèi)、私人保險(xiǎn)公司不愿意進(jìn)入該險(xiǎn)種市場等問題。新興保險(xiǎn)產(chǎn)品的指數(shù)標(biāo)準(zhǔn)選取可能更多地依靠人為測算,不滿足與市場的高度一致性。此時(shí)市場可能失靈,無法實(shí)現(xiàn)資源的有效配置,農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)有效需求不足,保障水平低下,制約農(nóng)產(chǎn)品市場的發(fā)展。

(三)農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的風(fēng)險(xiǎn)管理

針對上面提到的農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的風(fēng)險(xiǎn),并參考國際上關(guān)于該險(xiǎn)種的風(fēng)險(xiǎn)管理方法,接下來本文將站在理論分析的角度,針對以上四個(gè)方面提出對應(yīng)的風(fēng)險(xiǎn)管理方法。

1.技術(shù)控制巨災(zāi)風(fēng)險(xiǎn)

由于農(nóng)產(chǎn)品市場上存在系統(tǒng)性風(fēng)險(xiǎn),因此在大范圍內(nèi)推廣農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)時(shí),需要根據(jù)不同地區(qū)、不同農(nóng)產(chǎn)品的特點(diǎn),并結(jié)合風(fēng)險(xiǎn)管理方法慎重考慮。第一,同時(shí)承保不同農(nóng)產(chǎn)品,在標(biāo)的間分散風(fēng)險(xiǎn)。由于不同農(nóng)產(chǎn)品的價(jià)格變化并不完全相關(guān),因此該辦法具有可行性。同時(shí)也可以根據(jù)不同農(nóng)產(chǎn)品價(jià)格波動(dòng)程度的不同來進(jìn)行組合,從而進(jìn)行風(fēng)險(xiǎn)分散。第二,擴(kuò)大承保基數(shù),從空間和時(shí)間上合理分散風(fēng)險(xiǎn)。從空間上通過區(qū)域賠付風(fēng)險(xiǎn)的不同進(jìn)行風(fēng)險(xiǎn)分散,從時(shí)間上看可以通過賠付時(shí)間的不同將每次事故賠付壓力減小。第三,設(shè)置保障水平梯度。由于保障程度不同,對任何一次風(fēng)險(xiǎn)事故來說,不會(huì)發(fā)生全面賠付,且賠付的金額也不盡相同。第四,通過設(shè)定較低保額來控制賠付上限。哪怕需要大范圍賠付的巨災(zāi)事件發(fā)生,保險(xiǎn)公司也可以將賠償總額控制在可承受范圍以內(nèi)。第五,購買再保險(xiǎn),將風(fēng)險(xiǎn)部分轉(zhuǎn)移給再保公司。再保險(xiǎn)體系既能在時(shí)間上分散風(fēng)險(xiǎn),還能穩(wěn)定直保公司的承保收入。同時(shí),再保險(xiǎn)不僅能轉(zhuǎn)移直保公司經(jīng)營風(fēng)險(xiǎn)、擴(kuò)大其承保能力,還能推動(dòng)農(nóng)業(yè)保險(xiǎn)走向可持續(xù)發(fā)展。第六,利用期貨期權(quán)市場對沖風(fēng)險(xiǎn)。標(biāo)準(zhǔn)化的指數(shù)合約在二級(jí)市場上具有流通能力,可以借此將其與期貨期權(quán)市場掛鉤,從而將農(nóng)業(yè)巨災(zāi)風(fēng)險(xiǎn)分散到更為廣闊的資本市場上。

2.防范資本炒作與投機(jī)風(fēng)險(xiǎn)

指數(shù)保險(xiǎn)合約具有標(biāo)準(zhǔn)化、透明化的特點(diǎn),使得指數(shù)保險(xiǎn)合約在二級(jí)市場上的流動(dòng)成為可能。但由于農(nóng)產(chǎn)品的基礎(chǔ)性,標(biāo)準(zhǔn)化合約也有可能加劇國內(nèi)外資本炒作與投機(jī)風(fēng)險(xiǎn)。一方面,應(yīng)設(shè)置國際指數(shù)保險(xiǎn)合約買賣壁壘,提高國際買賣門檻,限制國際資本的流入;另一方面,深化改革農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)合約的二級(jí)流通市場,制定規(guī)則制約該險(xiǎn)種的炒作與投機(jī)。

?表1 農(nóng)業(yè)部“農(nóng)產(chǎn)品批發(fā)價(jià)格200指數(shù)”——月度指數(shù)

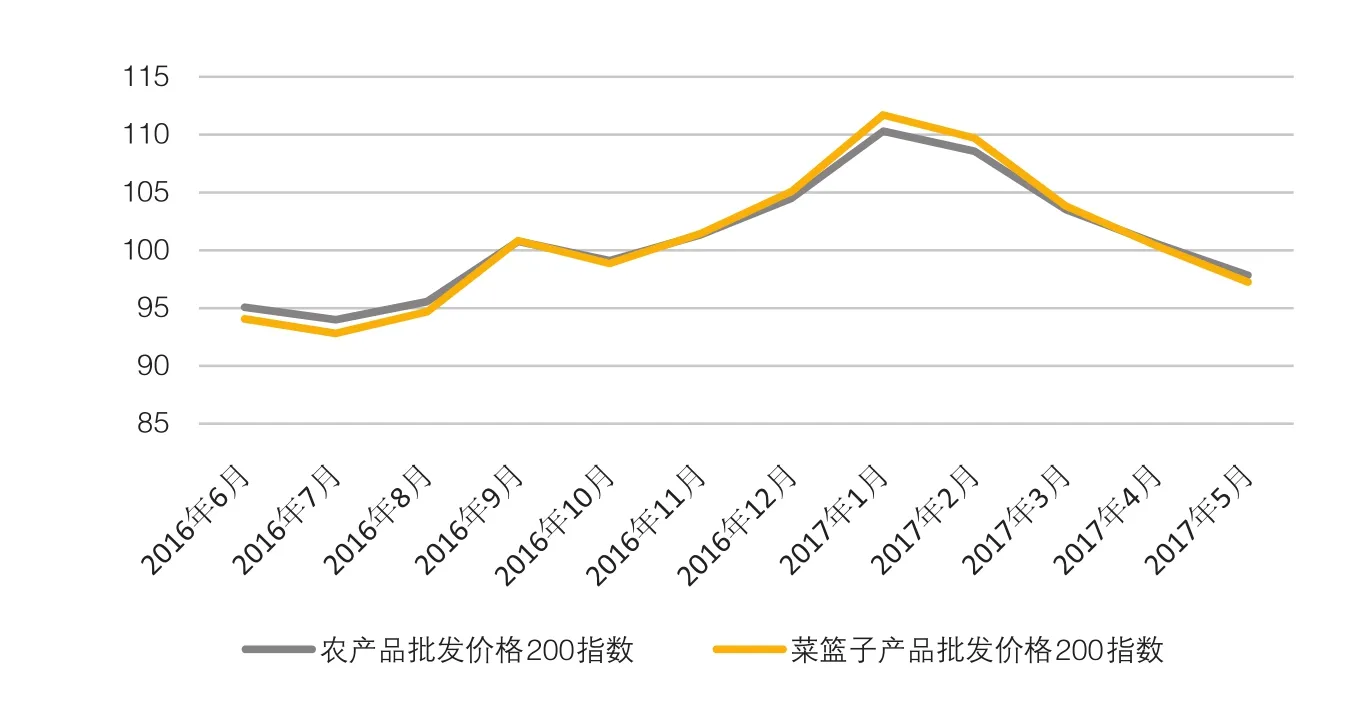

?圖1 農(nóng)產(chǎn)品、菜籃子產(chǎn)品批發(fā)價(jià)格200指數(shù)月度走勢圖

3.科學(xué)編制指數(shù)

指數(shù)選取是否合理,取決于指數(shù)能否涵蓋影響整個(gè)地區(qū)農(nóng)作物價(jià)格的重要因素。涵蓋范圍越廣,指數(shù)估測值與實(shí)際損失之間聯(lián)系緊密程度就越高。因此指數(shù)化標(biāo)準(zhǔn)的選取應(yīng)建立在大數(shù)據(jù)的基礎(chǔ)之上,結(jié)合相關(guān)農(nóng)產(chǎn)品近幾年的價(jià)格數(shù)據(jù),并剝離特殊事件對其價(jià)格的影響,應(yīng)用統(tǒng)計(jì)得到剔除特殊影響后的正常指數(shù)。具體步驟如下:第一,確定指數(shù)內(nèi)容;第二,選取采價(jià)點(diǎn);第三,選取樣本品種;第四,確定權(quán)重;第五,剝離意外影響;第六,指數(shù)編制。

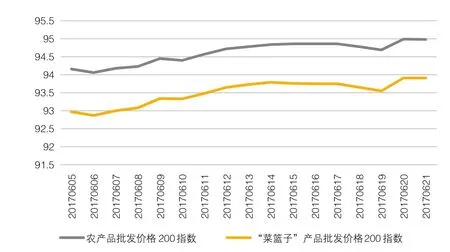

近年來,我國農(nóng)產(chǎn)品批發(fā)市場逐漸形成體系,在農(nóng)業(yè)和農(nóng)村經(jīng)濟(jì)乃至國民經(jīng)濟(jì)中發(fā)揮著越來越大的作用。本文以農(nóng)產(chǎn)品批發(fā)市場價(jià)格來近似代替農(nóng)產(chǎn)品市場價(jià)格。對農(nóng)產(chǎn)品批發(fā)價(jià)格指數(shù)的月度及日度數(shù)據(jù)進(jìn)行研究,我們可以得到表1、表2,圖1、圖2。

由于指數(shù)標(biāo)準(zhǔn)很難囊括整個(gè)農(nóng)產(chǎn)品市場的具體情況,同時(shí)由以上月度數(shù)據(jù)(表1、圖1)和日度數(shù)據(jù)(表2、圖2)不難看出,農(nóng)產(chǎn)品批發(fā)價(jià)格總指數(shù)與“菜籃子”產(chǎn)品批發(fā)價(jià)格指數(shù)不僅在日度數(shù)據(jù)中走勢一致,月度數(shù)據(jù)也走勢一致。經(jīng)查證,二者不僅在短期數(shù)據(jù)中走勢一致,在長期數(shù)據(jù)中也不例外。筆者認(rèn)為,雖然此處以農(nóng)產(chǎn)品批發(fā)價(jià)格來近似替代農(nóng)產(chǎn)品市場價(jià)格,但并沒有對得到以上結(jié)論有決定性的反駁依據(jù)。因此,本文建議選取有代表性的“菜籃子”產(chǎn)品批發(fā)價(jià)格來反映農(nóng)產(chǎn)品價(jià)格指數(shù)。

4.市場失靈時(shí)政府介入政策性干預(yù)

由于農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)面臨承保風(fēng)險(xiǎn)高以及開辦成本高的問題,商業(yè)保險(xiǎn)公司進(jìn)入意愿低下,政府應(yīng)采取措施刺激有效需求。其次,中國保險(xiǎn)市場上特有的缺乏信任問題,需要借助政府力量幫忙改善。此外,該險(xiǎn)種的推廣實(shí)施也需要政府監(jiān)督。

第一,政府應(yīng)頒布實(shí)施相關(guān)政策,促進(jìn)該險(xiǎn)種的推廣。由于價(jià)格的系統(tǒng)性風(fēng)險(xiǎn),為預(yù)防大面積賠付或大額賠付的發(fā)生,保費(fèi)水平可能偏高,政府應(yīng)實(shí)施補(bǔ)貼政策來刺激有效需求。筆者認(rèn)為該險(xiǎn)種的政策性補(bǔ)貼應(yīng)分地區(qū)或其他具體情況而設(shè)定不同的補(bǔ)貼等級(jí)。同時(shí)在大面積及巨額賠付發(fā)生時(shí),政府應(yīng)介入提供財(cái)政支持。

?表2 農(nóng)業(yè)部“農(nóng)產(chǎn)品批發(fā)價(jià)格200指數(shù)”——日度指數(shù)

?圖2 農(nóng)產(chǎn)品、菜籃子產(chǎn)品批發(fā)價(jià)格200指數(shù)日度走勢圖

第二,農(nóng)戶對保險(xiǎn)的認(rèn)知需要政府幫助改善。我國保險(xiǎn)市場的發(fā)展遠(yuǎn)遠(yuǎn)落后于歐美國家,民眾對保險(xiǎn)的認(rèn)知也存在誤區(qū),政府應(yīng)介入干預(yù)。例如,加強(qiáng)農(nóng)業(yè)保險(xiǎn)基礎(chǔ)設(shè)施網(wǎng)點(diǎn)建設(shè),保障服務(wù)水平;通過農(nóng)業(yè)保險(xiǎn)與信貸產(chǎn)品的捆綁銷售,既能降低交易成本也能拓寬營銷渠道;或者由農(nóng)業(yè)合作組織銷售,不僅能解決高昂的營銷成本,又能使社員通過農(nóng)業(yè)合作組織獲得政府補(bǔ)貼。

第三,政府應(yīng)制定相關(guān)規(guī)則并加強(qiáng)監(jiān)督檢查。首先,政府應(yīng)對保險(xiǎn)公司設(shè)立的相關(guān)專用賬戶進(jìn)行定期審查;其次,針對國際資本炒作與投機(jī)風(fēng)險(xiǎn),政府應(yīng)制定對內(nèi)與對外的資本流入規(guī)則與資本操作限制;最后,農(nóng)產(chǎn)品價(jià)格指數(shù)的監(jiān)測和發(fā)布工作應(yīng)在政府的督查下進(jìn)行。

(一)農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)國際經(jīng)驗(yàn)

全球有不少國家的農(nóng)業(yè)保險(xiǎn)保障范圍內(nèi)包括了農(nóng)產(chǎn)品價(jià)格風(fēng)險(xiǎn),如美國、加拿大等國家。他們通過價(jià)格指數(shù)保險(xiǎn)等險(xiǎn)種來完成對農(nóng)產(chǎn)品價(jià)格風(fēng)險(xiǎn)的管控。

美國的農(nóng)業(yè)保險(xiǎn)保障計(jì)劃將大部分農(nóng)產(chǎn)品價(jià)格風(fēng)險(xiǎn)納入其中,關(guān)于畜牧業(yè)的價(jià)格風(fēng)險(xiǎn)保障保險(xiǎn)更是典型代表。畜牧業(yè)內(nèi)對價(jià)格風(fēng)險(xiǎn)承保的有價(jià)格風(fēng)險(xiǎn)保障計(jì)劃(LRP,Livestock Risk Protection)和毛收益保險(xiǎn)(LGM,Livestock Gross Margin)兩種,目前保障對象有生豬、肉牛和奶牛。LGM針對毛收益的損失進(jìn)行賠償,實(shí)際上同時(shí)保障了畜產(chǎn)品的養(yǎng)殖成本與銷售收入;LPR則保障牲畜價(jià)格下降帶來的損失,不保飼養(yǎng)成本。類似的,關(guān)于生豬價(jià)格保險(xiǎn),不少發(fā)達(dá)國家采用其在期貨市場上的遠(yuǎn)期合約價(jià)格來設(shè)定其觸發(fā)價(jià)格。

加拿大的生豬價(jià)格指數(shù)保險(xiǎn)主要針對價(jià)格突降風(fēng)險(xiǎn)為各階段的生豬養(yǎng)殖戶提供保障。在保險(xiǎn)合同簽訂時(shí)約定好觸發(fā)水平,若賣出價(jià)格低于觸發(fā)水平,則農(nóng)戶按差價(jià)獲得賠償。市場價(jià)格受匯率因素影響,因此這實(shí)際上是經(jīng)過匯率轉(zhuǎn)換的加拿大豬肉價(jià)格看跌期權(quán),并由美國、加拿大期貨和金融市場決定其保費(fèi)和保額。

四、農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)及其風(fēng)險(xiǎn)管理的國際經(jīng)驗(yàn)借鑒

(二)農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)風(fēng)險(xiǎn)管理國際經(jīng)驗(yàn)借鑒

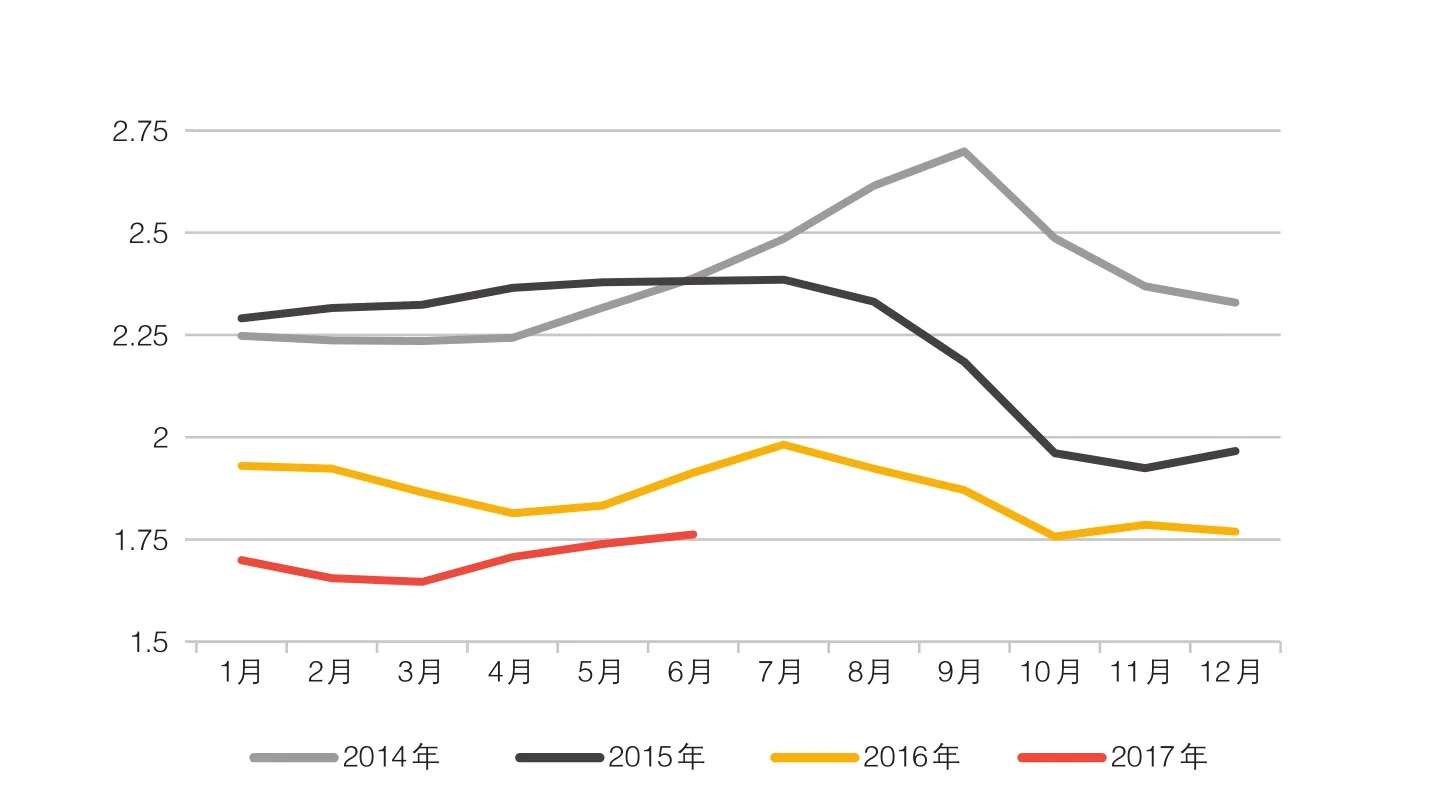

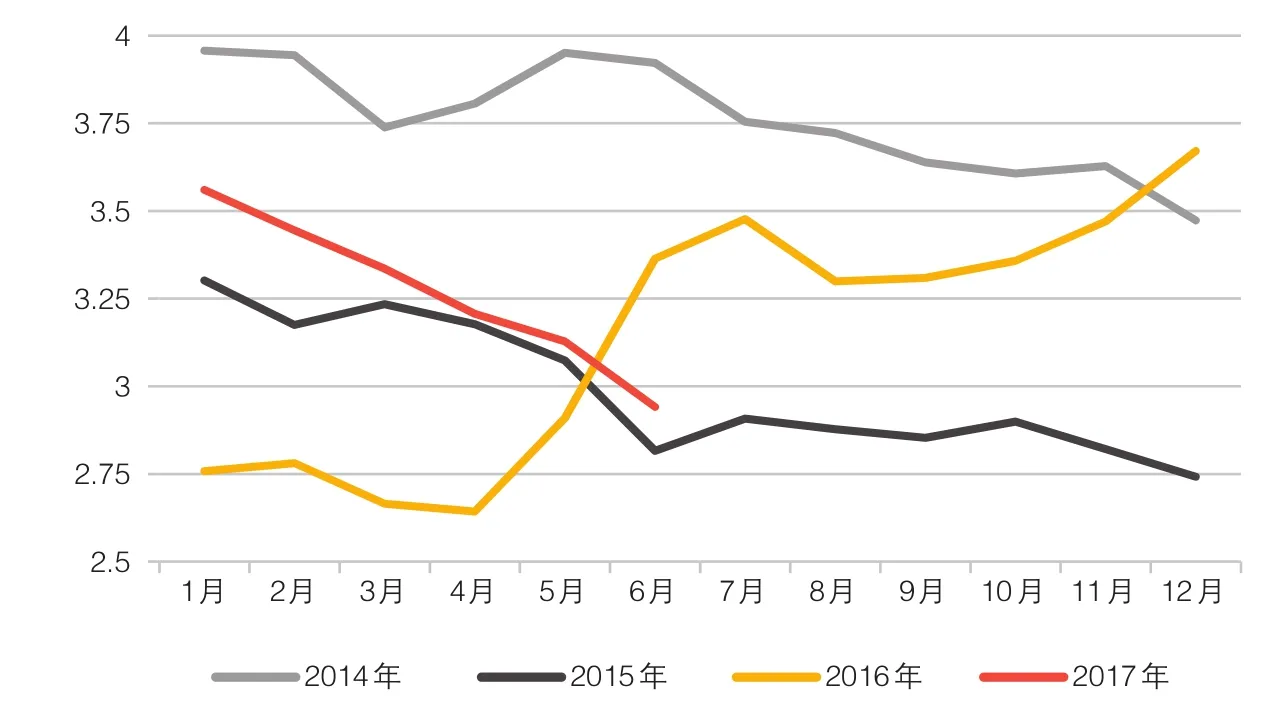

?圖3 生豬外三元全國價(jià)格走勢圖(元/kg)

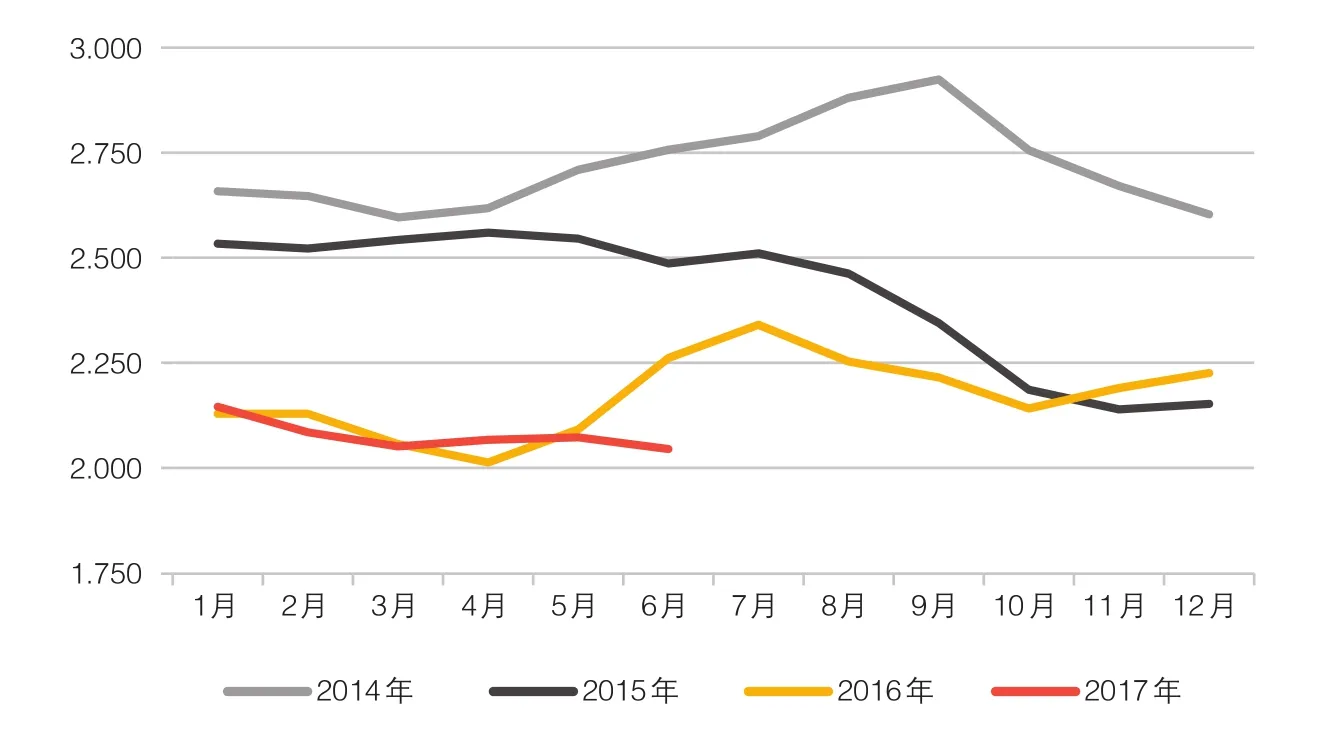

?圖4 2014年1月至2017年6月玉米(14%水分)價(jià)格走勢圖(元/kg)

通過對發(fā)達(dá)國家經(jīng)驗(yàn)的分析,并結(jié)合中國國情,筆者認(rèn)為:第一,國內(nèi)農(nóng)產(chǎn)品價(jià)格具有很強(qiáng)的系統(tǒng)性風(fēng)險(xiǎn),該險(xiǎn)種面臨巨額賠付風(fēng)險(xiǎn),所以推廣應(yīng)用時(shí)要慎重考慮,筆者建議保險(xiǎn)公司跨種類進(jìn)行捆綁組合銷售、政府提供財(cái)政補(bǔ)貼;第二,對市場較不穩(wěn)定的農(nóng)產(chǎn)品(如畜牧產(chǎn)品)來說,可以將其與發(fā)達(dá)國家相對應(yīng)市場掛鉤,通常利用匯率進(jìn)行轉(zhuǎn)換、并結(jié)合國內(nèi)特殊因子修正;第三,選擇差額賠付,減輕保險(xiǎn)公司與政府負(fù)擔(dān);第四,對蔬菜產(chǎn)品來說,其運(yùn)輸能力差、保質(zhì)期短,實(shí)施該險(xiǎn)種時(shí)應(yīng)結(jié)合蔬菜特點(diǎn)選擇保險(xiǎn)期限;第五,由于國內(nèi)期貨市場目前還不發(fā)達(dá),因此我國還暫時(shí)不能充分利用期貨市場的價(jià)格發(fā)現(xiàn)功能、但對生豬價(jià)格指數(shù)保險(xiǎn)來說,可以利用市場共同預(yù)期的待宰活豬與玉米等糧食價(jià)格的比例水平來確定其觸發(fā)價(jià)格。

關(guān)于美國毛收益保險(xiǎn)(LGM)的啟示和借鑒,下面以國內(nèi)生豬價(jià)格指數(shù)保險(xiǎn)為例詳細(xì)闡釋豬糧比的作用。國內(nèi)2014年1月至2017年6月的生豬市場價(jià)格走勢、國內(nèi)2014年1月至2017年6月的玉米價(jià)格走勢2014年1月至2017年6月豆粕價(jià)格走勢分別見圖3、圖4、圖5。這里有必要說明的是為什么選取玉米、豆粕作為糧食代表,因?yàn)橛衩状蠹s占生豬飼料的65%,豆粕占生豬飼料的20%,因此玉米與豆粕的價(jià)格能對生豬飼養(yǎng)成本產(chǎn)生決定性影響。

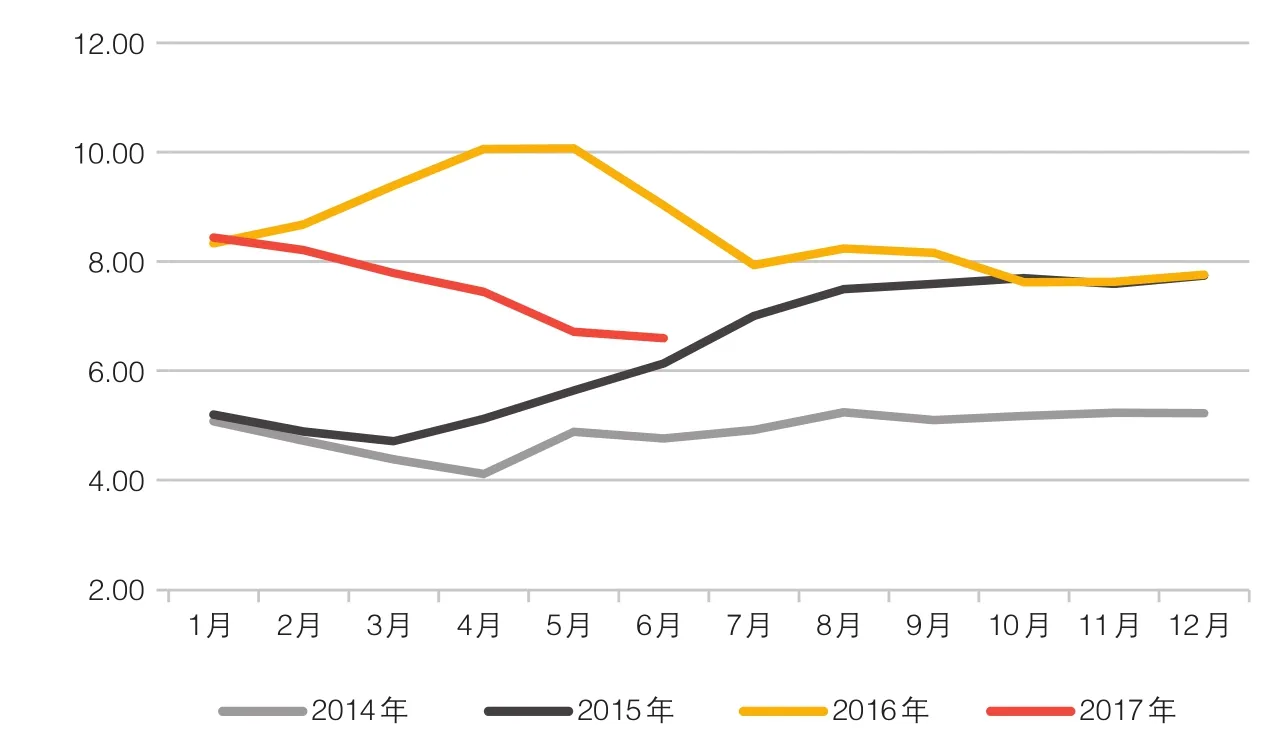

?圖5 2014年1月至2017年6月豆粕(43%蛋白)價(jià)格走勢圖(元/kg)

?圖6 2014年1月至2017年6月豬零食大致綜合價(jià)格走勢圖(元/kg)

?圖7 2014年1月至2017年6月豬糧比走勢圖(元/kg)

國內(nèi)2014年1月至2017年6月的豬糧比價(jià)格走勢見圖6、圖7。采用豬糧比來確定生豬價(jià)格指數(shù)保險(xiǎn)的觸發(fā)價(jià)格,就類似于美國的毛收益保險(xiǎn)(LGM),既保障生豬市場價(jià)格,也保障了其飼養(yǎng)成本。

同時(shí),經(jīng)過分析不難發(fā)現(xiàn),在忽略了豬肉價(jià)格與玉米價(jià)格本身的差距之后,“豬糧比”是較為穩(wěn)定的。由上圖6圖7可知,“豬糧比”大致維持在4~10之間,同時(shí)豬糧比的波幅其實(shí)很小,也就是說,如果忽略市場生豬與玉米豆粕的價(jià)格差異后,豬、糧價(jià)格其實(shí)大致相當(dāng)。因此,根據(jù)“豬糧比”來測算的生豬價(jià)格指數(shù)保險(xiǎn)觸發(fā)水平,在極大程度上簡化了豬肉價(jià)格觸發(fā)指數(shù)的選取工作。同時(shí)經(jīng)過測算,生豬價(jià)格指數(shù)保險(xiǎn)中通常采用的豬糧比為“6∶1”,此時(shí)的生豬養(yǎng)殖基本處于盈虧平衡點(diǎn)。

五、農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的國內(nèi)試點(diǎn)及其評價(jià):基于案例分析

截至2015年,農(nóng)產(chǎn)品價(jià)格保險(xiǎn)試點(diǎn)擴(kuò)展到26個(gè)省份,承保農(nóng)作物增加到18種。2011年至2013年,國內(nèi)首批試點(diǎn)陸續(xù)開始實(shí)施,包含上海、北京、江蘇張家港和四川成都,它們都對該險(xiǎn)種的發(fā)展具有里程碑意義。在國內(nèi)該險(xiǎn)種試點(diǎn)較為成熟之后,2015年重慶水稻與生豬目標(biāo)價(jià)格指數(shù)保險(xiǎn)試點(diǎn)無疑是對先前試點(diǎn)的積極修正與改進(jìn),也是對豬肉價(jià)格異常波動(dòng)的政策性回應(yīng)。2016年廣西開始實(shí)施甘蔗價(jià)格指數(shù)保險(xiǎn)試點(diǎn),將指數(shù)保險(xiǎn)與期貨期權(quán)市場有機(jī)結(jié)合,并試圖實(shí)現(xiàn)多方均衡共贏,開啟了國內(nèi)該險(xiǎn)種發(fā)展的新局面。

(一)上海的蔬菜價(jià)格保險(xiǎn)試點(diǎn)

2011年,上海開創(chuàng)了國內(nèi)首個(gè)蔬菜價(jià)格保險(xiǎn)制度,實(shí)施對象為上海本地產(chǎn)青菜,由安信農(nóng)業(yè)保險(xiǎn)公司承保,目的在于為青菜成本價(jià)格提供保障。在保險(xiǎn)期間如果蔬菜價(jià)格低于前三年平均價(jià)格,則針對差額部分賠付。綠葉菜成本價(jià)格保險(xiǎn)分“夏淡”和“冬淡”兩季各三個(gè)月,目的是避免菜價(jià)下跌對農(nóng)戶造成沖擊。市財(cái)政補(bǔ)貼保費(fèi)的50%,區(qū)縣財(cái)政補(bǔ)貼40%,農(nóng)戶自費(fèi)10%。

(二)北京的生豬價(jià)格指數(shù)保險(xiǎn)試點(diǎn)

2013年5月,北京市順義區(qū)推出了國內(nèi)首款生豬價(jià)格指數(shù)保險(xiǎn)。該保險(xiǎn)由安華農(nóng)業(yè)保險(xiǎn)公司推出,采用國家發(fā)改委每周公布的“豬糧比”,在保險(xiǎn)期內(nèi)一旦平均“豬糧比”低于6∶1,保險(xiǎn)公司按約定賠償。政府累計(jì)提供80%的保費(fèi)補(bǔ)貼,農(nóng)戶承擔(dān)20%。

(三)江蘇的農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)試點(diǎn)2013年6月,江蘇張家港市開展農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)試點(diǎn),覆蓋7個(gè)蔬菜基地,品種涉及雞毛菜、杭白菜、青菜,由人保財(cái)險(xiǎn)張家港中心支公司承保。當(dāng)被保農(nóng)產(chǎn)品的平均市場零售價(jià)低于保險(xiǎn)期間日平均零售價(jià)時(shí)保險(xiǎn)公司按約定賠償。市級(jí)財(cái)政補(bǔ)貼50%鎮(zhèn)級(jí)財(cái)政補(bǔ)貼40%,蔬菜生產(chǎn)基地承擔(dān)10%,保險(xiǎn)公司則主要負(fù)責(zé)該險(xiǎn)種業(yè)務(wù)的具體操作。

(四)成都的蔬菜價(jià)格指數(shù)保險(xiǎn)試點(diǎn)

2013年,成都成為繼上海之后國內(nèi)第二家開展價(jià)格指數(shù)類農(nóng)業(yè)保險(xiǎn)的地區(qū),由錦泰保險(xiǎn)公司承保。經(jīng)過調(diào)研,成都市將占全市蔬菜生產(chǎn)總量70%以上的11個(gè)大宗蔬菜種類,比如萵筍、蕹菜、蓮花白、大白菜等,作為價(jià)格指數(shù)保險(xiǎn)品種。成都市農(nóng)委相關(guān)負(fù)責(zé)人表示,這11個(gè)蔬菜種類是綜合考慮市民飲食習(xí)慣、蔬菜產(chǎn)量、生產(chǎn)調(diào)節(jié)的可操作性和價(jià)格波動(dòng)特征等因素后確立的保險(xiǎn)涵蓋品種,具有民生性,而不是選取所謂的貴的有機(jī)蔬菜,表現(xiàn)了該險(xiǎn)種的民生導(dǎo)向。當(dāng)蔬菜在承保期間平均離地價(jià)格低于事先約定的價(jià)格時(shí),保險(xiǎn)公司進(jìn)行理賠。市縣兩級(jí)財(cái)政補(bǔ)貼80%,農(nóng)戶自繳20%。

自推出蔬菜價(jià)格指數(shù)保險(xiǎn)以來,成都“菜賤傷農(nóng)”的現(xiàn)象得到了有效的抑制。成都試點(diǎn)該險(xiǎn)種的一大特點(diǎn)在于針對蔬菜生產(chǎn)環(huán)境和市場風(fēng)險(xiǎn)的不同設(shè)定了“保收期”與“保淡期”的不同承保理賠方案,保淡期為差額賠付,保收期則采用全額賠付。截至2016年3月,蔬菜價(jià)格指數(shù)保險(xiǎn)已由最開始的9個(gè)區(qū)縣擴(kuò)展到13個(gè)區(qū)縣,投保規(guī)模由7.74萬畝增長至11.4萬畝,保額由1.09億元增長至1.8億元。但相較全市蔬菜種植面積常年保持的240萬畝來說,目前的保障規(guī)模仍有待提高。

(五)重慶的水稻、生豬產(chǎn)品目標(biāo)價(jià)格保險(xiǎn)試點(diǎn)

2015年,重慶市永川區(qū)正式實(shí)施農(nóng)產(chǎn)品目標(biāo)價(jià)格保險(xiǎn)試點(diǎn),在保險(xiǎn)期間,當(dāng)水稻、生豬產(chǎn)品的市場價(jià)格低于事先約定價(jià)格時(shí),保險(xiǎn)公司按約定賠償。其中,市、區(qū)財(cái)政分別補(bǔ)助保費(fèi)的60%、20%,投保農(nóng)戶負(fù)擔(dān)20%。此次永川區(qū)試點(diǎn)共提供風(fēng)險(xiǎn)保障6262萬元,財(cái)政補(bǔ)貼保費(fèi)194萬元。

(六)廣西的甘蔗價(jià)格指數(shù)保險(xiǎn)試點(diǎn)

2016年,為減少蔗農(nóng)與糖廠受國內(nèi)上升的生產(chǎn)成本和國外糖低價(jià)的雙重影響,太保產(chǎn)險(xiǎn)、安信農(nóng)保聯(lián)合廣西當(dāng)?shù)卣絾?dòng)糖料蔗價(jià)格指數(shù)保險(xiǎn)試點(diǎn)。廣西試點(diǎn)還將該險(xiǎn)種與期貨期權(quán)市場有機(jī)結(jié)合,希望借此來減小糖價(jià)波動(dòng)給相關(guān)利益方帶來的損失。該險(xiǎn)種的特別之處在于同時(shí)保障多方利益,在糖價(jià)上漲時(shí),為蔗農(nóng)提供收入補(bǔ)償;下跌時(shí),為糖廠提供損失補(bǔ)償。既保障了蔗農(nóng)的收益,又降低了糖廠的收購成本,實(shí)現(xiàn)蔗農(nóng)與糖廠的雙贏。該險(xiǎn)種采取自愿投保,每畝糖料蔗保費(fèi)為180元,其中財(cái)政補(bǔ)貼80%,糖廠補(bǔ)貼保費(fèi)的10%,蔗農(nóng)繳納剩余的10%。廣西壯族自治區(qū)政府將多種金融渠道綜合應(yīng)用于農(nóng)業(yè)生產(chǎn),在國內(nèi)屬首創(chuàng),有助于建立以市場為主導(dǎo)、綜合運(yùn)用金融保險(xiǎn)手段的糖料蔗收購價(jià)新型定價(jià)機(jī)制。

(七)國內(nèi)農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)試點(diǎn)的評價(jià)

通過分析以上試點(diǎn)地區(qū)案例,我們可以發(fā)現(xiàn)農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的確具備克服傳統(tǒng)農(nóng)險(xiǎn)不足的風(fēng)險(xiǎn)管理職能,同時(shí)在國內(nèi)的發(fā)展也發(fā)揮了其推動(dòng)農(nóng)產(chǎn)品市場進(jìn)步的作用。以上試點(diǎn)具備以下共同特點(diǎn):其一,農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)具有降低經(jīng)營成本和調(diào)動(dòng)農(nóng)戶積極性的作用;其二,試點(diǎn)都獲得了政府的財(cái)政支持,這減輕了農(nóng)戶的生產(chǎn)成本負(fù)擔(dān),成功刺激了其有效需求;其三,既保自然風(fēng)險(xiǎn)又保市場風(fēng)險(xiǎn)的雙保險(xiǎn)制度增強(qiáng)了農(nóng)戶對抗市場風(fēng)險(xiǎn)的能力,使得該險(xiǎn)種在試點(diǎn)區(qū)域廣受好評;其四,在試點(diǎn)推進(jìn)過程中,試點(diǎn)也在不斷地修改完善,廣西甘蔗價(jià)格指數(shù)保險(xiǎn)試點(diǎn)對全國農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)與期權(quán)期貨市場的結(jié)合具有極高的借鑒意義,標(biāo)志著國內(nèi)“保險(xiǎn)+期貨”模式的起步。

但在試點(diǎn)的逐步推廣過程中,也逐漸暴露了不少問題。第一,雖然大多數(shù)試點(diǎn)都采取了財(cái)政支持政策,對于農(nóng)戶而言,即便有了政府補(bǔ)貼保費(fèi)依舊高昂;對保險(xiǎn)公司而言,規(guī)模的擴(kuò)大意味著保得越多虧得越多。第二,幾乎所有試點(diǎn)都存在農(nóng)民風(fēng)險(xiǎn)管理意識(shí)不強(qiáng)、對參保流程不了解、宣傳力度不夠等問題,限制了該險(xiǎn)種的發(fā)展。第三,農(nóng)民跟風(fēng)現(xiàn)象與從眾心理等因素的影響,導(dǎo)致該險(xiǎn)種的實(shí)際實(shí)施效果有待考證。第四,試點(diǎn)地區(qū)實(shí)驗(yàn)對象僅為大規(guī)模種植主體,不包括散戶,然而廣大散戶才是我國農(nóng)業(yè)生產(chǎn)的重要組成部分。如果將該險(xiǎn)種推廣到全國,則需要兼顧不同規(guī)模農(nóng)戶的特點(diǎn)。第五,該險(xiǎn)種目前國內(nèi)試點(diǎn)范圍比較局限,保險(xiǎn)的覆蓋面與受益面需進(jìn)一步提高。

六、結(jié)論及對策建議

(一)結(jié)論

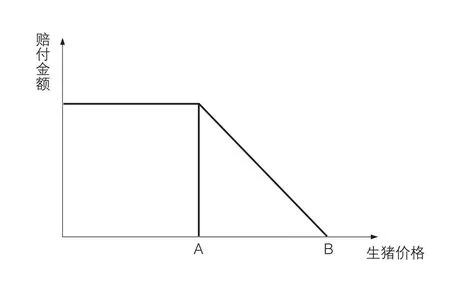

?圖8 生雞價(jià)格指數(shù)保險(xiǎn)差價(jià)賠付

?圖9 生豬價(jià)格指數(shù)保險(xiǎn)階段性賠付

通過對農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)風(fēng)險(xiǎn)的理論探究,可以通過技術(shù)手段控制巨災(zāi)風(fēng)險(xiǎn)、制定規(guī)則防范資本炒作與投機(jī)風(fēng)險(xiǎn)、科學(xué)編制指數(shù)、政府實(shí)施相應(yīng)政策等手段對該險(xiǎn)種進(jìn)行風(fēng)險(xiǎn)管理。對國內(nèi)農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的試點(diǎn)案例分析,并結(jié)合國際該險(xiǎn)種的發(fā)展經(jīng)驗(yàn),發(fā)現(xiàn)該險(xiǎn)種的風(fēng)險(xiǎn)也可以從保險(xiǎn)產(chǎn)品的設(shè)計(jì)細(xì)節(jié)、技術(shù)支持等方面得到改善。

(二)對策建議

農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)面臨的風(fēng)險(xiǎn)諸多,這些風(fēng)險(xiǎn)如何管理將涉及保險(xiǎn)公司和政府兩個(gè)主體。接下來分別從以上兩個(gè)主體入手,對發(fā)揮其在農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)中的各自作用提出一些對策建議。

1.保險(xiǎn)公司層面

(1)險(xiǎn)種開發(fā)方面

從保險(xiǎn)公司角度出發(fā),本文提出可以采取多種具體的針對險(xiǎn)種的控制風(fēng)險(xiǎn)方法,譬如,差價(jià)賠付、分梯度賠付等等。差價(jià)賠付,在簽訂保險(xiǎn)合同時(shí)約定參考第三方發(fā)布的指數(shù)標(biāo)準(zhǔn)(即觸發(fā)價(jià)格),一旦市場價(jià)格低于觸發(fā)價(jià)格,保險(xiǎn)公司則按差價(jià)部分向相關(guān)利益方作出賠償。以生雞價(jià)格指數(shù)保險(xiǎn)為例,如圖8。由圖8可知,在保險(xiǎn)責(zé)任期間內(nèi),當(dāng)生雞市場價(jià)格平均值低于觸發(fā)價(jià)格時(shí)(如B點(diǎn)),保險(xiǎn)人按合同約定賠償差額(C-D);當(dāng)生雞市場價(jià)格平均值高于觸發(fā)價(jià)格時(shí)(如A點(diǎn)),保險(xiǎn)人不予賠償。其中生雞市場價(jià)格以事先約定的第三方公布為準(zhǔn)。

對同一保險(xiǎn)對象進(jìn)行“分梯度賠付”。對農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的標(biāo)的設(shè)定價(jià)格保障范圍(此處以生豬價(jià)格為例),見圖9。根據(jù)圖9可知,當(dāng)生豬價(jià)格低于A點(diǎn)時(shí),按定額賠償給付;當(dāng)生豬價(jià)格介于A和B之間時(shí),賠償給付金額與生豬價(jià)格成反比,當(dāng)生豬價(jià)格高于B時(shí),不予賠償。其中價(jià)格保障范圍由事前雙方合同約定的方法決定(一般參照同年不同期生豬市場價(jià)格波動(dòng)范圍、往年同期生豬市場價(jià)格以及豬糧比),生豬市場價(jià)格由合同雙方事先約定的第三方公布為準(zhǔn)。

(2)險(xiǎn)種發(fā)展方面

第一,增加承保標(biāo)的種類、增大承保標(biāo)的數(shù)量,從時(shí)間和空間上進(jìn)行風(fēng)險(xiǎn)分散;第二,再保險(xiǎn)分保,轉(zhuǎn)嫁風(fēng)險(xiǎn);第三,利用指數(shù)化合約與期權(quán)期貨市場掛鉤,向資本市場轉(zhuǎn)移風(fēng)險(xiǎn);第四,積極發(fā)展期貨市場,利用其價(jià)格發(fā)現(xiàn)功能尋找更加準(zhǔn)確的賠付標(biāo)準(zhǔn);第五,通過匯率及其他特殊修正因子,將我國農(nóng)產(chǎn)品與發(fā)達(dá)市場掛鉤,穩(wěn)固國內(nèi)市場;第六,尋找類似于世界銀行等大型企業(yè)的技術(shù)支持,引進(jìn)先進(jìn)風(fēng)險(xiǎn)管理方法等;第七,采用“豬糧比”作為生豬價(jià)格指數(shù)保險(xiǎn)的指數(shù)觸發(fā)機(jī)制。

(3)險(xiǎn)種推廣方面

首先,構(gòu)建統(tǒng)一的管理機(jī)制,將保險(xiǎn)企業(yè)與相關(guān)政府部門的農(nóng)險(xiǎn)工作結(jié)合,使現(xiàn)有開展農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的相關(guān)企業(yè)單位進(jìn)行資源整合,互利共贏,監(jiān)督協(xié)助。然后,增大指數(shù)勘測的基礎(chǔ)設(shè)施覆蓋范圍,并建立反饋機(jī)制,不斷完善改進(jìn)。其次,設(shè)定大范圍實(shí)施的限制條件,并倡導(dǎo)跨險(xiǎn)種捆綁銷售。最后,壯大已有試點(diǎn),增加新的試點(diǎn),以點(diǎn)帶面,從而使該險(xiǎn)種得到更全面的推廣。

2.政府層面

在市場失靈時(shí),政府應(yīng)充當(dāng)“第三只手來對市場進(jìn)行矯正與管控。作為創(chuàng)新型的農(nóng)業(yè)保險(xiǎn),農(nóng)產(chǎn)品價(jià)格指數(shù)的實(shí)施尚處于初級(jí)階段,其高風(fēng)險(xiǎn)性阻礙了該險(xiǎn)種的發(fā)展此時(shí)政府應(yīng)介入刺激該險(xiǎn)種的有效需求。

(1)財(cái)政補(bǔ)貼

由于農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的高風(fēng)險(xiǎn)性高保費(fèi),保險(xiǎn)企業(yè)、農(nóng)戶的進(jìn)入意愿普遍較低,因此需要政府協(xié)助相關(guān)業(yè)務(wù)的開展工作。政府應(yīng)同時(shí)對農(nóng)戶、保險(xiǎn)公司提供補(bǔ)貼,并在巨災(zāi)發(fā)生時(shí)提供救助。

(2)保險(xiǎn)網(wǎng)點(diǎn)基礎(chǔ)設(shè)施建設(shè)

由于國內(nèi)大部分公民對保險(xiǎn)事業(yè)存在極大的誤解,這種現(xiàn)象在農(nóng)村地區(qū)更為顯著,這會(huì)導(dǎo)致農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的工作開展十分困難,政府應(yīng)協(xié)助保險(xiǎn)的基層宣傳工作。中國農(nóng)村地區(qū)分布較為分散,政府應(yīng)協(xié)助建立基層保險(xiǎn)服務(wù)網(wǎng)點(diǎn),方便保險(xiǎn)公司與農(nóng)戶的溝通、承保和理賠等工作。

(3)農(nóng)產(chǎn)品價(jià)格指數(shù)的監(jiān)測與發(fā)布

農(nóng)產(chǎn)品價(jià)格指數(shù)保險(xiǎn)的理賠標(biāo)準(zhǔn)來自于指數(shù),因此指數(shù)的發(fā)布依賴于保險(xiǎn)公司與農(nóng)戶以外的第三方。為保障社會(huì)公平政府應(yīng)介入加強(qiáng)對指數(shù)標(biāo)準(zhǔn)選取過程的監(jiān)督。