賣空交易、投資策略與股票收益

——基于中國A股市場的實證檢驗

彭松林 蘇冬蔚

賣空交易、投資策略與股票收益

——基于中國A股市場的實證檢驗

彭松林 蘇冬蔚

以往文獻側重考察賣空交易對市場穩定性及價格發現效率的不同影響,而對賣空者交易策略及其對股票收益的影響研究較少。基于中國A股市場進行實證檢驗,結果顯示: (1)賣空者采用短期趨勢交易策略,在股價下跌時,增加融券賣空量;(2)賣空率具有解釋股票截面收益率的作用,賣空率與股票收益率負相關,日賣空率高的股票在未來1-2天的收益率低于賣空率低的股票收益率;(3)通過構建賣空風險因子發現,賣空風險因子具有風險溢價的作用。

賣空交易策略; 股票收益; 賣空率; 賣空風險因子

一 引 言

長期以來,我國資本市場基本制度建設不健全、投資者結構不合理,市場投機風氣盛行,同漲同跌、暴漲暴跌等現象層出不窮,學術界、業界、監管層各方普遍認為其原因之一是缺少賣空機制。2010年3月31日,我國A股市場正式實施融資融券制度,這意味著我國資本市場“單邊市”正式結束,也標志著我國資本市場制度的進一步完善。融券標的經過多次擴充,目前可融券標的數量已經占A股的近三分之一,同時隨著轉融券制度的推出,市場融券數量達到了一定的規模,賣空交易在我國資本市場中產生越來越重要的影響。

但是,有關賣空交易對市場的影響在學術界、業界爭議較大。一方面,大量文獻表明,賣空限制導致股價被高估,降低了市場價格發現效率。賣空機制的引入使悲觀者的看法及時反映到股價中,提高了市場穩定性及定價效率,能有效地抑制市場泡沫,降低市場崩盤風險(Miller, 1977[1]; Diamond和Veerecchia, 1987[2];Hong和Stein, 2003[3];Saffi和Sigurdsson, 2010[4];Frino et al., 2011[5]) 。另一方面,也有文獻發現,放松賣空導致股價波幅增加、極端負收益的發生頻率上升,賣空者作為知情交易者,可能在股價下跌時利用賣空操縱股價(Bris et al., 2007[6];Chang et al., 2007[7];Chiang et al., 2010[8]) 。

與學術界持有的賣空交易能夠穩定市場、提高市場定價效率的觀點相反,在股價下跌及金融危機期間,賣空者飽受罵名,媒體及業界指控賣空者利用賣空交易操縱股價及進行內幕交易導致股價暴跌。在2015年,隨著大盤的一路飆升,我國A股市場頻現千股漲停、千股跌停的極端現象。2015年5月,上證綜指下跌30%,市場流動性枯竭。媒體及業界紛紛指責賣空者是股災的罪魁禍首,賣空者利用賣空交易打壓股價,從而導致股價大跌。出于各方面壓力,隨后各大券商停止了融券交易,監管機構對股指期貨也作出限制,但禁止賣空能否穩定市場引起了很大爭議。權威股災反思報告《完善制度設計,提升市場信心——建設長期健康穩定發展的資本市場》*清華大學國家金融研究院,《完善制度設計,提升市場信心——建設長期健康穩定發展的資本市場》,2015年11月。認為,融券賣空不是本次股災的根本原因。相反,市場機制多空不協調積累了大量風險,最后導致股災的發生。

市場表現是投資者交易行為的結果,賣空交易是穩定市場還是加劇市場波動?爭論的背后是: 賣空者采取什么樣的交易策略及其對股價有何影響?Diether et al.(2009)[9]研究發現,賣空者采用逆向交易策略(Contrarian Strategy),選擇賣空過去5日內股價上漲的股票,這說明賣空交易具有穩定市場的作用。我國資本市場作為新興市場,與成熟資本市場在交易制度、投資者結構、投資者交易策略方面存在諸多差異。因此,有必要研究在我國市場背景下賣空者的交易策略及其對股價的影響。而有關我國A股市場賣空交易的文獻主要集中在賣空交易與市場穩定性、定價效率、市場流動性、公司治理等主題(許紅偉和陳欣,2012[10];肖浩和孔愛國,2014[11];李志生等,2015[12]) ,沒有對A股市場賣空者的交易策略及其對股價的影響進行深入研究。

因此,本文利用可融券標的賣空交易數據,深入研究賣空者交易策略及其對股票價格的影響,同時進一步研究了股票賣空率所包含的股價信息,最后構造賣空風險因子并檢驗其風險溢價作用,這對厘清賣空交易對市場的影響有重要意義。本文的貢獻主要體現在三個方面: (1)研究了我國A股市場賣空者的交易策略,投資者交易策略是市場表現的內在機理,研究賣空者交易策略有助于厘清賣空機制的市場作用;(2)研究了賣空交易對個股收益率的影響,發現賣空率與股票預期收益率負相關,賣空率對股票截面收益率具有解釋能力,這對投資具有指導作用;(3)構造賣空風險因子,發現賣空風險因子具有風險溢價的作用,豐富了對風險因子的認識。

接下來的內容結構安排為: 第二部分回顧文獻;第三部分提出相關研究假說,并構建賣空者交易策略計量模型;第四部分為數據統計描述、實證結果分析及穩健性檢驗;第五部分對全文進行總結。

二 文獻回顧

關于賣空交易對市場影響的相關研究,概括起來主要集中在以下兩方面。

(一)賣空交易對市場穩定性、定價效率的影響

賣空交易是一種重要的交易制度,對股票價格有重要影響,賣空限制會導致股價高估。Miller(1977)[1]、Diamond和Verrecchia(1987)[2]、Hong和Stein(2003)[3]研究發現,引入賣空機制,悲觀者的看法能夠及時反映到股價當中,有效地抑制市場泡沫,降低市場崩盤風險概率,提高定價效率。Boehmer et al.(2013)[13]研究發現,美國監管機構在2008年金融危機爆發后對金融公司施加的賣空約束,不僅沒有穩定股價,反而導致市場流動性的枯竭及價格發現效率的下降。Frino et al.(2011)[5]、Beber和Pagano(2013)[14]研究發現全球主要證券市場在金融危機時頒布賣空禁令,損害了市場效率。但Bris et al.(2007)[6]發現,賣空約束較嚴重的國家,股票收益率的負偏程度和極端負收益的發生頻率均較低,因此賣空約束有助于穩定市場;Chang et al.(2007)[7]發現,賣空約束解除后,股價波幅增加、偏度減小且極端負收益的發生頻率上升,表明賣空交易削弱了市場穩定性。A股市場賣空交易相關研究中,許紅偉和陳欣 (2012)[10]發現兩融業務沒有顯著改善定價效率,但有助于降低高市值、低換手率和低市盈率股票的偏度并減小股價暴跌的概率;李科等(2014)[15]以2012年11月出現的白酒行業“塑化劑丑聞”事件為例,通過構造行業內可賣空和不可賣空股票的投資組合,發現賣空約束導致股價高估、錯誤定價問題;肖浩和孔愛國 (2014)[11]發現融資融券降低了噪音交易、公司盈余管理和投資者之間的信息不對稱,使股價特質性波動減少;Chang et al.(2014)[16]發現兩融標的擴容后,新增融資融券股票的異常收益率顯著為負且收益率的波幅下降,表明賣空約束減少后股票的定價效率上升; Zhao et al.(2014)[17]發現,兩融標的擴容后,新增兩融股票收益率的波幅、偏度和極端值均減少;李志生等(2015)[12]發現兩融標的推出后,標的價格發現效率顯著改善,而且融券交易量與定價效率之間呈正相關關系。盡管大部分文獻發現賣空交易能夠增強市場穩定性,提高價格發現效率和市場有效性,但是仍然存在很多爭議,這可能與所研究的具體市場環境、交易制度及所使用的研究樣本等有很大關系。

(二)賣空交易與股票收益率關系

賣空交易者具有信息中介的作用,股票賣空交易能夠向市場傳遞股價信息。許多研究(Senchack和Starks, 1993[18];Diether et al., 2002[19];Asquith et al., 2005[20];Ackert和Athanassakos, 2005[21];Au et al., 2009[22])發現賣空率與股票的短期收益率(Short Interest Ratio)負相關,具有預測股票收益率的作用。Boehmer et al.(2010)[23]發現本月賣空率低的股票,在未來一個月的收益率顯著高于賣空率高的股票收益率,通過買入賣空率低的股票組合,同時賣出賣空率高的股票組合,這種簡單交易策略能夠得到顯著的正超額收益,這表明在賣空約束不嚴重的情況下,低賣空率代表好消息。Rapach et al.(2016)[24]研究發現,相比其他常用的預測變量,在樣本內和樣本外,賣空率都對股票預期收益率有更好的預測作用。

賣空者如何能夠預測股票收益率?主要有兩種解釋: (1)賣空者具有很強的信息處理能力,能夠快速識別出被高估的股票;或賣空者是知情交易者,其信息優勢來自內部消息。Engelberg et al.(2012)[25]研究了賣空者交易時機,發現負面消息公布前,賣空交易量沒有顯著增加,負面消息公布之后,賣空交易才顯著增加。這表明賣空者的信息優勢不是來自內部消息,而是來自對公共消息很強的處理和分辨能力。Boehmer et al.(2008[26], 2015[27])研究發現賣空者是知情交易者,特別是機構賣空者,擁有很強的信息優勢,被機構投資者賣空的股票預期收益率比被個人投資者賣空的股票收益率顯著要低。進一步研究賣空交易者信息來源,將消息分為負收益公告、分析師評級下調、分析師預期收益下調,發現賣空者在這些負面消息發布之前就已預知,而且賣空者比分析師知道更多有關公司的基本信息,但是沒有發現賣空者有操縱股價的跡象。(2)賣空者自愿充當流動性提供者,當市場買盤壓力很大時,投資者融券賣空增加股票供給,等買盤壓力減小、股票價格下跌時還券獲利(Comerton-Forde et al.,2016)[28]。根據金融學基本理論,如果市場是有效的,那么股票收益與風險暴露成正比。賣空率包含股價信息,具有解釋股票截面收益率的作用,那么賣空風險因子是否具有風險溢價作用呢?目前缺乏相關文獻對其進行研究。

綜上,對賣空交易是否有助于降低價格波動、抑制暴漲暴跌、提高資產定價效率并增強市場穩定性問題,學界進行了大量研究,但并未得到一致的結論,這可能與具體的市場環境及投資者的交易策略有很大關系。有關賣空交易與股票收益率的關系,相關研究主要集中在發達資本市場,對于引入賣空交易制度時間較短的新興中國A股市場,賣空交易與股票收益率的關系有待進一步研究。

三 理論假說與計量方法

(一)賣空者交易策略

投資者根據市場情況及自身的判斷選擇采用何種交易策略,Diether et al.(2009)[9]研究了2005年紐約證券交易所(NYSE)和納斯達克交易所(NASDAQ)上市公司的賣空交易情況,發現股票賣空率與過去5個交易日股票收益率正相關,賣空交易者選擇了逆向策略,對過去股價上漲快、收益率高的股票賣空程度要高;Ang et al.(2006)[29]認為逆向交易者能夠降低股價的波動,使價格偏離價值的股票回歸到基礎價值。Comerton-Forde et al.(2016)[28]使用日內高頻交易數據,隨機選取紐約交易所和納斯達克交易所的350家公司,發現市場中存在兩種類型賣空者,一類是市場流動性供給者,采取逆向交易策略;另一類是流動性需求者,采取趨勢交易策略,在股價下跌時加大賣空量。我國股票市場投資者結構為: 散戶投資者眾多,機構投資者同質化嚴重,跟隨明星基金經理選股,投資者具有明顯的羊群交易者(Herding Trader)特點,采取追漲殺跌的跟隨策略,即在股價上漲時選擇做多,股價下跌時選擇賣空,非理性交易與投機行為較為普遍。基于我國股票市場特點,本文對賣空者交易策略提出以下假說。

假說1: 賣空投資者采取趨勢交易策略,當股價下跌時增加賣空,股價上漲時減少賣空。

為檢驗假說1,本文借鑒Diether et al.(2009)[9]的研究,并結合我國股票市場的特點,建立如下模型研究賣空者交易策略:

(1)

(二)賣空交易對股票收益率的預測作用

賣空交易能傳遞企業基本面信息,進而影響股價。Jones和Lamont(2002)[34]研究了1926-1933年美國早期股票市場的賣空情況,發現在賣空費用很高時,賣空率高的股票預期收益率為負,這支持了賣空限制與股價高估假說。Desai et al.(2002)[35]研究了1988年6月至1994年12月美國納斯達克上市公司賣空率與股票收益率的關系,發現在控制市場因素、市值、賬面市值比、動量因素后,賣空率與股票預期收益率具有負相關關系,這說明高賣空率是熊市信號。Boehmer et al.(2008)[26]、Diether et al.(2009)[9]、Engelberg et al.(2012)[25]、Chang et al.(2014)[16]發現賣空率具有預測股票短期收益率的作用,賣空率與股票預期收益率負相關。Boehmer et al. (2010)[23]發現在賣空約束不嚴重情況下,通過買入賣空率低的股票,同時賣出賣空率高的股票,簡單的多空策略能夠獲得顯著的正超額收益,這說明低賣空率代表了好消息。

A股自正式實施融資融券業務以來,可賣空股票逐步擴大,轉融券業務實施后,賣空約束進一步放松。李科等(2014)[15]通過構造行業內可賣空和不可賣空股票的投資組合,發現不可賣空組合的超額收益顯著大于可賣空組合超額收益,說明賣空約束導致股價高估。而且許多研究表明賣空者是知情交易者,擁有很強的信息處理能力,能迅速挖掘公司的負面消息(Boehmer et al., 2008[26],2015[36])。因此前期被大量賣空的股票,后期收益表現都比較差。基于以上事實,本文提出假說2。

假說2: 賣空率與股票預期收益率負相關,賣空率高的股票預期收益率要低,賣空率低的股票預期收益率要高。

四 實證分析

(一)描述性統計

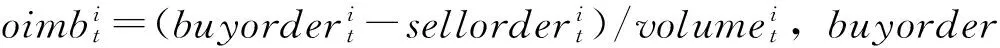

本文選取的樣本區間為2010年3月31日(融資融券交易正式實施)至2015年12月31日,融資融券業務經過四次擴容,截止2015年12月31日,可融資融券標的數為900只股票,表1列出了歷次調整的規模。數據獲取方面,從國泰安CSMAR中國股票市場交易數據庫提取交易數據,從國泰安CSMAR中國融資融券研究數據庫提取融券交易數據,采用的是日交易數據,本文中的主要研究變量如表2所示。

表1 融資融券標的歷次調整情況

注: 數據整理自上海證券交易所與深圳證券交易所披露的融資融券公告。

表2 主要變量定義

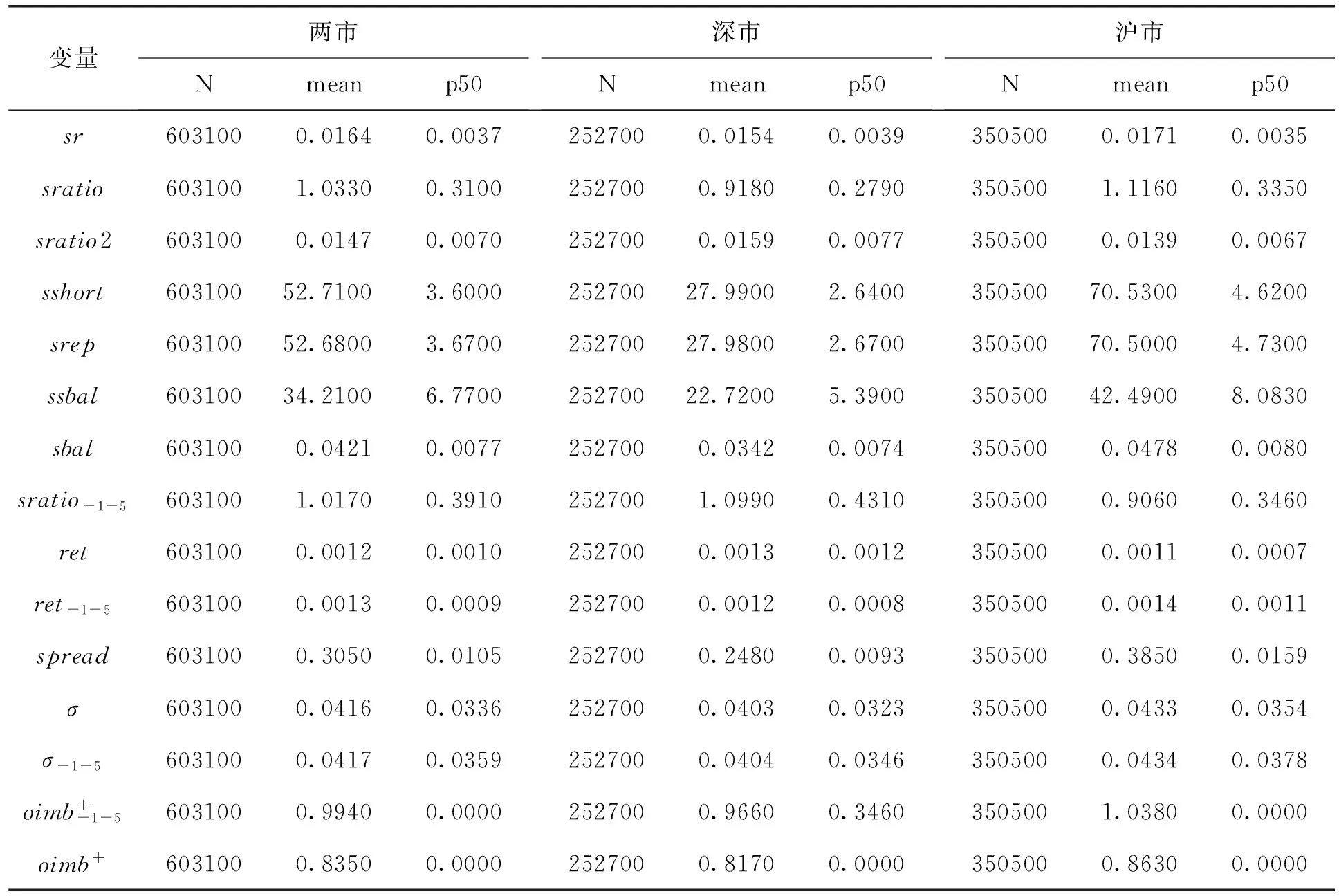

表3 變量描述性統計

由表3可知,兩市賣空率sratio為1.033%,這與美國NYSE(23.89%)、NASDAQ(31.72%)賣空交易活躍程度相差很大(Diether et al.,2009)[9]。滬市sr、sratio分別為0.0171%、1.116%,比深市對應的賣空指標0.0154%、0.918%要大。兩市的日償還量(srep)均值為52.68萬股,日融券余量(ssbal)均值為34.21萬股,不管從賣空率還是賣空量來看,滬市都比深市高,說明滬市賣空交易比深市活躍。t日及t-5至t-1日收益率(ret-1-5)均值分別為0.0012、0.0013,買單壓力變量oimb+中位數為0,說明樣本區間內市場買賣訂單數量相當。

賣空交易受多種因素的影響,包括公司規模、機構投資者持股比例、股票價格、換手率、是否有期權交易、交易費用等,根據目前我國股票市場融券交易情況,本文重點研究市值、換手率、股票價格對融券賣空交易的影響。

每個交易日分別根據個股市值、股價、換手率,將樣本分成三等分組合,從表4可以看出,市值高組合(high)的賣空率(1.5%)顯著大于市值低組合(low)的賣空率(0.379%);從價格看,high組的賣空率(1.012%)顯著大于low組的賣空率(0.736%);從換手率看,high組的賣空率(0.647%)顯著小于low組的賣空率(1.102%)。市值高的股票供給充足,價格水平高的股票賣空成本低,能夠促進賣空交易,換手率高的股票較難被借到。所以,市值高、股價高、換手率低的股票賣空交易更加活躍。

表4 按股票特征量分組的賣空率統計

注:low為按市值(size)、股價(price)、換手率(tv)分,排序最低的1/3組合,high為排序最高的1/3組合;H-L為high組與low組平均賣空率的差值。

(二)賣空者的交易策略

Diether et al.(2009)[9]研究發現,賣空者能夠識別出市值被高估的公司,然后進行反向操作。因此,賣空交易能夠抑制股價泡沫。當前期股價上漲過快、偏離基礎價值時,理性投資者通過賣空其股票使股票價格回歸到基礎價值。然而,我國股票市場投資者以散戶為主,投資者的策略具有明顯的追漲殺跌、羊群效應特點,賣空是否能夠抑制短期股價泡沫,必須要對賣空者的交易策略進行研究。因此,根據假說1,檢驗賣空交易者對股票過去短期收益的反應,對方程(1)進行回歸分析。Boehmer et al.(2008)[26]研究表明,賣空者空頭持有時間短,大部分在30個交易日內,在此本文重點關注5個交易日內賣空者對股票過去收益的反應。

方程(1)的回歸結果如表5所示,控制個股及交易日固定效應,考慮截面、時間序列相關性問題, 回歸聚集(Cluster)到個股、交易日。列(1)、(3)、(5)未加入控制變量,列(2)、(4)、(6)加入控制變量。所有回歸結果都顯示,股票賣空率(sratio)與過去收益率(ret-1-5)呈顯著負相關關系,即賣空者在股價下跌時增加賣空交易量。在A股所有可賣空標的中,加入相關控制變量,列(2)回歸結果顯示: 過去5天股價每下跌10%,賣空率增加0.11%。這說明賣空者沒有更多賣空短期內價格上升的股票,支持假說1,與Diether et al.(2009)[9]研究美國股市情況的結論相反。

表5 賣空者對股票過去收益反應的回歸結果

注: 系數估計值的標準差和t值均通過多維度集群標準差調整法進行修正;括號中為t值,***、**和*分別代表系數在1%、5%和10%水平下統計顯著。

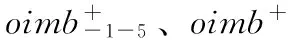

研究表明,股票自身特征(如市值、股價、流動性)會對賣空交易產生影響,市值高、股價高、換手率低的股票賣空交易更加活躍。有研究表明成長型公司的賣空率比價值型公司賣空率高(Jones和Lamont, 2002)[34],機構持股比例高的股票更容易被融券賣空(D’avolio, 2002)[37]。下面進一步研究賣空者對不同特征股票過去收益率的反應差異。選擇市值、股價、換手率、賬面市值比、機構持股比例作為賣空者對股價反應的影響因素,上述變量按照從小到大排序分為三等分,其中排序大于67%的子樣本為高組(High),排序小于33%的子樣本為低組(Low)。各分組使用式(1)回歸,分組回歸的樣本中不再區分滬市、深市,使用整個A股可融券樣本,變量ret-1-5的回歸系數(β)如表6所示。

由表6可知,各個組ret-1-5的回歸系數均顯著為負,說明在考慮了市值、股價、換手率、賬面市值比、機構持股比例因素后,當股價下跌時賣空交易量增加,即賣空者是趨勢交易者的結論仍然成立。市值高的股票,ret-1-5的回歸系數絕對值大,說明與低市值股票相比,高市值股票的賣空率對股票過去收益的反應更加敏感。股價高、換手率低的股票,ret-1-5的回歸系數絕對值顯著大于股價低、換手率高的股票回歸系數絕對值,說明股價高、換手率低股票的賣空交易對股票過去收益的反應更強烈。在賬面市值比(B/M)分組中,高低兩組的ret-1-5回歸系數均為負,沒有顯著差別,說明賣空者對成長型與價值型股票的偏好沒有顯著差異。機構持股比例(Inst)分組中,高低兩組的ret-1-5回歸系數分別為-2.74、-2.47,兩組系數在10%顯著水平下有差異,說明在機構持股比例高的組合中,賣空者對股票過去收益率反應更加敏感。

表6 不同股票特征下賣空率與股票收益率截面回歸結果

注: 括號中為t值,***、**和*分別代表系數在1%、5%和10%水平下統計顯著。

(三)賣空交易對收益率預測作用

大量研究表明賣空率具有預測股票收益率的作用,Diether et al.(2009)[9]研究發現,前5個交易日平均賣空率高的股票,在接下來的5個交易日超額收益率為負。Boehmer et al.(2010)[23]發現在賣空不受限的情況下,賣空率低的投資組合的超額收益率顯著為正,采用多空組合策略可獲得正的無風險超額收益。Comerton-Forde et al. (2016)[38]研究澳大利亞證券市場賣空交易情況,發現股票賣空率與預期收益率負相關。下面使用投資組合法、回歸分析法研究A股市場中賣空率與股票收益率的關系。賣空率包含了股價信息,因此,通過構造賣空風險因子,檢驗其是否具有風險溢價作用。

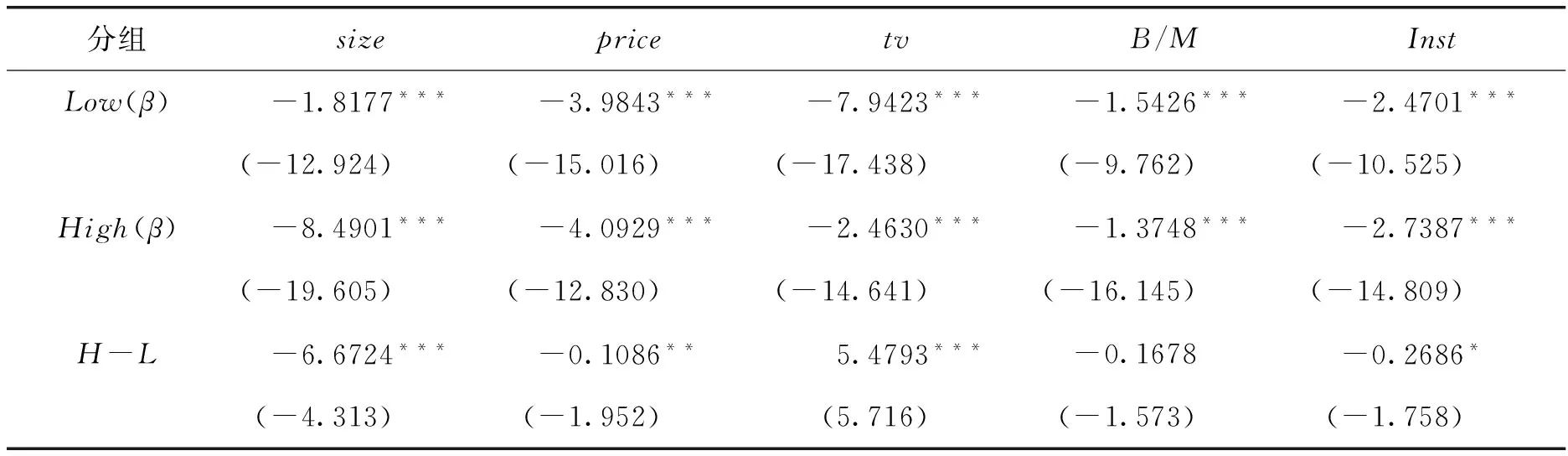

1.投資組合分析法

使用投資組合方法的好處是: 在研究賣空率與股票預期收益率的關系時,不用限定賣空率與股票預期收益率為線性關系。考慮到樣本量,下面不再區分滬市、深市,而使用A股所有可融券標的進行研究。采用Desai et al.(2002)[35]的分組方法,首先,按照第t天的個股賣空率從小到大排序樣本,分為五個等分組,賣空率最低組記為low,最高組記為high,假設每個組合中的股票在接下來的[t+1,t+5]天一直在該組合當中。使用Fama和French(1993)[39]的方法,將所用樣本按照市值(size)及賬面市值比(B/M)分為25個組合,得到25個組合的市值加權平均收益率作為基準收益率。然后計算以賣空率分組的經調整后的市值加權平均值收益率,結果如表7所示。隨著股票組合賣空率的增加,組合超額收益率下降,如t+1天low組至high組的超額收益率依次為0.137%、0.113%、0.0727%、0.0379%、0.0434%,low組與high組差值為0.0932%。持有期t+1至t+5天中,low組與high組收益率差值逐步遞減,依次為0.0932%、0.0812%、0.0694%、0.0573%、0.0558%,且在1%、5%顯著性水平下不等于0。這說明賣空率與股票預期收益率負相關,通過買入低賣空率組合,同時賣出高賣空率組合能夠獲得超額收益,與Boehmer et al.(2010)[23]研究結論一致。

進一步采用單因子模型、Fama和French(1993)[39]的三因子模型對組合收益率進行調整,計算出各組的超額收益率,單因子模型及三因子模型分別為式(2)、(3)。

Rp, t-Rf, t=a+bp, tRMRFt+εp, t

(2)

Rp, t-Rf, t=a+bp, tRMRFt+sp, tSMBt+hp, tHMLt+εp, t

(3)

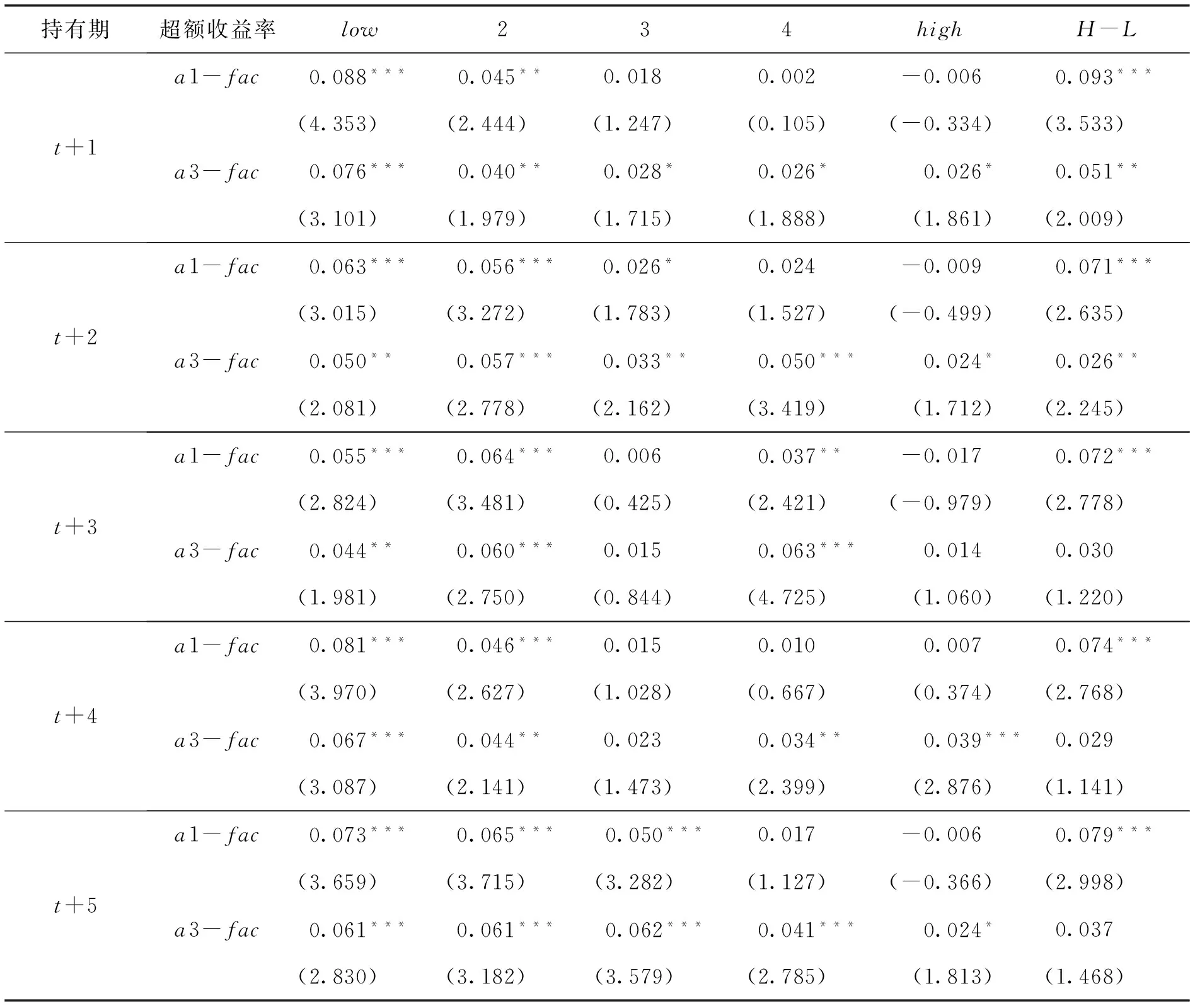

被解釋變量Rp, t-Rf, t是組合流通市值加權平均超額收益率,RMRF為整體市場風險因子,SMB為市值因子,HML為價值因子,回歸結果如表8所示。

由表8可知,不管是單因子模型還是三因子模型,low組的超額收益率均在1%或5%水平下顯著為正,說明買入低賣空率的組合能夠得到超額收益。在持有期[t+1,t+5],low組至high組的超額收益率均有下降趨勢,如t+1天,單因子模型超額收益從low組至high組依次為: 0.088%、0.045%、0.018%、0.002%、-0.006%,數值和顯著性水平依次下降;t+1天三因子模型超額收益從low組至high組依次為: 0.076%、0.04%、0.028%、0.026%、0.026%,顯著性水平也依次下降。在持有期t+1天,單因子和三因子模型low組與high超額收益率之差(L-H)分別為0.093%、0.051%,且在1%、5%水平下顯著。單因子模型中,在持有期[t+1,t+5]買入低賣空率股票組合,賣出高賣出率組合能夠得到顯著的正超額收益;三因子模型中,在持有期[t+1,t+2]中,low組與high組收益率差值為正且在5%水平顯著,說明第t天的股票賣空率對第t+1、t+2天股票收益率有很強烈的預測作用,即買入低賣空率股票,賣出高賣空率股票能夠獲得穩健的超額收益,但在[t+3,t+5]天賣空率對股票預期收益率的影響逐步減弱,上述結論支持假說2。

表7 組合市值加權超額收益率

注: 括號中為t值,***、**和*分別代表系數在1%、5%和10%水平下統計顯著。

表8 單因子及三因子模型超額收益率

注:a1-fac為單因子模型超額收益率,a3-fac為三因子模型超額收益率;括號中為t值,***、**和*分別代表系數在1%、5%和10%水平下統計顯著。

2.回歸分析法

陳信元和張田余(2001)[40]、鄧長榮和馬永開(2005)[41]發現在中國A股市場,規模和賬面市值比對股票橫截面收益率有解釋能力。Amihud(2002)[42]發現美國股市有顯著的流動性風險溢價,蘇冬蔚和麥元勛(2004)[43]以換手率作為流動性的代理變量,發現在中國A股市場有顯著的流動性風險溢價。王茵田和朱英姿(2011)[44]建立了包含市場風險溢價、賬面市值比、盈利股價比、現金流股價比、投資資本比、工業增加值變化率以及回購利率和期限利差的八因素模型。因此,在回歸模型中,需對市值、賬面市值比、換手率等對股票收益有影響的因素進行控制。

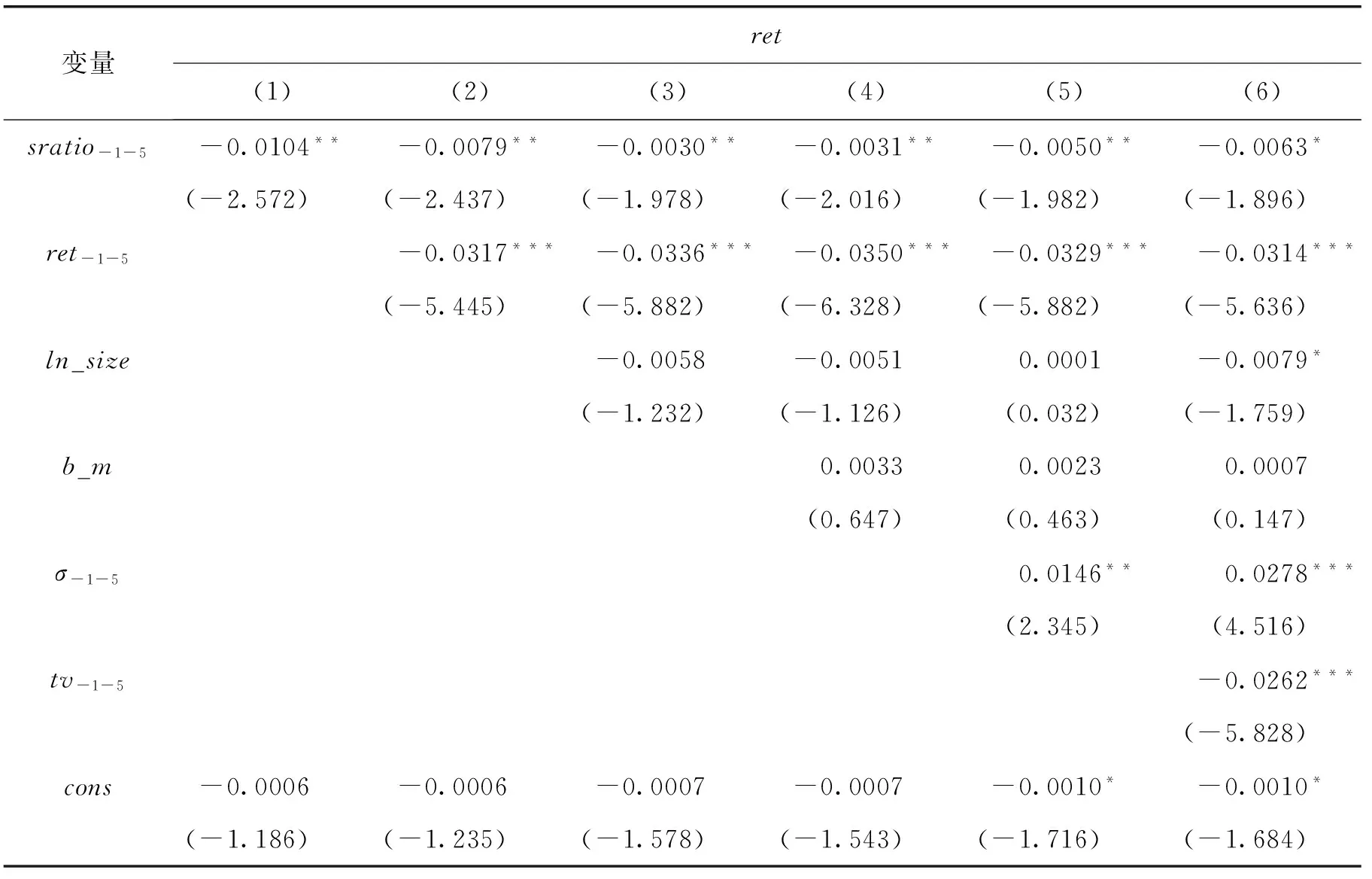

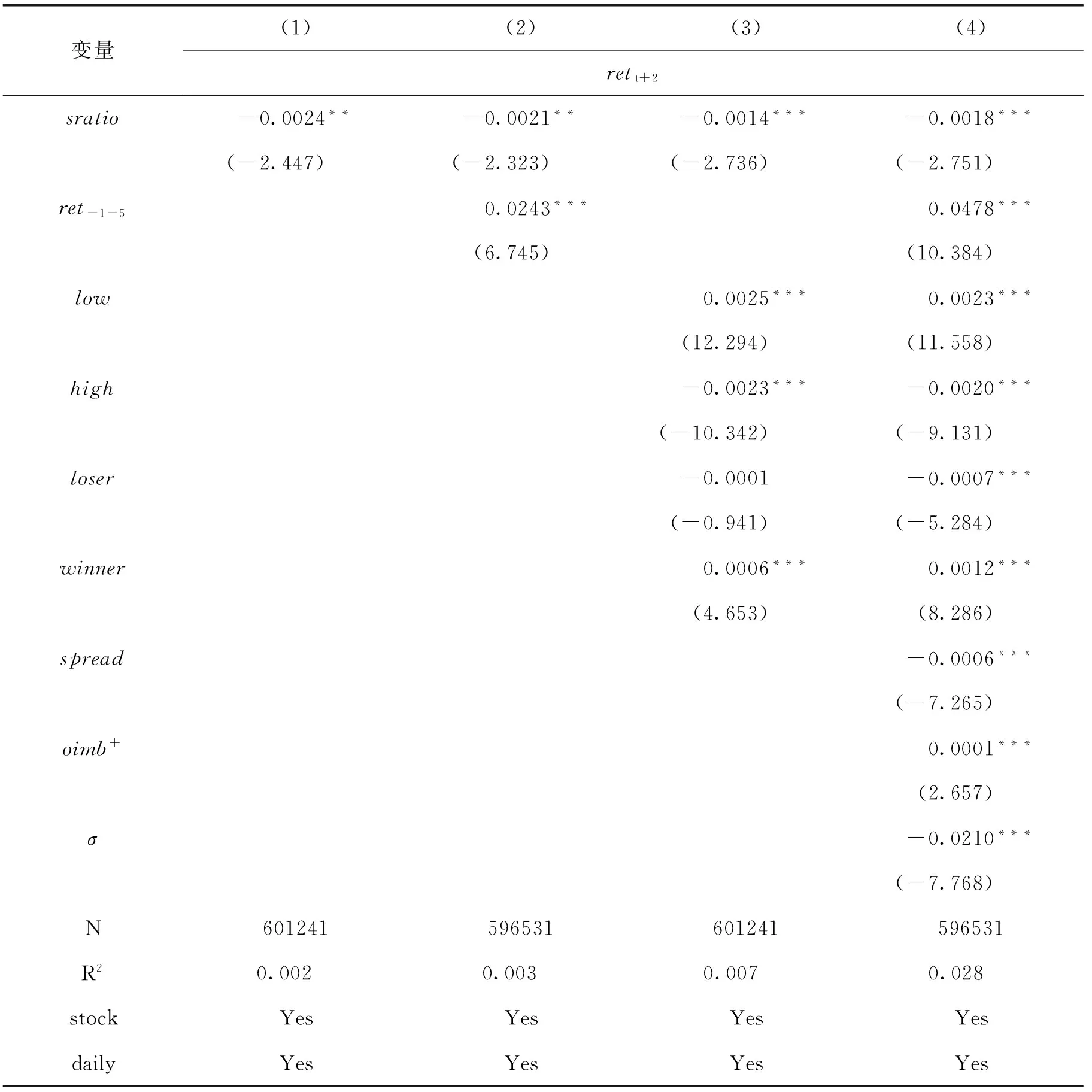

由于賣空者傾向采用短期交易策略,將檢驗的時間窗口設為5個交易日,檢驗第t天賣空率對[t+1,t+5]天股票收益率的影響。為減少估計偏誤,首先對變量進行歸一化處理,采用Fama-MacBeth回歸法,估計結果如表9所示。由表9可知,無論是否加入控制變量,sratio-1-5的系數在5%或10%水平下顯著為負,說明賣空率與股票預期收益率之間存在顯著的負相關關系。公司規模系數顯著為負,小公司股票收益率大于大公司股票收益率,與Fama和French(1993)[39]的研究結論一致。而賬面市值比變量系數為正,但是不顯著。換手率系數顯著為負,說明流動性好的資產預期收益率低,與蘇冬蔚和麥元勛 (2004)[43]的研究結論一致。

表9 Fama-MacBeth截面回歸結果

注: 括號中為t值,***、**和*分別代表系數在1%、5%和10%水平下統計顯著。

(4)

表10 面板數據回歸結果

注: 系數估計值的標準差和t值均通過多維度集群標準差調整法進行修正;括號中為t值,***、**和*分別代表系數在1%、5%和10%水平下統計顯著。

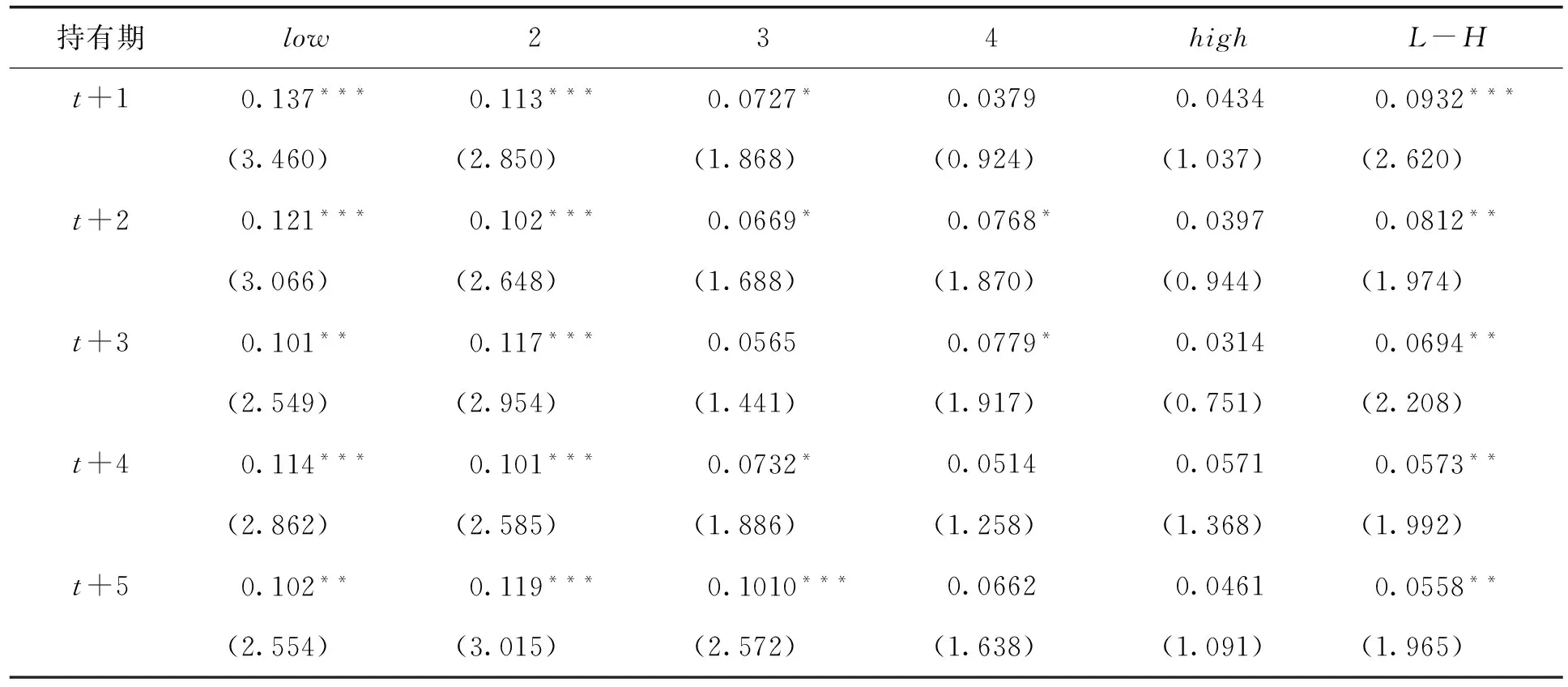

3.構造賣空風險因子及檢驗

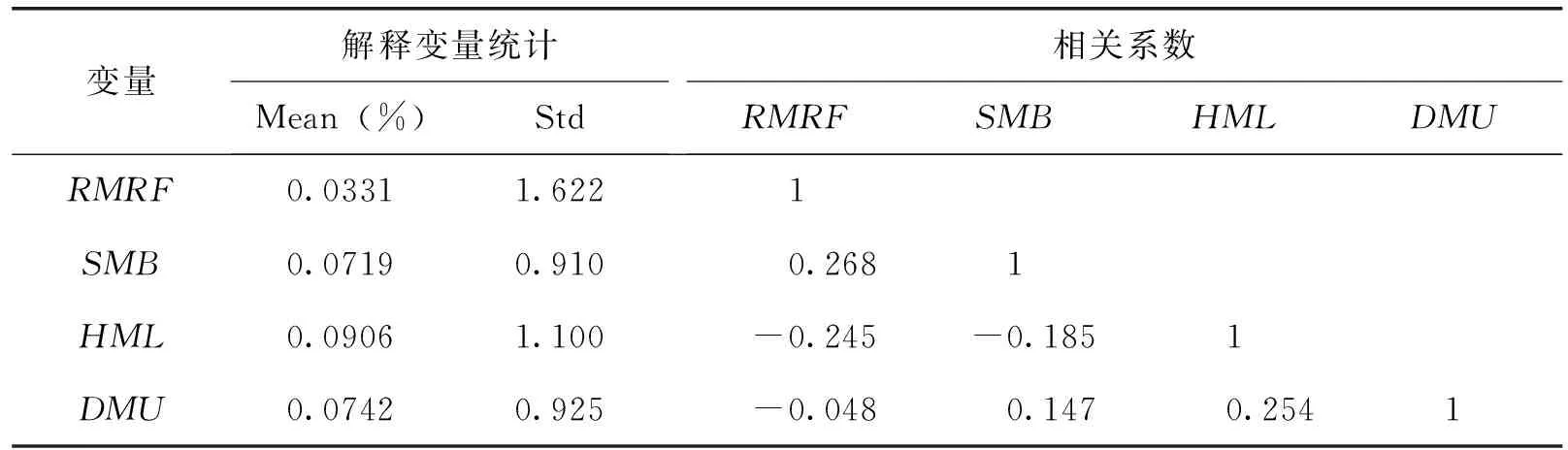

Fama-MacBeth截面回歸及面板數據回歸結果顯示,在考慮了賣空者流動性提供假說、風險對沖假說情況下,賣空率與股票預期收益率仍然具有顯著的負向關系。在相同時點,買入低賣空率、賣出高賣空率的股票組合能夠得到超額收益。根據資產定價基本理論,在信息公開的情況下,股票收益率與所暴露的風險成正向關系,下面通過構造賣空風險因子,分析賣空風險因子是否具有風險溢價作用。首先,參考Fama和French(1993)[39]三因子模型構造賣空風險因子。將全部樣本按照前1個交易日賣空率從低到高排列,最低 30%、中間 40%、最高 30%分成三組, 用賣空率低的組合市值加權平均收益率減去賣空率高的組合市值加權平均收益率,得到賣空風險因子(DMU)。市場風險因子、市值、賬面市值比、賣空風險因子的相關系數如表11所示。賣空風險因子DMU與其他因子的相關系數中,與賬面市值因子HML相關系數最大(0.254),說明賣空風險因子與其他因子相關性較弱。

表11 因子統計描述及相關系數

考慮到在樣本初期,可融券標的數量較少,因此,以市值、賣空率共同確定劃分為16個組合。分組方法為: 分別用市值、賣空率將樣本分為四等分,兩個四等分點相交,得到 16個組合,然后計算16個組合的市值加權平均收益率,s1r1為規模、賣空率最小組合,s4r4為規模、賣空率最大組合。將賣空風險因子加入到Fama-French三因子模型中,得到四因子模型:

Rp, t-Rf, t=a+bp, tRMRFt+sp, tSMBt+hp, tHMLt+rp, tDMUt+εp, t

(5)

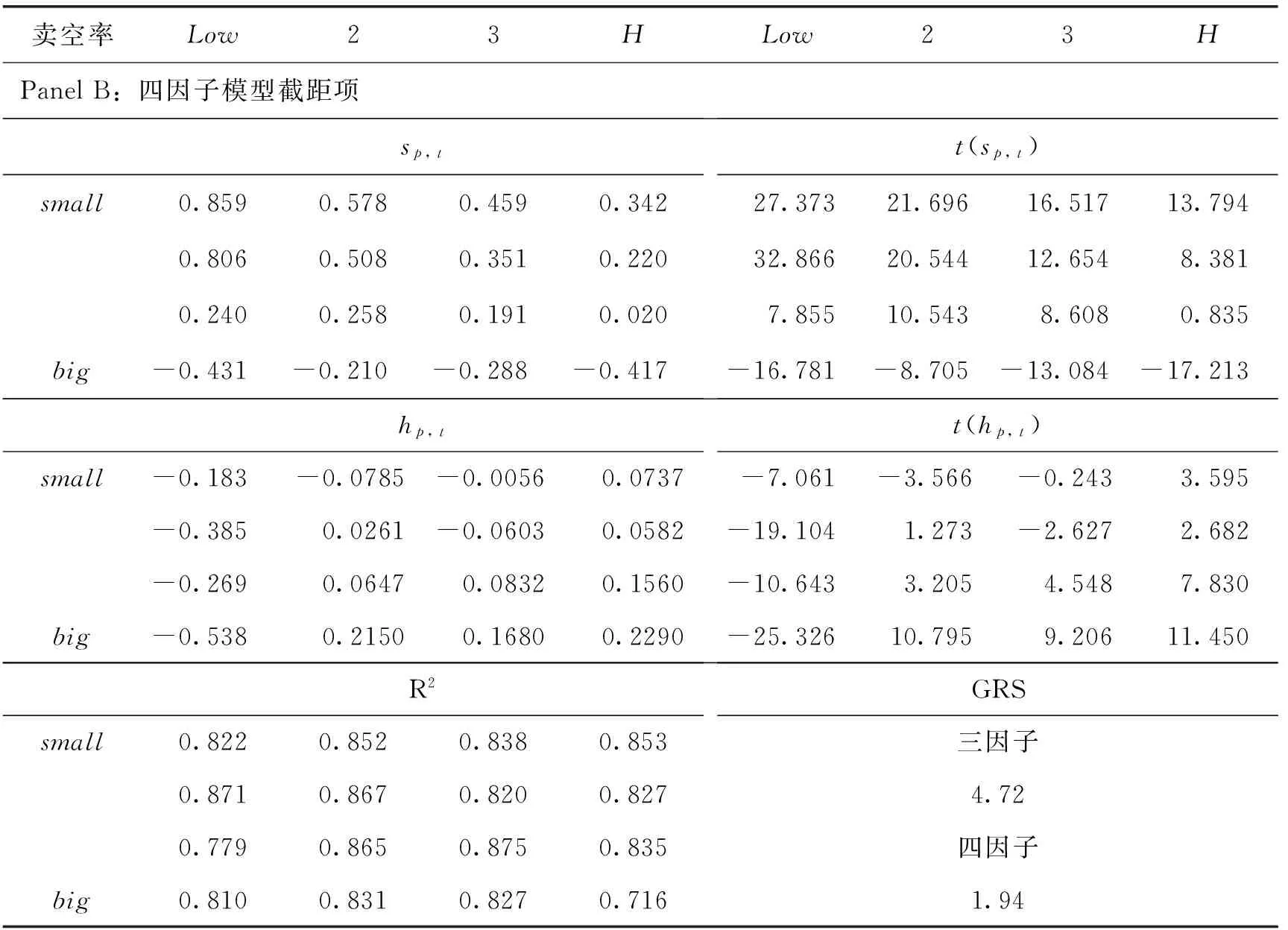

由表12回歸結果可知,把賣空風險因子加入到Fama-French三因子模型后,超額收益顯著不為0的組合由8組減少為2組,而且R2提高了2%,說明賣空風險因子包含了Fama-French三因子模型所不能解釋的風險溢價,即賣空風險因子具有風險溢價作用。

為檢驗賣空風險因子對組合收益率的整體解釋能力,采用GRS統計量檢驗16個組合中α值整體顯著性。三因子模型的GRS-F統計量值為4.72,而加入賣空風險因子后,四因子模型的GRS-F統計量值為1.94。可見賣空風險因子對組合收益率有較強的解釋力。

表12 三因子及四因子模型檢驗結果

(續上表)

賣空率Low23HLow23HPanelB:四因子模型截距項sp,tsmall0.8590.5780.4590.3420.8060.5080.3510.2200.2400.2580.1910.020big-0.431-0.210-0.288-0.417t(sp,t)27.37321.69616.51713.79432.86620.54412.6548.3817.85510.5438.6080.835-16.781-8.705-13.084-17.213hp,tsmall-0.183 -0.0785-0.00560.0737-0.3850.0261-0.06030.0582-0.2690.06470.08320.1560big-0.5380.21500.16800.2290t(hp,t)-7.061-3.566-0.2433.595-19.1041.273-2.6272.682-10.6433.2054.5487.830-25.32610.7959.20611.450R2small0.8220.8520.8380.8530.8710.8670.8200.8270.7790.8650.8750.835big0.8100.8310.8270.716GRS三因子4.72四因子1.94

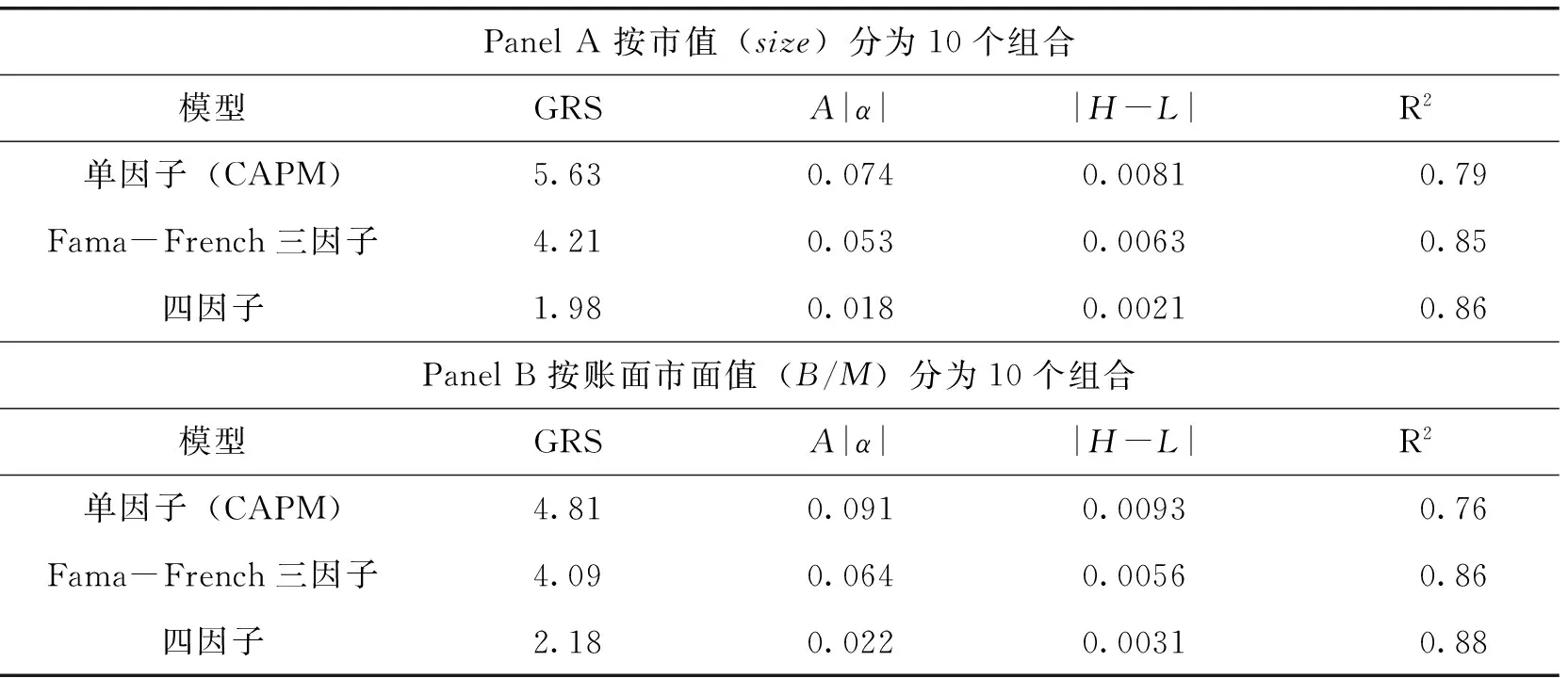

為進一步考察賣空風險因子對股票收益率的解釋能力,下面通過逐步增加解釋變量的辦法,研究加入賣空風險因子后,模型解釋力、定價誤差和 GRS統計量是否得到了改進。首先研究單因子模型和Fama-French 三因子模型,然后加入賣空風險因子。模型的解釋力通過R2來度量,定價誤差是通過回歸模型截距項最大值與最小值之差(H-L)與平均絕對截距值(A|α|)來度量。組合回歸截距的聯合顯著性是通過GRS統計量來度量。

如表13所示,從單因子模型到三因子模型,再到加入賣空風險因子的四因子模型,回歸模型截距的差值|H-L|、平均絕對截距項A|α|單調遞減,R2依次遞增,模型的解釋力逐步增加,說明賣空風險因子能解釋股票收益的變化,具有風險溢價作用。

表13 分組檢驗結果

(四)穩健性檢驗

1.Asquith et al.(2005)[20]研究股票賣空率與股票收益率關系時發現,以賣空率構造多空組合時,用等權平均(Equal Weight)與加權平均(Value Weight)計算組合收益率所得結果不一致。在前面的投資組合分析中,本文使用市值加權平均(Value Weight)計算組合收益率,在穩健性檢驗中使用市值等權平均計算各分組的收益率,結果如附錄表1所示,所得結論與使用市值加權結果一致,即賣空率高組合的收益率比賣空率低組合的收益率要低,使用多空組合交易策略能夠得到超額收益。

2.前面使用日間數據研究賣空者短期交易策略及賣空率與股票收益率的關系,穩健性檢驗中,改變數據頻率使用月度賣空數據來研究賣空率與股票收益率的關系,并使用三因子及加入動量因子的四因子模型對組合收益率進行調整。計算結果如附錄表2所示,從組合的平均收益率來看,隨著組合賣空率的增加,組合收益率降低。無論使用三因子模型還是四因子模型,低賣空率組合比高賣空率組合的超額收益率大,而且統計顯著。與日內數據計算結果一致。

3.考慮不同市場行情下賣空者對股票收益反應的差異,很多人認為賣空交易在股價下跌時起到推波助瀾的作用,會引起投資者恐慌性拋售最后導致股市崩盤。在牛市與熊市中投資者對賣空交易會有不同的敏感性。因此,分別考察市場上漲、下跌時賣空者對股價的反應。根據何興強和周開國(2006)[46]牛市與熊市的判斷標準區分市場走勢,采用模型(1)進行回歸分析,回歸結果如附錄表3所示,不管市場上漲還是下跌,股票賣空率與股票過去股價負相關,賣空者均采用趨勢交易策略,但是在市場下跌時,賣空者對過去股價更加敏感,趨勢交易傾向更加明顯。

五 結 論

自正式開啟融資融券業務以來,我國A股市場的融資融券業務發展迅速,隨著投資者對融資融券業務的熟悉及可融資融券標的數量擴大,融券賣空已經成為我國證券市場重要的交易機制。本文使用融券標的日交易數據,從賣空者交易策略的視角來探討賣空交易對市場影響的內在機制,這對厘清在我國具體制度背景下賣空機制對市場作用有重要意義。研究發現: (1)賣空交易者采用了短期趨勢交易策略,在股價下跌時,增加賣空量,股價上漲時減少賣空量;(2)賣空率能夠預測股票短期收益率,日賣空率高的股票在未來1-2天的收益率低于賣空率低的股票收益率;(3)構造賣空風險因子,并對賣空因子進行標準的資產定價檢驗,發現賣空風險因子能解釋股票收益率的變化,具有風險溢價的作用。

由于賣空者采取的是趨勢交易策略,在股價下跌時增加融券賣空,加速市場下滑,使股價發生異常下跌,導致長期投資者由于資金壓力拋售所持有的證券。賣空導致某些股票價格急速下滑的壓力會傳遞到市場,迫使市場價格的整體下滑,導致市場秩序紊亂。因此,在市場危機情況下,監管部門有必要對賣空進行監管,同時完善市場多空投資工具,發揮資本市場優化資源配置的重要作用。

[1] Miller, E. M.. Risk, Uncertainty, and Divergence of Opinion[J].TheJournaloffinance, 1977, 32(4): 1151-1168.

[2] Diamond, D.W., Verrecchia, R. E.. Constraints on Short-selling and Asset Price Adjustment to Private Information[J].JournalofFinancialEconomics, 1987, 18(2): 277-311.

[3] Hong, H., Stein, J. C.. Differences of Opinion, Short-sales Constraints, and Market Crashes[J].ReviewofFinancialStudies, 2003, 16(2): 487-525.

[4] Saffi, P. A. C., Sigurdsson, K.. Price Efficiency and Short Selling[J].ReviewofFinancialStudies, 2010, 2(10): 1093-1125.

[5] Frino, A., Lecce, S., Lepone, A.. Short-sales Constraints and Market Quality: Evidence from the 2008 Short-sales Bans[J].InternationalReviewofFinancialAnalysis, 2011, 20(4): 225-236.

[6] Bris, A., Goetzmann, W. N., Zhu, N.. Efficiency and the Bear: Short Sales and Markets Around the World[J].TheJournalofFinance, 2007, 62(3): 1029-1079.

[7] Chang, E. C., Cheng, J. W., Yu, Y.. Short-sales Constraints and Price Discovery: Evidence from the Hong Kong Market[J].TheJournalofFinance, 2007, 62(5): 2097-2121.

[8] Chiang, T. C., Li, J., Tan, L.. Empirical Investigation of Herding Behavior in Chinese Stock Markets: Evidence from Quantile Regression Analysis[J].GlobalFinanceJournal, 2010, 21(1): 111-124.

[9] Diether, K. B., Lee, K. H., Werner, I. M.. Short-sale Strategies and Return Predictability[J].ReviewofFinancialStudies, 2009, 22(2): 575-607.

[10] 許紅偉, 陳欣. 我國推出融資融券促進了標的股票的定價效率嗎?——基于雙重差分模型的實證研究[J]. 管理世界, 2012, (5): 52-61.

[11] 肖浩, 孔愛國. 融資融券對股價特質性波動的影響機理研究: 基于雙重差分模型的檢驗[J]. 管理世界, 2014, (8): 30-43.

[12] 李志生, 陳晨, 林秉旋. 賣空機制提高了中國股票市場的定價效率嗎?——基于自然實驗的證據[J]. 經濟研究, 2015, (4): 165-177.

[13] Boehmer, E., Jones, C. M., Zhang, X.. Shackling Short Sellers: The 2008 Shorting Ban[J].ReviewofFinancialStudies, 2013, 26(6): 1363-1400.

[14] Beber, A., Pagano, M.. Short-selling Bans Around the World: Evidence from the 2007-09 Crisis[J].TheJournalofFinance, 2013, 68(1): 343-381.

[15] 李科, 徐龍炳, 朱偉驊. 賣空限制與股票錯誤定價——融資融券制度的證據[J]. 經濟研究, 2014, (10): 165-178.

[16] Chang, E. C., Luo, Y., Ren, J.. Short-selling, Margin-trading, and Price Efficiency: Evidence from the Chinese Market[J].JournalofBanking&Finance, 2014, 48: 411-424.

[17] Zhao, Z., Li, S., Xiong, H.. Short Sale Constraints, Disperse Pessimistic Beliefs and Market Efficiency ——Evidence from the Chinese Stock Market[J].EconomicModelling, 2014, 42: 333-342.

[18] Senchack, A. J., Starks, L. T.. Short-sale Restrictions and Market Reaction to Short-interest Announcements[J].JournalofFinancialandQuantitativeAnalysis, 1993, 28(2): 177-194.

[19] Diether, K. B., Malloy, C. J., Scherbina, A.. Differences of Opinion and the Cross Section of Stock Returns[J].TheJournalofFinance, 2002, 57(5): 2113-2141.

[20] Asquith, P., Pathak, P. A., Ritter, J. R.. Short Interest, Institutional Ownership, and Stock Returns[J].JournalofFinancialEconomics, 2005, 78(2): 243-276.

[21] Ackert, L. F., Athanassakos, G.. The Relationship Between Short Interest and Stock Returns in the Canadian Market[J].JournalofBanking&Finance, 2005, 29(7): 1729-1749.

[22] Au, A. S., Doukas, J. A., Onayev, Z.. Daily Short Interest, Idiosyncratic Risk, and Stock Returns[J].JournalofFinancialMarkets, 2009, 12(2): 290-316.

[23] Boehmer, E., Huszar, Z. R., Jordan, B. D.. The Good News in Short Interest[J].JournalofFinancialEconomics, 2010, 96(1): 80-97.

[24] Rapach, D. E., Ringgenberg, M. C., Zhou, G.. Short Interest and Aggregate Stock Returns[J].JournalofFinancialEconomics, 2016, 121(1): 46-65.

[25] Engelberg, J. E., Reed, A. V., Ringgenberg, M. C.. How are Shorts Informed? Short Sellers, News, and Information Processing[J].JournalofFinancialEconomics, 2012, 105(2): 260-278.

[26] Boehmer, E., Jones, C. M., Zhang, X.. Which Shorts are Informed?[J].JournalofFinance, 2008, 63(2): 491-527.

[27] Boehmer, E., Jones, C. M., Zhang, X.. What Do Short Sellers Know?[J].SSRNElectronicJournal, 2015.

[29] Ang, A., Hodrick, R. J., Xing, Y., et al.. The Cross-section of Volatility and Expected Returns[J].TheJournalofFinance, 2006, 61(1): 259-299.

[30] Grossman, S. J., Miller, M. H.. Liquidity and Market Structure[J].TheJournalofFinance, 1988, 43(3): 617-633.

[31] Harris, M., Raviv, A.. Differences of Opinion Make a Horse Race[J].ReviewofFinancialStudies, 1993, 6(3): 473-506.

[32] Goyenko, R.Y., Holden, C.W., Trzcinka, C. A.. Do Liquidity Measures Measure Liquidity?[J].JournalofFinancialEconomics, 2009, 92(2): 153-181.

[33] Bailey, W., Zheng, L.. Banks, Bears, and the Financial Crisis[J].JournalofFinancialServicesResearch, 2013, 44(1): 1-51.

[34] Jones, C. M., Lamont, O. A.. Short-sale Constraints and Stock Returns[J].JournalofFinancialEconomics, 2002, 66(2): 207-239.

[35] Desai, H., Ramesh, K., Thiagarajan, S. R., et al.. An Investigation of the Informational Role of Short Interest in the Nasdaq Market[J].TheJournalofFinance, 2002, 57(5): 2263-2287.

[36] Boehmer, E., Duong, T. X., Huszár, Z. R.. Short Covering Trades[J].SSRN2560851, 2015: 1-45.

[37] D’avolio, G.. The Market for Borrowing Stock[J].JournalofFinancialEconomics, 2002, 66(2): 271-306.

[38] Comerton-Forde, C., Do, B. H., Gray, P., et al.. Assessing the Information Content of Short-selling Metrics Using Daily Disclosures[J].JournalofBankingandFinance, 2016, 64: 188-204.

[39] Fama, E. F., French, K. R.. Common Risk Factors in the Returns on Stocks and Bonds[J].JournalofFinancialEconomics, 1993, 33(1): 3-56.

[40] 陳信元, 張田余. 預期股票收益的橫截面多因素分析: 來自中國證券市場的經驗證據[J]. 金融研究, 2001, (6): 22-35.

[41] 鄧長榮, 馬永開. 三因素模型在中國證券市場的實證研究[J]. 管理學報, 2005, (5): 591-596.

[42] Amihud, Y.. Illiquidity and Stock Returns: Cross-section and Time-series Effects[J].JournalofFinancialMarkets, 2002, 5(1): 31-56.

[43] 蘇冬蔚, 麥元勛. 流動性與資產定價: 基于我國股市資產換手率與預期收益的實證研究[J]. 經濟研究, 2004, (2): 95-105.

[44] 王茵田, 朱英姿. 中國股票市場風險溢價研究[J]. 金融研究, 2011, (7): 152-166.

[45] 高秋明, 胡聰慧, 燕翔. 中國A股市場動量效應的特征和形成機理研究[J]. 財經研究, 2014, (2): 97-107.

[46] 何興強, 周開國. 牛、 熊市周期和股市間的周期協同性[J]. 管理世界, 2006, (4): 35-40.

Short-selling, Investment Strategy and Stock Returns——An Empirical Test based on China’s A-share Market

PENG Song-lin SU Dong-wei

Using unique daily aggregate short-selling transactions in China, this paper studies the influence of short sellers’ trading strategies on the stock price. Firstly, we find that traders take short-term trend trading strategies, short sellers significantly increase their short positions when stock price fells. Secondly, short interest ratios can capture the cross-sectional variation in average stock returns. Stock returns and short interest ratios have a negative correlation. Thirdly, we construct a short-selling risk factor and find the factor has function of pricing stock returns in the Chinese stock market.

short-selling strategy; stock returns; short-selling risk factor

2016-12-19

國家自然科學基金項目“轉融券制度、賣空約束與市場穩定性”(批準號: 71673110,項目負責人: 蘇冬蔚)。

彭松林,暨南大學經濟學院博士研究生,研究方向為市場微結構、資產定價;蘇冬蔚,暨南大學經濟學院教授、博士生導師,研究方向為市場微結構、公司金融、資產定價。

F830.9

A

1674-8298(2017)04-0135-19

[責任編輯: 鄭筱婷]

10.14007/j.cnki.cjpl.2017.04.012

方式]彭松林, 蘇冬蔚. 賣空交易、 投資策略與股票收益——基于中國A股市場的實證檢驗[J]. 產經評論, 2017, 8(4): 135-153.