城市商業銀行資本結構對盈利能力影響的分析

王貞秀

(首都經濟貿易大學 北京 100000)

?

城市商業銀行資本結構對盈利能力影響的分析

王貞秀

(首都經濟貿易大學 北京 100000)

城市商業銀行雨后春筍般的發展,其資本結構成為研究的焦點。本文以城市商業銀行資本結構與盈利能力的關系為研究對象,選取15家城市商業銀行2009—2013年的數據為樣本,定量分析了城市商業銀行資本結構對盈利能力的影響。結果表明,前五大股東持股比例和資本充足率對銀行盈利能力的影響不太明顯。對銀行盈利能力影響最大的是第一大股東性質,而GDP增長率則與它負相關。

城市商業銀行;資本結構;盈利能力

一、引言

學術界對銀行資本結構有兩個層次的解讀,一是從銀行經營管理全局視角,將資本結構定義為負債資產比或負債股權比;二是從銀行資本構成比例的微觀視角,將資本結構定義成不同特性的股權比率。本文主要是從微觀的角度對商業銀行的資本結構進行分析,研究商業銀行資本結構對盈利能力的影響。

Miller等對商業銀行資本結構、企業的經營風險、經營績效與企業價值之間的關系進行了詳細分析,開啟了對企業資本結構理論的研究和探索,形成了著名的MM理論。Karaken等在MM理論的基礎上,進一步研究了企業財務杠桿對銀行盈利能力的影響。Berger綜合了多方面的指標,考察了市場力量(MarketPower,MP)和效率結構(Efficient Structure,ES)與盈利之間的關系。Molyneux等選取了1986-1989年歐洲18個國家的樣本數據,使用的數據全,考慮的影響因素廣,研究結果表明,銀行的資本回報率與各國的利率水平行業集中度以及國家所有制之間存在顯的正相關關系。

關于盈利,盈利是一個會計領域的概念,它是指企業生產商品或者提供勞務服務所確認的收入減去生產成本或勞務費用后的余額。盈利是企業生產經營的目的,也是企業賴以生存和發展的基礎。從財務會計的角度來看,盈利僅僅指稅后凈利潤,這部分利潤可以轉增資本,是企業內源融資的重要來源。

城市商業銀行以吸收存款,發放貸款為主,其盈利過程與一般企業存在著顯著的區別,城市商業銀行的一切經營活動都是圍繞著盈利為目標進行的,盈利能力也是城市商業銀行組織活動,進行內部經營管理的出發點和落腳點。銀行內部各個不同職能部門之間的能力差異也通過盈利能力表現出來,因此,城市商業銀行盈利能力具有綜合性、復雜性的特點。

金融市場利率市場化、允許設立外資銀行以及民資與外資合辦中外合資銀行、允許設立有限牌照銀行等一系列金融政策,促使中國的金融市場特別是銀行體系內的競爭更加激烈,在新形勢下上市城市商業銀行該如何從中抓住機遇和規避風險呢?城市商業銀行在原有的基礎上如何調整資本結構,從而更好地適應市場的變化,獲取較好的經營績效呢?

二、建立模型

(1)樣本選取

本文選取了我國現有的10家城市商業銀行:北京銀行,上海銀行,江蘇銀行,南京銀行,寧波銀行,盛京銀行,徽商銀行,天津銀行,杭州銀行,廈門國際銀行。

(2)變量選取

被解釋變量:選取了凈資產收益率、總資產收益率、成本收入比、成本費用率、銷售毛利率這5個指標作為衡量商業銀行盈利能力的指標。

解釋變量:選取了第一大股東持股比例(TOP1)、第一大股東性質(H)、前五大股東持股比例(TOP5)和資本充足率(CAR)這4個指標。

控制變量:本文的研究內容主要是上市商業銀行的資本結構對盈利能力的影響,為了控制其他可能相關的變量對研究結果的影響,選擇了銀行規模以及GDP增長率作為控制變量,這兩個控制變量分別與銀行和宏觀經濟狀況相關。

在實際經營和研究中,杜邦財務分析法是對比企業盈利能力的一個重要方法。它利用幾種主要財務比率之間內在的關系,全面反映企業的財務狀況和經營成果。杜邦財務分析體系的最核心指標是凈資產收益率,其公式為凈資產收益率=總資產收益率*權益乘數,總資產收益率反映了企業利用總資產獲取利潤的能力;權益乘數反映了企業利用自有資本吸取其他資本的能力。杜邦財務體系反映了企業追求股東權益。

面板數據能夠通過對變量縱向分析的時間描述性統計和橫向分析的各個銀行樣本間描述性統計,從而更加全面的對樣本進行分析,克服模型中可能出現的變異問題。

建模如下:Yi=ai+biTOP1i+ciHi+diTOP5I+eiCARi+fiASSTEi+kiGDPi+ui

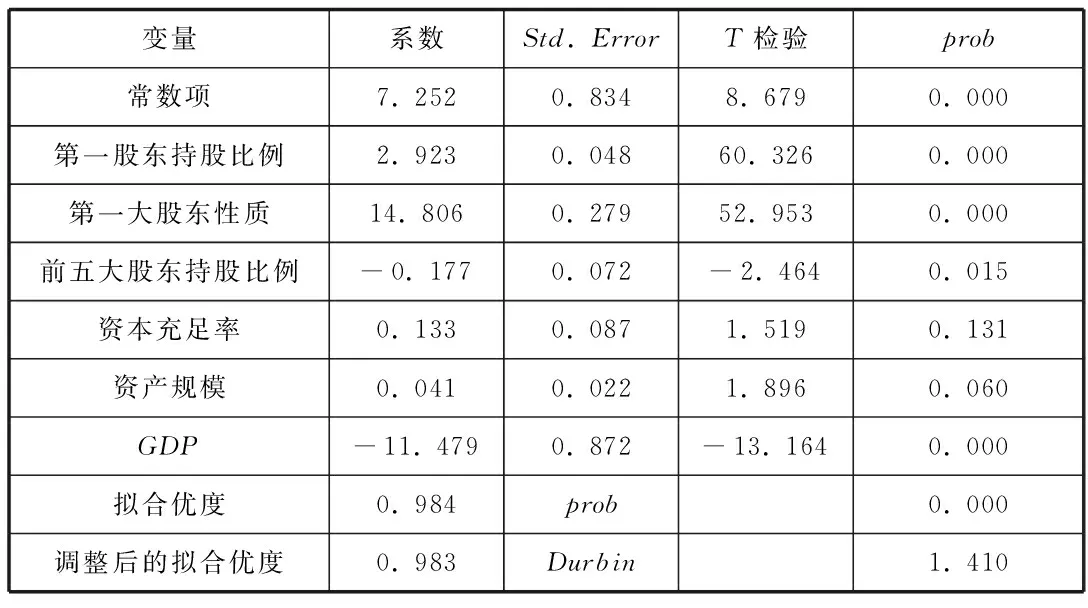

采用Eviews軟件對數據進行分析回歸后如下:

表1 全部樣本模型的回歸結果

模型的總體回歸結果顯示,解釋變量對被解釋變量的相關程度基本相同,在總體銀行數據中第五大股東持股比例、GDP均與盈利能力呈負相關,其余的均呈正相關。四個模型中除了國有銀行的樣本回

歸的調整R2近50%以外,剩下的三個的樣本回歸的調整R2均達到了98%以上,這說明模型的總體擬合度很高,解釋變量對被解釋變量的解釋度較高。

(3)理論假設

基于資本結構理論、中國商業銀行的現實情況,以及國內外學者的研究現狀,本文提出以下三條理論假設:假設一(H1):第一大股東的國有性質與商業銀行的盈利能力正相關。假設二(H2):股權集中度(包括第一大股東與前五大股東比例)與商業銀行的盈利能力正相關。假設三(H3):資本充足率和商業銀行盈利能力正相關。

三、研究結論

首先,就總體而言,前五大股東持股比例和資本充足率對商業銀行盈利能力的影響比較小,但二者呈現的逐年趨勢以及其對盈利能力的影響趨勢不同,前五大股東持股比例呈現逐年提高的趨勢,但其對商業銀行盈利能力的影響趨勢是反向的。資本充足率呈現逐年下降的趨勢,而其對商業銀行盈利能力的影響是正向的。

其次,商業銀行優化資本結構,提高盈利能力的關鍵是建立和宏觀經濟狀況相適宜的發展戰略。最后,國有控股銀行的第一大股東持股比例和前五大股東持股比例,遠遠高于其他類型的銀行,大部分都在94.97%以上。這是因為國家出于經濟發展的目標,需要進行某種程度的集權,從而可以保證國家經濟的穩定性和安全性。

[1]竇育民,李濤.中國商業銀行盈利能力的實證分析[J].統計與信息論壇,2007(3).

[2]姚勇,董利.中國商業銀行盈利分析[J].南開經濟研究,2005(2).

王貞秀(1990.04-),女,漢,山東泰安,金融學碩士,首都經濟貿易大學,商業銀行。