金融發展是否促進了經濟增長?

——基于2003—2014年省級面板數據的再檢測

田 菁

(天津商業大學 經濟學院,天津 300134)

金融發展是否促進了經濟增長?

——基于2003—2014年省級面板數據的再檢測

田 菁

(天津商業大學 經濟學院,天津 300134)

本文利用2003—2014年省級面板數據,從銀行部門和股票市場兩個方面定義金融發展,運用系統GMM估計,實證檢驗了金融發展對經濟增長的影響路徑以及這一影響的區域差異效應。研究表明,銀行發展主要通過推動資本積累來促進經濟增長,而股票市場發展的作用在于提高了全要素生產率。金融發展對經濟增長的影響途徑和機制與地區經濟、金融發展水平相關。本文的貢獻在于為金融與經濟之間非單調的聯結關系提供了新的證據,這意味著金融發展是有規模限制的,超過之后反而對經濟增長不利。

金融發展;經濟增長;銀行部門;股票市場;系統GMM估計

一、問題的提出

金融體制改革的目的在于提高金融服務實體經濟的效率和支持經濟轉型的能力。作為經濟體系的重要組成部分,金融體系的制度、規范和行為與實體經濟相互交織、相互影響。金融發展是否促進了經濟增長?只有充分認識二者之間的聯結關系,才能厘清金融體制改革的重點和方向。本文基于2003—2014年中國省級面板數據重新詮釋這一問題,實證檢驗了金融發展對經濟增長的影響路徑及其區域差異效應。

自Schumpeter開始,大量的代表性研究,如Greenwood和Jovanovic[1]、Bencivenga和Smith[2]、Greenwood和Smith[3]將金融發展視作經濟增長的要素,因為功能良好的金融中介和金融市場能夠減少信息成本和交易成本,有效地配置資源,通過推動資本積累和提高全要素生產率來促進長期經濟增長,資本積累和全要素生產率亦被稱作增長的源泉,但是這個觀點受到Lucas[4]與Pagano[5]的挑戰,他們認為,金融發展對于經濟增長的影響被高估了。新近的文獻,如Gregorio和Guidotti[6]、Rioja和Valev[7]、Arcand等[8]、Law 和Singh[9],解釋經濟增長是個非線性、多階段的過程,金融發展與經濟增長之間的關系隨經濟、金融發展程度的不同而改變,這些研究可以看做是對上述兩種觀點的折中。另外,正如Levine和Zervos[10]、Beck和Levine[11]所關注的,爭論同時也存在于銀行和股票市場對經濟增長的作用上,是互補、替代,亦或誰更重要?

國內的研究中,在金融發展與經濟增長之間的關系方面,楊龍和胡曉珍[12]基于1995—2008年省級面板數據的協整檢驗發現,整體上金融發展對經濟增長有正的影響。李強和徐康寧[13]基于2000—2010年省級數據的動態面板估計發現,金融發展對經濟增長有正向促進作用,但對于實體經濟有抑制作用,金融發展服務于實體經濟的職能沒有得到體現。楊友才[14]基于1987—2009年省級數據的門檻面板模型,實證研究發現金融發展對于經濟增長的促進作用不僅存在門檻效應,即金融發展水平超過門檻值時才會對經濟增長有正的作用,且存在邊際效應遞減的趨勢。張亦春和王國強[15]基于1992—2012年省級面板數據的雙門檻模型,實證研究表明金融發展水平過高或過低都會抑制經濟增長,金融發展應與經濟增長相適應。此外,上述研究都發現了金融發展與經濟增長之間關系的區域差異效應,一致的結論是,金融發展對經濟增長的正效應依東、中、西部遞減。

在金融發展作用于經濟增長的內在機制與傳導路徑上,趙勇和雷達[16]基于1985—2006年省級面板數據考察了金融發展對經濟增長、資本積累與全要素生產率的影響,發現金融發展對于資本積累和全要素生產率都起到了重要的推動作用。黎歡和龔六堂[17]在理論上將金融發展變量引入內生增長模型之中,推導出金融發展水平越高,企業越有動力投入研發,提高技術進步速度,從而促進經濟增長。李健和衛平[18]以2000—2012年省級面板數據為樣本,從金融規模和金融效率兩個維度衡量金融發展,實證研究發現,無論是金融規模還是金融效率都顯著提高了全要素生產率。

相關研究盡管角度不同、方法各異、結論不一,但共同的問題在于,國內研究所關注的金融發展變量僅限于銀行部門而忽略了股票市場,這可能會帶來下述疑問:忽略股票市場的發展,金融發展與經濟增長之間的關系是否穩健?作為一國金融體系重要的組成部分,銀行部門與股票市場各自獨立還是作為一個整體對經濟增長產生影響并且影響如何?本文將拓展以上研究成果,闡釋在以金融深化為特征的經濟體中,金融發展對經濟增長的影響路徑,以及這種影響是否與經濟、金融發展水平相關。具體而言,本文在以下幾點有別于既往文獻:(1)從銀行部門和股票市場兩個方面定義金融發展,以獲得更完整的經驗設計并豐富了金融發展與經濟增長之間的聯結關系。(2)依樣本期間人均GDP將全國劃分為經濟發達地區和經濟落后地區,引入地區虛擬變量,這種劃分方法相比之前基于地理位置的劃分方法能夠更清晰地顯示不同經濟、金融發展階段下金融發展對經濟增長影響的差異。(3)鑒于金融發展與經濟增長之間關系的非單調性,本文以2003—2014年省級面板數據為觀察對象以獲得最新的研究動態。

二、模型構建

遵循Beck和Levine[11]的經典研究框架,構建經濟增長回歸模型如下:

yit-yit-1=(α-1)yit-1+β′Xit+ηi+εit

(1)

其中,yit為經濟產出的對數形式,yit-yit-1即為產出的增長率;Xit為所有解釋變量集合,包括金融發展變量和控制變量,考慮到解釋變量與被解釋變量之間的非線性關系,所有解釋變量都取對數形式;ηi為不可觀測的個體異質效應,εit為隨機誤差;α-1與β′為系數。

合并yit-1,整理可得:

yit=αyit-1+β′Xit+ηi+εit

(2)

做一階差分以消除個體效應:

yit-yit-1=α(yit-1-yit-2)+β′(Xit-Xit-1)+

(εit-εit-1)

(3)

由于增長率的滯后項(yit-1-yit-2)與誤差項(εit-εit-1)相關,而且金融發展與經濟增長之間的雙重因果關系會產生聯立性偏誤,使得金融發展作為解釋變量、經濟增長作為被解釋變量的計量模型估計存在內生性問題,需要尋找適當的工具變量才能得到一致估計。

本文運用系統GMM估計式(1),作為金融發展對經濟增長影響的整體估計。在此基礎之上引入地區虛擬變量,具體做法是,依樣本期間人均GDP將全國劃分為兩類地區:人均GDP高于全國平均人均GDP的地區為經濟發達地區,HD=1(HD為地區虛擬變量);人均GDP低于全國平均人均GDP的地區為經濟落后地區。*經濟發達地區包括:北京、天津、內蒙古、遼寧、吉林、上海、江蘇、浙江、福建、山東、廣東和陜西12個省市;經濟落后地區包括:河北、山西、黑龍江、安徽、江西、河南、湖北、湖南、廣西、海南、四川、貴州、云南、西藏、甘肅、青海、寧夏和新疆18個省市自治區。擴展后的經濟增長回歸模型如下:

(4)

加入地區虛擬變量與金融發展變量的交叉項后,經濟發達地區金融發展影響經濟增長的邊際效應為β1′+β2′,經濟落后地區金融發展影響經濟增長的邊際效應為β1′。同樣對式(4)進行系統GMM估計,以分析不同經濟、金融發展階段下金融發展對經濟增長影響的差異。

三、變量定義與數據處理

(一)被解釋變量:經濟增長

為了評估金融發展對經濟增長的影響及影響的路徑,本文的經濟增長變量包括經濟增長率、資本積累增長率和全要素生產率增長率。

經濟增長率,即真實人均GDP增長率,根據各省2003—2014年人均GDP指數測算。

資本積累增長率,即人均資本存量的增長率。借鑒張軍等[19]已經核算出來的2000年各省資本存量的數據,運用永續盤存法按照2003年不變價格計算各省2002—2014年資本存量:

Kit=Kit-1(1-δ)+Iit

(5)

其中,Iit為當年固定資本形成總額,δ為經濟折舊率,取δ=9.6%。由各省資本存量除以各省常住人口即可換算為各省人均資本存量,最終求得各省2003—2014年人均資本存量增長率。

全要素生產率增長率。全要素生產率的測算通常采用索洛余值法,在新古典人均生產函數y=Akα中,A為全要素生產率,k為人均資本存量,α為資本產出彈性,資本產出彈性可由收入份額法確定。*根據各地區生產總值收入法構成項目,α=1-勞動者報酬/地區生產總值。取對數后,全要素生產率為:

ln(A)=ln(y)-αln(k)

(6)

差分后,全要素生產率的增長率可以按下式估算:

全要素生產率的增長率=人均GDP增長率-α×人均資本存量增長率

(7)

(二)核心解釋變量:金融發展

本文選取的金融發展變量如下:

貸款/GDP,即各地區年末銀行業金融機構各項貸款余額與GDP的比。本文以“各地區年末銀行業金融機構各項貸款余額/GDP”作為一個寬的衡量指標。

貸款/存款,即各地區年末銀行業金融機構各項貸款余額與各項存款余額的比。

換手率,即各地區一年內股票市場交易量與流通規模的比。通常認為,較低換手率的市場因為交易成本較高,會抑制投資者長期投資的熱情;相反,較高換手率的市場相當于給予投資者一個退出期權,能刺激投資者進行長期投資,促進資源更有效的配置以及更快的經濟增長。

流通市值/GDP,即各地區年末股票流通市值與GDP 的比。本文仍然追隨Levine和Zervos[10]的做法,將股票市場發展規模指標納入金融發展變量指標體系,以獲得更全面的經驗設計。

(三)控制變量

考慮到遺漏重要解釋變量會造成估計結果有偏,基于文獻的指引,添加如下控制變量:地方財政支出/GDP、進出口總額/GDP以及人均受教育年限。

(四)數據來源

上述變量中除了股票市場發展變量的數據來自于聚源銳思(RESSET)數據庫,其余變量的數據均來自于中國經濟社會發展統計數據庫。為了獲得金融發展與經濟增長之間的長期關系,并兼顧樣本數據的長短,本文按每兩年劃分為6個時段,每個變量取兩年的均值以消除短期經濟周期的影響。由此,本文獲得了30個省份10個變量的面板數據。*出于對數據連續性的考慮,將重慶并入四川。

(五)描述性統計

表1報告了樣本各變量的描述性統計。

表1 樣本各變量描述性統計(N=150)

四、計量結果與分析

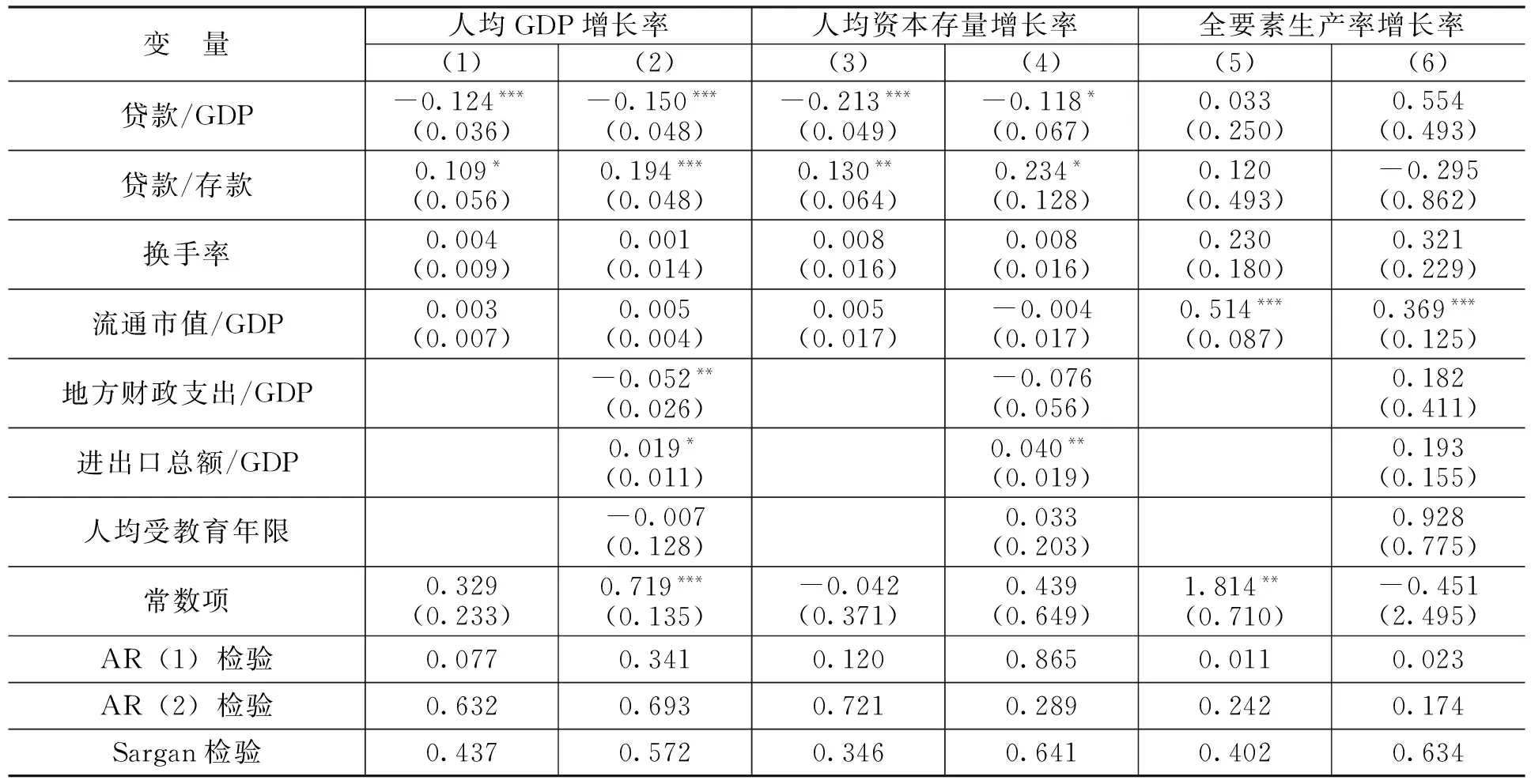

(一)金融發展對經濟增長的影響:整體估計

基于式(1),表2報告了金融發展與經濟增長的整體GMM估計結果。為了檢驗模型的穩健性,第(1)、第(3)和第(5)列是未加入控制變量的估計結果,第(2)、第(4)和第(6)列是加入控制變量的估計結果。AR(2)的檢驗結果顯示擾動項無明顯自相關,Sargan過度識別檢驗無法拒絕“所有工具變量都有效”的原假設,表明模型的設定是正確的。金融發展對經濟增長的影響在加入控制變量前后沒有顯著差異,控制變量對經濟增長的影響符合理論預期且部分顯著,估計結果具有較好的一致性。

表2 金融發展與經濟增長:整體估計結果

注:所有解釋變量都取對數形式;***、**和*分別表示在1%、5%和10%顯著性水平下顯著;括號中的數值為異方差穩健標準誤。下同。

1.銀行發展對經濟增長的影響

由表2估計結果可知,銀行發展對人均GDP 增長率和人均資本存量增長率均有顯著影響,但對全要素生產率增長率的影響不顯著,即銀行發展主要是通過影響資本積累而作用于經濟增長的。

從表2的第(1)—第(4)列可以看出,貸款/GDP對人均GDP增長率和人均資本存量增長率具有顯著的負面影響。*本文也嘗試用(貸款+存款)/GDP定義金融深度,得到了相似的估計結果。由表1可知,貸款/GDP的樣本均值為105.6%,這在一定程度上可與Arcand等[8]的研究結論互相印證。Arcand等[8]采用1960—2010年跨國數據,發現金融深度與經濟增長之間的非單調、倒U型關系,當私人信貸/GDP大于42%時,金融深度對經濟增長的正效應就不再顯著;當私人信貸/GDP大于90%時,金融深度對經濟增長的影響由正轉而為負,但不具有顯著性;當私人信貸/GDP超過113%時,金融深度對經濟增長的影響則表現為顯著的負效應。由此,金融發展是有規模限制的,超過之后反而對經濟增長不利。

在控制了銀行信貸規模后,貸款/存款對人均GDP增長率和人均資本存量增長率具有顯著的正面影響。如新疆在2011—2012年間貸存比是65.4%,若將其貸存比提高到樣本均值即71.0%,則會帶動人均GDP增長率提高1.6%、人均資本存量增長率提高1.9%。*人均GDP增長率提高的計算過程是:ln(71.1%)-ln(65.4%)=0.084,0.084×0.194=0.016,人均資本存量增長率提高的計算過程同理。本文研究期內中國貸存比均值為71.0%,這源于中國從1995年頒布實行的貸存比最高不得超過75%的規定,這一規定在一定程度上制約了商業銀行市場化運作,適當放開更有利于經濟增長。

2.股票市場發展對經濟增長的影響

由表2估計結果可知,股票市場發展對人均GDP 增長率和人均資本存量增長率均無顯著影響,但對全要素生產率增長率有顯著的正向影響,即股票市場的作用主要在于促進了生產率的提高。這一結果說明由于創新性的投資機會在股票市場上更容易獲得資金支持,所以股票市場發展有利于提高生產效率。同時也說明,股票市場和銀行分別提供了不同功能的金融服務。

但是,與以往的實證研究股票市場具有增長促進作用的大量文獻不同,本文的估計結果表明,是“股票市場規模”而不是“股票市場流動性”對全要素生產率具有顯著的正作用。由于股票市場規模的變化一方面源于新股的發行,另一方面源于股票價格的變化。對于正在經歷金融深化的發展中經濟體,企業發行股票的意愿強烈,企業上市意味著可以獲得源源不斷的資金支持,股票市場規模的增加更多地源于新股的發行,從而帶來股票市場籌資規模的增加。又因為股票市場籌資相比銀行信貸會受到更加嚴格的監管,資金約束的解除使得企業更多地投資于盈利性項目,由此促進了生產率的提高。

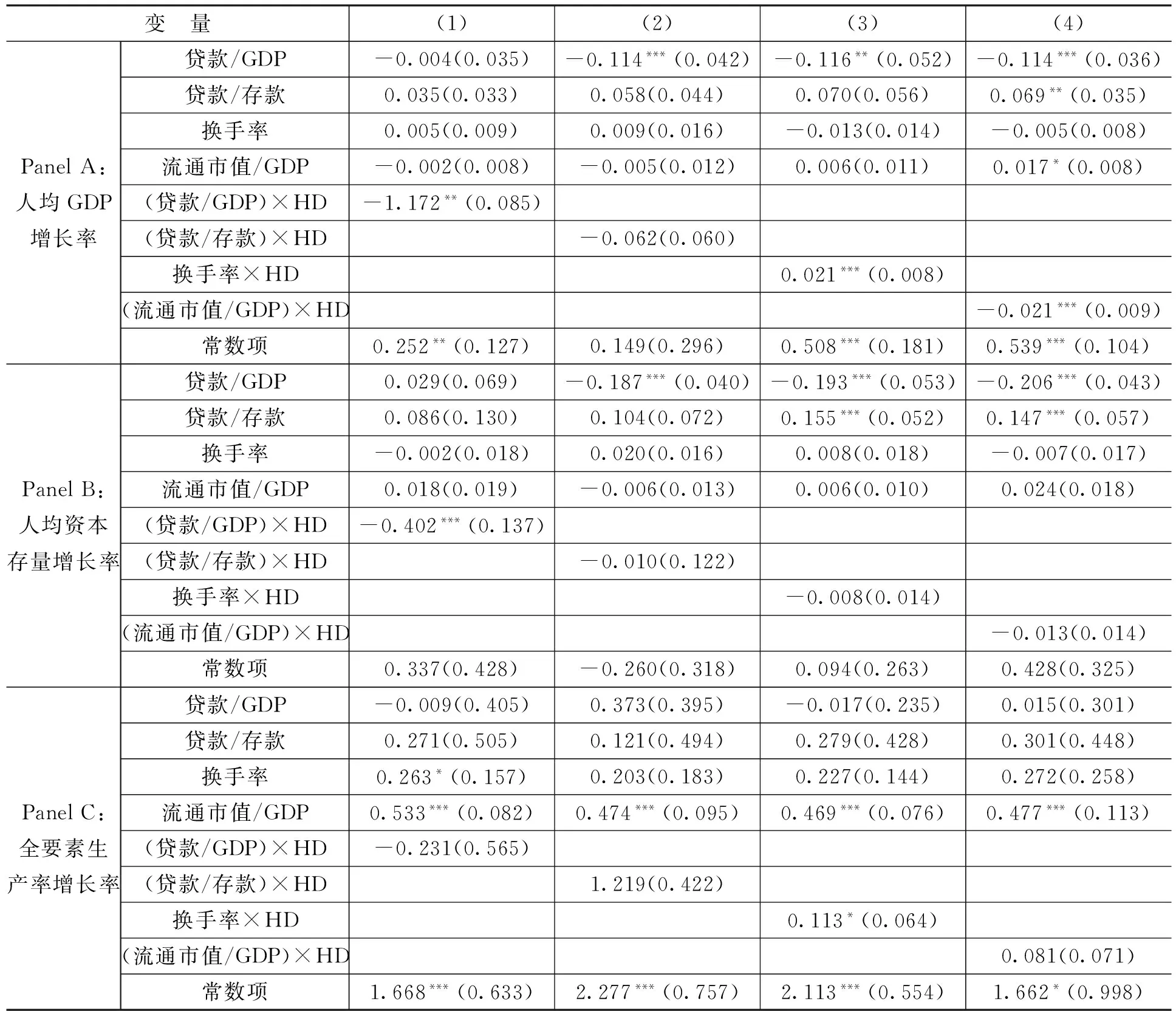

(二)金融發展對經濟增長的影響:基于地區虛擬變量的進一步分析

基于式(4),逐一引入四個金融發展變量與地區虛擬變量的交叉項,表3報告了被解釋變量分別為人均GDP增長率、人均資本存量增長率和全要素生產率增長率的系統GMM估計結果。各模型均通過了AR(2)檢驗和Sargan檢驗,結合整體估計可以看出回歸結果也比較穩健。

表3 金融發展與經濟增長:基于地區虛擬變量的估計

1.銀行發展對經濟增長影響的區域效應分析

加入地區虛擬變量與金融發展變量的交叉項后,估計結果顯示銀行發展對人均GDP增長率和人均資本存量增長率均有顯著影響,對全要素生產率增長率無顯著影響,與整體估計結果一致。由表3的第(1)、第(2)列可以看出,銀行發展對經濟增長影響的區域效應。貸款/GDP對經濟落后地區人均GDP 增長率和人均資本存量增長率影響較小且均不顯著,由Panel A和Panel B第(1)列可得,回歸系數分別為β1=-0.004和β1=0.029;但其與地區虛擬變量交叉項的回歸系數顯著為負,即β2=-1.172和β2=-0.402,說明貸款/GDP只對經濟發達地區人均GDP增長率和人均資本存量增長率有顯著的負作用。經濟發達地區貸款/GDP均值為119%,經濟落后地區貸款/GDP均值為96%,進一步支持了整體估計的結論,即銀行規模過大有礙于整體經濟發展,在經濟發達地區表現尤為明顯。貸款/存款對兩類地區人均GDP增長率和人均資本存量增長率的影響不再顯著,由Panel A和Panel B第(2)列可得,回歸系數分別為β1=0.058和β1=0.104;其與地區虛擬變量交叉項的回歸系數也不顯著但都為負,即β2=-0.062和β2=-0.010。說明雖不顯著,但貸款/存款的增加更有利于促進經濟落后地區的經濟增長。

經過對兩類地區子樣本更細致的統計分析后發現,經濟發達地區貸款/存款均值為73%,經濟落后地區貸款/存款均值為69%,由此可見,經濟落后地區應該適當促進存款向貸款的轉化,而經濟發達地區銀行發展的重點是提高信貸質量而非規模擴張。

2.股票市場發展對經濟增長影響的區域效應分析

加入地區虛擬變量與金融市場發展變量的交叉項后,估計結果顯示股票市場發展對人均GDP增長率和全要素生產率增長率有顯著影響,對人均資本存量增長率無顯著影響,與整體估計結果基本一致。由表3的第(3)、第(4)列可以看出,股票市場發展對經濟增長影響的區域效應。在整體估計中,如表2所示,股票市場發展對人均GDP增長率的影響表現為不顯著的微弱的正作用,而加入其與地區虛擬變量的交叉項后,由表3Panel A第(3)列可得,雖然換手率的回歸系數不顯著,即β1=-0.013,但換手率與地區虛擬變量交叉項的回歸系數顯著為正,即β2=0.021;由表3Panel A第(4)列可得,流通市值/GDP的回歸系數及其與地區虛擬變量交叉項的回歸系數均顯著,即β1=0.017、β2=-0.021。這說明經濟發達地區股票市場換手率的提高對人均GDP增長率有顯著的正向影響,而經濟落后地區股票市場規模對人均GDP增長率有顯著的正向影響。在股票市場發展對全要素生產率增長率的回歸中,由表3Panel C第(3)列可得,雖然換手率的回歸系數不顯著,即β1=0.227,但其與地區虛擬變量交叉項的系數顯著為正,即β2=0.113,說明股票市場換手率對于經濟發達地區的全要素生產率的增長具有顯著的促進作用。由表3Panel C第(4)列可得,流通市值/GDP的系數顯著為正,即β1=0.477,但其與地區虛擬變量的交叉項系數β2=0.081,不顯著,說明股票市場規模對兩類地區全要素生產率的增長都有顯著的促進作用且無明顯區域差異。

經過對兩類地區子樣本更細致的統計分析后發現,經濟發達地區換手率均值為4.294,流通市值/GDP均值為0.334;經濟落后地區換手率均值為5.061,流通市值/GDP均值為0.179,雖然換手率指標在兩類地區間差異不大,但經濟落后地區在股票市場籌資規模上較大程度地落后于經濟發達地區,顯示了經濟落后地區仍然可能存在的資金約束問題。

五、結論與啟示

本文利用2003—2014年省級面板數據,從銀行部門和股票市場兩個方面定義金融發展,利用系統GMM估計,檢驗了金融發展對經濟增長的影響路徑以及這一影響的區域差異。結果顯示,在銀行發展方面,信貸規模的擴張在近期內對經濟增長有抑制作用,控制了信貸規模后,銀行盈利能力的提高對經濟增長有促進作用;在股票市場發展方面,換手率對經濟增長無顯著影響,股票市場規模對經濟增長有顯著的正向影響。從影響路徑來看,銀行發展主要通過推動資本積累來促進經濟增長,而股票市場發展的作用在于提高了全要素生產率。說明銀行部門和股票市場作為一國金融體系兩個重要組成部分,分別提供了不同功能的金融服務且各自獨立地發揮作用。

加入地區虛擬變量與金融發展變量的交叉項后,計量結果依然穩健。在銀行發展方面,信貸規模的擴張僅對發達地區經濟增長有顯著的抑制作用,銀行盈利能力對經濟增長影響的顯著性較整體估計減弱,雖不顯著但對發達地區經濟增長的正效應小于經濟落后地區。在股票市場發展方面,換手率僅對經濟發達地區經濟增長有顯著的促進作用,股票市場規模則更能促進經濟落后地區經濟增長。說明金融發展對經濟增長的影響路徑與地區經濟、金融發展水平相關,金融部門與實體經濟間的聯系具有復雜的非單調性。

本文的經驗證據對于經濟新常態下金融改革的啟示在于:(1)在制定金融發展政策的過程中,需要關注金融發展與經濟增長之間動態的聯結關系。雖然金融發展能夠促進經濟增長,但當金融發展對于經濟增長的推動作用減弱甚至可能造成潛在的、不可忽視的系統性風險時,就需要兼顧其他政策措施以維護整體經濟利益。尤其應當認識到,金融發展不能專注于規模的擴張,而是應更多地致力于提高金融中介的功能。(2)完善金融結構,發展股票市場,加快金融市場化進程。銀行導向的金融體系難以適應創新驅動的要求,而股票市場的作用機制是通過對創新的支持,提高全要素生產率從而促進經濟增長,所以加速存款向資本市場的轉移,擴大股票市場融資規模,增加直接融資的比重應視為當前金融發展的工作重點。(3)針對不同地區實施有差別的金融發展政策。鑒于金融發展作用于經濟增長的路徑具有鮮明的區域差異,經濟發達地區重在提高金融發展質量和市場流動性,而經濟落后地區的金融深化仍需縱深推進。

[1] Greenwood, J., Jovanovic, B.Financial Development, Growth and the Distribution of Income[J].Journal of Political Economy, 1990, 98(5):1076-1107.

[2] Bencivenga, V., Smith, B.Financial Intermediation and Endogenous Growth[J].Review of Economic Studies, 1991,58(2):195-209.

[3] Greenwood, J., Smith, B.Financial Markets in Development, and the Development of Financial Markets[J].Journal of Economic Dynamics and Control, 1997,21(1):145-181.

[4] Lucas, R.On the Mechanics of Economics Development [J].Journal of Monetary Economics, 1988,22(1):3-42.

[5] Pagano, M.Financial Markets and Growth:An Overview[J].European Economic Review, 1993,37(2-3):613-622.

[6] Gregorio, J.D., Guidotti, P.Financial Development and Economic Growth[J].World Development, 1995,23(3):433-448.

[7] Rioja, F., Valev, N.Does One Size Fit All?A Reexamination of the Finance and Growth Relationship[J].Journal of Development Economics, 2004,74(2):429-447.

[8] Arcand, J.L., Berkes, E., Panizza, U.Too Much Finance?[R].IMF Working Paper, 2012.161.

[9] Law, S.H., Singh, N.Does too Much Finance Harm Economic Growth?[J].Journal of Banking and Finance, 2014,41(1):36-44.

[10] Levine, R., Zervos, S.Stock Market, Banks, and Economic Growth[J].The American Economic Review, 1998,88(3):537-558.

[11] Beck, T., Levine, R.Stock Markets, Banks, and Growth: Panel Evidence[J].Journal of Banking and Finance, 2004,28(3):423-442.

[12] 楊龍,胡曉珍.金融發展規模、效率改善與經濟增長[J].經濟科學,2011,(1):38-48.

[13] 李強,徐康寧.金融發展、實體經濟與經濟增長[J].上海經濟研究,2013,(9):3-11.

[14] 楊友才.金融發展與經濟增長——基于我國金融發展門檻變量的分析[J].金融研究,2014,(2):59-71.

[15] 張亦春,王國強.金融發展與實體經濟增長非均衡關系研究——基于雙門檻回歸實證分析[J].當代財經,2015,(6):45-54.

[16] 趙勇,雷達.金融發展與經濟增長:生產率促進亦或資本形成[J].世界經濟,2010,(2):37-50.

[17] 黎歡,龔六堂.金融發展、創新與經濟增長[J].世界經濟文匯,2014,(2):1-16.

[18] 李健,衛平.金融發展與全要素生產率增長——基于中國省際面板數據的實證分析[J].經濟理論與經濟管理,2015,(8):47-64.

[19] 張軍,吳桂英,張吉鵬.中國省際物質資本存量估算:1952—2000[J].經濟研究,2004,(10):35-44.

[20] Blundell, R.,Bond, S.Initial Conditions and Moment Restrictions in Dynamic Panel Data Models[J].Journal of Econometrics,1998,87(1):115-143.

(責任編輯:巴紅靜)

2017-03-19

天津市科技發展戰略研究計劃項目“天津市科技金融結合模式與政策研究”(15ZLZLZF00120)

田 菁(1973-),女,天津人,副教授,博士,主要從事金融理論與政策研究。E-mail:13302180180@163.com

F832.1

A

1000-176X(2017)06-0043-07