福建省農(nóng)村金融服務(wù)存在的問題與對策

肖培林 陳潛 陳培彬 陳星霖

摘 要:從農(nóng)村金融體系的發(fā)展和農(nóng)戶的金融需求等兩方面總結(jié)分析福建省農(nóng)村金融的發(fā)展現(xiàn)狀;同時,探討福建省農(nóng)村金融服務(wù)水平不高的原因;最后,從優(yōu)化改善農(nóng)村金融結(jié)構(gòu)、優(yōu)化完善農(nóng)村金融環(huán)境、加強農(nóng)村金融產(chǎn)品及服務(wù)創(chuàng)新等方面提出完善福建省農(nóng)村金融服務(wù)的對策思考。

關(guān)鍵詞:福建省;農(nóng)村金融;金融服務(wù);民間金融

中圖分類號:F832.35文獻標志碼:A文章編號:1637-5617(2017)02-0055-05

Abstract: The present situation of rural financial development in Fujian was analyzed from the two aspects of the development of rural financial system and the financial needs of farmers. Then, the reasons why the level of rural financial services in Fujian was not high were discussed. Last, the countermeasures for perfecting the rural financial services in Fujian were put forward including optimizing the rural financial structure, improving the rural financial environment, and strengthening the innovation of rural financial products and services, etc.

Key words: Fujian Province; rural finance; financial service; informal finance

福建作為沿海省份,其農(nóng)村企業(yè)、農(nóng)村整體發(fā)展對資金有旺盛需求。但是福建省農(nóng)村金融服務(wù)水平整體不高,在大力推進社會主義新農(nóng)村建設(shè)中明顯動力不足。因此,回顧總結(jié)福建省農(nóng)村金融發(fā)展的狀況,分析福建省農(nóng)村金融服務(wù)水平不高的原因,可進一步規(guī)范引導(dǎo)農(nóng)村金融服務(wù)發(fā)展,以及提高福建省農(nóng)村金融服務(wù)的能力具有現(xiàn)實意義。

1 福建省農(nóng)村金融的發(fā)展現(xiàn)狀

1.1 農(nóng)村金融體系發(fā)展

農(nóng)村金融服務(wù)體系是指為農(nóng)村經(jīng)濟發(fā)展提供服務(wù)的金融制度、金融機構(gòu)、金融創(chuàng)新工具等,其中金融機構(gòu)主要是政策性金融、合作型金融、商業(yè)金融、民間金融組織等[1]。目前,福建省已經(jīng)基本形成商業(yè)銀行、農(nóng)村合作金融機構(gòu)、政策性銀行協(xié)調(diào)配合的農(nóng)村金融服務(wù)格局[2]。福建省農(nóng)村金融體系的主力軍主要由農(nóng)業(yè)銀行、農(nóng)業(yè)發(fā)展銀行、農(nóng)村信用合作社、郵政儲蓄銀行、村鎮(zhèn)銀行和新型農(nóng)村金融機構(gòu)等構(gòu)成。截至2015年2月末,全省涉農(nóng)貸款余額10505.57億元,同比增長18.63%。同時,涉農(nóng)金融機構(gòu)推出諸多的服務(wù)項目,如中國農(nóng)業(yè)銀行推出“金益農(nóng)”項目,是服務(wù)農(nóng)村金融的針對性措施;郵政儲蓄銀行則著力促使儲蓄資金回流農(nóng)村,建立多個鄉(xiāng)村網(wǎng)點;農(nóng)村信用社通過制度改革,堅持“普惠金融”的概念,因地制宜,有效整合金融資源,為農(nóng)村金融服務(wù)作出巨大貢獻。

然而,農(nóng)村的正規(guī)金融機構(gòu)網(wǎng)點正在縮減,四大國有銀行大量撤出農(nóng)村地區(qū),截至2016年,農(nóng)村地區(qū)銀行網(wǎng)點數(shù)量12.67萬個,每萬人擁有的銀行網(wǎng)點數(shù)量為1.39個,縣均銀行網(wǎng)點57.75個,鄉(xiāng)均銀行網(wǎng)點3.98個,村均銀行網(wǎng)點0.23個。正規(guī)金融網(wǎng)點的縮減,減少了金融機構(gòu)對農(nóng)村金融服務(wù),農(nóng)村農(nóng)戶和企業(yè)需要從正規(guī)金融機構(gòu)取得貸款的難度更大,主要表現(xiàn)在苛刻的貸款條件和繁瑣手續(xù)[3]。

1.2 農(nóng)戶金融需求情況

多位調(diào)查員分析了貴州等三個地方2000-2002年3000多戶農(nóng)戶的數(shù)據(jù),應(yīng)用Tobit模型進行研究,結(jié)果表明:農(nóng)戶投資、支出和農(nóng)戶使用現(xiàn)金頻率與農(nóng)戶借貸需求呈正相關(guān),而農(nóng)戶的收入和資產(chǎn)情況則與農(nóng)戶貸款需求呈負相關(guān)[4]。為此,本研究主要從福建省農(nóng)戶收入、資產(chǎn)狀況、生活支出、收支狀況的方面對農(nóng)戶的金融需求進行分析。

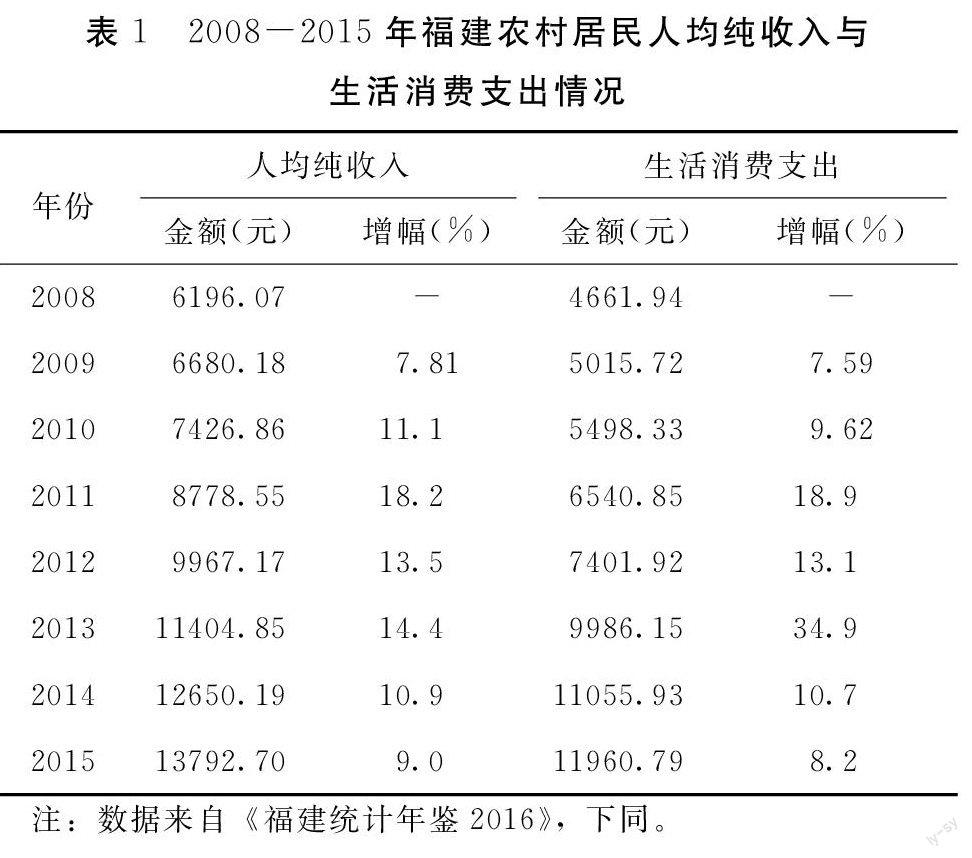

1.2.1 福建省農(nóng)戶收支情況 從表1可知,2008-2015年福建農(nóng)村居民人均純收入不斷提高,2011年的增幅達18.2%;同時,生活消費支出也是逐年提高,這反映福建農(nóng)村居民消費意愿逐年增強。表1數(shù)據(jù)還顯示,從2008-2015年福建農(nóng)村居民人均純收入雖然逐年增長,但增幅先增后降,而生活消費支出增幅則有較大波動;從增幅水平看,2011、2013年福建農(nóng)村居民人均純收入增幅低于生活消費支出增幅,而2009、2012、2014年收入增幅與支出增幅基本持平。由此可見,在農(nóng)村消費需求擴大的背景下農(nóng)戶的收入水平依然有待提高。

1.2.2 農(nóng)戶收支構(gòu)成狀況 由于農(nóng)戶的收入支出情況與農(nóng)戶借貸的意愿和行為相關(guān)極高,因此通過分析農(nóng)戶現(xiàn)金收支情況就可以得出部分農(nóng)戶潛在的金融需求。表2數(shù)據(jù)顯示,2015年農(nóng)戶家庭人均可支配收入為13792.7元,其中家庭經(jīng)營收入和工資性收入分別為5455.57元和6187.00元;家庭經(jīng)營收入和工資性收入占農(nóng)村居民家庭平均每人全年可支配收入的比重接近85%,是農(nóng)村居民家庭人均可支配收入的最主要來源。而農(nóng)村居民家庭人均支出方面,最主要的支出是生活消費方面的支出,大概為11960.79元,占農(nóng)村居民家庭人均可支配收入的比重高達86.72%。

從表2可知,生活費用支出占可支配收入的比重為86.72%,說明這項支出費用合計構(gòu)成現(xiàn)金支出的主要部分。正是由于農(nóng)戶的生活費用占可支配收入比重很高,加之農(nóng)業(yè)現(xiàn)代化水平不斷發(fā)展提高,農(nóng)民用于經(jīng)營和固定資產(chǎn)投資的費用占比很少,因此農(nóng)戶用于經(jīng)營和固定資產(chǎn)投資的貸款需求必將相應(yīng)增長。而在生活費用支出上,食品、衣著和居住的消費支出分別占29.98%、5.1%和24.31%,交通和通訊支出占比10.44%,可見農(nóng)村居民家庭的人均收入大部分仍然用來滿足日常生活需要;而文教、娛樂用品及服務(wù)支出占比8.39%,醫(yī)療保健支出占比6.91%,說明包括教育、醫(yī)療保險、娛樂在內(nèi)的農(nóng)村公共品的市場尚未飽和。因此,當農(nóng)民的經(jīng)營收入增加后,農(nóng)民對第三產(chǎn)業(yè)的消費比例將逐步增高。

2 福建省農(nóng)村金融服務(wù)存在的主要問題

2.1 農(nóng)村金融服務(wù)體系效率低下

2.1.1 農(nóng)村金融機構(gòu)經(jīng)營績效不高 隨著中國農(nóng)業(yè)銀行等銀行的商業(yè)性改革,加之農(nóng)信社產(chǎn)權(quán)和股份改制,福建農(nóng)村金融服務(wù)體系中合法的金融網(wǎng)點數(shù)量逐漸減少,效率逐漸低下,農(nóng)戶可貸數(shù)量減少;銀行和農(nóng)信社往往通過強調(diào)抵押物和擔(dān)保來降低自身的經(jīng)營分險,增加融資難度,使得農(nóng)戶和農(nóng)業(yè)企業(yè)往往不傾向于利用正規(guī)金融機構(gòu)來滿足其融資需求;再者福建省農(nóng)村金融機構(gòu)的資金來源單一(大都來自農(nóng)戶存款),金融產(chǎn)品匱乏,缺乏創(chuàng)新動力。造成這種現(xiàn)象最主要的原因是,農(nóng)村金融機構(gòu)依然是以盈利為主要目標,這與政府及政策性銀行的發(fā)展目標背道而馳。

2.1.2 農(nóng)村金融資源投入較少 2012—2016年《福建統(tǒng)計年鑒》及各大銀行公布的貸款數(shù)據(jù)顯示,福建省支持農(nóng)村金融的財政支出和各大行對農(nóng)戶農(nóng)業(yè)生產(chǎn)的貸款支出都偏低。而國內(nèi)外農(nóng)村金融理論研究與實踐均表明,農(nóng)村金融對農(nóng)村農(nóng)業(yè)生產(chǎn)的資金支持必須長期存在。由于農(nóng)業(yè)產(chǎn)業(yè)成本很高,收益很低,而且傳統(tǒng)農(nóng)業(yè)面臨極大的自然風(fēng)險,加上政策性銀行限定了農(nóng)業(yè)經(jīng)營范圍,改制后農(nóng)村信用社偏向商業(yè)化經(jīng)營,農(nóng)村儲蓄資金逐步外流,所以如果政府沒有相應(yīng)的措施留住農(nóng)村儲蓄資金,留住農(nóng)村金融可預(yù)見的盈利空間,那么農(nóng)村的金融服務(wù)很可能面臨真空現(xiàn)象。

2.1.3 農(nóng)村金融制度不夠協(xié)調(diào) 福建省農(nóng)村金融體系包括政策性金融、合作型金融、商業(yè)金融、民間金融組織等。其中,政策性金融、商業(yè)金融應(yīng)該成為助力農(nóng)村金融發(fā)展的主要動力,但現(xiàn)實中兩者卻受到很大的限制。例如政策性金融資金大多提供給糧油收購、運輸?shù)龋虼宿r(nóng)信社還是主要的金融服務(wù)供應(yīng)商。但農(nóng)信社存款總量相對較少,農(nóng)戶貸款需求又集中在它身上,這導(dǎo)致農(nóng)信社不良貸款率偏高,農(nóng)信社經(jīng)營困難。雖然農(nóng)信社不斷在改制,不良資產(chǎn)逐步剝離,但取得的效果仍然不明顯。此外,我國普遍存在的二元結(jié)構(gòu),在農(nóng)村金融中更為突出,民間借貸十分活躍,正規(guī)金融的競爭力和服務(wù)功能不斷弱化。

2.2 農(nóng)村金融供給稀缺且結(jié)構(gòu)不平衡

當前,農(nóng)戶進行生產(chǎn)投入的資金仍未得到滿足,主要有幾方面的原因。一是農(nóng)業(yè)生產(chǎn)自身存在先天性的不足。農(nóng)戶生產(chǎn)技術(shù)和設(shè)備相對落后,資本和資金嚴重匱乏,加之農(nóng)業(yè)極易受氣候變化影響,這導(dǎo)致生產(chǎn)風(fēng)險加大,投入不一定有預(yù)想的產(chǎn)出。二是農(nóng)戶籌集資金受到客觀因素影響。如農(nóng)村金融服務(wù)的數(shù)量不多、質(zhì)量不高,以及國有商業(yè)銀行為了節(jié)約成本撤并網(wǎng)點等。同時,福建省城鄉(xiāng)經(jīng)濟結(jié)構(gòu)呈現(xiàn)“兩極化”特征,再加上沿海和內(nèi)陸地區(qū)經(jīng)濟發(fā)展具有明顯的不對稱性,而各地區(qū)政府和金融機構(gòu)也一籌莫展,未能找出切實可行的方法解決農(nóng)村金融服務(wù)的弊端。因此,現(xiàn)有農(nóng)村金融的供給稀缺且結(jié)構(gòu)不平衡。

2.3 農(nóng)村金融交易成本過高

2.3.1 融資成本和經(jīng)營成本高 由于農(nóng)業(yè)生產(chǎn)客觀上存在利潤率相對較低、回收周期長、風(fēng)險大的特點,各種投入于農(nóng)業(yè)的生產(chǎn)要素往往達不到社會平均利潤率。這導(dǎo)致了農(nóng)戶人均純收入水平低下和農(nóng)戶還款能力相對弱于城鎮(zhèn)居民。因而,農(nóng)村金融機構(gòu)為了降低自己的經(jīng)營風(fēng)險,就會不斷提高農(nóng)戶貸款的成本。同時,農(nóng)村居民貸款存在的額度小、抵押品少、期限長短不一、用途多樣等特點,使得金融機構(gòu)需要通過更為復(fù)雜的手段來區(qū)分貸款人類型,造成了在貸出資金相同的情況下,農(nóng)村金融機構(gòu)需要付出數(shù)倍甚至更多的人力、物力和財力,進而使農(nóng)村金融機構(gòu)在業(yè)績不變的情況下業(yè)務(wù)量猛增,致使邊際利潤下降和邊際成本上升。相比貸款給城市居民,貸款給農(nóng)戶的風(fēng)險和成本都大幅增加。這也是造成正規(guī)金融機構(gòu)逐漸退出農(nóng)村金融業(yè)務(wù)甚至不愿意開展農(nóng)村金融業(yè)務(wù)的一個重要原因。

2.3.2 農(nóng)村金融的風(fēng)險成本高

2.3.2.1 農(nóng)戶與金融機構(gòu)信息不對稱導(dǎo)致的信用風(fēng)險成本 在農(nóng)村金融市場中,金融機構(gòu)往往無法準確了解借款人的真實貸款意愿、還款能力、資金用途等重要信息。這種信息不對稱,處于信息劣勢的貸款人在貸出款項之后就存在著較高信用風(fēng)險成本。由于農(nóng)村正規(guī)金融機構(gòu)難以根據(jù)對方提供的信息判斷借款人的優(yōu)劣,只能通過謹慎貸款或者提高資金的使用成本來規(guī)避風(fēng)險,結(jié)果造成優(yōu)質(zhì)客戶因為較高的融資成本而退出,劣質(zhì)客戶卻充斥在市場上。為了解決這些問題,農(nóng)村金融機構(gòu)也采取了一些措施,如農(nóng)戶聯(lián)保、小型信用擔(dān)保等[6]。但由于農(nóng)村經(jīng)濟金融環(huán)境的限制這些措施往往不能奏效。此外,農(nóng)村金融機構(gòu)還需要對貸款人的金融行為進行監(jiān)督,這使得他們還需要在信貸發(fā)生后支付更多的監(jiān)督成本。而在農(nóng)村金融市場,資金需求方的數(shù)量多、分布廣,雙方信息溝通不夠流暢等原因,使得監(jiān)督成本大大提高。

因此,為了解決信息不對稱,以達到控制風(fēng)險的目的,銀行往往要付出更多的信息費用,融資合約成本巨大,這無疑大大提高了金融機構(gòu)的信用風(fēng)險成本,當這種成本高到一定的程度的時候,交易將無法進行。

2.3.2.2 高風(fēng)險農(nóng)業(yè)缺乏保險保障 農(nóng)業(yè)生產(chǎn)受自然條件的影響比較大,對自然條件有著很強的依賴性,一旦遇到各種自然災(zāi)害,輕則減產(chǎn)減收,重則顆粒無收,總是處于頻繁的波動之中。由于農(nóng)產(chǎn)品品種混雜,質(zhì)量差異較大,不利于組織規(guī)模銷售,在市場競爭上處于不利地位,一旦市場出現(xiàn)替代品,農(nóng)產(chǎn)品銷量將大大降低,農(nóng)民收入可能大幅度減少。同時,農(nóng)業(yè)生產(chǎn)自然災(zāi)害頻繁、種類多、分布廣,使得農(nóng)業(yè)收入的穩(wěn)定性低。此外,農(nóng)戶擔(dān)保貸款體系尚未建立健完全,農(nóng)業(yè)保險發(fā)展嚴重滯后[7]。農(nóng)村金融機構(gòu)普遍對高風(fēng)險農(nóng)業(yè)貸款需求望而卻步,農(nóng)村金融發(fā)展缺乏資金支持,金融服務(wù)進一步被抑制。

3 完善福建省農(nóng)村金融服務(wù)的對策

綜上所述,福建省農(nóng)村金融服務(wù)要取得更加長足的發(fā)展,必須先要通過分散農(nóng)業(yè)整體風(fēng)險,降低交易成本、加大政策扶持力度,提高經(jīng)營服務(wù)效率,調(diào)整金融市場結(jié)構(gòu),從而解決供求失衡這個根本問題,使福建省農(nóng)村金融市場得以健康有序的發(fā)展。

3.1 優(yōu)化改善農(nóng)村金融結(jié)構(gòu)

鼓勵農(nóng)村資金留守,政策引導(dǎo)農(nóng)村資金先為農(nóng)戶生產(chǎn)、農(nóng)業(yè)企業(yè)所用,源頭上解決農(nóng)村資金供求不平衡的問題;合理引導(dǎo)民間儲蓄進入銀行,規(guī)范民間自發(fā)金融組織,有效利用民間資本;政策性銀行、商業(yè)銀行等要增加專業(yè)金融人才駐村駐點服務(wù),引導(dǎo)農(nóng)村金融市場規(guī)范發(fā)展;不斷更新適合農(nóng)村金融發(fā)展的金融產(chǎn)品,多方面滿足農(nóng)戶資金需求。

3.2 優(yōu)化完善農(nóng)村金融環(huán)境

通過制定農(nóng)村金融法律法規(guī)和加強其監(jiān)管、制度建設(shè)等方面改革,進一步優(yōu)化農(nóng)村金融環(huán)境,使農(nóng)村地區(qū)獲得更多的信貸資金。主要措施有:完善法律法規(guī)以保證交易的安全;降低登記和喪失贖取權(quán)的手續(xù)費;對住宅用地和農(nóng)業(yè)用地做出明確的規(guī)定,以保證其用途;取消利率上限等。

3.3 加強農(nóng)村金融服務(wù)的創(chuàng)新

(1)以現(xiàn)代農(nóng)村金融理念改變傳統(tǒng)的農(nóng)村金融思路。強化地方政府和金融機構(gòu)合作,引進更為專業(yè)齊全的農(nóng)業(yè)保險,鼓勵保險公司對農(nóng)戶保險開展優(yōu)惠政策,鼓勵農(nóng)戶積極參與農(nóng)業(yè)投保;鼓勵農(nóng)村金融機構(gòu)因地制宜,推陳出新,把農(nóng)村特色與金融服務(wù)相結(jié)合。(2)通過擔(dān)保換期權(quán)方式解決農(nóng)業(yè)企業(yè)融資難的問題。任何企業(yè)特別是農(nóng)業(yè)企業(yè)的發(fā)展都需要大量的資金投入,而融資難是制約農(nóng)村創(chuàng)新型中小企業(yè)生存和發(fā)展的最主要問題。福建省農(nóng)村中小企業(yè)融資難是與金融系統(tǒng)的流動性過剩并存的問題。農(nóng)村中小企業(yè)在向銀行進行貸款的時候,銀行往往不愿意辦理這種風(fēng)險收益不對等的業(yè)務(wù)。因此,可以通過擔(dān)保換期權(quán)方式解決農(nóng)村農(nóng)業(yè)企業(yè)融資難的問題。(3)創(chuàng)新農(nóng)民投保的農(nóng)業(yè)保險轉(zhuǎn)換為抵押物的形式。農(nóng)村保險能夠發(fā)揮和抵押物相類似的作用,可以作為抵押物的替代,進行有效的信號傳遞,解決信息不對稱問題,降低貸款的違約率,減少銀行信貸風(fēng)險。(4)根據(jù)福建省的農(nóng)業(yè)的產(chǎn)業(yè)結(jié)構(gòu)進行金融產(chǎn)品和服務(wù)的創(chuàng)新與發(fā)展,因地制宜推動“山海”金融創(chuàng)新,引入新概念,結(jié)合地方特點擴大抵押物的抵押作用、增加農(nóng)民對金融機構(gòu)業(yè)務(wù)的黏性,鼓勵多個創(chuàng)新主體共同競爭,使農(nóng)村金融創(chuàng)新內(nèi)容更為豐富多彩。

參考文獻:

[1]黃順蓉. 福建農(nóng)村金融結(jié)構(gòu)問題研究[D]. 福州:福建農(nóng)林大學(xué),2006:14-15.

[2]王顯明. 福建省農(nóng)村金融服務(wù)效率的實證研究[D]. 福州:福建農(nóng)林大學(xué),2014:17.

[3]林志鋼. 福建省農(nóng)村金融資源配置效率研究[D]. 衡陽:南華大學(xué),2014:15-16.

[4]羅恩平. 轉(zhuǎn)型期我國農(nóng)戶信貸供求分析及政策選擇[D]. 福州:福建農(nóng)林大學(xué),2007:11-13.

[5]唐文. 農(nóng)村金融服務(wù)存在的問題及對策[J]. 現(xiàn)代農(nóng)業(yè)科技,2010(21):395,399.

[6]趙巖青,何廣文. 農(nóng)戶聯(lián)保貸款有效性問題研究[J]. 金融研究,2007(7):64-80.

[7]趙肅. 農(nóng)村金融服務(wù)現(xiàn)狀、問題與對策[J]. 河北金融,2011(9):49-50.